2 декабря 2016 Zero Hedge

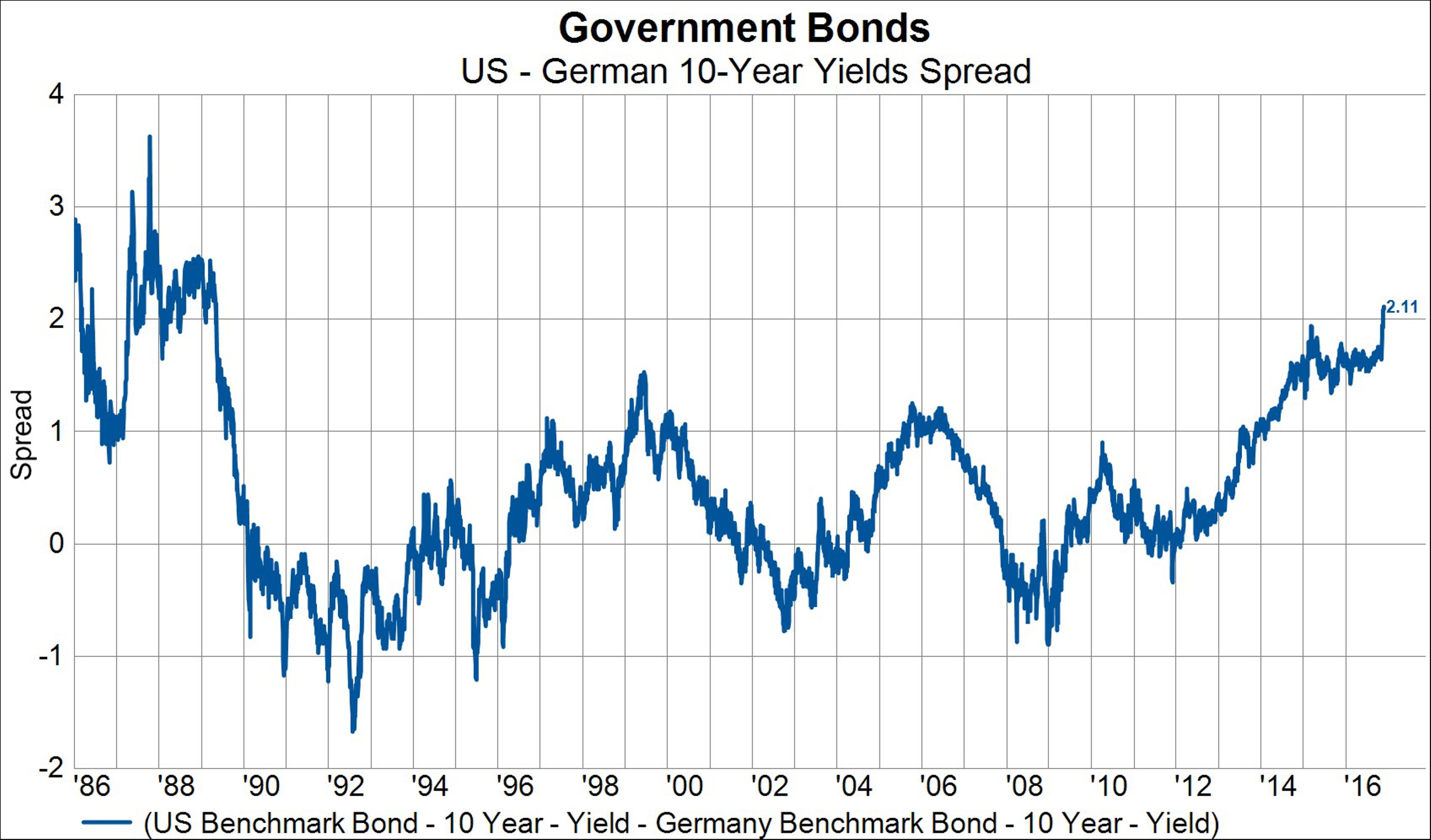

Спред доходности 10-летних казначейских облигаций США и гособлигаций Германии достиг максимума с 10 мая 1989 г., пишет ZeroHedge со ссылкой на аналитика Gavekal Capital Эрика Буша.

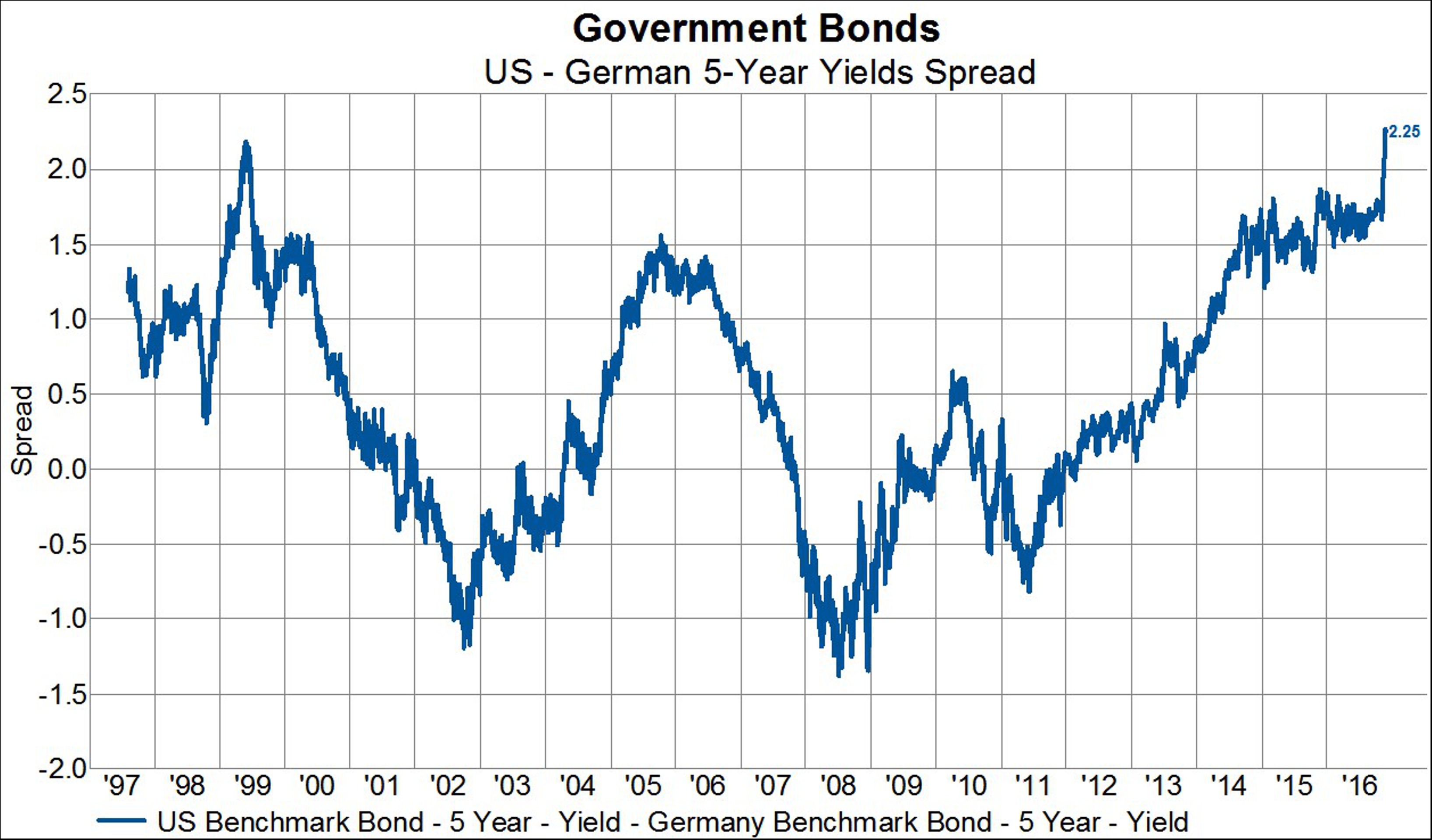

Рекордных уровней достигли не только 10-летние бумаги. Спред доходности 5-летних облигаций также увеличился до максимума за всю историю наблюдений - с 1997 г.

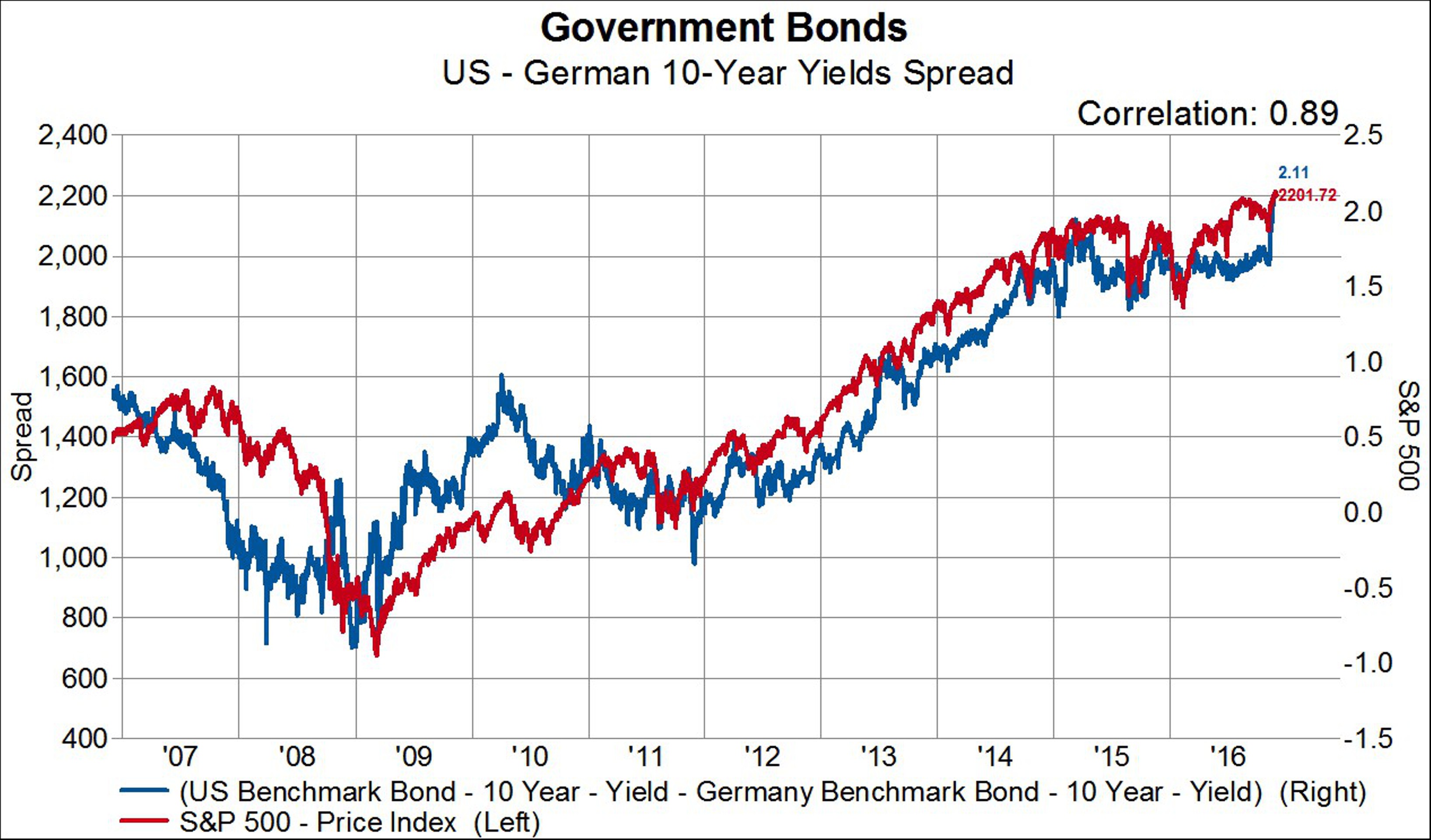

За последние десять лет наблюдалась положительная корреляция между увеличением спреда и американскими акциями.

Корреляция между спредом доходности Treasuries и 10-летних бундесов и S&P 500 за последние десять лет составляла 89%.

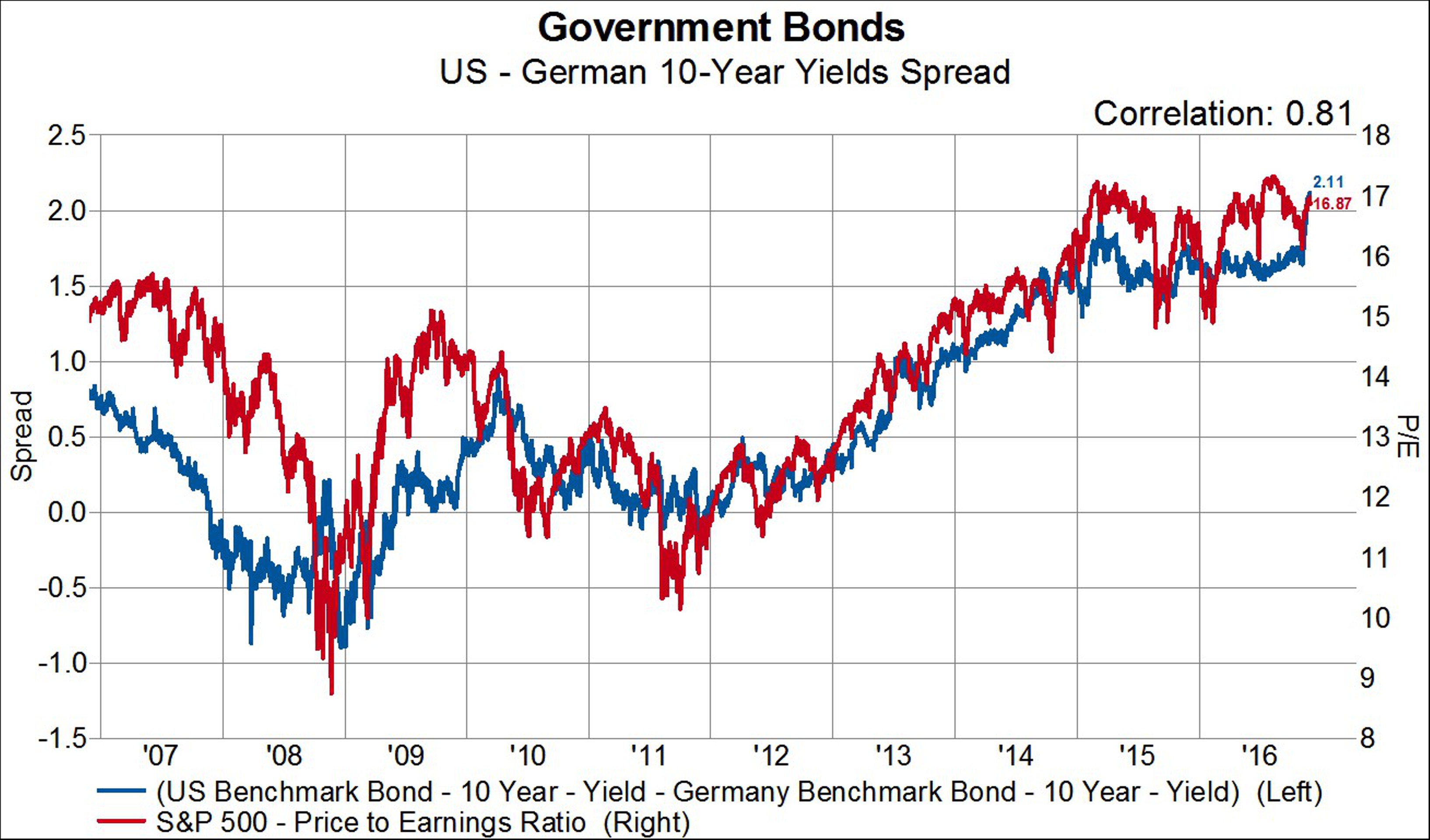

Если заменить S&P 500 на коэффициент цена/прибыль для S&P 500, корреляция все еще будет значительной - 81%.

С 1972 г. спред доходности 10-летних госбондов США и Германии составлял в среднем 80 базисных пунктов. В 1972-1979 гг. он составлял в среднем -26 б. п., то есть гособлигации Германии в среднем обеспечивали большую доходность, чем Treasuries. В 1980-1989 гг. спред в среднем составлял 265 б. п. С 1990 г. по настоящее время спред составляет в среднем 31 б. п.

Вопрос для инвестором заключается в следующем: вступаем ли мы в период, когда перспективы роста/инфляции в США (или, возможно, отсутствие перспектив роста/инфляции в Германии) будут поддерживать спред на уровне 1980-х гг.?

Если ответ на этот вопрос "да", то этот спред может значительно увеличиться, что будет поддерживать цены на американские акции.

Однако, если ответ "нет", можно ожидать, что спред вернется к значениям, которые наблюдались с 1990 г. Это означает, что либо доходность американских бондов должна значительно снизиться, либо доходность госбумаг Германии должна немного вырасти. В любом случае такой сценарий заякорит цены на американские акции.

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Рекордных уровней достигли не только 10-летние бумаги. Спред доходности 5-летних облигаций также увеличился до максимума за всю историю наблюдений - с 1997 г.

За последние десять лет наблюдалась положительная корреляция между увеличением спреда и американскими акциями.

Корреляция между спредом доходности Treasuries и 10-летних бундесов и S&P 500 за последние десять лет составляла 89%.

Если заменить S&P 500 на коэффициент цена/прибыль для S&P 500, корреляция все еще будет значительной - 81%.

С 1972 г. спред доходности 10-летних госбондов США и Германии составлял в среднем 80 базисных пунктов. В 1972-1979 гг. он составлял в среднем -26 б. п., то есть гособлигации Германии в среднем обеспечивали большую доходность, чем Treasuries. В 1980-1989 гг. спред в среднем составлял 265 б. п. С 1990 г. по настоящее время спред составляет в среднем 31 б. п.

Вопрос для инвестором заключается в следующем: вступаем ли мы в период, когда перспективы роста/инфляции в США (или, возможно, отсутствие перспектив роста/инфляции в Германии) будут поддерживать спред на уровне 1980-х гг.?

Если ответ на этот вопрос "да", то этот спред может значительно увеличиться, что будет поддерживать цены на американские акции.

Однако, если ответ "нет", можно ожидать, что спред вернется к значениям, которые наблюдались с 1990 г. Это означает, что либо доходность американских бондов должна значительно снизиться, либо доходность госбумаг Германии должна немного вырасти. В любом случае такой сценарий заякорит цены на американские акции.

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter