Прошедшая неделя закончилась выходом благоприятного отчета по рынку труда в США. Сильным показателем отчета стал рост на 227 тыс. числа новых рабочих мест. Доля трудоспособного населения, участвующего в рабочей силе увеличилась до 62,9% против 62,7% месяцем ранее. Положительные впечатления от вышедшего отчета не смогли испортить даже известия о небольшом подрастании (с 4,7% до 4,8%) уровня безработицы. Но вот рост заработных плат лишь на 0,1% вместо ожидавшихся 0,3% свидетельствует о снижении перспектив повышения инфляции. Как следствие снизились ожидания по росту ставки на ближайших заседаниях ФРС. Теперь прогнозы по следующему повышению ставки кроме выходящих текущих макро данных будут зависеть от того как будет воплощаться в жизнь заявлявшаяся новым президентом США налоговая реформа, а так же от динамики его проектов инвестиций в инфраструктуру.

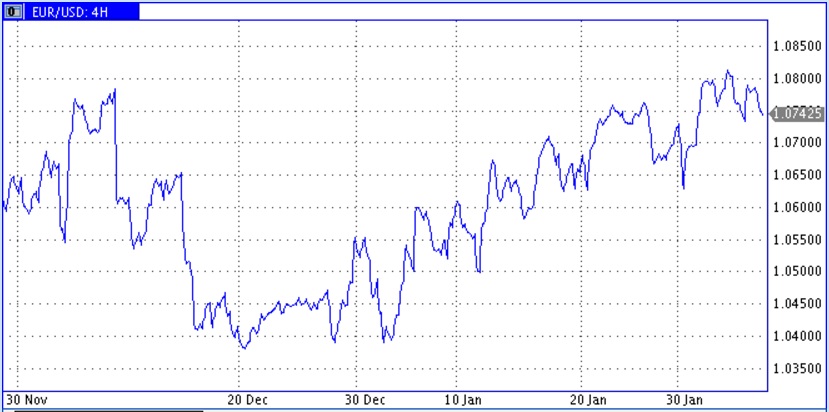

А прошедшее 1 февраля заседание Комитета по открытым рынкам ФРС США ожидаемо сохранило ставку на прежнем уровне. Скупая риторика сопроводительного заявления ФРС не дает оснований ожидать, что повышение ставки состоится уже в ближайшее время. Теперь члены комитета могут начать исправлять складывающиеся у рынка впечатления ястребиными заявлениями. А они вместе с планами по внедрению жизнь фискальных стимулов Трампа могут изменить ожидания рынка и привести к росту доллара. Так что на рынках валютных пар вновь разворачивается интересная интрига.

Рубль.

Российская валюта продолжает накапливать силы под уровнем 60 рублей за доллар США. Этот уровень стал теперь для доллара важным уровнем сопротивления. Пробиться доллару вверх теперь помог бы разворот цен нефти на снижение. Однако на основном для нас рынке продолжается консолидация и вопрос в направлении выхода из бокового тренда пока остается открытым. Более того, в последнее время нефть проявляет склонность к продолжению роста.

Укреплению рубля способствуют активно всплывающие по разным поводам надежды на ослабление режима санкций. Контакты с новой администрацией США, а также известия о частичном снятии санкций с ФСБ. Здесь по-прежнему ситуация остается очень динамичной и достигнутые уровни по рублю все более привлекают потенциальных покупателей валюты.

В этом ключе будут и действия Минфина. Начинающиеся 7 февраля покупки валюты со стороны Минфина своими известиями уже отработали первый спекулятивный эффект. Теперь рынок должен будет убедиться, что действия Минфина будут не слишком заметными для динамики валютных пар, а будут лишь небольшим довеском к существующим валютообменным потокам. В результате реальное ослабление рубля пока запаздывает. Да и Банк России не пожелал подыграть чаемому многими рыночными игроками укреплению рубля – ключевая ставка сохранена на прежнем уровне в 10%. Судьба рубля вновь вручена нефтяной стихии.

Нефть.

Важной угрозой для нефтяных цен остается продолжающийся рост буровой активности в США, который продолжается уже восемь месяцев подряд. В результате число действующих буровых установок к началу февраля превысило минимальные значения на 84,5%. Это свидетельствует о том, что достигнутые цены являются комфортными для значительной массы производителей. Рост буровой активности уже привел к заметному росту добычи в США относительно уровней средины 2016 года. А планы новой администрации по поддержанию производителей и наблюдающийся восьмимесячный рост буровой активности заставляют рыночных игроков опасаться дальнейшего роста добычи в стране.

Однако начало февраля для нефтяных цен это важнейшее время для проверки на прочность договоренностей ОПЕК+ о сокращении добычи нефти. По предварительным данным страны ОПЕК почти выполнили свои обещания по снижению добычи на 1,2 mb/d и сократили добычу нефти в январе чуть более 1 mb/d. Это является хорошим началом. Для более точных данных дождемся 13 февраля, когда ОПЕК выпустит обзор за январь. Глава Минэнерго России Александр Новак сообщил, что по итогам января добыча нефти России сократилась на 117 тысяч баррелей в сутки. Это превышает взятые обязательства страны планы по сокращению добычи на 100 тысяч баррелей в сутки. Так что выходившие пока первоначальные данные свидетельствуют скорей о выполнении договоренностей ОПЕК+.

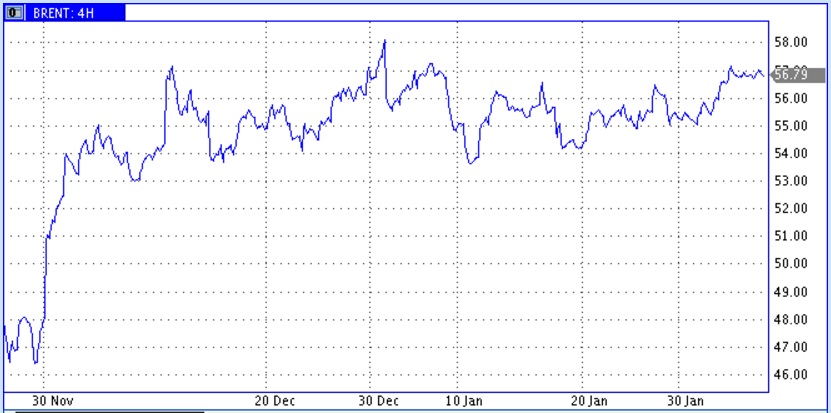

Сильные факторы воздействия на цены с противоположных направлений пока в значительной мере уравновешивают друг друга (так сокращение добычи со стороны ОПЕК в известной мере компенсируется ростом добычи в США), а цены нефти продолжают колебания в диапазоне 54-57 долларов за баррель (по нефти марки Brent).

Фондовый рынок

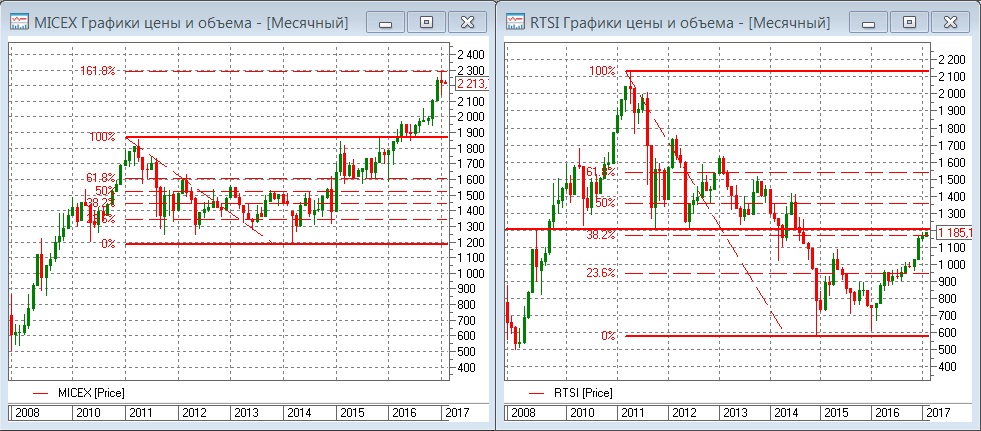

На фондовом рынке, как это часто бывает, происходит много интересного. С приближением весны аналитики и СМИ все активнее соревнуются в прогнозах дивидендных выплат по итогам 2016 года. В дивидендной теме на прошлой неделе можно отметить рекомендацию СД Северстали собранию акционеров утвердить дивиденды по итогам четвертого квартала 2016 года в размере 27,73 рубля на одну обыкновенную акцию. ГОСА запланировано на 9 июня 2017 года. Дата закрытия реестра – 15 мая. Так что ближайшие три-четыре месяца дивидендная тема будет оставаться постоянно на слуху. В общей динамике цен особенно можно отметить сектор электроэнергетики, где после произошедшего в 2016 году бурного роста все явственнее проявляются признаки коррекции. Индекс ММВБ продолжает колебательную консолидацию вблизи 2200 пунктов. Пока силы продавцов не могут перевесить. Тем более что цены нефти остаются в приподнятом состоянии. Главным вопросом остается направление выхода из консолидации по ценам нефти. Но по индексам ММВБ и РТС на широких интервалах по-прежнему технически с большим предпочтением просматривается корректирующее движение вниз.

https://www.zerich.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

А прошедшее 1 февраля заседание Комитета по открытым рынкам ФРС США ожидаемо сохранило ставку на прежнем уровне. Скупая риторика сопроводительного заявления ФРС не дает оснований ожидать, что повышение ставки состоится уже в ближайшее время. Теперь члены комитета могут начать исправлять складывающиеся у рынка впечатления ястребиными заявлениями. А они вместе с планами по внедрению жизнь фискальных стимулов Трампа могут изменить ожидания рынка и привести к росту доллара. Так что на рынках валютных пар вновь разворачивается интересная интрига.

Рубль.

Российская валюта продолжает накапливать силы под уровнем 60 рублей за доллар США. Этот уровень стал теперь для доллара важным уровнем сопротивления. Пробиться доллару вверх теперь помог бы разворот цен нефти на снижение. Однако на основном для нас рынке продолжается консолидация и вопрос в направлении выхода из бокового тренда пока остается открытым. Более того, в последнее время нефть проявляет склонность к продолжению роста.

Укреплению рубля способствуют активно всплывающие по разным поводам надежды на ослабление режима санкций. Контакты с новой администрацией США, а также известия о частичном снятии санкций с ФСБ. Здесь по-прежнему ситуация остается очень динамичной и достигнутые уровни по рублю все более привлекают потенциальных покупателей валюты.

В этом ключе будут и действия Минфина. Начинающиеся 7 февраля покупки валюты со стороны Минфина своими известиями уже отработали первый спекулятивный эффект. Теперь рынок должен будет убедиться, что действия Минфина будут не слишком заметными для динамики валютных пар, а будут лишь небольшим довеском к существующим валютообменным потокам. В результате реальное ослабление рубля пока запаздывает. Да и Банк России не пожелал подыграть чаемому многими рыночными игроками укреплению рубля – ключевая ставка сохранена на прежнем уровне в 10%. Судьба рубля вновь вручена нефтяной стихии.

Нефть.

Важной угрозой для нефтяных цен остается продолжающийся рост буровой активности в США, который продолжается уже восемь месяцев подряд. В результате число действующих буровых установок к началу февраля превысило минимальные значения на 84,5%. Это свидетельствует о том, что достигнутые цены являются комфортными для значительной массы производителей. Рост буровой активности уже привел к заметному росту добычи в США относительно уровней средины 2016 года. А планы новой администрации по поддержанию производителей и наблюдающийся восьмимесячный рост буровой активности заставляют рыночных игроков опасаться дальнейшего роста добычи в стране.

Однако начало февраля для нефтяных цен это важнейшее время для проверки на прочность договоренностей ОПЕК+ о сокращении добычи нефти. По предварительным данным страны ОПЕК почти выполнили свои обещания по снижению добычи на 1,2 mb/d и сократили добычу нефти в январе чуть более 1 mb/d. Это является хорошим началом. Для более точных данных дождемся 13 февраля, когда ОПЕК выпустит обзор за январь. Глава Минэнерго России Александр Новак сообщил, что по итогам января добыча нефти России сократилась на 117 тысяч баррелей в сутки. Это превышает взятые обязательства страны планы по сокращению добычи на 100 тысяч баррелей в сутки. Так что выходившие пока первоначальные данные свидетельствуют скорей о выполнении договоренностей ОПЕК+.

Сильные факторы воздействия на цены с противоположных направлений пока в значительной мере уравновешивают друг друга (так сокращение добычи со стороны ОПЕК в известной мере компенсируется ростом добычи в США), а цены нефти продолжают колебания в диапазоне 54-57 долларов за баррель (по нефти марки Brent).

Фондовый рынок

На фондовом рынке, как это часто бывает, происходит много интересного. С приближением весны аналитики и СМИ все активнее соревнуются в прогнозах дивидендных выплат по итогам 2016 года. В дивидендной теме на прошлой неделе можно отметить рекомендацию СД Северстали собранию акционеров утвердить дивиденды по итогам четвертого квартала 2016 года в размере 27,73 рубля на одну обыкновенную акцию. ГОСА запланировано на 9 июня 2017 года. Дата закрытия реестра – 15 мая. Так что ближайшие три-четыре месяца дивидендная тема будет оставаться постоянно на слуху. В общей динамике цен особенно можно отметить сектор электроэнергетики, где после произошедшего в 2016 году бурного роста все явственнее проявляются признаки коррекции. Индекс ММВБ продолжает колебательную консолидацию вблизи 2200 пунктов. Пока силы продавцов не могут перевесить. Тем более что цены нефти остаются в приподнятом состоянии. Главным вопросом остается направление выхода из консолидации по ценам нефти. Но по индексам ММВБ и РТС на широких интервалах по-прежнему технически с большим предпочтением просматривается корректирующее движение вниз.

https://www.zerich.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter