26 февраля 2017 Архив

23 мая 1719 года начал надуваться один из самых больших финансовых пузырей в истории человечества, когда Французская монархия наделила компанию Compagnie Perpetuelle des Indes монопольным правом торговли со всеми колониями страны.

Цена акций этой компании начала быстро расти, с 300 ливров за штуку до 1000 ливров спустя лишь несколько месяцев.

Этот подскок был внушительным. Но энтузиазм не спадал после этого в течение более 18-ти месяцев.

Истерия достигала такого накала, что порою эти акции удваивались в цене за один единственный день.

К ноябрю цена за акцию этой компании перевалила за отметку 10 000 ливров.

Если бы в то время использовались современные методики статистики, то цена акции в 10 000 ливров означала бы, что стоимость компании превзошла ВВП Франции.

Это все равно, что капитализация Google или Amazon достигла бы $20 трлн. Безумие.

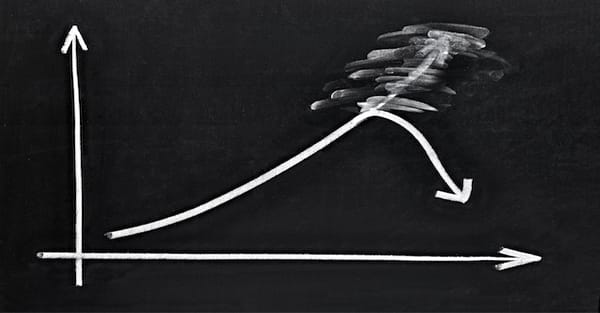

И, как и все пузыри в истории, этот пузырь также лопнул… быстро и яростно.

Назовите это возвратом к средним значениям. Законом Герберта Штейна. Или простым здравым смыслом.

Все очень просто: порой возникают определенные аномалии, существование которых является абсурдом. И природа всегда находит способ скорректировать их.

Хотя сегодняшняя ситуация и близко не напоминает историю с Compagnie Perpetuelle des Indes, тем не менее, теперешний рынок занял абсолютно неустойчивую позицию.

Поясню, что я имею в виду…

Обратите внимание на Exxon Mobil. Это одна из самых любимых инвесторами компания в мире в виду дивидендной доходности ее акций в размере 3,7%.

Квартал за кварталом Exxon Mobile платит дивиденды своим акционерам. И так происходит уже много лет, при этом выплаты не прекращались даже на пике финансового кризиса…

Но и это еще не все. Компания, как правило, увеличивала размер выплачиваемых дивидендов из года в год.

Для инвесторов такое постоянство – все равно, что золотая жила. Но есть небольшая проблема.

Несколько последних лет Exxon занимает деньги, чтобы поддержать заданный уровень дивидендных выплат.

В прошлом месяце, например, компания отчиталась о $26,4 млрд. кэш-флоу от операционной деятельности в 2016 году.

Но для того, чтобы поддержать бизнес компании пришлось потратить $16,7 млрд. на финансирование так называемых “капитальных расходов” или “ капекс”.

Капекс – это критически важная часть бизнеса для таких компаний, как Exxon Mobil. Каждый год этой компании приходится обновлять оборудование, покупать новые участки и т.д.

Если они поступят иначе, то доходы от бизнеса начнут снижаться.

Таким образом, за минусом капекс, у Exxon Mobil осталось еще $9,7 млрд. “свободного кэш-флоу”. Не плохо.

За исключением того факта, что согласно отчетности компании, на выплату дивидендов было потрачено $12,5 млрд.

Подождите. Как такое может быть возможно, чтобы компания заплатила $12,5 млрд. дивидендов, когда у нее было лишь $9,7 млрд. свободного кэш-флоу, оставшихся после расходов на капекс?

Очень просто. Компания увеличила долг.

Exxon занимал миллиарды долларов, чтобы платить своим акционерам увесистые дивиденды. И они так делали годами.

И компания Exxon Mobil совсем не одинока.

Verizon – еще один пример: в 2016 году кэш-флоу компании от операционной деятельности составил $22,7 млрд., но расходы на капекс составили $17,1 млрд.

Таким образом, осталось $5,6 млрд. Тем не менее, Verizon выплатил $9,3 млрд. дивидендами.

Похожим образом, недостающие средства были получены за счет дополнительного долга.

Таков главный тренд среди крупнейших компаний на рынке.

Сам по себе долг не страшен; иногда увеличение долга – это умный ход, который приводит к увеличению стоимости компании.

Например, наш производственный бизнес в Австралии недавно увеличил долговую нагрузку в результате покупки нового оборудования.

Это решение было очень верным; теперь мы можем получать больше выручки с меньшими затратами, и рост прибыли многократно превышает процентные платежи по вновь появившемуся долгу.

Но влезание в миллиардные долги лишь затем, чтобы платить дивиденды – это безрассудное разбрасывание деньгами… это безответственно.

Это также означает, что рекордные цены акций – искусственны, и они основаны на дивидендах, выплачиваемых за счет новых кредитов, и на обратных выкупах акций, а не на здоровых показателях кэш-флоу.

Такая ситуация абсолютно не устойчива.

Более того, с учетом средних значений коэффициента P/E на уровне 26,5, валюация акций находится на самых высоких уровнях со времен Финансового кризиса, а значит это еще один риск для сегодняшнего рынка акций.

Не много людей становятся богатыми, покупая то, что популярно и дорого. Тем не менее, такие попытки не прекращаются.

Порой бывает очень сложно терпеливо отсиживаться в сторонке.

Но успешные люди не следуют за толпой. Они идут впереди толпы, даже если и немного раньше срока.

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter