6 марта 2017 Zero Hedge | Oil

Сланцевый сектор США, похоже, не остановить. Сейчас он все больше напоминает паровоз, который даже не думает останавливаться, и последние статистические данные - яркое тому подтверждение.

В пятницу по традиции мы получили свежие данные от компании Baker Hughes, которая ведет учет буровых установок. Число нефтяных буровых в США растет уже седьмую неделю подряд. За неделю оно увеличилось еще на 7 штук и достигло 609, а это максимум с октября 2015 г.

Учитывая тот факт, что объем добычи нефти имеет тесную корреляцию с числом буровых, но с небольшим временным лагом, мы вправе ожидать, что и добыча сохранит свой восходящий тренд.

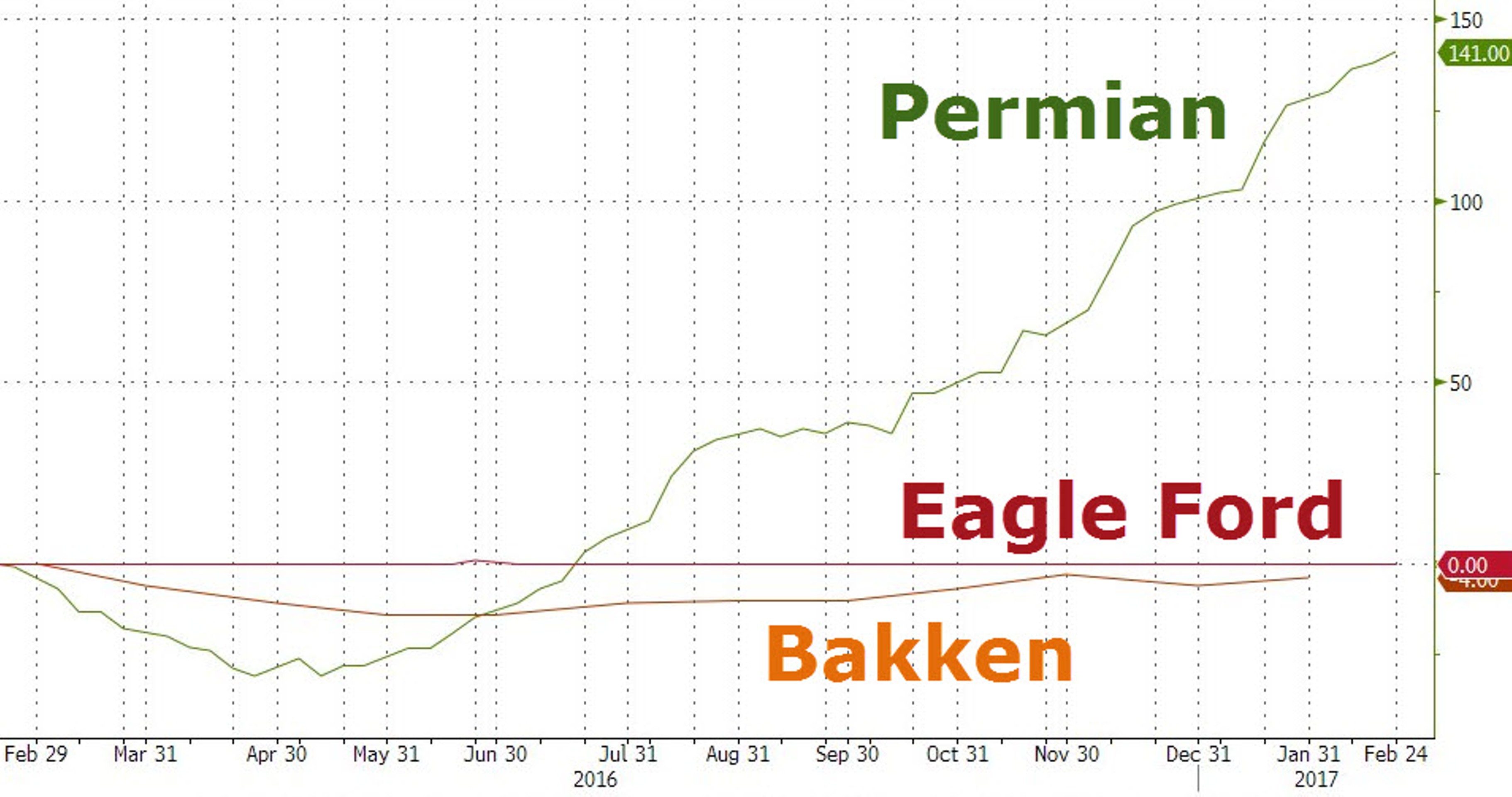

Как и в предыдущие недели, весь рост обеспечивает месторождение Permian, где и рентабельность добычи выше, да и в целом условия для работы максимально благоприятные.

Отметим, что на прошлой неделе крупнейшая нефтяная компания США Exxon Mobil сообщила о резком изменении стратегии. Теперь она планирует уделять больше внимания добыче сланцевой нефти, вкладывая деньги в тысячи небольших скважин, при этом расходы на масштабные проекты будут сокращаться.

Exxon Mobil планирует до 2025 г. увеличивать добычу сланцевой нефти в стране на 20% в год в течение девяти лет.

В последние годы нефтяные компании активизировали усилия по снижению расходов, и это может дать свои плоды, во всяком случае в среднесрочной перспективе.

Так, эксперты компании Rystad Energy подсчитали, что себестоимость добычи сланцевой нефти за три года упала более чем вдвое и составляет на данный момент $35. Вместе с тем, в компании отмечают, что затраты на средний проект по добыче сланцевой нефти могут вырасти на $1,60 за баррель, поднявшись до $36,50. Впрочем, в этом нет ничего страшного, поскольку стоимость добычи и так сократилась почти вдвое.

Эксперты указывают на еще один фактор - неминуемое удорожание добычи из традиционных источников, и проекты там становятся все затратнее. По подсчетам экспертов, сейчас компании тратят на добычу больше, чем это было до кризиса.

Кстати, решение Exxon Mobil переориентироваться на сланцевый сектор - яркое тому подтверждение. Вопрос только в том, сколько нефти способны дать сланцевые месторождения и когда в бассейне Permian начнется спад добычи.

Ну и нельзя не отметить, что пока все идет по вполне предсказуемому сценарию. Когда в 2016 г. цены на нефть только начали восстанавливаться, многие эксперты и мы писали о том, что сланцевики не будут терять ни минуты и начнут хеджировать приемлемые для себя цены при первой возможности. Напомним, они работают через дальние фьючерсы, которые стоят дороже, чем ближайшие. Таким образом, продавая эти контракты, они уже знают стоимость продажи своей нефти в будущем и могут спокойно получать под них финансирование и начинать работу.

В общем и целом, если цены на нефть будут оставаться на текущих относительно высоких уровнях, то спада в сланцевой индустрии в ближайшее время не ожидается. Более того, даже если нефть подешевеет именно сейчас, у сланцевиков еще останется временной запас.

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В пятницу по традиции мы получили свежие данные от компании Baker Hughes, которая ведет учет буровых установок. Число нефтяных буровых в США растет уже седьмую неделю подряд. За неделю оно увеличилось еще на 7 штук и достигло 609, а это максимум с октября 2015 г.

Учитывая тот факт, что объем добычи нефти имеет тесную корреляцию с числом буровых, но с небольшим временным лагом, мы вправе ожидать, что и добыча сохранит свой восходящий тренд.

Как и в предыдущие недели, весь рост обеспечивает месторождение Permian, где и рентабельность добычи выше, да и в целом условия для работы максимально благоприятные.

Отметим, что на прошлой неделе крупнейшая нефтяная компания США Exxon Mobil сообщила о резком изменении стратегии. Теперь она планирует уделять больше внимания добыче сланцевой нефти, вкладывая деньги в тысячи небольших скважин, при этом расходы на масштабные проекты будут сокращаться.

Exxon Mobil планирует до 2025 г. увеличивать добычу сланцевой нефти в стране на 20% в год в течение девяти лет.

В последние годы нефтяные компании активизировали усилия по снижению расходов, и это может дать свои плоды, во всяком случае в среднесрочной перспективе.

Так, эксперты компании Rystad Energy подсчитали, что себестоимость добычи сланцевой нефти за три года упала более чем вдвое и составляет на данный момент $35. Вместе с тем, в компании отмечают, что затраты на средний проект по добыче сланцевой нефти могут вырасти на $1,60 за баррель, поднявшись до $36,50. Впрочем, в этом нет ничего страшного, поскольку стоимость добычи и так сократилась почти вдвое.

Эксперты указывают на еще один фактор - неминуемое удорожание добычи из традиционных источников, и проекты там становятся все затратнее. По подсчетам экспертов, сейчас компании тратят на добычу больше, чем это было до кризиса.

Кстати, решение Exxon Mobil переориентироваться на сланцевый сектор - яркое тому подтверждение. Вопрос только в том, сколько нефти способны дать сланцевые месторождения и когда в бассейне Permian начнется спад добычи.

Ну и нельзя не отметить, что пока все идет по вполне предсказуемому сценарию. Когда в 2016 г. цены на нефть только начали восстанавливаться, многие эксперты и мы писали о том, что сланцевики не будут терять ни минуты и начнут хеджировать приемлемые для себя цены при первой возможности. Напомним, они работают через дальние фьючерсы, которые стоят дороже, чем ближайшие. Таким образом, продавая эти контракты, они уже знают стоимость продажи своей нефти в будущем и могут спокойно получать под них финансирование и начинать работу.

В общем и целом, если цены на нефть будут оставаться на текущих относительно высоких уровнях, то спада в сланцевой индустрии в ближайшее время не ожидается. Более того, даже если нефть подешевеет именно сейчас, у сланцевиков еще останется временной запас.

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter