11 марта 2017 utmedia

Анализ ротации секторов пытается привязать сильные и слабые факторы фондового рынка к общему циклу деловой активности, опираясь на соотношение результативности девяти секторальных ETF индекса S&P 500. После того, как вам удалось определить сильные и слабые секторы, можно сравнить их результаты с теоретическим графиком цикла деловой активности, чтобы постараться определить, в какой части этого цикла мы в данный момент находимся. Такая информация, в свою очередь, может быть полезна для предсказания того, какие сектора будут укрепляться в ближайшие недели или месяцы.

Цикл деловой активности

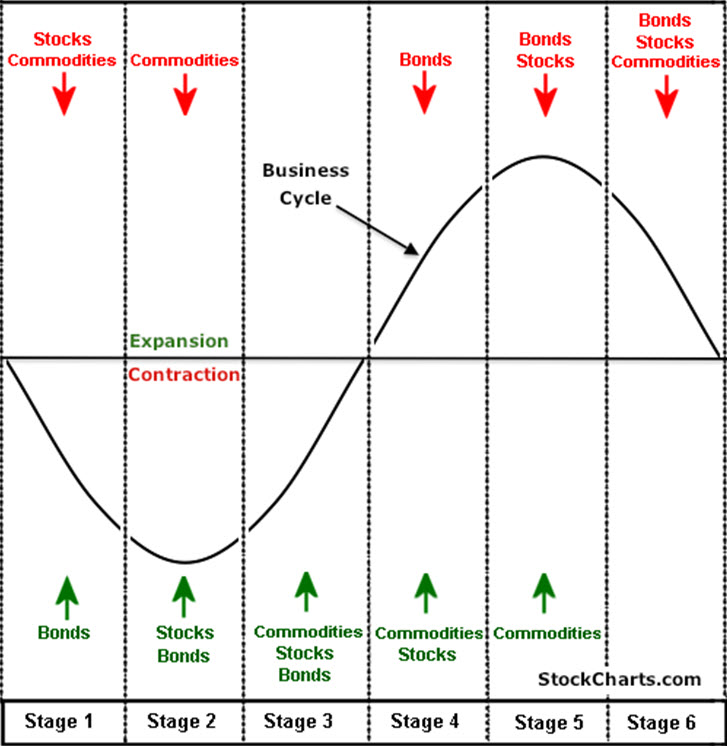

На графике ниже показан идеальный вид цикла деловой активности, а также межрыночные взаимосвязи в нормальных условиях инфляционного окружения. Цикл деловой активности представлен синусоидой. Первые три стадии относятся к сокращению экономики (ослабление, формирование дна, усиление). Стадия 3 - это экономика в фазе сокращения, но в процессе усиления после достижения дна. После того, как синусоида пересекает центральную линию, экономика переходит от сокращения к расширению (три фазы: усиление, формирование вершины, ослабление). Стадия 6 относится к экономике в фазе расширения, но уже в процессе ослабления после достижения вершины.

На стадии 1 экономика сжимается, облигации разворачиваются вверх, а процентные ставки снижаются. Слабость экономики способствует ослаблению монетарной политики и снижению процентных ставок, что оказывает бычье влияние на рынок облигаций.

На стадии 2 экономика и рынок акций достигают дна. Хотя экономические условия прекратили ухудшаться, экономика все еще не достигла стадии расширения или реального роста. Тем не менее, рынок акций предчувствует фазу расширения, формируя дно еще до окончания периода сжатия.

На стадии 3 происходит значительное улучшение экономических условий, и цикл деловой активности готовится войти в фазу расширения. Акции уже начали расти, и теперь товарные рынки разворачиваются вверх, предвкушая наступление фазы расширения.

Фаза 4 знаменует собой период полного расширения. Рынки акций и товаров растут, а облигации разворачиваются вниз, так как расширение увеличивает инфляционное давление. Процентные ставки начинают идти вверх, чтобы противостоять инфляционному давлению.

На стадии 5 рост экономики и рынка акций достигают пика. Хотя расширение продолжается, рост экономики замедляется в результате роста процентных ставок и цен на товары. Рынок акций предчувствует фазу сжатия и достигает пика еще до фактического окончания периода расширения. Товарный рынок сохраняет силу и достигает пика после рынка акций.

На стадии 6 происходит ухудшение экономики; цикл деловой активности готовится перейти от фазы расширения к фазе сокращения. Акции к этому времени уже движутся вниз, теперь и товары разворачиваются вниз в предвкушении снижения спроса со стороны ухудшающейся экономики.

Следует помнить, что это - идеальный цикл деловой активности в условиях инфляционного окружения. Акции и облигациями растут вместе на стадиях 2 и 3. Аналогично, они вместе падают на стадиях 5 и 6. В условиях дефляционного окружения такого не происходит - акции и облигации будут ходить в противоположных направлениях.

Ротация секторов

Не удивительно, что цикл деловой активности оказывает влияние на ротацию секторов и индустрий фондового рынка. Определенные сектора оказываются сильнее других на определенных фазах цикла деловой активности. Зная стадию цикла деловой активности, инвестор может выбирать правильные сектора для своих позиций и избегать неправильных, что позволит избежать чрезмерно рискованных входов в рынок и сохранить средства на торговом счете.

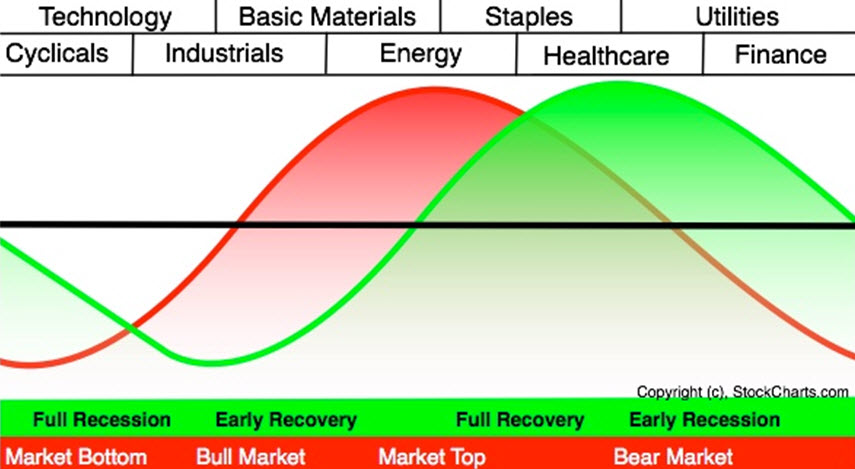

На графике выше показаны: экономический цикл (зеленый цвет), цикл рынка акций (красный цвет) и самые сильные сектора (сверху). Зеленая линия экономического цикла соответствует рассмотренной выше кривой цикла деловой активности. Центральная линия символизирует переход между фазами сжатия и расширения экономики. Обратите внимание, что обозначенный красным цикл рынка опережает цикл деловой активности. Рынок разворачивается вверх и пересекает центральную линию прежде, чем разворачивается экономический цикл. Аналогично, рынок разворачивается вниз и опускается ниже центральной линии раньше, чем это сделает экономический цикл.

Циклические ценные бумаги (акции из сектора сопутствующих товаров) первыми разворачиваются вверх когда участники рынка предполагают, что дно экономики достигнуто. Не на много отстают акции технологических компаний. Эти две группы - явные лидеры на этапе зарождения бычьего движения на рынке акций.

Вершина рыночного цикла отмечена относительной силой секторов материалов и энергетики. Эти сектора выигрывают от роста цен на товары и от роста спроса со стороны расширяющейся экономики. Переломный момент на рынке наступает, когда лидерство переходит от энергетического сектора к сектору потребительских товаров. Это является признаком того, что цены на товары и сырье начинают наносить вред экономике.

После пика и разворота рынка следует сжатие экономики. На этой стадии Федеральный резерв начинает понижать процентные ставки, и кривая доходности становится более крутой. Падение процентных ставок благоприятно для предприятий коммунального сектора, которые обычно обременены банковскими займами. Увеличивающийся наклон кривой доходности способствует повышению прибыльности банков и стимулирует рост кредитования. Низкие процентные ставки и легкая доступность денег приводят, в конечном итоге, к тому, что рынок достигает своего дна, и цикл повторяется заново.

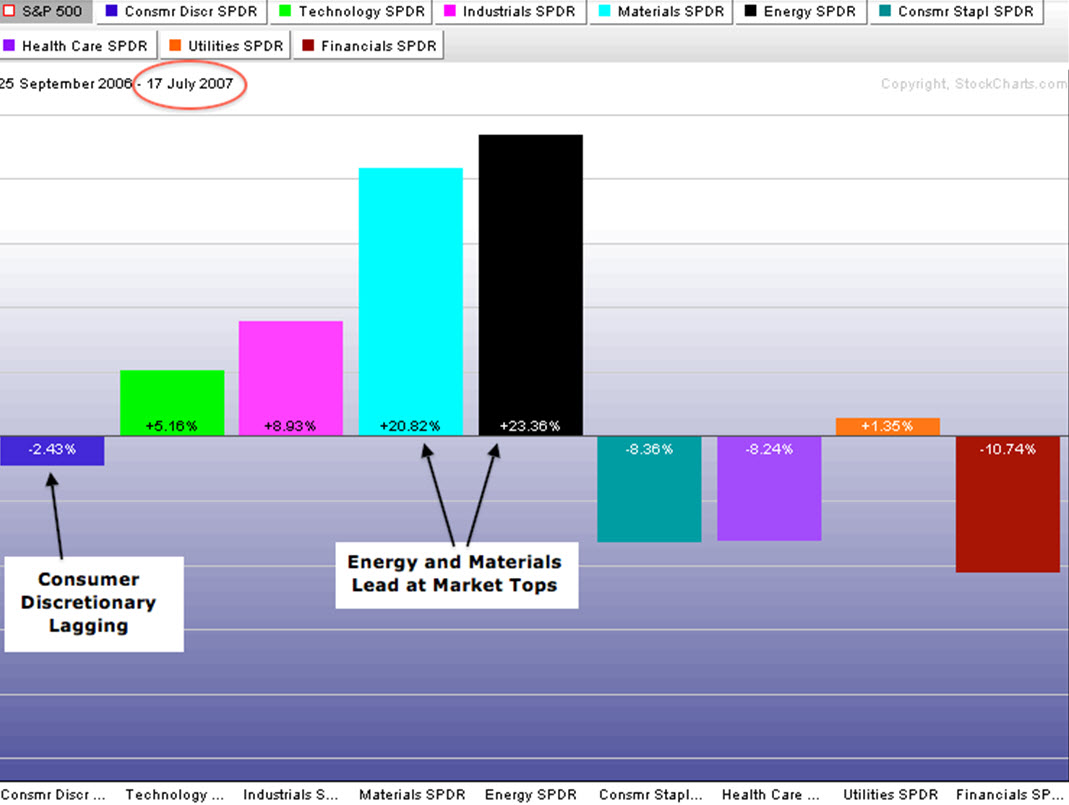

Две диаграммы ниже демонстрируют относительные показатели девяти секторальных ETF вблизи пика 2007 года и после достижения дна в 2003. Индекс S&P 500 находился на пике с июля по октябрь 2007, а перелом наступил в четвертом квартале того же года. Летом 2007 года сектора энергетики и материалов были лидерами рынка и демонстрировали относительную силу. Обратите также внимание, что сектор сопутствующих товаров отставал от S&P 500. Поведение этого сектора соответствует ожидаемому на вершине рынка.

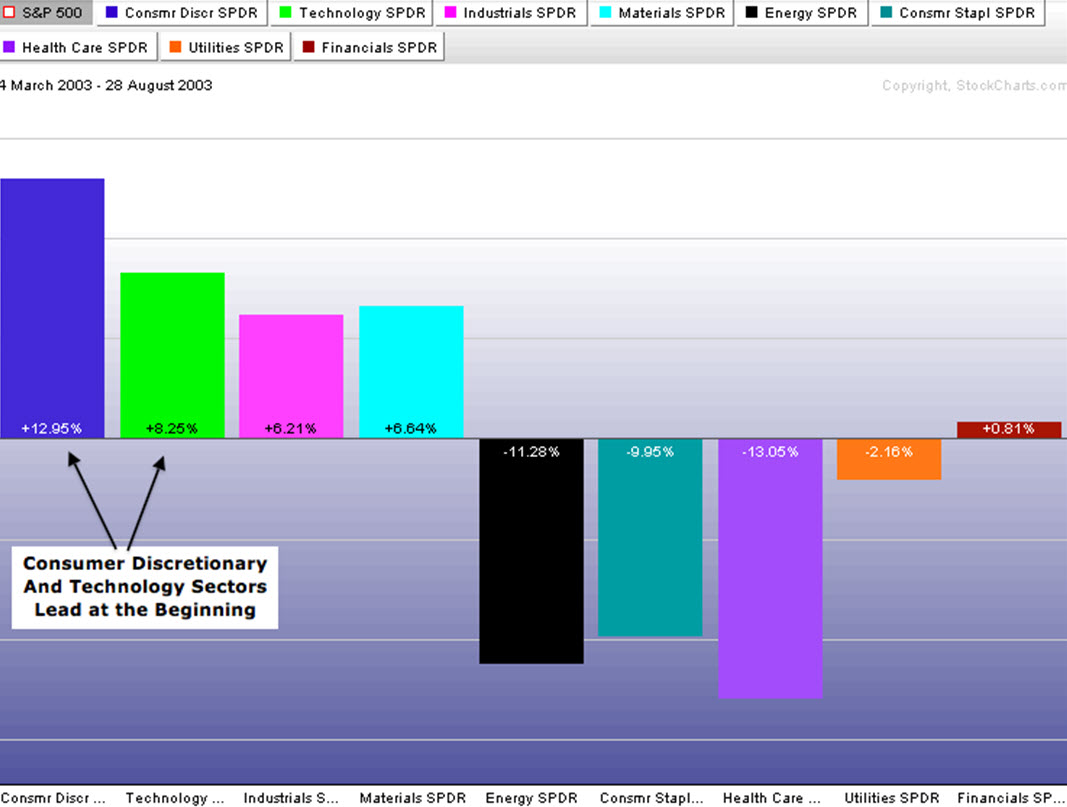

Индекс S&P 500 достиг дна в марте 2003, после чего начал мощное бычье движение, которое продолжалось до пика летом 2007. Сектора сопутствующих товаров и технологический сектор были лидерами первого движения, начиная с Low в марте 2003 года. Они оба проявляли относительную силу, чем подтверждали важность достигнутого в 2003 году дна.

Соотношение потребительских и сопутствующих товаров

Чтобы лучше понимать состояние экономики, технические аналитики могут сравнивать показатели сектора сопутствующих товаров по отношению к показателям сектора потребительских товаров. К сектору сопутствующих товаров относятся акции компаний, чьи товары не являются обязательными, а приобретаются на усмотрение потребителя. В него входят такие группы индустрий, как розничные магазины и производители одежды/обуви, а также рестораны и автомобили. К сектору потребительских товаров относятся акции компаний, выпускающих товары первой необходимости: мыло, зубная паста, продукты питания, напитки и лекарства. Сектор сопутствующих товаров, как правило, опережает рынок, когда экономика развивается. И наоборот, он слабее рынка, когда экономика испытывает затруднения или сжимается.

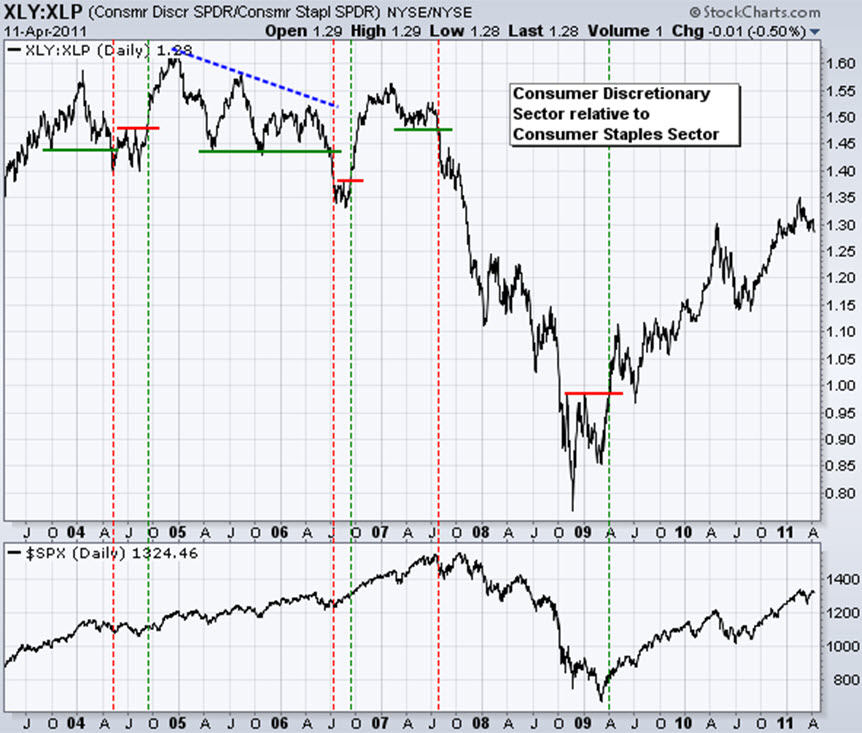

Технические аналитики могут проводить сравнение показателей этих двух секторов с помощью простого графика отношения значений их ETF, разделив цену Consumer Discretionary SPDR (XLY) на цену Consumer Staples SPDR (XLP). На рисунке выше этот график показан наряду с S&P 500. В 2004, 2005 и 2006 годах он представлял собой довольно рваную линию. В 2007 сохранялся сильный понижающийся тренд, когда сектор сопутствующих товаров был слабее сектора потребительских товаров. Обратите также внимание, что этот показатель достиг пика в 2007 году раньше, чем S&P 500, и раньше рынка пробил поддержку. В конце 2008 он раньше рынка сформировал дно и пробил сопротивление, когда S&P 500 отскочил от Low в марте 2009 года.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Цикл деловой активности

На графике ниже показан идеальный вид цикла деловой активности, а также межрыночные взаимосвязи в нормальных условиях инфляционного окружения. Цикл деловой активности представлен синусоидой. Первые три стадии относятся к сокращению экономики (ослабление, формирование дна, усиление). Стадия 3 - это экономика в фазе сокращения, но в процессе усиления после достижения дна. После того, как синусоида пересекает центральную линию, экономика переходит от сокращения к расширению (три фазы: усиление, формирование вершины, ослабление). Стадия 6 относится к экономике в фазе расширения, но уже в процессе ослабления после достижения вершины.

На стадии 1 экономика сжимается, облигации разворачиваются вверх, а процентные ставки снижаются. Слабость экономики способствует ослаблению монетарной политики и снижению процентных ставок, что оказывает бычье влияние на рынок облигаций.

На стадии 2 экономика и рынок акций достигают дна. Хотя экономические условия прекратили ухудшаться, экономика все еще не достигла стадии расширения или реального роста. Тем не менее, рынок акций предчувствует фазу расширения, формируя дно еще до окончания периода сжатия.

На стадии 3 происходит значительное улучшение экономических условий, и цикл деловой активности готовится войти в фазу расширения. Акции уже начали расти, и теперь товарные рынки разворачиваются вверх, предвкушая наступление фазы расширения.

Фаза 4 знаменует собой период полного расширения. Рынки акций и товаров растут, а облигации разворачиваются вниз, так как расширение увеличивает инфляционное давление. Процентные ставки начинают идти вверх, чтобы противостоять инфляционному давлению.

На стадии 5 рост экономики и рынка акций достигают пика. Хотя расширение продолжается, рост экономики замедляется в результате роста процентных ставок и цен на товары. Рынок акций предчувствует фазу сжатия и достигает пика еще до фактического окончания периода расширения. Товарный рынок сохраняет силу и достигает пика после рынка акций.

На стадии 6 происходит ухудшение экономики; цикл деловой активности готовится перейти от фазы расширения к фазе сокращения. Акции к этому времени уже движутся вниз, теперь и товары разворачиваются вниз в предвкушении снижения спроса со стороны ухудшающейся экономики.

Следует помнить, что это - идеальный цикл деловой активности в условиях инфляционного окружения. Акции и облигациями растут вместе на стадиях 2 и 3. Аналогично, они вместе падают на стадиях 5 и 6. В условиях дефляционного окружения такого не происходит - акции и облигации будут ходить в противоположных направлениях.

Ротация секторов

Не удивительно, что цикл деловой активности оказывает влияние на ротацию секторов и индустрий фондового рынка. Определенные сектора оказываются сильнее других на определенных фазах цикла деловой активности. Зная стадию цикла деловой активности, инвестор может выбирать правильные сектора для своих позиций и избегать неправильных, что позволит избежать чрезмерно рискованных входов в рынок и сохранить средства на торговом счете.

На графике выше показаны: экономический цикл (зеленый цвет), цикл рынка акций (красный цвет) и самые сильные сектора (сверху). Зеленая линия экономического цикла соответствует рассмотренной выше кривой цикла деловой активности. Центральная линия символизирует переход между фазами сжатия и расширения экономики. Обратите внимание, что обозначенный красным цикл рынка опережает цикл деловой активности. Рынок разворачивается вверх и пересекает центральную линию прежде, чем разворачивается экономический цикл. Аналогично, рынок разворачивается вниз и опускается ниже центральной линии раньше, чем это сделает экономический цикл.

Циклические ценные бумаги (акции из сектора сопутствующих товаров) первыми разворачиваются вверх когда участники рынка предполагают, что дно экономики достигнуто. Не на много отстают акции технологических компаний. Эти две группы - явные лидеры на этапе зарождения бычьего движения на рынке акций.

Вершина рыночного цикла отмечена относительной силой секторов материалов и энергетики. Эти сектора выигрывают от роста цен на товары и от роста спроса со стороны расширяющейся экономики. Переломный момент на рынке наступает, когда лидерство переходит от энергетического сектора к сектору потребительских товаров. Это является признаком того, что цены на товары и сырье начинают наносить вред экономике.

После пика и разворота рынка следует сжатие экономики. На этой стадии Федеральный резерв начинает понижать процентные ставки, и кривая доходности становится более крутой. Падение процентных ставок благоприятно для предприятий коммунального сектора, которые обычно обременены банковскими займами. Увеличивающийся наклон кривой доходности способствует повышению прибыльности банков и стимулирует рост кредитования. Низкие процентные ставки и легкая доступность денег приводят, в конечном итоге, к тому, что рынок достигает своего дна, и цикл повторяется заново.

Две диаграммы ниже демонстрируют относительные показатели девяти секторальных ETF вблизи пика 2007 года и после достижения дна в 2003. Индекс S&P 500 находился на пике с июля по октябрь 2007, а перелом наступил в четвертом квартале того же года. Летом 2007 года сектора энергетики и материалов были лидерами рынка и демонстрировали относительную силу. Обратите также внимание, что сектор сопутствующих товаров отставал от S&P 500. Поведение этого сектора соответствует ожидаемому на вершине рынка.

Индекс S&P 500 достиг дна в марте 2003, после чего начал мощное бычье движение, которое продолжалось до пика летом 2007. Сектора сопутствующих товаров и технологический сектор были лидерами первого движения, начиная с Low в марте 2003 года. Они оба проявляли относительную силу, чем подтверждали важность достигнутого в 2003 году дна.

Соотношение потребительских и сопутствующих товаров

Чтобы лучше понимать состояние экономики, технические аналитики могут сравнивать показатели сектора сопутствующих товаров по отношению к показателям сектора потребительских товаров. К сектору сопутствующих товаров относятся акции компаний, чьи товары не являются обязательными, а приобретаются на усмотрение потребителя. В него входят такие группы индустрий, как розничные магазины и производители одежды/обуви, а также рестораны и автомобили. К сектору потребительских товаров относятся акции компаний, выпускающих товары первой необходимости: мыло, зубная паста, продукты питания, напитки и лекарства. Сектор сопутствующих товаров, как правило, опережает рынок, когда экономика развивается. И наоборот, он слабее рынка, когда экономика испытывает затруднения или сжимается.

Технические аналитики могут проводить сравнение показателей этих двух секторов с помощью простого графика отношения значений их ETF, разделив цену Consumer Discretionary SPDR (XLY) на цену Consumer Staples SPDR (XLP). На рисунке выше этот график показан наряду с S&P 500. В 2004, 2005 и 2006 годах он представлял собой довольно рваную линию. В 2007 сохранялся сильный понижающийся тренд, когда сектор сопутствующих товаров был слабее сектора потребительских товаров. Обратите также внимание, что этот показатель достиг пика в 2007 году раньше, чем S&P 500, и раньше рынка пробил поддержку. В конце 2008 он раньше рынка сформировал дно и пробил сопротивление, когда S&P 500 отскочил от Low в марте 2009 года.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter