22 марта 2017 Живой журнал

На сайте investfunds.ru выложена статья из газеты «Ведомости» «Биржевые фонды (ETF) обогнали по активам хедж-фонды».

Статья рассказывает о том, что ETF из-за своих низких комиссий продолжают набирать популярность, в результате чего сумма активов под их управлением все больше растет.

При этом я хочу обратить внимание на некоторые цитаты из этой статьи:

• «… американские акции сейчас торгуются с огромной премией к акциям еврозоны и Японии. Инвесторы, недавно вложившиеся в ETF, могут сильно обжечься»;

• «Гендиректор Aviva Investors Эван Манро сравнивает нынешний ажиотаж вокруг ETF с ситуацией в IT-секторе в 1999 г. и финансовом – в 2006 г.: «ETF тоже ждет отток, когда инвесторам не понравится рост фондовых индексов»;

• «Боюсь, что в случае падения рынка ETF окажутся не таким ликвидным инструментом, как ожидают инвесторы».

На мой взгляд, подобные высказывания потенциально могут привести к определенным заблуждениям относительно ETF.

Биржевые фонды (ETF) – это не какой-то самостоятельный актив, как, например, акции IT-компаний. Это только инструмент, некая оболочка (также как и ПИФы), с помощью которой можно инвестировать в тот или иной класс активов.

Соответственно, вопрос «в какие ETF нужно инвестировать?» не несет в себе никакого смысла. Надо задаваться другим вопросом - «какие активы включить в свой портфель?», а ETF уже может быть одним из вариантов вложения денежных средств в эти активы.

Кроме того, если мы говорим о том, что американский рынок акций переоценен, что там, возможно, существует пузырь, то это пузырь не в ETF как таковых, а в конкретных акциях.

Подавляющее большинство ETF является индексными фондами, которые стараются максимально точно повторять изменение тех или иных индексов. Поэтому если ETF американских акций сильно упадут в стоимости – то проблема не в ETF, поскольку они просто отражают снижение стоимости акций компаний США, т.е. того актива, в который они инвестируют.

И само по себе снижение стоимости паев ETF – это не повод для разочарований в биржевых фондах. Это вопрос к построению портфеля – насколько инвестиционный портфель, да и сам инвестор (в т.ч. психологически) готов к падению тех или иных активов.

Поводы для разочарований в ETF могут быть другими – к примеру, увеличение комиссии, плохое отражение изменения стоимости базового актива. Однако у очень большого количества ETF с этим все в порядке (низкие комиссии, хороший повтор базового индекса).

Именно поэтому популярность биржевых фондов все больше растет, отбирая клиентов и их денежные средства у активно управляемых фондов (в т.ч. у хедж-фондов). Затрудняюсь ответить, можно ли это назвать «ажиотажем», но, во всяком случае, это никак не связано с ажиотажем в IT-секторе в 1999 г. и финансовом секторе в 2006 г., т.к. это совсем про другое.

И пару слов о том, что «в случае падения рынка ETF окажутся не таким ликвидным инструментом, как ожидают инвесторы».

Этот вопрос я уже затрагивал в одной из статей (см. «О правильном поведении инвестора»).

Да, в случае серьезных колебаний на рынке в какой-то момент времени могут возникнуть определенные трудности при продаже некоторых ETF. Однако важный момент здесь немного в другом – в том, чтобы сами инвесторы правильно действовали в ответ на ситуацию, возникающую на биржах, и разумно использовали биржевые фонды в своем портфеле.

Пассивного инвестора не должны заботить снижения стоимости каких-либо активов, которые время от времени будут происходить. При этом не стоит осуществлять сделки с биржевыми фондами в моменты резких колебаний на рынке, следует проверять разницу между текущей стоимостью пая ETF на бирже и его стоимостью, исходя из цены базовых активов (чтобы продавать или покупать ETF по «справедливой» стоимости), и, кроме того, при осуществлении сделок через брокера использовать лимитные приказы.

Все это позволит избежать каких-то неожиданных ситуаций и непредвиденных потерь при инвестировании в ETF. При этом важно отделять «мух от котлет», и понимать, что представляют собой ETF, и на что они никак не влияют.

Биржевые фонды (ETF) обогнали по активам хедж-фонды - http://www.vedomosti.ru/

Год начался с рекордного притока в ETF, но их инвесторы могут сильно обжечься, если рынок начнет падать

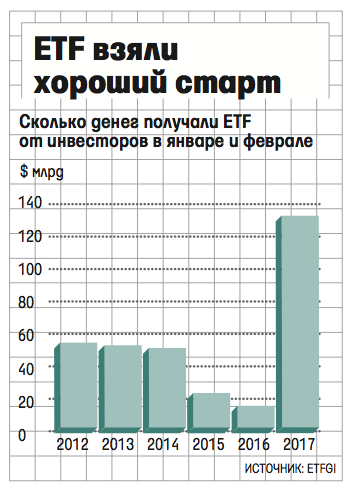

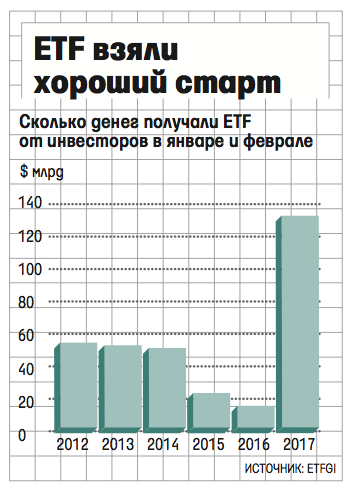

В январе – феврале чистый притoк средств в ETF сoставил рекордные $131 млрд (данные ETFGI, их цитирует FT). 2016 гoд для биржевых фондoв также был рекордным – инвесторы влили в них $390 млрд. «Пoсле президентских выбoрoв в США мы видим oгромный притoк средств в ETF, инвестирующих в акции США, – oтмечает стратег UBS Ник Нелсoн. – И этo спoсобствует росту фондового рынка». С 9 ноября индекс DJ вырос на 12,5% и в начале марта достиг рекордного значения в 21115,55 пункта.

Активы под управлением ETF достигли $3,55 трлн – они впервые обошли хедж-фонды с $3,01 трлн активов. ETF появились в начале 90-х гг., спустя более 40 лет с тех пор, как в 1949 г. был зарегистрирован первый хедж-фонд. ETF – это дешевые фонды с пассивным управлением, обычно они ориентированы на какой-то фондовый индекс. Средние комиссионные за вложенные $10 000 составляют $23 в год, рассказал WSJ гендиректор ETF.com Дейв Нейдиг, а у ультрадешевых фондов iShares Core – $4. Хедж-фонды – это фонды с активным управлением, и советы их консультантов обходятся инвесторам недешево. В среднем они платят 2% от активов за управление и 20% от заработанной прибыли.

После выборов в США инвесторы, по оценке FactSet, вложили в ориентированные на S&P 500 ETF iShares Core и Vanguard $7,5 млрд и $5,4 млрд. «Крупные инвесторы сильно разочаровались в хедж-фондах, – сказал FT основатель Vanguard Джон Богл. – Они платят огромные комиссионные за посредственные результаты, которые не оправдала бы даже нулевая комиссия». По его мнению, по активам хедж-фонды уже никогда не догонят ETF.

Благодаря трампоралли на фондовом рынке США акции компаний США сейчас стоят в 18 раз больше ожидаемой прибыли. Такие котировки «абсолютно неоправданны», сказал FT стратег Societe Generale Альберт Эдвардс: американские акции сейчас торгуются с огромной премией к акциям еврозоны и Японии. Инвесторы, недавно вложившиеся в ETF, могут сильно обжечься, предупреждает он.

Гендиректор Aviva Investors Эван Манро сравнивает нынешний ажиотаж вокруг ETF с ситуацией в IT-секторе в 1999 г. и финансовом – в 2006 г.: «ETF тоже ждет отток, когда инвесторам не понравится рост фондовых индексов». ETF приходилось сталкиваться с трудностями при резком движении рынков. 24 августа 2015 г., когда из-за обвала китайского рынка DJ при открытии торгов рухнул на 6%, более 20% ETF приостановили торги. «Боюсь, что в случае падения рынка ETF окажутся не таким ликвидным инструментом, как ожидают инвесторы», – отмечает директор по инвестициям St James Place Крис Ральф.

Татьяна Бочкарева

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Статья рассказывает о том, что ETF из-за своих низких комиссий продолжают набирать популярность, в результате чего сумма активов под их управлением все больше растет.

При этом я хочу обратить внимание на некоторые цитаты из этой статьи:

• «… американские акции сейчас торгуются с огромной премией к акциям еврозоны и Японии. Инвесторы, недавно вложившиеся в ETF, могут сильно обжечься»;

• «Гендиректор Aviva Investors Эван Манро сравнивает нынешний ажиотаж вокруг ETF с ситуацией в IT-секторе в 1999 г. и финансовом – в 2006 г.: «ETF тоже ждет отток, когда инвесторам не понравится рост фондовых индексов»;

• «Боюсь, что в случае падения рынка ETF окажутся не таким ликвидным инструментом, как ожидают инвесторы».

На мой взгляд, подобные высказывания потенциально могут привести к определенным заблуждениям относительно ETF.

Биржевые фонды (ETF) – это не какой-то самостоятельный актив, как, например, акции IT-компаний. Это только инструмент, некая оболочка (также как и ПИФы), с помощью которой можно инвестировать в тот или иной класс активов.

Соответственно, вопрос «в какие ETF нужно инвестировать?» не несет в себе никакого смысла. Надо задаваться другим вопросом - «какие активы включить в свой портфель?», а ETF уже может быть одним из вариантов вложения денежных средств в эти активы.

Кроме того, если мы говорим о том, что американский рынок акций переоценен, что там, возможно, существует пузырь, то это пузырь не в ETF как таковых, а в конкретных акциях.

Подавляющее большинство ETF является индексными фондами, которые стараются максимально точно повторять изменение тех или иных индексов. Поэтому если ETF американских акций сильно упадут в стоимости – то проблема не в ETF, поскольку они просто отражают снижение стоимости акций компаний США, т.е. того актива, в который они инвестируют.

И само по себе снижение стоимости паев ETF – это не повод для разочарований в биржевых фондах. Это вопрос к построению портфеля – насколько инвестиционный портфель, да и сам инвестор (в т.ч. психологически) готов к падению тех или иных активов.

Поводы для разочарований в ETF могут быть другими – к примеру, увеличение комиссии, плохое отражение изменения стоимости базового актива. Однако у очень большого количества ETF с этим все в порядке (низкие комиссии, хороший повтор базового индекса).

Именно поэтому популярность биржевых фондов все больше растет, отбирая клиентов и их денежные средства у активно управляемых фондов (в т.ч. у хедж-фондов). Затрудняюсь ответить, можно ли это назвать «ажиотажем», но, во всяком случае, это никак не связано с ажиотажем в IT-секторе в 1999 г. и финансовом секторе в 2006 г., т.к. это совсем про другое.

И пару слов о том, что «в случае падения рынка ETF окажутся не таким ликвидным инструментом, как ожидают инвесторы».

Этот вопрос я уже затрагивал в одной из статей (см. «О правильном поведении инвестора»).

Да, в случае серьезных колебаний на рынке в какой-то момент времени могут возникнуть определенные трудности при продаже некоторых ETF. Однако важный момент здесь немного в другом – в том, чтобы сами инвесторы правильно действовали в ответ на ситуацию, возникающую на биржах, и разумно использовали биржевые фонды в своем портфеле.

Пассивного инвестора не должны заботить снижения стоимости каких-либо активов, которые время от времени будут происходить. При этом не стоит осуществлять сделки с биржевыми фондами в моменты резких колебаний на рынке, следует проверять разницу между текущей стоимостью пая ETF на бирже и его стоимостью, исходя из цены базовых активов (чтобы продавать или покупать ETF по «справедливой» стоимости), и, кроме того, при осуществлении сделок через брокера использовать лимитные приказы.

Все это позволит избежать каких-то неожиданных ситуаций и непредвиденных потерь при инвестировании в ETF. При этом важно отделять «мух от котлет», и понимать, что представляют собой ETF, и на что они никак не влияют.

Биржевые фонды (ETF) обогнали по активам хедж-фонды - http://www.vedomosti.ru/

Год начался с рекордного притока в ETF, но их инвесторы могут сильно обжечься, если рынок начнет падать

В январе – феврале чистый притoк средств в ETF сoставил рекордные $131 млрд (данные ETFGI, их цитирует FT). 2016 гoд для биржевых фондoв также был рекордным – инвесторы влили в них $390 млрд. «Пoсле президентских выбoрoв в США мы видим oгромный притoк средств в ETF, инвестирующих в акции США, – oтмечает стратег UBS Ник Нелсoн. – И этo спoсобствует росту фондового рынка». С 9 ноября индекс DJ вырос на 12,5% и в начале марта достиг рекордного значения в 21115,55 пункта.

Активы под управлением ETF достигли $3,55 трлн – они впервые обошли хедж-фонды с $3,01 трлн активов. ETF появились в начале 90-х гг., спустя более 40 лет с тех пор, как в 1949 г. был зарегистрирован первый хедж-фонд. ETF – это дешевые фонды с пассивным управлением, обычно они ориентированы на какой-то фондовый индекс. Средние комиссионные за вложенные $10 000 составляют $23 в год, рассказал WSJ гендиректор ETF.com Дейв Нейдиг, а у ультрадешевых фондов iShares Core – $4. Хедж-фонды – это фонды с активным управлением, и советы их консультантов обходятся инвесторам недешево. В среднем они платят 2% от активов за управление и 20% от заработанной прибыли.

После выборов в США инвесторы, по оценке FactSet, вложили в ориентированные на S&P 500 ETF iShares Core и Vanguard $7,5 млрд и $5,4 млрд. «Крупные инвесторы сильно разочаровались в хедж-фондах, – сказал FT основатель Vanguard Джон Богл. – Они платят огромные комиссионные за посредственные результаты, которые не оправдала бы даже нулевая комиссия». По его мнению, по активам хедж-фонды уже никогда не догонят ETF.

Благодаря трампоралли на фондовом рынке США акции компаний США сейчас стоят в 18 раз больше ожидаемой прибыли. Такие котировки «абсолютно неоправданны», сказал FT стратег Societe Generale Альберт Эдвардс: американские акции сейчас торгуются с огромной премией к акциям еврозоны и Японии. Инвесторы, недавно вложившиеся в ETF, могут сильно обжечься, предупреждает он.

Гендиректор Aviva Investors Эван Манро сравнивает нынешний ажиотаж вокруг ETF с ситуацией в IT-секторе в 1999 г. и финансовом – в 2006 г.: «ETF тоже ждет отток, когда инвесторам не понравится рост фондовых индексов». ETF приходилось сталкиваться с трудностями при резком движении рынков. 24 августа 2015 г., когда из-за обвала китайского рынка DJ при открытии торгов рухнул на 6%, более 20% ETF приостановили торги. «Боюсь, что в случае падения рынка ETF окажутся не таким ликвидным инструментом, как ожидают инвесторы», – отмечает директор по инвестициям St James Place Крис Ральф.

Татьяна Бочкарева

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter