6 июня 2017 Вести Экономика

Две недели назад было отмечено необычайное падение волатильности на рынке, несмотря на растущую политическую неопределенность в последние годы и особенно после выборов в США.

Глобальная волатильность капитала упала до рекордно низкого уровня, не отмеченного даже во время финансового кризиса 2008 г.

Сейчас появилась гораздо более реальная причина такого падения: торговая активность медленно останавливается.

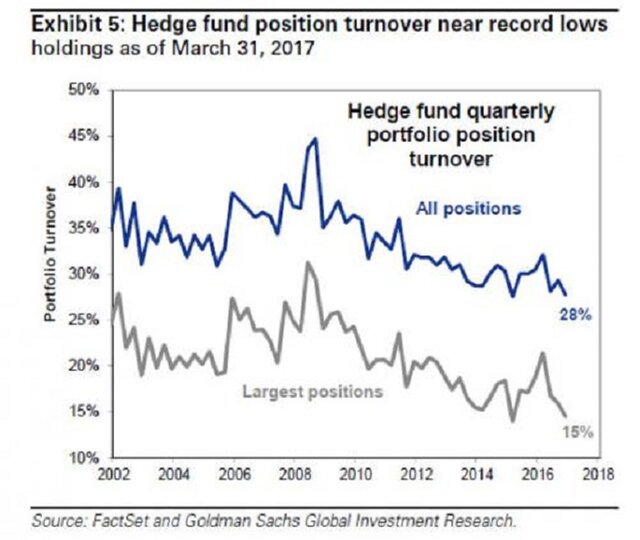

Вот что обнаружил Goldman Sachs, проанализировав данные за I квартал, когда выяснилось, что общий оборот портфелей ценных бумаг хедж-фондов упал до рекордно низкого уровня - всего до 28%.

В выходные дни JPMorgan подтвердил, что это было сокращение активных менеджеров, которые вытесняются QE центробанка в сфере облигаций, кроме того, происходит сдвиг в сторону ETFs в акционерном пространстве, что действует как долгосрочное подавление волатильности рынка.

Как отметил банк, после краха Lehman Brothers склонность менять позиции или торговую стратегию снизилась, так как активные менеджеры были вытеснены QE центробанка, наряду с покупками облигаций менеджерами валютных резервов и коммерческими банками, которые также оттеснили активных менеджеров от покупок облигаций.

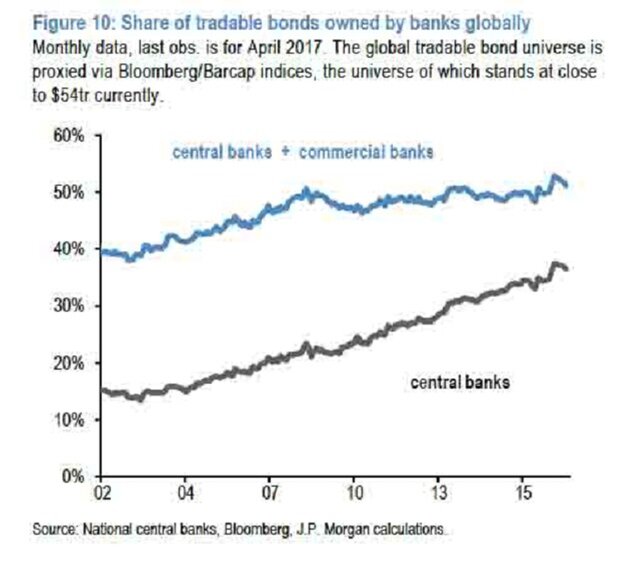

Это вытеснение показано на графике, где отражен общий объем торгуемых облигаций в мировом масштабе, составляющий $54 трлн. 50% этого объема принадлежат банкам, центробанкам или коммерческим банкам, которые являются довольно пассивными владельцами облигаций.

И несмотря на то, что эта точка является критической, на графике ниже стоит выделить ошеломляющее количество долговых инструментов в собственности центробанков: по последним данным, центробанкам принадлежит чуть более трети мирового объема торгуемых облигаций в $54 трлн, или примерно $18 трлн.

Каким образом эта сумма до сих пор остается на балансе банков, не будучи проданной и не приводя к сбоям на рынке облигаций, непонятно.

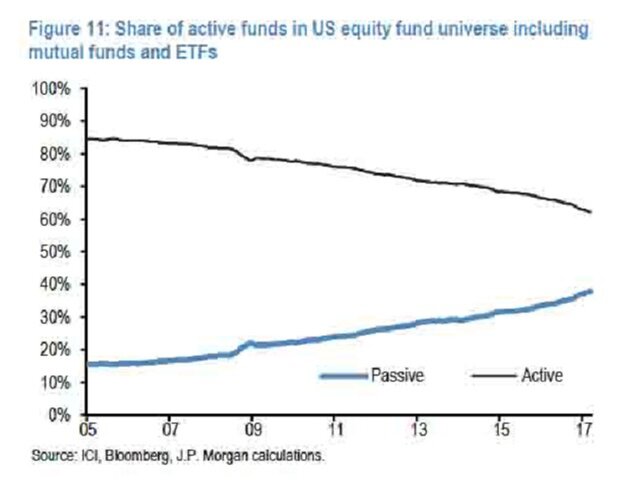

Тогда остаются ETFs, которые сделали для акций хедж-фонд то же самое, что центробанки сделали с вытеснением фиксированного дохода: как отмечает JPM, "произошел переход от активных менеджеров, паевых инвестиционных фондов и хедж-фондов к пассивным долевым взаимным фондам и биржевым индексным фондам".

Как мы уже говорили ранее, это смещение после финансового кризиса 2008 г. обусловлено неспособностью активных менеджеров опережать установленные и хорошо известные фондовые индикаторы, такие как индекс S&P500.

Еще один график отражает этот драматический сдвиг от активных фондовых прямых инвестиций в сторону пассивных фондовых прямых инвестиций в США с 2008 г.

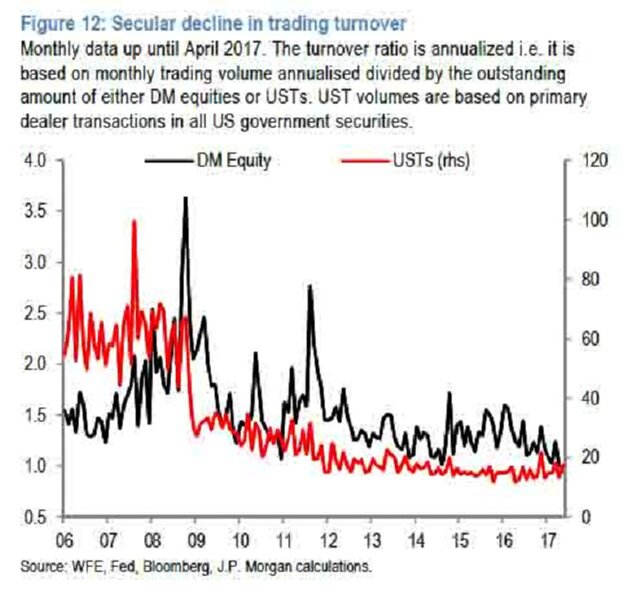

JPM подчеркивает, что это вытеснение привело к сокращению торговой активности с момента кризиса Lehman.

Это показано на следующем графике, где отражен торговый оборот акций Германии и гособлигаций США, которые показали снижение за последние восемь лет.

И это поднимает вопрос рыночной ликвидности и волатильности. Снижение торгового оборота сопровождалось снижением ликвидности рынка. В свою очередь снижение ликвидности рынка дополнительно препятствует активным менеджерам в торговле. И это уменьшает склонность к торговле или изменению позиций, подавляя средний уровень волатильности рынка в долгосрочной перспективе.

Возможно, это было бы приемлемо в долгосрочной перспективе и являлось бы одним из основных рисков в краткосрочной перспективе, поскольку снижение ликвидности рынка может выступать в качестве усилителя волатильности рынка, если шок заставит многих инвесторов менять свои позиции в одно и то же время.

Рынок ликвидности действует как обоюдоострый меч для ликвидности рынка, и по иронии судьбы, чем меньше ликвидности, тем меньше торгов, что приведет к еще большему снижению ликвидности и так далее, пока только одни торги не "подрегулируют" весь рынок.

http://www.vestifinance.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter