9 июля 2017 smart-lab.ru Олейник Василий

Общий взгляд.

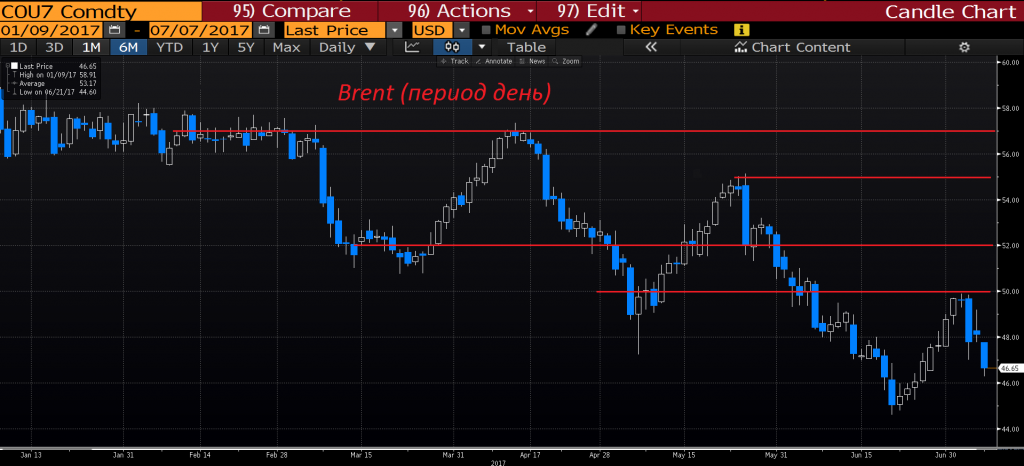

По итогам прошедшей недели российские биржевые индексы показали разнонаправленную динамику. Так, российский рублёвый индекс ММВБ за неделю подрос почти на 1%, закрывшись на уровне 1912 пунктов, а вот валютный индекс РТС з почти не изменил значения, и закрылся на отметке 995 пунктов. Котировки нефти марки Brent за прошедшую пятидневку снизились почти на 4%, хотя в начале недели они взлетали на аналогичную величину до 50$ за баррель. На закрытии недели нефть марки Brent торговалась вблизи 47$. Цена нефти марки Brent в рублях за неделю снизилась более чем на 3%, опустившись до 2800 рублей за баррель.

Настроения инвесторов на зарубежных площадках, в частности, в Европе и США, вторую неделю подряд продолжили ухудшаться. Все наиболее сильные и важные движения вновь происходили на рынке облигаций, а рынок акций уже по факту реагировал на них. Ставки доходности по немецким облигациям взлетели за неделю почти втрое, и далее пошла цепная реакция.

Стремительный рост доходности на европейском долговом рынке спровоцировал аналогичные продажи и рост доходностей уже на рынке американского долга, а следом пошла волна продаж на рынках акций и бегство от риска. Пока ничего страшного в таких движения нет, но лодка постепенно раскачивается. Несмотря на все оптимистичные заявления мировых регуляторов, инвесторы по-прежнему продолжают готовиться к нормализации денежно-кредитной политики в Европе (повышению ставок и сокращению программы выкупа активов), а также к дальнейшему ужесточению монетарной политики в США. Согласно опубликованному на прошедшей неделе протоколу последнего заседания ФРС, члены комитета продолжают обсуждать и готовить рынки к распродаже активов со своего баланса. Высока вероятность того, что эта программа будет запущена уже осенью.

Долларовые ставки на межбанке продолжают рост.

Итого, ликвидность уже дорожает, а скоро её будет становиться ещё меньше. Пока стоит следить за важными уровнями по двум ключевым биржевым показателям. Если немецкий индекс DAX по итогам любой недели не удержится выше 12000 пунктов, а американский флагманский индекс SP500 не удержит уровень 2400 пунктов, будет открыта дорога вниз с потенциалом снижения в пределах 10%.

Максимальные объёмы за год, практически всегда говорят о финале и дальнейшем развороте. Кстати, когда были в июне максимальные объёмы в этом году по российскому индексу ММВБ? И что после этого случилось?

Сырьё и драгоценные металлы.

Для рынка нефти вновь началась чёрная полоса, хотя неделей ранее цены взлетали почти на 9%. Причин для распродаж нашлось немало. Во-первых: добыча нефти в ОПЕК за июнь подскочила почти на 200 тыс баррелей. Во-вторых: экспорт нефти стран ОПЕК в июне увеличился второй месяц подряд. Показатель составил 25,92 миллиона баррелей в день в июне, что на 450 тысяч больше по сравнению с маем и на 1,9 миллиона больше, чем год назад. В-третьих: Саудовская Аравия объявила о новых скидках на август для своих азиатских партнёров на все сорта нефти на, т.е. демпинг пока продолжается. В-четвёртых: последние данные министерства энергетики США вновь показали рост добычи на 88 тысяч баррелей. Ну и, в заключение, как немаловажный негатив, заявления агентства Bloomberg. Агентство узнало об отказе России обсуждать снижение добычи нефти. Россия будет выступать против любых предложений дополнительно снизить добычу нефти в случае, если эта тема возникнет на переговорах со странами ОПЕК в конце июля.

По нефти мы видели редкую картину. Рост котировок 8 дней подряд — это многолетний рекорд. Далее тест отметки 50$ и новая дорога вниз.

Что же касается рынка промышленных и драгоценных металлов, то и тут повсеместно шли продажи. Промышленные металлы находятся и будут находиться под давлением из-за рисков охлаждения китайской экономики, а вот драгоценные металлы падают на фоне роста доходности по облигациям Германии и Америки. На этом фоне золото, как защитный актив становится менее привлекательным для парковки денег. Но если рост доходности продолжится, а этого стоит ждать, то мы увидим выход больших капиталов из рисковых активов, и на золото всё равно появится спрос. Вообще, в последний год мы уже неоднократно наблюдали уникальную и парадоксальную ситуацию, когда большие потоки капитала одновременно шли как в рисковые активы (рынки акций), так и безрисковые (рынки облигаций). А на прошедшей неделе было всё с точностью до наоборот, капиталы уходили сразу из всех активов – это и есть первые признаки сжатия ликвидности в мировойфинансовой системе. Пока что, сдуваются маржинальные позиции, следом начнёт уносить ноги реальный капитал. Скорость выхода может быть просто огромной, и зависеть она будет только от того, насколько быстро будут таять в цене все залоговые активы.

С технической точки зрения, золото вплотную подошло к сильному уровню поддержки. Да, его проколы могут быть, но вот в пробой и дальнейшее падение к отметке 1000$ пока верится с трудом.

Фондовый рынок.

Третью неделю подряд российскому индексу ММВБ удаётся закрываться выше важной технической отметки 1850 пунктов, но весь рост последних дней – это всего лишь технический отскок вкупе с закрытием коротких позиций. Больших покупок на российском рынке не видно, и он по-прежнему выглядит очень слабо. Многие участники рынка, особенно зарубежные, ждут решения американского конгресса по новому пакету антироссийских санкций, который уже принят сенатом. Голосование по этому пакету будет 10 или 11 июля. Так же не стоит забывать про сдерживающий от падения рынок дивидендный фактор. Закрытие коротких позиций накануне дивидендных отсечек тоже способствовало росту российского рынка. Теперь, по большинству российских компаний закрытие реестров уже прошло, поэтому привлекательность активов в краткосрочной перспективе становиться меньше.

Ближайшие уровни сопротивления по индексу ММВБ находятся в районах 1920 и 1960 пунктов, а ближайший уровень поддержки на рубеже 1850 пунктов. Закрытие любой недели ниже 1840 пунктов откроет дорогу вниз с потенциалом снижения ещё минимум на 10%, вплоть до 1600 пунктов.

Валюта.

За прошедшую неделю российский рубль в паре с долларом потерял скромные 1%, и это несмотря на обвал нефтяных котировок и распродажу на рынке ОФЗ. Пока российская валюта чувствует себя уверенно, несмотря на ухудшающуюся вешнюю конъюнктуру.

Диапазон колебаний российской валюты в паре с американским долларом на предстоящую неделю видится в границах 59-61, хотя в случае ухудшения ситуации на рынке нефти мы запросто можем увидеть рост доллара до 62 рубля.

Как только российский рубль в паре с американским долларом закроет любую неделю выше 61 рубля за доллар, так сразу можно будет говорить о сломе тренда на укрепление, который мы наблюдаем уже больше года. Ближайшие цели коррекции тогда будут находится ближе к отметке 65. Максимальные высоты, которых достигал рубль в этом году, мы уже вряд ли увидим. Отмена сценария — это закрытие недели ниже отметки 59 рублей за один доллар.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

По итогам прошедшей недели российские биржевые индексы показали разнонаправленную динамику. Так, российский рублёвый индекс ММВБ за неделю подрос почти на 1%, закрывшись на уровне 1912 пунктов, а вот валютный индекс РТС з почти не изменил значения, и закрылся на отметке 995 пунктов. Котировки нефти марки Brent за прошедшую пятидневку снизились почти на 4%, хотя в начале недели они взлетали на аналогичную величину до 50$ за баррель. На закрытии недели нефть марки Brent торговалась вблизи 47$. Цена нефти марки Brent в рублях за неделю снизилась более чем на 3%, опустившись до 2800 рублей за баррель.

Настроения инвесторов на зарубежных площадках, в частности, в Европе и США, вторую неделю подряд продолжили ухудшаться. Все наиболее сильные и важные движения вновь происходили на рынке облигаций, а рынок акций уже по факту реагировал на них. Ставки доходности по немецким облигациям взлетели за неделю почти втрое, и далее пошла цепная реакция.

Стремительный рост доходности на европейском долговом рынке спровоцировал аналогичные продажи и рост доходностей уже на рынке американского долга, а следом пошла волна продаж на рынках акций и бегство от риска. Пока ничего страшного в таких движения нет, но лодка постепенно раскачивается. Несмотря на все оптимистичные заявления мировых регуляторов, инвесторы по-прежнему продолжают готовиться к нормализации денежно-кредитной политики в Европе (повышению ставок и сокращению программы выкупа активов), а также к дальнейшему ужесточению монетарной политики в США. Согласно опубликованному на прошедшей неделе протоколу последнего заседания ФРС, члены комитета продолжают обсуждать и готовить рынки к распродаже активов со своего баланса. Высока вероятность того, что эта программа будет запущена уже осенью.

Долларовые ставки на межбанке продолжают рост.

Итого, ликвидность уже дорожает, а скоро её будет становиться ещё меньше. Пока стоит следить за важными уровнями по двум ключевым биржевым показателям. Если немецкий индекс DAX по итогам любой недели не удержится выше 12000 пунктов, а американский флагманский индекс SP500 не удержит уровень 2400 пунктов, будет открыта дорога вниз с потенциалом снижения в пределах 10%.

Максимальные объёмы за год, практически всегда говорят о финале и дальнейшем развороте. Кстати, когда были в июне максимальные объёмы в этом году по российскому индексу ММВБ? И что после этого случилось?

Сырьё и драгоценные металлы.

Для рынка нефти вновь началась чёрная полоса, хотя неделей ранее цены взлетали почти на 9%. Причин для распродаж нашлось немало. Во-первых: добыча нефти в ОПЕК за июнь подскочила почти на 200 тыс баррелей. Во-вторых: экспорт нефти стран ОПЕК в июне увеличился второй месяц подряд. Показатель составил 25,92 миллиона баррелей в день в июне, что на 450 тысяч больше по сравнению с маем и на 1,9 миллиона больше, чем год назад. В-третьих: Саудовская Аравия объявила о новых скидках на август для своих азиатских партнёров на все сорта нефти на, т.е. демпинг пока продолжается. В-четвёртых: последние данные министерства энергетики США вновь показали рост добычи на 88 тысяч баррелей. Ну и, в заключение, как немаловажный негатив, заявления агентства Bloomberg. Агентство узнало об отказе России обсуждать снижение добычи нефти. Россия будет выступать против любых предложений дополнительно снизить добычу нефти в случае, если эта тема возникнет на переговорах со странами ОПЕК в конце июля.

По нефти мы видели редкую картину. Рост котировок 8 дней подряд — это многолетний рекорд. Далее тест отметки 50$ и новая дорога вниз.

Что же касается рынка промышленных и драгоценных металлов, то и тут повсеместно шли продажи. Промышленные металлы находятся и будут находиться под давлением из-за рисков охлаждения китайской экономики, а вот драгоценные металлы падают на фоне роста доходности по облигациям Германии и Америки. На этом фоне золото, как защитный актив становится менее привлекательным для парковки денег. Но если рост доходности продолжится, а этого стоит ждать, то мы увидим выход больших капиталов из рисковых активов, и на золото всё равно появится спрос. Вообще, в последний год мы уже неоднократно наблюдали уникальную и парадоксальную ситуацию, когда большие потоки капитала одновременно шли как в рисковые активы (рынки акций), так и безрисковые (рынки облигаций). А на прошедшей неделе было всё с точностью до наоборот, капиталы уходили сразу из всех активов – это и есть первые признаки сжатия ликвидности в мировойфинансовой системе. Пока что, сдуваются маржинальные позиции, следом начнёт уносить ноги реальный капитал. Скорость выхода может быть просто огромной, и зависеть она будет только от того, насколько быстро будут таять в цене все залоговые активы.

С технической точки зрения, золото вплотную подошло к сильному уровню поддержки. Да, его проколы могут быть, но вот в пробой и дальнейшее падение к отметке 1000$ пока верится с трудом.

Фондовый рынок.

Третью неделю подряд российскому индексу ММВБ удаётся закрываться выше важной технической отметки 1850 пунктов, но весь рост последних дней – это всего лишь технический отскок вкупе с закрытием коротких позиций. Больших покупок на российском рынке не видно, и он по-прежнему выглядит очень слабо. Многие участники рынка, особенно зарубежные, ждут решения американского конгресса по новому пакету антироссийских санкций, который уже принят сенатом. Голосование по этому пакету будет 10 или 11 июля. Так же не стоит забывать про сдерживающий от падения рынок дивидендный фактор. Закрытие коротких позиций накануне дивидендных отсечек тоже способствовало росту российского рынка. Теперь, по большинству российских компаний закрытие реестров уже прошло, поэтому привлекательность активов в краткосрочной перспективе становиться меньше.

Ближайшие уровни сопротивления по индексу ММВБ находятся в районах 1920 и 1960 пунктов, а ближайший уровень поддержки на рубеже 1850 пунктов. Закрытие любой недели ниже 1840 пунктов откроет дорогу вниз с потенциалом снижения ещё минимум на 10%, вплоть до 1600 пунктов.

Валюта.

За прошедшую неделю российский рубль в паре с долларом потерял скромные 1%, и это несмотря на обвал нефтяных котировок и распродажу на рынке ОФЗ. Пока российская валюта чувствует себя уверенно, несмотря на ухудшающуюся вешнюю конъюнктуру.

Диапазон колебаний российской валюты в паре с американским долларом на предстоящую неделю видится в границах 59-61, хотя в случае ухудшения ситуации на рынке нефти мы запросто можем увидеть рост доллара до 62 рубля.

Как только российский рубль в паре с американским долларом закроет любую неделю выше 61 рубля за доллар, так сразу можно будет говорить о сломе тренда на укрепление, который мы наблюдаем уже больше года. Ближайшие цели коррекции тогда будут находится ближе к отметке 65. Максимальные высоты, которых достигал рубль в этом году, мы уже вряд ли увидим. Отмена сценария — это закрытие недели ниже отметки 59 рублей за один доллар.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter