1 августа 2017 Вести Экономика

"Медведям", делающим ставку на перегрев фондового рынка, следует беспокоиться о ценах на облигации, считает Алан Гринспен. Вот где сформировался настоящий пузырь, и последствия его разрыва будут негативными для всех.

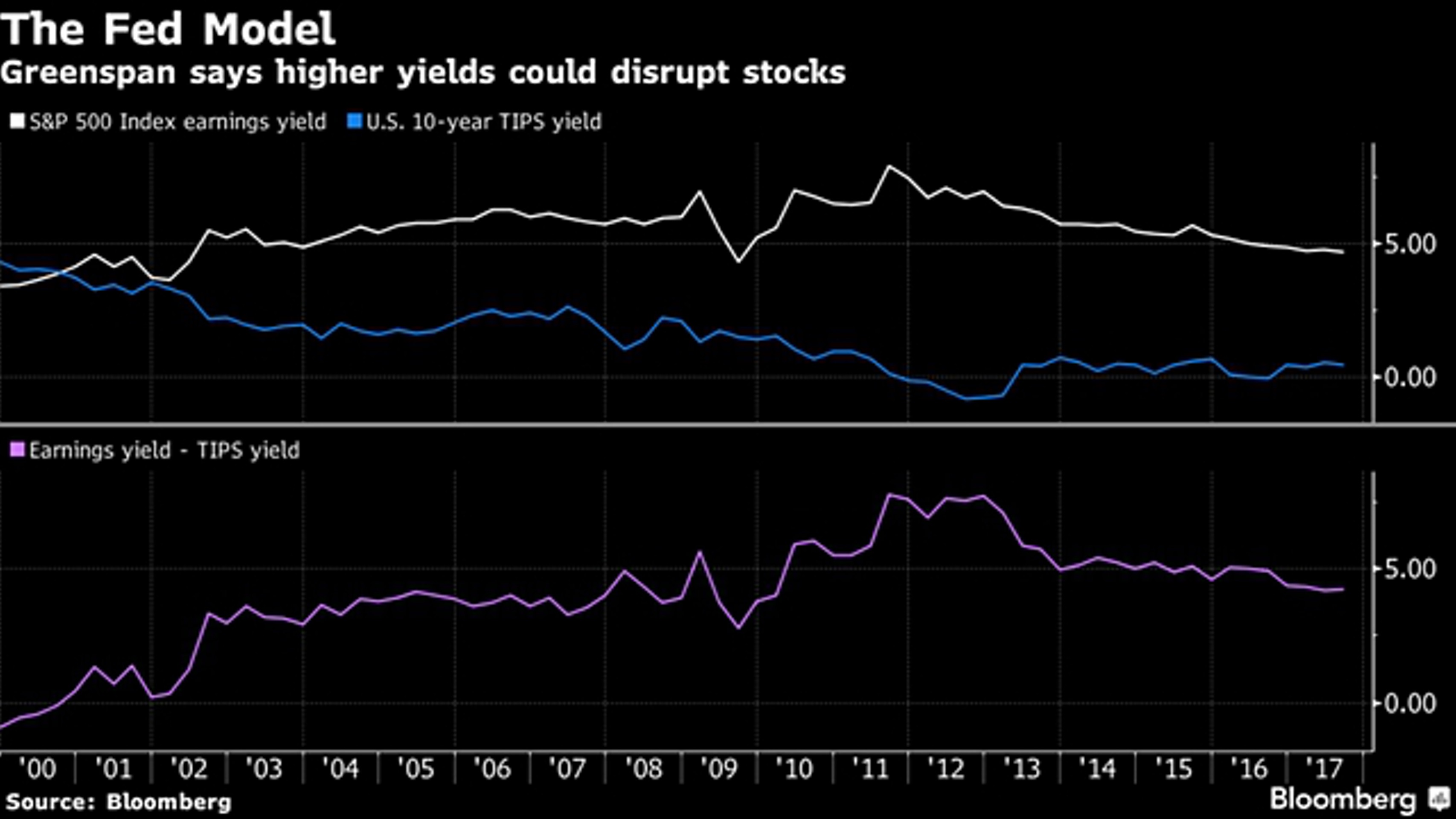

"По любым оценкам, реальные долгосрочные процентные ставки слишком низки и поэтому неустойчивы, - заявил в интервью Bloomberg бывший председатель Федеральной резервной системы (ФРС) США. - Когда они начнут расти, они, вероятно, будут двигаться достаточно быстро. У нас есть пузырь, но не в ценах акций, а в ценах облигаций. Это не учитывается рынком".

Хотя консенсус-прогноз аналитиков Уолл-стрит по-прежнему предполагает сохранение низких ставок, Гринспен не единственный, кто предупреждает о риске их быстрого повышения по мере завершения эпохи стимулирующей политики мировых центробанков. Бинки Чадха из Deutsche Bank AG отмечает, что реальные доходности казначейских облигаций США находятся намного ниже, чем предполагают фактические темпы экономического роста. По словам Тома Порчелли, главного экономиста по США в RBC Capital Markets, удар инфляционного давления по рынку облигаций - это лишь вопрос времени.

"Реальная проблема заключается в том, что когда пузырь на рынке облигаций лопнет, долгосрочные процентные ставки будут расти, - предупредил Гринспен. - Мы переходим в другую фазу экономики - к стагфляции, не наблюдавшейся с 1970-х гг. Это нехорошо для цен на активы".

Если ставки начнут быстро расти, инвесторам будет рекомендовано отказаться от акций, отметил Гринспен. Главный экономист Goldman Sachs Group Inc. Дэвид Костин назвал угрозу роста инфляции одной из причин, по которой он не присоединяется к "быкам" Уолл-стрит в повышении прогнозов по S&P 500 на конец года.

Устойчиво низкая инфляция подразумевает справедливое значение фондового индекса в 2650, однако более вероятным сценарием является сужение разрыва между доходностью по прибыли и доходностью облигаций, говорит Костин. Он придерживается своей оценки того, что индекс завершит год на уровне 2400, что означает снижение примерно на 3% от нынешних уровней.

Акции до сих пор демонстрировали свою устойчивость к падению облигации во время восьмилетней фазы "бычьего" рынка. В то время как доходность 10-летних казначейских облигаций превышала 3% лишь несколько раз за последние шесть лет, внезапные всплески доходности в 2013 г. и после выборов в 2016 г. не замедляли рост акций.

Как сообщали "Вести.Экономика", ФРС США по итогам заседания 25-26 июля сообщила, что планирует начать сокращение активов на балансе, объем которых достиг $4,5 трлн, "относительно скоро". Центральные банки по всему миру также говорят о сокращении стимулов.

"Самое большое заблуждение, на наш взгляд, среди всех классов активов касается государственных облигаций, - говорит Бинки Чадха из Deutsche Bank. - Инфляция должна начать расти во второй половине года".

http://www.vestifinance.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter