8 августа 2017 УК «Арсагера» | Банк Санкт-Петербург (BSPB)

Мы продолжаем освещать корпоративные события компаний, чьи акции находятся в наших портфелях. Напомним, что важной составляющей деятельности нашей компании является активная работа с эмитентами, в рамках которой мы стараемся объяснять бизнесу и властям важность качественного корпоративного управления и соблюдения принципов модели управления акционерным капиталом для публичных компаний, фондового рынка и экономики нашей страны в целом.

К сожалению, поводом для очередной публикации стали негативные новости, пришедшие от одного из наших эмитентов – Банка Санкт-Петербург, чье намерение провести дополнительную эмиссию акций после нескольких месяцев подготовительного периода претворилось в жизнь… У нас вызвало откровенное недоумение желание провести дополнительную эмиссию сразу после принятия решения о выплате дивидендов. С учетом котировок акций банка, торгующихся на бирже менее чем за половину балансовой стоимости, согласно логике разумной модели управления акционерным капиталом подобные действия являются взаимоисключающими!

Напомним, что целью допэмисии является выполнение банком требований Агентства по страхованию вкладов (АСВ) для участников программы докапитализации через ОФЗ. Согласно соглашению с АСВ половину средств субординированного займа (около 7,3 млрд руб.) банк должен внести в капитал самостоятельно, посредством чистой прибыли капитал уже был увеличен на 4 млрд руб., осталось докапитализировать его еще на 3,3 млрд руб.

В развитии данного соглашения Банк Санкт-Петербург с 31 июля 2017 года начал размещение дополнительной эмиссии акций в количестве 60 млн акций. На данный момент уставный капитал банка состоит из 439,554 млн обыкновенных акций и 20,1 млн привилегированных акций номиналом 1 рубль. Таким образом, объем допэмиссии составляет 11,5% от увеличенного уставного капитала или 12% от количества обыкновенных акций.

Что же вызвало нашу негативную реакцию? Начнем по порядку.

Действия органов управления банка

18 мая 2017 году Наблюдательный совет банка принял решение об увеличении уставного капитала за счет дополнительного выпуска акций общим объемом 60 млн рублей. Кроме того, был определен порядок осуществления преимущественного права на приобретение дополнительных акций, размещаемых посредством открытой подписки. Таким правом могли воспользоваться все акционеры банка по состоянию на 31 мая 2017 года, пропорционально количеству принадлежащих им обыкновенных именных акций Банка.

Далее банк осуществил необходимые при размещении акций процедуры: подал заявление на регистрацию допэмиссии, прошел государственную регистрацию, опубликовал проспект и решение об эмиссии.

Однако новость о начале срока действия преимущественного права приобретения размещаемых акций (подачи заявлений) появилась лишь за день до его начала, то есть 17 июля 2017 года. Подать заявление Регистратору можно было в течение 8 рабочих дней – с 18 июля 2017 до 27 июля 2017 года включительно. Довольно сжатые сроки для принятия решения предоставил банк своим акционерам, но самое главное, это то, какой порядок выбрал Банк Санкт-Петербург для размещения акций: цена размещения акций определялась по завершению приема заявок на приобретение акций по преимущественному праву.

Подобный способ определения цены, по сути, означает предложение купить «купить кота в мешке», но это еще полбеды. Самое неприятное, что указанная конструкция размещения акций изначально ставит текущих акционеров банка в заведомо неравные условия. Те, кто в силу близости к органам управления банка мог обладать информацией о предполагаемой цене размещения, имел все возможности без особого риска провести арбитражную сделку: продать свой пакет на открытом рынке и позднее выкупить его назад дешевле в рамках преимущественного права.

Кстати, за 3 недели до решения Наблюдательного совета банка о проведении допэмиссии, а именно, 28 апреля 2017 был зафиксирован аномально высокий объем торгов акциями Банка Санкт-Петербург на Московской бирже - около 0,4% от количества обыкновенных акций (в 20 раз выше обычных оборотов) по цене около 63 руб.

Кроме того, на сервере раскрытия информации 28 июля 2017 появилась информация о сокращении доли участия одного из акционеров банка – EAST CAPITAL - EAST CAPITAL RUSSIA (Великое Герцогство Люксембург) с 5,47% до 4,80% – было продано около 3 млн акций, что чудесным образом совпадает с размером пакета, который данный акционер может восполнить в ходе дополнительной эмиссии в рамках преимущественного права.

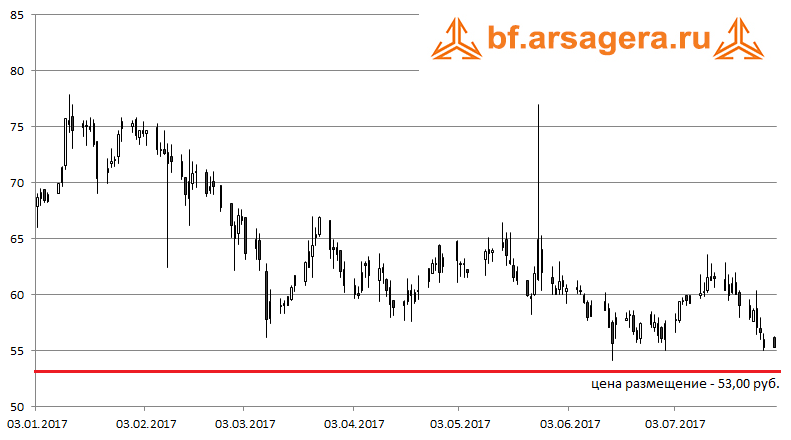

У нас вызывает сожаление, что изначально при определении процедуры дополнительной эмиссии акций банк пошел не по пути открытости и равных прав для всех акционеров. Но куда большее недоумение вызвала цена размещения акций. 28 июля 2017 года Наблюдательный совет банка установил цену размещения дополнительного выпуска обыкновенных акций в размере 53 рубля за одну акцию.

Очень жаль, что члены Совета директоров банка перед определением цены размещения не удосужились открыть текст закона «Об акционерных обществах». В противном случае им наверняка попалась бы на глаза статья 77, посвященная определению цены (денежной оценки) имущества, в том числе, цены размещения эмиссионных ценных бумаг. В первом же пункте речь идет о том, что такая цена должна определяться «исходя из рыночной стоимости». Дабы корректно определить эту стоимость, Совет директоров может (но не обязан) прибегнуть к помощи независимого оценщика. Почему не обязан – понятно: законодатель, утверждая данную формулировку, предполагал, что члены совета директоров акционерного общества в силу своего положения и должной компетенции в области корпоративного управления будут в состоянии определить ключевой параметр допэмиссии акций без посторонней помощи таким образом, чтобы не нанести ущерб текущим акционерам. Практика, однако, показывает, что вопросы, связанные с управлением акционерным капиталом публичных компаний продолжают оставаться «ахиллесовой пятой» органов управления российских публичных компаний.

В той же самой статье закона дополнительно указывается, что при определении цены размещения для торгуемых на бирже акций должны быть приняты во внимание цены спроса и предложения вторичного рынка.

Что же получилось на практике?

Сравнив цену размещения с балансовой ценой акции легко заметить, что она в два раза ниже. Согласно отчетности по РСБУ на 31 марта 2017 года собственный капитал на одну акцию был равен 107,60 руб. (49 459 472 000 руб. / (439 554 000 ао + 20 100 000 ап), а по стандартам МСФО – 135,40 руб. (62 236 148 000 / (439 554 000 ао + 20 100 000 ап).

Кроме того, уровень размещения был определен ниже рыночных цен на Московской бирже, которые весь 2017 год имели тенденцию к понижению (кстати, случайно ли?). Акции с 75 руб. в начале года, снизились до 56,65 руб., к моменту определения цены размещения, но в любом случае, на рынке не было ни разу цены 53 руб. или ниже.

Остается загадкой, каким образом члены Наблюдательного совета банка определили данную цену? Откуда такое пренебрежение принципами управления акционерным капиталом и интересами действующих акционеров банка? Неужели собственный капитал банка, отражаемый в отчетности, не соответствует реальному положению вещей? Но ведь отчетность заверяется аудиторами, предоставляется в Банк России, исходя из ее данных рассчитываются обязательные банковские нормативы, ориентированные, в первую очередь, на размер собственного капитала, который и находит отражение в балансовой стоимости одной акции. Какие еще причины побудили Совет директоров назначить цену размещения кратно ниже балансовой цены, размыв тем самым заработанный собственный капитал на акцию для текущих акционеров? Почему не были приняты во внимание цены вторичного рынка – в текущем году не было сделок по 53 рубля за акцию? Какая необходимость диктовала выбор столь непрозрачной процедуры проведения дополнительной эмиссии акций, цена размещения которых стала известна буквально на днях, хотя о самом намерении банка увеличить уставный капитал было объявлено загодя?

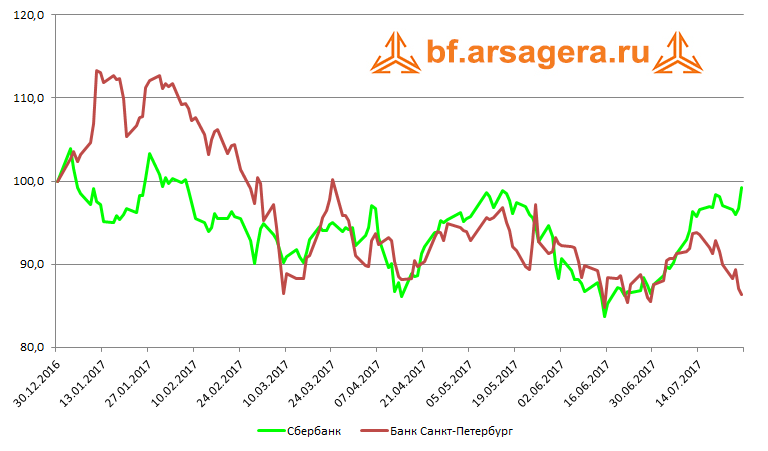

Неудивительно, что в текущем году в сравнении с фондовым бенчмарком финансового сектора – акциями Сбербанка – акции банка Санкт-Петербург выглядят достаточно слабо: с начала года они потеряли около 16% против нулевой динамики (с учетом выплаченных дивидендов) котировок обыкновенных акций Сбербанка. Особенно характерным являются разнонаправленные изменения котировок двух банков на финальной стадии приема заявок по преимущественному праву. При этом соотношение рыночной и балансовой стоимостей (P/BV) у Сбербанка около 1.2, а у Банка Санкт-Петербург менее 0.5.

Все вышесказанное тем более неприятно, что уже на протяжении нескольких лет наша компания направляет в Совет директоров банка свои предложения по внедрению принципов управления акционерным капиталом. Напомним, что долгие годы акции банка торгуются значительно ниже своей балансовой стоимости на фоне положительных финансовых результатов. В какой-то момент казалось, что банк прислушался к нашим рекомендациям, проведя выкуп акций с рынка. Однако достаточно быстро вместо того, чтобы погасить выкупленный пакет, акции покинули баланс банка, будучи перепроданными с небольшим доходов, но по цене значительно ниже балансовой. Как оказалось, желание заработать относительно небольшую прибыль на спекуляциях с собственными акциями превысило понимание долгосрочного положительного эффекта от рекомендованных нами мер. Горькая ирония текущей ситуации заключается в том, что одним из положительных эффектов от выкупа акций с рынка должно было стать приведение в соответствие рыночной и балансовой цены акции, что позволило бы размещать новые выпуски акций по ценам не ниже балансовых. Теперь же, когда у Банка возникла необходимость в дополнительном размещении акций, это приходится делать с большим дисконтом к балансовой цене, нанося тем самым ущерб текущим акционерам.

Как известно, члены совета директоров (наблюдательного совета) акционерного общества несут всю полноту ответственности за свои действия. В нашем случае все решения относительно данной дополнительной эмиссии акций были приняты единогласно всеми 10 членами Наблюдательного совета банка.

Наши действия

В первую очередь, мы направили в Банк России два запроса: по поводу возможных злоупотреблений в части инсайдерской торговли акциями банка и о приостановке доп.эмиссии акций.

Кроме того, мы примем все возможные законные меры для блокировки регистрации итогов дополнительной эмиссии акций, наносящей прямой ущерб акционерному обществу и её акционерам. Согласно статье 77 Закона «Об акционерных обществах» (АО) мы будем добиваться признания решений наблюдательного совета общества недействительными и отмены дополнительной эмиссии акций по цене 53 руб. за акцию. Мы планируем также узнать позицию Банка России относительно качества подготавливаемой Банком Санкт-Петербург отчетности и, прежде всего, адекватного отражения собственного капитала банка.

Кроме того, мы обращаем внимание акционеров, обладающих не менее чем 1% голосующих акций банка на возможность консолидации усилий в целях защиты прав акционеров в суде. Законодательство дает возможность предъявить иски персонально членам Наблюдательного совета Банка Санкт-Петербург о возмещении нанесенного ущерба акционерному обществу.

Независимо от результатов наших запросов и рассмотрения судебных исков мы планируем и далее пресекать подобного рода негативные практики в сфере корпоративного управления в российских компаниях, как недопустимые и подрывающие развитие финансового рынка нашей страны и экономики России в целом. Также в нашем рейтинге качества корпоративного управления мы понизили рейтинг Банка Санкт-Петербург.

П.С. Акционеры Банка Санкт-Петербург, разделяющие нашу позицию, могут самостоятельно обратиться с жалобами в Банк России, используя в качестве основы наши документы.

http://www.arsagera.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

К сожалению, поводом для очередной публикации стали негативные новости, пришедшие от одного из наших эмитентов – Банка Санкт-Петербург, чье намерение провести дополнительную эмиссию акций после нескольких месяцев подготовительного периода претворилось в жизнь… У нас вызвало откровенное недоумение желание провести дополнительную эмиссию сразу после принятия решения о выплате дивидендов. С учетом котировок акций банка, торгующихся на бирже менее чем за половину балансовой стоимости, согласно логике разумной модели управления акционерным капиталом подобные действия являются взаимоисключающими!

Напомним, что целью допэмисии является выполнение банком требований Агентства по страхованию вкладов (АСВ) для участников программы докапитализации через ОФЗ. Согласно соглашению с АСВ половину средств субординированного займа (около 7,3 млрд руб.) банк должен внести в капитал самостоятельно, посредством чистой прибыли капитал уже был увеличен на 4 млрд руб., осталось докапитализировать его еще на 3,3 млрд руб.

В развитии данного соглашения Банк Санкт-Петербург с 31 июля 2017 года начал размещение дополнительной эмиссии акций в количестве 60 млн акций. На данный момент уставный капитал банка состоит из 439,554 млн обыкновенных акций и 20,1 млн привилегированных акций номиналом 1 рубль. Таким образом, объем допэмиссии составляет 11,5% от увеличенного уставного капитала или 12% от количества обыкновенных акций.

Что же вызвало нашу негативную реакцию? Начнем по порядку.

Действия органов управления банка

18 мая 2017 году Наблюдательный совет банка принял решение об увеличении уставного капитала за счет дополнительного выпуска акций общим объемом 60 млн рублей. Кроме того, был определен порядок осуществления преимущественного права на приобретение дополнительных акций, размещаемых посредством открытой подписки. Таким правом могли воспользоваться все акционеры банка по состоянию на 31 мая 2017 года, пропорционально количеству принадлежащих им обыкновенных именных акций Банка.

Далее банк осуществил необходимые при размещении акций процедуры: подал заявление на регистрацию допэмиссии, прошел государственную регистрацию, опубликовал проспект и решение об эмиссии.

Однако новость о начале срока действия преимущественного права приобретения размещаемых акций (подачи заявлений) появилась лишь за день до его начала, то есть 17 июля 2017 года. Подать заявление Регистратору можно было в течение 8 рабочих дней – с 18 июля 2017 до 27 июля 2017 года включительно. Довольно сжатые сроки для принятия решения предоставил банк своим акционерам, но самое главное, это то, какой порядок выбрал Банк Санкт-Петербург для размещения акций: цена размещения акций определялась по завершению приема заявок на приобретение акций по преимущественному праву.

Подобный способ определения цены, по сути, означает предложение купить «купить кота в мешке», но это еще полбеды. Самое неприятное, что указанная конструкция размещения акций изначально ставит текущих акционеров банка в заведомо неравные условия. Те, кто в силу близости к органам управления банка мог обладать информацией о предполагаемой цене размещения, имел все возможности без особого риска провести арбитражную сделку: продать свой пакет на открытом рынке и позднее выкупить его назад дешевле в рамках преимущественного права.

Кстати, за 3 недели до решения Наблюдательного совета банка о проведении допэмиссии, а именно, 28 апреля 2017 был зафиксирован аномально высокий объем торгов акциями Банка Санкт-Петербург на Московской бирже - около 0,4% от количества обыкновенных акций (в 20 раз выше обычных оборотов) по цене около 63 руб.

Кроме того, на сервере раскрытия информации 28 июля 2017 появилась информация о сокращении доли участия одного из акционеров банка – EAST CAPITAL - EAST CAPITAL RUSSIA (Великое Герцогство Люксембург) с 5,47% до 4,80% – было продано около 3 млн акций, что чудесным образом совпадает с размером пакета, который данный акционер может восполнить в ходе дополнительной эмиссии в рамках преимущественного права.

У нас вызывает сожаление, что изначально при определении процедуры дополнительной эмиссии акций банк пошел не по пути открытости и равных прав для всех акционеров. Но куда большее недоумение вызвала цена размещения акций. 28 июля 2017 года Наблюдательный совет банка установил цену размещения дополнительного выпуска обыкновенных акций в размере 53 рубля за одну акцию.

Очень жаль, что члены Совета директоров банка перед определением цены размещения не удосужились открыть текст закона «Об акционерных обществах». В противном случае им наверняка попалась бы на глаза статья 77, посвященная определению цены (денежной оценки) имущества, в том числе, цены размещения эмиссионных ценных бумаг. В первом же пункте речь идет о том, что такая цена должна определяться «исходя из рыночной стоимости». Дабы корректно определить эту стоимость, Совет директоров может (но не обязан) прибегнуть к помощи независимого оценщика. Почему не обязан – понятно: законодатель, утверждая данную формулировку, предполагал, что члены совета директоров акционерного общества в силу своего положения и должной компетенции в области корпоративного управления будут в состоянии определить ключевой параметр допэмиссии акций без посторонней помощи таким образом, чтобы не нанести ущерб текущим акционерам. Практика, однако, показывает, что вопросы, связанные с управлением акционерным капиталом публичных компаний продолжают оставаться «ахиллесовой пятой» органов управления российских публичных компаний.

В той же самой статье закона дополнительно указывается, что при определении цены размещения для торгуемых на бирже акций должны быть приняты во внимание цены спроса и предложения вторичного рынка.

Что же получилось на практике?

Сравнив цену размещения с балансовой ценой акции легко заметить, что она в два раза ниже. Согласно отчетности по РСБУ на 31 марта 2017 года собственный капитал на одну акцию был равен 107,60 руб. (49 459 472 000 руб. / (439 554 000 ао + 20 100 000 ап), а по стандартам МСФО – 135,40 руб. (62 236 148 000 / (439 554 000 ао + 20 100 000 ап).

Кроме того, уровень размещения был определен ниже рыночных цен на Московской бирже, которые весь 2017 год имели тенденцию к понижению (кстати, случайно ли?). Акции с 75 руб. в начале года, снизились до 56,65 руб., к моменту определения цены размещения, но в любом случае, на рынке не было ни разу цены 53 руб. или ниже.

Остается загадкой, каким образом члены Наблюдательного совета банка определили данную цену? Откуда такое пренебрежение принципами управления акционерным капиталом и интересами действующих акционеров банка? Неужели собственный капитал банка, отражаемый в отчетности, не соответствует реальному положению вещей? Но ведь отчетность заверяется аудиторами, предоставляется в Банк России, исходя из ее данных рассчитываются обязательные банковские нормативы, ориентированные, в первую очередь, на размер собственного капитала, который и находит отражение в балансовой стоимости одной акции. Какие еще причины побудили Совет директоров назначить цену размещения кратно ниже балансовой цены, размыв тем самым заработанный собственный капитал на акцию для текущих акционеров? Почему не были приняты во внимание цены вторичного рынка – в текущем году не было сделок по 53 рубля за акцию? Какая необходимость диктовала выбор столь непрозрачной процедуры проведения дополнительной эмиссии акций, цена размещения которых стала известна буквально на днях, хотя о самом намерении банка увеличить уставный капитал было объявлено загодя?

Неудивительно, что в текущем году в сравнении с фондовым бенчмарком финансового сектора – акциями Сбербанка – акции банка Санкт-Петербург выглядят достаточно слабо: с начала года они потеряли около 16% против нулевой динамики (с учетом выплаченных дивидендов) котировок обыкновенных акций Сбербанка. Особенно характерным являются разнонаправленные изменения котировок двух банков на финальной стадии приема заявок по преимущественному праву. При этом соотношение рыночной и балансовой стоимостей (P/BV) у Сбербанка около 1.2, а у Банка Санкт-Петербург менее 0.5.

Все вышесказанное тем более неприятно, что уже на протяжении нескольких лет наша компания направляет в Совет директоров банка свои предложения по внедрению принципов управления акционерным капиталом. Напомним, что долгие годы акции банка торгуются значительно ниже своей балансовой стоимости на фоне положительных финансовых результатов. В какой-то момент казалось, что банк прислушался к нашим рекомендациям, проведя выкуп акций с рынка. Однако достаточно быстро вместо того, чтобы погасить выкупленный пакет, акции покинули баланс банка, будучи перепроданными с небольшим доходов, но по цене значительно ниже балансовой. Как оказалось, желание заработать относительно небольшую прибыль на спекуляциях с собственными акциями превысило понимание долгосрочного положительного эффекта от рекомендованных нами мер. Горькая ирония текущей ситуации заключается в том, что одним из положительных эффектов от выкупа акций с рынка должно было стать приведение в соответствие рыночной и балансовой цены акции, что позволило бы размещать новые выпуски акций по ценам не ниже балансовых. Теперь же, когда у Банка возникла необходимость в дополнительном размещении акций, это приходится делать с большим дисконтом к балансовой цене, нанося тем самым ущерб текущим акционерам.

Как известно, члены совета директоров (наблюдательного совета) акционерного общества несут всю полноту ответственности за свои действия. В нашем случае все решения относительно данной дополнительной эмиссии акций были приняты единогласно всеми 10 членами Наблюдательного совета банка.

Наши действия

В первую очередь, мы направили в Банк России два запроса: по поводу возможных злоупотреблений в части инсайдерской торговли акциями банка и о приостановке доп.эмиссии акций.

Кроме того, мы примем все возможные законные меры для блокировки регистрации итогов дополнительной эмиссии акций, наносящей прямой ущерб акционерному обществу и её акционерам. Согласно статье 77 Закона «Об акционерных обществах» (АО) мы будем добиваться признания решений наблюдательного совета общества недействительными и отмены дополнительной эмиссии акций по цене 53 руб. за акцию. Мы планируем также узнать позицию Банка России относительно качества подготавливаемой Банком Санкт-Петербург отчетности и, прежде всего, адекватного отражения собственного капитала банка.

Кроме того, мы обращаем внимание акционеров, обладающих не менее чем 1% голосующих акций банка на возможность консолидации усилий в целях защиты прав акционеров в суде. Законодательство дает возможность предъявить иски персонально членам Наблюдательного совета Банка Санкт-Петербург о возмещении нанесенного ущерба акционерному обществу.

Независимо от результатов наших запросов и рассмотрения судебных исков мы планируем и далее пресекать подобного рода негативные практики в сфере корпоративного управления в российских компаниях, как недопустимые и подрывающие развитие финансового рынка нашей страны и экономики России в целом. Также в нашем рейтинге качества корпоративного управления мы понизили рейтинг Банка Санкт-Петербург.

П.С. Акционеры Банка Санкт-Петербург, разделяющие нашу позицию, могут самостоятельно обратиться с жалобами в Банк России, используя в качестве основы наши документы.

http://www.arsagera.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter