Дочерняя структура АФК Система Детский мир, в прошлом году вышедшая на биржу, показала удачный отчет за 1-й квартал текущего года и вселила надежды на удачный 2-й квартал.

Выручка ритейлера увеличилась на 28,3% г/г, до 21,1 млрд руб. В соответствии с методологией, используемой в операционной и финансовой отчетности публичных продуктовых ритейлеров в России, сопоставимые продажи (like-for-like) сети магазинов Детский мир в России увеличились на 11,2%. Сопоставимый рост числа чеков составил 13,3% при снижении сопоставимого размера среднего чека на 1,9%. Валовая прибыль поднялась на 17,9% г/г, до 6,5 млрд руб., валовая рентабельность составила 30,7%. Доля коммерческих, общехозяйственных и административных расходов в проценте от выручки сократилась с 28,4% до 25,4% благодаря повышению операционной эффективности и сокращению расходов. Скорректированная EBITDA повысилась на 37,6% г/г — с 0,8 млрд руб. до 1,1 млрд руб. Маржа скорректированной EBITDA составила 5,3%. Показатель EBITDA без учета корректировок составил 0,8 млрд руб. Скорректированная прибыль увеличилась на 34,4% г/г, до 137 млн руб. Прибыль без учета корректировок оказалась на уровне 89 млн руб. Соотношение чистый долг/скорректированная EBITDA LTM-март по итогам квартала равнялась 1,9х. В 2016 году магазины сети Детский мир посетили свыше 154 млн покупателей, и их число продолжает постоянно расти.

На 31 марта 2017 года в сети было 480 магазинов. Географический охват — 178 городов России и Казахстана, 41 магазин ELC. Торговая площадь магазинов сети Детский мир составляет 591 тыс. кв. м, ELC – 6 тыс. кв. м.

Выручка Детского мира увеличилась на 31% г/г.

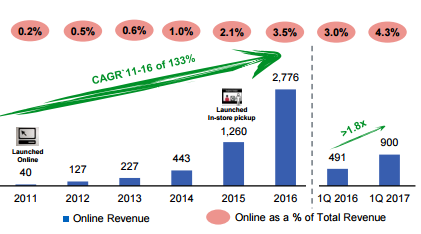

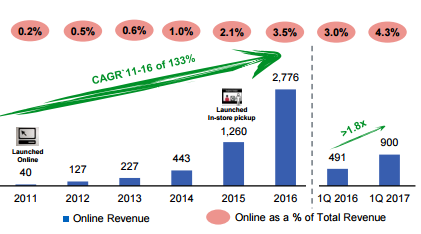

Интенсивный рост выручки связан с постоянным открытием новых магазинов. За прошлый год сеть пополнилась 101 магазином: было открыто 100 точек Детский мир и одна ELC. За 12 лет существования сети она увеличилась с 36 до до 525 магазинов. Активно развивающееся направление интернет-торговли и наличие различных каналов продаж способствует устойчивому росту выручки компании.

С показателями рентабельности у компании тоже все хорошо: маржа скорректированной EBITDA за 2016 год составила 10,3%, ROA — 8,69%, операционная маржа — 8,30%, и это выше среднего по отрасли на 2%.

Сейчас у основного акционера Детского мира АФК Система большие проблемы с Роснефтью. В мае госмонополия и вошедшая в ее структуру Башнефть подали иск к АФК Система и ее 100-процентной «дочке» Система-инвест на сумму 106,6 млрд руб., впоследствии размер претензий был увеличен до 170,6 млрд. Иск связан с якобы имевшим место обесцениванием Башнефти в результате вывода активов в рамках реорганизации, проведенной под контролем Системы. На этом фоне капитализация компании просела больше чем на 40%. Сильно пострадала и входящая в состав холдинга МТС.

Однако конфликт между Роснефтью и АФК не помешал котировкам акций Детского мира прибавить 16%. В долгосрочном периоде проблемы АФК Система также не будут препятствовать развитию бизнеса ритейлера и росту его акций.

Напомню, что Детский мир выплатил 100% чистой прибыли в виде дивидендов, что обеспечило самую высокую доходность по ним в российском ритейле, равную 6,62%.

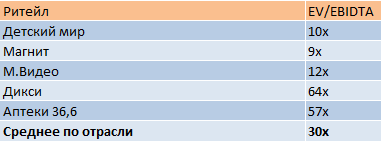

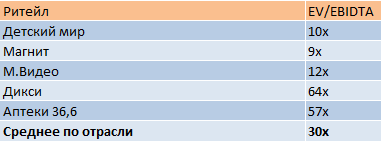

Единственной проблемой компании является отрицательный капитал, однако минус очень небольшой — всего 400 млн руб. Скорее всего, эту проблему удастся разрешить уже в этом году. Enterprice Value (справедливая стоимость) Детского мира выше рыночной цены всего лишь на 10 млрд, что говорит о небольшом чистом долге. Мультипликатор P/E у Детского мира равняется 17x, однако более по более точному мультипликатору EV/EBIDTA сеть оценена в 10x.

Детский мир недооценен по сравнению с аналогами и рынком в целом. Текущее значение мультипликатора EV/EBIDTA, рост выручки и открытие новых магазинов дает основания для рекомендации «покупать».

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Выручка ритейлера увеличилась на 28,3% г/г, до 21,1 млрд руб. В соответствии с методологией, используемой в операционной и финансовой отчетности публичных продуктовых ритейлеров в России, сопоставимые продажи (like-for-like) сети магазинов Детский мир в России увеличились на 11,2%. Сопоставимый рост числа чеков составил 13,3% при снижении сопоставимого размера среднего чека на 1,9%. Валовая прибыль поднялась на 17,9% г/г, до 6,5 млрд руб., валовая рентабельность составила 30,7%. Доля коммерческих, общехозяйственных и административных расходов в проценте от выручки сократилась с 28,4% до 25,4% благодаря повышению операционной эффективности и сокращению расходов. Скорректированная EBITDA повысилась на 37,6% г/г — с 0,8 млрд руб. до 1,1 млрд руб. Маржа скорректированной EBITDA составила 5,3%. Показатель EBITDA без учета корректировок составил 0,8 млрд руб. Скорректированная прибыль увеличилась на 34,4% г/г, до 137 млн руб. Прибыль без учета корректировок оказалась на уровне 89 млн руб. Соотношение чистый долг/скорректированная EBITDA LTM-март по итогам квартала равнялась 1,9х. В 2016 году магазины сети Детский мир посетили свыше 154 млн покупателей, и их число продолжает постоянно расти.

На 31 марта 2017 года в сети было 480 магазинов. Географический охват — 178 городов России и Казахстана, 41 магазин ELC. Торговая площадь магазинов сети Детский мир составляет 591 тыс. кв. м, ELC – 6 тыс. кв. м.

Выручка Детского мира увеличилась на 31% г/г.

Интенсивный рост выручки связан с постоянным открытием новых магазинов. За прошлый год сеть пополнилась 101 магазином: было открыто 100 точек Детский мир и одна ELC. За 12 лет существования сети она увеличилась с 36 до до 525 магазинов. Активно развивающееся направление интернет-торговли и наличие различных каналов продаж способствует устойчивому росту выручки компании.

С показателями рентабельности у компании тоже все хорошо: маржа скорректированной EBITDA за 2016 год составила 10,3%, ROA — 8,69%, операционная маржа — 8,30%, и это выше среднего по отрасли на 2%.

Сейчас у основного акционера Детского мира АФК Система большие проблемы с Роснефтью. В мае госмонополия и вошедшая в ее структуру Башнефть подали иск к АФК Система и ее 100-процентной «дочке» Система-инвест на сумму 106,6 млрд руб., впоследствии размер претензий был увеличен до 170,6 млрд. Иск связан с якобы имевшим место обесцениванием Башнефти в результате вывода активов в рамках реорганизации, проведенной под контролем Системы. На этом фоне капитализация компании просела больше чем на 40%. Сильно пострадала и входящая в состав холдинга МТС.

Однако конфликт между Роснефтью и АФК не помешал котировкам акций Детского мира прибавить 16%. В долгосрочном периоде проблемы АФК Система также не будут препятствовать развитию бизнеса ритейлера и росту его акций.

Напомню, что Детский мир выплатил 100% чистой прибыли в виде дивидендов, что обеспечило самую высокую доходность по ним в российском ритейле, равную 6,62%.

Единственной проблемой компании является отрицательный капитал, однако минус очень небольшой — всего 400 млн руб. Скорее всего, эту проблему удастся разрешить уже в этом году. Enterprice Value (справедливая стоимость) Детского мира выше рыночной цены всего лишь на 10 млрд, что говорит о небольшом чистом долге. Мультипликатор P/E у Детского мира равняется 17x, однако более по более точному мультипликатору EV/EBIDTA сеть оценена в 10x.

Детский мир недооценен по сравнению с аналогами и рынком в целом. Текущее значение мультипликатора EV/EBIDTA, рост выручки и открытие новых магазинов дает основания для рекомендации «покупать».

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter