21 сентября 2017 Вести Экономика

Доллар испытал худший спад за десятилетие, пострадав от политической драмы в Вашингтоне и изменения ставок на политику центрального банка. Управляющие активами на $3 трлн говорят, что спад продолжался достаточно долго, пишет Bloomberg.

Mellon Capital Management Corp., State Street Global Advisors и UBS Asset Management ставят на то, что доллар частично компенсирует свое падение на 9% в 2017 г., поскольку трейдеры отыгрывают сценарий, который был списан со счетов несколько недель назад: повышение ставок ФРС в декабре. Эти ожидания усилились в среду, после того как обновленный прогноз регулятора показал, что в этом году возможно еще одно повышение ставки. Доллар отреагировал резким ростом на это заявление.

Траектория доллара имеет далекоидущие последствия для финансовых рынков. Устойчивый отскок может подорвать экспортную выручку американских компаний и подавить ралли цен на золото и активы развивающихся рынков, все из которых выигрывают от более слабого доллара. После шестимесячного спада мировой резервной валюты, самого длительного с 2007 г., доллар должен получить поддержку, считают некоторые управляющие активами.

"Мы считаем, что это снижение доллара зашло слишком далеко и вскоре прекратится", - сказал Коллин Кроуновер, глава валютного управления в State Street Global, которая управляет активами на $2,6 трлн. По сравнению с Европой, в США "гораздо вероятнее ужесточение денежно-кредитной политики и/или дополнительные фискальные стимулы", что может повысить курс доллара примерно на 5% к концу года.

Валюта взлетела в IV квартале на оптимизме в отношении экономических обещаний избранного президентом США Дональда Трампа. Однако затем доллар упал на фоне снижения ожиданий фискального стимулирования, так как администрация столкнулась с рядом политических кризисов.

Теперь риторика Вашингтона, похоже, меняется, заставляя трейдеров задуматься о том, могут ли недавние сделки президента с демократами возродить его повестку дня и рефляционные торги, которые доминировали на рынках после выборов в США.

Bloomberg Dollar Spot Index подскочил на 0,5% в среду после решения ФРС. Индикатор вырос еще на 0,2% в четверг, хотя остался вблизи минимума с начала 2015 г.

ФРС по-прежнему прогнозирует три повышения ставки в 2018 г. Кроме того, как сообщали "Вести.Экономика", Центробанк США объявил, что начнет сокращать баланс активов объемом $4,5 трлн в следующем месяце.

"Мы по-прежнему ставим на рост доллара" против корзины валют, говорит Шинед Колтон, глава инвестиционной стратегии в Mellon Capital, под управлением которой находятся активы на $358 млрд. Что касается сокращения баланса, то рынки воспринимают это как "де-факто ужесточение" монетарной политики.

Множество факторов могут помешать ФРС повысить ставки в декабре. Помимо опубликованных на прошлой неделе данных о динамике потребительских цен, статистика по инфляции в основном была слабой. Кроме того, все еще в разгаре сезон разрушительных ураганов, хотя ФРС заявила, что штормы, обрушившиеся на США до сих пор, окажут только краткосрочное экономическое воздействие.

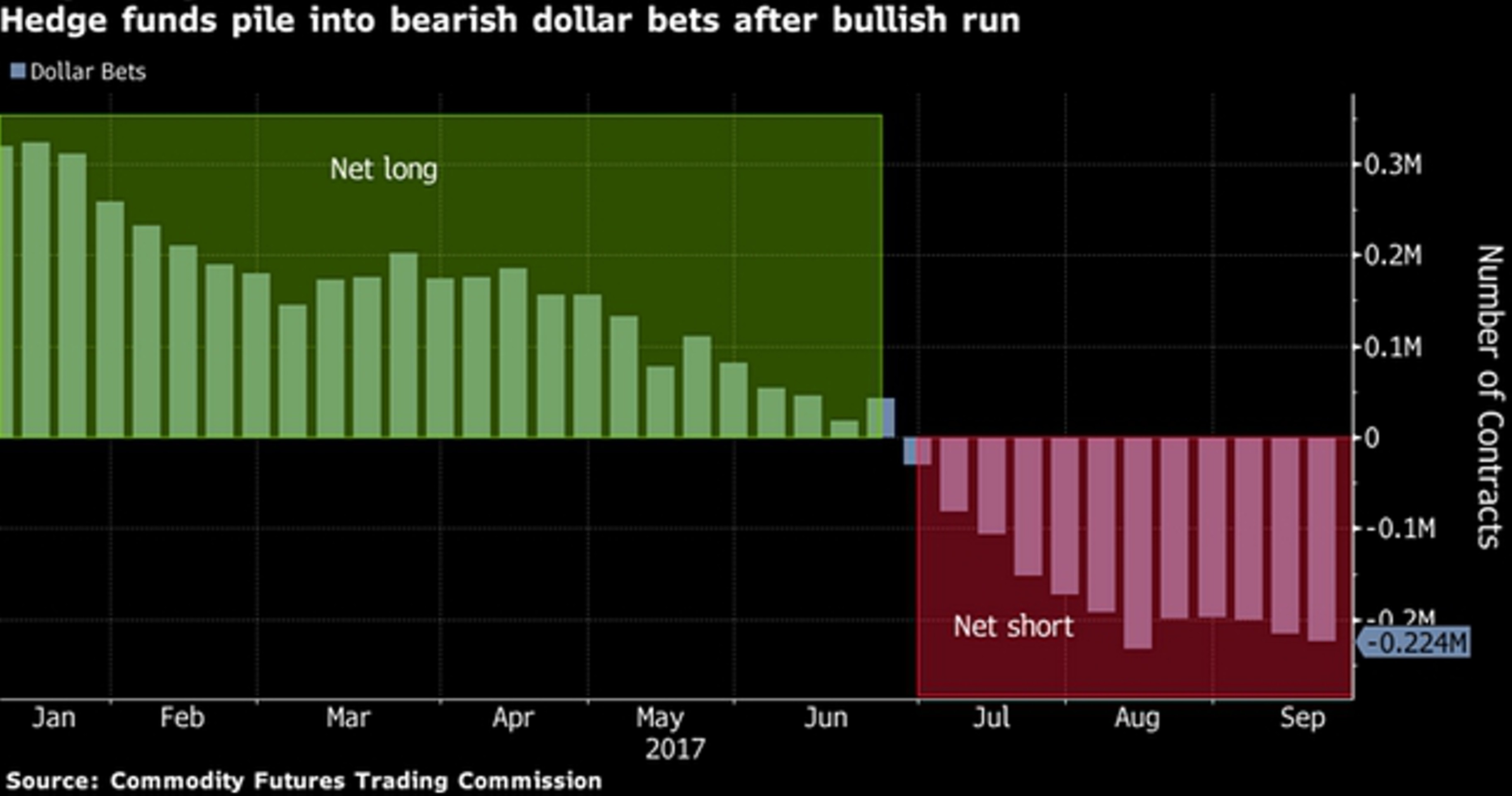

Рынок фьючерсов показывает, насколько глубоко укоренился пессимизм рынка по отношению к доллару. Хедж-фонды и другие крупные спекулянты придерживаются "медвежьей" позиции по американской валюте. Это контрастирует с ситуацией в начале года, когда опрос, проведенный Bank of America Corp., показал, что "бычьи" ставки на доллар были наиболее популярны на финансовых рынках.

Рынок слишком пессимистично настроен по отношению к валюте США, считает Джонатан Дэвис, глава валютной стратегии в команде инвестиционных решений UBS Asset Management, которая управляет активами на $732 млрд.

"Вероятность небольшого ужесточения все еще существует", - сказал Дэвис. "Это, скорее всего, даст доллару небольшой стимул" в ближайшие шесть месяцев или около того, отметил стратег, хотя он ожидает ослабления валюты в долгосрочной перспективе.

http://www.vestifinance.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter