Книга Джеймса Ледбеттера (James Ledbetter) «Один народ под золотом» (One Nation Under Gold) (2017)– это такое себе поношение золота. Мне кажется, это пропаганда: то есть не откровенное выражение независимого и осведомленного взгляда человека, а намеренная попытка сформировать общественное мнение в интересах определенной политики. Стиль и метод во многом напоминают книгу Питера Бернстайна (Peter Bernstein) семнадцатилетней давности «Сила золота: история одержимости» (The Power of Gold: the History of an Obsession) – причем настолько, что иногда кажется, что они написаны одной и той же командой копирайтеров. Издатель Бернстайна, судя по всему, выделил на рекламу той старой книги четверть миллиона долларов.

«Обожаемое политиками-консерваторами, но презираемое здравомыслящими экономистами, золото исторически влияло на американскую денежную политику и столетиями оказывало часто чрезмерное воздействие на национальное сознание», – таковы первые слова аннотации на обложке книги. В предисловии Ледбеттер говорит:

«Привязка наших денег к золоту и накопление огромных его запасов гарантирует стабильное экономическое здоровье не больше, чем шаманское зелье. Как и в случае религии, поведение верующих в золото в глазах менее набожных часто выглядит как безумие и разрушение. С самых ранних дней американской республики золото ослепляло людей, не давая им видеть окружающую их финансовую действительность. И оно принесло с собой всевозможное мошенничество и ложные надежды – побочные продукты золота, остающиеся с нами по сей день… Чтобы избежать ложных путей золота, нам стоит подискутировать с прошлым, подвергнуть проверке допущения, слишком часто и слишком беспечно принимаемые некритично. Надеюсь, что настоящая книга послужит такой дискуссией».

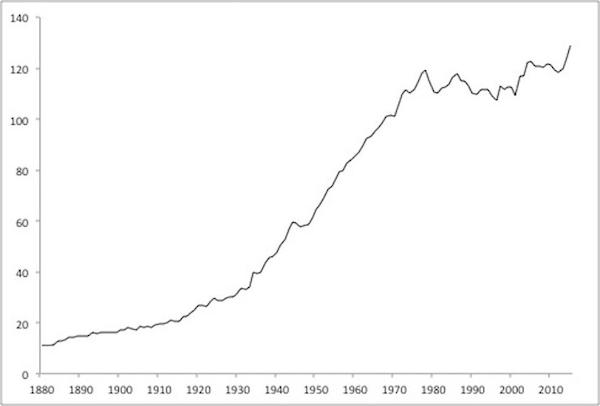

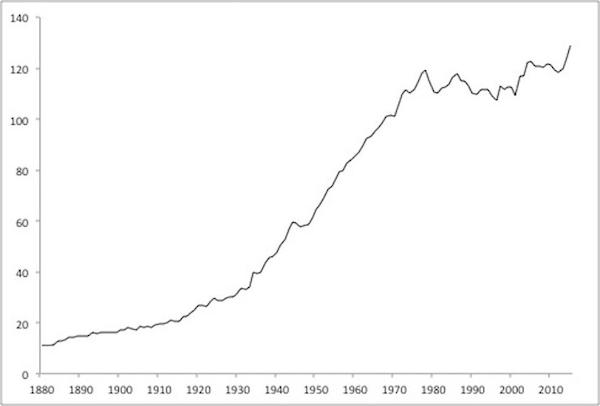

И тем не менее Соединенные Штаты приняли идеал неизменной валюты, базирующейся на золоте, в своей конституции и придерживались этого курса почти два столетия, до 1971 г., подвергнувшись за это время лишь одной девальвации, в 1933 г., – это рекорд за этот период среди всех крупных стран. Как следствие, США, начинавшие как тринадцать истерзанных войной колоний к востоку от Аппалачей с населением до трех миллионов и чрезвычайно изобретательной формой правления, стали мировой сверхдержавой, наиболее успешной страной за эти два столетия, увеличившись тем временем на 37 штатов. Если приверженность принципу денег, базирующихся на золоте, была «ложным путем», то как такое стало возможным? После отказа от золота в 1971 г. американские показатели были не такими воодушевляющими. Пол Кругман (Paul Krugman), представитель левых, однажды назвал это «веком сбавленных ожиданий». Тайлер Коуэн (Tyler Cowen), представитель правых, назвал это «великим застоем». Когда США придерживались денег, базирующихся на золоте, даже Гражданская война и Великая депрессия не могли надолго сдержать их восходящую траекторию к мировому господствующему величию. После 1971 г. эта траектория как будто исчезла сама по себе.

США: Заработная плата производственных рабочих, с поправкой на официальный индекс потребительских цен (CPI), 1880-2016 гг.

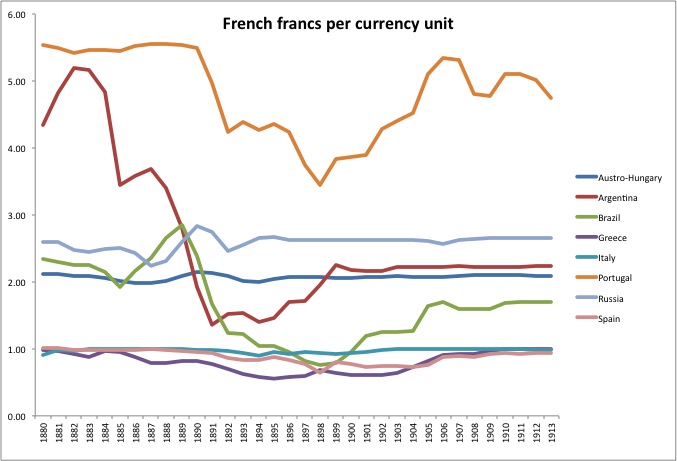

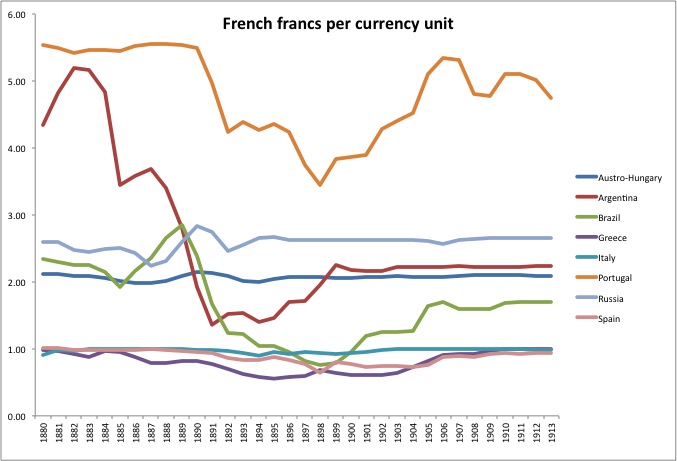

США – не единственные, кто принял золото. Данного идеала придерживались все правительства, пусть и некоторым не хватило дисциплины, чтобы его воплотить. В XIX в. США, Британия, Франция и Германия имели надежные валюты неизменной стоимости, базирующиеся на золоте, и вместе управляли миром. В Италии, Греции, Испании, Португалии, Аргентине, Бразилии и Чили были плавающие бумажные валюты. Никто из них не мог соревноваться с теми, кто придерживался дисциплины золотого стандарта. В 1950-х и 1960-х США, Германия и Япония имели валюты, чья стоимость относительно золота оставалась неизменной. У Британии, Франции, Бразилии, Аргентины и многих других были менее надежные валюты. Как вы думаете, кто в этот период достиг наибольшего успеха? Догадаться несложно.

Французские франки на валютную единицу

Австро-Венгрия

Аргентина

Бразилия

Греция

Италия

Португалия

Россия

Испания

Вот с каким прошлым Ледбеттеру надо попробовать подискутировать, тогда как он делает вид, будто его не существовало. Его общий метод, похоже, сводится к очень подробному фокусированию на исторических частностях. Но так многое остается вне внимания. При этом создается видимость, что автор провел немало исследований, что укрепляет доверие. Попутно делается попытка установить натянутые ассоциативные связи между различными, казалось бы, неприглядными элементами, в то же время искусно избегая действительно некорректных утверждений. Вот особенно очевидный пример:

«В марте 2011 г. Юта стала первым штатом, принявшим закон, меняющий определение «законного платежного средства» так, чтобы включить в него серебро и золото. Закон признает серебряные и золотые монеты, эмитированные федеральным правительством, как законные платежные средства, и отменяет некоторые штатные налоги на операции с ними. Законопроект нагружен символизмом старых и новых дней золотодобычи. Его разработал Ларри Хилтон (Larry Hilton), председатель Ассоциации драгоценных металлов Юты и активист «Движения чаепития». Когда губернатор подписал закон, местный финансист в сфере недвижимости Уэйн Палмер (Wayne Palmer) подарил штату набор памятных золотых и серебряных монет. И здесь не всегда четко видна грань между популистской энергией и противозаконной деятельностью: спустя менее чем год Комиссия по ценным бумагам и биржам (Securities and Exchange Commission (SEC)) обвинила Палмера в создании пирамиды, обманувшей инвесторов на десятки миллионов долларов» (с. 333).

Что? Уэйн Палмер подарил памятные монеты, а позже у него возникли проблемы с SEC. Какое нам дело до тех, кто дарит памятные монеты? Честных историков они не должны волновать. Данный пример должен сообщить нам, что «не всегда четко видна грань между популистской энергией и противозаконной деятельностью», но на самом деле он показывает, что люди, дарящие памятные монеты, могут также вести теневой бизнес. Общий эффект сводится к ассоциированию закона штата Юта, объявляющего монеты Монетного двора (МД) США «законным платежным средством», с пирамидами. (Золотые и серебряные монеты МД США в федеральном законодательстве признаны законным платежным средством еще с 1985 г.).

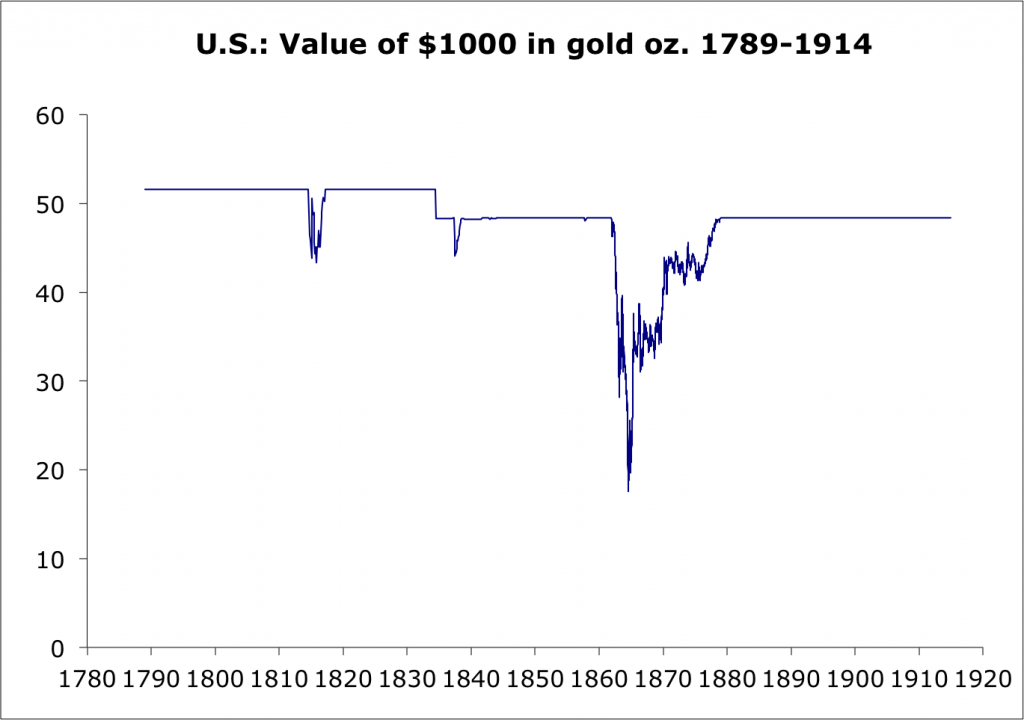

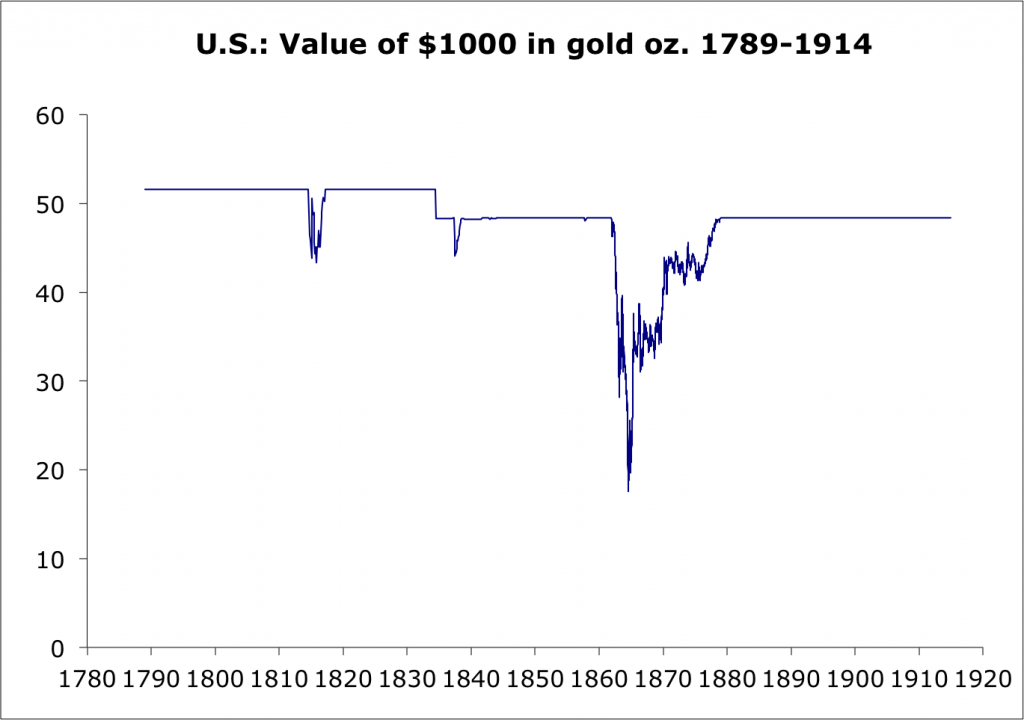

С 1789 по 1914 гг. – 125 лет – унция золота стоила примерно $20.67. Точнее, изначально американский доллар приравнивался к 24.75 тройского грана золота ($19.39/унция), а в 1834 г. небольшая поправка в тогдашней биметаллической системе приравняла его к 23.2 тройского грана ($20.67/унция). Доллар плавал во время Гражданской войны, начавшейся в 1861 г., но в 1879 г. вернулся к паритету $20.67/унция.

Все это время США были самой успешной страной в мире. Всемирным лидером была Британия, но у нее было многовековое преимущество; США же смогли подняться к конкурированию с Британией с чистого листа. В 1789 г. большая часть того, что позже стало Соединенными Штатами, все еще принадлежала Британии, Франции, Испании и Мексике. Уже в 1850 г. США контролировали почти все будущие 48 смежных штатов – что тогда было сопоставимо разве что с Российской и Британской империями. К 1910 г. США, хоть и все еще уступая британской роли глобального лидера, затмили своих бывших колониальных хозяев практически по всем показателям.

Вот что, очевидно, случается, когда встаешь на «ложный путь» золота.

США: стоимость $1000 в унциях золота, 1789-1914 гг.

На этом можно было бы построить весьма интересный рассказ или, в случае Ледбеттера, дискуссию. Но вместо этого его книга фокусируется на нескольких красочных, но не слишком актуальных деталях, да еще и преимущественно упуская из виду главное в попытке нарисовать картину глупости и «одержимости».

В книге не раскрывается самое основное. Ведь представляет же некоторый интерес то, что практически с самого основания Соединенных Штатов и до 1914 г. доллар большую часть времени сохранял паритетную стоимость $20.67/унция. Однако данная деталь – паритет 23.2 тройского грана или $20.67/унция – даже не упоминается. Вместо этого первая глава книги фокусируется на калифорнийской золотой лихорадке, начавшейся в 1848 г.

Горное дело – в том числе добыча нефти, газа и угля – всегда было плацдармом для авантюристов, мошенников и шарлатанов. К тому же, такой бизнес может быть не самым приятным, тяжелым для рабочих (до недавнего времени) и обычно с достаточно скверными экологическими последствиями. Золотодобыча не является исключением, как и добыча меди, свинца, цинка, лития, нефти, газа и угля. Калифорнийская золотая лихорадка была одним из крупнейших горнопромышленных бумов всех времен. В результате ее общее мировое производство золота утроилось. Она многих вдохновила пересечь Великие равнины, благодаря чему Калифорния стала штатом, ознаменовав эпохальный перелом в истории США. Но все это не сильно повлияло на денежное золото. Добыча всегда составляла лишь небольшую долю от суммарных надземных запасов. Даже 1855 г. – пиковый год мировой добычи, – согласно оценкам GFMS, дал лишь 1.3% суммарного надземного золота. Ценовая статистика показывает, что это новое добытое золото не сильно повлияло на стоимость золота. Британия, Франция, Германия и все другие страны мира, чья валюта базировалась на золоте (то есть почти все), практически не ощутили эффекта калифорнийского бума добычи. В более широкой перспективе он был весьма незначительным, как я подробнее описал в книге «Золото: финальный стандарт» (Gold: the Final Standard). Как бы то ни было, с тех пор как правительства в 1971 г. отказались от золотого стандарта, добыча золота не прекращалась. Примерно половина золота, добытого за всю человеческую историю, была добыта после 1970 г. Годовая добыча сегодня примерно в 2 раза выше, чем в 1970 г., и в 10 раз выше, чем в 1855 г. Золотодобыча никак не связана с тем, является ли золото основой для денежной системы.

Ледбеттер попытался раздуть историю о затонувшем в 1857 г. корабле, перевозившем большое количество золота из Калифорнии к Восточному побережью. В основном это были запасы индивидуальных калифорнийских золотодобытчиков, также находившихся на борту. Золото на $1.3 млн ушло под воду – при мировом производстве в 1853 г. $155 млн и в 50 раз больших надземных золотых запасах. Для золотодобытчиков то была трагедия; для остальных же это не имело никакого значения. Итог был примерно тем же, как если бы эти золотодобытчики, вместо того чтобы провести много недель с киркой под жарким солнцем, оставались дома, играли в карты и умерли от сердечного приступа. «Тем не менее, – говорит Ледбеттер, – инцидент ясно показал ловушки того, что за несколько коротких лет превратилось в финансовую систему, нездорово зависящую от золота» (с. 27). Я однозначно уверен, что затонувший корабль ничего такого ясно не показал. Подобная болтовня о красочных приключениях золотодобытчиков – это чуть ли не все, что он смог рассказать о первом 71 годе американской системе золотого стандарта.

Далее Ледбеттер рассказывает о перипетиях 1869 и 1873 гг. То было время плавающего бумажного доллара – доллар плавал с начала Гражданской войны и вернулся к довоенному золотому паритету только с восстановлением золотого стандарта в 1879 г. Стоимость плавающего доллара относительно золота меняется, то есть, как принято говорить, «цена золота меняется». В 1869 г. определенные финансовые уловки привели к тому, что плавающий бумажный доллар быстро упал с 131 бумажного доллара за $100 золотыми монетами до $160/$100, после чего восстановился до $140/$100. Как и любое быстрое изменение стоимости валюты, это вызвало смятение, но это имело мало общего с золотом. «Цена золота» в Лондоне и Париже не изменилась; точно так же не было никакого существенного экономического эффекта. Ледбеттер описывает опасности плавающей бумажной валюты и, как следствие, «экономики, слишком легко манипулируемой элитами Восточного побережья ради результатов, вредящих остальной части страны». Такое описание хорошо подошло бы сегодняшнему плавающему бумажному доллару, контролируемому Федеральной резервной системой, или крупным банкам, попавшимся на манипулировании валютным рынком.

Следующий эпизод в центре внимания Ледбеттера – Монетный акт 1873 г., по сути, переведший США к золотому монометаллизму в ответ на спад рыночной стоимости серебра. (Доллар в 1873 г. все еще был плавающей бумажной валютой). В то время то же самое делала вся Европа. К сожалению, конфликт между де-факто и де-юре окончательно разрешился в США только с принятием в 1900 г. Закона о золотом стандарте – до этого роль серебра в системе была предметом споров, вызвав в 1892-96 гг. немало смятения. То была проблема ведения Соединенными Штатами своей денежной политики, имеющая мало общего с золотом или с деньгами, базирующимся на золоте. Страны, более проворно перешедшие к золотому монометаллизму, – Британия, Германия и Латинский монетный союз, включавший Францию, Италию, Швейцарию и еще несколько стран, – трудностей не испытывали.

Ледбеттер заключает: «Несмотря на множество предпринятых законодательных решений, [американское] правительство в последней четверти XIX в. не смогло найти способа поддержания стабильной системы валюты, обеспеченной металлом» (с. 56). И тем не менее доллар был устойчиво привязан к паритету $20.67/унция и сохранял стабильные обменные курсы относительно других валют, также базирующихся на системе золотого стандарта.

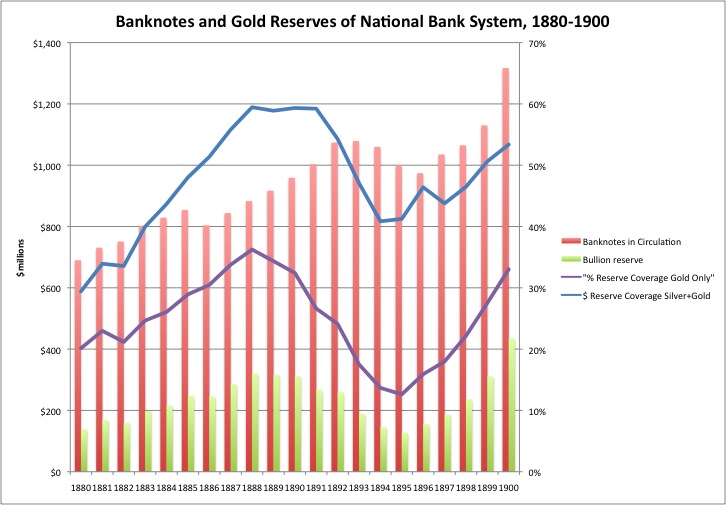

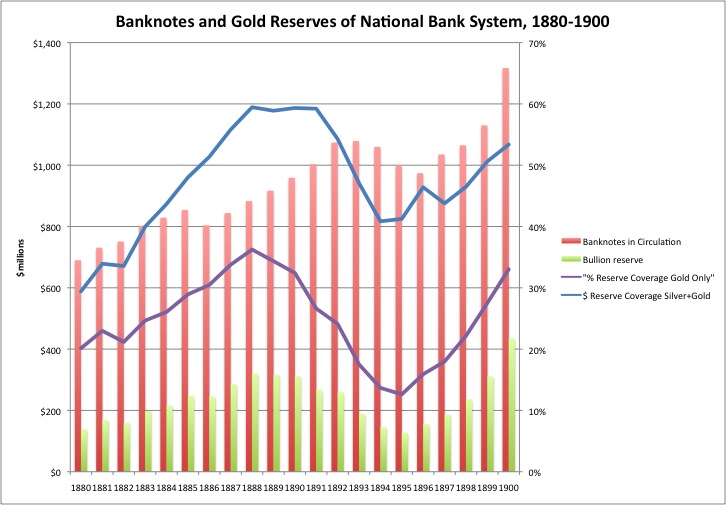

В 1893 и 1896 гг. США испытали множество трудностей, связанных с различными политическими угрозами возможности фактического принятия Соединенными Штатами серебряной базы для доллара, что сначала привело бы к девальвации доллара примерно на 50%, а затем – к плавающей стоимости доллара относительно других валют, базирующихся на золоте, в зависимости от рыночной стоимости серебра относительно золота. По сути, США в таком случае покинули бы золотой блок Британии, Франции, Германии и остальной Европы и присоединились к использующему серебряную базу Китаю. Кто не запаниковал бы перед таким риском? Любой продал бы все активы, базирующиеся на американском долларе, и вложился в золото и активы, базирующиеся на надежно привязанных к золоту иностранных валютах. Ледбеттер достаточно подробно описывает споры вокруг «свободной чеканки серебра», но, явно намеренно, не проводит связей между этими спорами и финансовой сумятицей.

«Как следствие, Казначейство США встретилось с проблемой, повторявшейся в периоды золотого стандарта: невозможностью предотвратить миграцию золотых запасов в частные руки внутри страны и за ее пределами» (с. 57). Пожалуй, хватит уже пугать девальвацией. Как только такие угрозы перестали сыпаться – по сути, с избранием в 1896 г. благосклонно расположенного к золоту Мак-Кинли (McKinley), – золото хлынуло обратно.

Резервы банкнот и золота в национальной банковской системе, 1880-1900 гг.

$ млн

Банкноты в обращении - красным

Слитковые резервы - зеленым

% золотых резервов - фиолетовым

$ резервов серебра + золота - синим

Как бы то ни было, данный эпизод, опять же, относится к США. Европу это, по большому счету, не затронуло. Кризис вокруг банка Barings в 1890 г. намного сильнее отразился по обе стороны Атлантики.

Последний эпизод в фокусе внимания Ледбеттера – Паника 1907 г. Я писал об этом «кризисе дефицита ликвидности» в книге «Золото: деньги прошлого и будущего» (Gold: theOnceandFutureMoney). Если кратко, то экономика нуждалась в большем количестве денег в сезон сбора урожая, когда продавали урожай и нужно было платить рабочим за летний труд. Эффект этого сезонного паттерна усугублялся резервными требованиями, препятствовавшими банкам использовать имевшиеся у них ресурсы, а также ограничениями, не позволявшими банкам по запросу создавать необходимую валюту. (Коммерческие банки в те времена также были эмитентами валюты). Как бы то ни было, проблема таких «кризисов дефицита ликвидности» была решена Банком Англии пятьюдесятью годами раньше посредством процесса, известного как «кредит последней инстанции». С золотом или золотым стандартом – применявшимся, к тому же, Банком Англии самым замечательным в мире образом – это не имело ничего общего. Закон о Федеральном резерве 1913 г., ставший прямым следствием Паники 1907 г., никоим образом не должен был отменить золотой паритет. Ледбеттер:

«Хотя Панику 1907 г. одно поколение спустя затмила Великая депрессия, она стала одним из худших финансовых бедствий в американской истории, по некоторым параметрам хуже, чем случившееся в 1893 г. (несмотря на меньшую продолжительность). Было очевидно, что какими бы достоинствами ни обладал формальный золотой стандарт, их было недостаточно для предотвращения стремительной экономической катастрофы» (с. 79). Опять поношение золотого стандарта, тогда как проблема никак с золотом не связана.

И на этом у Ледбеттера заканчивается описание первых 125 лет использования Соединенными Штатами золота, с 1789 по 1914 гг. В тот период следование «ложным путем», или «дорогой из желтого кирпича», породило величайшую экономическую мощь и самый свободный и богатый средний класс, когда-либо виденный миром. Против такого потрясающего успеха Ледбеттер выдвигает: какие-то красочные истории о золотодобыче; парочку малозначительных эпизодов периода плавающего бумажного доллара 1861-1879 гг.; ряд кризисов 1890-х, вызванных угрозой отхода от золотого стандарта и девальвации; и Панику 1907 г., имевшую мало общего с золотым стандартом, как успел доказать Банк Англии. Если золотой стандарт XIX в. был ошибкой, то надо полагать, что к 1913 г. появились бы какие-нибудь доказательства этой ошибки, какие-то негативные последствия, и золотой стандарт не пользовался бы большой популярностью. И тем не менее в 1913 г. общий консенсус был таков, что классическая либеральная экономическая структура свободного капитализма, низких налогов и системы золотого стандарта добилась громкого успеха. Критиками выступали социалисты и марксисты; но даже сам Маркс поддерживал деньги, базирующиеся на золоте. Пожалуй, это было единственное во всем классическом либеральном капиталистическом консенсусе, с чем он соглашался.

Книга в целом отличается неким эпизодическим качеством, обнаруживаемым мною также в формальных экономических публикациях молодых академиков. Работам прошлого, например, 1950-х и 1960-х, свойственна некая внутренняя целостность, как в драме 1950-х со строгим сценарием. Автор высказывает соображение и затем приводит какие-нибудь доказательства. Даже если он неправ (как обычно бывает), присутствует некая распознаваемая логика типа «A следовательно B следовательно C». Недавние же сочинения скорее напоминают музыкальные видеоклипы Майли Сайрус (Miley Cyrus): бессвязные картинки без какого-либо явного рационального смысла, но оказывающие некое эмоциональное воздействие и выстраивающие ряд иррациональных ассоциаций. Видимо, писателям больше не обязательно использовать логику. Притупленные читатели ничего не заметят – они к такому привыкли. Следовательно, мы получаем ряд драматических образов с неясным рациональным значением, откуда выводятся какие-то утверждения, по большому счету, без каких-либо доказательств. Данное заключение из Введения показывает, что мы должны узнать из этой книги:

«Писатель-натуралист Фрэнк Норрис (Frank Norris) в романе «Мактиг» (McTeague) изобразил мрачную аллегорию, где жажда золота приводит к безвыходной ситуации в Долине смерти, где живой человек оказывается прикованным к мертвому, завладев наконец золотом, которое он никогда не сможет потратить. Нездоровая, отчаянная привязанность к уникальным качествам золота побуждала даже власть имущих, владеющих передовыми технологиями, отказываться от здравого смысла в алхимических поисках двадцатого века.

Независимо от того, видят ли американцы в золоте спасение страны или ее проклятие, оно всегда олицетворяло борьбу с современностью, символ вневременной силы и в то же время ускоритель экономического прогресса. Оно также символизирует разделение, приходящее с прогрессом: на город и ферму, на технологии и традицию и на имущих и неимущих. Такая борьба с современностью ведет многие народы к политическим крайностям и гражданским войнам. По большей части, американским политическим институтам удавалось противостоять подобному исходу. Но наше понимание этих институтов не будет полным без понимания того, как их сформировало золото и как они продолжают формировать золото» (с. 9).

http://goldenfront.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

«Обожаемое политиками-консерваторами, но презираемое здравомыслящими экономистами, золото исторически влияло на американскую денежную политику и столетиями оказывало часто чрезмерное воздействие на национальное сознание», – таковы первые слова аннотации на обложке книги. В предисловии Ледбеттер говорит:

«Привязка наших денег к золоту и накопление огромных его запасов гарантирует стабильное экономическое здоровье не больше, чем шаманское зелье. Как и в случае религии, поведение верующих в золото в глазах менее набожных часто выглядит как безумие и разрушение. С самых ранних дней американской республики золото ослепляло людей, не давая им видеть окружающую их финансовую действительность. И оно принесло с собой всевозможное мошенничество и ложные надежды – побочные продукты золота, остающиеся с нами по сей день… Чтобы избежать ложных путей золота, нам стоит подискутировать с прошлым, подвергнуть проверке допущения, слишком часто и слишком беспечно принимаемые некритично. Надеюсь, что настоящая книга послужит такой дискуссией».

И тем не менее Соединенные Штаты приняли идеал неизменной валюты, базирующейся на золоте, в своей конституции и придерживались этого курса почти два столетия, до 1971 г., подвергнувшись за это время лишь одной девальвации, в 1933 г., – это рекорд за этот период среди всех крупных стран. Как следствие, США, начинавшие как тринадцать истерзанных войной колоний к востоку от Аппалачей с населением до трех миллионов и чрезвычайно изобретательной формой правления, стали мировой сверхдержавой, наиболее успешной страной за эти два столетия, увеличившись тем временем на 37 штатов. Если приверженность принципу денег, базирующихся на золоте, была «ложным путем», то как такое стало возможным? После отказа от золота в 1971 г. американские показатели были не такими воодушевляющими. Пол Кругман (Paul Krugman), представитель левых, однажды назвал это «веком сбавленных ожиданий». Тайлер Коуэн (Tyler Cowen), представитель правых, назвал это «великим застоем». Когда США придерживались денег, базирующихся на золоте, даже Гражданская война и Великая депрессия не могли надолго сдержать их восходящую траекторию к мировому господствующему величию. После 1971 г. эта траектория как будто исчезла сама по себе.

США: Заработная плата производственных рабочих, с поправкой на официальный индекс потребительских цен (CPI), 1880-2016 гг.

США – не единственные, кто принял золото. Данного идеала придерживались все правительства, пусть и некоторым не хватило дисциплины, чтобы его воплотить. В XIX в. США, Британия, Франция и Германия имели надежные валюты неизменной стоимости, базирующиеся на золоте, и вместе управляли миром. В Италии, Греции, Испании, Португалии, Аргентине, Бразилии и Чили были плавающие бумажные валюты. Никто из них не мог соревноваться с теми, кто придерживался дисциплины золотого стандарта. В 1950-х и 1960-х США, Германия и Япония имели валюты, чья стоимость относительно золота оставалась неизменной. У Британии, Франции, Бразилии, Аргентины и многих других были менее надежные валюты. Как вы думаете, кто в этот период достиг наибольшего успеха? Догадаться несложно.

Французские франки на валютную единицу

Австро-Венгрия

Аргентина

Бразилия

Греция

Италия

Португалия

Россия

Испания

Вот с каким прошлым Ледбеттеру надо попробовать подискутировать, тогда как он делает вид, будто его не существовало. Его общий метод, похоже, сводится к очень подробному фокусированию на исторических частностях. Но так многое остается вне внимания. При этом создается видимость, что автор провел немало исследований, что укрепляет доверие. Попутно делается попытка установить натянутые ассоциативные связи между различными, казалось бы, неприглядными элементами, в то же время искусно избегая действительно некорректных утверждений. Вот особенно очевидный пример:

«В марте 2011 г. Юта стала первым штатом, принявшим закон, меняющий определение «законного платежного средства» так, чтобы включить в него серебро и золото. Закон признает серебряные и золотые монеты, эмитированные федеральным правительством, как законные платежные средства, и отменяет некоторые штатные налоги на операции с ними. Законопроект нагружен символизмом старых и новых дней золотодобычи. Его разработал Ларри Хилтон (Larry Hilton), председатель Ассоциации драгоценных металлов Юты и активист «Движения чаепития». Когда губернатор подписал закон, местный финансист в сфере недвижимости Уэйн Палмер (Wayne Palmer) подарил штату набор памятных золотых и серебряных монет. И здесь не всегда четко видна грань между популистской энергией и противозаконной деятельностью: спустя менее чем год Комиссия по ценным бумагам и биржам (Securities and Exchange Commission (SEC)) обвинила Палмера в создании пирамиды, обманувшей инвесторов на десятки миллионов долларов» (с. 333).

Что? Уэйн Палмер подарил памятные монеты, а позже у него возникли проблемы с SEC. Какое нам дело до тех, кто дарит памятные монеты? Честных историков они не должны волновать. Данный пример должен сообщить нам, что «не всегда четко видна грань между популистской энергией и противозаконной деятельностью», но на самом деле он показывает, что люди, дарящие памятные монеты, могут также вести теневой бизнес. Общий эффект сводится к ассоциированию закона штата Юта, объявляющего монеты Монетного двора (МД) США «законным платежным средством», с пирамидами. (Золотые и серебряные монеты МД США в федеральном законодательстве признаны законным платежным средством еще с 1985 г.).

С 1789 по 1914 гг. – 125 лет – унция золота стоила примерно $20.67. Точнее, изначально американский доллар приравнивался к 24.75 тройского грана золота ($19.39/унция), а в 1834 г. небольшая поправка в тогдашней биметаллической системе приравняла его к 23.2 тройского грана ($20.67/унция). Доллар плавал во время Гражданской войны, начавшейся в 1861 г., но в 1879 г. вернулся к паритету $20.67/унция.

Все это время США были самой успешной страной в мире. Всемирным лидером была Британия, но у нее было многовековое преимущество; США же смогли подняться к конкурированию с Британией с чистого листа. В 1789 г. большая часть того, что позже стало Соединенными Штатами, все еще принадлежала Британии, Франции, Испании и Мексике. Уже в 1850 г. США контролировали почти все будущие 48 смежных штатов – что тогда было сопоставимо разве что с Российской и Британской империями. К 1910 г. США, хоть и все еще уступая британской роли глобального лидера, затмили своих бывших колониальных хозяев практически по всем показателям.

Вот что, очевидно, случается, когда встаешь на «ложный путь» золота.

США: стоимость $1000 в унциях золота, 1789-1914 гг.

На этом можно было бы построить весьма интересный рассказ или, в случае Ледбеттера, дискуссию. Но вместо этого его книга фокусируется на нескольких красочных, но не слишком актуальных деталях, да еще и преимущественно упуская из виду главное в попытке нарисовать картину глупости и «одержимости».

В книге не раскрывается самое основное. Ведь представляет же некоторый интерес то, что практически с самого основания Соединенных Штатов и до 1914 г. доллар большую часть времени сохранял паритетную стоимость $20.67/унция. Однако данная деталь – паритет 23.2 тройского грана или $20.67/унция – даже не упоминается. Вместо этого первая глава книги фокусируется на калифорнийской золотой лихорадке, начавшейся в 1848 г.

Горное дело – в том числе добыча нефти, газа и угля – всегда было плацдармом для авантюристов, мошенников и шарлатанов. К тому же, такой бизнес может быть не самым приятным, тяжелым для рабочих (до недавнего времени) и обычно с достаточно скверными экологическими последствиями. Золотодобыча не является исключением, как и добыча меди, свинца, цинка, лития, нефти, газа и угля. Калифорнийская золотая лихорадка была одним из крупнейших горнопромышленных бумов всех времен. В результате ее общее мировое производство золота утроилось. Она многих вдохновила пересечь Великие равнины, благодаря чему Калифорния стала штатом, ознаменовав эпохальный перелом в истории США. Но все это не сильно повлияло на денежное золото. Добыча всегда составляла лишь небольшую долю от суммарных надземных запасов. Даже 1855 г. – пиковый год мировой добычи, – согласно оценкам GFMS, дал лишь 1.3% суммарного надземного золота. Ценовая статистика показывает, что это новое добытое золото не сильно повлияло на стоимость золота. Британия, Франция, Германия и все другие страны мира, чья валюта базировалась на золоте (то есть почти все), практически не ощутили эффекта калифорнийского бума добычи. В более широкой перспективе он был весьма незначительным, как я подробнее описал в книге «Золото: финальный стандарт» (Gold: the Final Standard). Как бы то ни было, с тех пор как правительства в 1971 г. отказались от золотого стандарта, добыча золота не прекращалась. Примерно половина золота, добытого за всю человеческую историю, была добыта после 1970 г. Годовая добыча сегодня примерно в 2 раза выше, чем в 1970 г., и в 10 раз выше, чем в 1855 г. Золотодобыча никак не связана с тем, является ли золото основой для денежной системы.

Ледбеттер попытался раздуть историю о затонувшем в 1857 г. корабле, перевозившем большое количество золота из Калифорнии к Восточному побережью. В основном это были запасы индивидуальных калифорнийских золотодобытчиков, также находившихся на борту. Золото на $1.3 млн ушло под воду – при мировом производстве в 1853 г. $155 млн и в 50 раз больших надземных золотых запасах. Для золотодобытчиков то была трагедия; для остальных же это не имело никакого значения. Итог был примерно тем же, как если бы эти золотодобытчики, вместо того чтобы провести много недель с киркой под жарким солнцем, оставались дома, играли в карты и умерли от сердечного приступа. «Тем не менее, – говорит Ледбеттер, – инцидент ясно показал ловушки того, что за несколько коротких лет превратилось в финансовую систему, нездорово зависящую от золота» (с. 27). Я однозначно уверен, что затонувший корабль ничего такого ясно не показал. Подобная болтовня о красочных приключениях золотодобытчиков – это чуть ли не все, что он смог рассказать о первом 71 годе американской системе золотого стандарта.

Далее Ледбеттер рассказывает о перипетиях 1869 и 1873 гг. То было время плавающего бумажного доллара – доллар плавал с начала Гражданской войны и вернулся к довоенному золотому паритету только с восстановлением золотого стандарта в 1879 г. Стоимость плавающего доллара относительно золота меняется, то есть, как принято говорить, «цена золота меняется». В 1869 г. определенные финансовые уловки привели к тому, что плавающий бумажный доллар быстро упал с 131 бумажного доллара за $100 золотыми монетами до $160/$100, после чего восстановился до $140/$100. Как и любое быстрое изменение стоимости валюты, это вызвало смятение, но это имело мало общего с золотом. «Цена золота» в Лондоне и Париже не изменилась; точно так же не было никакого существенного экономического эффекта. Ледбеттер описывает опасности плавающей бумажной валюты и, как следствие, «экономики, слишком легко манипулируемой элитами Восточного побережья ради результатов, вредящих остальной части страны». Такое описание хорошо подошло бы сегодняшнему плавающему бумажному доллару, контролируемому Федеральной резервной системой, или крупным банкам, попавшимся на манипулировании валютным рынком.

Следующий эпизод в центре внимания Ледбеттера – Монетный акт 1873 г., по сути, переведший США к золотому монометаллизму в ответ на спад рыночной стоимости серебра. (Доллар в 1873 г. все еще был плавающей бумажной валютой). В то время то же самое делала вся Европа. К сожалению, конфликт между де-факто и де-юре окончательно разрешился в США только с принятием в 1900 г. Закона о золотом стандарте – до этого роль серебра в системе была предметом споров, вызвав в 1892-96 гг. немало смятения. То была проблема ведения Соединенными Штатами своей денежной политики, имеющая мало общего с золотом или с деньгами, базирующимся на золоте. Страны, более проворно перешедшие к золотому монометаллизму, – Британия, Германия и Латинский монетный союз, включавший Францию, Италию, Швейцарию и еще несколько стран, – трудностей не испытывали.

Ледбеттер заключает: «Несмотря на множество предпринятых законодательных решений, [американское] правительство в последней четверти XIX в. не смогло найти способа поддержания стабильной системы валюты, обеспеченной металлом» (с. 56). И тем не менее доллар был устойчиво привязан к паритету $20.67/унция и сохранял стабильные обменные курсы относительно других валют, также базирующихся на системе золотого стандарта.

В 1893 и 1896 гг. США испытали множество трудностей, связанных с различными политическими угрозами возможности фактического принятия Соединенными Штатами серебряной базы для доллара, что сначала привело бы к девальвации доллара примерно на 50%, а затем – к плавающей стоимости доллара относительно других валют, базирующихся на золоте, в зависимости от рыночной стоимости серебра относительно золота. По сути, США в таком случае покинули бы золотой блок Британии, Франции, Германии и остальной Европы и присоединились к использующему серебряную базу Китаю. Кто не запаниковал бы перед таким риском? Любой продал бы все активы, базирующиеся на американском долларе, и вложился в золото и активы, базирующиеся на надежно привязанных к золоту иностранных валютах. Ледбеттер достаточно подробно описывает споры вокруг «свободной чеканки серебра», но, явно намеренно, не проводит связей между этими спорами и финансовой сумятицей.

«Как следствие, Казначейство США встретилось с проблемой, повторявшейся в периоды золотого стандарта: невозможностью предотвратить миграцию золотых запасов в частные руки внутри страны и за ее пределами» (с. 57). Пожалуй, хватит уже пугать девальвацией. Как только такие угрозы перестали сыпаться – по сути, с избранием в 1896 г. благосклонно расположенного к золоту Мак-Кинли (McKinley), – золото хлынуло обратно.

Резервы банкнот и золота в национальной банковской системе, 1880-1900 гг.

$ млн

Банкноты в обращении - красным

Слитковые резервы - зеленым

% золотых резервов - фиолетовым

$ резервов серебра + золота - синим

Как бы то ни было, данный эпизод, опять же, относится к США. Европу это, по большому счету, не затронуло. Кризис вокруг банка Barings в 1890 г. намного сильнее отразился по обе стороны Атлантики.

Последний эпизод в фокусе внимания Ледбеттера – Паника 1907 г. Я писал об этом «кризисе дефицита ликвидности» в книге «Золото: деньги прошлого и будущего» (Gold: theOnceandFutureMoney). Если кратко, то экономика нуждалась в большем количестве денег в сезон сбора урожая, когда продавали урожай и нужно было платить рабочим за летний труд. Эффект этого сезонного паттерна усугублялся резервными требованиями, препятствовавшими банкам использовать имевшиеся у них ресурсы, а также ограничениями, не позволявшими банкам по запросу создавать необходимую валюту. (Коммерческие банки в те времена также были эмитентами валюты). Как бы то ни было, проблема таких «кризисов дефицита ликвидности» была решена Банком Англии пятьюдесятью годами раньше посредством процесса, известного как «кредит последней инстанции». С золотом или золотым стандартом – применявшимся, к тому же, Банком Англии самым замечательным в мире образом – это не имело ничего общего. Закон о Федеральном резерве 1913 г., ставший прямым следствием Паники 1907 г., никоим образом не должен был отменить золотой паритет. Ледбеттер:

«Хотя Панику 1907 г. одно поколение спустя затмила Великая депрессия, она стала одним из худших финансовых бедствий в американской истории, по некоторым параметрам хуже, чем случившееся в 1893 г. (несмотря на меньшую продолжительность). Было очевидно, что какими бы достоинствами ни обладал формальный золотой стандарт, их было недостаточно для предотвращения стремительной экономической катастрофы» (с. 79). Опять поношение золотого стандарта, тогда как проблема никак с золотом не связана.

И на этом у Ледбеттера заканчивается описание первых 125 лет использования Соединенными Штатами золота, с 1789 по 1914 гг. В тот период следование «ложным путем», или «дорогой из желтого кирпича», породило величайшую экономическую мощь и самый свободный и богатый средний класс, когда-либо виденный миром. Против такого потрясающего успеха Ледбеттер выдвигает: какие-то красочные истории о золотодобыче; парочку малозначительных эпизодов периода плавающего бумажного доллара 1861-1879 гг.; ряд кризисов 1890-х, вызванных угрозой отхода от золотого стандарта и девальвации; и Панику 1907 г., имевшую мало общего с золотым стандартом, как успел доказать Банк Англии. Если золотой стандарт XIX в. был ошибкой, то надо полагать, что к 1913 г. появились бы какие-нибудь доказательства этой ошибки, какие-то негативные последствия, и золотой стандарт не пользовался бы большой популярностью. И тем не менее в 1913 г. общий консенсус был таков, что классическая либеральная экономическая структура свободного капитализма, низких налогов и системы золотого стандарта добилась громкого успеха. Критиками выступали социалисты и марксисты; но даже сам Маркс поддерживал деньги, базирующиеся на золоте. Пожалуй, это было единственное во всем классическом либеральном капиталистическом консенсусе, с чем он соглашался.

Книга в целом отличается неким эпизодическим качеством, обнаруживаемым мною также в формальных экономических публикациях молодых академиков. Работам прошлого, например, 1950-х и 1960-х, свойственна некая внутренняя целостность, как в драме 1950-х со строгим сценарием. Автор высказывает соображение и затем приводит какие-нибудь доказательства. Даже если он неправ (как обычно бывает), присутствует некая распознаваемая логика типа «A следовательно B следовательно C». Недавние же сочинения скорее напоминают музыкальные видеоклипы Майли Сайрус (Miley Cyrus): бессвязные картинки без какого-либо явного рационального смысла, но оказывающие некое эмоциональное воздействие и выстраивающие ряд иррациональных ассоциаций. Видимо, писателям больше не обязательно использовать логику. Притупленные читатели ничего не заметят – они к такому привыкли. Следовательно, мы получаем ряд драматических образов с неясным рациональным значением, откуда выводятся какие-то утверждения, по большому счету, без каких-либо доказательств. Данное заключение из Введения показывает, что мы должны узнать из этой книги:

«Писатель-натуралист Фрэнк Норрис (Frank Norris) в романе «Мактиг» (McTeague) изобразил мрачную аллегорию, где жажда золота приводит к безвыходной ситуации в Долине смерти, где живой человек оказывается прикованным к мертвому, завладев наконец золотом, которое он никогда не сможет потратить. Нездоровая, отчаянная привязанность к уникальным качествам золота побуждала даже власть имущих, владеющих передовыми технологиями, отказываться от здравого смысла в алхимических поисках двадцатого века.

Независимо от того, видят ли американцы в золоте спасение страны или ее проклятие, оно всегда олицетворяло борьбу с современностью, символ вневременной силы и в то же время ускоритель экономического прогресса. Оно также символизирует разделение, приходящее с прогрессом: на город и ферму, на технологии и традицию и на имущих и неимущих. Такая борьба с современностью ведет многие народы к политическим крайностям и гражданским войнам. По большей части, американским политическим институтам удавалось противостоять подобному исходу. Но наше понимание этих институтов не будет полным без понимания того, как их сформировало золото и как они продолжают формировать золото» (с. 9).

http://goldenfront.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter