Биткойны часто называют цифровым золотом из-за сходств этих двух активов. Но сейчас на их фьючерсных рынках наблюдается одно существенное различие между золотом и биткойнами. После запуска биткойновых фьючерсов CBOE в прошедшем декабре фьючерсные цены часто были обратными, или в баквардации. Данный феномен редко случается на рынках золота, торгующегося нормально или в контанго. Давайте рассмотрим, почему баквардация кажется сравнительно распространенной в случае биткойнов, и сохранится ли такое положение дел в будущем.

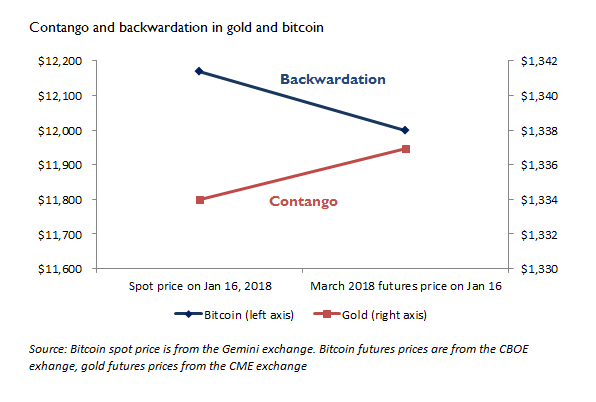

Баквардация – это когда фьючерсная цена товара ниже его текущей цены. Например, в середине дня 16 января (по североамериканскому восточному времени), когда текущая цена биткойнов на биткойновой бирже Gemini составляла $12,170, цена покупки контрактов, истекающих в марте 2018 г., на фьючерсной бирже CBOE составляла $12,000, на $170 или 1.4% ниже спотовой цены.

В то же время 16 января спотовая цена золота составляла $1334, тогда как мартовские фьючерсные контракты торговались по $1336.90, на $2.90 или 0.2% выше спотовой цены. Это контанго, или рынок с нормальной доходностью. Оба рынка проиллюстрированы ниже.

Сравнение спотовых цен биткойнов и золота с их фьючерсными ценами 16 января 2018 г.

Контанго и баквардация золота и биткойнов

Баквардация - синим

Контанго - красным

Спотовая цена 16 января 2018 г.; Цена фьючерсов, истекающих в марте 2018 г., 16 января

Биткойны (левая ось); Золото (правая ось)

Источники: Спотовая цена биткойнов взята с биржи Gemini. Цена биткойновых фьючерсов взята с биржи CBOE. Цена золотых фьючерсов взята с биржи CME.

Теоретически фьючерсная цена долговечного и легко хранимого товара – такого как золото, серебро и биткойны – должна всегда быть выше текущей цены, или в контанго. Дело в том, что с помощью более высокой фьючерсной цены рынок покрывает издержки хранения.

Контанго как комиссия за хранение золота

Чтобы увидеть, как это работает, давайте рассмотрим пример. Допустим, вы ювелир. Сейчас январь, и золото торгуется по $1300/унция, что, на ваш взгляд, фантастически дешево. Но вы не можете сейчас купить золото, потому что вам негде его держать – ваше хранилище уже переполнено. Через три месяца, в конце марта, ваши существующие запасы истощатся, и у вас освободится место. Можно ли зафиксировать сегодняшнюю цену, но чтобы до той поры вместо вас металл хранил кто-нибудь другой? Допустим, вы заключаете сделку с контрагентом. Он покупает золото по сегодняшней цене $1300 и хранит его от вашего имени в своем хранилище, поставив его вам лишь в конце марта.

Контрагент не станет предоставлять такую услугу бесплатно, ему нужна компенсация за то, что он хранит ваш товар. Его издержки включают процентные выплаты по кредиту, потребовавшемуся для покупки золота, плату за использование хранилища и страховку. Таким образом, если золото сейчас торгуется по $1300 и общие издержки его хранения до марта составляют $10/унция, то цена контракта, подписываемого вами с контрагентом, будет $1310. Из данной суммы $1300 позволяют контрагенту выплатить основную сумму кредита, взятого на покупку унции желтого металла, а остальные $10 покрывают издержки хранения, страхования и выплаты процентов.

Когда фьючерсные контракты торгуются по $1310, а текущая цена составляет $1300, мы говорим, что рынок в контанго. Контанго представляет собой комиссию – в данном случае $10, – выплачиваемую будущими покупателями золота контрагентам за временное хранение металла от их имени.

Как видно из нижеприведенного графика, большую часть последних 10 лет золото было в контанго. Спред, или разность спотовой и фьючерсной цены (со сроком от 2 до 20 месяцев), почти всегда выше 0%.

Спред золотых фьючерсов Comex

Золото; 17 янв. 2018 г.; Посл. = 1339.2

Спреды золотых фьючерсов

2-месячные

4-месячные

6-месячные

8-месячные

12-месячные

14-месячные

16-месячные

18-месячные

20-месячные

Источник: www.goldchartsrus.com

Было два исключения в 2- и 4-месячном спреде (красная и розовая линии): в 2014 и 2016 гг. Я описал эпизод 2014 г. здесь. Но подобная инверсия всегда кратковременна, большую часть времени золотой рынок – это нормальный рынок, где фьючерсные цены выше спотовых. (Если вы желаете углубиться в детали отношения спотовых и фьючерсных цен золота, Кус Янсен (KoosJansen) написал подробный обзор здесь).

Баквардация как отрицательная комиссия

В сравнении с другими товарами золото в небольшом пространстве сжимает большую стоимость. То есть, его хранение обходится относительно дешево. Например, для хранения 10 бушелей пшеницы – стоящих примерно $40 – понадобится целый чулан. Для того же, чтобы хранить $40 в виде золота, достаточно 1 г. Если взглянуть на данные, так как золото торгуется по $1334, а мартовские контракты – по $1336.90, издержки хранения, страхования и финансирования золота до марта составляют всего $2.90.

Баквардация биткойнов 16 января на $170 имеет противоположный смысл. Контрагенты, предлагающие хранение биткойнов до марта, настолько отчаянно хотят предоставить данную услугу, что готовы платить за это комиссию, вместо того чтобы самим её взимать. То, что кто-то желает хранить биткойны бесплатно, не говоря уже о доплате, – особенно странно, учитывая, что издержки безопасного хранения биткойнов, наверное, не меньше издержек хранения золота. Коммерческое хранение биткойнов включает помещение приватных ключей в сейф, что очень напоминает хранение желтого металла. Почитайте эту недавнюю статью Times о том, как близнецы Уинклвосс (Winklevoss), владеющие большой суммой биткойнов, разрезали распечатки своих ключей на несколько частей и положили их в сейфы в разных частях США, так что если один сейф будет взломан, у грабителя все равно не будет полного ключа. Сложно найти страховщиков, предлагающих страхование биткойнов, что должно означать высокие издержки страхования. И, как и в случае золота, финансирование, необходимое для покупки биткойнов, влечет издержки на проценты. Таким образом, теоретически цена биткойнов в марте должна всегда быть примерно на $100 выше спотовой цены, чтобы покрыть издержки хранения.

Есть две теории, почему биткойны непропорциональное количество времени проводят в баквардации.

1. Неразвитый рынок продаж без покрытия

Представьте, что толпа крупных трейдеров с Уолл-стрит вдруг хочет продавать биткойны без покрытия, но не может, потому что их строгие инвестиционные правила запрещают физические биткойновые позиции. Поэтому они выражают свои медвежьи настроения, продавая фьючерсные контракты CBOE, не противоречащие правилам этих трейдеров, так как они котируются на легитимной бирже. Биткойновые фьючерсы, пребывавшие в контанго, резко оказываются в баквардации, ниже спотовой цены.

Обычно арбитражеры корректируют такое несоответствие. Если арбитражер держит биткойны, уценка на $170 означает, что рынок вознаграждает за то, чтобы не держать эти биткойны. Он покупает фьючерсы по $12,000 и продает часть своих биткойнов по $12,170, зарабатывая безрисковую прибыль $170. Если баквардация продолжается, он может и дальше зарабатывать, продавая биткойны и покупая фьючерсы, пока у него не закончатся биткойны для продажи. Тогда он попытается взять биткойны взаймы и продать их. Совокупный эффект от постоянной продажи физических биткойнов и покупки фьючерсов должен рано или поздно вернуть рыночную цену из ее обратного состояния в контанго.

Но если наш арбитражер не может взять взаймы достаточно биткойнов, чтобы уравновесить спрос Уолл-стрит на продажу биткойнов без покрытия, например, потому что кредитный рынок все еще неразвит, то эту аномалию исправить не удастся. Рынок застревает в баквардации. Более подробно трудности арбитража биткойнов объяснили Kid Dynamite и Джаянтх Варма (Jayanth Varma).

Неразвитый рынок биткойнового кредитования не является неотъемлемым свойством биткойнов. С развитием биткойновых рынков подобные несоответствия должны быть устранены и биткойны – подобно золоту – будут торговаться более нормально. Тем не менее у биткойнов есть одно неотъемлемое свойство, способное вести к баквардации: форки.

2. Вездесущая угроза форков

Второе объяснение баквардации биткойнов – это вездесущая угроза конкурентных форков.

Чтобы понять, как форки влияют на цены биткойновых фьючерсов, рассмотрим сначала, как функционируют фьючерсы S&P 500, так как между этими двумя активами есть важное сходство. Тогда как хранение золота обременительно, держать акции S&P 500 может быть выгодно. Тот, кто их держит, наслаждается выплатами дивидендов! Если дивиденды выше издержек на выплату процентов по кредиту, взятому на покупку акций S&P 500 (в случае акций нет издержек хранения или страхования), то, держа акции продолжительное время, можно остаться в выигрыше.

Последние 10 лет фьючерсы S&P 500, как правило, были в баквардации, то есть фьючерсные цены были ниже спотовых. Причина в том, что краткосрочные процентные ставки в основном были ниже дивидендов. Те, кто держит акции от имени покупателей фьючерсов S&P 500, принимают уценку в сравнении со спотом, потому что дивиденды ее покрывают.

У биткойнов нет дивидендов, но зато у них есть необычные вознаграждения – форки. Когда происходит форк, каждый, кто держал x биткойнов, теперь в дополнение к своим x биткойнам получает x «ньюкойнов». Форки происходят, потому что участники сети биткойнов не достигают согласия насчет каких-то технических свойств кода, управляющего сетью. Часть участников продолжает использовать изначальный код, тогда как другие его модифицируют, и эта модификация ведет к созданию ньюкойнов.

Фьючерсный рынок, такой как CBOE, должен определить, какие биткойны достаточны для расчетов по биткойновым фьючерсным контрактам. В случае раскола в блокчейне задача усложняется. Имеет ли владелец фьючерсного контракта право получить от продавца фьючерсного контракта только 1 биткойн или 1 биткойн и 1 ньюкойн? Если кратко, то определение «биткойнов» у CBOE не включает ньюкойны. Так что в случае форка продавец фьючерса, хранящий биткойны, чтобы поставить их покупателю фьючерса, хранит ньюкойны бесплатно.

Любые ньюкойны лишают биткойны части их изначальной стоимости – в конце концов, нельзя получить что-то просто так. Таким образом, в случае форка тот, кто купил фьючерсный контракт, теперь претендует на биткойны, уцененные за счет ньюкойнов. И наоборот, тот, кто хранил биткойны от чьего-то имени, по истечении срока фьючерсного контракта больше не должен поставлять полную стоимость биткойнов; по условиям фьючерсного контракта он оставляет часть изначальной стоимости биткойнов себе в виде ньюкойнов.

Таким образом, чтобы защититься от потенциальной потери ньюкойнов, покупатели биткойновых фьючерсов всегда будут требовать более низкую фьючерсную цену, чем та, какая была бы в том случае, если бы форки биткойнов были невозможны. Если угроза форка кажется достаточно большой, биткойновые фьючерсы будут в баквардации.

Пример: баквардация и несостоявшийся форк Segwit2x

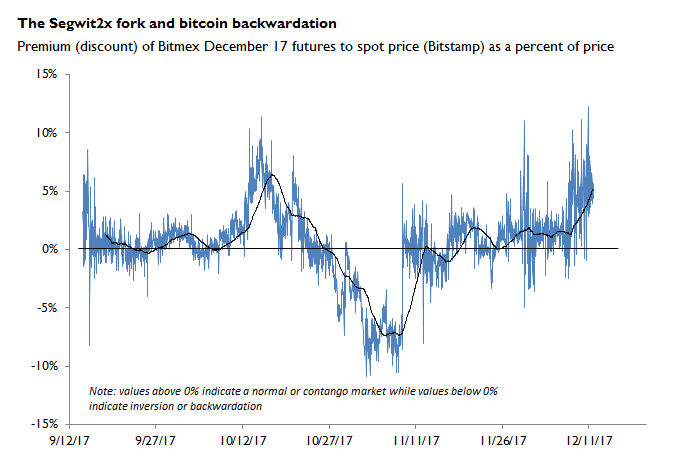

Пример вызванной форком баквардации можно было увидеть осенью 2017 г., когда предложенное изменение оригинального кода биткойнов, известное как Segwit2x, должно было привести к созданию ньюкойнов. Bitmex, новоиспеченная фьючерсная биржа, акцентировала внимание пользователей на том, что ее биткойновые фьючерсные контракты со сроком истечения в декабре 2017 г. не будут включать ньюкойны Segwit2x.

В конце октября – начале ноября декабрьские фьючерсные контракты Bitmex упали намного ниже спотовой цены биткойнов. Увидеть это можно на нижеприведенном графике. Такая баквардация сопровождалась растущей вероятностью того, что грядущий дебют ньюкойнов окажется успешным и «украдет» часть стоимости у существующих биткойнов. Покупатель фьючерса, желавший получить 1 биткойн в декабре 2017 г., должен был учесть тот факт, что Segwit2x может отнять у биткойнов существенную часть стоимости. Рынок осуществил такую поправку с помощью баквардации фьючерсных контрактов Bitmex.

Форк Segwit2x загнал биткойны в глубокую баквардацию

Форк Segwit2x и баквардация биткойнов

Наценка (уценка) фьючерсов Bitmex со сроком истечения в декабре 2017 г. в сравнении со спотовой ценой (Bitstamp) в процентах от цены

Примечание: значения выше 0% указывают на нормальный рынок, или контанго, тогда как значения ниже 0% указывают на инверсию, или баквардацию

Форк Segwit2x был неожиданно отменен 8 ноября, и истекающие в декабре 2017 г. контракты Bitmex сразу же вернулись в контанго. Поскольку отмена Segwit2x означала, что существующие биткойны не потеряют стоимость, покупателям фьючерсов не нужно было страховаться.

Заключение

Так как биткойны – молодой и неэффективный рынок, крупные займы биткойнов могут быть рискованными. И этим как минимум отчасти можно объяснить баквардацию, наблюдаемую в ценах биткойновых фьючерсов. Но даже если рынок станет более зрелым, биткойны всегда будут подвержены угрозе конкурентных форков. Такая постоянная угроза порождает ряд факторов, которые всегда будут оказывать на фьючерсную цену биткойнов понижающее давление относительно спотовой цены. Когда вероятность форка низка, этих факторов будет недостаточно, чтобы загнать фьючерсную цену в полноценную баквардацию – они просто будут толкать ее вниз, пока она более-менее не сравняется с текущей ценой. Но с ростом вероятности форка последует полноценная баквардация.

Что касается золота, никакие форки здесь не возможны. Поэтому золотые фьючерсы должны проводить в контанго намного больше времени, чем биткойновые фьючерсы.

http://goldenfront.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

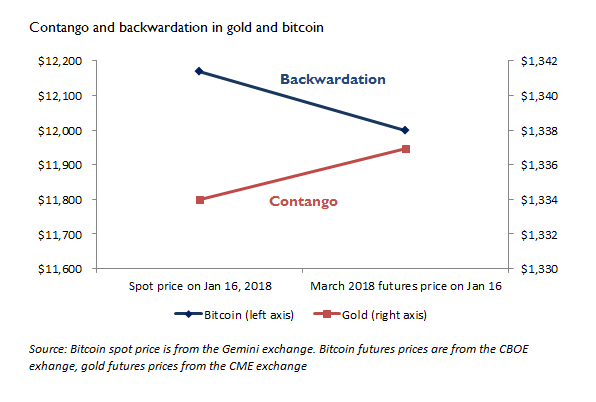

Баквардация – это когда фьючерсная цена товара ниже его текущей цены. Например, в середине дня 16 января (по североамериканскому восточному времени), когда текущая цена биткойнов на биткойновой бирже Gemini составляла $12,170, цена покупки контрактов, истекающих в марте 2018 г., на фьючерсной бирже CBOE составляла $12,000, на $170 или 1.4% ниже спотовой цены.

В то же время 16 января спотовая цена золота составляла $1334, тогда как мартовские фьючерсные контракты торговались по $1336.90, на $2.90 или 0.2% выше спотовой цены. Это контанго, или рынок с нормальной доходностью. Оба рынка проиллюстрированы ниже.

Сравнение спотовых цен биткойнов и золота с их фьючерсными ценами 16 января 2018 г.

Контанго и баквардация золота и биткойнов

Баквардация - синим

Контанго - красным

Спотовая цена 16 января 2018 г.; Цена фьючерсов, истекающих в марте 2018 г., 16 января

Биткойны (левая ось); Золото (правая ось)

Источники: Спотовая цена биткойнов взята с биржи Gemini. Цена биткойновых фьючерсов взята с биржи CBOE. Цена золотых фьючерсов взята с биржи CME.

Теоретически фьючерсная цена долговечного и легко хранимого товара – такого как золото, серебро и биткойны – должна всегда быть выше текущей цены, или в контанго. Дело в том, что с помощью более высокой фьючерсной цены рынок покрывает издержки хранения.

Контанго как комиссия за хранение золота

Чтобы увидеть, как это работает, давайте рассмотрим пример. Допустим, вы ювелир. Сейчас январь, и золото торгуется по $1300/унция, что, на ваш взгляд, фантастически дешево. Но вы не можете сейчас купить золото, потому что вам негде его держать – ваше хранилище уже переполнено. Через три месяца, в конце марта, ваши существующие запасы истощатся, и у вас освободится место. Можно ли зафиксировать сегодняшнюю цену, но чтобы до той поры вместо вас металл хранил кто-нибудь другой? Допустим, вы заключаете сделку с контрагентом. Он покупает золото по сегодняшней цене $1300 и хранит его от вашего имени в своем хранилище, поставив его вам лишь в конце марта.

Контрагент не станет предоставлять такую услугу бесплатно, ему нужна компенсация за то, что он хранит ваш товар. Его издержки включают процентные выплаты по кредиту, потребовавшемуся для покупки золота, плату за использование хранилища и страховку. Таким образом, если золото сейчас торгуется по $1300 и общие издержки его хранения до марта составляют $10/унция, то цена контракта, подписываемого вами с контрагентом, будет $1310. Из данной суммы $1300 позволяют контрагенту выплатить основную сумму кредита, взятого на покупку унции желтого металла, а остальные $10 покрывают издержки хранения, страхования и выплаты процентов.

Когда фьючерсные контракты торгуются по $1310, а текущая цена составляет $1300, мы говорим, что рынок в контанго. Контанго представляет собой комиссию – в данном случае $10, – выплачиваемую будущими покупателями золота контрагентам за временное хранение металла от их имени.

Как видно из нижеприведенного графика, большую часть последних 10 лет золото было в контанго. Спред, или разность спотовой и фьючерсной цены (со сроком от 2 до 20 месяцев), почти всегда выше 0%.

Спред золотых фьючерсов Comex

Золото; 17 янв. 2018 г.; Посл. = 1339.2

Спреды золотых фьючерсов

2-месячные

4-месячные

6-месячные

8-месячные

12-месячные

14-месячные

16-месячные

18-месячные

20-месячные

Источник: www.goldchartsrus.com

Было два исключения в 2- и 4-месячном спреде (красная и розовая линии): в 2014 и 2016 гг. Я описал эпизод 2014 г. здесь. Но подобная инверсия всегда кратковременна, большую часть времени золотой рынок – это нормальный рынок, где фьючерсные цены выше спотовых. (Если вы желаете углубиться в детали отношения спотовых и фьючерсных цен золота, Кус Янсен (KoosJansen) написал подробный обзор здесь).

Баквардация как отрицательная комиссия

В сравнении с другими товарами золото в небольшом пространстве сжимает большую стоимость. То есть, его хранение обходится относительно дешево. Например, для хранения 10 бушелей пшеницы – стоящих примерно $40 – понадобится целый чулан. Для того же, чтобы хранить $40 в виде золота, достаточно 1 г. Если взглянуть на данные, так как золото торгуется по $1334, а мартовские контракты – по $1336.90, издержки хранения, страхования и финансирования золота до марта составляют всего $2.90.

Баквардация биткойнов 16 января на $170 имеет противоположный смысл. Контрагенты, предлагающие хранение биткойнов до марта, настолько отчаянно хотят предоставить данную услугу, что готовы платить за это комиссию, вместо того чтобы самим её взимать. То, что кто-то желает хранить биткойны бесплатно, не говоря уже о доплате, – особенно странно, учитывая, что издержки безопасного хранения биткойнов, наверное, не меньше издержек хранения золота. Коммерческое хранение биткойнов включает помещение приватных ключей в сейф, что очень напоминает хранение желтого металла. Почитайте эту недавнюю статью Times о том, как близнецы Уинклвосс (Winklevoss), владеющие большой суммой биткойнов, разрезали распечатки своих ключей на несколько частей и положили их в сейфы в разных частях США, так что если один сейф будет взломан, у грабителя все равно не будет полного ключа. Сложно найти страховщиков, предлагающих страхование биткойнов, что должно означать высокие издержки страхования. И, как и в случае золота, финансирование, необходимое для покупки биткойнов, влечет издержки на проценты. Таким образом, теоретически цена биткойнов в марте должна всегда быть примерно на $100 выше спотовой цены, чтобы покрыть издержки хранения.

Есть две теории, почему биткойны непропорциональное количество времени проводят в баквардации.

1. Неразвитый рынок продаж без покрытия

Представьте, что толпа крупных трейдеров с Уолл-стрит вдруг хочет продавать биткойны без покрытия, но не может, потому что их строгие инвестиционные правила запрещают физические биткойновые позиции. Поэтому они выражают свои медвежьи настроения, продавая фьючерсные контракты CBOE, не противоречащие правилам этих трейдеров, так как они котируются на легитимной бирже. Биткойновые фьючерсы, пребывавшие в контанго, резко оказываются в баквардации, ниже спотовой цены.

Обычно арбитражеры корректируют такое несоответствие. Если арбитражер держит биткойны, уценка на $170 означает, что рынок вознаграждает за то, чтобы не держать эти биткойны. Он покупает фьючерсы по $12,000 и продает часть своих биткойнов по $12,170, зарабатывая безрисковую прибыль $170. Если баквардация продолжается, он может и дальше зарабатывать, продавая биткойны и покупая фьючерсы, пока у него не закончатся биткойны для продажи. Тогда он попытается взять биткойны взаймы и продать их. Совокупный эффект от постоянной продажи физических биткойнов и покупки фьючерсов должен рано или поздно вернуть рыночную цену из ее обратного состояния в контанго.

Но если наш арбитражер не может взять взаймы достаточно биткойнов, чтобы уравновесить спрос Уолл-стрит на продажу биткойнов без покрытия, например, потому что кредитный рынок все еще неразвит, то эту аномалию исправить не удастся. Рынок застревает в баквардации. Более подробно трудности арбитража биткойнов объяснили Kid Dynamite и Джаянтх Варма (Jayanth Varma).

Неразвитый рынок биткойнового кредитования не является неотъемлемым свойством биткойнов. С развитием биткойновых рынков подобные несоответствия должны быть устранены и биткойны – подобно золоту – будут торговаться более нормально. Тем не менее у биткойнов есть одно неотъемлемое свойство, способное вести к баквардации: форки.

2. Вездесущая угроза форков

Второе объяснение баквардации биткойнов – это вездесущая угроза конкурентных форков.

Чтобы понять, как форки влияют на цены биткойновых фьючерсов, рассмотрим сначала, как функционируют фьючерсы S&P 500, так как между этими двумя активами есть важное сходство. Тогда как хранение золота обременительно, держать акции S&P 500 может быть выгодно. Тот, кто их держит, наслаждается выплатами дивидендов! Если дивиденды выше издержек на выплату процентов по кредиту, взятому на покупку акций S&P 500 (в случае акций нет издержек хранения или страхования), то, держа акции продолжительное время, можно остаться в выигрыше.

Последние 10 лет фьючерсы S&P 500, как правило, были в баквардации, то есть фьючерсные цены были ниже спотовых. Причина в том, что краткосрочные процентные ставки в основном были ниже дивидендов. Те, кто держит акции от имени покупателей фьючерсов S&P 500, принимают уценку в сравнении со спотом, потому что дивиденды ее покрывают.

У биткойнов нет дивидендов, но зато у них есть необычные вознаграждения – форки. Когда происходит форк, каждый, кто держал x биткойнов, теперь в дополнение к своим x биткойнам получает x «ньюкойнов». Форки происходят, потому что участники сети биткойнов не достигают согласия насчет каких-то технических свойств кода, управляющего сетью. Часть участников продолжает использовать изначальный код, тогда как другие его модифицируют, и эта модификация ведет к созданию ньюкойнов.

Фьючерсный рынок, такой как CBOE, должен определить, какие биткойны достаточны для расчетов по биткойновым фьючерсным контрактам. В случае раскола в блокчейне задача усложняется. Имеет ли владелец фьючерсного контракта право получить от продавца фьючерсного контракта только 1 биткойн или 1 биткойн и 1 ньюкойн? Если кратко, то определение «биткойнов» у CBOE не включает ньюкойны. Так что в случае форка продавец фьючерса, хранящий биткойны, чтобы поставить их покупателю фьючерса, хранит ньюкойны бесплатно.

Любые ньюкойны лишают биткойны части их изначальной стоимости – в конце концов, нельзя получить что-то просто так. Таким образом, в случае форка тот, кто купил фьючерсный контракт, теперь претендует на биткойны, уцененные за счет ньюкойнов. И наоборот, тот, кто хранил биткойны от чьего-то имени, по истечении срока фьючерсного контракта больше не должен поставлять полную стоимость биткойнов; по условиям фьючерсного контракта он оставляет часть изначальной стоимости биткойнов себе в виде ньюкойнов.

Таким образом, чтобы защититься от потенциальной потери ньюкойнов, покупатели биткойновых фьючерсов всегда будут требовать более низкую фьючерсную цену, чем та, какая была бы в том случае, если бы форки биткойнов были невозможны. Если угроза форка кажется достаточно большой, биткойновые фьючерсы будут в баквардации.

Пример: баквардация и несостоявшийся форк Segwit2x

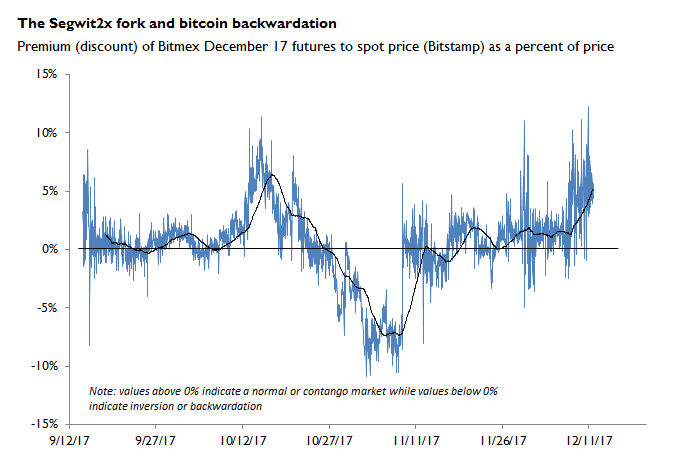

Пример вызванной форком баквардации можно было увидеть осенью 2017 г., когда предложенное изменение оригинального кода биткойнов, известное как Segwit2x, должно было привести к созданию ньюкойнов. Bitmex, новоиспеченная фьючерсная биржа, акцентировала внимание пользователей на том, что ее биткойновые фьючерсные контракты со сроком истечения в декабре 2017 г. не будут включать ньюкойны Segwit2x.

В конце октября – начале ноября декабрьские фьючерсные контракты Bitmex упали намного ниже спотовой цены биткойнов. Увидеть это можно на нижеприведенном графике. Такая баквардация сопровождалась растущей вероятностью того, что грядущий дебют ньюкойнов окажется успешным и «украдет» часть стоимости у существующих биткойнов. Покупатель фьючерса, желавший получить 1 биткойн в декабре 2017 г., должен был учесть тот факт, что Segwit2x может отнять у биткойнов существенную часть стоимости. Рынок осуществил такую поправку с помощью баквардации фьючерсных контрактов Bitmex.

Форк Segwit2x загнал биткойны в глубокую баквардацию

Форк Segwit2x и баквардация биткойнов

Наценка (уценка) фьючерсов Bitmex со сроком истечения в декабре 2017 г. в сравнении со спотовой ценой (Bitstamp) в процентах от цены

Примечание: значения выше 0% указывают на нормальный рынок, или контанго, тогда как значения ниже 0% указывают на инверсию, или баквардацию

Форк Segwit2x был неожиданно отменен 8 ноября, и истекающие в декабре 2017 г. контракты Bitmex сразу же вернулись в контанго. Поскольку отмена Segwit2x означала, что существующие биткойны не потеряют стоимость, покупателям фьючерсов не нужно было страховаться.

Заключение

Так как биткойны – молодой и неэффективный рынок, крупные займы биткойнов могут быть рискованными. И этим как минимум отчасти можно объяснить баквардацию, наблюдаемую в ценах биткойновых фьючерсов. Но даже если рынок станет более зрелым, биткойны всегда будут подвержены угрозе конкурентных форков. Такая постоянная угроза порождает ряд факторов, которые всегда будут оказывать на фьючерсную цену биткойнов понижающее давление относительно спотовой цены. Когда вероятность форка низка, этих факторов будет недостаточно, чтобы загнать фьючерсную цену в полноценную баквардацию – они просто будут толкать ее вниз, пока она более-менее не сравняется с текущей ценой. Но с ростом вероятности форка последует полноценная баквардация.

Что касается золота, никакие форки здесь не возможны. Поэтому золотые фьючерсы должны проводить в контанго намного больше времени, чем биткойновые фьючерсы.

http://goldenfront.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter