2 февраля 2018 AMarkets Корженевский Николай

Ключевые моменты:

Доллар перешел в среднесрочный понижательный тренд. Укрепление USD теперь следует воспринимать как коррекционное движение.

Слова министра финансов США Стивена Мнючина о выгоде от слабого доллара мы расцениваем как заявление о намерениях, а не случайную оговорку. Это очередной виток валютных войн, и победитель понятен с самого начала.

Сырьевой комплекс указывает на грядущее усиление инфляционного давления. Как следствие, центральные банки начнут быстрее ужесточать политику.

Начало года задалось. Торги проходят очень живо, и информационный фон также весьма насыщенный. Главным ньюсмейкером января, по нашему мнению, стал главный казначей Соединенных Штатов Стивен Мнючин. На форуме в Давосе он сказал буквально следующее: «Очевидно, что слабый доллар – это хорошо для нас, так как имеет прямое отношение к торговле и прочим возможностям». Уже на следующий день министр финансов попытался разъяснить, что имел в виду на самом деле совершенно не то. Но, как говорится, «ложечки нашлись, а осадок остался».

Конечно, заявления г-на Мнючина не были случайностью. Они вполне точно описывают экономические предпочтения нынешней администрации. Это уже можно именовать новой доктриной, которая включает в себя фундаментальные изменения по внешней торговле, бюджетно-налоговой политике и, как оказывается, валютному курсу. В одном из прошлых обзоров мы уже писали о том, что Дональду Трампу выпала историческая возможность назначить и нового главу ФРС, и большую половину голосующего комитета. Изначально были некоторые сомнения в том, кого президент США хотел бы видеть на позициях управляющих. И если еще два месяца назад мы предполагали, что это теоретически могли бы быть «ястребы», то теперь не исключаем появления новых – и радикальных – «голубей» в составе FOMC.

Важно, что доллар быстро падает вместе с государственными облигациями США, доходность 10-летних трежерис находится на максимумах с 2014 года. Это нехарактерная комбинация, ведь при ужесточении политики ФРС и росте рыночных ставок американская валюта при прочих равных должна укрепляться. То, что происходит сейчас, скорее присуще развивающимся рынкам. Когда инвесторы начинают беспокоиться по поводу какой-то тенденции, они, как правило, сначала продают ценные бумаги страны, а потом конвертируют свои инвестиции из локальной валюты в твердую (например, все тот же доллар). Но в развитой экономике закономерности выглядят иначе. В частности, нет валютного фактора: инвесторы обычно просто выходят из риска и покупают защитные инструменты.

Сам по себе рост доходности трежерис нас не беспокоит. Наоборот, учитывая динамику американского ВВП, масштаб налоговой реформы, а также, конечно, растущее инфляционное давление со стороны сырьевых рынков, происходящее мы рассматриваем лишь как нормализацию ставок, их уход от необычайно низких уровней. Совершенно парадоксальным на этом фоне выглядит именно ослабление доллара. С технической точки зрения, американец приговорил себя к падению на ближайшие полтора-два года. Подробнее об этом мы поговорим ниже, во второй части обзора.

Что же дальше? Мы все же полагаем, что после «давосского инцидента» глобальные регуляторы все же примут необходимые меры, и коррекция на валютном рынке состоится. И евро, и фунт, и прочие ликвидные валюты забрались достаточно высоко, и выглядят локально перекупленными. Тем не менее, фундаментальная ситуация складывается положительно для них, и любую серьезную просадку мы будем рассматривать как возможность для покупки.

В предыдущих обзорах уже неоднократно излагалась тема неизбежности повышения ставок в Европе. Управляющий совет ЕЦБ сейчас пытается достучаться до инвесторов со своими заявлениями о том, что расширение баланса может продлиться до конца года. Но эта песня уже совершенно ни для кого не актуальна – все понимают, что количественному смягчению конец, и следующим шагом будет ужесточение политики. Дополнительные три месяца печатного станка существенно повлиять на котировки евро уже не способны. Более того, на рынке ходят слухи о том, что повышение депозитной ставки может произойти еще до полного сворачивания QE, а это куда более важный фактор, так как в цены он явно не включен.

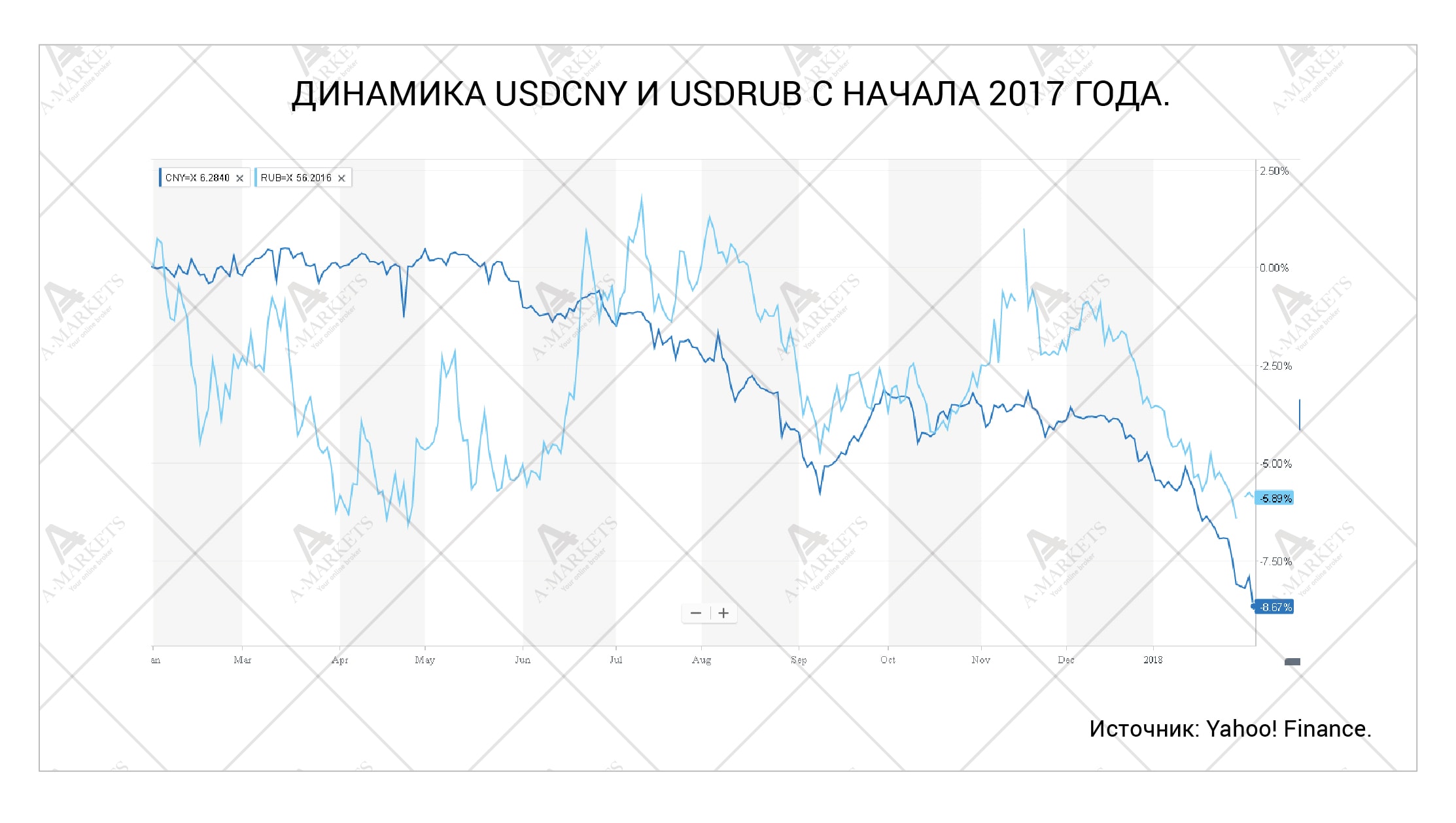

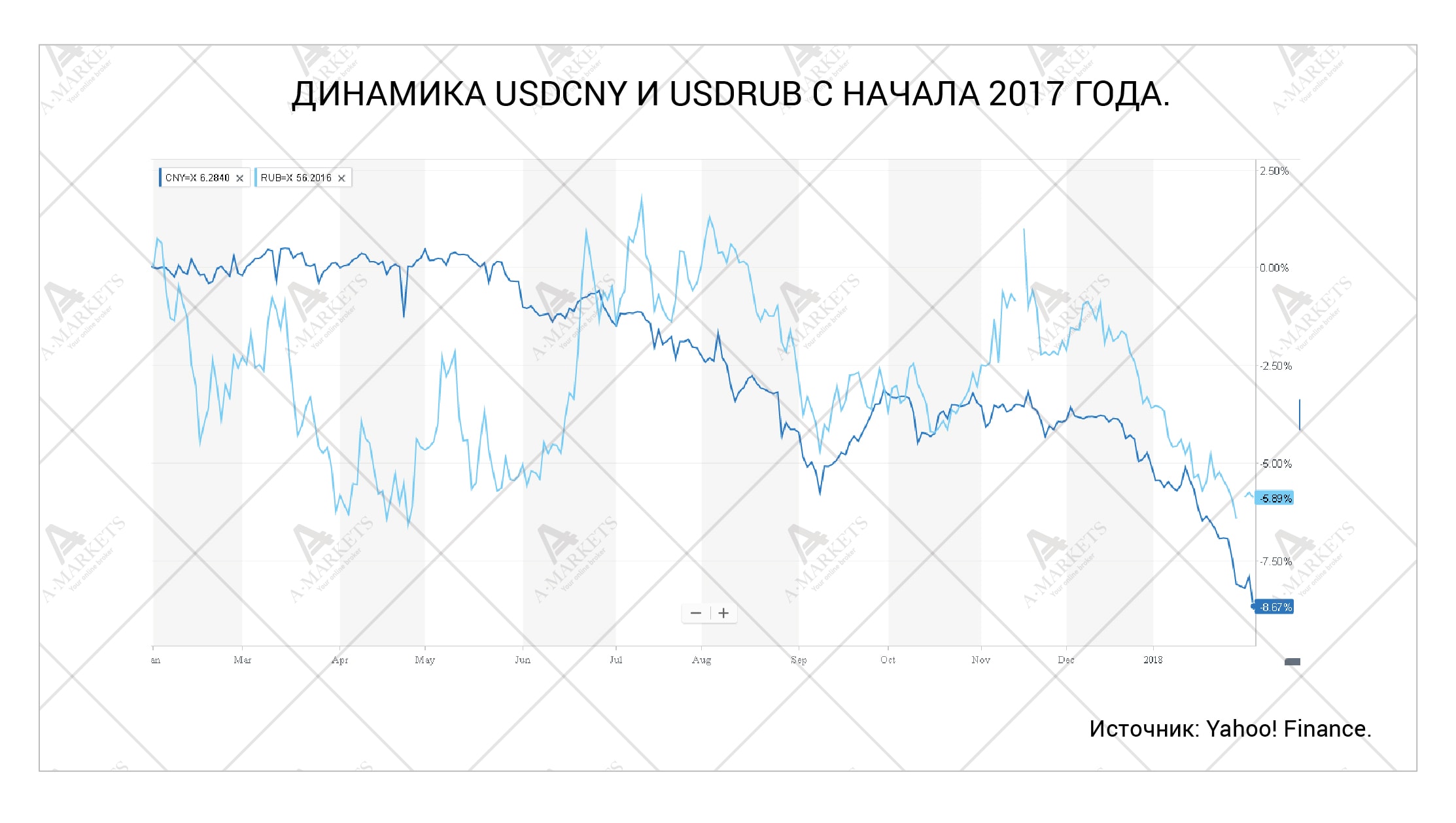

Та же ситуация складывается и на рынках развивающихся стран. До них докатился импульс глобального роста, и экономика ускоряется на фоне пока еще низкой инфляции. Как результат – улучшение настроений относительно валют этого блока. Китайский юань, например, укрепился настолько сильно, что Народный Банк Китая откатил часть мер по стабилизации курса. Это намек на то, что движение вверх, возможно, было уж слишком сильным.

Достаточно крепким остается и российский рубль, несмотря на все вопросы по поводу нового санкционного пакета США. Судя по т.н. «кремлевскому докладу», а также по речи Трампа перед конгрессом, никаких агрессивных действий против России американский президент совершать не хочет. В частности, мы не ожидаем распространения санкций на работу с суверенными облигациями РФ. Как только инвесторы поймут, что эта опасность миновала, в рубле может даже более ярко проявиться тенденция притока денег в высокодоходные инструменты.

Отдельного внимания заслуживает весь сырьевой сегмент. Цены на нефть и промышленные металлы остаются вблизи циклических максимумов. И здесь тоже давно уже назрела коррекция, однако с фундаментальной точки зрения медь и никель могут уйти выше. Если конгресс одобрит запрос Трампа на финансирование инфраструктуры в размере 1.5 трлн долл., то промышленные металлы могут сделать еще один рывок вверх. И, конечно, на фоне темы слабого доллара ожил спрос на драгоценные металлы. Золото, в частности, возвращается в растущий тренд после нескольких лет перерыва.

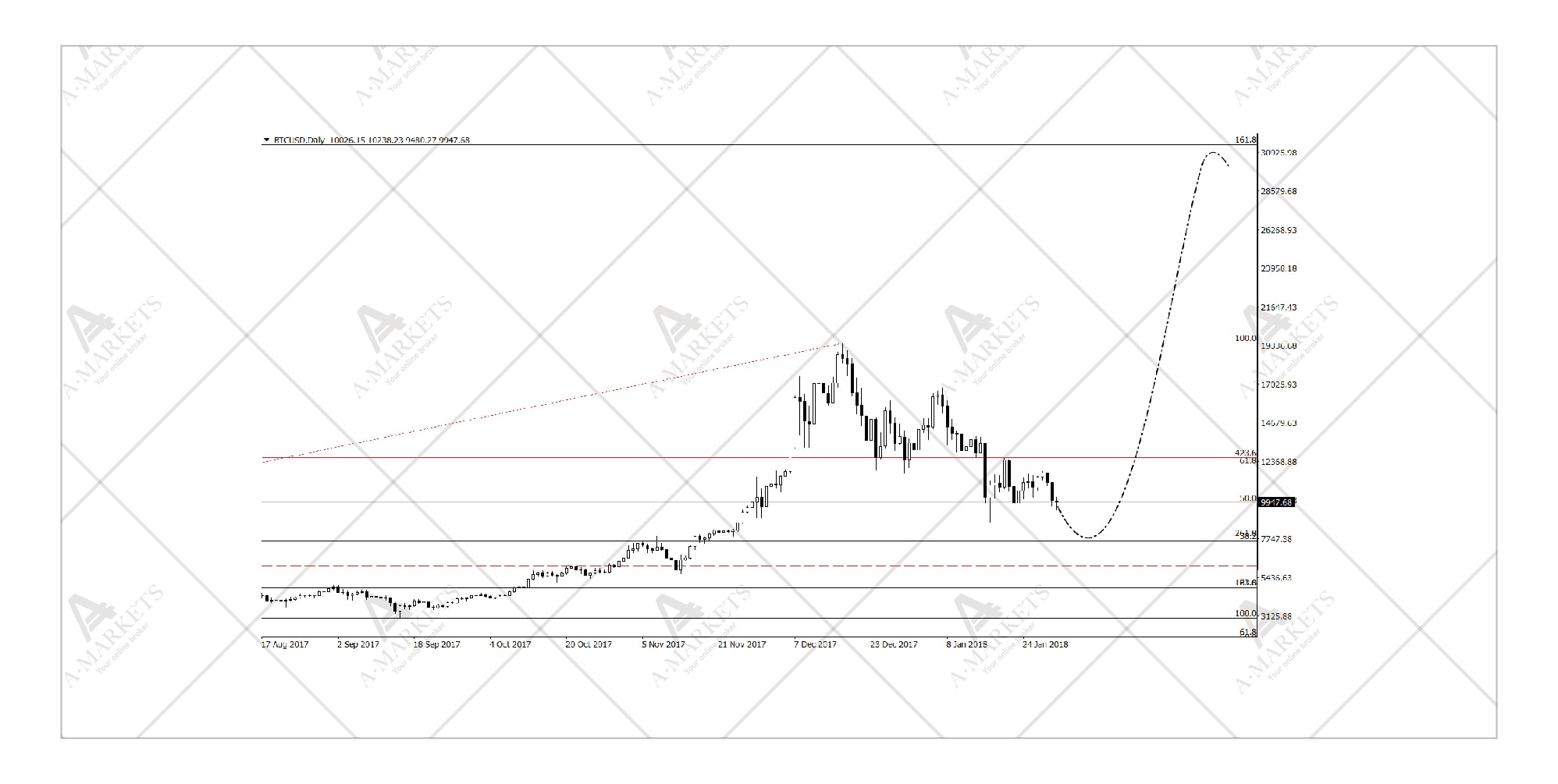

В январе изменилась ситуация даже в криптовалютах. Хотя основная история здесь прежняя – это беспощадная волатильность, – но все-таки цены более-менее стабилизировались. Котировки BTC упали к отметке $10 000 и пока удерживаются вблизи этих уровней. На фоне слабого доллара и обильной ликвидности в первой половине 2018 года, криптокомплекс может еще раз сходить вверх и обновить ценовые максимумы. Тем не менее, закат пузыря уже начался, и общий обвал капитализации уже замаячил на горизонте. Мы по-прежнему убеждены, что «биток» скоро можно будет купить по $300, причем даже по таким ценам он будет совершенно бессмысленной инвестицией.

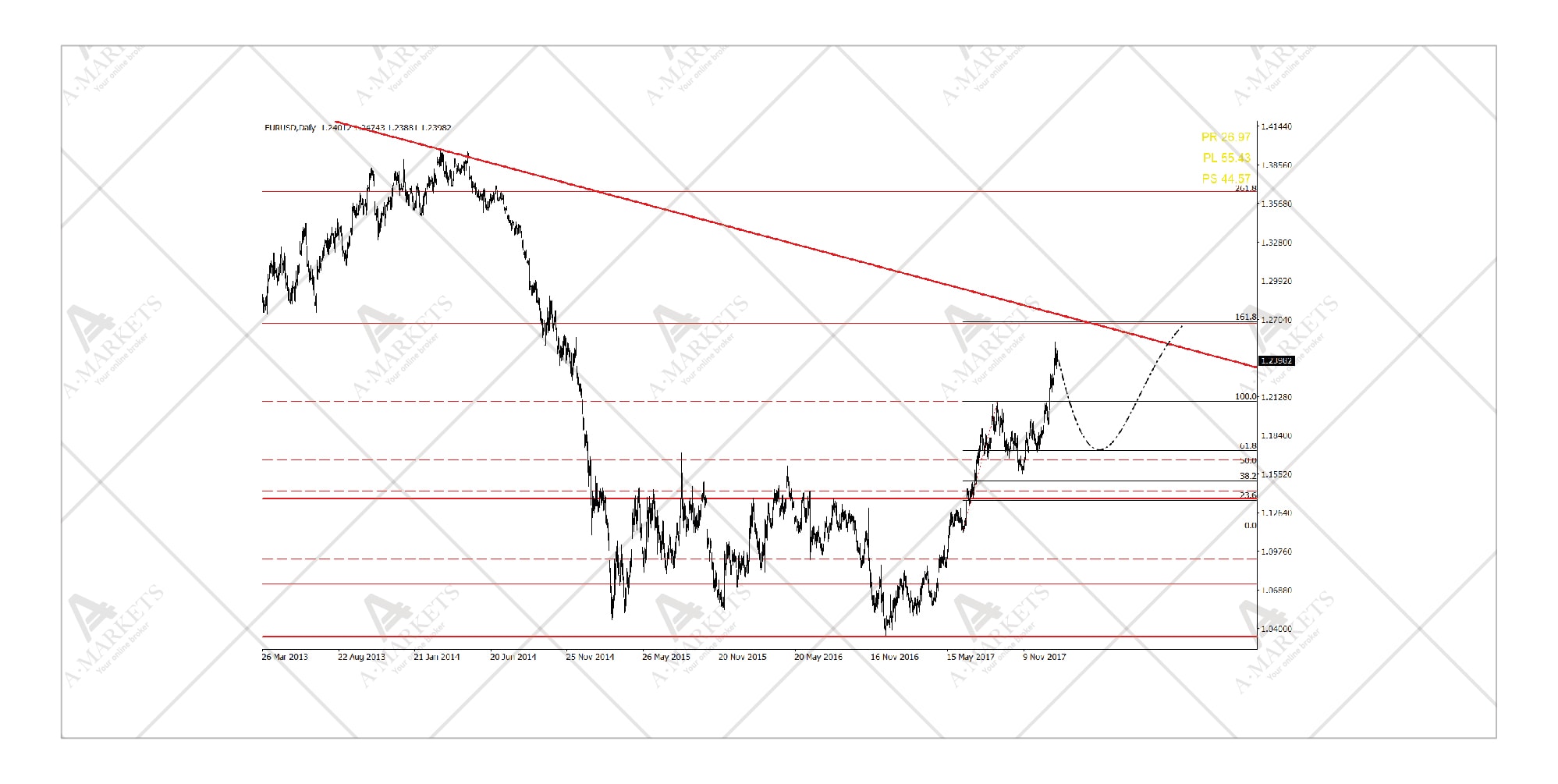

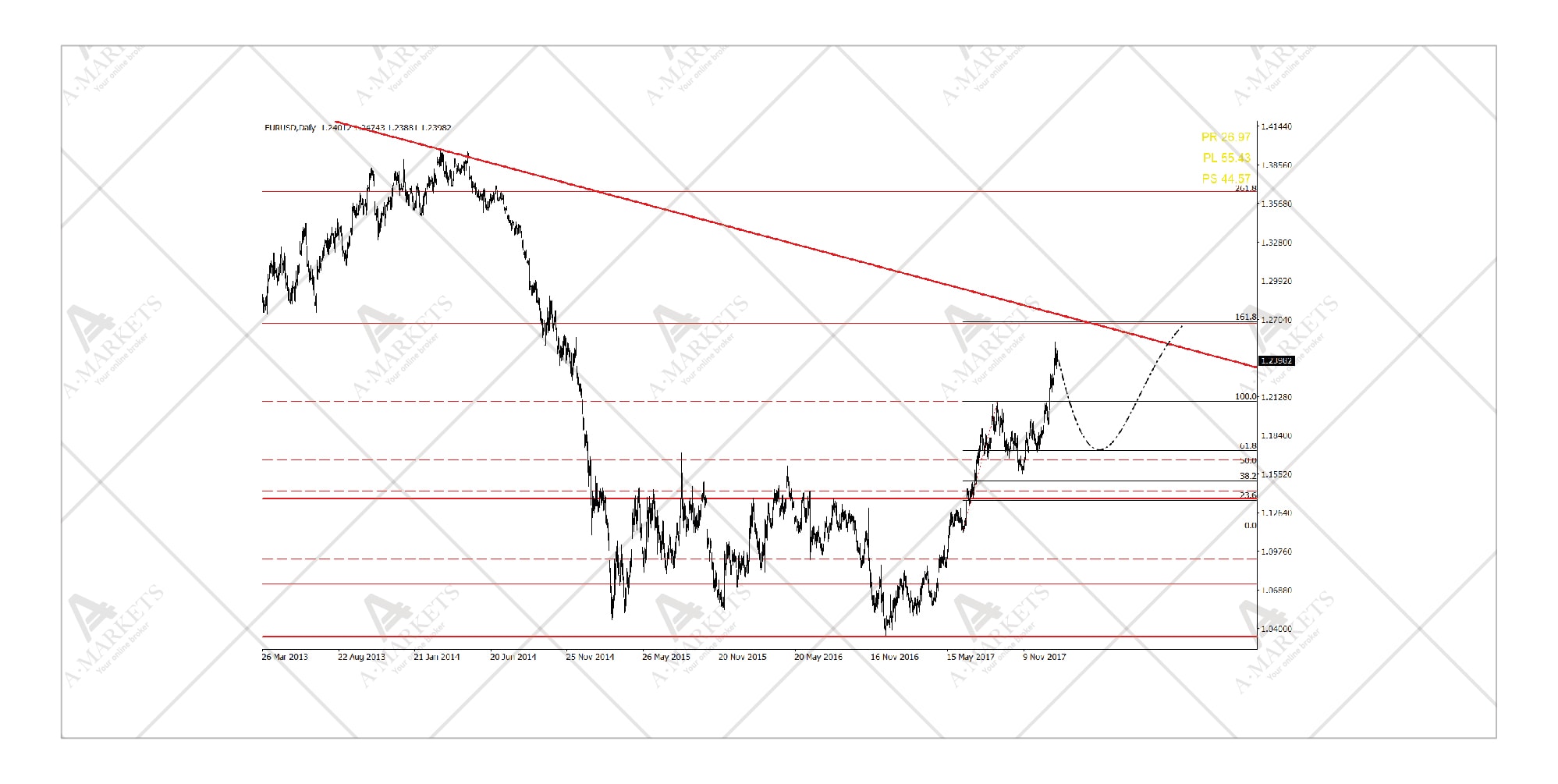

EURUSD: установлен среднесрочный тренд вверх, краткосрочно требуется коррекция

Итак, американец технически разрушил свой растущий тренд. В январе индекс доллара (DXY) на минимуме пересекся с максимумом 2009 года на уровне 89.62, что принципиально меняет трактовку всех графиков с USD. Теперь следует искать в них общий многолетний тренд на ослабление доллара, а любое его укрепление считать коррекционным. Долгосрочной целью по индексу теперь выступает отметка 82.3, однако достигнута она будет, скорее всего, лишь во второй половине 2019 года. Краткосрочно мы ожидаем коррекции в район 94-95 пунктов по DXY.

Соответственно, все те же колебания мы начинаем вычитывать и в основных инструментах. EURUSD забралась достаточно высоко, и импульс нынешнего движения явно выдохся. Впереди очень сложное трендовое сопротивление, и взять его «наскоком» не удастся. Все еще возможен внутридневной всплеск в область 1.26, о чем мы писали в прошлом выпуске данного обзора. Однако это маловероятный сценарий, и далее в любом случае должна состояться коррекция. Основной ее целью является уровень 1.175. Стратегически же наиболее разумно будет оставаться вне рынка, ибо коррекции часто происходят как «пила», и неопытным спекулянтам достаточно сложно работать в таких условиях. Далее, от 1.175 можно ожидать возобновления растущего тренда в паре.

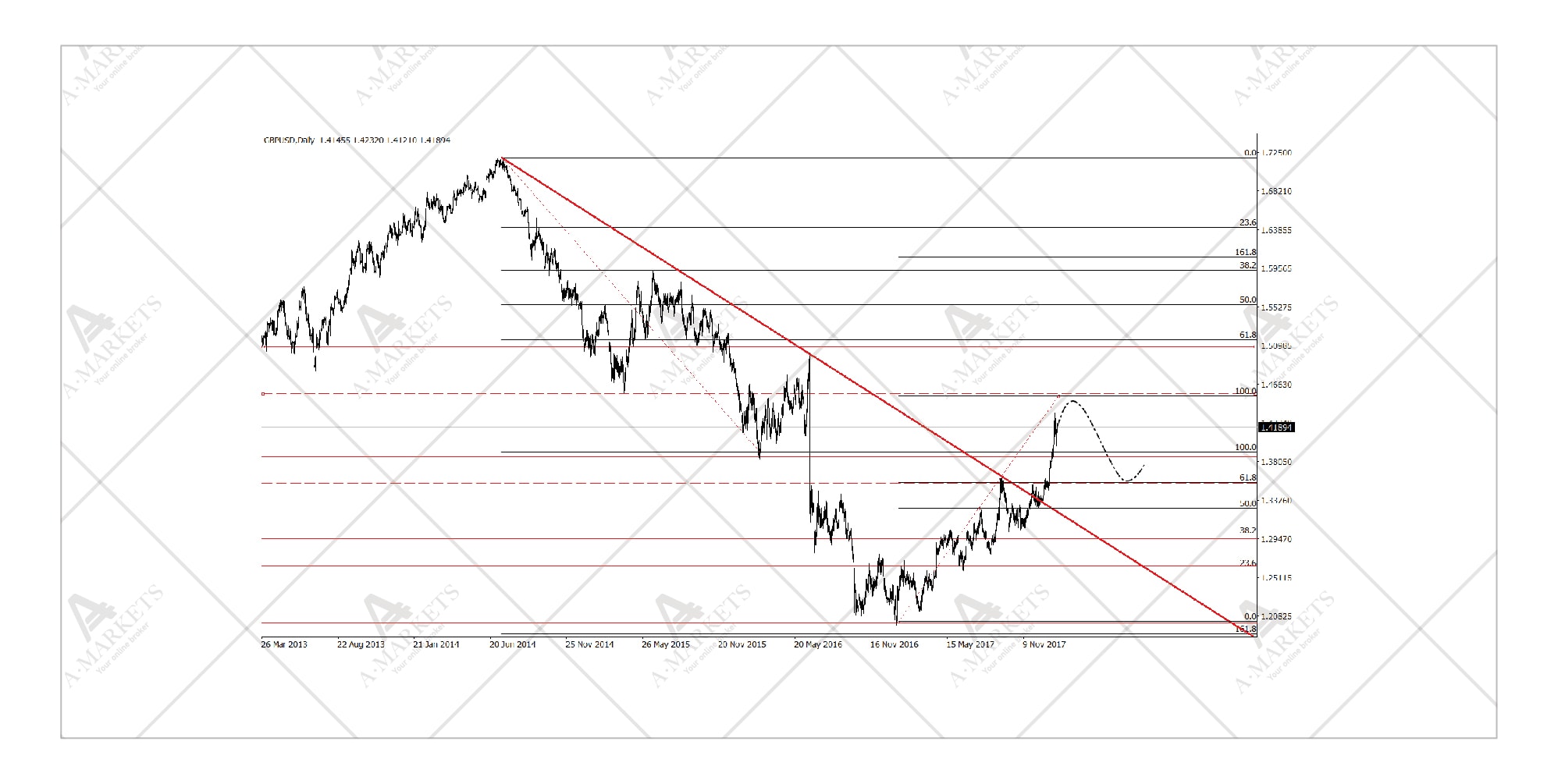

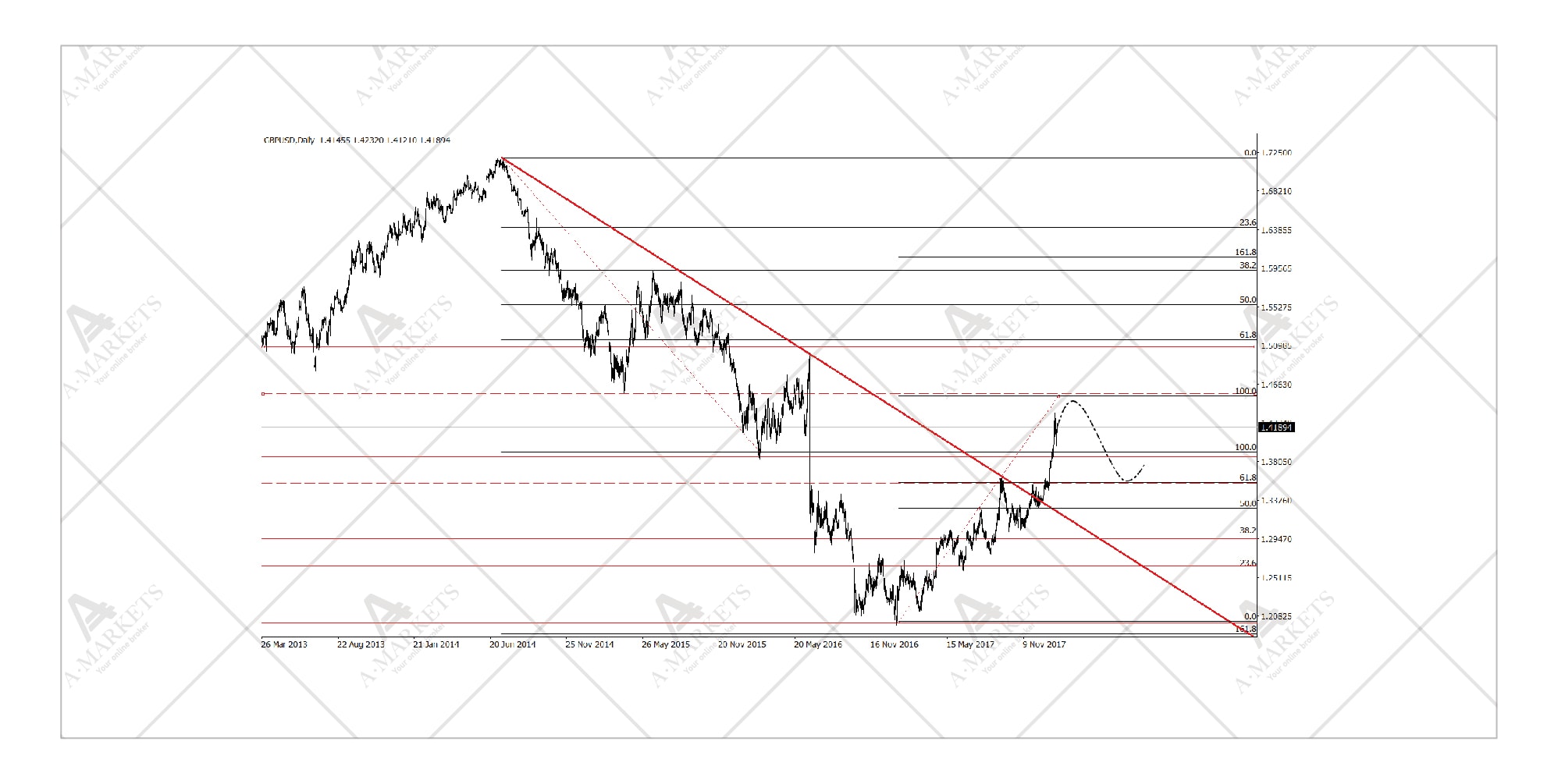

GBPUSD: та же тактическая история, что и в евро

Мы будем покупать GBPUSD на коррекции к 1.359, stop-loss на 1.325, take-profit на 1.51.

В фунте стерлингов наблюдается ровно та же техническая картинка, что и в евро. В чем-то британец даже сильнее: ему уже удалось вырваться из долгосрочного понижательного тренда, и теперь нужно протестировать ту же линию уже как поддержку. Это было бы классическим движением «по учебнику», и спекулянты вполне могут на него поиграть. Внутридневные рывки в область 1.45, если таковые случатся, будут хорошим шансом «зашортить» пару.

Стратегически, однако, мы предпочитаем и здесь ожидать коррекции до уровней, подходящих для покупки. Редко долгосрочная картинка обозначается насколько же точно, как сейчас. И рынок всегда награждает за терпеливость. Наиболее вероятным сценарием нам представляется снижение стерлинга в район 1.35-1.36, но возможен и «перелет». Следует помнить, что данная валюта характеризуется высокой внутридневной волатильностью. После снижения актуальными целями станут 1.51 и даже 1.6.

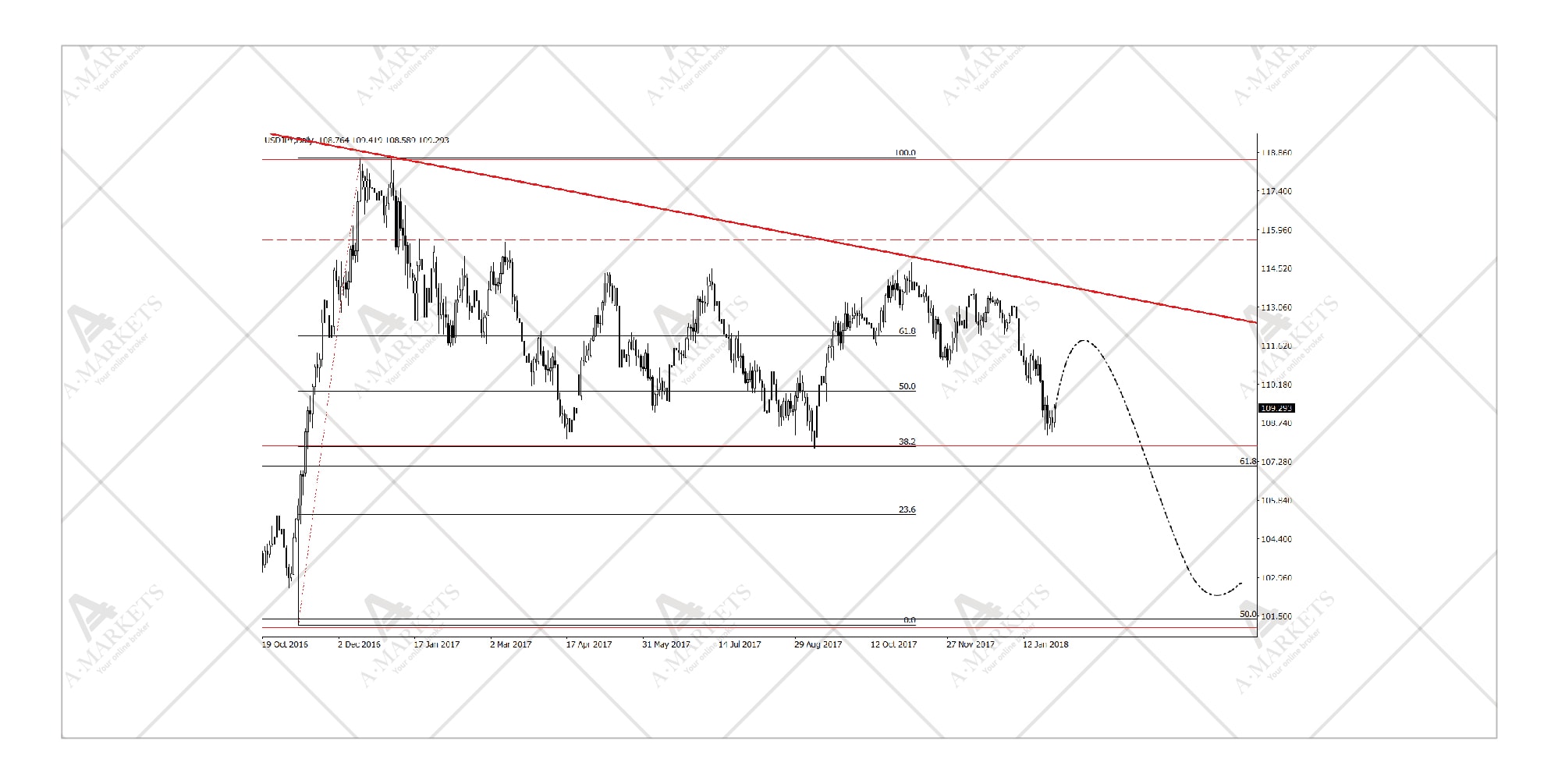

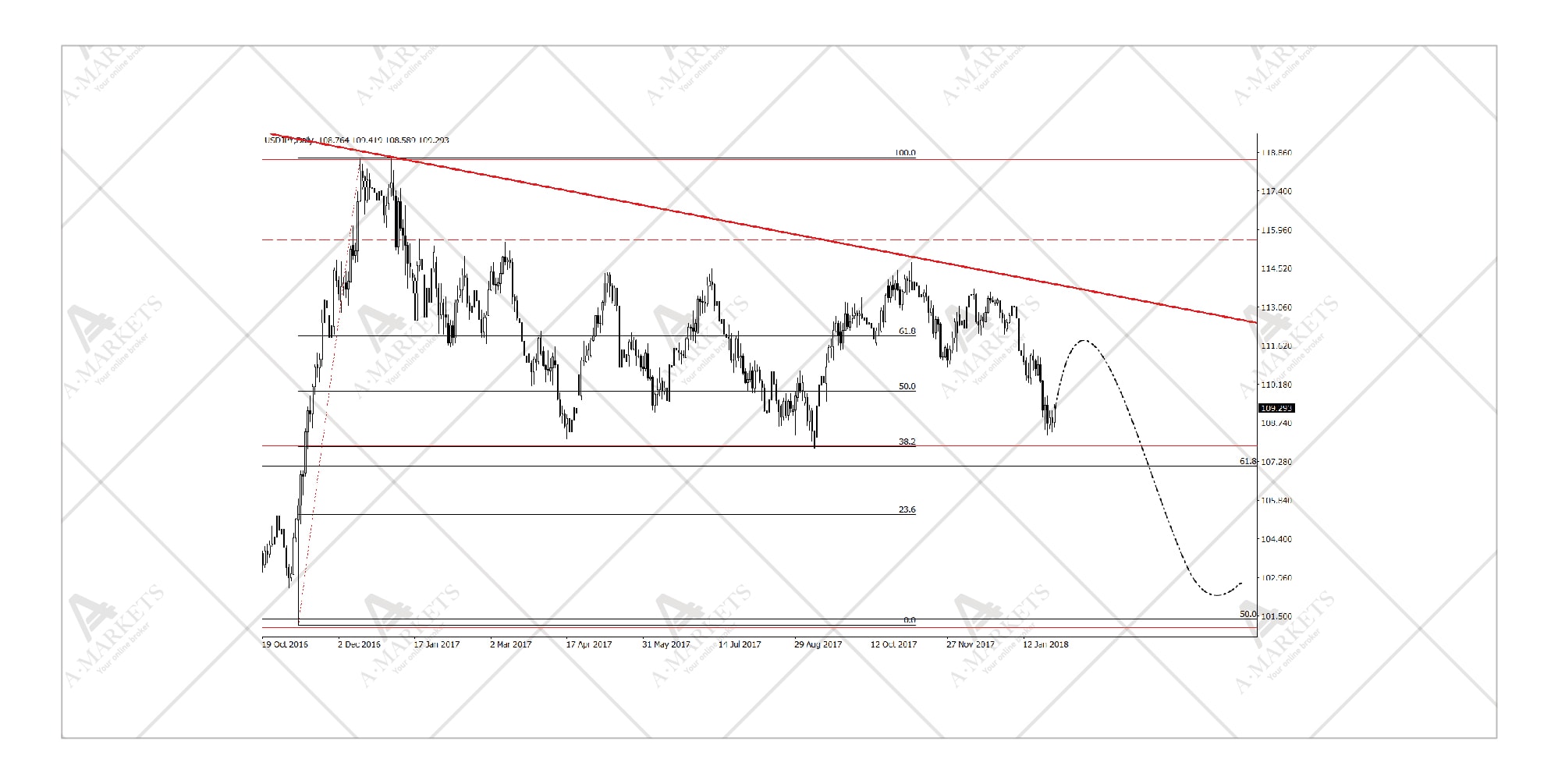

USDJPY: лакмусовая бумажка для доллара

Иена была одной из первых валют, которые в прошлом году намекали на слабость доллара. Пара провела весь 2017-й в широком диапазоне, хотя, казалось бы, присутствовали все факторы для прорыва вверх. Тем не менее, даже на фоне радикально увеличившейся разницы ставок в Японии и США, никакого намека на такой прорыв нет и близко. Котировки находятся вблизи нижней границы упомянутого канала на 107.8, и спасает только общая перепроданность доллара. Тем не менее, и здесь после коррекции должно состояться решительное движение. Коррекционной целью является область 112-113, затем долгосрочной целью – отметка 101.2.

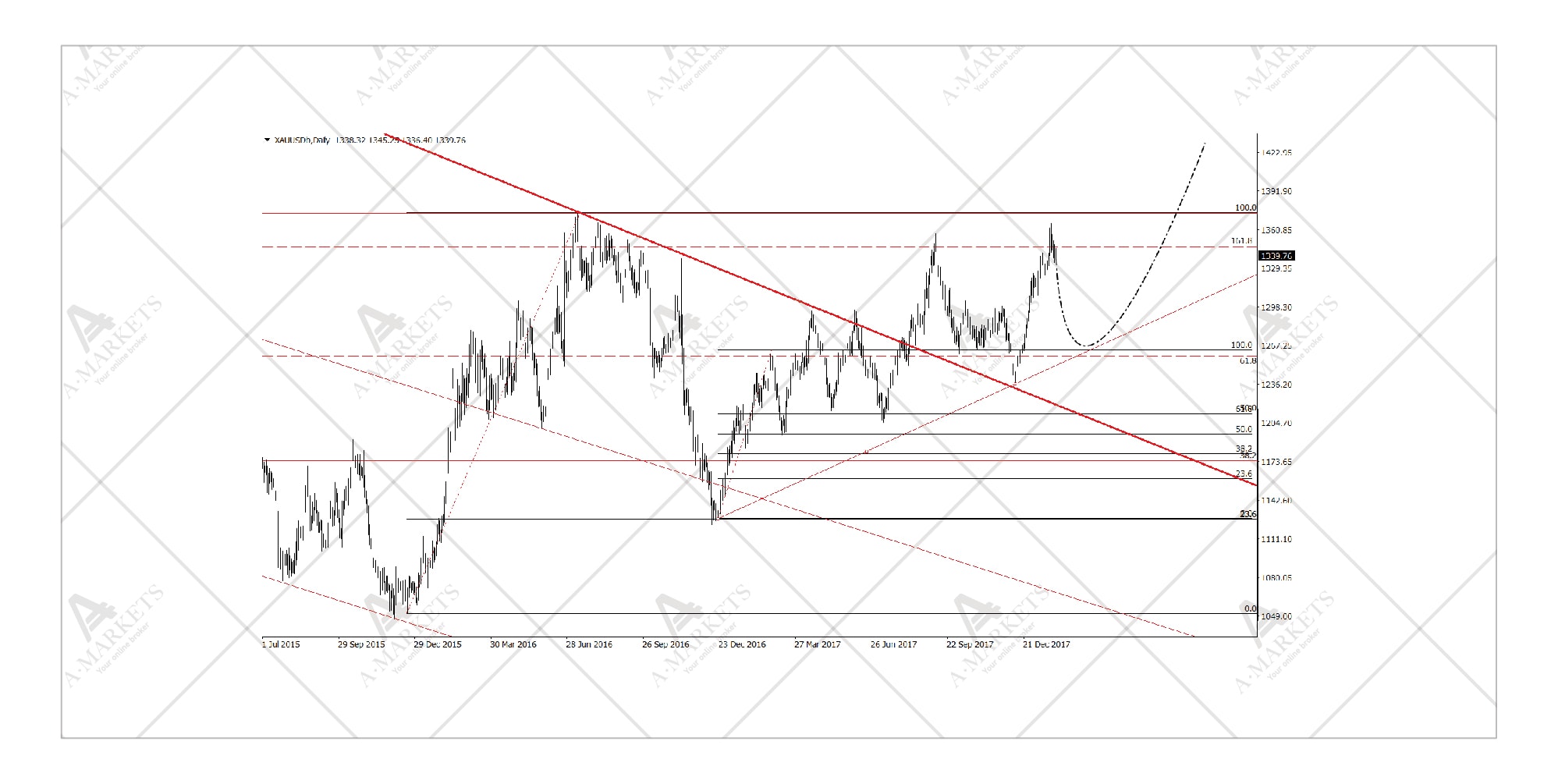

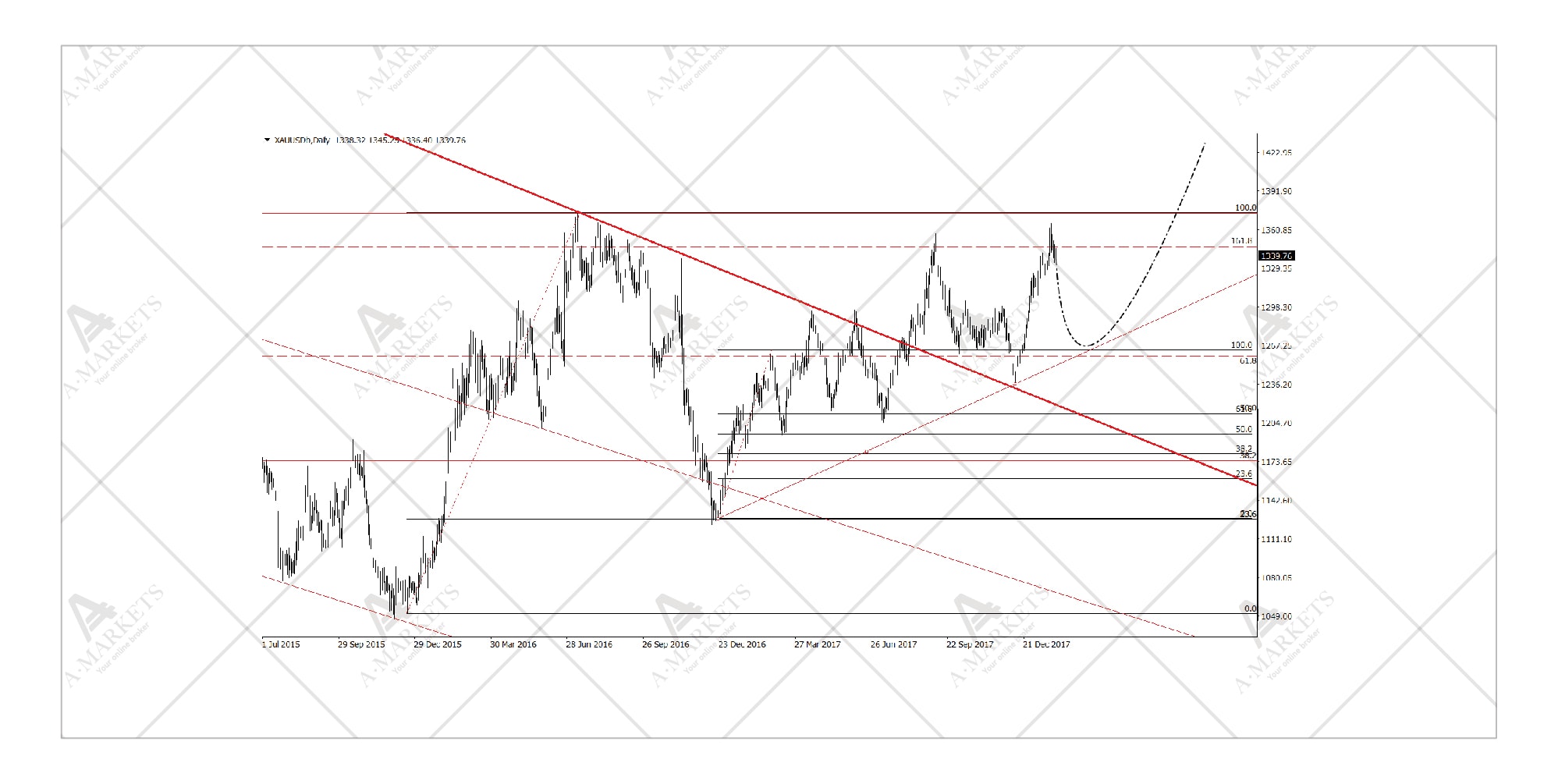

XAUUSD: король мертв, да здравствует король

Буквально полгода назад казалось, что золото утратило какую-либо спекулятивную привлекательность. Пошли вверх и ставки ФРС, и доходности на рынке. В таких условиях исторически желтый металл оставался под серьезным давлением, не представляя собой некоей инвестиционной идеи. Но появилась тема слабого доллара, причем никто не понимает, на каких именно уровнях его хотела бы видеть американская администрация. Этот фактор создал серьезную неопределенность для инвесторов, которые быстро вспомнили о старом добром инфляционном/девальвационном хедже. Металл сумел сначала пробить нисходящий тренд, а затем еще и «чисто» отработать первую цель на пути вверх – 1350 долларов за унцию. Не будем чересчур оригинальными: и здесь мы теперь ждем коррекции, в район 1260. Однако с технической точки зрения и золото теперь находится в бычьем рынке.

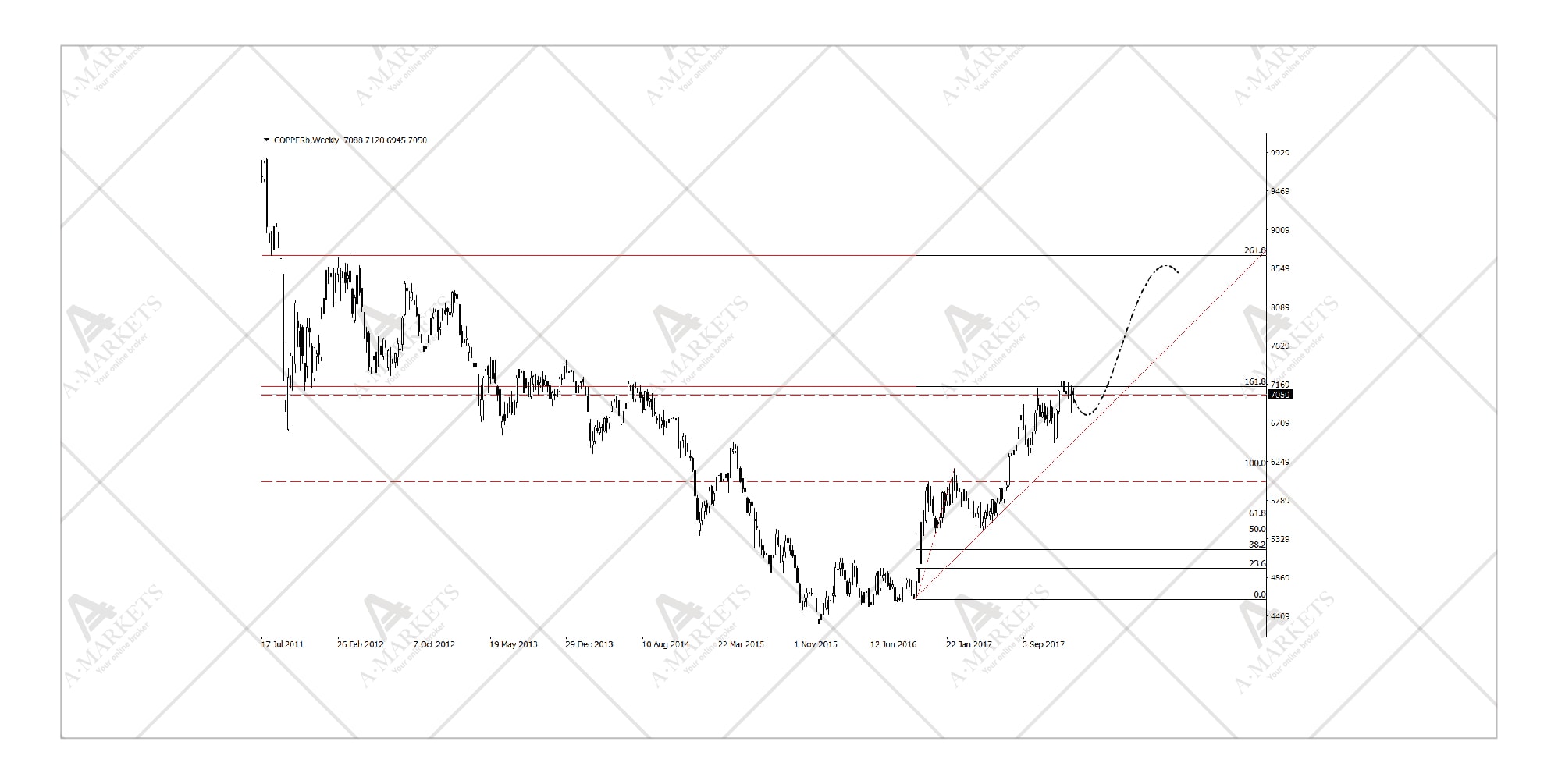

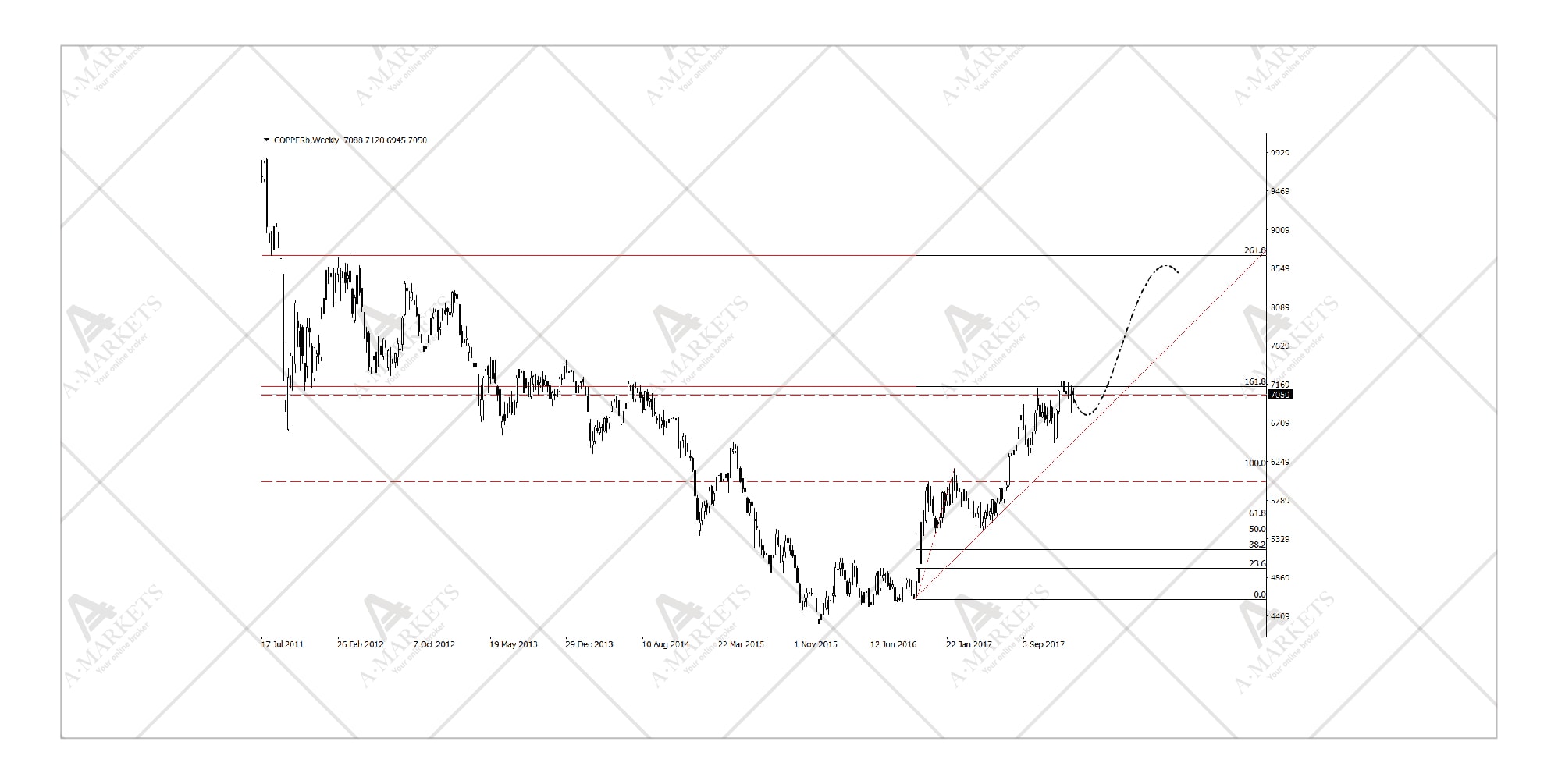

COPPER: доктор медь ставит диагноз «здоровы»

Мы покупаем медь на снижениях к 6800, stop-loss 6650, take-profit 8550.

Медь остается очень сильной, как и весь комплекс промышленных металлов в целом. На фоне инициативы Дональда Трампа инвестировать в инфраструктуру США 1.5 трлн долларов здесь может даже не случиться серьезной коррекции. Мировая экономика несется вперед на всех парах, и локомотивом явно выступают США. И если спрос на сырье возрастет еще больше, то текущие цены окажутся слишком низкими. В отсутствие любых признаков замедления роста мы считаем разумным восстановить длинную позицию в меди практически по рынку, с очень узким стопом. А если в меди все-таки получится полноценное коррекционное движение, то следующий уровень, пригодный для покупок, — 6190.

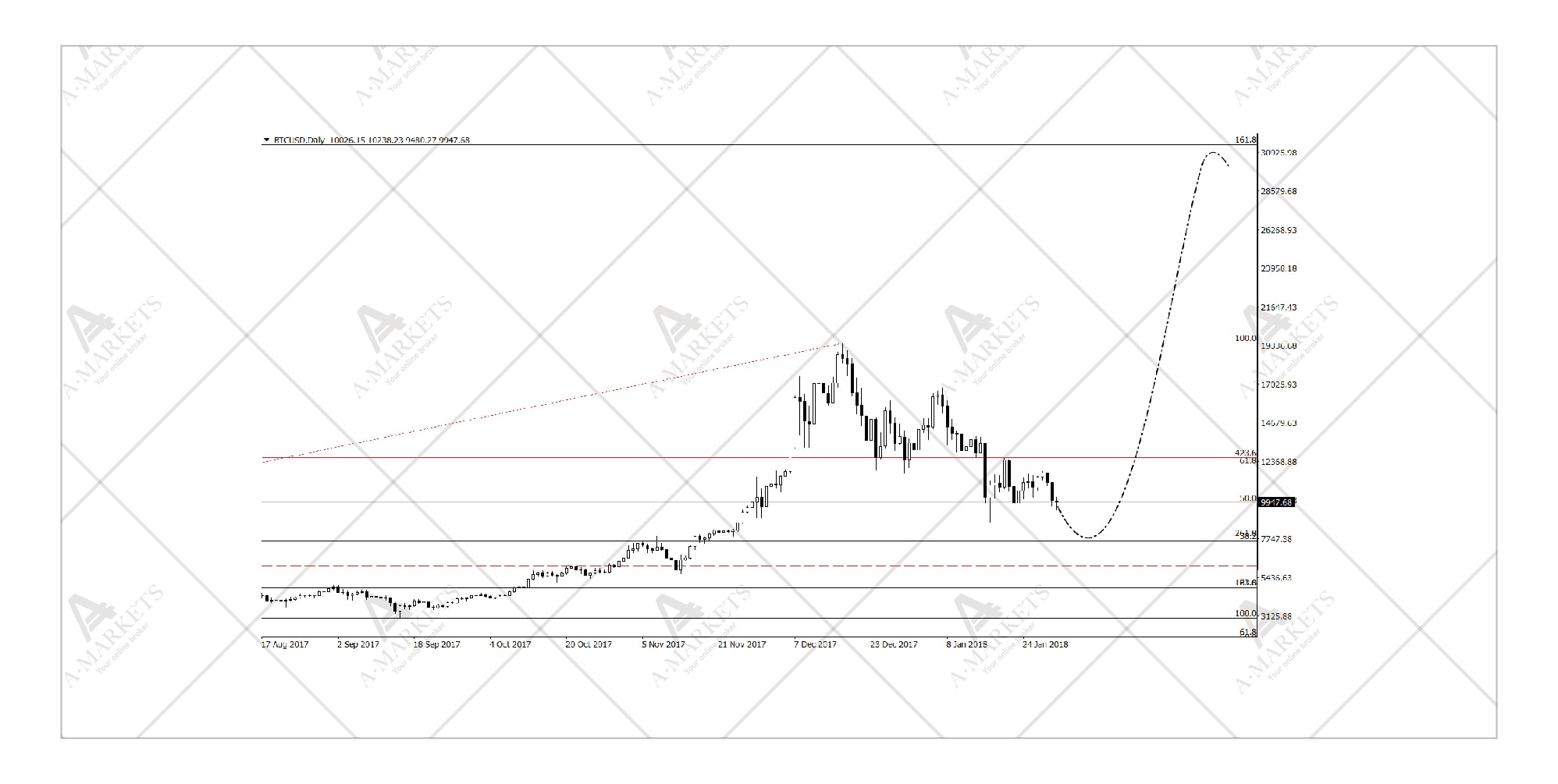

Bitcoin: где же праздник и фейерверки?

Мы категорически воздерживаемся от любого участия в криптовалютах.

Цепочка потрясений на криптобиржах и обильный информационный шум, связанный с регулированием, привели к коррекции в биткоине и ему подобных. Тем не менее, при стоимости в $10 000 за 1 BTC сложно говорить о том, что пузырь уже лопнул. Ему становится тяжело раздуваться, но остаются шансы на еще одну волну роста. Это ни в коем случае не нужно считать прогнозом: на таких рынках все вероятностные модели всегда дают результат а-ля 50/50. Тем не менее, общая логика и закономерности прошлых движений данного актива позволяют несколько обнадежить покупателей крипты. Гипотетический потенциал еще есть. Главное – в нужный момент успеть к выходу. На данном этапе ни приобретать, ни тем более шортить эту сущность мы, конечно, ни в коем случае не рекомендуем.

http://www.amarkets.org/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Доллар перешел в среднесрочный понижательный тренд. Укрепление USD теперь следует воспринимать как коррекционное движение.

Слова министра финансов США Стивена Мнючина о выгоде от слабого доллара мы расцениваем как заявление о намерениях, а не случайную оговорку. Это очередной виток валютных войн, и победитель понятен с самого начала.

Сырьевой комплекс указывает на грядущее усиление инфляционного давления. Как следствие, центральные банки начнут быстрее ужесточать политику.

Начало года задалось. Торги проходят очень живо, и информационный фон также весьма насыщенный. Главным ньюсмейкером января, по нашему мнению, стал главный казначей Соединенных Штатов Стивен Мнючин. На форуме в Давосе он сказал буквально следующее: «Очевидно, что слабый доллар – это хорошо для нас, так как имеет прямое отношение к торговле и прочим возможностям». Уже на следующий день министр финансов попытался разъяснить, что имел в виду на самом деле совершенно не то. Но, как говорится, «ложечки нашлись, а осадок остался».

Конечно, заявления г-на Мнючина не были случайностью. Они вполне точно описывают экономические предпочтения нынешней администрации. Это уже можно именовать новой доктриной, которая включает в себя фундаментальные изменения по внешней торговле, бюджетно-налоговой политике и, как оказывается, валютному курсу. В одном из прошлых обзоров мы уже писали о том, что Дональду Трампу выпала историческая возможность назначить и нового главу ФРС, и большую половину голосующего комитета. Изначально были некоторые сомнения в том, кого президент США хотел бы видеть на позициях управляющих. И если еще два месяца назад мы предполагали, что это теоретически могли бы быть «ястребы», то теперь не исключаем появления новых – и радикальных – «голубей» в составе FOMC.

Важно, что доллар быстро падает вместе с государственными облигациями США, доходность 10-летних трежерис находится на максимумах с 2014 года. Это нехарактерная комбинация, ведь при ужесточении политики ФРС и росте рыночных ставок американская валюта при прочих равных должна укрепляться. То, что происходит сейчас, скорее присуще развивающимся рынкам. Когда инвесторы начинают беспокоиться по поводу какой-то тенденции, они, как правило, сначала продают ценные бумаги страны, а потом конвертируют свои инвестиции из локальной валюты в твердую (например, все тот же доллар). Но в развитой экономике закономерности выглядят иначе. В частности, нет валютного фактора: инвесторы обычно просто выходят из риска и покупают защитные инструменты.

Сам по себе рост доходности трежерис нас не беспокоит. Наоборот, учитывая динамику американского ВВП, масштаб налоговой реформы, а также, конечно, растущее инфляционное давление со стороны сырьевых рынков, происходящее мы рассматриваем лишь как нормализацию ставок, их уход от необычайно низких уровней. Совершенно парадоксальным на этом фоне выглядит именно ослабление доллара. С технической точки зрения, американец приговорил себя к падению на ближайшие полтора-два года. Подробнее об этом мы поговорим ниже, во второй части обзора.

Что же дальше? Мы все же полагаем, что после «давосского инцидента» глобальные регуляторы все же примут необходимые меры, и коррекция на валютном рынке состоится. И евро, и фунт, и прочие ликвидные валюты забрались достаточно высоко, и выглядят локально перекупленными. Тем не менее, фундаментальная ситуация складывается положительно для них, и любую серьезную просадку мы будем рассматривать как возможность для покупки.

В предыдущих обзорах уже неоднократно излагалась тема неизбежности повышения ставок в Европе. Управляющий совет ЕЦБ сейчас пытается достучаться до инвесторов со своими заявлениями о том, что расширение баланса может продлиться до конца года. Но эта песня уже совершенно ни для кого не актуальна – все понимают, что количественному смягчению конец, и следующим шагом будет ужесточение политики. Дополнительные три месяца печатного станка существенно повлиять на котировки евро уже не способны. Более того, на рынке ходят слухи о том, что повышение депозитной ставки может произойти еще до полного сворачивания QE, а это куда более важный фактор, так как в цены он явно не включен.

Та же ситуация складывается и на рынках развивающихся стран. До них докатился импульс глобального роста, и экономика ускоряется на фоне пока еще низкой инфляции. Как результат – улучшение настроений относительно валют этого блока. Китайский юань, например, укрепился настолько сильно, что Народный Банк Китая откатил часть мер по стабилизации курса. Это намек на то, что движение вверх, возможно, было уж слишком сильным.

Достаточно крепким остается и российский рубль, несмотря на все вопросы по поводу нового санкционного пакета США. Судя по т.н. «кремлевскому докладу», а также по речи Трампа перед конгрессом, никаких агрессивных действий против России американский президент совершать не хочет. В частности, мы не ожидаем распространения санкций на работу с суверенными облигациями РФ. Как только инвесторы поймут, что эта опасность миновала, в рубле может даже более ярко проявиться тенденция притока денег в высокодоходные инструменты.

Отдельного внимания заслуживает весь сырьевой сегмент. Цены на нефть и промышленные металлы остаются вблизи циклических максимумов. И здесь тоже давно уже назрела коррекция, однако с фундаментальной точки зрения медь и никель могут уйти выше. Если конгресс одобрит запрос Трампа на финансирование инфраструктуры в размере 1.5 трлн долл., то промышленные металлы могут сделать еще один рывок вверх. И, конечно, на фоне темы слабого доллара ожил спрос на драгоценные металлы. Золото, в частности, возвращается в растущий тренд после нескольких лет перерыва.

В январе изменилась ситуация даже в криптовалютах. Хотя основная история здесь прежняя – это беспощадная волатильность, – но все-таки цены более-менее стабилизировались. Котировки BTC упали к отметке $10 000 и пока удерживаются вблизи этих уровней. На фоне слабого доллара и обильной ликвидности в первой половине 2018 года, криптокомплекс может еще раз сходить вверх и обновить ценовые максимумы. Тем не менее, закат пузыря уже начался, и общий обвал капитализации уже замаячил на горизонте. Мы по-прежнему убеждены, что «биток» скоро можно будет купить по $300, причем даже по таким ценам он будет совершенно бессмысленной инвестицией.

EURUSD: установлен среднесрочный тренд вверх, краткосрочно требуется коррекция

Итак, американец технически разрушил свой растущий тренд. В январе индекс доллара (DXY) на минимуме пересекся с максимумом 2009 года на уровне 89.62, что принципиально меняет трактовку всех графиков с USD. Теперь следует искать в них общий многолетний тренд на ослабление доллара, а любое его укрепление считать коррекционным. Долгосрочной целью по индексу теперь выступает отметка 82.3, однако достигнута она будет, скорее всего, лишь во второй половине 2019 года. Краткосрочно мы ожидаем коррекции в район 94-95 пунктов по DXY.

Соответственно, все те же колебания мы начинаем вычитывать и в основных инструментах. EURUSD забралась достаточно высоко, и импульс нынешнего движения явно выдохся. Впереди очень сложное трендовое сопротивление, и взять его «наскоком» не удастся. Все еще возможен внутридневной всплеск в область 1.26, о чем мы писали в прошлом выпуске данного обзора. Однако это маловероятный сценарий, и далее в любом случае должна состояться коррекция. Основной ее целью является уровень 1.175. Стратегически же наиболее разумно будет оставаться вне рынка, ибо коррекции часто происходят как «пила», и неопытным спекулянтам достаточно сложно работать в таких условиях. Далее, от 1.175 можно ожидать возобновления растущего тренда в паре.

GBPUSD: та же тактическая история, что и в евро

Мы будем покупать GBPUSD на коррекции к 1.359, stop-loss на 1.325, take-profit на 1.51.

В фунте стерлингов наблюдается ровно та же техническая картинка, что и в евро. В чем-то британец даже сильнее: ему уже удалось вырваться из долгосрочного понижательного тренда, и теперь нужно протестировать ту же линию уже как поддержку. Это было бы классическим движением «по учебнику», и спекулянты вполне могут на него поиграть. Внутридневные рывки в область 1.45, если таковые случатся, будут хорошим шансом «зашортить» пару.

Стратегически, однако, мы предпочитаем и здесь ожидать коррекции до уровней, подходящих для покупки. Редко долгосрочная картинка обозначается насколько же точно, как сейчас. И рынок всегда награждает за терпеливость. Наиболее вероятным сценарием нам представляется снижение стерлинга в район 1.35-1.36, но возможен и «перелет». Следует помнить, что данная валюта характеризуется высокой внутридневной волатильностью. После снижения актуальными целями станут 1.51 и даже 1.6.

USDJPY: лакмусовая бумажка для доллара

Иена была одной из первых валют, которые в прошлом году намекали на слабость доллара. Пара провела весь 2017-й в широком диапазоне, хотя, казалось бы, присутствовали все факторы для прорыва вверх. Тем не менее, даже на фоне радикально увеличившейся разницы ставок в Японии и США, никакого намека на такой прорыв нет и близко. Котировки находятся вблизи нижней границы упомянутого канала на 107.8, и спасает только общая перепроданность доллара. Тем не менее, и здесь после коррекции должно состояться решительное движение. Коррекционной целью является область 112-113, затем долгосрочной целью – отметка 101.2.

XAUUSD: король мертв, да здравствует король

Буквально полгода назад казалось, что золото утратило какую-либо спекулятивную привлекательность. Пошли вверх и ставки ФРС, и доходности на рынке. В таких условиях исторически желтый металл оставался под серьезным давлением, не представляя собой некоей инвестиционной идеи. Но появилась тема слабого доллара, причем никто не понимает, на каких именно уровнях его хотела бы видеть американская администрация. Этот фактор создал серьезную неопределенность для инвесторов, которые быстро вспомнили о старом добром инфляционном/девальвационном хедже. Металл сумел сначала пробить нисходящий тренд, а затем еще и «чисто» отработать первую цель на пути вверх – 1350 долларов за унцию. Не будем чересчур оригинальными: и здесь мы теперь ждем коррекции, в район 1260. Однако с технической точки зрения и золото теперь находится в бычьем рынке.

COPPER: доктор медь ставит диагноз «здоровы»

Мы покупаем медь на снижениях к 6800, stop-loss 6650, take-profit 8550.

Медь остается очень сильной, как и весь комплекс промышленных металлов в целом. На фоне инициативы Дональда Трампа инвестировать в инфраструктуру США 1.5 трлн долларов здесь может даже не случиться серьезной коррекции. Мировая экономика несется вперед на всех парах, и локомотивом явно выступают США. И если спрос на сырье возрастет еще больше, то текущие цены окажутся слишком низкими. В отсутствие любых признаков замедления роста мы считаем разумным восстановить длинную позицию в меди практически по рынку, с очень узким стопом. А если в меди все-таки получится полноценное коррекционное движение, то следующий уровень, пригодный для покупок, — 6190.

Bitcoin: где же праздник и фейерверки?

Мы категорически воздерживаемся от любого участия в криптовалютах.

Цепочка потрясений на криптобиржах и обильный информационный шум, связанный с регулированием, привели к коррекции в биткоине и ему подобных. Тем не менее, при стоимости в $10 000 за 1 BTC сложно говорить о том, что пузырь уже лопнул. Ему становится тяжело раздуваться, но остаются шансы на еще одну волну роста. Это ни в коем случае не нужно считать прогнозом: на таких рынках все вероятностные модели всегда дают результат а-ля 50/50. Тем не менее, общая логика и закономерности прошлых движений данного актива позволяют несколько обнадежить покупателей крипты. Гипотетический потенциал еще есть. Главное – в нужный момент успеть к выходу. На данном этапе ни приобретать, ни тем более шортить эту сущность мы, конечно, ни в коем случае не рекомендуем.

http://www.amarkets.org/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter