18 марта 2018 Вести Экономика

Ситуация на мировых рынках вроде бы остается стабильной, однако рынок облигаций США продолжает посылать тревожные сигналы.

Эксперты с тревогой смотрят на поведение кривой доходности долгового рынка США, и мы неоднократно об этом писали. Издание The Wall Street Journal еще раз обращается к этой теме и отмечает, что барометр мировых финансов и верный предсказатель экономических циклов снова указывает на рецессию и падение рынков.

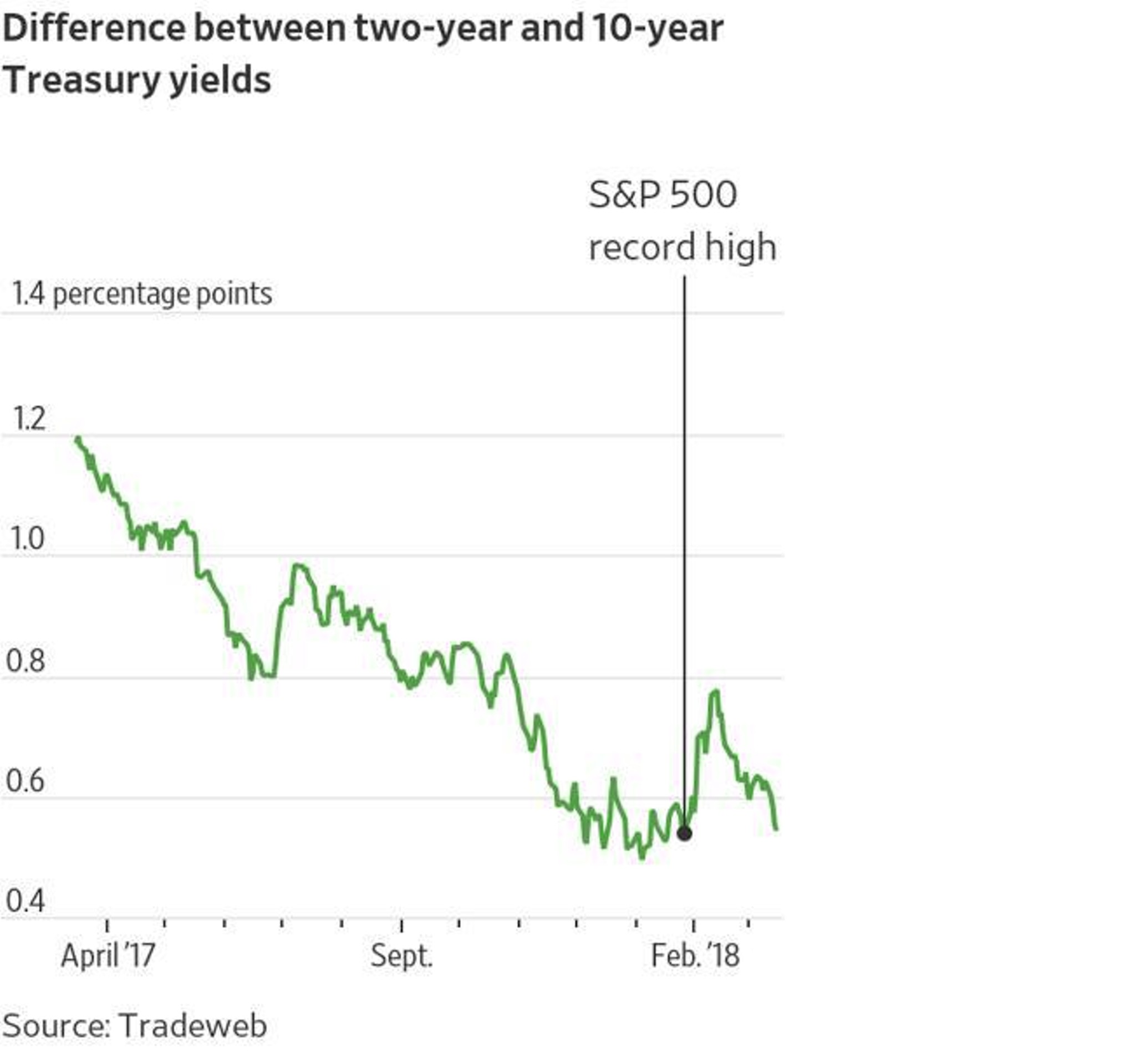

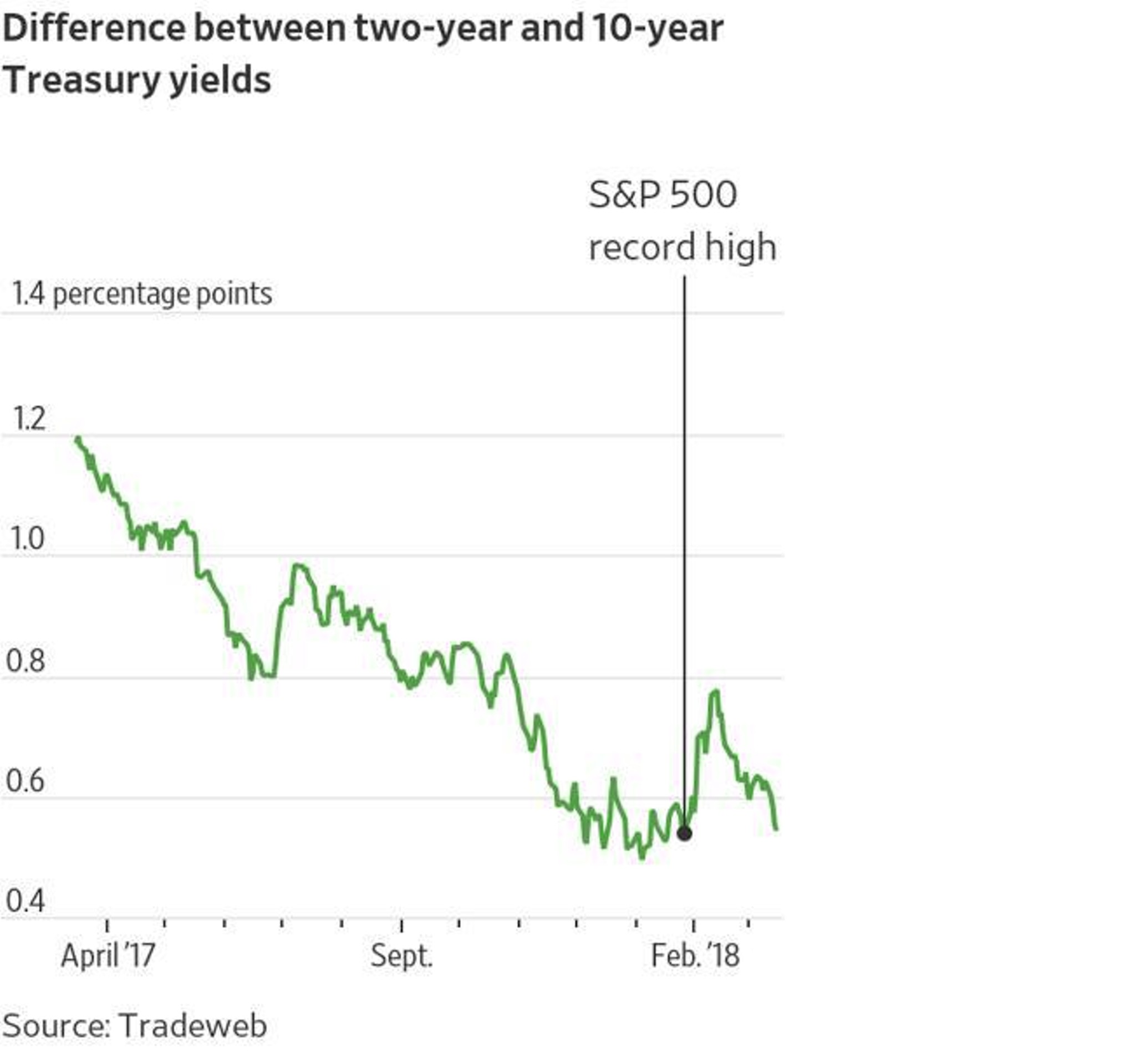

Так называемая кривая доходности, которая, как правило, представляет собой разность между доходностями краткосрочных и долгосрочных казначейских облигаций, в последние несколько недель находилась в процессе уплощения, то есть разница ставок сокращалась.

Дифференциал процентных ставок десятилетних и двухлетних трежерис в четверг сократился до 0,54%, что является самым низким значением с 26 января этого года. К слову, именно тогда индекс широкого рынка S&P 500 достиг своих последних рекордных вершин. Более того, разница ставок близка к минимуму за последние десять лет.

На этой неделе долгосрочные доходности снизились после выхода серии разочаровывающих статистических данных. В среду вышла статистика по розничным продажам, которая показала сокращение этого показателя на 0,1% в феврале, причем розничные продажи сокращаются уже 3 месяца кряду. Статистика по потребительским и бизнес-ценам показала, что инфляционное давление остается умеренным.

Инвесторы пристально следят за кривой доходности, поскольку она может послать сигнал о будущем росте или спаде экономики. Когда доходности краткосрочных трежерис приносят больше, чем долгосрочные, то есть кривая находится в состоянии инверсии, это сигнализирует о том, что приближается экономическая рецессия.

Кривая доходности также влияет на сектора фондового рынка, возвышая акции банков и финансовых фирм, когда ее наклон увеличивается, и толкая вверх акции компаний из сектора коммунальных услуг, когда она уплощается. В среду, когда кривая доходности становилась плоской, акции коммунальных компаний из индекса S&P 500 показали лучшую динамику, в то время как акции финансовых компаний – худшую.

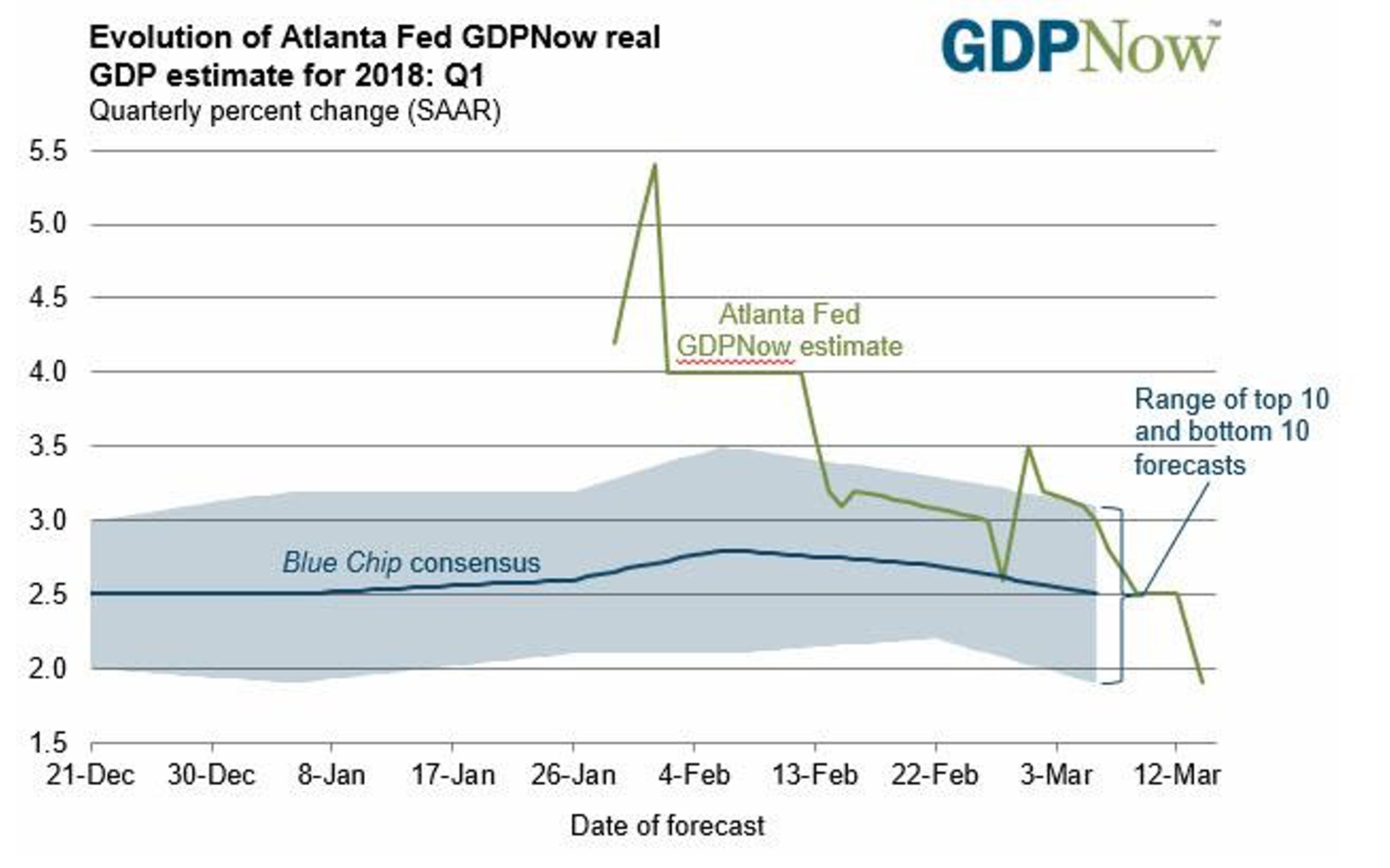

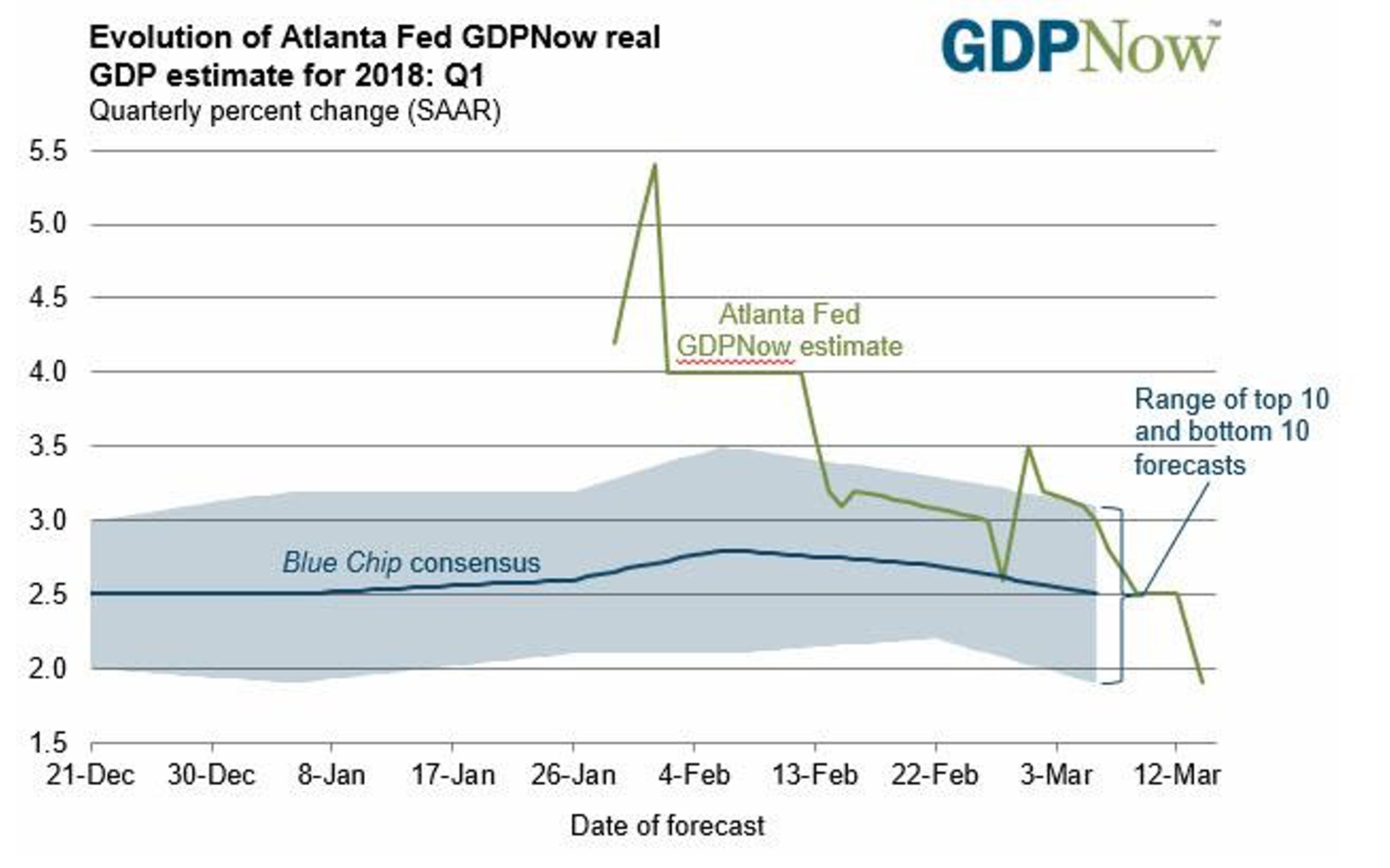

Рост доходностей, случившийся зимой этого года, обусловил увеличение наклона кривой доходности, но экономические данные, публикуемые в последнее время, изменили указанную динамику. В начале этого месяца прогнозный показатель ВВП в режиме реального времени, рассчитываемый ФРБ Атланты, достиг отметки 3,5% для I квартала из расчета за год, но к среде он снизился до 1,9%.

Хотя некоторые экономисты недавно поставили под сомнение прогнозную силу кривой доходности, другие же говорят, что она по-прежнему является надежным опережающим индикатором.

В самой ФРС все же считают риск рецессии довольно высоким. Об этом свидетельствует новое исследование Федерального резервного банка Сан-Франциско. Инвертированная кривая доходности по-прежнему служит мощным сигналом грядущих рецессий и остается таковым даже с учетом крайне низкого уровня процентных ставок в США, говорится в документе, на который ссылается Bloomberg.

Безусловно, если и в этот раз индикатор сработает, то отреагируют на это и финансовые рынки, но пока там все спокойно, ведь сегодня проходит экспирация квартальных фьючерсов и опционов и рынок почти не движется. Однако со следующей недели начнется новая игра. Возможно, уже тогда рынки пойдут вниз.

http://www.vestifinance.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Эксперты с тревогой смотрят на поведение кривой доходности долгового рынка США, и мы неоднократно об этом писали. Издание The Wall Street Journal еще раз обращается к этой теме и отмечает, что барометр мировых финансов и верный предсказатель экономических циклов снова указывает на рецессию и падение рынков.

Так называемая кривая доходности, которая, как правило, представляет собой разность между доходностями краткосрочных и долгосрочных казначейских облигаций, в последние несколько недель находилась в процессе уплощения, то есть разница ставок сокращалась.

Дифференциал процентных ставок десятилетних и двухлетних трежерис в четверг сократился до 0,54%, что является самым низким значением с 26 января этого года. К слову, именно тогда индекс широкого рынка S&P 500 достиг своих последних рекордных вершин. Более того, разница ставок близка к минимуму за последние десять лет.

На этой неделе долгосрочные доходности снизились после выхода серии разочаровывающих статистических данных. В среду вышла статистика по розничным продажам, которая показала сокращение этого показателя на 0,1% в феврале, причем розничные продажи сокращаются уже 3 месяца кряду. Статистика по потребительским и бизнес-ценам показала, что инфляционное давление остается умеренным.

Инвесторы пристально следят за кривой доходности, поскольку она может послать сигнал о будущем росте или спаде экономики. Когда доходности краткосрочных трежерис приносят больше, чем долгосрочные, то есть кривая находится в состоянии инверсии, это сигнализирует о том, что приближается экономическая рецессия.

Кривая доходности также влияет на сектора фондового рынка, возвышая акции банков и финансовых фирм, когда ее наклон увеличивается, и толкая вверх акции компаний из сектора коммунальных услуг, когда она уплощается. В среду, когда кривая доходности становилась плоской, акции коммунальных компаний из индекса S&P 500 показали лучшую динамику, в то время как акции финансовых компаний – худшую.

Рост доходностей, случившийся зимой этого года, обусловил увеличение наклона кривой доходности, но экономические данные, публикуемые в последнее время, изменили указанную динамику. В начале этого месяца прогнозный показатель ВВП в режиме реального времени, рассчитываемый ФРБ Атланты, достиг отметки 3,5% для I квартала из расчета за год, но к среде он снизился до 1,9%.

Хотя некоторые экономисты недавно поставили под сомнение прогнозную силу кривой доходности, другие же говорят, что она по-прежнему является надежным опережающим индикатором.

В самой ФРС все же считают риск рецессии довольно высоким. Об этом свидетельствует новое исследование Федерального резервного банка Сан-Франциско. Инвертированная кривая доходности по-прежнему служит мощным сигналом грядущих рецессий и остается таковым даже с учетом крайне низкого уровня процентных ставок в США, говорится в документе, на который ссылается Bloomberg.

Безусловно, если и в этот раз индикатор сработает, то отреагируют на это и финансовые рынки, но пока там все спокойно, ведь сегодня проходит экспирация квартальных фьючерсов и опционов и рынок почти не движется. Однако со следующей недели начнется новая игра. Возможно, уже тогда рынки пойдут вниз.

http://www.vestifinance.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter