19 марта 2018 DollarCollapse.com Рубино Джон

Если вам кажется, будто акции все время растут, то это потому, что они делали это очень, очень долго. Из сегодняшней статьи CNBC:

Короче говоря, за последнее столетие было много бычьих рынков, и все они рано или поздно закончились.

Почему они закончились? В основном потому, что бычьи рынки акций – часть более обширной экспансии, рано или поздно накапливающей дисбалансы, что ведет к вынужденному сокращению. Чем дольше длятся хорошие времена, тем более самоуверенными становятся инвесторы и предприниматели и тем больше глупых инвестиций они делают. Инвестиции генерируют недостаточный денежный поток, чтобы покрыть проценты по связанным долгам, или каким-то другим образом не удовлетворяют инвесторов и рано или поздно терпят неудачу. Инвесторы, теряющие деньги на провальных проектах, разоряют своих кредиторов и т. д. по цепочке, пока все не пострадают и станут избегать рисков. Цены акций падают, экономика сокращается, и цикл начинается заново.

Ключевая фраза здесь «чем дольше длятся хорошие времена», потому что плохие инвестиции суммируются и прогрессируют. То есть, число плохих решений растет по мере того, как люди становятся уверены, что «в этот раз все по-другому» и они не могут проиграть.

Почему текущая экспансия/бычий рынок длится так долго – спорный вопрос. Но несомненно то, что накопилось огромное количество плохих инвестиций. Самый масштабный пример – когда корпорации берут взаймы сотни миллиардов долларов для выкупа собственных акций по рекордно высоким ценам. См. «Рекордные выкупы в худшее для этого время» (Record Buybacks at Worst Possible Time). Если эти акции во время будущего медвежьего рынка упадут в цене наполовину, то сегодняшние выкупы станут наглядным пособием корпоративного высокомерия.

Еще один бесспорный факт – это то, что, исходя из исторических прецедентов, текущий бычий рынок слишком стар, а значит – близок к концу.

http://dollarcollapse.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Девятый день рожденья бычьего рынка: сравнение с историей (On the bull market’s ninth birthday, here’s how it stacks up against history)

За время бычьего рынка, которому в пятницу исполнилось 9 лет, индекс Доу – Джонса учетверился.

Согласно Leuthold Group, это самый масштабный и продолжительный бычий рынок индекса Доу – Джонса после Второй мировой войны.

Бычий разбег промышленного индекса Доу – Джонса – отпраздновавший в пятницу девятый день рожденья – самый продолжительный и имеет самый большой процентный прирост после Второй мировой войны, согласно Leuthold Group.

Соответствующий разбег S&P 500, как отмечает LPL Financial, – второй по продолжительности и величине бычий рынок в истории этого индекса, уступающий только разбегу фондового рынка в 1990-х, возглавленному технологическими акциями.

Несмотря на коррекцию акций в прошлом месяце на больше чем 10%, последовавшую за вспышкой бычьей активности, Даг Рэмси (Doug Ramsey) из Leuthold считает, что бычий рынок еще не закончился.

«Если промышленный индекс Доу – Джонса 9 марта или позже превысит свой максимум конца января, то этот циклический бычий рынок станет первым в истории, продлившимся 9 лет, – сказал Рэмси, инвестиционный директор своей фирмы. – Исторически импульсные максимумы цикла обычно сопровождаются прорывом к еще более высоким максимумам цены в течение следующих нескольких месяцев».

26 января индекс Доу – Джонса достиг исторического максимума, 26,616.71, а S&P 500 в тот же день установил собственный рекорд, 2,872.87. Ведущие индексы опустились со своих рекордных максимумов соответственно на 6.4% и 4.6%.

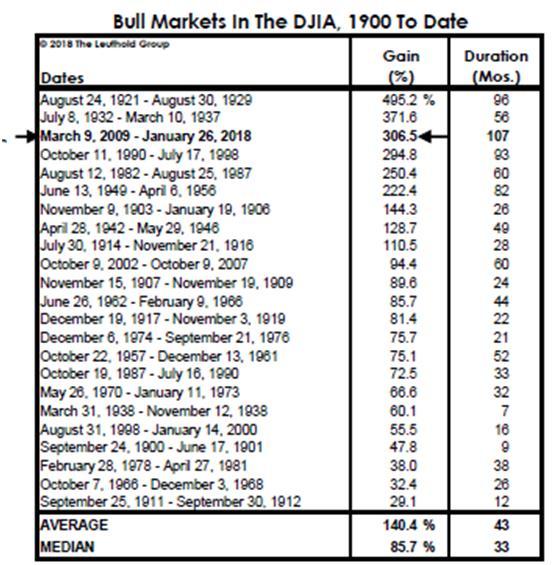

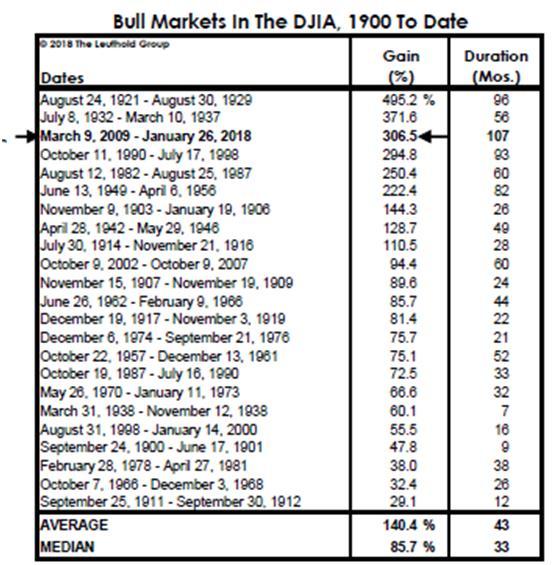

Данная таблица от Leuthold Group сравнивает текущий бычий рынок индекса Доу – Джонса с другими с 1900 г. Он самый продолжительный в современной финансовой истории. Что касается процентного прироста, то он занимает третье место после двух бычьих рынков, предшествовавших Второй мировой войне.

Бычьи рынки индекса Доу – Джонса, с 1900 г. по настоящее время

Даты; Прирост (%); Продолжительность (месяцы)

24 августа 1921 г. – 30 августа 1929 г.

8 июля 1932 г. – 10 марта 1937 г.

9 марта 2009 г. – 26 января 2018 г.

…

Среднее

Медианное

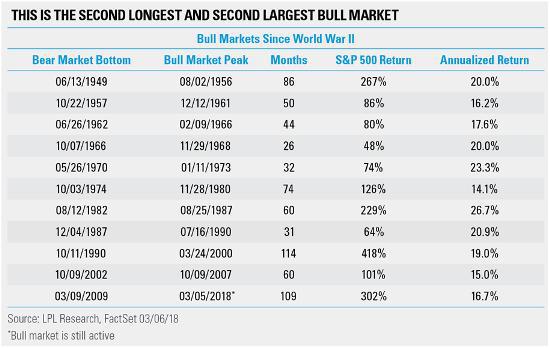

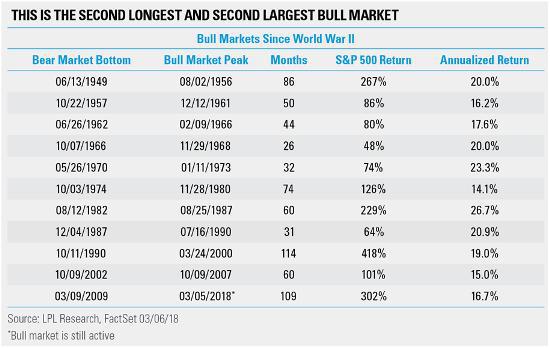

Главный специалист LPL по инвестиционной стратегии Джон Линч (John Lynch), проанализировавший S&P 500, говорит, что индекс пребывает в своем втором по продолжительности и по величине разбеге в истории.

Это второй по продолжительности и по величине бычий рынок

Бычьи рынки после Второй мировой войны

Дно медвежьего рынка; Пик бычьего рынка; Месяцы; Прирост S&P 500; Среднегодовой прирост

Источник: LPL Research, FactSet, 06/03/2018

*Бычий рынок все еще активен

С октября 1990 г. по март 2000 г. S&P 500 вырос на 418%, намного больше нынешнего прироста на 302% на 26 января, так как технологические акции подняли этот индекс больше, чем индекс Доу – Джонса.

За время бычьего рынка, которому в пятницу исполнилось 9 лет, индекс Доу – Джонса учетверился.

Согласно Leuthold Group, это самый масштабный и продолжительный бычий рынок индекса Доу – Джонса после Второй мировой войны.

Бычий разбег промышленного индекса Доу – Джонса – отпраздновавший в пятницу девятый день рожденья – самый продолжительный и имеет самый большой процентный прирост после Второй мировой войны, согласно Leuthold Group.

Соответствующий разбег S&P 500, как отмечает LPL Financial, – второй по продолжительности и величине бычий рынок в истории этого индекса, уступающий только разбегу фондового рынка в 1990-х, возглавленному технологическими акциями.

Несмотря на коррекцию акций в прошлом месяце на больше чем 10%, последовавшую за вспышкой бычьей активности, Даг Рэмси (Doug Ramsey) из Leuthold считает, что бычий рынок еще не закончился.

«Если промышленный индекс Доу – Джонса 9 марта или позже превысит свой максимум конца января, то этот циклический бычий рынок станет первым в истории, продлившимся 9 лет, – сказал Рэмси, инвестиционный директор своей фирмы. – Исторически импульсные максимумы цикла обычно сопровождаются прорывом к еще более высоким максимумам цены в течение следующих нескольких месяцев».

26 января индекс Доу – Джонса достиг исторического максимума, 26,616.71, а S&P 500 в тот же день установил собственный рекорд, 2,872.87. Ведущие индексы опустились со своих рекордных максимумов соответственно на 6.4% и 4.6%.

Данная таблица от Leuthold Group сравнивает текущий бычий рынок индекса Доу – Джонса с другими с 1900 г. Он самый продолжительный в современной финансовой истории. Что касается процентного прироста, то он занимает третье место после двух бычьих рынков, предшествовавших Второй мировой войне.

Бычьи рынки индекса Доу – Джонса, с 1900 г. по настоящее время

Даты; Прирост (%); Продолжительность (месяцы)

24 августа 1921 г. – 30 августа 1929 г.

8 июля 1932 г. – 10 марта 1937 г.

9 марта 2009 г. – 26 января 2018 г.

…

Среднее

Медианное

Главный специалист LPL по инвестиционной стратегии Джон Линч (John Lynch), проанализировавший S&P 500, говорит, что индекс пребывает в своем втором по продолжительности и по величине разбеге в истории.

Это второй по продолжительности и по величине бычий рынок

Бычьи рынки после Второй мировой войны

Дно медвежьего рынка; Пик бычьего рынка; Месяцы; Прирост S&P 500; Среднегодовой прирост

Источник: LPL Research, FactSet, 06/03/2018

*Бычий рынок все еще активен

С октября 1990 г. по март 2000 г. S&P 500 вырос на 418%, намного больше нынешнего прироста на 302% на 26 января, так как технологические акции подняли этот индекс больше, чем индекс Доу – Джонса.

Короче говоря, за последнее столетие было много бычьих рынков, и все они рано или поздно закончились.

Почему они закончились? В основном потому, что бычьи рынки акций – часть более обширной экспансии, рано или поздно накапливающей дисбалансы, что ведет к вынужденному сокращению. Чем дольше длятся хорошие времена, тем более самоуверенными становятся инвесторы и предприниматели и тем больше глупых инвестиций они делают. Инвестиции генерируют недостаточный денежный поток, чтобы покрыть проценты по связанным долгам, или каким-то другим образом не удовлетворяют инвесторов и рано или поздно терпят неудачу. Инвесторы, теряющие деньги на провальных проектах, разоряют своих кредиторов и т. д. по цепочке, пока все не пострадают и станут избегать рисков. Цены акций падают, экономика сокращается, и цикл начинается заново.

Ключевая фраза здесь «чем дольше длятся хорошие времена», потому что плохие инвестиции суммируются и прогрессируют. То есть, число плохих решений растет по мере того, как люди становятся уверены, что «в этот раз все по-другому» и они не могут проиграть.

Почему текущая экспансия/бычий рынок длится так долго – спорный вопрос. Но несомненно то, что накопилось огромное количество плохих инвестиций. Самый масштабный пример – когда корпорации берут взаймы сотни миллиардов долларов для выкупа собственных акций по рекордно высоким ценам. См. «Рекордные выкупы в худшее для этого время» (Record Buybacks at Worst Possible Time). Если эти акции во время будущего медвежьего рынка упадут в цене наполовину, то сегодняшние выкупы станут наглядным пособием корпоративного высокомерия.

Еще один бесспорный факт – это то, что, исходя из исторических прецедентов, текущий бычий рынок слишком стар, а значит – близок к концу.

http://dollarcollapse.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter