29 марта 2018 Архив

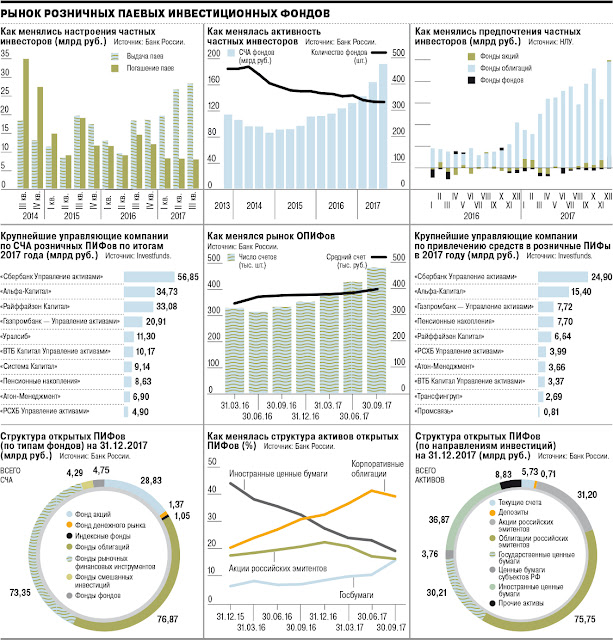

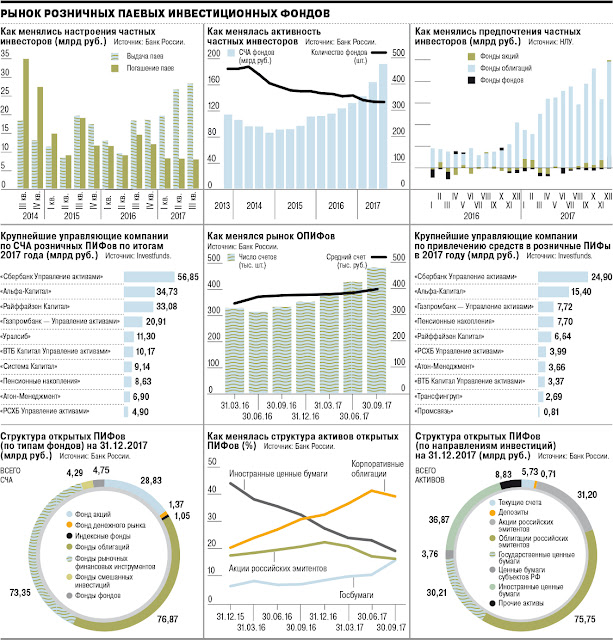

Прошлый год был рекордным по масштабам коллективных инвестиций. Объем частных вложений, размещенных в розничных паевых фондах, превысил общую сумму, которая была привлечена за прошлые годы. Уровень конкуренции на рынке высок: народные облигации, инвестиционное страхование жизни и прочие инвестиционные продукты также являются весьма востребованными инструментами. Стоит отметить, что подавляющее большинство инвесторов, выбирающих альтернативные варианты вместо банковских депозитов – это состоятельные клиенты.

Каковы перспективы?

Национальная лига управляющих опубликовала следующую финансовую информацию: сумма частных инвестиций, размещенных в открытых ПИФах за прошлый год, превысила 73 миллиарда рублей. Это вдвое больше, чем предыдущие рекордные показатели, зафиксированные в 2006-м. К концу 2017-го на рынке был установлен еще один рекорд – объем чистых активов на тот момент составил более 200 миллиардов рублей. В последний раз такой ажиотаж в данной отрасли был отмечен в середине 2000-х, когда наблюдался ежегодный двукратный прирост числа пайщиков и общего объема вложений. Последствия краха 2008-го были губительными не только для всей отечественной экономики, но и для сферы коллективных инвестиций. На возрождение рынка потребовалось почти 10 лет – положение усугублялось растущей инфляцией, обесцениванием национальной валюты, падающими ценами на нефть и зарубежными санкциями, направленными против субъектов российской экономики. Лишь к 2016-му году среди участников рынка стали преобладать позитивные настроения, которые еще больше окрепли в прошлом году.

В этот же период происходили значительные изменения в законодательстве. Указание Центробанка, вступившее в силу в 2016-м году, привело к тому, что многие категории фондов прекратили свое существование. Кроме того, ликвидные активы теперь должны были обеспечиваться по новым правилам. Упразднив невостребованные категории фондов, ЦБ привел законодательную базу в логическое соответствие с рыночными реалиями. Еще одно важное изменение – внесение поправок, которые значительно упростили механизм идентификации вкладчиков. На портале государственных услуг была разработана Единая система идентификации и аутентификации, к которой получили доступ управляющие компании. По словам Владимира Потапова, возглавляющего совет директоров компании «ВТБ Капитал Управление активами», благодаря регуляторным изменениям стала возможна онлайн-продажа паев – таким образом, индустрия теперь успешно развивается в новом направлении.

Начиная с 2016-го года, многие управляющие компании запустили удаленные каналы продаж через личные кабинеты клиентов. Объем инвестиций, привлеченных «Альфа-капиталом» за прошлый год при помощи онлайн-продаж, перевалил за 1 млрд. руб. Использование аналогичных каналов в 2017-м принесло Сбербанку почти 1 миллиард рублей, что в 7 раз превышает позапрошлогодние показатели.

Благодаря тому, что банки продолжают снижать ставки по депозитам, интерес вкладчиков к инвестиционным продуктам растет. С 2015-го ставки упали почти втрое, и сейчас практически ни один из крупнейших банков не может предложить своим клиентам больше 8% годовых. Вкладчикам, избалованным двузначными доходностями, приходится искать альтернативные варианты. Зачистка банковской отрасли, проводимая регулятором, лишь повышает востребованность инвестиционных продуктов. За последние два года без лицензий остались не только мелкие банки, но и те, которые входили в топ-50 по объемам активов. Один за другим в недавно созданный Фонд консолидации перешли три очень крупных банка – Бинбанк, «ФК Открытие» и Промсвязьбанк, что только усилило беспокойство в рядах вкладчиков. Получается, если сумма депозита превышает размеры максимальной страховки, довольно рискованным становится размещение средств даже в крупном банке.

В итоге отечественный рынок паевых фондов претерпел существенные изменения. Руководитель «Альфа-капитала» Ирина Кривошеева говорит, что за последние годы, когда активно тестировались инновационные продукты и каналы продаж, на рынке была сформирована развитая инфраструктура, определился круг ведущих игроков. По мнению Кривошеевой, предыдущий опыт послужит хорошей базой для дальнейшего развития отрасли.

Конкуренция с консервативными продуктами

В качестве альтернативы паевым фондам, которые уже стали привычными для частных инвесторов, им все чаще предлагают воспользоваться другими финансовыми инструментами. Вкладчик, разместивший средства на индивидуальном инвестиционном счете (данная опция доступна с января 2015-го), через три года получает возможность воспользоваться определенными налоговыми льготами. С весны прошлого года доход от купонов, находящихся во владении физлиц, не облагается налогом. Если инвестор не продает облигации до погашения, то он не платит НДФЛ на разницу между их номинальной и покупной стоимостью. Кроме того, Министерство финансов начало продавать населению облигации ОФЗ-н. Государственные банки, ранее с успехом распространявшие народные облигации, теперь предлагают инвесторам уже свои облигации, доходность которых выше, чем у обычных вкладов. Во многих страховых компаниях гражданам активно предлагают приобретать полисы ИСЖ. По мнению начальника управления маркетинга и продаж компании «Райффайзен Капитал» Константина Кирпичева, реализация инвестиционных инструментов через банковскую сеть благотворно отражается на финансовой грамотности граждан, и впоследствии они более охотно покупают другие продукты, в том числе паи ПИФов.

По большому счету, все эти предложения рассчитаны на одну категорию клиентов, поэтому неудивительно, что конкуренция на рынке обострилась. Наученные опытом двух последних кризисов, инвесторы стали более осторожными и стремятся минимизировать свои риски. Если 10 лет назад рисковые стратегии пользовались повышенным спросом, то сейчас основной приток средств идет в облигации, ИСЖ, ПИФы и прочие консервативные продукты. Самая серьезная конкуренция отмечается как раз между ИСЖ и ПИФами. Общая сумма премий по ИСЖ в течение прошедшего года составляла около 50 миллиардов рублей за квартал. В то же время, объем инвестиций в облигационные фонды за 2017-й год равнялся почти 75 миллиардам рублей. Г-н Кирпичев подчеркивает: формируя предложения по продуктам, банки стали уделять больше внимания финансовому планированию, благодаря чему объемы продаж инвестиций выросли.

Популярность облигационных фондов объясняется тем, что соотношение доходности и риска в данном инструменте сопоставимо с аналогичными показателями банковского депозита. Василий Илларионов, занимающий пост управляющего директора компании «Сбербанк Управление активами», считает, что в наши дни надежность вложений является одним из ключевых факторов для инвесторов, поскольку после событий 2008-го и 2014-го годов многие перестали доверять фондовому рынку. Кстати, облигационные фонды хорошо зарекомендовали себя еще в конце 2014-го, когда произошло резкое обесценивание рубля. Фонды сумели возместить потери от того краха за считанные месяцы, вернувшись на прежний уровень.

Богатые клиенты

Итак, в ПИФы были вложены рекордные объемы средств, однако количество клиентов выросло незначительно. Центробанк сообщил, что за первые 9 месяцев прошлого года прирост числа вкладчиков розничных паевых фондов составил менее 6% (общее количество открытых лицевых счетов – чуть меньше 400 тысяч). За последние пару лет это максимальная цифра, но до рекорда 2007-го, когда в ПИФах было открыто свыше 450 тысяч счетов, она все-таки не дотягивает. Эффект низкой базы приводит к тому, что, несмотря на внешне значительный ежегодный рост показателей, количество уникальных счетов практически не увеличивается.

Наблюдающийся рост – отнюдь не заслуга широкой розницы. Константин Кирпичев убежден, что основной приток инвестиций идет от вкладчиков элитных сегментов – они составляют более половины всех клиентов, при этом их доля в общем объеме привлеченных средств достигает 80%. «Располагая значительными накоплениями, они стремятся сохранить и приумножить свои деньги. Именно поэтому основные предложения рассчитаны на данную категорию вкладчиков», - резюмирует Кирпичев. В среднем на счете каждого пайщика ПИФа, по информации ЦБ, находится около полумиллиона рублей. В то же время, средний вкладчик «Альфа-Капитала» размещает на своем счете 700 тыс. руб., а средний клиент «Сбербанк Управления активами» - до 1,5 миллиона рублей. Большинство клиентов управляющих компаний – люди, достигшие солидного возраста. К примеру, многие инвесторы «Райффайзен Капитала» давно перешагнули 45-летний рубеж, а средний возраст вкладчиков «Сбербанк Управления активами» - больше 50 лет. Именно клиенты из этой возрастной категории являются держателями ОФЗ-н, при этом сумма среднего счета превышает 1 миллион рублей. Главные конкуренты ПИФов в борьбе за богатых вкладчиков - банки, предлагающие услугу private banking, и управляющие компании, которые занимаются индивидуальным доверительным управлением. Кстати, осенью прошлого года общий объем средств, привлеченных управляющими компаниями в индивидуальное доверительное управление, составлял более 300 млрд. руб., что в 1,5 раза превышает сумму, размещенную инвесторами в розничных ПИФах.

Тяга вкладчиков к консервативным инструментам позволяет управляющим надеяться на то, что даже при ухудшении финансовой ситуации рынок коллективных инвестиций останется достаточно стабильным. По мнению Кирпичева, сейчас на рынке становится все больше инвесторов-консерваторов, которые отдают предпочтение облигациям. Он убежден, что риск краха при таком подходе значительно ниже, чем десять лет назад, когда 80% вложений размещались в агрессивных фондах акций.

В перспективе наибольшая опасность будет заключаться в ухудшении внешней конъюнктуры. На мировом рынке уже около 7 лет не наблюдалось серьезных откатов, поэтому относительно прибылей эмитентов он оценивается намного выше, нежели в 2007-м. Шумиха по поводу налоговой реформы в США поможет рынку продержаться еще какое-то время, однако любому пузырю рано или поздно суждено лопнуть. Несмотря на это, рынок ПИФов обладает неоспоримым преимуществом перед своими основными конкурентами – облигационными фондами и ИСЖ. Аналитики уверены, что в ближайшее время средства из фондов, которые работают с российскими бумагами, будут постепенно перетекать в глобальные фонды, защищающие активы от девальвации рубля и страновых рисков.

Если на внутреннем и внешнем рынке не произойдет значительных катаклизмов, приток вложений останется на прежнем уровне. «При отсутствии «черных лебедей» инвесторы будут вести примерно так же, как в прошлом году, причем вектор может немного сместиться в сторону повышения рисков и доходностей», - полагает Василий Илларионов. По словам Владимира Потапова, банки-дистрибьюторы смогут удовлетворить растущий интерес потребителей к инвестиционным продуктам, создавая оптимальные условия для того, чтобы объемы портфелей в паевых фондах увеличивались.

/templates/new/dleimages/no_icon.gif (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Каковы перспективы?

Национальная лига управляющих опубликовала следующую финансовую информацию: сумма частных инвестиций, размещенных в открытых ПИФах за прошлый год, превысила 73 миллиарда рублей. Это вдвое больше, чем предыдущие рекордные показатели, зафиксированные в 2006-м. К концу 2017-го на рынке был установлен еще один рекорд – объем чистых активов на тот момент составил более 200 миллиардов рублей. В последний раз такой ажиотаж в данной отрасли был отмечен в середине 2000-х, когда наблюдался ежегодный двукратный прирост числа пайщиков и общего объема вложений. Последствия краха 2008-го были губительными не только для всей отечественной экономики, но и для сферы коллективных инвестиций. На возрождение рынка потребовалось почти 10 лет – положение усугублялось растущей инфляцией, обесцениванием национальной валюты, падающими ценами на нефть и зарубежными санкциями, направленными против субъектов российской экономики. Лишь к 2016-му году среди участников рынка стали преобладать позитивные настроения, которые еще больше окрепли в прошлом году.

В этот же период происходили значительные изменения в законодательстве. Указание Центробанка, вступившее в силу в 2016-м году, привело к тому, что многие категории фондов прекратили свое существование. Кроме того, ликвидные активы теперь должны были обеспечиваться по новым правилам. Упразднив невостребованные категории фондов, ЦБ привел законодательную базу в логическое соответствие с рыночными реалиями. Еще одно важное изменение – внесение поправок, которые значительно упростили механизм идентификации вкладчиков. На портале государственных услуг была разработана Единая система идентификации и аутентификации, к которой получили доступ управляющие компании. По словам Владимира Потапова, возглавляющего совет директоров компании «ВТБ Капитал Управление активами», благодаря регуляторным изменениям стала возможна онлайн-продажа паев – таким образом, индустрия теперь успешно развивается в новом направлении.

Начиная с 2016-го года, многие управляющие компании запустили удаленные каналы продаж через личные кабинеты клиентов. Объем инвестиций, привлеченных «Альфа-капиталом» за прошлый год при помощи онлайн-продаж, перевалил за 1 млрд. руб. Использование аналогичных каналов в 2017-м принесло Сбербанку почти 1 миллиард рублей, что в 7 раз превышает позапрошлогодние показатели.

Благодаря тому, что банки продолжают снижать ставки по депозитам, интерес вкладчиков к инвестиционным продуктам растет. С 2015-го ставки упали почти втрое, и сейчас практически ни один из крупнейших банков не может предложить своим клиентам больше 8% годовых. Вкладчикам, избалованным двузначными доходностями, приходится искать альтернативные варианты. Зачистка банковской отрасли, проводимая регулятором, лишь повышает востребованность инвестиционных продуктов. За последние два года без лицензий остались не только мелкие банки, но и те, которые входили в топ-50 по объемам активов. Один за другим в недавно созданный Фонд консолидации перешли три очень крупных банка – Бинбанк, «ФК Открытие» и Промсвязьбанк, что только усилило беспокойство в рядах вкладчиков. Получается, если сумма депозита превышает размеры максимальной страховки, довольно рискованным становится размещение средств даже в крупном банке.

В итоге отечественный рынок паевых фондов претерпел существенные изменения. Руководитель «Альфа-капитала» Ирина Кривошеева говорит, что за последние годы, когда активно тестировались инновационные продукты и каналы продаж, на рынке была сформирована развитая инфраструктура, определился круг ведущих игроков. По мнению Кривошеевой, предыдущий опыт послужит хорошей базой для дальнейшего развития отрасли.

Конкуренция с консервативными продуктами

В качестве альтернативы паевым фондам, которые уже стали привычными для частных инвесторов, им все чаще предлагают воспользоваться другими финансовыми инструментами. Вкладчик, разместивший средства на индивидуальном инвестиционном счете (данная опция доступна с января 2015-го), через три года получает возможность воспользоваться определенными налоговыми льготами. С весны прошлого года доход от купонов, находящихся во владении физлиц, не облагается налогом. Если инвестор не продает облигации до погашения, то он не платит НДФЛ на разницу между их номинальной и покупной стоимостью. Кроме того, Министерство финансов начало продавать населению облигации ОФЗ-н. Государственные банки, ранее с успехом распространявшие народные облигации, теперь предлагают инвесторам уже свои облигации, доходность которых выше, чем у обычных вкладов. Во многих страховых компаниях гражданам активно предлагают приобретать полисы ИСЖ. По мнению начальника управления маркетинга и продаж компании «Райффайзен Капитал» Константина Кирпичева, реализация инвестиционных инструментов через банковскую сеть благотворно отражается на финансовой грамотности граждан, и впоследствии они более охотно покупают другие продукты, в том числе паи ПИФов.

По большому счету, все эти предложения рассчитаны на одну категорию клиентов, поэтому неудивительно, что конкуренция на рынке обострилась. Наученные опытом двух последних кризисов, инвесторы стали более осторожными и стремятся минимизировать свои риски. Если 10 лет назад рисковые стратегии пользовались повышенным спросом, то сейчас основной приток средств идет в облигации, ИСЖ, ПИФы и прочие консервативные продукты. Самая серьезная конкуренция отмечается как раз между ИСЖ и ПИФами. Общая сумма премий по ИСЖ в течение прошедшего года составляла около 50 миллиардов рублей за квартал. В то же время, объем инвестиций в облигационные фонды за 2017-й год равнялся почти 75 миллиардам рублей. Г-н Кирпичев подчеркивает: формируя предложения по продуктам, банки стали уделять больше внимания финансовому планированию, благодаря чему объемы продаж инвестиций выросли.

Популярность облигационных фондов объясняется тем, что соотношение доходности и риска в данном инструменте сопоставимо с аналогичными показателями банковского депозита. Василий Илларионов, занимающий пост управляющего директора компании «Сбербанк Управление активами», считает, что в наши дни надежность вложений является одним из ключевых факторов для инвесторов, поскольку после событий 2008-го и 2014-го годов многие перестали доверять фондовому рынку. Кстати, облигационные фонды хорошо зарекомендовали себя еще в конце 2014-го, когда произошло резкое обесценивание рубля. Фонды сумели возместить потери от того краха за считанные месяцы, вернувшись на прежний уровень.

Богатые клиенты

Итак, в ПИФы были вложены рекордные объемы средств, однако количество клиентов выросло незначительно. Центробанк сообщил, что за первые 9 месяцев прошлого года прирост числа вкладчиков розничных паевых фондов составил менее 6% (общее количество открытых лицевых счетов – чуть меньше 400 тысяч). За последние пару лет это максимальная цифра, но до рекорда 2007-го, когда в ПИФах было открыто свыше 450 тысяч счетов, она все-таки не дотягивает. Эффект низкой базы приводит к тому, что, несмотря на внешне значительный ежегодный рост показателей, количество уникальных счетов практически не увеличивается.

Наблюдающийся рост – отнюдь не заслуга широкой розницы. Константин Кирпичев убежден, что основной приток инвестиций идет от вкладчиков элитных сегментов – они составляют более половины всех клиентов, при этом их доля в общем объеме привлеченных средств достигает 80%. «Располагая значительными накоплениями, они стремятся сохранить и приумножить свои деньги. Именно поэтому основные предложения рассчитаны на данную категорию вкладчиков», - резюмирует Кирпичев. В среднем на счете каждого пайщика ПИФа, по информации ЦБ, находится около полумиллиона рублей. В то же время, средний вкладчик «Альфа-Капитала» размещает на своем счете 700 тыс. руб., а средний клиент «Сбербанк Управления активами» - до 1,5 миллиона рублей. Большинство клиентов управляющих компаний – люди, достигшие солидного возраста. К примеру, многие инвесторы «Райффайзен Капитала» давно перешагнули 45-летний рубеж, а средний возраст вкладчиков «Сбербанк Управления активами» - больше 50 лет. Именно клиенты из этой возрастной категории являются держателями ОФЗ-н, при этом сумма среднего счета превышает 1 миллион рублей. Главные конкуренты ПИФов в борьбе за богатых вкладчиков - банки, предлагающие услугу private banking, и управляющие компании, которые занимаются индивидуальным доверительным управлением. Кстати, осенью прошлого года общий объем средств, привлеченных управляющими компаниями в индивидуальное доверительное управление, составлял более 300 млрд. руб., что в 1,5 раза превышает сумму, размещенную инвесторами в розничных ПИФах.

Тяга вкладчиков к консервативным инструментам позволяет управляющим надеяться на то, что даже при ухудшении финансовой ситуации рынок коллективных инвестиций останется достаточно стабильным. По мнению Кирпичева, сейчас на рынке становится все больше инвесторов-консерваторов, которые отдают предпочтение облигациям. Он убежден, что риск краха при таком подходе значительно ниже, чем десять лет назад, когда 80% вложений размещались в агрессивных фондах акций.

В перспективе наибольшая опасность будет заключаться в ухудшении внешней конъюнктуры. На мировом рынке уже около 7 лет не наблюдалось серьезных откатов, поэтому относительно прибылей эмитентов он оценивается намного выше, нежели в 2007-м. Шумиха по поводу налоговой реформы в США поможет рынку продержаться еще какое-то время, однако любому пузырю рано или поздно суждено лопнуть. Несмотря на это, рынок ПИФов обладает неоспоримым преимуществом перед своими основными конкурентами – облигационными фондами и ИСЖ. Аналитики уверены, что в ближайшее время средства из фондов, которые работают с российскими бумагами, будут постепенно перетекать в глобальные фонды, защищающие активы от девальвации рубля и страновых рисков.

Если на внутреннем и внешнем рынке не произойдет значительных катаклизмов, приток вложений останется на прежнем уровне. «При отсутствии «черных лебедей» инвесторы будут вести примерно так же, как в прошлом году, причем вектор может немного сместиться в сторону повышения рисков и доходностей», - полагает Василий Илларионов. По словам Владимира Потапова, банки-дистрибьюторы смогут удовлетворить растущий интерес потребителей к инвестиционным продуктам, создавая оптимальные условия для того, чтобы объемы портфелей в паевых фондах увеличивались.

/templates/new/dleimages/no_icon.gif (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter