14 мая 2018 utmedia

Как и во многих других отраслях, роботы уже давно пришли на Уолл-стрит. Это особенно заметно в торговле акциями, где большинство покупок и продаж сегодня совершают алгоритмы. Многие операции с американскими акциями сегодня совершаются не в бурлящем операционном зале биржи, а в центре обработки данных в Нью-Джерси. Но есть одно место, где трейдеры-люди продолжают чувствовать себя в безопасности. Это Нью-Йоркская фондовая биржа NYSE, работающая уже более двух веков. Эта биржа решила пока не отказываться от услуг человека.

Несколько сотен ее трейдеров и брокеров являются олицетворением Уолл-стрит и крайне важным элементом бренда NYSE, самого известного в финансовом мире. Ее успехам в области маркетинга позавидует любая компания. Однако во всех остальных уголках мира компьютеры полностью контролируют торговлю акциями. Да и на NYSE они играют важнейшую роль. Поэтому возникает вполне резонный вопрос: стоит ли держать всех этих людей, шатающихся по биржевому залу на Уолл-стрит, 11? Критики утверждают, что это - лишь фасад для телекамер, подобный Диснейленду.

"Если бы пришлось начинать с нуля, торговля была бы полностью автоматической", - говорит Ларри Табб, учредитель научно-консалтинговой фирмы Tabb Group. "Но я думаю, человек в торговле все же полезен".

Одним из доводов в пользу сохранения людей является, безусловно, необходимость производить эффект. Когда в начале года Эван Шпигель, директор Snap, в окружении маркет-мейкеров в голубых жилетах ударил в колокол, открыв первую для его компании торговую сессию, это зафиксировали все присутствовавшие в зале камеры. Комментатором этого "супер-кубка Уолл-стрит", транслировавшегося по CNBC на весь мир, был Джим Крамер. Программное обеспечение можно легко тиражировать, а церемония удара в колокол к началу торгов на NYSE уникальна - благодаря торговому залу.

В торговом зале компании находятся 30 мест для СМИ. Отличительной особенностью является и культовый фасад здания в неоклассицистическом стиле. Стейси Каннингем, исполнительный директор NYSE Group, признает важность маркетинга, но говорит, что дело не только в нем.

"Полностью автоматизировать рынок можно, но, когда исчезает взаимодействие между людьми, теряется ценность", - сказал он. "Мы считаем, что нашли оптимальное сочетание".

Трейдер против торгового робота

NYSE и Nasdaq - единственные фондовые рынки США, о которых слышало большинство американцев. Кроме них здесь существуют еще более десятка электронных площадок, отчаянно борющихся за свою долю рынка, общий объем которого оценивается в 26 триллионов долларов. Доля NYSE в течение последних трех лет остается стабильной и составляет около 22%. Но с 2009 года, ввиду усиливающейся конкуренции, она снизилась более чем на 10%.

Доля NYSE в торговле американскими акциями

Руководители компаний, чьи акции представлены на NYSE, придерживаются разных мнений по поводу желания биржи сохранить человеческий элемент.

Нолан Уотсон, президент и директор Sandstorm Gold, говорит, что наличие персонала биржевого зала не играло большой роли при принятии компанией решения о выходе на NYSE. По его словам, компания никогда не общается с кем-то из сотрудников зала, поэтому их значение весьма спорно. При этом он добавил, что включение в список NYSE очень важно для них, так как здесь есть объемы, и умные инвесторы компании предпочитают проводить операции именно здесь. "Это фондовая площадка мира №1", - сказал он.

В целом, для компаний взаимодействие с людьми, торгующими их акциями, не является главным. Об этом говорит Крис Вестфол, вице-президент Financial Executives International. По его словам, директоров больше волнует доступ к максимальному пулу инвесторов и уверенность в том, что у регуляторов не будет претензий.

Человеческий фактор в биржевой торговле

Если вы хотите увидеть компанию, которая отражает будущее, где человек и машины работают вместе, сложно будет найти лучший пример, чем производитель медицинских роботов Myomo. Когда пришло время и ее представителям ударить в колокол для закрытия торговой сессии на NYSE, это право было предоставлено женщине-клиенту, пользующейся ортопедическим протезом руки, созданным в Myomo.

Пол Гудонис, генеральный директор компании, говорит, что наличие сотрудников в биржевом зале и выделенных маркет-мейкеров были важными аргументами в пользу выхода на NYSE.

Маркет-мейкеры получают деньги (рибейты) в обмен на обеспечение правильных котировок акции, ликвидности и упорядоченной торговли. Чтобы получать такое вознаграждение, крупные фирмы, занимающиеся высокочастотной торговлей (например, Virtu Financial, которая работает также и на других фондовых площадках), должны размещать в биржевом зале своих сотрудников. Есть на NYSE и фирмы, осуществляющие только электронную торговлю и не являющиеся маркетмейкерами, но для них рибейты меньше, так как требования к их торговле не такие строгие.

Директор Myomo говорит, что ему нравится обратная связь, которую он получает от Virtu о ситуации на рынке с его акциями. Например, маркетмейкер свяжется с клиентом, если заметит непривычно высокие объемы торговли акциями компании.

Еще одним важным аргументом в пользу NYSE он называет маркетинговый потенциал биржи. Myomo - небольшая и мало известная компания, ее рыночная капитализация составляет около 40 миллионов долларов. Но после того, как ее символ - MYO - появился на экранах биржевого зала, акция выстрелила на 60% только за счет повышения внимания к ней.

Время закрытия торговой сессии

Еще одна группа сотрудников биржевого зала NYSE - брокеры. Они пользуются особым преимуществом в конце торговой сессии, когда устанавливается окончательная цена акции. По закону, брокеры в США обычно должны покупать или продавать акции на бирже, которая предлагает наилучшую цену в течение дня. Это можно сделать на любой из многочисленных электронных площадок. Но когда рынок закрывается, торговля практически полностью возвращается на ту биржу, где зарегистрирована конкретная акция.

Поскольку Nasdaq и NYSE фактически имеют дуополию на акции американских компаний, то они проводят и финальный аукцион по своим акциям. То же самое происходит и на многих других крупных биржах мира, например на Лондонской фондовой бирже и Euronext. За торговлю во время такого аукциона операторы бирж обычно взимают повышенную комиссию.

Аукцион на закрытии важен, потому что именно на нем устанавливается окончательная официальная цена, которой руководствуются многие управляющие активами. Таким образом, биржа, в список которой включена конкретная акция, задает важный ориентир. Интересно, что многие инвесторы высказываются в пользу сохранения такой монополии. Несмотря на то, что брокеры Уолл-стрит высказывают недовольство тем, что во время финального аукциона приходится платить больше, при пользовании другими ценами у них возникала бы погрешность отслеживания относительно эталонной цены. Все больший вклад в торговлю во время финальных аукционов вносят пассивные фонды, привязанные к индексам и отслеживающие цены на конец дня.

Здесь сотрудники биржевого зала NYSE тоже имеют особое преимущество: брокеры могут пользоваться системой d-Quote, которая дает им почти 15 минут дополнительного времени для корректировки или добавления заявок по акциям в конце торговли, что может быть самой важной ценой дня. Как сказал один из трейдеров, в мире компьютеризированной торговли эти четверть часа подобны нескольким месяцам во времена ручной торговли: за эти 15 минут может появиться какая-то новость, или произойти тысячи других сделок.

Доступ к системе d-Quote можно получить только через брокера зала с портативным устройством. Этот тип ордеров невероятно популярен, а это значит, что значительная часть торговли по-прежнему требует реакции человека. Однако специалисты по структуре рынка утверждают, что это можно делать и без сотрудников зала.

"Мы решили не отказываться от влияния человека", - говорит Майкл Блогранд, отвечающий на NYSE за торговлю акциями. "Мы хотим обеспечить надлежащий надзор".

Человеческий фактор важен в периоды кризиса. Таково мнение Джастин Шэк, управляющего директора и партнера компании Rosenblatt Securities, имеющей около двух десятков брокеров в зале NYSE. Он рассказал, что, когда ошибка в программе привела к потере компанией Knight Capital 440 миллионов долларов за 30 минут, сотрудники биржевого зала вручную закрыли торговлю.

Результат налицо

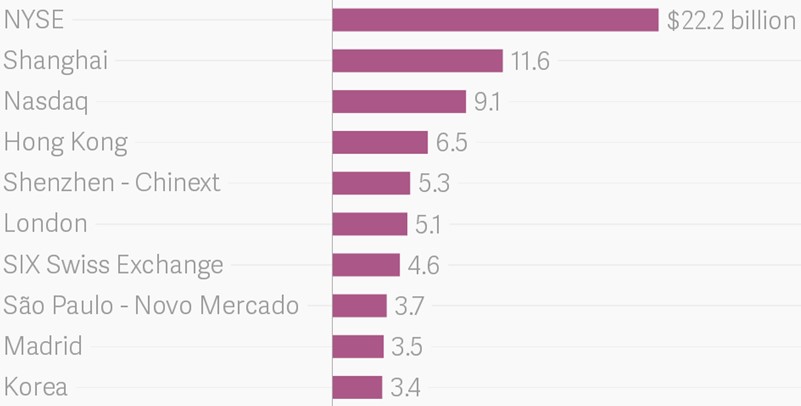

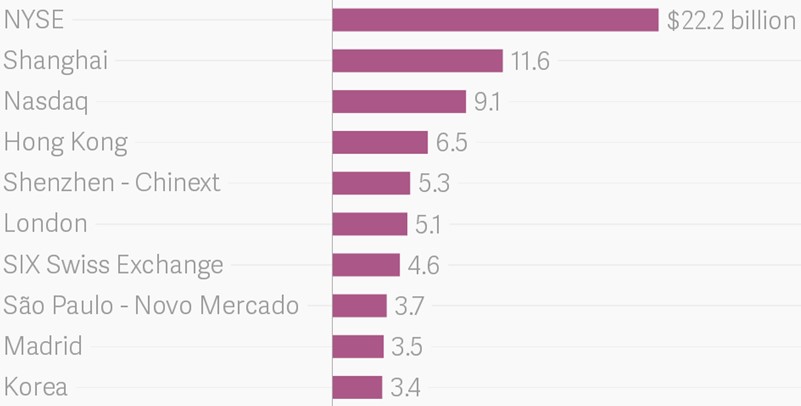

Похоже, что любые действия NYSE приводят к притоку новых крупных IPO. На эту биржу приходят новые компании со всего мира. Ее финансовые потоки от IPO примерно вдвое превышают сборы Шанхайской биржи, которая по этому показателю занимает второе место.

Средства, привлеченные в ходе IPO в 2017 году (млрд долл.)

Безусловно, доминирование NYSE не является гарантированным. Биржа Nasdaq, созданная в 1971 году, имеет достаточно большой вес на американском рынке и церемонию удара в колокол на Таймс-сквер. Она является постоянным конкурентом NYSE по части IPO. Большие планы и у двух новых технологически продвинутых фирм. IEX и Bats Global Markets всеми силами пытаются пошатнуть позиции NYSE и Nasdaq на фондовом рынке. IEX работает над расширением своего списка акций, а Bats создала собственную альтернативу финальным аукционам NYSE.

Дик Грассо, бывший глава NYSE, однажды назвал фондовую биржу "величайшим шоу на Земле". Прославленный биржевой зал пока воздерживается от внедрения автоматизации. Если (или когда) данная модель устареет, это будет трудный момент для NYSE. Так считает Джефри Шпрехер, директор Intercontinental Exchange, родительской компании NYSE. Снесение национального памятника, с его коринфскими колоннами, американскими флагами и архитектурой неоклассицизма, было бы гораздо менее популярным шагом, чем поиск возможностей его сохранения.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Несколько сотен ее трейдеров и брокеров являются олицетворением Уолл-стрит и крайне важным элементом бренда NYSE, самого известного в финансовом мире. Ее успехам в области маркетинга позавидует любая компания. Однако во всех остальных уголках мира компьютеры полностью контролируют торговлю акциями. Да и на NYSE они играют важнейшую роль. Поэтому возникает вполне резонный вопрос: стоит ли держать всех этих людей, шатающихся по биржевому залу на Уолл-стрит, 11? Критики утверждают, что это - лишь фасад для телекамер, подобный Диснейленду.

"Если бы пришлось начинать с нуля, торговля была бы полностью автоматической", - говорит Ларри Табб, учредитель научно-консалтинговой фирмы Tabb Group. "Но я думаю, человек в торговле все же полезен".

Одним из доводов в пользу сохранения людей является, безусловно, необходимость производить эффект. Когда в начале года Эван Шпигель, директор Snap, в окружении маркет-мейкеров в голубых жилетах ударил в колокол, открыв первую для его компании торговую сессию, это зафиксировали все присутствовавшие в зале камеры. Комментатором этого "супер-кубка Уолл-стрит", транслировавшегося по CNBC на весь мир, был Джим Крамер. Программное обеспечение можно легко тиражировать, а церемония удара в колокол к началу торгов на NYSE уникальна - благодаря торговому залу.

В торговом зале компании находятся 30 мест для СМИ. Отличительной особенностью является и культовый фасад здания в неоклассицистическом стиле. Стейси Каннингем, исполнительный директор NYSE Group, признает важность маркетинга, но говорит, что дело не только в нем.

"Полностью автоматизировать рынок можно, но, когда исчезает взаимодействие между людьми, теряется ценность", - сказал он. "Мы считаем, что нашли оптимальное сочетание".

Трейдер против торгового робота

NYSE и Nasdaq - единственные фондовые рынки США, о которых слышало большинство американцев. Кроме них здесь существуют еще более десятка электронных площадок, отчаянно борющихся за свою долю рынка, общий объем которого оценивается в 26 триллионов долларов. Доля NYSE в течение последних трех лет остается стабильной и составляет около 22%. Но с 2009 года, ввиду усиливающейся конкуренции, она снизилась более чем на 10%.

Доля NYSE в торговле американскими акциями

Руководители компаний, чьи акции представлены на NYSE, придерживаются разных мнений по поводу желания биржи сохранить человеческий элемент.

Нолан Уотсон, президент и директор Sandstorm Gold, говорит, что наличие персонала биржевого зала не играло большой роли при принятии компанией решения о выходе на NYSE. По его словам, компания никогда не общается с кем-то из сотрудников зала, поэтому их значение весьма спорно. При этом он добавил, что включение в список NYSE очень важно для них, так как здесь есть объемы, и умные инвесторы компании предпочитают проводить операции именно здесь. "Это фондовая площадка мира №1", - сказал он.

В целом, для компаний взаимодействие с людьми, торгующими их акциями, не является главным. Об этом говорит Крис Вестфол, вице-президент Financial Executives International. По его словам, директоров больше волнует доступ к максимальному пулу инвесторов и уверенность в том, что у регуляторов не будет претензий.

Человеческий фактор в биржевой торговле

Если вы хотите увидеть компанию, которая отражает будущее, где человек и машины работают вместе, сложно будет найти лучший пример, чем производитель медицинских роботов Myomo. Когда пришло время и ее представителям ударить в колокол для закрытия торговой сессии на NYSE, это право было предоставлено женщине-клиенту, пользующейся ортопедическим протезом руки, созданным в Myomo.

Пол Гудонис, генеральный директор компании, говорит, что наличие сотрудников в биржевом зале и выделенных маркет-мейкеров были важными аргументами в пользу выхода на NYSE.

Маркет-мейкеры получают деньги (рибейты) в обмен на обеспечение правильных котировок акции, ликвидности и упорядоченной торговли. Чтобы получать такое вознаграждение, крупные фирмы, занимающиеся высокочастотной торговлей (например, Virtu Financial, которая работает также и на других фондовых площадках), должны размещать в биржевом зале своих сотрудников. Есть на NYSE и фирмы, осуществляющие только электронную торговлю и не являющиеся маркетмейкерами, но для них рибейты меньше, так как требования к их торговле не такие строгие.

Директор Myomo говорит, что ему нравится обратная связь, которую он получает от Virtu о ситуации на рынке с его акциями. Например, маркетмейкер свяжется с клиентом, если заметит непривычно высокие объемы торговли акциями компании.

Еще одним важным аргументом в пользу NYSE он называет маркетинговый потенциал биржи. Myomo - небольшая и мало известная компания, ее рыночная капитализация составляет около 40 миллионов долларов. Но после того, как ее символ - MYO - появился на экранах биржевого зала, акция выстрелила на 60% только за счет повышения внимания к ней.

Время закрытия торговой сессии

Еще одна группа сотрудников биржевого зала NYSE - брокеры. Они пользуются особым преимуществом в конце торговой сессии, когда устанавливается окончательная цена акции. По закону, брокеры в США обычно должны покупать или продавать акции на бирже, которая предлагает наилучшую цену в течение дня. Это можно сделать на любой из многочисленных электронных площадок. Но когда рынок закрывается, торговля практически полностью возвращается на ту биржу, где зарегистрирована конкретная акция.

Поскольку Nasdaq и NYSE фактически имеют дуополию на акции американских компаний, то они проводят и финальный аукцион по своим акциям. То же самое происходит и на многих других крупных биржах мира, например на Лондонской фондовой бирже и Euronext. За торговлю во время такого аукциона операторы бирж обычно взимают повышенную комиссию.

Аукцион на закрытии важен, потому что именно на нем устанавливается окончательная официальная цена, которой руководствуются многие управляющие активами. Таким образом, биржа, в список которой включена конкретная акция, задает важный ориентир. Интересно, что многие инвесторы высказываются в пользу сохранения такой монополии. Несмотря на то, что брокеры Уолл-стрит высказывают недовольство тем, что во время финального аукциона приходится платить больше, при пользовании другими ценами у них возникала бы погрешность отслеживания относительно эталонной цены. Все больший вклад в торговлю во время финальных аукционов вносят пассивные фонды, привязанные к индексам и отслеживающие цены на конец дня.

Здесь сотрудники биржевого зала NYSE тоже имеют особое преимущество: брокеры могут пользоваться системой d-Quote, которая дает им почти 15 минут дополнительного времени для корректировки или добавления заявок по акциям в конце торговли, что может быть самой важной ценой дня. Как сказал один из трейдеров, в мире компьютеризированной торговли эти четверть часа подобны нескольким месяцам во времена ручной торговли: за эти 15 минут может появиться какая-то новость, или произойти тысячи других сделок.

Доступ к системе d-Quote можно получить только через брокера зала с портативным устройством. Этот тип ордеров невероятно популярен, а это значит, что значительная часть торговли по-прежнему требует реакции человека. Однако специалисты по структуре рынка утверждают, что это можно делать и без сотрудников зала.

"Мы решили не отказываться от влияния человека", - говорит Майкл Блогранд, отвечающий на NYSE за торговлю акциями. "Мы хотим обеспечить надлежащий надзор".

Человеческий фактор важен в периоды кризиса. Таково мнение Джастин Шэк, управляющего директора и партнера компании Rosenblatt Securities, имеющей около двух десятков брокеров в зале NYSE. Он рассказал, что, когда ошибка в программе привела к потере компанией Knight Capital 440 миллионов долларов за 30 минут, сотрудники биржевого зала вручную закрыли торговлю.

Результат налицо

Похоже, что любые действия NYSE приводят к притоку новых крупных IPO. На эту биржу приходят новые компании со всего мира. Ее финансовые потоки от IPO примерно вдвое превышают сборы Шанхайской биржи, которая по этому показателю занимает второе место.

Средства, привлеченные в ходе IPO в 2017 году (млрд долл.)

Безусловно, доминирование NYSE не является гарантированным. Биржа Nasdaq, созданная в 1971 году, имеет достаточно большой вес на американском рынке и церемонию удара в колокол на Таймс-сквер. Она является постоянным конкурентом NYSE по части IPO. Большие планы и у двух новых технологически продвинутых фирм. IEX и Bats Global Markets всеми силами пытаются пошатнуть позиции NYSE и Nasdaq на фондовом рынке. IEX работает над расширением своего списка акций, а Bats создала собственную альтернативу финальным аукционам NYSE.

Дик Грассо, бывший глава NYSE, однажды назвал фондовую биржу "величайшим шоу на Земле". Прославленный биржевой зал пока воздерживается от внедрения автоматизации. Если (или когда) данная модель устареет, это будет трудный момент для NYSE. Так считает Джефри Шпрехер, директор Intercontinental Exchange, родительской компании NYSE. Снесение национального памятника, с его коринфскими колоннами, американскими флагами и архитектурой неоклассицизма, было бы гораздо менее популярным шагом, чем поиск возможностей его сохранения.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter