24 июля 2018 smart-lab.ru

Трамп в пятницу отжёг!!! Точнее, зажигать он начал ещё накануне, когда выразил озабоченность повышением ставок ФРС – крайне нестандартный шаг для президента США, вызвавший массу эмоций на рынках и в СМИ (негоже президенту вмешиваться в действия ФРС) https://t.me/russianmacro/2631. Однако этого показалось мало, и дабы убедить рынок в серьёзности своих заявлений, он в пятницу вечером по Москве добавил уже конкретики – дескать его волнует, что ставка до конца года будет повышена дважды. Здесь уже рынки сильно заволновались! Доходности казначейских обязательств пошли резко вверх, подняв всё кривую UST до максимальных уровней за последние 3 недели. Так по 30-летним бумагам ставки взлетели с 2.97 до 3.03%. Казалось бы, раз президент давит на ФРС с целью сдержать повышение ставок, то это должно оказывать поддержку рынку госдолга и способствовать снижение рыночных доходностей. Но инвесторы мыслят иначе – ФРС знает, что делает, и если вмешательство президента окажет влияние на действия монетарных властей, то это поставит под угрозу ценовую стабильность. Отсюда и такая реакция, отражающая рост инфляционных опасений. Точно также реагировал и турецкий рынок на эскапады Эрдогана в адрес местного ЦБ. И просто поразительно, что Трамп действует в той же манере.

Если первое его заявление я не воспринял всерьёз, посчитав это малозначимым фактором для рынков, то теперь вынужден констатировать, что у нас появился новый фактор риска – угроза давления на ФРС. Теперь любые заявления Трампа и его администрации на эту тему будут вызывать повышенную волатильность. Для развивающихся рынков это негативный момент.

Тем временем, у Трампа появляется новый повод для беспокойства. Пока он развивает мегаактивность на полях торговых войн и отношений с Россией, его рейтинг резко пошёл вниз https://t.me/russianmacro/2644. Он следит за такими вещами: https://twitter.com/realDonaldTrump/status/985529299905187840, и чем ближе ноябрьские выборы в Конгресс, тем больше будет уделять этому внимание. Падение рейтинга президента США в преддверие выборов, на мой взгляд, повышает геополитические риски, так как может привести к непредсказуемым шагам с его стороны.

Признаюсь, я давно слежу за рейтингом американского президента. И чем дальше, тем сильнее растёт моё изумление относительно прогнозных качеств этого индикатора. Складывается ощущение, что это наиболее оперативный индикатор состояния экономики США, достоверно прогнозирующий экономические тренды (опросы проводятся ежедневно, их результаты здесь: http://www.rasmussenreports.com/public_content/politics/trump_administration/trump_approval_index_history).

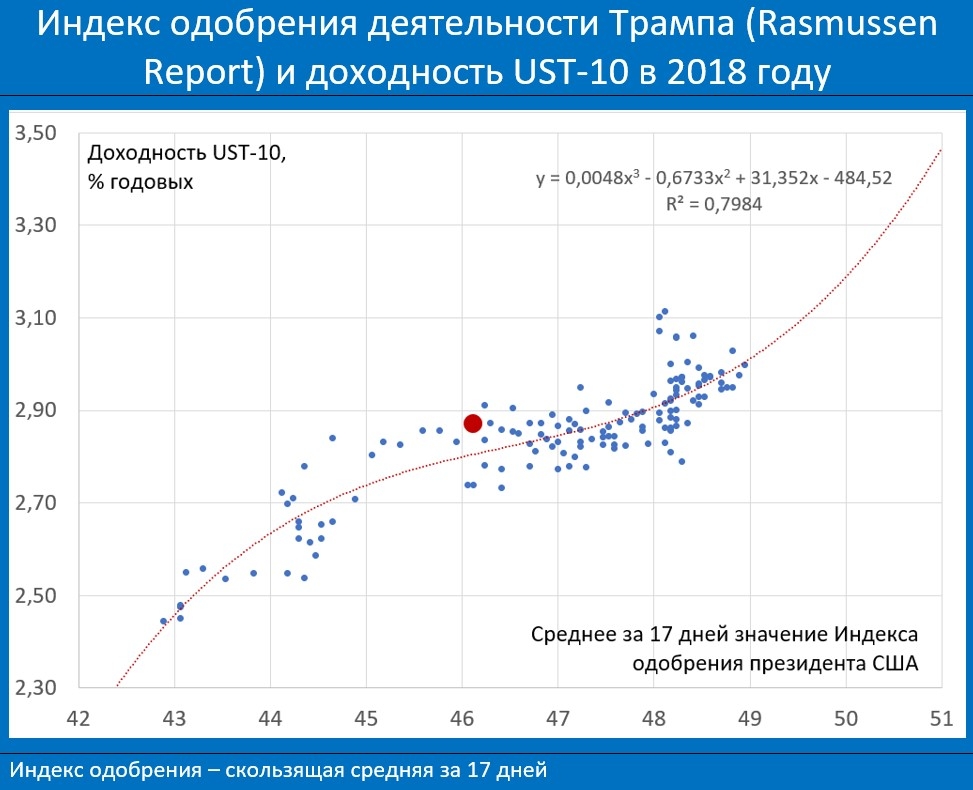

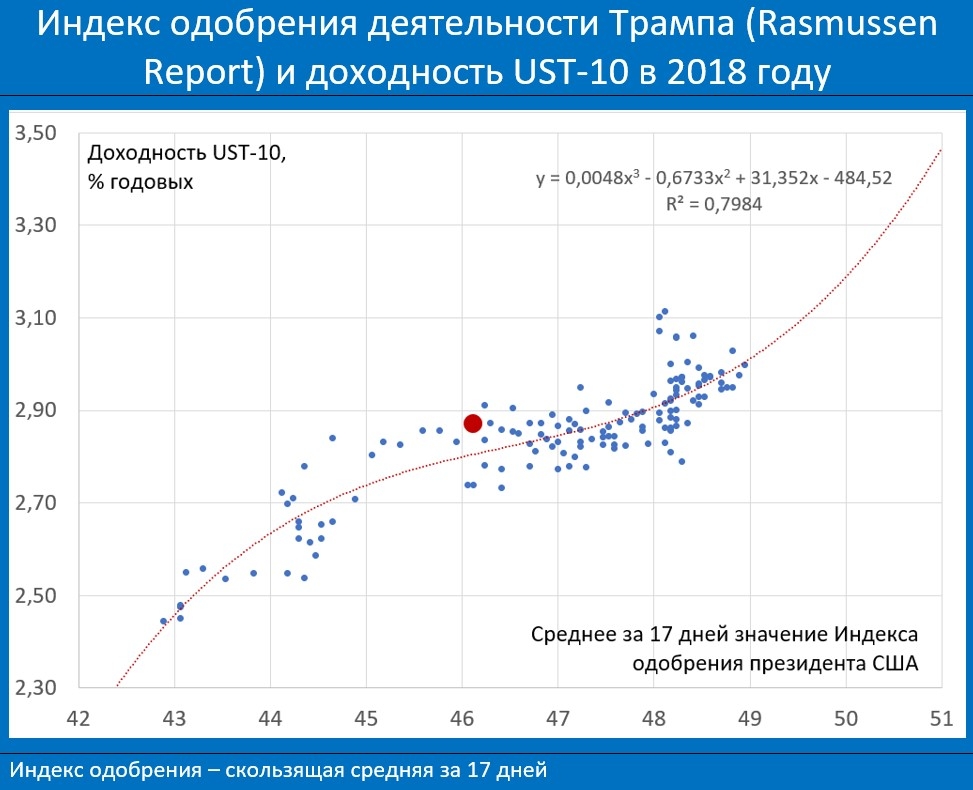

Но больше всего меня впечатлила высокая корреляция между этим индексом и доходностями долгосрочных казначейских облигаций США. Между ежедневными значениями корреляция не очень высокая, хотя и статистически значимая (чуть выше 0.5), но если брать сглаженные значения индекса одобрения, то коэффициент корреляции возрастает до 0.7-0.8. Я брал ежедневные ряды с начала года, максимальная корреляция достигалась при сглаживании индекса одобрения по 17 дням https://t.me/russianmacro/2645.

В общем то, здесь нет ничего странного. Индекс одобрения во многом отражает текущие потребительские настроения в США – население и малый бизнес. От уровня этих настроений зависит потребительская активность, которая во многом определяет деловую активность в целом в экономике. Деловую активность, конечно, очень хорошо описывают и индексы PMI. Но они публикуются раз в месяц. А здесь мы получаем инструмент для ежедневного анализа деловой конъюнктуры.

Доходность UST – это тоже во многом индикатор деловой активности. Вообще, длинные ставки в теории – это баланс инвестиций и сбережений. Если активность в экономике возрастает, и увеличивается спрос на инвестиции, длинные ставки растут. Если же ситуация в экономике не очень, и инвесторы не видят привлекательных инвестиционных возможностей соответственно складывающимся рискам, то предпочитают вложения в US Treasuries, а не новые проекты. В этом случае длинные ставки идут вниз. В этой формуле, как Вы заметили, не присутствуют рассуждения о политике ФРС. Действительно, ставки ФРС определяют стоимость коротких денег. Но стоимость длинных денег не всегда подвластна ФРС. Более того, агрессивное повышение ставок ФРС может вести к снижению долгосрочных доходностей, если инвесторы решат, что такое повышение угрожает деловой активности.

В силу вышесказанного, корреляция между Индексом одобрения президента и доходностью UST-10 выглядит вполне логичной. О чём может свидетельствовать наблюдаемая динамика этих индикаторов? Индекс одобрения уверенно пошёл вниз, сигнализируя о том, что что-то в экономике пошло не так (ещё одним таким сильнейшим индикатором я считаю обвал на рынке промышленных металлов, на что обращал Ваше внимание ещё в начале июля https://t.me/russianmacro/2484). В этих условиях устойчивый рост доходностей UST начинает выглядеть сомнительным. Не исключено, что пятничный рост ставок – очень хорошая возможность купить долгосрочные UST. Как показано на вышеприведённом графике https://t.me/russianmacro/2646, закрепление Индекса одобрения на уровне 43-44 (последнее значение – 44) может привести к пикированию доходностей UST-10 в район 2.5-2.6.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Если первое его заявление я не воспринял всерьёз, посчитав это малозначимым фактором для рынков, то теперь вынужден констатировать, что у нас появился новый фактор риска – угроза давления на ФРС. Теперь любые заявления Трампа и его администрации на эту тему будут вызывать повышенную волатильность. Для развивающихся рынков это негативный момент.

Тем временем, у Трампа появляется новый повод для беспокойства. Пока он развивает мегаактивность на полях торговых войн и отношений с Россией, его рейтинг резко пошёл вниз https://t.me/russianmacro/2644. Он следит за такими вещами: https://twitter.com/realDonaldTrump/status/985529299905187840, и чем ближе ноябрьские выборы в Конгресс, тем больше будет уделять этому внимание. Падение рейтинга президента США в преддверие выборов, на мой взгляд, повышает геополитические риски, так как может привести к непредсказуемым шагам с его стороны.

Признаюсь, я давно слежу за рейтингом американского президента. И чем дальше, тем сильнее растёт моё изумление относительно прогнозных качеств этого индикатора. Складывается ощущение, что это наиболее оперативный индикатор состояния экономики США, достоверно прогнозирующий экономические тренды (опросы проводятся ежедневно, их результаты здесь: http://www.rasmussenreports.com/public_content/politics/trump_administration/trump_approval_index_history).

Но больше всего меня впечатлила высокая корреляция между этим индексом и доходностями долгосрочных казначейских облигаций США. Между ежедневными значениями корреляция не очень высокая, хотя и статистически значимая (чуть выше 0.5), но если брать сглаженные значения индекса одобрения, то коэффициент корреляции возрастает до 0.7-0.8. Я брал ежедневные ряды с начала года, максимальная корреляция достигалась при сглаживании индекса одобрения по 17 дням https://t.me/russianmacro/2645.

В общем то, здесь нет ничего странного. Индекс одобрения во многом отражает текущие потребительские настроения в США – население и малый бизнес. От уровня этих настроений зависит потребительская активность, которая во многом определяет деловую активность в целом в экономике. Деловую активность, конечно, очень хорошо описывают и индексы PMI. Но они публикуются раз в месяц. А здесь мы получаем инструмент для ежедневного анализа деловой конъюнктуры.

Доходность UST – это тоже во многом индикатор деловой активности. Вообще, длинные ставки в теории – это баланс инвестиций и сбережений. Если активность в экономике возрастает, и увеличивается спрос на инвестиции, длинные ставки растут. Если же ситуация в экономике не очень, и инвесторы не видят привлекательных инвестиционных возможностей соответственно складывающимся рискам, то предпочитают вложения в US Treasuries, а не новые проекты. В этом случае длинные ставки идут вниз. В этой формуле, как Вы заметили, не присутствуют рассуждения о политике ФРС. Действительно, ставки ФРС определяют стоимость коротких денег. Но стоимость длинных денег не всегда подвластна ФРС. Более того, агрессивное повышение ставок ФРС может вести к снижению долгосрочных доходностей, если инвесторы решат, что такое повышение угрожает деловой активности.

В силу вышесказанного, корреляция между Индексом одобрения президента и доходностью UST-10 выглядит вполне логичной. О чём может свидетельствовать наблюдаемая динамика этих индикаторов? Индекс одобрения уверенно пошёл вниз, сигнализируя о том, что что-то в экономике пошло не так (ещё одним таким сильнейшим индикатором я считаю обвал на рынке промышленных металлов, на что обращал Ваше внимание ещё в начале июля https://t.me/russianmacro/2484). В этих условиях устойчивый рост доходностей UST начинает выглядеть сомнительным. Не исключено, что пятничный рост ставок – очень хорошая возможность купить долгосрочные UST. Как показано на вышеприведённом графике https://t.me/russianmacro/2646, закрепление Индекса одобрения на уровне 43-44 (последнее значение – 44) может привести к пикированию доходностей UST-10 в район 2.5-2.6.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter