8 августа 2018 utmedia

Переводим аналитическое исследование Element Group, компании-эксперта в традиционных и криптовалютных рынках.

Element Group консультирует ICO-проекты и 4 раза в год публикует отчет о состоянии рынка. В этом отчете рассматривается влияние глобальных трендов мировой экономики на криптовалюты.

В первой части отчета:

Коррекция фондового рынка – неизведанная территория для криптовалют.

Краткосрочные спекулянты доведены до изнеможения.

ETF на биткоин – настоящая заветная мечта криптовалютного мира.

Волатильность биткоина становится ближе к той, иметь дело с которой институциональному инвестору с опытом на товарных рынках может быть комфортно.

Фьючерсы стопроцентно повлияли на цену биткоина.

Введение

Что может произойти с криптовалютами в случае обвала фондового рынка?

Если процентные ставки вырастут больше, чем ожидается, повлияет ли это на то, как крипто-компании принимают бизнес-решения? А что, если США начнут настоящую торговую войну с Китаем? А если ввяжутся в настоящую войну? Это всего лишь некоторые примерные вопросы, которые мы задаем и которые обсуждаем друг с другом каждый день.

Мы теоретизируем и моделируем различные сценарии макроэкономических рисков в меру наших возможностей, чтобы защититься от любых возможных рисков снижения стоимости нашего собственного портфеля.

Однако, мы обнаружили, что это исключительно сложная задача. Младенческий возраст самого рынка вкупе с огромным количеством факторов, влияющих на цену цифрового актива в каждой конкретный период времени, делают практически невозможным точное предсказание того, что произойдет в случае роста макроэкономических рисков.

Вместе с тем мы считаем, что построение логического утверждения является ключевым элементом любой стратегии управления рисками.

Мы также верим в необходимость обмена информацией и приглашения единомышленников к дискуссии. И именно поэтому в нашей последней ежеквартальной публикации под названием «Глобальные макроэкономические тренды и криптовалюты» мы рассказываем о некоторых результатах наших исследований, полученных в ходе изучения взаимосвязей между различными традиционными элементами макроэкономики и миром цифровых активов. Для лаконичности мы структурировали настоящую публикацию так же, как и наши еженедельные заметки, и излагаем наши мысли на эту тему в виде отдельных эпизодов.

Коррекция фондового рынка – неизведанная территория для криптовалют

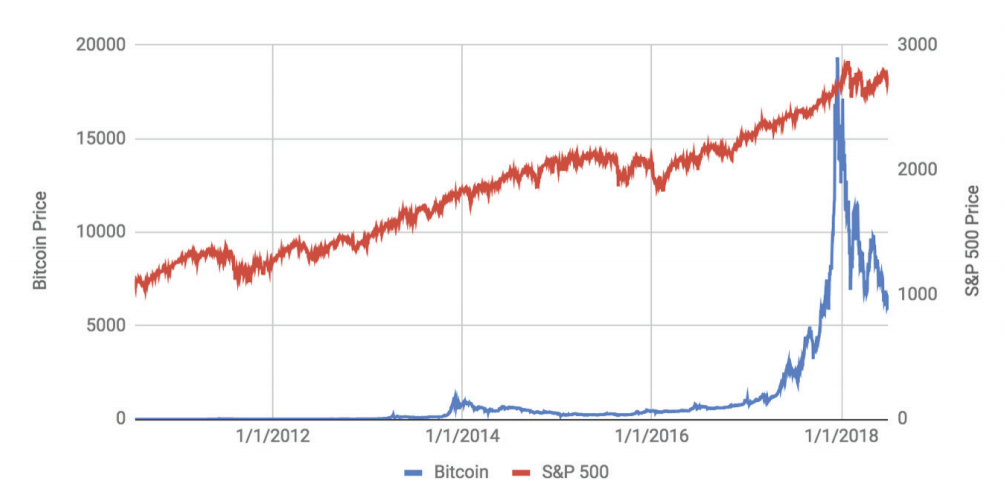

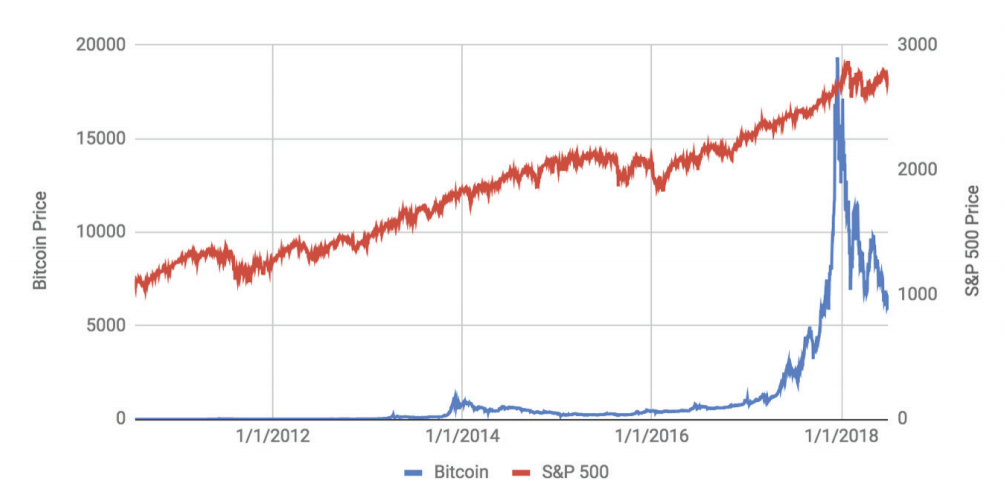

Биткоин еще никогда не сталкивался с рецессией. Он еще ни разу не проживал полностью весь рыночный цикл.

Криптовалютный рынок зародился в конце последней коррекции фондового рынка в 2009 году. С начала 2010 года индекс S&P 500 демонстрирует стабильный рост в годовом исчислении, увеличившись на 140%. Во многом такую динамику можно объяснить распространением пассивных инструментов инвестирования, которые в итоге привлекли сотни миллиардов средств инвесторов. Учитывая их относительно невысокие расходы и более высокие чем у традиционных и более дорогих альфа-инструментов (например, хедж-фонды) результаты, они были явными фаворитами. Инвесторы, как розничные, так и институциональные, направляли все большее количество средств в ETF и индексные фонды, потому что, попросту говоря, они показывали самые лучшие результаты.

За этот же период цена биткоина пережила три крупных коррекции (в 2013, 2014 и 2018 гг.). Эти коррекции были вызваны конкретными катализаторами, характерными исключительно для крипто-отрасли. Эти коррекции не имели ничего общего с тем, что происходило вне крипто-мира. Хотя вопрос о том, что произойдет с ценой биткоина в случае полноценной коррекции фондового рынка, пока остается лишь на уровне домыслов, одно можно сказать точно: это нечто совершенно новое для цифровых активов, и соответствующее движение цены может, весьма вероятно, стать событием двойственного характера.

Биткоин и S&P 500

Левая вертикальная ось – цена биткоина; правая вертикальная ось — S&P 500.

Синяя линия — график биткоина; красная линия — график S&P 500.

Источник: собственный анализ Element Group.

Краткосрочные спекулянты доведены до изнеможения

В прошлом квартале цена биткоина выросла с 6 800 $ в конце марта до почти 10 000 $ в мае, а затем снова упала до 6 800 $ в конце июня. В этот период мы видели несколько малых бычьих и медвежьих рынков. Участники рынка пережили целый ряд ложных прорывов, коротких вспышек эйфории и напряжения. И хотя квартал к кварталу цена практически не изменилась, и без того огромное количество независимых друг от друга данных, доступных каждому для анализа, продолжило расти. Было так много шума. И так много шума по-прежнему остается.

Стало все труднее быть в курсе всего и при этом поддерживать свои знания в отрасли на должном уровне как по ширине охвата, так и по глубине анализа. Даже самые опытные профессионалы финансовой отрасли не в состоянии уделить 100% своей «вычислительной мощности» на изучение конкретного объекта инвестирования. Тем не менее в этой отрасли с ее уникальной структурой как класса активов, работающих в режиме 24/7/365, свободно спекулировать или торговать которыми при этом может каждый, пытаться уследить за всем и сразу становится настоящей издержкой профессии.

Розничный инвестор, вынужденный постоянно корректировать свои решения в ответ на поведение рынка, скорее всего, уже потерял терпение в попытке продолжить принятие рациональных решений. Такой инвестор уже, скорее всего, вступил в период экстремальной «усталости от принятия решений». Википедия определяет данный феномен как «снижение качества решений, принимаемых индивидом после продолжительного периода принятия решений». И хотя лежащие в основе усталости от принятия решений психологические факторы приводят к корреляции поведения участников экономической системы, некоторые из общих эффектов проникли и в нашу отрасль.

Одним из таких эффектов является сниженная способность идти на компромисс. Это когда обычно здравомыслящий человек настолько ментально истощен, что начинает уклоняться от принятия одинаково разумных решений. Мы видели наглядное подтверждение такого поведения в различных социальных сетях, когда розничный инвестор настолько устает интеллектуально с учетом количества новых ICO, выходящих на рынок, что он невероятно легко поддается тактикам продаж и маркетинга, которые с ним не сработали бы в любых других условиях. Это почти так же, как если бы этот человек просто прекратил попытки дальнейшего анализа или проведения экспертизы инвестиционного проекта.

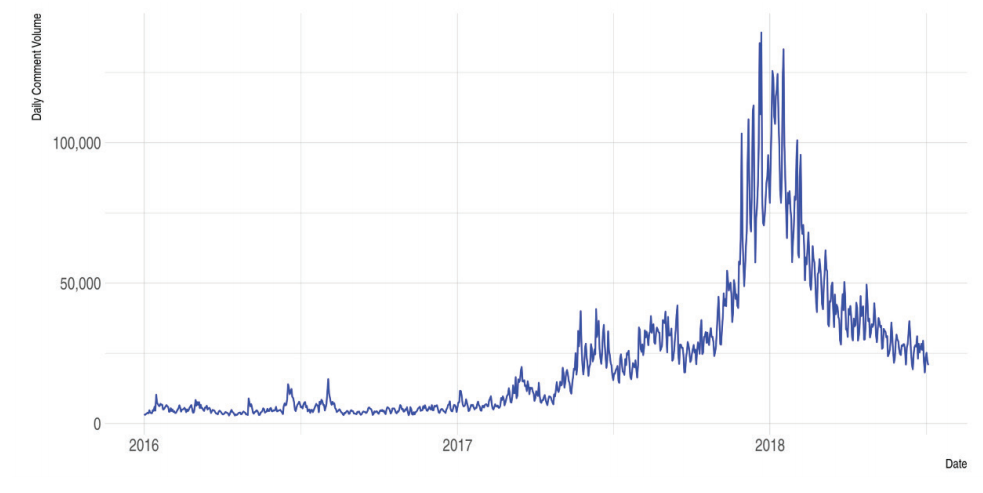

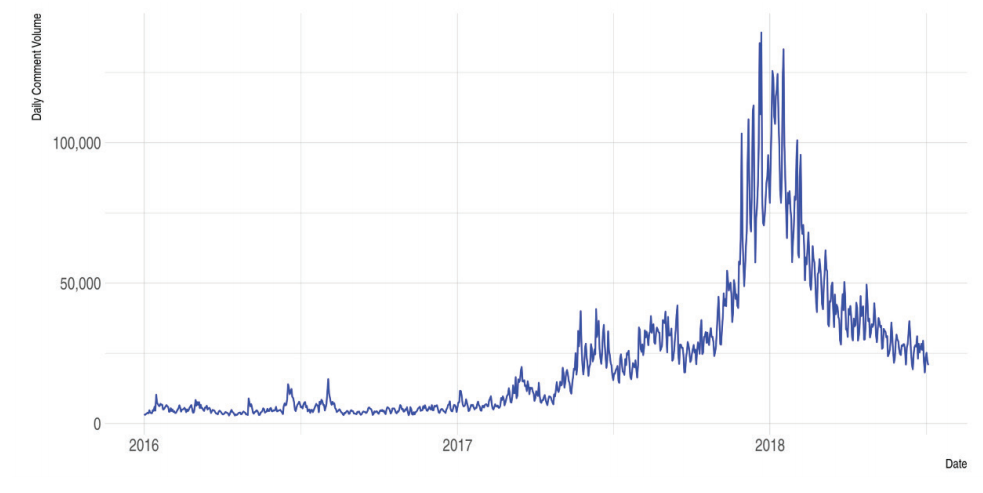

О долгосрочных последствиях такого изменения в поведении можно теоретизировать и дискутировать бесконечно. Однако мы решили рассматривать подобную усталость от принятия решений как возможный сигнал о том, что иррациональный оптимизм начинает себя исчерпывать, а формирование фундаментальных факторов рынка находится сейчас на такой стадии, что характер изменения цены под давлением рациональных спекулянтов примет более цивилизованную форму.

Количество ежедневных комментариев в связанных с криптовалютами форумах на сайте Reddit

Количество комментариев на сайте Reddit резко снизилось после достигнутого в декабре пика и продолжает снижаться.

Вертикальная ось — количество комментариев в день; горизонтальная ось — время.

Источник: собственный анализ Element Group.

ETF на биткоин – настоящая заветная мечта криптовалютного мира

Недостатка в катализаторах роста цены биткоина с текущего уровня до исторических максимумов нет. Кажется, что сейчас все говорят о необходимости наличия квалифицированного депозитария, более прозрачного регулирования и более комфортного для инвесторов механизма инвестирования, такого как ETF.

Хотя мы полностью согласны, что перечисленное выше действительно является важными факторами, мы считаем, что настоящий ETF на биткоин, обеспеченный фактическими биткоинами, окажет колоссальное влияние на цену актива и последствия такого события еще не полностью учтены в текущих ценах. Мы подчеркнули фактическое обеспечение биткоинами потому, что, по нашему мнению, как раз этот конкретный тип ETF окажет наибольшее прямое влияние на биржевую цену биткоина. А объясняется это тем, что чистая стоимость активов (net asset value, NAV) такого продукта будет прямой функцией от цены (источником которой скорее всего будет CoinMarketCap), и, следовательно, основным дилерам и маркет-мейкерам, которые будут предлагать ликвидность для такого типа ETF, придется аккумулировать существенный объем биткоинов для хеджирования собственных балансов.

В переводе на нормальный язык – прежде, чем мелкие инвесторы купят акции в ETF, дилерам нужно будет приобрести и держать большое количество биткоинов. Это событие само по себе наверняка приведет к росту цены и ее выходу из сложившегося диапазона.

Еще одна причина, по которой запуск ETF является серьезным событием – это сеть дистрибуции, которая будет выстроена под такой продукт. Подобный механизм инвестирования можно безболезненно ориентировать одновременно на индивидуальных инвесторов, финансовых консультантов, страховые компании, стратегов по моделированию и онлайн-платформы. Время, необходимое традиционным инвесторам для изучения данного продукта, будет минимальным. Зарегистрированным инвестиционным консультантам будет, скорее всего, комфортно приобретать такой инструмент в свой модельный портфель несмотря на более высокий риск, присущий базовому активу.

Уже есть примеры, когда инвестиционные консультанты, покупающие на длительный срок классические финансовые активы, приобретают высокорискованные продукты, такие как ETF с кредитным плечом или ETF, зарабатывающие на падении цены активов, ровно так же, как классические «голубые фишки». Мы считаем, что с запуском ETF на биткоин мы увидим наплыв традиционных инвесторов, не решавшихся до этого держать биткоины в портфеле, которые понесут свои средства в такой ETF без серьезных сомнений. А цена биткоина отреагирует на это соответствующим образом.

В качестве исторического прецедента подобного развития событий мы рассматриваем запуск другого популярного ETF, который предоставил инвесторам доступ к прежде трудно доступному классу активов – золоту. Вместо покупки и складирования физических золотых слитков (что сложно с точки зрения логистики) инвесторы получили возможность вкладывать деньги в инструмент, который повторял ценовую динамику их любимого драгоценного металла. Индексный фонд — SPDR Gold Shares ETF (GLD) – был запущен 18 ноября 2004 года. Цена золота за следующее десятилетие выросла в пять раз, как видно из графика ниже (примечание: мы не проводим прямую причинно-следственную связь, а лишь приводим результат наших наблюдений).

Источник: macrotrends.net

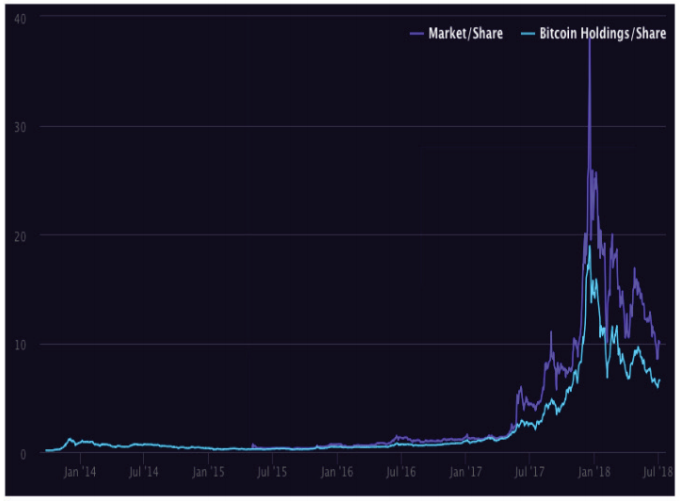

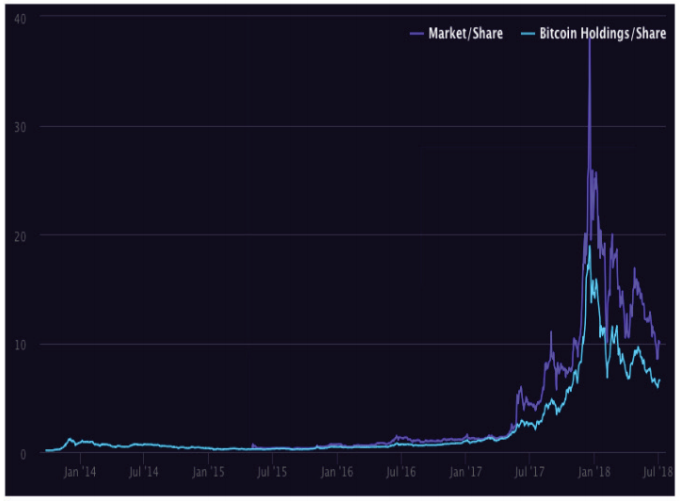

Вследствие такого развития событий инвесторы не только будут открывать позиции в биткоине с помощью этого инструмента, но и, весьма вероятно, будут готовы платить больше рыночной цены за удобство. Проиллюстрируем это на примере графика ниже.

Источник: grayscale.co

На графике мы видим цену и чистую стоимость активов того инструмента, который был весьма реальным способом покупки институциональными инвесторами биткоинов в свой портфель — с помощью структурного продукта, Bitcoin Investment Trust, или GBTC. Данный инвестиционный инструмент позволял аккредитованным инвесторам приобретать биткоины в более привычной для них форме. Однако в силу того, как данный продукт был структурирован, он часто торговался с существенной премией к чистой стоимости базового актива. На момент публикации GBTC торгуется почти с 50%-ной премией к стоимости биткоина. Это меньше, чем на максимумах в этом году, когда премия к цене биткоина превышала 100%. Проще говоря, инвесторы будут платить за доступ, если получить его несложно.

Волатильность биткоина становится ближе к той, иметь дело с которой институциональному инвестору с опытом на товарных рынках может быть комфортно

Когда криптовалюты как класс активов критикуют за высокую вмененную волатильность их доходности, обычно делают скидку на их юный возраст. На самом деле любой актив, способный генерировать такую высокую доходность за сравнительно короткий промежуток времени, будет волатильным, а всем, кто действительно понимает отношение риска и доходности, следует принять его в именно таком качестве.

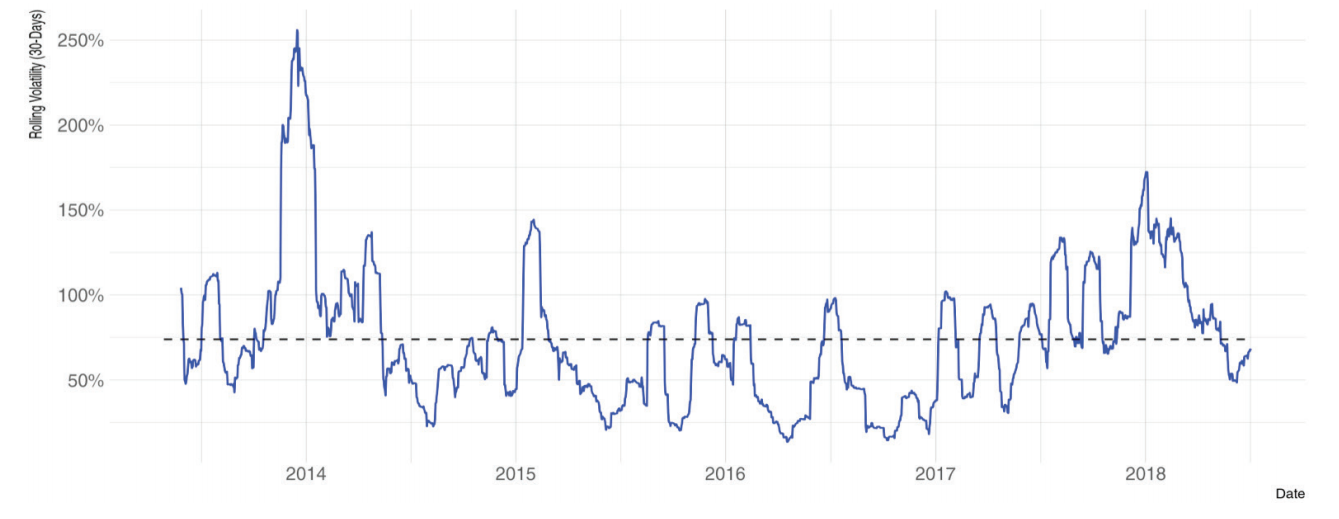

Однако сверхволатильные активы, как правило, — это слишком для традиционных институциональных инвесторов, таких как зарегистрированные инвестиционные консультанты, пенсионные и эндаумент-фонды. Это касается даже организаций c более высоким аппетитом к риску, которые, возможно, хотели бы вложить средства в менее предсказуемый актив, чем надежные «голубые фишки» с большой капитализацией. В основном, мы сейчас говорим о классе товарных активов. В этой категории удержание позиций, связанных с любым отрезком цепи поставок конкретного товара, обычно несет с собой существенную волатильность.

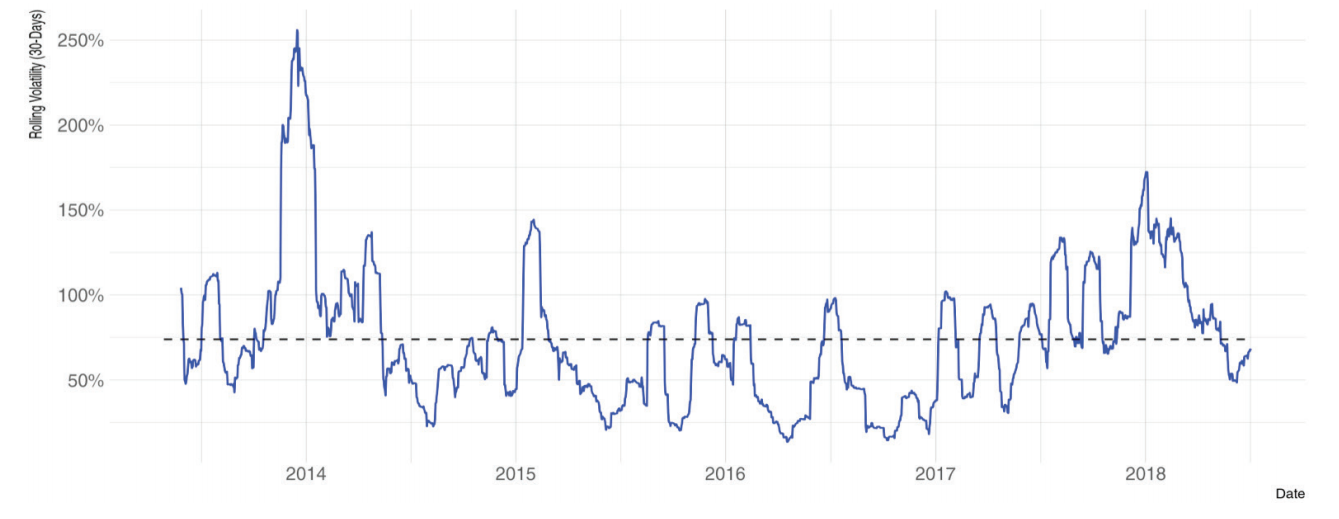

Например, давайте посмотрим на историческую волатильность в годовом выражении двух ETF, которые используются для игры на перспективах небольших добывающих компаний, занятых поиском залежей золота и серебра, а именно GDXJ (VanEck Vectors Junior Gold Miners ETF) и SILJ (ETFMG Prime Junior Silver ETF). По данным Morningstar, волатильность за трехлетний период составила 43% для GDXJ и 56% для SILJ. Это существенный ценовой риск, но есть ряд институциональных инвесторов, которые используют эти ETF в тактических целях и готовых мириться с такой волатильностью. Поэтому мы считаем, что снижение волатильности цены биткоина (как видно на графике ниже) тем лучше для этого класса активов, чем больше он становится похож на доступные на бирже альтернативы.

Накопленная волатильность биткоина за 30-дневный период

Текущая волатильность упала ниже исторической средней и приближается к уровням, которые не наблюдались более года.

Источник: собственный анализ Element Group

Фьючерсы стопроцентно повлияли на цену биткоина

Вопрос о влиянии фьючерсов на биткоин на цену самого биткоина, похоже, раскалывает крипто-сообщество на два лагеря. Мы считаем, что есть достаточно аргументов в пользу позиций обоих лагерей. Обвинение фьючерсов в слабости цены биткоина не лишено оснований. Удержание длинной позиции в биткоине с одновременным удержанием короткой позиции во фьючерсе было очень прибыльной стратегией для тех, кто мог позволить себе стоимость маржинального обеспечения и знал оптимальные точки входа и выхода из каждой позиции. По случайному совпадению мы обнаружили наличие едва различимой тенденции к снижению цены в преддверие и в течение периода экспирации фьючерсов, или во второй половине месяца. На графике ниже этот феномен виден очень хорошо. График показывает среднедневное изменение цены биткоина с нормализацией на середину месяца за каждый месяц 2018 года.

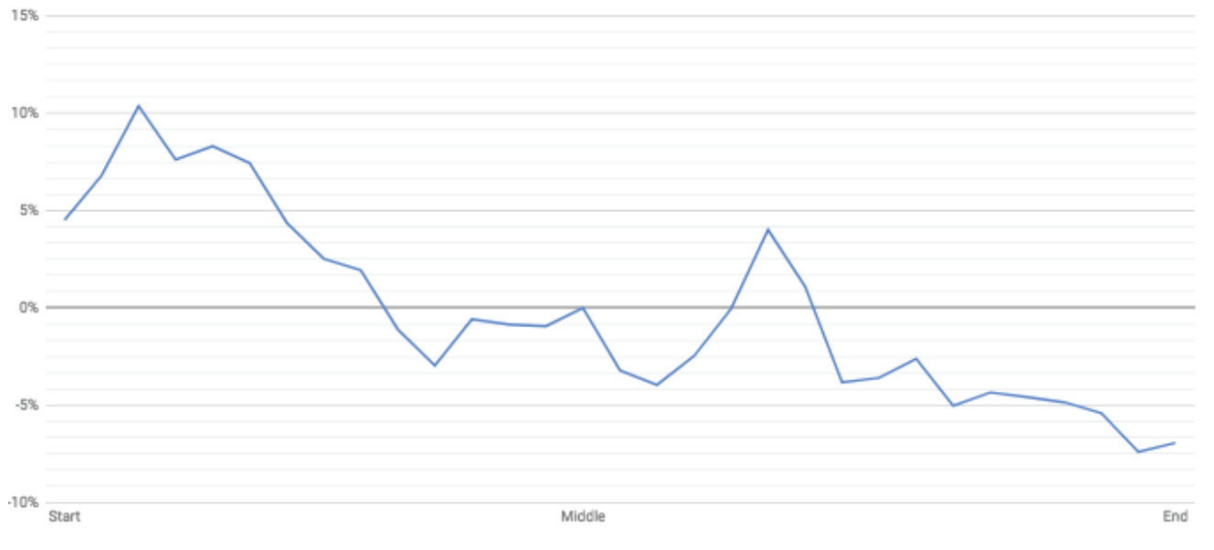

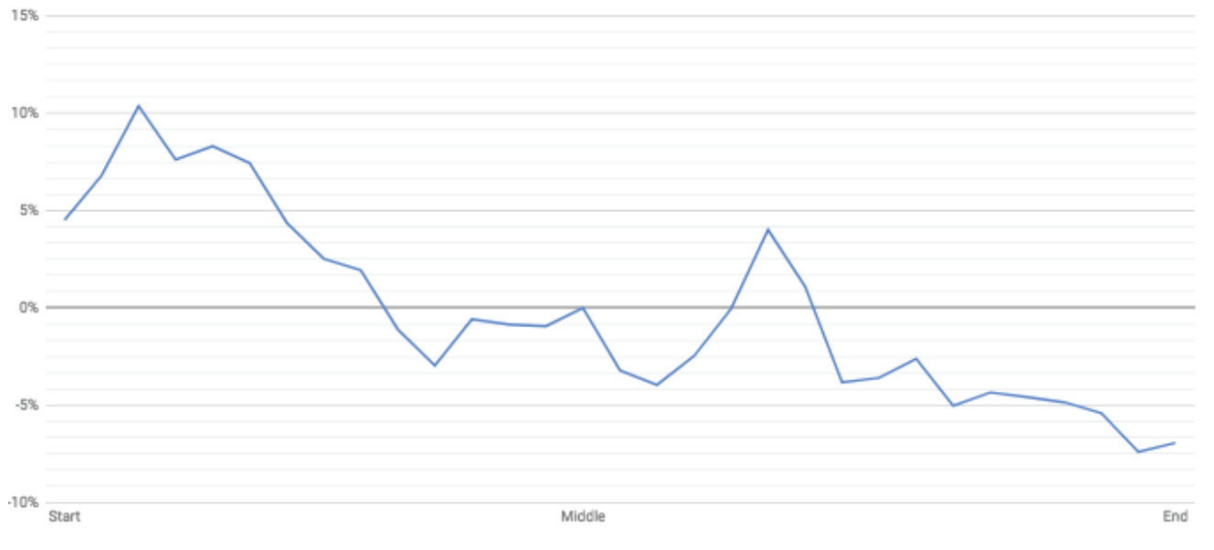

Среднедневное изменение цены биткоина

(С нормализацией на середину каждого месяца)

Источник: собственный анализ Element Group

С другой стороны, те, кто говорят о крайней незначительности объемов торгов фьючерсами на биткоин для оказания влияния на сам актив, тоже в чем-то правы. Для подтверждения этого утверждения можно сравнить средний дневной объем торгов фьючерсами на биткоин и фьючерсами на индекс S&P 500. Грубый подсчет на основе данных биржи CME показывает, что с начала года средний дневной объем торгов фьючерсом на биткоин составил около 90 млн $, в то время как у последнего аналогичный показатель составляет сотни миллиардов. S&P 500 представляет сложившуюся и зрелую отрасль, которая гораздо более ликвидна, чем биткоин, но приведенные цифры должны помочь в понимании того, на каком раннем этапе мы находимся во всей истории с фьючерсами.

Часть 2 В этом материале:

Мы, наконец, наблюдаем полноценный и осязаемый разброс цен.

Биткоин конкурирует с другими финансовыми активами.

Биткоин не демонстрирует чувствительности к изменениям в макроэкономических условиях.

Потенциальное влияние геополитических рисков и протокол биткоина Сатоши Накамото.

Реакция цены биткоина на Брекзит и победу Дональда Трампа.

Традиционные СМИ все еще не понимают криптовалюты (и на то есть причина).

Мы, наконец, наблюдаем полноценный и осязаемый разброс цен

В начале 2018 года мы предсказывали подобное развитие событий: отмечали излишнюю корреляцию между практически всеми криптовалютами в топ 50 и указывали, почему это плохо для развития любого рынка, а особенно для такого молодого как криптовалюты. Мы приписывали уровень корреляции относительной гомогенности инвестиционного сообщества и способу использования им данных (каждый делал то, что и все остальные).

Мы считаем, что коррекция рынка в 2018 году изменила такое положение дел, и изменила к лучшему. База инвесторов стала чуть более диверсифицированной, а способы использования ими информации и принятия торговых решений обрели некоторые нюансы. Мы также считаем, что участники, инвестирующие в проекты с малой капитализацией, сейчас отличаются от тех, кто больше старается «избегать» риска и держит биткоин или эфир.

В любом случае, сейчас мы видим разброс доходности криптовалют с разной капитализацией. Мы решили визуализировать эту информацию, используя традиционную классификацию активов по размеру капитализации. В таблице ниже дана разбивка по этим категориям и соответствующие результаты с начала года (на 23 июля 2018 года).

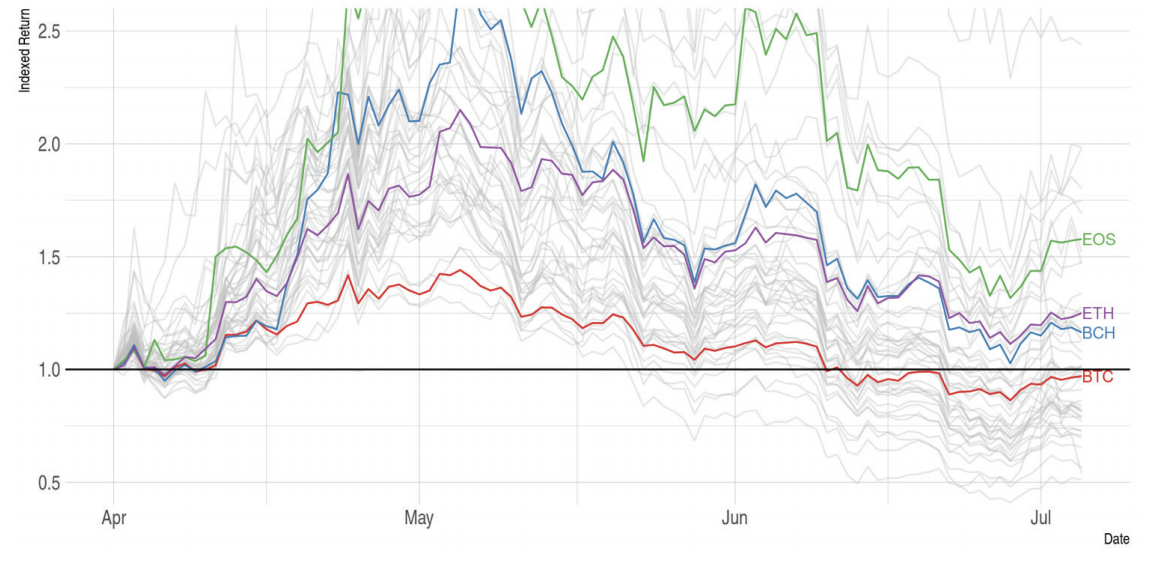

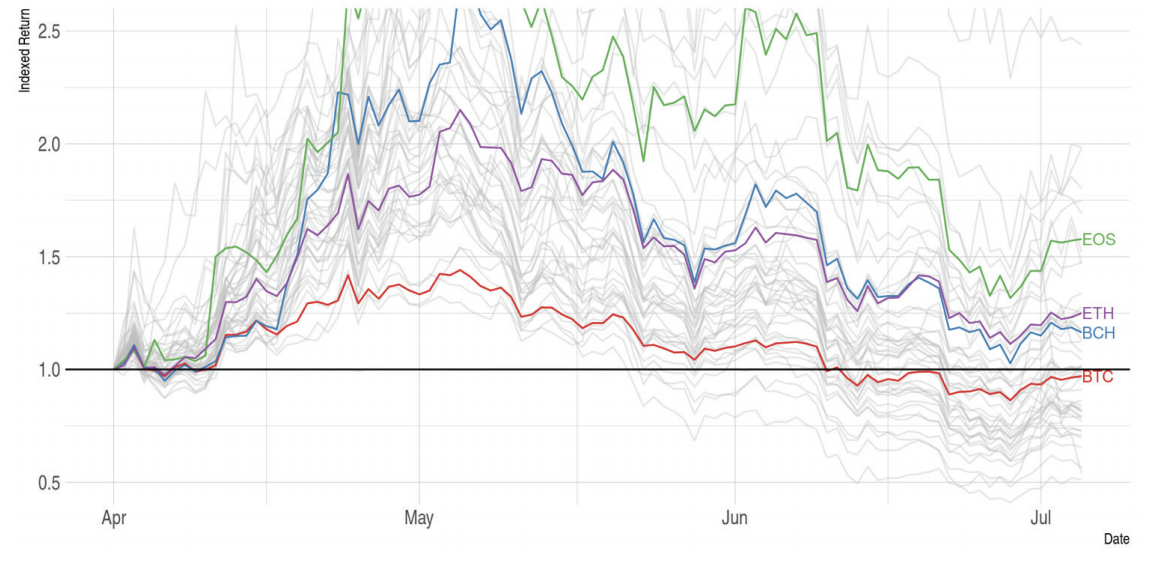

Чтобы рассмотреть это наблюдение поближе, мы используем график квартальной индексной доходности токенов из топ-50. Мы выделили некоторые из токенов с большой капитализацией в подтверждение того, что дисперсия вернулась на этот рынок всерьез. Мы утверждаем, что это хорошо для рынка, и ожидаем еще большего увеличения разброса цен до конца этого года.

Индексированная доходность 50 крупнейших токенов

Вопреки распространенному мнению, токены демонстрируют высокий уровень разброса доходности.

Биткоин конкурирует с другими финансовыми активами

Будет полезно освежить в памяти то, как мы оказались в сегодняшней ситуации. После мирового финансового кризиса центральные банки почти во всех странах начали предпринимать скоординированные действия по смягчению монетарной политики:

путем снижения номинальных процентных ставок до нуля, пытаясь поддержать экономический рост,

предоставили финансовым учреждениям огромные объемы ликвидности для предотвращения распространения финансового кризиса,

запустили крупномасштабные меры количественного смягчения с целью дальнейшего снижения долгосрочных процентных ставок.

В то же время, инвесторы стали гораздо менее склонны к риску и массово продавали рискованные активы. Конечным результатом этих событий стали отрицательная фактическая доходность денег и рост риск-премии для рискованных активов.

По мере того, как стимулирующая монетарная политика стала приносить плоды, и началось восстановление экономики, инвесторы принялись возвращать капитал вдоль кривой риска, направляя свои средства в такие рискованные активы, как акции, облигации и недвижимость. Это непрерывно продолжается с 2009 года, когда низкая фактическая доходность денег (бывшая отрицательной) стимулировала инвесторов искать более рискованные объекты для вложения. После финансового кризиса доходность рисковых активов переживает один из наиболее результативных периодов за всю мировую историю.

Напомним, что механизмы оценки активов просты и понятны. Цена любого финансового актива — это текущая стоимость его будущих денежных потоков. Согласно основам экономической теории, при низких реальных процентных ставках текущая стоимость рисковых активов будет высокой. Если посмотреть на коэффициенты оценки акций (например, скорректированное с учетом экономического цикла соотношение цена/прибыль), то мы увидим, что в большинстве стран они находятся в верхней части исторического диапазона. Фактическая доходность является низкой или отрицательной в большинстве стран, а также низкой относительно исторических средних показателей.

Такое положение дел можно рассмотреть под другим углом — рисковые активы являются в некоторой степени заменителями друг для друга и конкурируют между собой. Если фактическая доходность денег или государственных облигаций низкая, цена на другие рисковые активы должна вырасти таким образом, чтобы их будущая доходность тоже была низкой.

Из этого следует печальный вывод: будущая доходность практически всех рисковых активов будет низкой. В долгосрочной перспективе денежные потоки финансовых активов определяются ростом производительности, демографическими трендами и изменениями предпочтений в разрезе сбережения или расходования средств. Для этих факторов характерна низкая динамика, они не зависят от монетарной политики. Поскольку финансовые активы продемонстрировали один из лучших периодов реализованной доходности за всю историю, будущая доходность финансовых активов будет низкой, поскольку мы сейчас платим высокую цену за все те же будущие денежные потоки.

Что это значит для криптовалют? Учитывая экстремальную волатильность данного класса активов (которая в годовом выражении может превышать 100%), мы можем поместить криптовалюты в самом дальнем конце кривой риска – после облигаций, акций, недвижимости и существующих альтернативных классов активов. Экономический климат и мягкая монетарная политика недавнего прошлого бесспорно способствовали притоку капитала в эту отрасль и сыграли свою роль в надувании исторических пузырей стоимости биткоина.

Однако это не значит, что будущая доходность криптовалют непременно будет низкой. Поскольку криптовалюты по-прежнему не являются полноправным классом активов, а институциональные инвесторы все еще на самой ранней стадии входа на этот рынок, будущая доходность может быть достаточно высокой — большой объем капитала затаился в ожидании.

Даже в случае снижения аппетита к риску и переориентации инвесторов на более безопасные активы на кривой риска (деньги и облигации) в крипто-отрасли слишком мало институционального капитала, который придется переориентировать. А раз все классы активов заменяют друг друга и находятся в конкуренции между собой, низкая будущая доходность традиционных активов должна стать стимулом для наращивания объемов капитала, направляемого как раз в крипто-активы. Пока криптовалюты не получат широкого распространения среди институциональных инвесторов, экспоненциальный рост может продолжиться.

Биткоин не демонстрирует чувствительности к изменениям в макроэкономических условиях

США приближаются к последней фазе экономического цикла c минимальным запасом прочности на рынке труда, устойчивым, но умеренным ростом и некоторыми признаками ускорения роста заработной платы, что может разогнать инфляцию выше целевого уровня, намеченного центральным банком. ФРС начала нормализацию монетарной политики с повышения процентной ставки. Другие развитые страны находятся в схожих экономических условиях, но они сейчас на более ранней стадии цикла. Инвесторы ожидают изменения условий на рынке, и вскоре мы можем стать свидетелями формирования таких условий, с которыми криптовалюты никогда прежде не сталкивались.

Поскольку биткоин еще не прошел все стадии экономического цикла, достаточно сложно оценить, что произойдет с криптовалютами в условиях высокой инфляции или высоких процентных ставок. Но мы можем изучить реакцию биткоина на изменения, которые предполагают ускорение роста или повышение инфляции, во время публикации ключевых макроэкономических индикаторов. Хотя на протяжении всего периода существования биткоина инфляция оставалась ниже целевого уровня ФРС в 2%, публикация макроэкономических данных, указывающих ,например, на ускорение инфляции сверх ожидаемых значений поможет нам понять, как биткоин реагирует на такие изменения.

Отчет о занятости в США, публикующийся в первую пятницу каждого месяца, обладает первостепенной важностью для большинства участников рынка, потому что потенциал рынка труда и синхронизация ускорения роста оплаты труда являются ключевыми индикаторами будущего вектора монетарной политики США.

В большинстве случаев между тем, что показывают первичные данные, и тем, что в это вкладывают участники рынка, есть небольшая разница. Ровно в 8.30 утра, когда публикуется отчет, мы обычно видим движение во всех основных классах активов, включая акции, доходность облигаций, золото и доллар США, поскольку изменения в экономическом росте, инфляции и монетарной политике оказывают влияние на все активы.

Мы тщательно отслеживаем реакцию биткоина на публикацию ключевых макроэкономических данных и обнаружили, что он их полностью игнорирует. Это указывает, что биткоин и криптовалюты в настоящее время не подвержены влиянию изменений в макроэкономических условиях или в будущем векторе монетарной политики. Есть два возможных объяснения этого эмпирического наблюдения:

Криптовалюты являются фундаментально новым типом активов, и в сравнении с традиционными активами их цены формируются совершенно другим набором факторов.

У институциональных инвесторов, таких как пенсионные фонды, эндаумент-фонды и фонды национального благосостояния пока нет вложений в крипто-отрасли, чем и объясняется отсутствие реакции на рынке.

Из двух приведенных выше объяснений мы считаем второе более вероятным. По логике, если биткоин рассматривается как средство сохранения стоимости и сбережения, то он должен реагировать на изменения фактической доходности: высокая инфляция должна положительно сказываться на цене биткоина, поскольку она увеличивает желание инвесторов сохранять капитал, а более низкая номинальная доходность снижает вмененные издержки владения активом, который не генерирует денежных потоков.

Возможно, в определенный момент, когда в отрасль придет достаточный объем институционального капитала, цена биткоина начнет реагировать на публикацию макроэкономических данных, как у других рискованных активов.

Чтобы понять потенциальное влияние геополитических рисков, сперва нужно оглянуться на прошлое

В октябре 2008 года, в разгар мирового финансового кризиса, Сатоши Накамото опубликовал техническое описание протокола биткоина. Запись на форуме, в которой анонсировался документ, сообщала, что биткоин был создан по идеологическим и философским, а не коммерческим, причинам. Накамото анонсировал биткоин следующим утверждением: «Ключевой проблемой традиционных валют является доверие, без которого они не работают. Вы должны верить центральному банку, что он не обесценит валюту, однако история фиатных денег полна случаев обмана и утраты доверия».

Хотя с тех пор биткоин изменился и теперь является инструментом для спекуляций, средством сбережения и способом оплаты запрещенных товаров и услуг, ни один из этих вариантов использования не предусматривался создателем первой криптовалюты. Наоборот, техническое описание биткоина является, по своей сути, политическим документом, выступающим в поддержку строгого разделения денег и государства, который появился в ответ на сложившуюся на тот момент ситуацию в экономике.

Мировой финансовый кризис и последовавшая за ним реакция центральных банков и политических деятелей возродили дискуссию о подверженности государственных органов ошибкам и влиянии геополитических рисков на цену активов. Геополитический риск — это опасность, с которой сталкиваются участники отрасли, характеризующая влияние действий и решений правительства, а также конкретных событий и условий на ожидаемую участниками рынка доходность инвестиций.

Общие политические решения, которые могут повлиять на цены финансовых активов, включают в себя повышение налогов, дополнительные нормы регулирования и создание торговых барьеров.

В более широком смысле такие решения могут включать в себя неэффективное управление в экономике и политические ошибки, когда, например, государства позволяют инфляции вырасти слишком высоко или слишком быстро (снижая тем самым реальную доходность всех активов) или проводят монетарную политику, которая заканчивается рецессией (что сказывается на доходности финансовых активов, денежные потоки которых связаны с экономическим ростом, например акции).

В исключительных условиях геополитический риск также включает в себя действия государства, которые приводят к конфискации либо национализации физических или финансовых активов, контролю над движением капитала, дефолту по государственным долговым обязательствам и насилию по политическим причинам, как, например, терроризму или военным действиям.

В периоды повышенного геополитического риска инвесторы, как правило, переводят свой капитал в безрисковые активы, такие как золото, государственные облигации США, доллар США, швейцарский франк и японская иена. Инвесторам следует всерьез рассматривать биткоин как альтернативное решение, с помощью которого можно хеджировать геополитические риски более прямым способом, чем это позволяет сделать любой из существующих классов активов.

Мы считаем, что биткоин (или любая другая криптовалюта, больше других считающаяся средством сбережения) в условиях роста геополитических рисков покажет крайне высокую доходность. Это мнение основано на лежащей в основе биткоина философии, а также на его фундаментальной структуре, которая не предусматривает никакой централизации (и которая может быть склонна к принятию плохих решений или допущению политических ошибок), имеет четкий график инфляции и эмиссии, встроенный в сам протокол, и обеспечивается децентрализованной сетью основных и второстепенных узлов.

У влияния геополитических рисков на цену биткоина есть исторические прецеденты

С момента создания биткоина волатильность большинства финансовых активов была ниже средней, а доходность активов обеспечивалась монетарной политикой, призванной стимулировать экономический рост, и изобилием ликвидности, предоставленной большинством центральных банков развитых стран мира. Геополитические события оказывали вторичное влияние на цену активов. Некоторые геополитические риски росли или снижались поэтапно, что усложняет обособленную оценку влияния этих рисков на биткоин и другие криптовалюты, которые сами по себе подвержены влиянию целого ряда иных факторов.

Поэтому мы изучили два отдельных геополитических события, которые произошли стремительно и в определенный момент, и которые не закладывались рынком в цены: референдум в Великобритании о выходе из Европейского Союза и победа Дональда Трампа на президентских выборах.

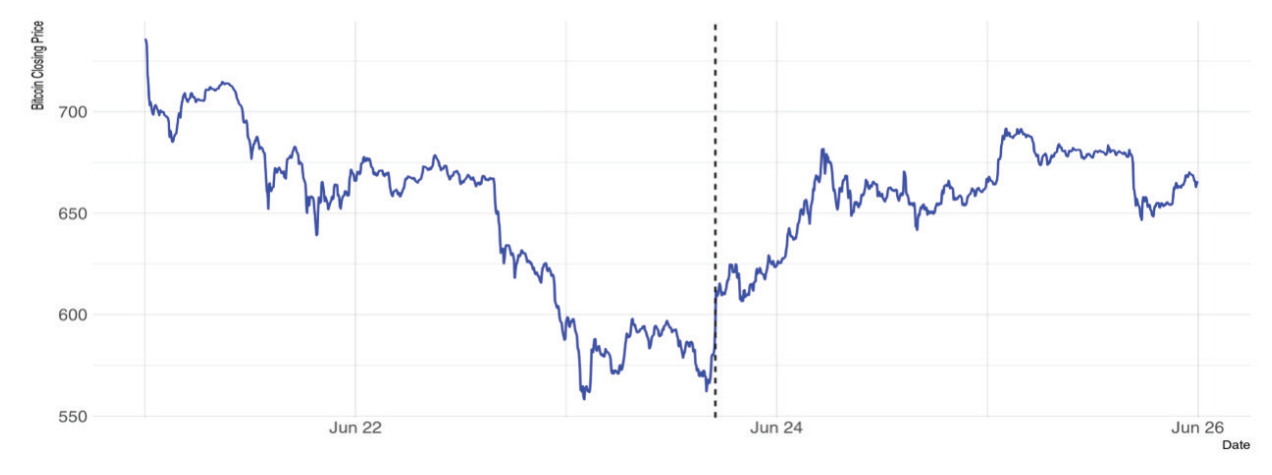

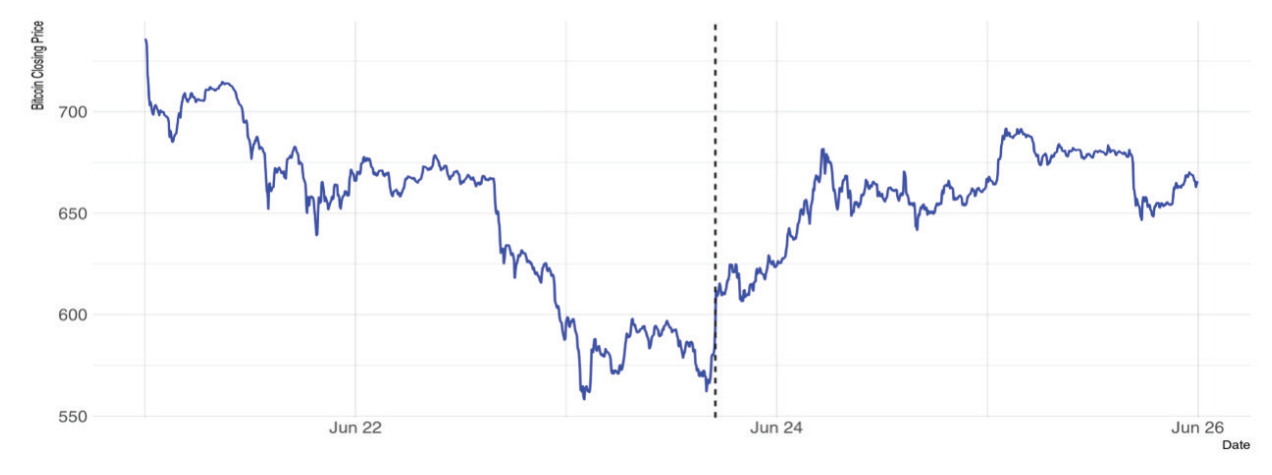

За несколько недель до проведения референдума в Великобритании наблюдался существенный рост торговых объемов, а цена биткоина увеличилась с 600$ до 765$. Большая часть этого роста испарилась за несколько дней до референдума, поскольку инвесторы считали Брекзит маловероятным событием, опираясь на данные последних опросов. В этот период золото и биткоин показывали высокую корреляцию с вмененными шансами на выход Великобритании из ЕС, основанными на данных тотализаторов.

График ниже показывает изменение цены биткоина, а вертикальная линия указывает на время закрытия участков для голосования. После объявления результатов биткоин снова вырос в цене, реагируя на новости, наряду с остальными защитными активами, а практически все фондовые рынки мира и валюты стран ЕС резко снизились. Такая реакция подтверждает статус биткоина как защитного актива в глаза многих инвесторов и демонстрирует его эффективность как инструмента хеджирования в периоды нестабильности или неопределенности в отношении централизованных институтов.

Реакция цены биткоина на Брекзит

Биткоин резко вырос в 22.00 23 июня 2016 года, когда закрылись участки для голосования и началось объявление результатов

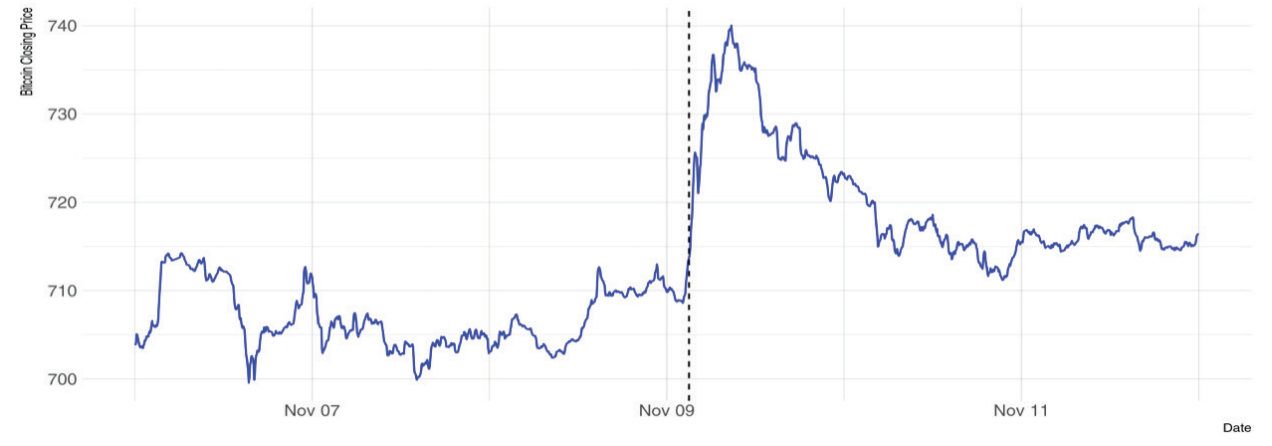

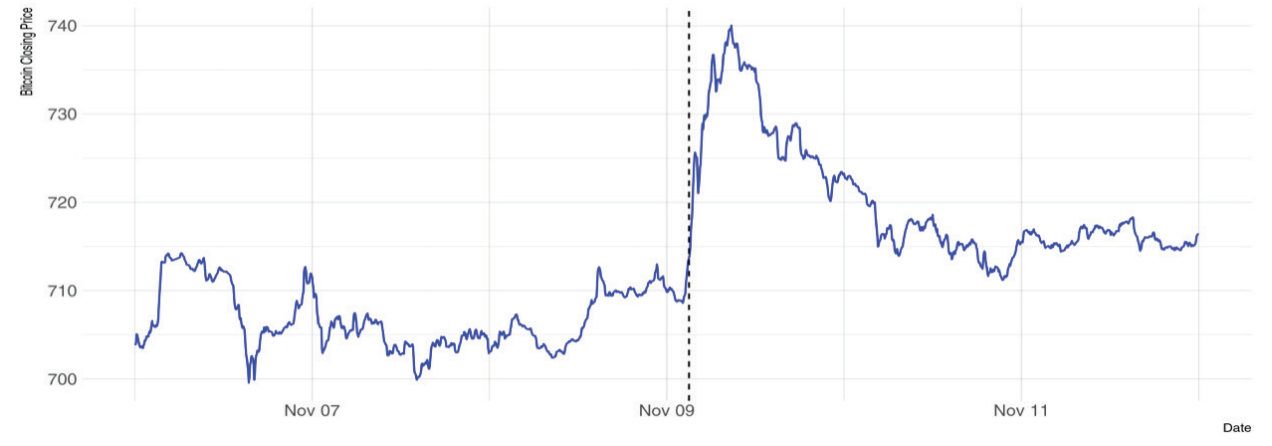

8 ноября 2016 года в США прошли президентские выборы, победу на которых одержал Дональд Трамп. Сразу после выборов по финансовым рынкам прокатилась волна бегства в защитные активы. Инвесторы быстро переоценили последствия победы Трампа, и на следующий день мировые фондовые рынки даже показали рост. Но реакция цены биткоина на результаты выборов непосредственно в момент их объявления указывает на наличие у первой криптовалюты свойств защитного актива.

Реакция цены биткоина на победу Дональда Трампа на президентских выборах

Биткоин резко вырос в 3.00 ночи 6 ноября 2016 года, когда количество набранных Трампом голосов выборщиков гарантировало его победу на выборах.

С момента создания биткоина мир в общем и целом пребывал в состоянии процветания, слаженного роста экономики, сдержанной инфляции и снижения безработицы (за некоторыми исключениями). Эти три экономических индикатора можно объединить, построив некое подобие «индекса мучений» (соотношение инфляции к безработице), с которым сталкиваются обычные граждане. Самые свежие данные показывают, что мучения, с которыми сталкивается большинство людей в мире, находятся в настоящее время на минимумах и ниже исторического среднего.

Однако популистским и враждебным правящему классу идеологиям, а также политическим лидерам с подобными убеждениями, удается процветать в таких условиях, что подтверждается результатами выборов в последние годы как в развитых, так и в развивающихся странах. Вызывает озабоченность то, что мир, возможно, находится на пути к новой реальности, в которой рост будет не таким быстрым, инфляция выше, а безработица начнет расти.

Когда обычные граждане начинают чувствовать себя менее защищенными экономически, могут сформироваться экстремальные идеологии и политические убеждения, которые в итоге приведут к более частым серьезным геополитическим событиям. Такие геополитические события могут стать тем самым катализатором, который приведет к полномасштабному внедрению и использованию биткоина.

Традиционные СМИ все еще не понимают криптовалюты (и на то есть причина)

По мере появления все более сенсационных заголовков в традиционных СМИ нам становится понятно, что сегодня как никогда важно уметь проводить различие между реальностью и фантазией. Даже если у СМИ есть известный бренд и история уважаемого источника информации для традиционной финансовой экосистемы, это еще не значит, что в их сообщениях о криптовалютах не будет «шума».

В данном случае мы ни в чем не обвиняем СМИ. Фактически их бизнес заключается в генерировании вирусного контента, формировании лояльной базы читателей и повторении этого цикла снова и снова. А для того, чтобы делать это постоянно и быть в состоянии конкурировать с другими СМИ, им иногда приходится несколько перегибать палку в конкретном заголовке и подбирать существительные и прилагательные таким образом, чтобы материал наделал как можно больше шума. Часто это означает сообщать не о положительных новостях, как, например, успешное масштабирование в основных блокчейн-протоколах, а делать больше упора на негатив, как, например, на то, что более 800 проектов, привлекших финансирование в криптовалютах в прошлом году, уже не работают (скорее всего потому, что за ними не стояло никакого реального бизнеса и/или потому, что они так и не создали никакого продукта).

Учитывая все сказанное выше, СМИ играют определенную роль в деле распространения и популяризации цифровых активов, а также в достижении потенциальных сетевых эффектов в долгосрочной перспективе. Мы это понимаем и принимаем. Мы надеемся, что в будущем сигнала в сообщениях СМИ будет больше, а шума меньше. А пока это не так, мы повторим то, что говорим каждому, кто задает нам вопрос о криптовалютах: не слушайте тех, кто пытается посеять страх, неопределенность и сомнения, а всегда проводите собственный анализ.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Element Group консультирует ICO-проекты и 4 раза в год публикует отчет о состоянии рынка. В этом отчете рассматривается влияние глобальных трендов мировой экономики на криптовалюты.

В первой части отчета:

Коррекция фондового рынка – неизведанная территория для криптовалют.

Краткосрочные спекулянты доведены до изнеможения.

ETF на биткоин – настоящая заветная мечта криптовалютного мира.

Волатильность биткоина становится ближе к той, иметь дело с которой институциональному инвестору с опытом на товарных рынках может быть комфортно.

Фьючерсы стопроцентно повлияли на цену биткоина.

Введение

Что может произойти с криптовалютами в случае обвала фондового рынка?

Если процентные ставки вырастут больше, чем ожидается, повлияет ли это на то, как крипто-компании принимают бизнес-решения? А что, если США начнут настоящую торговую войну с Китаем? А если ввяжутся в настоящую войну? Это всего лишь некоторые примерные вопросы, которые мы задаем и которые обсуждаем друг с другом каждый день.

Мы теоретизируем и моделируем различные сценарии макроэкономических рисков в меру наших возможностей, чтобы защититься от любых возможных рисков снижения стоимости нашего собственного портфеля.

Однако, мы обнаружили, что это исключительно сложная задача. Младенческий возраст самого рынка вкупе с огромным количеством факторов, влияющих на цену цифрового актива в каждой конкретный период времени, делают практически невозможным точное предсказание того, что произойдет в случае роста макроэкономических рисков.

Вместе с тем мы считаем, что построение логического утверждения является ключевым элементом любой стратегии управления рисками.

Мы также верим в необходимость обмена информацией и приглашения единомышленников к дискуссии. И именно поэтому в нашей последней ежеквартальной публикации под названием «Глобальные макроэкономические тренды и криптовалюты» мы рассказываем о некоторых результатах наших исследований, полученных в ходе изучения взаимосвязей между различными традиционными элементами макроэкономики и миром цифровых активов. Для лаконичности мы структурировали настоящую публикацию так же, как и наши еженедельные заметки, и излагаем наши мысли на эту тему в виде отдельных эпизодов.

Коррекция фондового рынка – неизведанная территория для криптовалют

Биткоин еще никогда не сталкивался с рецессией. Он еще ни разу не проживал полностью весь рыночный цикл.

Криптовалютный рынок зародился в конце последней коррекции фондового рынка в 2009 году. С начала 2010 года индекс S&P 500 демонстрирует стабильный рост в годовом исчислении, увеличившись на 140%. Во многом такую динамику можно объяснить распространением пассивных инструментов инвестирования, которые в итоге привлекли сотни миллиардов средств инвесторов. Учитывая их относительно невысокие расходы и более высокие чем у традиционных и более дорогих альфа-инструментов (например, хедж-фонды) результаты, они были явными фаворитами. Инвесторы, как розничные, так и институциональные, направляли все большее количество средств в ETF и индексные фонды, потому что, попросту говоря, они показывали самые лучшие результаты.

За этот же период цена биткоина пережила три крупных коррекции (в 2013, 2014 и 2018 гг.). Эти коррекции были вызваны конкретными катализаторами, характерными исключительно для крипто-отрасли. Эти коррекции не имели ничего общего с тем, что происходило вне крипто-мира. Хотя вопрос о том, что произойдет с ценой биткоина в случае полноценной коррекции фондового рынка, пока остается лишь на уровне домыслов, одно можно сказать точно: это нечто совершенно новое для цифровых активов, и соответствующее движение цены может, весьма вероятно, стать событием двойственного характера.

Биткоин и S&P 500

Левая вертикальная ось – цена биткоина; правая вертикальная ось — S&P 500.

Синяя линия — график биткоина; красная линия — график S&P 500.

Источник: собственный анализ Element Group.

Краткосрочные спекулянты доведены до изнеможения

В прошлом квартале цена биткоина выросла с 6 800 $ в конце марта до почти 10 000 $ в мае, а затем снова упала до 6 800 $ в конце июня. В этот период мы видели несколько малых бычьих и медвежьих рынков. Участники рынка пережили целый ряд ложных прорывов, коротких вспышек эйфории и напряжения. И хотя квартал к кварталу цена практически не изменилась, и без того огромное количество независимых друг от друга данных, доступных каждому для анализа, продолжило расти. Было так много шума. И так много шума по-прежнему остается.

Стало все труднее быть в курсе всего и при этом поддерживать свои знания в отрасли на должном уровне как по ширине охвата, так и по глубине анализа. Даже самые опытные профессионалы финансовой отрасли не в состоянии уделить 100% своей «вычислительной мощности» на изучение конкретного объекта инвестирования. Тем не менее в этой отрасли с ее уникальной структурой как класса активов, работающих в режиме 24/7/365, свободно спекулировать или торговать которыми при этом может каждый, пытаться уследить за всем и сразу становится настоящей издержкой профессии.

Розничный инвестор, вынужденный постоянно корректировать свои решения в ответ на поведение рынка, скорее всего, уже потерял терпение в попытке продолжить принятие рациональных решений. Такой инвестор уже, скорее всего, вступил в период экстремальной «усталости от принятия решений». Википедия определяет данный феномен как «снижение качества решений, принимаемых индивидом после продолжительного периода принятия решений». И хотя лежащие в основе усталости от принятия решений психологические факторы приводят к корреляции поведения участников экономической системы, некоторые из общих эффектов проникли и в нашу отрасль.

Одним из таких эффектов является сниженная способность идти на компромисс. Это когда обычно здравомыслящий человек настолько ментально истощен, что начинает уклоняться от принятия одинаково разумных решений. Мы видели наглядное подтверждение такого поведения в различных социальных сетях, когда розничный инвестор настолько устает интеллектуально с учетом количества новых ICO, выходящих на рынок, что он невероятно легко поддается тактикам продаж и маркетинга, которые с ним не сработали бы в любых других условиях. Это почти так же, как если бы этот человек просто прекратил попытки дальнейшего анализа или проведения экспертизы инвестиционного проекта.

О долгосрочных последствиях такого изменения в поведении можно теоретизировать и дискутировать бесконечно. Однако мы решили рассматривать подобную усталость от принятия решений как возможный сигнал о том, что иррациональный оптимизм начинает себя исчерпывать, а формирование фундаментальных факторов рынка находится сейчас на такой стадии, что характер изменения цены под давлением рациональных спекулянтов примет более цивилизованную форму.

Количество ежедневных комментариев в связанных с криптовалютами форумах на сайте Reddit

Количество комментариев на сайте Reddit резко снизилось после достигнутого в декабре пика и продолжает снижаться.

Вертикальная ось — количество комментариев в день; горизонтальная ось — время.

Источник: собственный анализ Element Group.

ETF на биткоин – настоящая заветная мечта криптовалютного мира

Недостатка в катализаторах роста цены биткоина с текущего уровня до исторических максимумов нет. Кажется, что сейчас все говорят о необходимости наличия квалифицированного депозитария, более прозрачного регулирования и более комфортного для инвесторов механизма инвестирования, такого как ETF.

Хотя мы полностью согласны, что перечисленное выше действительно является важными факторами, мы считаем, что настоящий ETF на биткоин, обеспеченный фактическими биткоинами, окажет колоссальное влияние на цену актива и последствия такого события еще не полностью учтены в текущих ценах. Мы подчеркнули фактическое обеспечение биткоинами потому, что, по нашему мнению, как раз этот конкретный тип ETF окажет наибольшее прямое влияние на биржевую цену биткоина. А объясняется это тем, что чистая стоимость активов (net asset value, NAV) такого продукта будет прямой функцией от цены (источником которой скорее всего будет CoinMarketCap), и, следовательно, основным дилерам и маркет-мейкерам, которые будут предлагать ликвидность для такого типа ETF, придется аккумулировать существенный объем биткоинов для хеджирования собственных балансов.

В переводе на нормальный язык – прежде, чем мелкие инвесторы купят акции в ETF, дилерам нужно будет приобрести и держать большое количество биткоинов. Это событие само по себе наверняка приведет к росту цены и ее выходу из сложившегося диапазона.

Еще одна причина, по которой запуск ETF является серьезным событием – это сеть дистрибуции, которая будет выстроена под такой продукт. Подобный механизм инвестирования можно безболезненно ориентировать одновременно на индивидуальных инвесторов, финансовых консультантов, страховые компании, стратегов по моделированию и онлайн-платформы. Время, необходимое традиционным инвесторам для изучения данного продукта, будет минимальным. Зарегистрированным инвестиционным консультантам будет, скорее всего, комфортно приобретать такой инструмент в свой модельный портфель несмотря на более высокий риск, присущий базовому активу.

Уже есть примеры, когда инвестиционные консультанты, покупающие на длительный срок классические финансовые активы, приобретают высокорискованные продукты, такие как ETF с кредитным плечом или ETF, зарабатывающие на падении цены активов, ровно так же, как классические «голубые фишки». Мы считаем, что с запуском ETF на биткоин мы увидим наплыв традиционных инвесторов, не решавшихся до этого держать биткоины в портфеле, которые понесут свои средства в такой ETF без серьезных сомнений. А цена биткоина отреагирует на это соответствующим образом.

В качестве исторического прецедента подобного развития событий мы рассматриваем запуск другого популярного ETF, который предоставил инвесторам доступ к прежде трудно доступному классу активов – золоту. Вместо покупки и складирования физических золотых слитков (что сложно с точки зрения логистики) инвесторы получили возможность вкладывать деньги в инструмент, который повторял ценовую динамику их любимого драгоценного металла. Индексный фонд — SPDR Gold Shares ETF (GLD) – был запущен 18 ноября 2004 года. Цена золота за следующее десятилетие выросла в пять раз, как видно из графика ниже (примечание: мы не проводим прямую причинно-следственную связь, а лишь приводим результат наших наблюдений).

Источник: macrotrends.net

Вследствие такого развития событий инвесторы не только будут открывать позиции в биткоине с помощью этого инструмента, но и, весьма вероятно, будут готовы платить больше рыночной цены за удобство. Проиллюстрируем это на примере графика ниже.

Источник: grayscale.co

На графике мы видим цену и чистую стоимость активов того инструмента, который был весьма реальным способом покупки институциональными инвесторами биткоинов в свой портфель — с помощью структурного продукта, Bitcoin Investment Trust, или GBTC. Данный инвестиционный инструмент позволял аккредитованным инвесторам приобретать биткоины в более привычной для них форме. Однако в силу того, как данный продукт был структурирован, он часто торговался с существенной премией к чистой стоимости базового актива. На момент публикации GBTC торгуется почти с 50%-ной премией к стоимости биткоина. Это меньше, чем на максимумах в этом году, когда премия к цене биткоина превышала 100%. Проще говоря, инвесторы будут платить за доступ, если получить его несложно.

Волатильность биткоина становится ближе к той, иметь дело с которой институциональному инвестору с опытом на товарных рынках может быть комфортно

Когда криптовалюты как класс активов критикуют за высокую вмененную волатильность их доходности, обычно делают скидку на их юный возраст. На самом деле любой актив, способный генерировать такую высокую доходность за сравнительно короткий промежуток времени, будет волатильным, а всем, кто действительно понимает отношение риска и доходности, следует принять его в именно таком качестве.

Однако сверхволатильные активы, как правило, — это слишком для традиционных институциональных инвесторов, таких как зарегистрированные инвестиционные консультанты, пенсионные и эндаумент-фонды. Это касается даже организаций c более высоким аппетитом к риску, которые, возможно, хотели бы вложить средства в менее предсказуемый актив, чем надежные «голубые фишки» с большой капитализацией. В основном, мы сейчас говорим о классе товарных активов. В этой категории удержание позиций, связанных с любым отрезком цепи поставок конкретного товара, обычно несет с собой существенную волатильность.

Например, давайте посмотрим на историческую волатильность в годовом выражении двух ETF, которые используются для игры на перспективах небольших добывающих компаний, занятых поиском залежей золота и серебра, а именно GDXJ (VanEck Vectors Junior Gold Miners ETF) и SILJ (ETFMG Prime Junior Silver ETF). По данным Morningstar, волатильность за трехлетний период составила 43% для GDXJ и 56% для SILJ. Это существенный ценовой риск, но есть ряд институциональных инвесторов, которые используют эти ETF в тактических целях и готовых мириться с такой волатильностью. Поэтому мы считаем, что снижение волатильности цены биткоина (как видно на графике ниже) тем лучше для этого класса активов, чем больше он становится похож на доступные на бирже альтернативы.

Накопленная волатильность биткоина за 30-дневный период

Текущая волатильность упала ниже исторической средней и приближается к уровням, которые не наблюдались более года.

Источник: собственный анализ Element Group

Фьючерсы стопроцентно повлияли на цену биткоина

Вопрос о влиянии фьючерсов на биткоин на цену самого биткоина, похоже, раскалывает крипто-сообщество на два лагеря. Мы считаем, что есть достаточно аргументов в пользу позиций обоих лагерей. Обвинение фьючерсов в слабости цены биткоина не лишено оснований. Удержание длинной позиции в биткоине с одновременным удержанием короткой позиции во фьючерсе было очень прибыльной стратегией для тех, кто мог позволить себе стоимость маржинального обеспечения и знал оптимальные точки входа и выхода из каждой позиции. По случайному совпадению мы обнаружили наличие едва различимой тенденции к снижению цены в преддверие и в течение периода экспирации фьючерсов, или во второй половине месяца. На графике ниже этот феномен виден очень хорошо. График показывает среднедневное изменение цены биткоина с нормализацией на середину месяца за каждый месяц 2018 года.

Среднедневное изменение цены биткоина

(С нормализацией на середину каждого месяца)

Источник: собственный анализ Element Group

С другой стороны, те, кто говорят о крайней незначительности объемов торгов фьючерсами на биткоин для оказания влияния на сам актив, тоже в чем-то правы. Для подтверждения этого утверждения можно сравнить средний дневной объем торгов фьючерсами на биткоин и фьючерсами на индекс S&P 500. Грубый подсчет на основе данных биржи CME показывает, что с начала года средний дневной объем торгов фьючерсом на биткоин составил около 90 млн $, в то время как у последнего аналогичный показатель составляет сотни миллиардов. S&P 500 представляет сложившуюся и зрелую отрасль, которая гораздо более ликвидна, чем биткоин, но приведенные цифры должны помочь в понимании того, на каком раннем этапе мы находимся во всей истории с фьючерсами.

Часть 2 В этом материале:

Мы, наконец, наблюдаем полноценный и осязаемый разброс цен.

Биткоин конкурирует с другими финансовыми активами.

Биткоин не демонстрирует чувствительности к изменениям в макроэкономических условиях.

Потенциальное влияние геополитических рисков и протокол биткоина Сатоши Накамото.

Реакция цены биткоина на Брекзит и победу Дональда Трампа.

Традиционные СМИ все еще не понимают криптовалюты (и на то есть причина).

Мы, наконец, наблюдаем полноценный и осязаемый разброс цен

В начале 2018 года мы предсказывали подобное развитие событий: отмечали излишнюю корреляцию между практически всеми криптовалютами в топ 50 и указывали, почему это плохо для развития любого рынка, а особенно для такого молодого как криптовалюты. Мы приписывали уровень корреляции относительной гомогенности инвестиционного сообщества и способу использования им данных (каждый делал то, что и все остальные).

Мы считаем, что коррекция рынка в 2018 году изменила такое положение дел, и изменила к лучшему. База инвесторов стала чуть более диверсифицированной, а способы использования ими информации и принятия торговых решений обрели некоторые нюансы. Мы также считаем, что участники, инвестирующие в проекты с малой капитализацией, сейчас отличаются от тех, кто больше старается «избегать» риска и держит биткоин или эфир.

В любом случае, сейчас мы видим разброс доходности криптовалют с разной капитализацией. Мы решили визуализировать эту информацию, используя традиционную классификацию активов по размеру капитализации. В таблице ниже дана разбивка по этим категориям и соответствующие результаты с начала года (на 23 июля 2018 года).

Чтобы рассмотреть это наблюдение поближе, мы используем график квартальной индексной доходности токенов из топ-50. Мы выделили некоторые из токенов с большой капитализацией в подтверждение того, что дисперсия вернулась на этот рынок всерьез. Мы утверждаем, что это хорошо для рынка, и ожидаем еще большего увеличения разброса цен до конца этого года.

Индексированная доходность 50 крупнейших токенов

Вопреки распространенному мнению, токены демонстрируют высокий уровень разброса доходности.

Биткоин конкурирует с другими финансовыми активами

Будет полезно освежить в памяти то, как мы оказались в сегодняшней ситуации. После мирового финансового кризиса центральные банки почти во всех странах начали предпринимать скоординированные действия по смягчению монетарной политики:

путем снижения номинальных процентных ставок до нуля, пытаясь поддержать экономический рост,

предоставили финансовым учреждениям огромные объемы ликвидности для предотвращения распространения финансового кризиса,

запустили крупномасштабные меры количественного смягчения с целью дальнейшего снижения долгосрочных процентных ставок.

В то же время, инвесторы стали гораздо менее склонны к риску и массово продавали рискованные активы. Конечным результатом этих событий стали отрицательная фактическая доходность денег и рост риск-премии для рискованных активов.

По мере того, как стимулирующая монетарная политика стала приносить плоды, и началось восстановление экономики, инвесторы принялись возвращать капитал вдоль кривой риска, направляя свои средства в такие рискованные активы, как акции, облигации и недвижимость. Это непрерывно продолжается с 2009 года, когда низкая фактическая доходность денег (бывшая отрицательной) стимулировала инвесторов искать более рискованные объекты для вложения. После финансового кризиса доходность рисковых активов переживает один из наиболее результативных периодов за всю мировую историю.

Напомним, что механизмы оценки активов просты и понятны. Цена любого финансового актива — это текущая стоимость его будущих денежных потоков. Согласно основам экономической теории, при низких реальных процентных ставках текущая стоимость рисковых активов будет высокой. Если посмотреть на коэффициенты оценки акций (например, скорректированное с учетом экономического цикла соотношение цена/прибыль), то мы увидим, что в большинстве стран они находятся в верхней части исторического диапазона. Фактическая доходность является низкой или отрицательной в большинстве стран, а также низкой относительно исторических средних показателей.

Такое положение дел можно рассмотреть под другим углом — рисковые активы являются в некоторой степени заменителями друг для друга и конкурируют между собой. Если фактическая доходность денег или государственных облигаций низкая, цена на другие рисковые активы должна вырасти таким образом, чтобы их будущая доходность тоже была низкой.

Из этого следует печальный вывод: будущая доходность практически всех рисковых активов будет низкой. В долгосрочной перспективе денежные потоки финансовых активов определяются ростом производительности, демографическими трендами и изменениями предпочтений в разрезе сбережения или расходования средств. Для этих факторов характерна низкая динамика, они не зависят от монетарной политики. Поскольку финансовые активы продемонстрировали один из лучших периодов реализованной доходности за всю историю, будущая доходность финансовых активов будет низкой, поскольку мы сейчас платим высокую цену за все те же будущие денежные потоки.

Что это значит для криптовалют? Учитывая экстремальную волатильность данного класса активов (которая в годовом выражении может превышать 100%), мы можем поместить криптовалюты в самом дальнем конце кривой риска – после облигаций, акций, недвижимости и существующих альтернативных классов активов. Экономический климат и мягкая монетарная политика недавнего прошлого бесспорно способствовали притоку капитала в эту отрасль и сыграли свою роль в надувании исторических пузырей стоимости биткоина.

Однако это не значит, что будущая доходность криптовалют непременно будет низкой. Поскольку криптовалюты по-прежнему не являются полноправным классом активов, а институциональные инвесторы все еще на самой ранней стадии входа на этот рынок, будущая доходность может быть достаточно высокой — большой объем капитала затаился в ожидании.

Даже в случае снижения аппетита к риску и переориентации инвесторов на более безопасные активы на кривой риска (деньги и облигации) в крипто-отрасли слишком мало институционального капитала, который придется переориентировать. А раз все классы активов заменяют друг друга и находятся в конкуренции между собой, низкая будущая доходность традиционных активов должна стать стимулом для наращивания объемов капитала, направляемого как раз в крипто-активы. Пока криптовалюты не получат широкого распространения среди институциональных инвесторов, экспоненциальный рост может продолжиться.

Биткоин не демонстрирует чувствительности к изменениям в макроэкономических условиях

США приближаются к последней фазе экономического цикла c минимальным запасом прочности на рынке труда, устойчивым, но умеренным ростом и некоторыми признаками ускорения роста заработной платы, что может разогнать инфляцию выше целевого уровня, намеченного центральным банком. ФРС начала нормализацию монетарной политики с повышения процентной ставки. Другие развитые страны находятся в схожих экономических условиях, но они сейчас на более ранней стадии цикла. Инвесторы ожидают изменения условий на рынке, и вскоре мы можем стать свидетелями формирования таких условий, с которыми криптовалюты никогда прежде не сталкивались.

Поскольку биткоин еще не прошел все стадии экономического цикла, достаточно сложно оценить, что произойдет с криптовалютами в условиях высокой инфляции или высоких процентных ставок. Но мы можем изучить реакцию биткоина на изменения, которые предполагают ускорение роста или повышение инфляции, во время публикации ключевых макроэкономических индикаторов. Хотя на протяжении всего периода существования биткоина инфляция оставалась ниже целевого уровня ФРС в 2%, публикация макроэкономических данных, указывающих ,например, на ускорение инфляции сверх ожидаемых значений поможет нам понять, как биткоин реагирует на такие изменения.

Отчет о занятости в США, публикующийся в первую пятницу каждого месяца, обладает первостепенной важностью для большинства участников рынка, потому что потенциал рынка труда и синхронизация ускорения роста оплаты труда являются ключевыми индикаторами будущего вектора монетарной политики США.

В большинстве случаев между тем, что показывают первичные данные, и тем, что в это вкладывают участники рынка, есть небольшая разница. Ровно в 8.30 утра, когда публикуется отчет, мы обычно видим движение во всех основных классах активов, включая акции, доходность облигаций, золото и доллар США, поскольку изменения в экономическом росте, инфляции и монетарной политике оказывают влияние на все активы.

Мы тщательно отслеживаем реакцию биткоина на публикацию ключевых макроэкономических данных и обнаружили, что он их полностью игнорирует. Это указывает, что биткоин и криптовалюты в настоящее время не подвержены влиянию изменений в макроэкономических условиях или в будущем векторе монетарной политики. Есть два возможных объяснения этого эмпирического наблюдения:

Криптовалюты являются фундаментально новым типом активов, и в сравнении с традиционными активами их цены формируются совершенно другим набором факторов.

У институциональных инвесторов, таких как пенсионные фонды, эндаумент-фонды и фонды национального благосостояния пока нет вложений в крипто-отрасли, чем и объясняется отсутствие реакции на рынке.

Из двух приведенных выше объяснений мы считаем второе более вероятным. По логике, если биткоин рассматривается как средство сохранения стоимости и сбережения, то он должен реагировать на изменения фактической доходности: высокая инфляция должна положительно сказываться на цене биткоина, поскольку она увеличивает желание инвесторов сохранять капитал, а более низкая номинальная доходность снижает вмененные издержки владения активом, который не генерирует денежных потоков.

Возможно, в определенный момент, когда в отрасль придет достаточный объем институционального капитала, цена биткоина начнет реагировать на публикацию макроэкономических данных, как у других рискованных активов.

Чтобы понять потенциальное влияние геополитических рисков, сперва нужно оглянуться на прошлое

В октябре 2008 года, в разгар мирового финансового кризиса, Сатоши Накамото опубликовал техническое описание протокола биткоина. Запись на форуме, в которой анонсировался документ, сообщала, что биткоин был создан по идеологическим и философским, а не коммерческим, причинам. Накамото анонсировал биткоин следующим утверждением: «Ключевой проблемой традиционных валют является доверие, без которого они не работают. Вы должны верить центральному банку, что он не обесценит валюту, однако история фиатных денег полна случаев обмана и утраты доверия».

Хотя с тех пор биткоин изменился и теперь является инструментом для спекуляций, средством сбережения и способом оплаты запрещенных товаров и услуг, ни один из этих вариантов использования не предусматривался создателем первой криптовалюты. Наоборот, техническое описание биткоина является, по своей сути, политическим документом, выступающим в поддержку строгого разделения денег и государства, который появился в ответ на сложившуюся на тот момент ситуацию в экономике.

Мировой финансовый кризис и последовавшая за ним реакция центральных банков и политических деятелей возродили дискуссию о подверженности государственных органов ошибкам и влиянии геополитических рисков на цену активов. Геополитический риск — это опасность, с которой сталкиваются участники отрасли, характеризующая влияние действий и решений правительства, а также конкретных событий и условий на ожидаемую участниками рынка доходность инвестиций.

Общие политические решения, которые могут повлиять на цены финансовых активов, включают в себя повышение налогов, дополнительные нормы регулирования и создание торговых барьеров.

В более широком смысле такие решения могут включать в себя неэффективное управление в экономике и политические ошибки, когда, например, государства позволяют инфляции вырасти слишком высоко или слишком быстро (снижая тем самым реальную доходность всех активов) или проводят монетарную политику, которая заканчивается рецессией (что сказывается на доходности финансовых активов, денежные потоки которых связаны с экономическим ростом, например акции).

В исключительных условиях геополитический риск также включает в себя действия государства, которые приводят к конфискации либо национализации физических или финансовых активов, контролю над движением капитала, дефолту по государственным долговым обязательствам и насилию по политическим причинам, как, например, терроризму или военным действиям.

В периоды повышенного геополитического риска инвесторы, как правило, переводят свой капитал в безрисковые активы, такие как золото, государственные облигации США, доллар США, швейцарский франк и японская иена. Инвесторам следует всерьез рассматривать биткоин как альтернативное решение, с помощью которого можно хеджировать геополитические риски более прямым способом, чем это позволяет сделать любой из существующих классов активов.

Мы считаем, что биткоин (или любая другая криптовалюта, больше других считающаяся средством сбережения) в условиях роста геополитических рисков покажет крайне высокую доходность. Это мнение основано на лежащей в основе биткоина философии, а также на его фундаментальной структуре, которая не предусматривает никакой централизации (и которая может быть склонна к принятию плохих решений или допущению политических ошибок), имеет четкий график инфляции и эмиссии, встроенный в сам протокол, и обеспечивается децентрализованной сетью основных и второстепенных узлов.

У влияния геополитических рисков на цену биткоина есть исторические прецеденты

С момента создания биткоина волатильность большинства финансовых активов была ниже средней, а доходность активов обеспечивалась монетарной политикой, призванной стимулировать экономический рост, и изобилием ликвидности, предоставленной большинством центральных банков развитых стран мира. Геополитические события оказывали вторичное влияние на цену активов. Некоторые геополитические риски росли или снижались поэтапно, что усложняет обособленную оценку влияния этих рисков на биткоин и другие криптовалюты, которые сами по себе подвержены влиянию целого ряда иных факторов.

Поэтому мы изучили два отдельных геополитических события, которые произошли стремительно и в определенный момент, и которые не закладывались рынком в цены: референдум в Великобритании о выходе из Европейского Союза и победа Дональда Трампа на президентских выборах.

За несколько недель до проведения референдума в Великобритании наблюдался существенный рост торговых объемов, а цена биткоина увеличилась с 600$ до 765$. Большая часть этого роста испарилась за несколько дней до референдума, поскольку инвесторы считали Брекзит маловероятным событием, опираясь на данные последних опросов. В этот период золото и биткоин показывали высокую корреляцию с вмененными шансами на выход Великобритании из ЕС, основанными на данных тотализаторов.

График ниже показывает изменение цены биткоина, а вертикальная линия указывает на время закрытия участков для голосования. После объявления результатов биткоин снова вырос в цене, реагируя на новости, наряду с остальными защитными активами, а практически все фондовые рынки мира и валюты стран ЕС резко снизились. Такая реакция подтверждает статус биткоина как защитного актива в глаза многих инвесторов и демонстрирует его эффективность как инструмента хеджирования в периоды нестабильности или неопределенности в отношении централизованных институтов.

Реакция цены биткоина на Брекзит

Биткоин резко вырос в 22.00 23 июня 2016 года, когда закрылись участки для голосования и началось объявление результатов

8 ноября 2016 года в США прошли президентские выборы, победу на которых одержал Дональд Трамп. Сразу после выборов по финансовым рынкам прокатилась волна бегства в защитные активы. Инвесторы быстро переоценили последствия победы Трампа, и на следующий день мировые фондовые рынки даже показали рост. Но реакция цены биткоина на результаты выборов непосредственно в момент их объявления указывает на наличие у первой криптовалюты свойств защитного актива.

Реакция цены биткоина на победу Дональда Трампа на президентских выборах

Биткоин резко вырос в 3.00 ночи 6 ноября 2016 года, когда количество набранных Трампом голосов выборщиков гарантировало его победу на выборах.

С момента создания биткоина мир в общем и целом пребывал в состоянии процветания, слаженного роста экономики, сдержанной инфляции и снижения безработицы (за некоторыми исключениями). Эти три экономических индикатора можно объединить, построив некое подобие «индекса мучений» (соотношение инфляции к безработице), с которым сталкиваются обычные граждане. Самые свежие данные показывают, что мучения, с которыми сталкивается большинство людей в мире, находятся в настоящее время на минимумах и ниже исторического среднего.

Однако популистским и враждебным правящему классу идеологиям, а также политическим лидерам с подобными убеждениями, удается процветать в таких условиях, что подтверждается результатами выборов в последние годы как в развитых, так и в развивающихся странах. Вызывает озабоченность то, что мир, возможно, находится на пути к новой реальности, в которой рост будет не таким быстрым, инфляция выше, а безработица начнет расти.

Когда обычные граждане начинают чувствовать себя менее защищенными экономически, могут сформироваться экстремальные идеологии и политические убеждения, которые в итоге приведут к более частым серьезным геополитическим событиям. Такие геополитические события могут стать тем самым катализатором, который приведет к полномасштабному внедрению и использованию биткоина.

Традиционные СМИ все еще не понимают криптовалюты (и на то есть причина)

По мере появления все более сенсационных заголовков в традиционных СМИ нам становится понятно, что сегодня как никогда важно уметь проводить различие между реальностью и фантазией. Даже если у СМИ есть известный бренд и история уважаемого источника информации для традиционной финансовой экосистемы, это еще не значит, что в их сообщениях о криптовалютах не будет «шума».

В данном случае мы ни в чем не обвиняем СМИ. Фактически их бизнес заключается в генерировании вирусного контента, формировании лояльной базы читателей и повторении этого цикла снова и снова. А для того, чтобы делать это постоянно и быть в состоянии конкурировать с другими СМИ, им иногда приходится несколько перегибать палку в конкретном заголовке и подбирать существительные и прилагательные таким образом, чтобы материал наделал как можно больше шума. Часто это означает сообщать не о положительных новостях, как, например, успешное масштабирование в основных блокчейн-протоколах, а делать больше упора на негатив, как, например, на то, что более 800 проектов, привлекших финансирование в криптовалютах в прошлом году, уже не работают (скорее всего потому, что за ними не стояло никакого реального бизнеса и/или потому, что они так и не создали никакого продукта).

Учитывая все сказанное выше, СМИ играют определенную роль в деле распространения и популяризации цифровых активов, а также в достижении потенциальных сетевых эффектов в долгосрочной перспективе. Мы это понимаем и принимаем. Мы надеемся, что в будущем сигнала в сообщениях СМИ будет больше, а шума меньше. А пока это не так, мы повторим то, что говорим каждому, кто задает нам вопрос о криптовалютах: не слушайте тех, кто пытается посеять страх, неопределенность и сомнения, а всегда проводите собственный анализ.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter