10 августа 2018 УК «Арсагера»

В данном обзоре мы рассмотрим публиковавшуюся в июле макроэкономическую информацию.

В первую очередь отметим, что по оценке Минэкономразвития рост ВВП в июне (здесь и далее: г/г) замедлился до 1,1% после роста на 2,2% в мае. По итогам первого полугодия 2018 года ведомство оценило рост ВВП в 1,7%. Далее попытаемся понять причины сложившейся динамики.

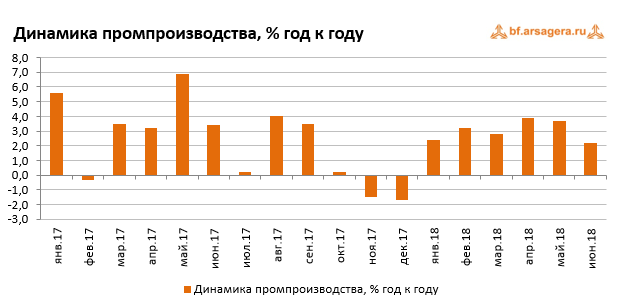

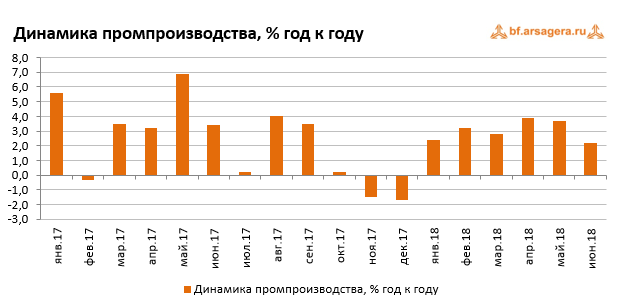

По данным Росстата, в июне 2018 года рост промышленного производства замедлился до 2,2% после увеличения на 3,7% месяцем ранее. С исключением сезонности в июне 2018 года промпроизводство снизилось на 0,4%, впервые с начала года продемонстрировав отрицательную динамику. По итогам первого полугодия ведомство оценивает рост промышленного производства в 3%.

Что касается динамики в разрезе сегментов, то в сегменте «Добыча полезных ископаемых» рост выпуска продукции составил 2,8% после увеличения на 1,3% в мае. В сегменте «Обрабатывающие производства» рост продолжился (+2,2%) после увеличения выпуска на 5,4%. Сегмент «Электроэнергия, газ и пар» вернулся к росту (+1,7%) после сокращения на 0,7% месяцем ранее. В то же время снижение в сегменте «Водоснабжение» составило 2,3% после сокращения на 0,5% месяцем ранее.

Таким образом, положительная динамика промпроизводства в июне была поддержана добывающим, обрабатывающим сегментами, а также энергогенерацией, в то время как водоснабжение оказало давление на итоговый результат промышленности.

По итогам первого полугодия 2018 года в добывающем сегменте сохраняется рост добычи угля (+6,1%) и природного газа (+7,2%), при этом добыча нефти показываетслабое сокращение (-0,4%). Фактором, сдерживающим добычу нефти, продолжает выступать действующий договор «ОПЕК+» о сокращении добычи топлива. Что касается обрабатывающих производств, то здесь выпуск мясных продуктов по-прежнему увеличивается (рост в пределах 3%), при этом производство рыбы сокращается (-4,5%). Производство целого ряда стройматериалов показывает отрицательную динамику, при этом наибольшее снижение наблюдается по позиции блоки и прочие сборные строительные изделия (-7,6%).В то же время в июне производство товарного бетона выросло на 13,2%, что поддержало его рост за полугодие на 1,2%. В тяжелой промышленности производства стальных труб замедлило свой рост до 11,9% с 12,8% (по сравнению с динамикой за пять месяцев). Кроме того, значительный рост продолжает показывать выпуск легковых автомобилей (+18,9%).

Кроме того, в конце июля Росстат опубликовал информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-мая 2018 года. Он составил 4,9 трлн руб., в то время как за аналогичный период предыдущего года российские компании заработали чуть более 4 трлн руб. Таким образом, рост сальдированной прибыли предприятий в отчетном периоде ускорился до 20,7% после 10% по итогам четырех месяцев 2018 года.

Что касается доли убыточных организаций, то она увеличилась на 0,7 п.п. по сравнению с аналогичным периодом предыдущего года до 32,8%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

По итогам января-мая 2018 года все ключевые виды деятельности заработали положительный сальдированный финансовый результат. При этом динамика в разрезе видов деятельности оставалась разнонаправленной. Так, наибольший рост продемонстрировали сегменты «Водоснабжение» (в 3,3 раза), «Добыча полезных ископаемых» (+71,9%), а также «Строительство» (+52,1%). При этом наиболее сильное снижение сальдированного финансового результата показал сегмент «Транспортировка и хранение» (-34,1%).

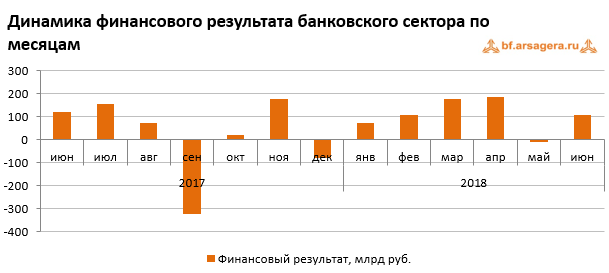

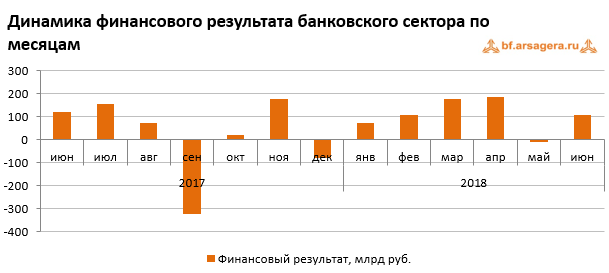

Банковский сектор после убыточного мая (10 млрд руб.), в июне вернулся к прибыли и заработал 107 млрд руб. При этом Сбербанк за этот же период заработал 69 млрд руб. чистой прибыли. В июне прошлого года прибыль сектора составила 117 млрд руб. С начала 2018 года по состоянию на 1 июля банки заработали 634 млрд руб. по сравнению с 770 млрд руб. годом ранее. Прибыль Сбербанка за первое полугодие 2018 года составила 397,8 млрд руб.

Что касается прочих показателей банковского сектора в июне, то здесь отметим рост его активов по сравнению с маем на 0,6% до 86,6 трлн руб. Объем кредитов нефинансовым организациям увеличился на 112 млрд руб. (+0,4%). Объем розничного кредитования вырос на 241 млрд руб. (+1,8%). Таким образом, по состоянию на 1 июля 2018 года совокупный объем кредитов экономике составил 44,7 трлн руб.

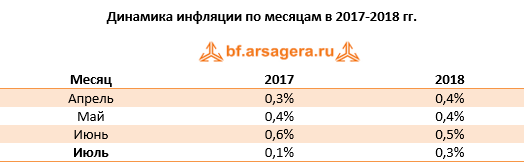

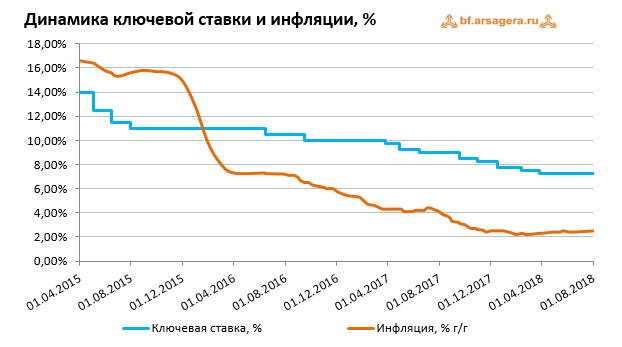

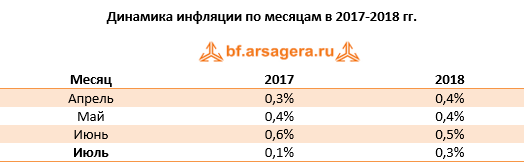

Что касается потребительской инфляции, то в июле недельный рост цен держался на уровне 0-0,1%. В целом за июль цены выросли на 0,3%, а в годовом выражении по состоянию на 1 августа инфляция составила 2,5%.

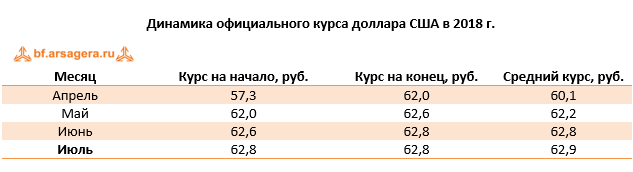

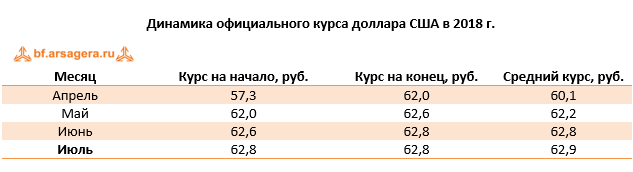

Динамика обменного курса рубля – один из ключевых факторов, влияющих на рост потребительских цен. В июле текущего года среднее значение курса снизилось до 62,9 руб. с 62,8 руб. за доллар в июне. Ослаблению курса рубля могла способствовать совокупность факторов, среди которых значительные объемы покупки валюты Минфином в рамках действующего бюджетного правила (за период с 6 июля по 6 августа ведомство планировало направить на покупку валюты на внутреннем рынке 347,7 млрд руб.), сокращение доли владения нерезидентами российскими активами, а также некоторое снижение средних цен на нефть в июле по сравнению с июнем.

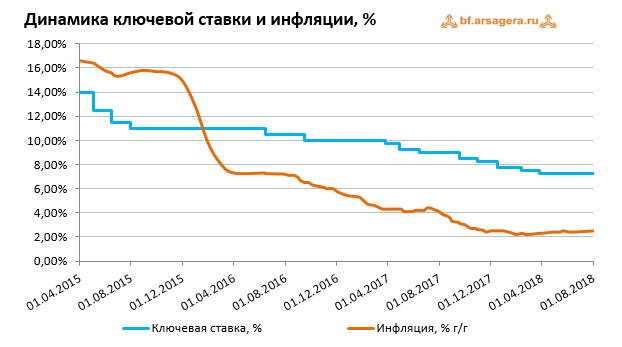

Стоит отметить, что 27 июля состоялось очередное заседание Совета директоров Банка России, по итогам которого ключевая ставка была сохранена на уровне 7,25% годовых. По мнению ЦБ, баланс рисков до конца 2019 года сместился в сторону проинфляционных рисков, в то время как риски, связанные с замедлением экономического роста, не такие существенные. Как считает ЦБ, это подтверждают обновленные данные Росстата: они отражают более уверенный рост экономики в начале 2018 года, чем оценивалось ранее. Также по итогам заявления было отмечено, что в связи с неопределенностью относительно влияния налоговых мер на инфляционные ожидания (вероятно, имеется в виду ожидаемое повышение НДС с 18% до 20%), а также неопределенностью развития внешних условий, потребуется некоторая степень жесткости денежно-кредитных условий. Поэтому наиболее вероятным Банк России считает переход к нейтральной денежно-кредитной политике в 2019 году. Отметим, что ЦБ будет принимать решения по ключевой ставке, оценивая инфляционные риски, динамику инфляции и развитие экономики относительно прогноза регулятора.

Помимо денежно-кредитной политики Центробанка, существенное влияние на курс рубля продолжает оказывать состояние внешней торговли, а также трансграничные потоки капитала между Россией и другими странами. Об этом можно получить представление, изучив платежный баланс страны. В июле Банк России опубликовал предварительную оценку платежного баланса России за шесть месяцев 2018 года.

Сальдо счета текущих операций по итогам января-июня текущего года сложилось положительное, в размере 53,2 млрд долл., увеличившись в 2,2 раза по сравнению со значением за аналогичный период 2017 года. Торговый баланс вырос на 51,8%, с 59,7 до 90,6 млрд долл. на фоне опережающего увеличения стоимостных объемов экспорта над импортом. Товарный экспорт увеличился на 27,5% до 212,1 млрд долл. на фоне более высоких средних цен на сырье. Импорт вырос на 13,8% до 121,5 млрд долл., несмотря на ослабление курса рубля во втором квартале 2018 года. В то же время отрицательное сальдо баланса услуг выросло с 12,8 до 13,8 млрд долл., отрицательное сальдо баланса инвестиционных доходов увеличилось с 17,9 до 18 млрд долл., а сальдо баланса оплаты труда сократилось с 1,2 до 0,9 млрд долл. соответственно.

Что касается счета операций с капиталом и финансовыми инструментами, то сальдо счета операций с капиталом сложилось на уровне, близком к нулю, на фоне отсутствия значимых капитальных трансфертов и других операций, формирующих счет (годом ранее отрицательное сальдо счета операций с капиталом также было незначительным и составляло 0,1 млрд долл.). Стоит отметить, что принятие внешних обязательств резидентами страны, зафиксированное в январе-июне прошлого года, сменилось их погашением, и в отчетном периоде чистое погашение внешних обязательств российских резидентов составило 13,2 млрд долл. При этом значительный вклад в погашение внешних обязательств внес банковский сектор: кредитные организации по итогам первого полугодия 2018 года погасили 12 млрд долл. внешнего долга. Что касается чистого приобретения зарубежных активов, то по итогам шести месяцев оно сократилось на 22,4% до 11,1 млрд долл. на фоне продаж зарубежных активов во втором квартале 2018 года.

Чистое приобретение зарубежных активов, приходящееся на частный сектор, по итогам полугодия составило 10,4 млрд долл. (банковский сектор продал активов на 7,1 млрд долл., прочие сектора купили активов на 17,5 млрд долл.), в то время как чистое погашение задолженности частного сектора составило 9 млрд долл. (банковский сектор погасил внешнюю задолженность на 12 млрд долл., а прочие сектора привлекли долга на 3 млрд долл.). Положительное значение статьи «Чистые ошибки и пропуски» составило 2,1 млрд долл. В результате, по итогам I-II кварталов 2018 г. чистый отток частного капитала из страны составил 17,3 млрд долл., увеличившись почти на 22% по сравнению со значением в аналогичный период прошлого года (14,2 млрд долл.). Таким образом, отток капитала в отчетном периоде сформировали, главным образом, банковский сектор, продолживший избавляться от внешней задолженности, а также небанковские сектора, нарастившие зарубежные финансовые активы.

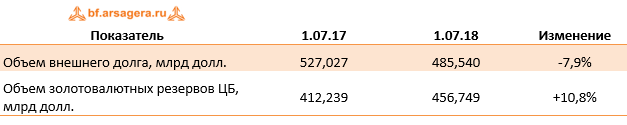

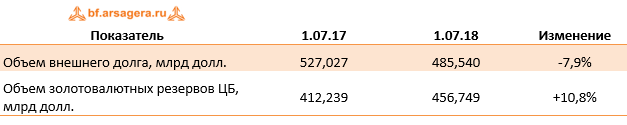

Стоит отметить, что по данным Банка России, объем внешнего долга страны по состоянию на 1 июля снизился за год на 7,9% на фоне погашения долга банковским сектором. При этом объем золотовалютных резервов ЦБ за этот же период вырос на 10,8%.

Выводы:

- Реальный рост ВВП, согласно оценке МЭР, в июне составил 1,1% и 1,7% по итогам первого полугодия 2018 года соответственно;

Промпроизводство в июне 2018 года в годовом выражении увеличилось на 2,2%, а по итогам шести месяцев текущего года промышленность показала рост на 3%;

- Сальдированный финансовый результат российских нефинансовых компаний в январе-мае 2018 года составил 4,9 трлн руб. по сравнению с 4 трлн руб. годом ранее. При этом доля убыточных компаний увеличилась на 0,7 п.п. до 32,8%;

- Банковский сектор в июне заработал 107 млрд руб. (в том числе прибыль Сбербанка составила 69 млрд руб.). По итогам полугодия банки зафиксировали сальдированную прибыль в объеме 634 млрд руб. по сравнению с 770 млрд руб. за аналогичный период годом ранее;

- Потребительские цены в июле 2018 года увеличились на 0,3%, при этом в годовом выражении на начало августа инфляция составила 2,5%;

- Среднее значение курса доллара США в июле 2018 года выросло до 62,9 руб. по сравнению с 62,8 руб. в июне на фоне снизившихся цен на нефть, а также роста геополитической напряженности;

- Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам января-июня 2018 года выросло в 2,2 раза до 53,2 млрд долл. Чистый вывоз частного капитала увеличился на 21,8% до 17,3 млрд долл.;

- Величина внешнего долга страны на 1 июля 2018 года снизилась за год на 7,9% до 485,5 млрд долл. Объем золотовалютных резервов за этот же период вырос на 10,8% до 456,7 млрд долл.

http://www.arsagera.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В первую очередь отметим, что по оценке Минэкономразвития рост ВВП в июне (здесь и далее: г/г) замедлился до 1,1% после роста на 2,2% в мае. По итогам первого полугодия 2018 года ведомство оценило рост ВВП в 1,7%. Далее попытаемся понять причины сложившейся динамики.

По данным Росстата, в июне 2018 года рост промышленного производства замедлился до 2,2% после увеличения на 3,7% месяцем ранее. С исключением сезонности в июне 2018 года промпроизводство снизилось на 0,4%, впервые с начала года продемонстрировав отрицательную динамику. По итогам первого полугодия ведомство оценивает рост промышленного производства в 3%.

Что касается динамики в разрезе сегментов, то в сегменте «Добыча полезных ископаемых» рост выпуска продукции составил 2,8% после увеличения на 1,3% в мае. В сегменте «Обрабатывающие производства» рост продолжился (+2,2%) после увеличения выпуска на 5,4%. Сегмент «Электроэнергия, газ и пар» вернулся к росту (+1,7%) после сокращения на 0,7% месяцем ранее. В то же время снижение в сегменте «Водоснабжение» составило 2,3% после сокращения на 0,5% месяцем ранее.

Таким образом, положительная динамика промпроизводства в июне была поддержана добывающим, обрабатывающим сегментами, а также энергогенерацией, в то время как водоснабжение оказало давление на итоговый результат промышленности.

По итогам первого полугодия 2018 года в добывающем сегменте сохраняется рост добычи угля (+6,1%) и природного газа (+7,2%), при этом добыча нефти показываетслабое сокращение (-0,4%). Фактором, сдерживающим добычу нефти, продолжает выступать действующий договор «ОПЕК+» о сокращении добычи топлива. Что касается обрабатывающих производств, то здесь выпуск мясных продуктов по-прежнему увеличивается (рост в пределах 3%), при этом производство рыбы сокращается (-4,5%). Производство целого ряда стройматериалов показывает отрицательную динамику, при этом наибольшее снижение наблюдается по позиции блоки и прочие сборные строительные изделия (-7,6%).В то же время в июне производство товарного бетона выросло на 13,2%, что поддержало его рост за полугодие на 1,2%. В тяжелой промышленности производства стальных труб замедлило свой рост до 11,9% с 12,8% (по сравнению с динамикой за пять месяцев). Кроме того, значительный рост продолжает показывать выпуск легковых автомобилей (+18,9%).

Кроме того, в конце июля Росстат опубликовал информацию о сальдированном финансовом результате деятельности крупных и средних российских компаний (без учета финансового сектора) по итогам января-мая 2018 года. Он составил 4,9 трлн руб., в то время как за аналогичный период предыдущего года российские компании заработали чуть более 4 трлн руб. Таким образом, рост сальдированной прибыли предприятий в отчетном периоде ускорился до 20,7% после 10% по итогам четырех месяцев 2018 года.

Что касается доли убыточных организаций, то она увеличилась на 0,7 п.п. по сравнению с аналогичным периодом предыдущего года до 32,8%. Динамика сальдированного результата в разрезе видов деятельности представлена в таблице ниже:

По итогам января-мая 2018 года все ключевые виды деятельности заработали положительный сальдированный финансовый результат. При этом динамика в разрезе видов деятельности оставалась разнонаправленной. Так, наибольший рост продемонстрировали сегменты «Водоснабжение» (в 3,3 раза), «Добыча полезных ископаемых» (+71,9%), а также «Строительство» (+52,1%). При этом наиболее сильное снижение сальдированного финансового результата показал сегмент «Транспортировка и хранение» (-34,1%).

Банковский сектор после убыточного мая (10 млрд руб.), в июне вернулся к прибыли и заработал 107 млрд руб. При этом Сбербанк за этот же период заработал 69 млрд руб. чистой прибыли. В июне прошлого года прибыль сектора составила 117 млрд руб. С начала 2018 года по состоянию на 1 июля банки заработали 634 млрд руб. по сравнению с 770 млрд руб. годом ранее. Прибыль Сбербанка за первое полугодие 2018 года составила 397,8 млрд руб.

Что касается прочих показателей банковского сектора в июне, то здесь отметим рост его активов по сравнению с маем на 0,6% до 86,6 трлн руб. Объем кредитов нефинансовым организациям увеличился на 112 млрд руб. (+0,4%). Объем розничного кредитования вырос на 241 млрд руб. (+1,8%). Таким образом, по состоянию на 1 июля 2018 года совокупный объем кредитов экономике составил 44,7 трлн руб.

Что касается потребительской инфляции, то в июле недельный рост цен держался на уровне 0-0,1%. В целом за июль цены выросли на 0,3%, а в годовом выражении по состоянию на 1 августа инфляция составила 2,5%.

Динамика обменного курса рубля – один из ключевых факторов, влияющих на рост потребительских цен. В июле текущего года среднее значение курса снизилось до 62,9 руб. с 62,8 руб. за доллар в июне. Ослаблению курса рубля могла способствовать совокупность факторов, среди которых значительные объемы покупки валюты Минфином в рамках действующего бюджетного правила (за период с 6 июля по 6 августа ведомство планировало направить на покупку валюты на внутреннем рынке 347,7 млрд руб.), сокращение доли владения нерезидентами российскими активами, а также некоторое снижение средних цен на нефть в июле по сравнению с июнем.

Стоит отметить, что 27 июля состоялось очередное заседание Совета директоров Банка России, по итогам которого ключевая ставка была сохранена на уровне 7,25% годовых. По мнению ЦБ, баланс рисков до конца 2019 года сместился в сторону проинфляционных рисков, в то время как риски, связанные с замедлением экономического роста, не такие существенные. Как считает ЦБ, это подтверждают обновленные данные Росстата: они отражают более уверенный рост экономики в начале 2018 года, чем оценивалось ранее. Также по итогам заявления было отмечено, что в связи с неопределенностью относительно влияния налоговых мер на инфляционные ожидания (вероятно, имеется в виду ожидаемое повышение НДС с 18% до 20%), а также неопределенностью развития внешних условий, потребуется некоторая степень жесткости денежно-кредитных условий. Поэтому наиболее вероятным Банк России считает переход к нейтральной денежно-кредитной политике в 2019 году. Отметим, что ЦБ будет принимать решения по ключевой ставке, оценивая инфляционные риски, динамику инфляции и развитие экономики относительно прогноза регулятора.

Помимо денежно-кредитной политики Центробанка, существенное влияние на курс рубля продолжает оказывать состояние внешней торговли, а также трансграничные потоки капитала между Россией и другими странами. Об этом можно получить представление, изучив платежный баланс страны. В июле Банк России опубликовал предварительную оценку платежного баланса России за шесть месяцев 2018 года.

Сальдо счета текущих операций по итогам января-июня текущего года сложилось положительное, в размере 53,2 млрд долл., увеличившись в 2,2 раза по сравнению со значением за аналогичный период 2017 года. Торговый баланс вырос на 51,8%, с 59,7 до 90,6 млрд долл. на фоне опережающего увеличения стоимостных объемов экспорта над импортом. Товарный экспорт увеличился на 27,5% до 212,1 млрд долл. на фоне более высоких средних цен на сырье. Импорт вырос на 13,8% до 121,5 млрд долл., несмотря на ослабление курса рубля во втором квартале 2018 года. В то же время отрицательное сальдо баланса услуг выросло с 12,8 до 13,8 млрд долл., отрицательное сальдо баланса инвестиционных доходов увеличилось с 17,9 до 18 млрд долл., а сальдо баланса оплаты труда сократилось с 1,2 до 0,9 млрд долл. соответственно.

Что касается счета операций с капиталом и финансовыми инструментами, то сальдо счета операций с капиталом сложилось на уровне, близком к нулю, на фоне отсутствия значимых капитальных трансфертов и других операций, формирующих счет (годом ранее отрицательное сальдо счета операций с капиталом также было незначительным и составляло 0,1 млрд долл.). Стоит отметить, что принятие внешних обязательств резидентами страны, зафиксированное в январе-июне прошлого года, сменилось их погашением, и в отчетном периоде чистое погашение внешних обязательств российских резидентов составило 13,2 млрд долл. При этом значительный вклад в погашение внешних обязательств внес банковский сектор: кредитные организации по итогам первого полугодия 2018 года погасили 12 млрд долл. внешнего долга. Что касается чистого приобретения зарубежных активов, то по итогам шести месяцев оно сократилось на 22,4% до 11,1 млрд долл. на фоне продаж зарубежных активов во втором квартале 2018 года.

Чистое приобретение зарубежных активов, приходящееся на частный сектор, по итогам полугодия составило 10,4 млрд долл. (банковский сектор продал активов на 7,1 млрд долл., прочие сектора купили активов на 17,5 млрд долл.), в то время как чистое погашение задолженности частного сектора составило 9 млрд долл. (банковский сектор погасил внешнюю задолженность на 12 млрд долл., а прочие сектора привлекли долга на 3 млрд долл.). Положительное значение статьи «Чистые ошибки и пропуски» составило 2,1 млрд долл. В результате, по итогам I-II кварталов 2018 г. чистый отток частного капитала из страны составил 17,3 млрд долл., увеличившись почти на 22% по сравнению со значением в аналогичный период прошлого года (14,2 млрд долл.). Таким образом, отток капитала в отчетном периоде сформировали, главным образом, банковский сектор, продолживший избавляться от внешней задолженности, а также небанковские сектора, нарастившие зарубежные финансовые активы.

Стоит отметить, что по данным Банка России, объем внешнего долга страны по состоянию на 1 июля снизился за год на 7,9% на фоне погашения долга банковским сектором. При этом объем золотовалютных резервов ЦБ за этот же период вырос на 10,8%.

Выводы:

- Реальный рост ВВП, согласно оценке МЭР, в июне составил 1,1% и 1,7% по итогам первого полугодия 2018 года соответственно;

Промпроизводство в июне 2018 года в годовом выражении увеличилось на 2,2%, а по итогам шести месяцев текущего года промышленность показала рост на 3%;

- Сальдированный финансовый результат российских нефинансовых компаний в январе-мае 2018 года составил 4,9 трлн руб. по сравнению с 4 трлн руб. годом ранее. При этом доля убыточных компаний увеличилась на 0,7 п.п. до 32,8%;

- Банковский сектор в июне заработал 107 млрд руб. (в том числе прибыль Сбербанка составила 69 млрд руб.). По итогам полугодия банки зафиксировали сальдированную прибыль в объеме 634 млрд руб. по сравнению с 770 млрд руб. за аналогичный период годом ранее;

- Потребительские цены в июле 2018 года увеличились на 0,3%, при этом в годовом выражении на начало августа инфляция составила 2,5%;

- Среднее значение курса доллара США в июле 2018 года выросло до 62,9 руб. по сравнению с 62,8 руб. в июне на фоне снизившихся цен на нефть, а также роста геополитической напряженности;

- Сальдо счета текущих операций, согласно предварительным данным ЦБ, по итогам января-июня 2018 года выросло в 2,2 раза до 53,2 млрд долл. Чистый вывоз частного капитала увеличился на 21,8% до 17,3 млрд долл.;

- Величина внешнего долга страны на 1 июля 2018 года снизилась за год на 7,9% до 485,5 млрд долл. Объем золотовалютных резервов за этот же период вырос на 10,8% до 456,7 млрд долл.

http://www.arsagera.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter