18 августа 2018 smart-lab.ru

Турецкая лира и другие валюты развивающихся рынков в августе 2018 приковали внимание, пожалуй, большинства кто работает на финансовых рынках. Сам несколько раз в день смотрю на относительную динамику курсов валют, что раньше делал раз в неделю или месяц.

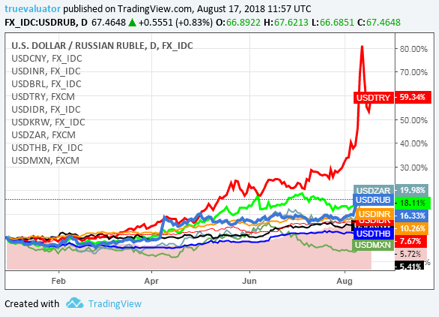

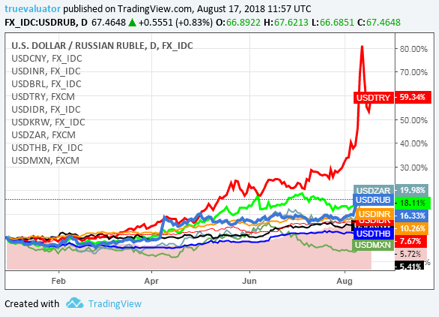

На фоне динамики лиры USDTRY(он падала на 80% в 2018 с 3,8 до 7, в том числе на 40% в августе с 5 до 7 — сейчас ~6) другие валюты к USD движутся достаточно умеренно — в пределах нормальных 20%. Курс рубля USDRUB с начала года упал на 16% и это достаточно много с учетом существенного улучшения условий торговли — роста цен на нефть. Здесь свою роль играют санкции и бюджетное правило, которое не ограничивает колебания рубля (разве что от нефти), а даже усиливает его зависимость от потоков капитала и сезонности.

Считаю «алармические» параллели с кризисами 10-летней и 20-летней давности (поздравляю всех причастных к 17.08.1998г.), когда бегство капиталов с одного рынка вызывало цепную реакцию на других развивающихся рынках, надуманными. Мир стал более устойчивым к кризисам, которые наблюдались в прошлом, в том числе благодаря отказу от фиксированных валютных курсов валют. Да, колебания валют могут быть существенными, но в то же время плавающие курсы уменьшают и вероятность дефолтов на страновом уровне. При отсутствии жесткости валютной политики ситуация с недостатком валюты для выплаты по долгам почти исключена, потому что всегда можно занять необходимую сумму – вопрос только в цене и готовности эту цену платить.

Но вернемся к ситуации в Турции. Многие поспешили обвинить президента Эрдогана в нынешнем валютном кризисе (мол, он ничего не понимает в ДКП, подчинил себе ЦБ, уничтожил его независимость — инвесторы расстроились и побежали). Правда, рецепт предлагают из учебников – надо было поднимать ставку до 20, потом до 30-40 и все было бы норм. Полагаю, что многие, кто «поспешил», плохо представляют себе как ситуацию в Турции, так и насколько подходят рецепты времен фиксированных курсов валют к современной финансовой системе и конкретно Турции.

Проблемы Турции были и есть на стороне платежного баланса — устойчивое превышение объемов импорта над экспортом требовало постоянного притока капитала, причем в иностранной валюте. Рост цен на нефть в последний год и потеря интереса к развивающимся рынкам на фоне повышения ставок ФРС и торговой войны Трампа только усугубили ситуацию. Поэтому опережающий рост процентных ставок в лирах не смог бы улучшить торговый баланс, разве что не дал повода избыточным обвинениям в адрес Эрдогана. В этой ситуации лишь сильное ослабление курса лиры может сбалансировать ситуацию. Конечно, со своими издержками, но возможно меньшими чем рост ставок, который останавливает кредит и чувствительные к нему секторы экономики – банки и строительство. Возможно даже хорошо, что после многолетнего снижения курса турецкой лиры произошел такой выпуск пара. Обычно так и заканчиваются циклы сильных движений цен на финансовые активы, после чего они меняют динамику.

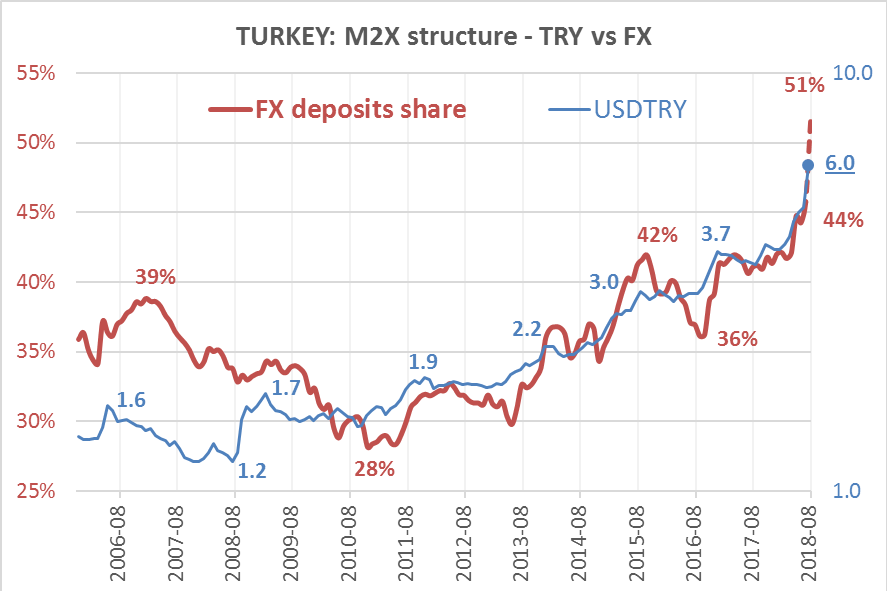

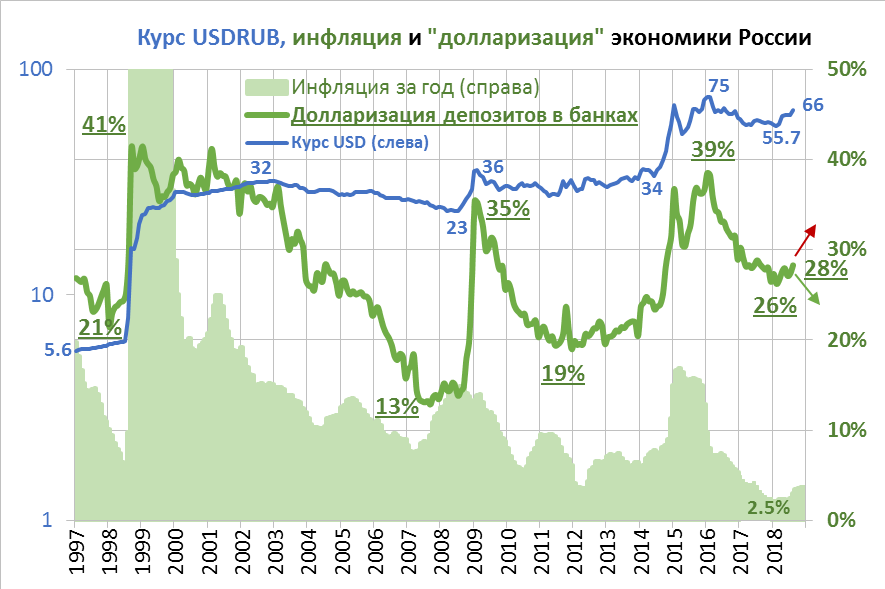

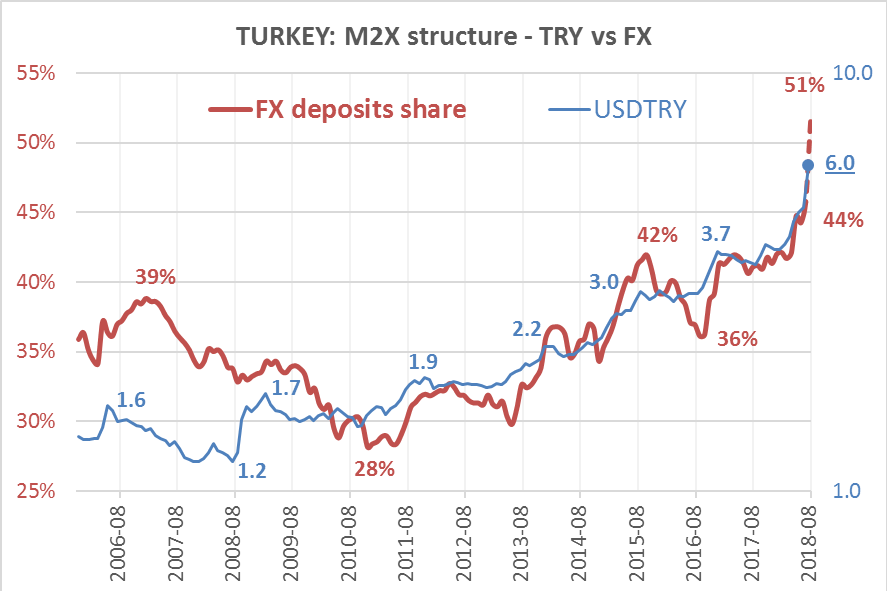

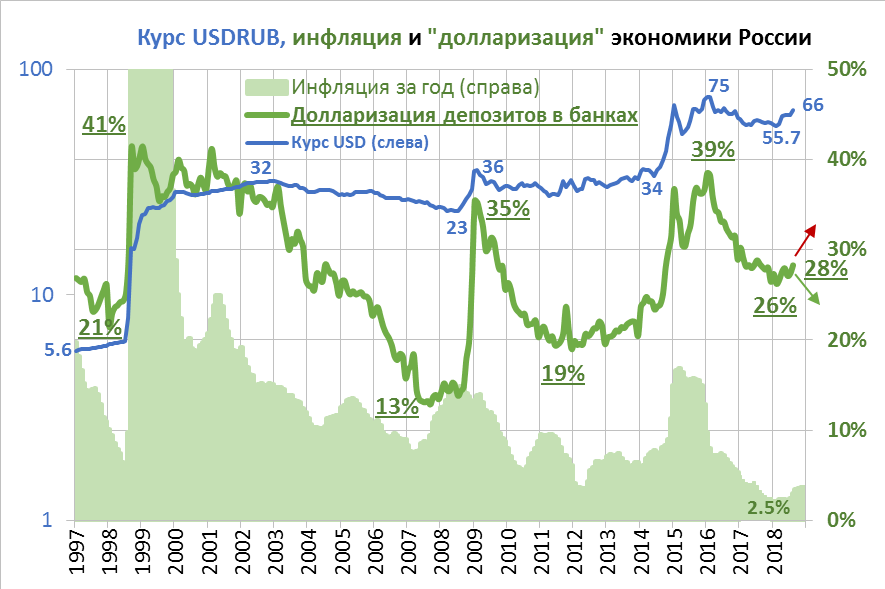

Турция очень «валютизированная» экономика. Там свободно обращаются любые валюты. Доля инвалютных депозитов (FX) в банках составляла 30-40%, а после произошедшего обвала лиры превысила небывалые 50% (при курсе 7 была 55%). Призыв Эрдогана продавать доллары вполне обоснован. На падении курса лиры держатели валютных депозитов хорошо «заработали», а доля валютных сбережений стала слишком большой. Для сравнения в России максимальная доля валютных депозитов была 41% на пике кризиса в 1998 году и больше туда не возвращалась, хотя и колебалась после этого от 13% до 39%. В этом смысле Турция больше готова к валютным кризисам, чем любая другая страна.

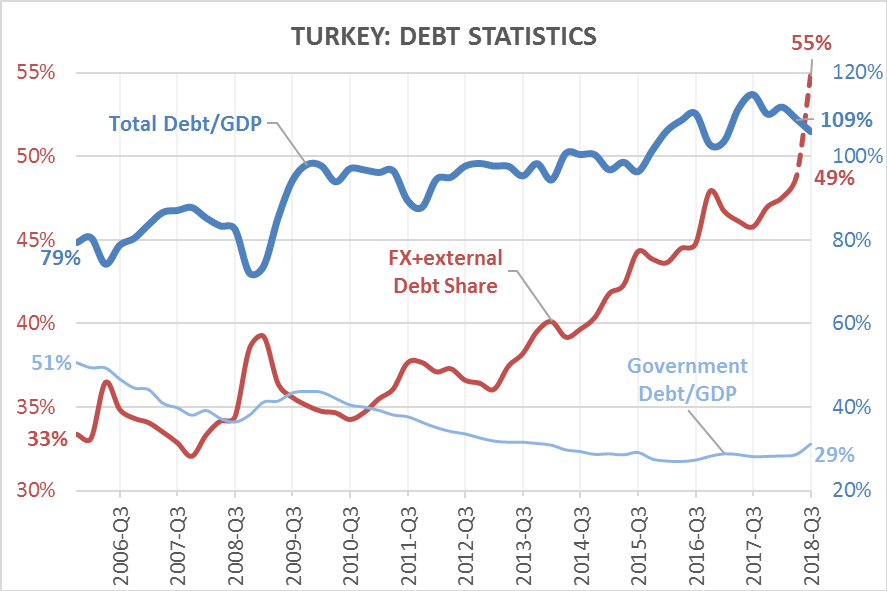

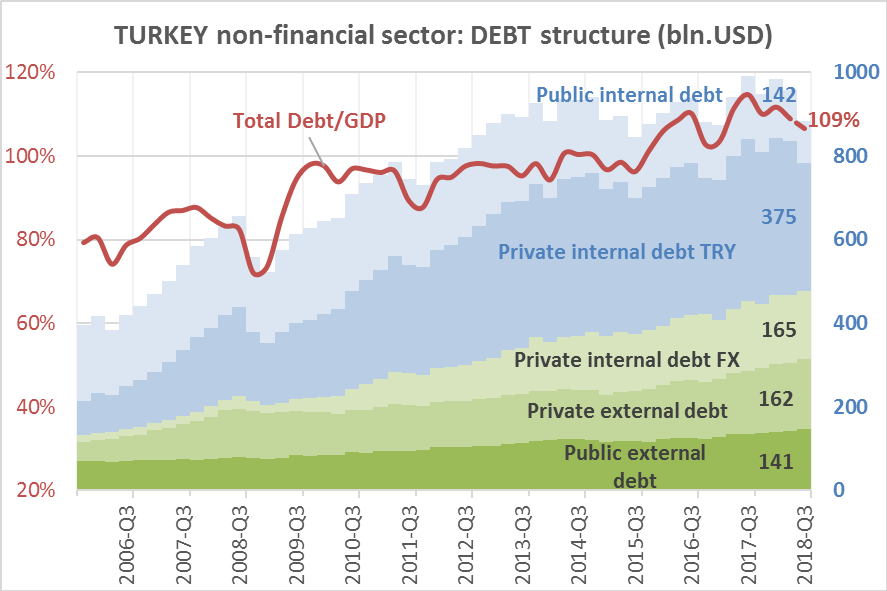

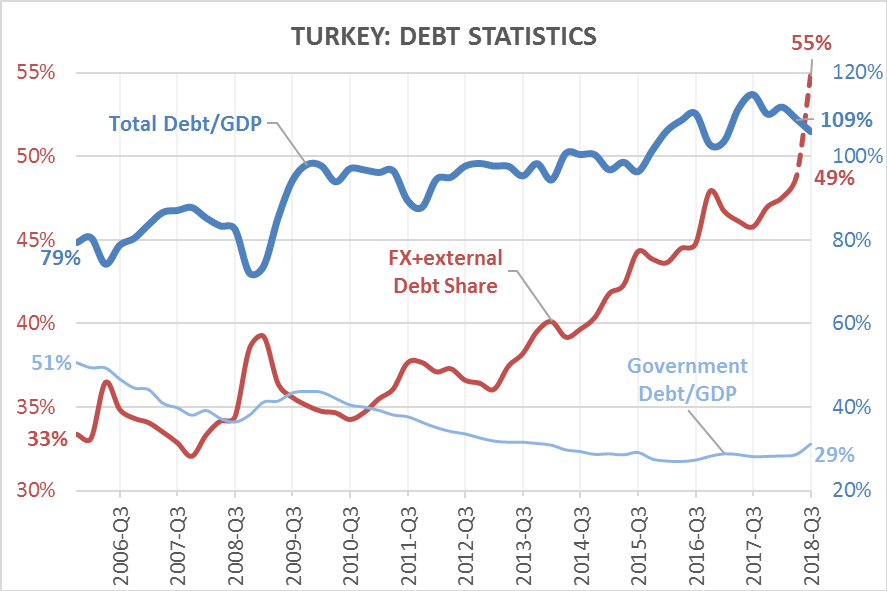

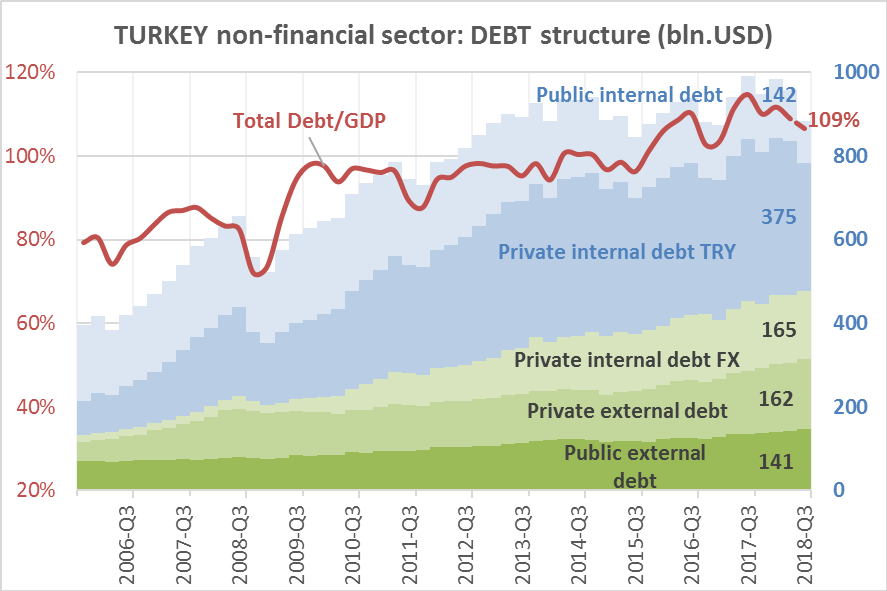

С точки зрения размера внешнего и внутреннего долга, их валютной структуры Турция развивается сбалансировано. Примерно половина долга в инвалюте (внешний + внутренний в инвалютах), что соответствует структуре банковских депозитов.

Кризисы в Турции до 2009 были регулярно – в конце 90x, в 2001 и 2008. Но с 2009 Турция растет относительно стабильно — темпом около 7% в год по ВВП. Даже при стабильно падающем курсе собственной валюты (c 1,2 до 4,6 к USDза 10 лет до июня 2018 — в среднем 14% в год) и относительно высокой инфляции (~9% в год).

Данные по динамике реального экспорта и импорта в структуре ВВП (2017q4 и 2018q1) указывают на существенное замедление экспорта до 0% и ускорение импорта до 23%-16%. За 2 квартал 2018 данные выйдут в сентябре, но показатели в номинальном выражении из платежного баланса пока не имеют положительной динамики.

Чтобы сбалансировать торговый баланс и текущий счет, Турции нужно $50-60 млрд. (6-7% ВВП) или около 20% от импорта товаров и услуг в страну ($270 млрд). 60%+ падение турецкой лиры более чем достаточно. Текущий курс лиры к USD ~6 как раз находится на уровне 60%+ выше среднегодового уровня в 2017 ~3,7. В этом смысле потенциал дальнейшего снижения лиры ограничен.

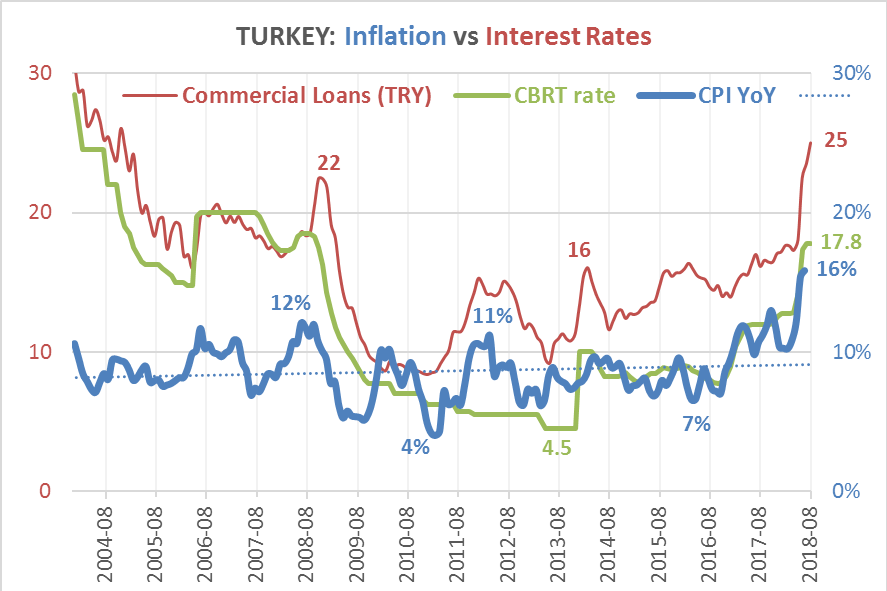

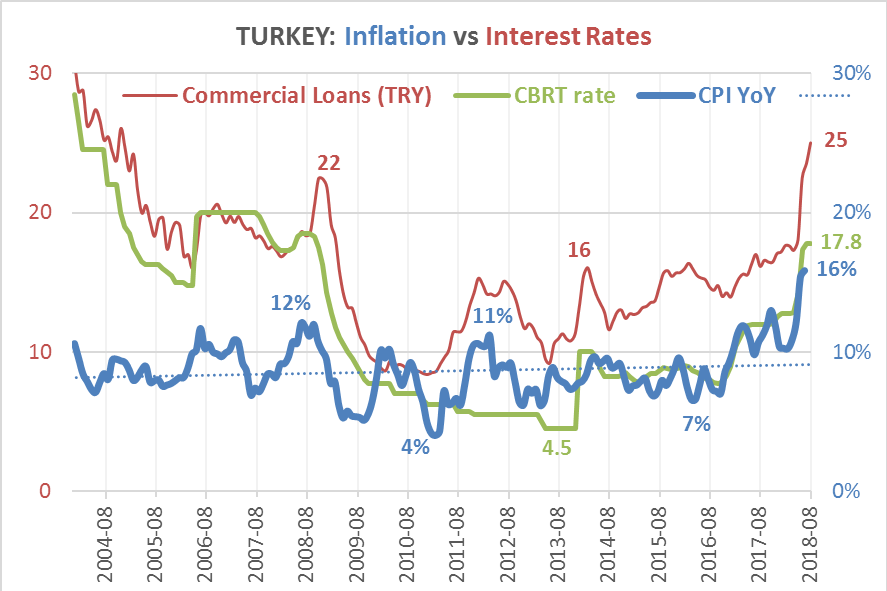

Процентные ставки и инфляция уже отреагировали на падение курса лиры. Если к высокая волатильность национальной валюты для экономики Турции привычна, то инфляции больше 12% и процентных ставок выше 20% Турция не видела с 2004 года.

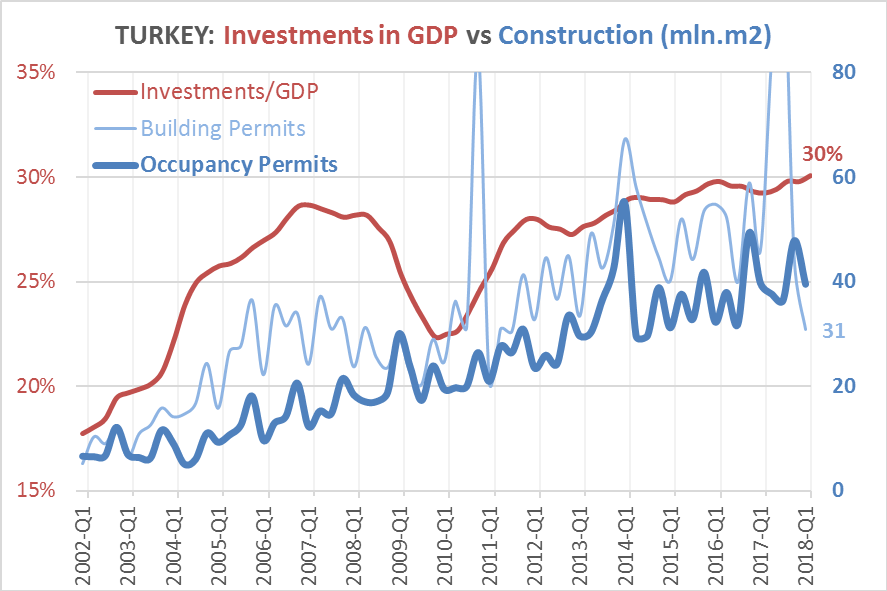

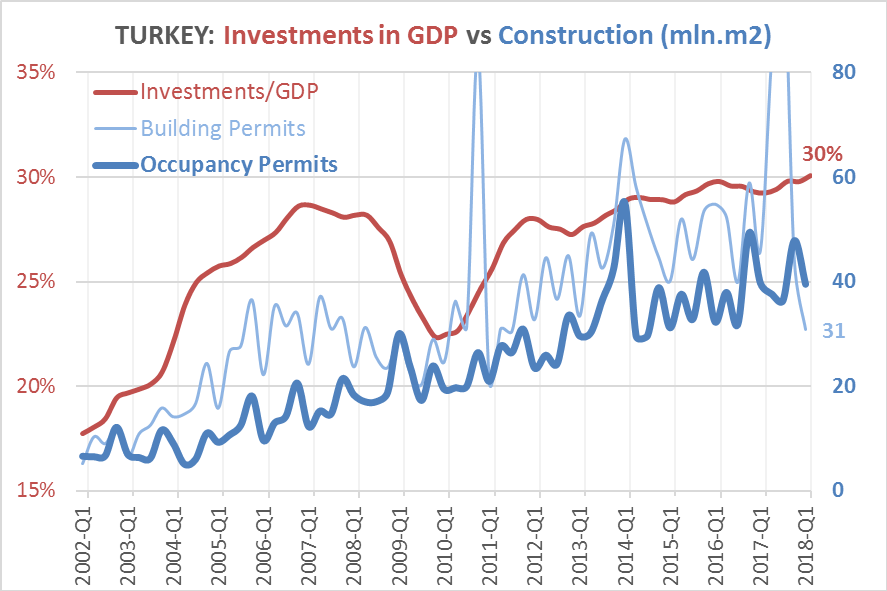

Основным двигателем экономики Турции является не экспорт, в том числе туристических услуг, а строительство. Инвестиции к ВВП достигли 30% ВВП, а объемы строительства жилья ~160 млн. м2 в год (Occupancy permits на графике). Если добавить гостиницы и прочую коммерческую недвижимость — в 1,5 раза больше. Для сравнения в России (население почти в два раза больше — 147 против 80 млн.) строится в 2 раза меньше жилья (~80 млн. м2). То есть разница почти в 4 раза, если считать на душу населения.

По последним имеющимся данным выданные разрешения на строительство (building permits на графике) упали до многолетнего минимума (31 млн. кв. м в 1кв. 2018). Сложно сказать — это эффект от большого объема выдач в 2017 или проблемы с финансированием строительства и предвестник нынешнего валютного кризиса.

ТУРЦИЯ vs РОССИЯ

Турция и России — одновременно и совершенно разные экономики, но во многом и очень близкие:

— По уровню жизни населения мы почти совпадаем – ВВП на душу населения ~$11 тыс. USD и ~$28 тыс. с учетом паритета покупательной способности (PPP). То есть как рубль, так и лира очень дешевы относительно других валют. С точки зрения разницы цен потенциал роста до 2 раз до нормальных величин.

— Импорт товаров и услуг в России всего на 30% больше, чем в Турции ($327 против $249 млрд. в 2017), а экспорт больше в 2 раза ($411 против $210 млрд. $), что сопоставимо с разницей в размере экономики ($1,6 против $0,9 трлн. ВВП)

— И Турция, и Россия росли опережающим мир темпом до 2008 года, а дальше их пути разошлись. Россия перестала расти, а Турция продолжила увеличивать темпы роста в среднем до 7% ВВП в год.

— Россия продолжает экспортировать капитал как на государственном, так и частном уровне, а Турция наоборот до сих пор наращивала его приток. Если смотреть по счету текущих операций, то он достиг 7% ВВП в год.

— Если у Турции значительная отрицательная международная позиция (внешний долг больше иностранных активов), то у России она, наоборот, слишком положительная, но в большей части за счет государственных валютных резервов и особенностей владения активами (состоятельные резиденты держат свои сбережения в иностранных юрисдикциях)

— Турция выглядит более сбалансированной чем Россия с точки зрения динамики долговой нагрузки, структуры активов и долгов по валютам, динамики частного и государственного долга. Если в России снижение госдолга до нуля компенсировалось значительным ростом частного долга и были существенные колебания в структуре валютных активов и долгов, то в валютизированной экономике Турции объем долга, достигнув 100% ВВП, почти не менялся.

— Госдолг Турции в последние 10 лет привлекался преимущественно в лирах и при умеренном дефиците 2-3% ВВП и снизился постепенно до менее 30% ВВП. Россия также размещает госдолг преимущественно в рублях, но с гораздо более высокой дюрацией (от 5 до 15 лет), интересной только иностранным инвесторам. Средний срок до погашения облигаций Турции в лирах всего 4 года (на заметку Минфину!).

— Россия и Турция очень похожи по долларизации экономики, разве что в России она менялась с большей амплитудой, хотя и меньше в относительном выражении (доля инвалютных депозитов ~30% против ~40%).

ВЫВОДЫ ДЛЯ РОССИИ

Борьба Банка России с долларизацией экономики создает долгосрочно дополнительные риски для курса рубля. Последние решения БР показывают, как ему не нравятся ни валютные кредиты в балансах банков, ни валютные депозиты. Ну допустим, Банк России добьется своей цели и снизит долю валютных депозитов в банках до 20% и ниже. Для этого достаточно несколько лет, когда курс рубля относительно стабилен, реальные ставки в рублях положительны, и резиденты наращивают исключительно рублевые депозиты. Но в самый ответственный момент, как это было в 1998, 2008 и 2014 резиденты снова захотят увеличить долю валютных сбережений до ~40%. Даже не важно, что станет триггером – цены на нефть, санкции, мировой или внутренний долговой кризис. И тогда никаких золото-валютных резервов или процентных ставок под 20% будет недостаточно, чтобы сдержать падение курса рубля и изменить желание резидентов иметь более высокую долю валютных сбережений.

Побуду чуть-чуть алармистом: если завтра долларизация депозитов должна вырасти с 28% до 38% (пик был 41% в 1998, 35% в 2008 и 39% в 2014 по концу худшего месяца), то курс доллара США к рублю должен быть ~100 руб.

Нынешнее бюджетное правило не позволяет решать долгосрочную проблему наличия достаточных валютных накоплений у резидентов и Банка России, необходимых для менее болезненного прохождения следующего кризиса. Оно накапливает валютные резервы у Минфина, который тратит исключительно в рублях, то есть не у тех, кому валюта действительно нужна. И просто решает проблему дефицита бюджета в кризис, потому что автоматически создает дополнительный доход для бюджета в виде переоценки ФНБ. Хотя доход виртуальный – им можно воспользоваться только при снижении нефти ниже $40, а до тех пор нужно покупать валюту по любому курсу (как обойти закон в нынешней ситуации ЦБ пока не придумал). Дефицит бюджета в кризис совсем не та проблема (точнее – совсем не проблема для страны со своей валютой и плавающим курсом), с которой нужно бороться и бояться.

Механизм бюджетного правила нужно существенно изменить. Об этом писал месяц назад «Авторам макроэкономической политики»и предлагаю Минфину и Банку России задуматься об этом снова. Идея в том, чтобы никакие ограничения «высшего порядка» не мешали Банку России достигать своих целей по инфляции и финансовой стабильности. Сейчас у Банка России только один рыночный инструмент (ставка), а нужны еще независимые валютные интервенции:

— Все операции с иностранной валютой, поддержанием гибкого курса рубля без жестких правил, но с минимальной волатильностью, переходят в Банк России. Банк не ограничивает себя в объеме покупок валюты при существенном укреплении и продаж при существенном ослаблении курса рубля. Прогнозирование желаемой курсовой политики увязывается с динамикой внешних условий, внутренней инфляции, реального эффективного курса рубля и процентной политикой. Будет это плавающий курс с интервенциями или управляемое плавание (managedfloating) не особо важно. В любом случае не гарантируется какой-либо валютный курс, а политика направлена на снижение внешних рисков, волатильности и премии за риск в рублевых активах.

— Минфин меняет валюту бюджетного правила — фиксирует рублевую цену нефти, выше которой все избыточные доходы бюджета поступают в ФНБ. Фонд национального благосостояния в большей части должен быть размещен в рублях на депозитах в Банке России примерно под ключевую ставку, но возможны вариации со сбережением части в иностранных активах (можно ориентироваться на те 30% в валюте, которые держат резиденты в банках). Хотя нынешняя санкционная риторика США ставит под угрозу все валютные активы Правительства и создает для бюджета больше рисков, чем возможностей.

— В бюджетном правиле ключевым должен быть не размер дефицита (ненефтегазового), а динамика бюджетных расходов. Рост расходов бюджета должен быть обусловлен не ценой нефти или дефицитом около 0% (когда допустимы 2-3% от ВВП), а необходимой динамикой, чтобы не допускать как избыточного инфляционного давления, так и недостаточного финансирования в период кризисов, когда частный сектор сокращает свои расходы. Рост налогов, как исключительная мера, может применяться для ограничения экономической активности, а не достижения нулевого дефицита бюджета. В результате бюджет становится не игроком на валютном рынке, который заинтересован в падении курса рубля, а автоматическим стабилизатором экономических процессов.

---

А Турции и Эрдогану можно пожелать только удачи в политическом и торговом «противостоянии» с США и предотвращении последствий надвигающейся рецессии в экономике. А она будет — хотя бы за счет сокращения импорта и объема потребления. Основные внешние кредиторы у Турции европейские и с ними проще найти общий язык, даже на фоне противостояния с Америкой и долларом. В торговом противостоянии Турция не одинока и может найти союзников. Главное не допустить сильного снижения в строительном секторе. До сих пор он был основным двигателем внутреннего спроса и источником притока внешнего капитала.

Будем наблюдать, чем закончится новый турецкий гамбит, — восстановлением через определенное время высоких темпов роста экономики или переходом в патовое «российское» состояние и «потерянное десятилетие».

PS

Был удивлен качеством, глубиной и удобством представления статистической информации в Турции. Все для инвесторов! Особенно понравился сайт Банка Турции, где не только актуальные графики, но и удобная база данных с dashboards и экспортом в разных форматах. На сайте Росстата и Минфина Турции также все понятно и наглядно в формате Excel, в отличие от безобразно организованной навигации и длиннющих Excel-файлов у нас. Минфину и Банку России есть к чему стремиться.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

На фоне динамики лиры USDTRY(он падала на 80% в 2018 с 3,8 до 7, в том числе на 40% в августе с 5 до 7 — сейчас ~6) другие валюты к USD движутся достаточно умеренно — в пределах нормальных 20%. Курс рубля USDRUB с начала года упал на 16% и это достаточно много с учетом существенного улучшения условий торговли — роста цен на нефть. Здесь свою роль играют санкции и бюджетное правило, которое не ограничивает колебания рубля (разве что от нефти), а даже усиливает его зависимость от потоков капитала и сезонности.

Считаю «алармические» параллели с кризисами 10-летней и 20-летней давности (поздравляю всех причастных к 17.08.1998г.), когда бегство капиталов с одного рынка вызывало цепную реакцию на других развивающихся рынках, надуманными. Мир стал более устойчивым к кризисам, которые наблюдались в прошлом, в том числе благодаря отказу от фиксированных валютных курсов валют. Да, колебания валют могут быть существенными, но в то же время плавающие курсы уменьшают и вероятность дефолтов на страновом уровне. При отсутствии жесткости валютной политики ситуация с недостатком валюты для выплаты по долгам почти исключена, потому что всегда можно занять необходимую сумму – вопрос только в цене и готовности эту цену платить.

Но вернемся к ситуации в Турции. Многие поспешили обвинить президента Эрдогана в нынешнем валютном кризисе (мол, он ничего не понимает в ДКП, подчинил себе ЦБ, уничтожил его независимость — инвесторы расстроились и побежали). Правда, рецепт предлагают из учебников – надо было поднимать ставку до 20, потом до 30-40 и все было бы норм. Полагаю, что многие, кто «поспешил», плохо представляют себе как ситуацию в Турции, так и насколько подходят рецепты времен фиксированных курсов валют к современной финансовой системе и конкретно Турции.

Проблемы Турции были и есть на стороне платежного баланса — устойчивое превышение объемов импорта над экспортом требовало постоянного притока капитала, причем в иностранной валюте. Рост цен на нефть в последний год и потеря интереса к развивающимся рынкам на фоне повышения ставок ФРС и торговой войны Трампа только усугубили ситуацию. Поэтому опережающий рост процентных ставок в лирах не смог бы улучшить торговый баланс, разве что не дал повода избыточным обвинениям в адрес Эрдогана. В этой ситуации лишь сильное ослабление курса лиры может сбалансировать ситуацию. Конечно, со своими издержками, но возможно меньшими чем рост ставок, который останавливает кредит и чувствительные к нему секторы экономики – банки и строительство. Возможно даже хорошо, что после многолетнего снижения курса турецкой лиры произошел такой выпуск пара. Обычно так и заканчиваются циклы сильных движений цен на финансовые активы, после чего они меняют динамику.

Турция очень «валютизированная» экономика. Там свободно обращаются любые валюты. Доля инвалютных депозитов (FX) в банках составляла 30-40%, а после произошедшего обвала лиры превысила небывалые 50% (при курсе 7 была 55%). Призыв Эрдогана продавать доллары вполне обоснован. На падении курса лиры держатели валютных депозитов хорошо «заработали», а доля валютных сбережений стала слишком большой. Для сравнения в России максимальная доля валютных депозитов была 41% на пике кризиса в 1998 году и больше туда не возвращалась, хотя и колебалась после этого от 13% до 39%. В этом смысле Турция больше готова к валютным кризисам, чем любая другая страна.

С точки зрения размера внешнего и внутреннего долга, их валютной структуры Турция развивается сбалансировано. Примерно половина долга в инвалюте (внешний + внутренний в инвалютах), что соответствует структуре банковских депозитов.

Кризисы в Турции до 2009 были регулярно – в конце 90x, в 2001 и 2008. Но с 2009 Турция растет относительно стабильно — темпом около 7% в год по ВВП. Даже при стабильно падающем курсе собственной валюты (c 1,2 до 4,6 к USDза 10 лет до июня 2018 — в среднем 14% в год) и относительно высокой инфляции (~9% в год).

Данные по динамике реального экспорта и импорта в структуре ВВП (2017q4 и 2018q1) указывают на существенное замедление экспорта до 0% и ускорение импорта до 23%-16%. За 2 квартал 2018 данные выйдут в сентябре, но показатели в номинальном выражении из платежного баланса пока не имеют положительной динамики.

Чтобы сбалансировать торговый баланс и текущий счет, Турции нужно $50-60 млрд. (6-7% ВВП) или около 20% от импорта товаров и услуг в страну ($270 млрд). 60%+ падение турецкой лиры более чем достаточно. Текущий курс лиры к USD ~6 как раз находится на уровне 60%+ выше среднегодового уровня в 2017 ~3,7. В этом смысле потенциал дальнейшего снижения лиры ограничен.

Процентные ставки и инфляция уже отреагировали на падение курса лиры. Если к высокая волатильность национальной валюты для экономики Турции привычна, то инфляции больше 12% и процентных ставок выше 20% Турция не видела с 2004 года.

Основным двигателем экономики Турции является не экспорт, в том числе туристических услуг, а строительство. Инвестиции к ВВП достигли 30% ВВП, а объемы строительства жилья ~160 млн. м2 в год (Occupancy permits на графике). Если добавить гостиницы и прочую коммерческую недвижимость — в 1,5 раза больше. Для сравнения в России (население почти в два раза больше — 147 против 80 млн.) строится в 2 раза меньше жилья (~80 млн. м2). То есть разница почти в 4 раза, если считать на душу населения.

По последним имеющимся данным выданные разрешения на строительство (building permits на графике) упали до многолетнего минимума (31 млн. кв. м в 1кв. 2018). Сложно сказать — это эффект от большого объема выдач в 2017 или проблемы с финансированием строительства и предвестник нынешнего валютного кризиса.

ТУРЦИЯ vs РОССИЯ

Турция и России — одновременно и совершенно разные экономики, но во многом и очень близкие:

— По уровню жизни населения мы почти совпадаем – ВВП на душу населения ~$11 тыс. USD и ~$28 тыс. с учетом паритета покупательной способности (PPP). То есть как рубль, так и лира очень дешевы относительно других валют. С точки зрения разницы цен потенциал роста до 2 раз до нормальных величин.

— Импорт товаров и услуг в России всего на 30% больше, чем в Турции ($327 против $249 млрд. в 2017), а экспорт больше в 2 раза ($411 против $210 млрд. $), что сопоставимо с разницей в размере экономики ($1,6 против $0,9 трлн. ВВП)

— И Турция, и Россия росли опережающим мир темпом до 2008 года, а дальше их пути разошлись. Россия перестала расти, а Турция продолжила увеличивать темпы роста в среднем до 7% ВВП в год.

— Россия продолжает экспортировать капитал как на государственном, так и частном уровне, а Турция наоборот до сих пор наращивала его приток. Если смотреть по счету текущих операций, то он достиг 7% ВВП в год.

— Если у Турции значительная отрицательная международная позиция (внешний долг больше иностранных активов), то у России она, наоборот, слишком положительная, но в большей части за счет государственных валютных резервов и особенностей владения активами (состоятельные резиденты держат свои сбережения в иностранных юрисдикциях)

— Турция выглядит более сбалансированной чем Россия с точки зрения динамики долговой нагрузки, структуры активов и долгов по валютам, динамики частного и государственного долга. Если в России снижение госдолга до нуля компенсировалось значительным ростом частного долга и были существенные колебания в структуре валютных активов и долгов, то в валютизированной экономике Турции объем долга, достигнув 100% ВВП, почти не менялся.

— Госдолг Турции в последние 10 лет привлекался преимущественно в лирах и при умеренном дефиците 2-3% ВВП и снизился постепенно до менее 30% ВВП. Россия также размещает госдолг преимущественно в рублях, но с гораздо более высокой дюрацией (от 5 до 15 лет), интересной только иностранным инвесторам. Средний срок до погашения облигаций Турции в лирах всего 4 года (на заметку Минфину!).

— Россия и Турция очень похожи по долларизации экономики, разве что в России она менялась с большей амплитудой, хотя и меньше в относительном выражении (доля инвалютных депозитов ~30% против ~40%).

ВЫВОДЫ ДЛЯ РОССИИ

Борьба Банка России с долларизацией экономики создает долгосрочно дополнительные риски для курса рубля. Последние решения БР показывают, как ему не нравятся ни валютные кредиты в балансах банков, ни валютные депозиты. Ну допустим, Банк России добьется своей цели и снизит долю валютных депозитов в банках до 20% и ниже. Для этого достаточно несколько лет, когда курс рубля относительно стабилен, реальные ставки в рублях положительны, и резиденты наращивают исключительно рублевые депозиты. Но в самый ответственный момент, как это было в 1998, 2008 и 2014 резиденты снова захотят увеличить долю валютных сбережений до ~40%. Даже не важно, что станет триггером – цены на нефть, санкции, мировой или внутренний долговой кризис. И тогда никаких золото-валютных резервов или процентных ставок под 20% будет недостаточно, чтобы сдержать падение курса рубля и изменить желание резидентов иметь более высокую долю валютных сбережений.

Побуду чуть-чуть алармистом: если завтра долларизация депозитов должна вырасти с 28% до 38% (пик был 41% в 1998, 35% в 2008 и 39% в 2014 по концу худшего месяца), то курс доллара США к рублю должен быть ~100 руб.

Нынешнее бюджетное правило не позволяет решать долгосрочную проблему наличия достаточных валютных накоплений у резидентов и Банка России, необходимых для менее болезненного прохождения следующего кризиса. Оно накапливает валютные резервы у Минфина, который тратит исключительно в рублях, то есть не у тех, кому валюта действительно нужна. И просто решает проблему дефицита бюджета в кризис, потому что автоматически создает дополнительный доход для бюджета в виде переоценки ФНБ. Хотя доход виртуальный – им можно воспользоваться только при снижении нефти ниже $40, а до тех пор нужно покупать валюту по любому курсу (как обойти закон в нынешней ситуации ЦБ пока не придумал). Дефицит бюджета в кризис совсем не та проблема (точнее – совсем не проблема для страны со своей валютой и плавающим курсом), с которой нужно бороться и бояться.

Механизм бюджетного правила нужно существенно изменить. Об этом писал месяц назад «Авторам макроэкономической политики»и предлагаю Минфину и Банку России задуматься об этом снова. Идея в том, чтобы никакие ограничения «высшего порядка» не мешали Банку России достигать своих целей по инфляции и финансовой стабильности. Сейчас у Банка России только один рыночный инструмент (ставка), а нужны еще независимые валютные интервенции:

— Все операции с иностранной валютой, поддержанием гибкого курса рубля без жестких правил, но с минимальной волатильностью, переходят в Банк России. Банк не ограничивает себя в объеме покупок валюты при существенном укреплении и продаж при существенном ослаблении курса рубля. Прогнозирование желаемой курсовой политики увязывается с динамикой внешних условий, внутренней инфляции, реального эффективного курса рубля и процентной политикой. Будет это плавающий курс с интервенциями или управляемое плавание (managedfloating) не особо важно. В любом случае не гарантируется какой-либо валютный курс, а политика направлена на снижение внешних рисков, волатильности и премии за риск в рублевых активах.

— Минфин меняет валюту бюджетного правила — фиксирует рублевую цену нефти, выше которой все избыточные доходы бюджета поступают в ФНБ. Фонд национального благосостояния в большей части должен быть размещен в рублях на депозитах в Банке России примерно под ключевую ставку, но возможны вариации со сбережением части в иностранных активах (можно ориентироваться на те 30% в валюте, которые держат резиденты в банках). Хотя нынешняя санкционная риторика США ставит под угрозу все валютные активы Правительства и создает для бюджета больше рисков, чем возможностей.

— В бюджетном правиле ключевым должен быть не размер дефицита (ненефтегазового), а динамика бюджетных расходов. Рост расходов бюджета должен быть обусловлен не ценой нефти или дефицитом около 0% (когда допустимы 2-3% от ВВП), а необходимой динамикой, чтобы не допускать как избыточного инфляционного давления, так и недостаточного финансирования в период кризисов, когда частный сектор сокращает свои расходы. Рост налогов, как исключительная мера, может применяться для ограничения экономической активности, а не достижения нулевого дефицита бюджета. В результате бюджет становится не игроком на валютном рынке, который заинтересован в падении курса рубля, а автоматическим стабилизатором экономических процессов.

---

А Турции и Эрдогану можно пожелать только удачи в политическом и торговом «противостоянии» с США и предотвращении последствий надвигающейся рецессии в экономике. А она будет — хотя бы за счет сокращения импорта и объема потребления. Основные внешние кредиторы у Турции европейские и с ними проще найти общий язык, даже на фоне противостояния с Америкой и долларом. В торговом противостоянии Турция не одинока и может найти союзников. Главное не допустить сильного снижения в строительном секторе. До сих пор он был основным двигателем внутреннего спроса и источником притока внешнего капитала.

Будем наблюдать, чем закончится новый турецкий гамбит, — восстановлением через определенное время высоких темпов роста экономики или переходом в патовое «российское» состояние и «потерянное десятилетие».

PS

Был удивлен качеством, глубиной и удобством представления статистической информации в Турции. Все для инвесторов! Особенно понравился сайт Банка Турции, где не только актуальные графики, но и удобная база данных с dashboards и экспортом в разных форматах. На сайте Росстата и Минфина Турции также все понятно и наглядно в формате Excel, в отличие от безобразно организованной навигации и длиннющих Excel-файлов у нас. Минфину и Банку России есть к чему стремиться.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter