11 сентября 2018 Trade Like A Pro

Большая часть инструментов технического анализа рассматривает цены в качестве основной отправной точки. Но у любого торгового инструмента есть и еще одна характеристика. Это время.

Конечно, любой инструмент теханализа учитывает и время также, но его значение просто как бы подразумевается. Сегодня мы посмотрим на время, как на основной инструмент анализа. Вас ожидает довольно философская тема времени и его применения в торговле.

Анализ циклов

Мы будем говорить о так называемых циклах. Специалисты, занимающиеся таким анализом, полагают, что только цикличность как особенность развития рынка является объяснением взлетов и падений цен. Мы дополним список важнейших технических инструментов анализа рынка временным параметром и сможем ответить не только на вопрос, в какую сторону и как далеко будет развиваться рынок, но и когда он туда придет и когда начнется это движение.

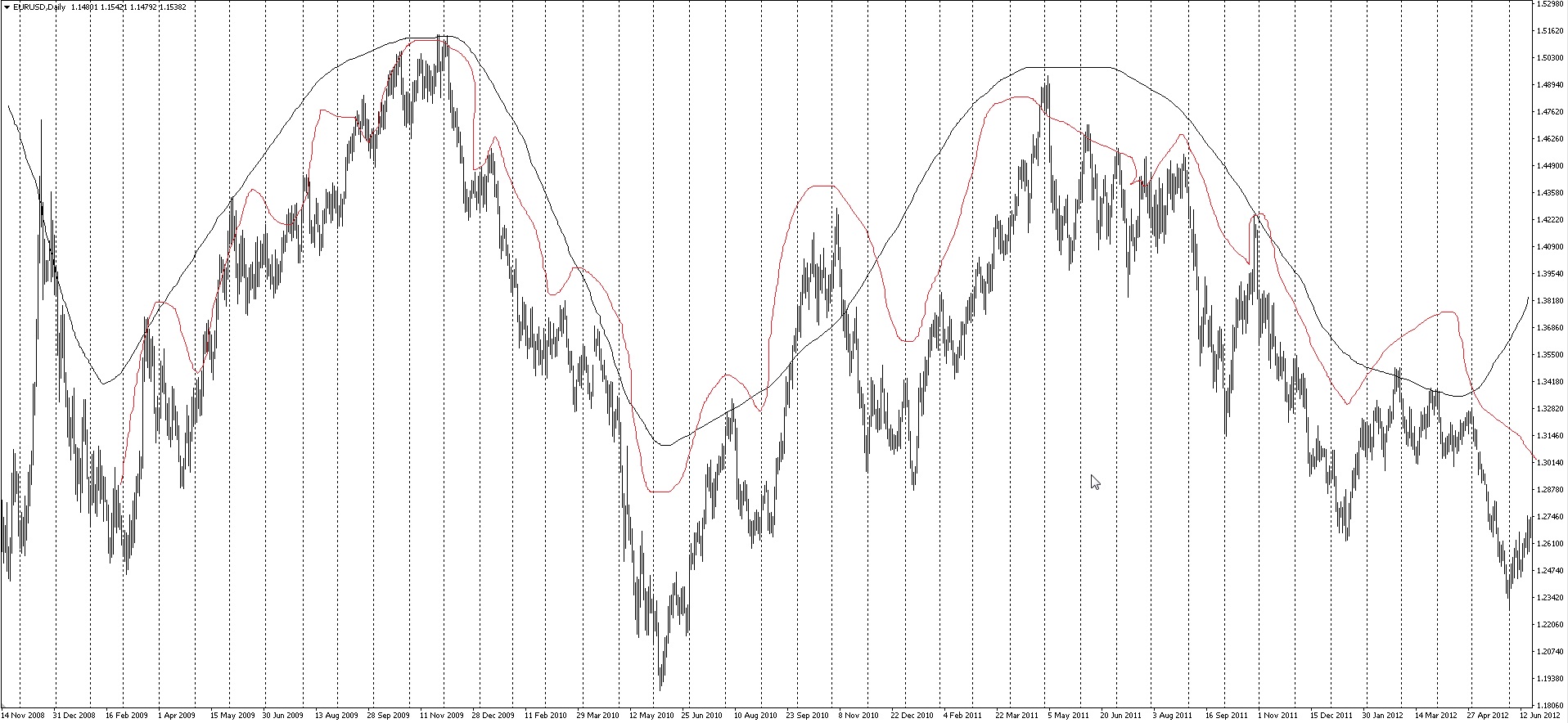

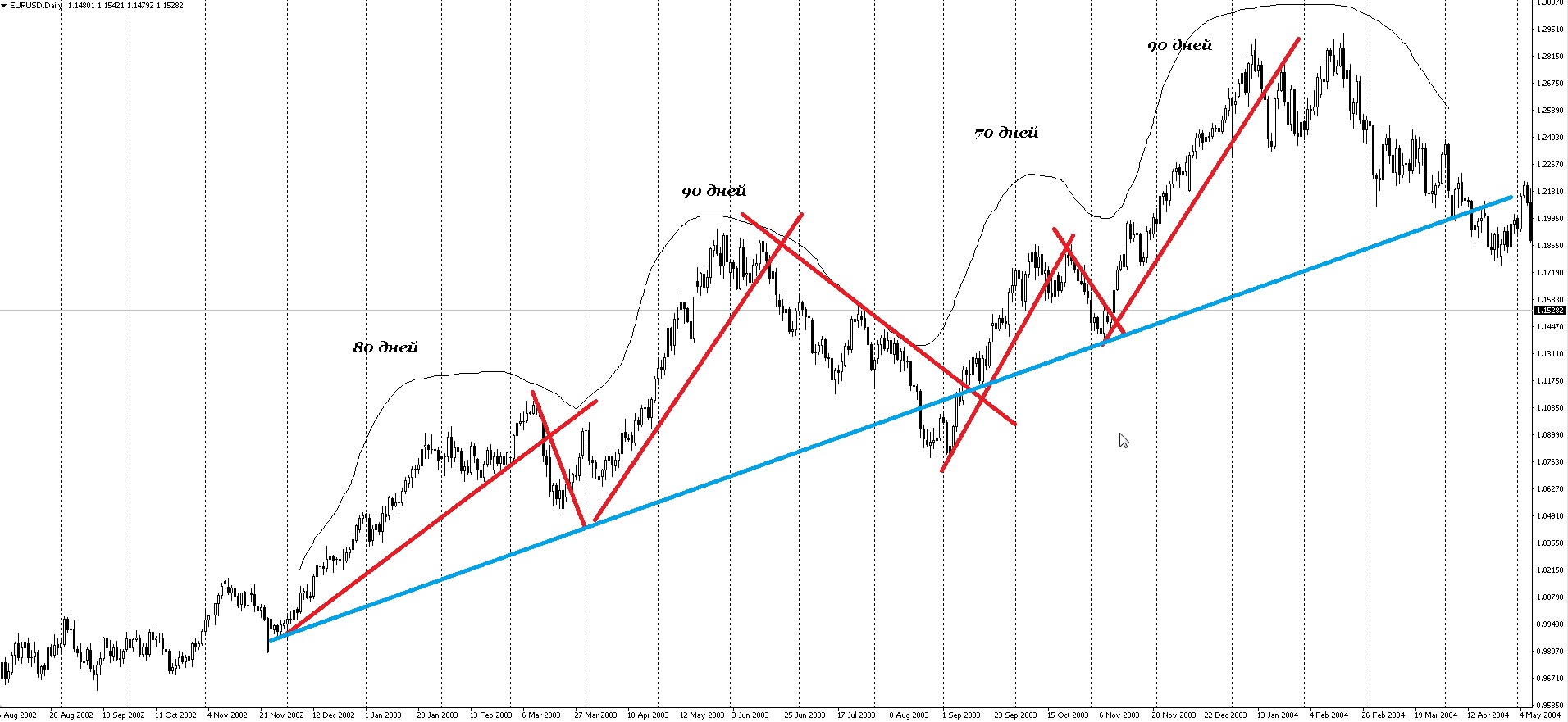

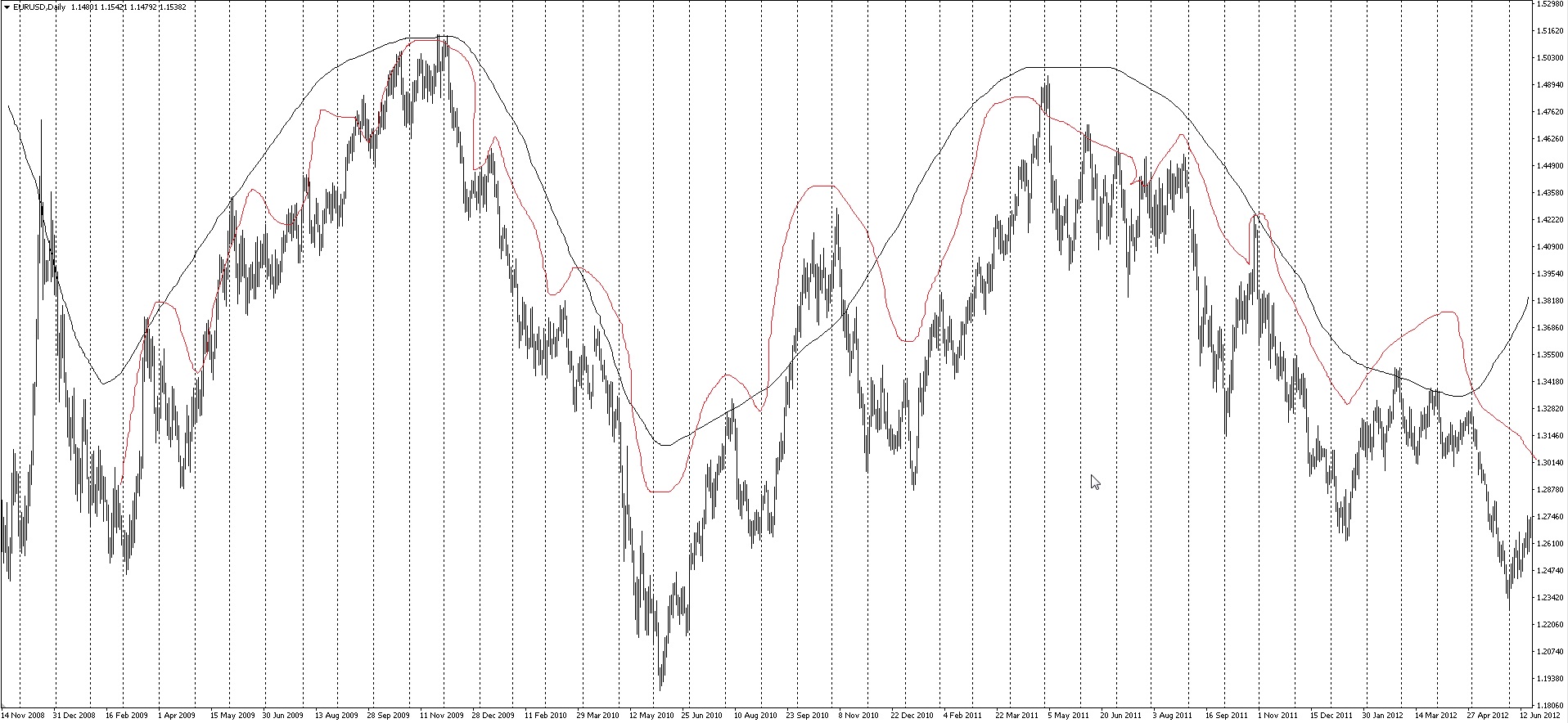

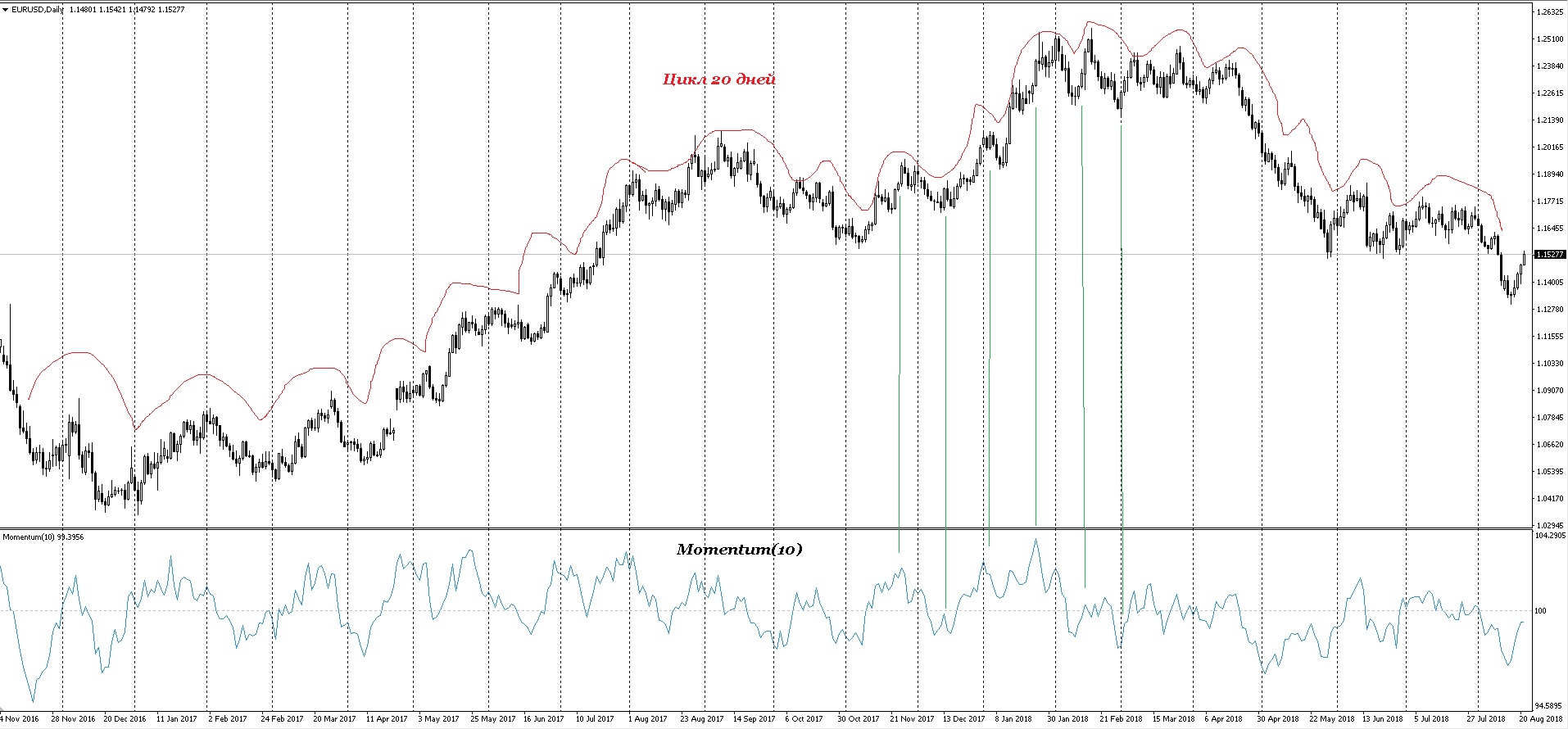

Давайте посмотрим на обычный дневной график пары EURUSD. По вертикальной оси расположена шкала цен. Этот показатель дает нам только половину необходимой картины. По горизонтальной оси расположена шкала времени. Таким образом, график на самом деле является графиком не только цены, но и времени. Однако многие трейдеры анализируют исключительно ценовые данные, полностью игнорируя фактор времени.

Когда мы изучаем графические модели, то понимаем, что существует связь между временем, за которое формируется та или иная конфигурация, и потенциалом дальнейшего движения рынка. Чем дольше «держатся» линии тренда или уровни поддержки или сопротивления, тем более значимыми они становятся. Временной фактор также весьма важен при использовании скользящего среднего в качестве аналитического инструмента, для которого очень важно выбрать соответствующий временной период. Даже работая с осцилляторами, приходится принимать решение относительно количества дней, составляющих период расчета.

Становится ясно, что любой метод технического анализа в той или иной мере зависит от фактора времени. В то же время использование временных показателей не всегда носит последовательный характер. Для увеличения эффективности технического анализа с учетом временного фактора и применяют циклический анализ.

Работа любого технического индикатора может быть значительно улучшена, если в его структуру включить циклический анализ. Например, путем привязки скользящих средних и осцилляторов к доминирующим рыночным циклам можно оптимизировать их работу. Анализ циклов также позволяет добиться повышения точности анализа линий тренда, указывая, какие линии значимы, а какие — нет. В сочетании с пиками и спадами циклов можно значительно увеличить возможности анализа ценовых моделей. С помощью «временных окон» можно фильтровать движение цен таким образом, что лишние сигналы будут отсекаться, а первоочередное внимание будет обращено только на моменты наступления важнейших вершин и оснований циклов.

Предсказание будущего и циклы

Можете ли вы предсказывать будущее? Я могу. Например, завтра моя электричка уедет ровно в 10:00. Закат завтра будет ровно в 19:51, а рассвет в 5:11. Хотите поспорить, что это не так и мои предсказания не исполнятся? Думаю, что нет. Что я на самом делаю – предсказываю будущее или все-таки нет?

Во-первых, мы действительно на самом деле предсказываем будущее каждый день. Как минимум в области природных или астрономических явлений.

Во-вторых, большая точность наших предсказаний объясняется тем, что существуют четко выраженные повторяющиеся циклы.

Тем не менее, наличие в нашей жизни циклов стало настолько привычным, что мы не придаем основанным на них предсказаниям особого значения. Мы просто проецируем циклы в будущее, предполагая, что они будут повторяться.

А как вам мысль о том, что вообще вся жизнь человека – повторяющиеся циклы событий? Встал утром, пошел на работу, поработал. Пришел, развлекся в чате для трейдеров, лег спать. И так день за днем. А что, если существуют некие циклы и в предпринимательской деятельности? Тогда должны существовать и на рынках ценных бумаг. А в рамках целой страны могут быть экономические циклы? Могут.

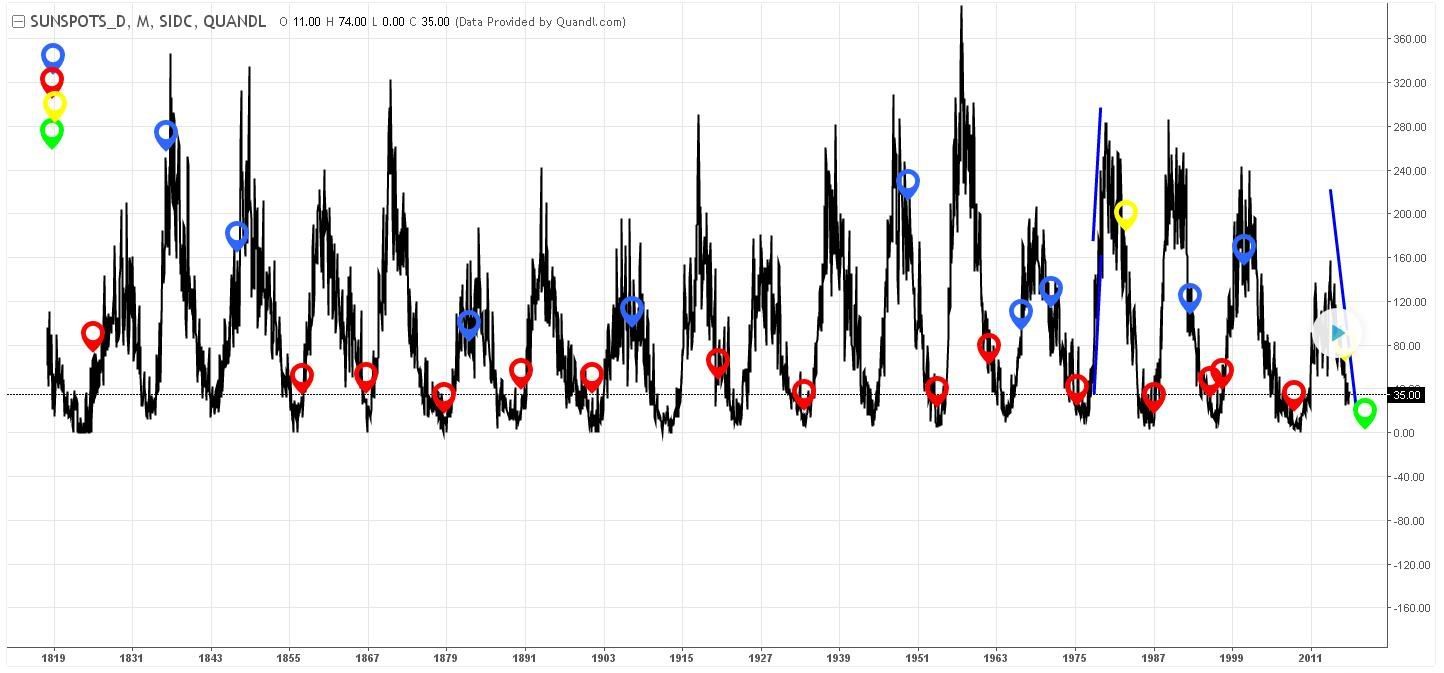

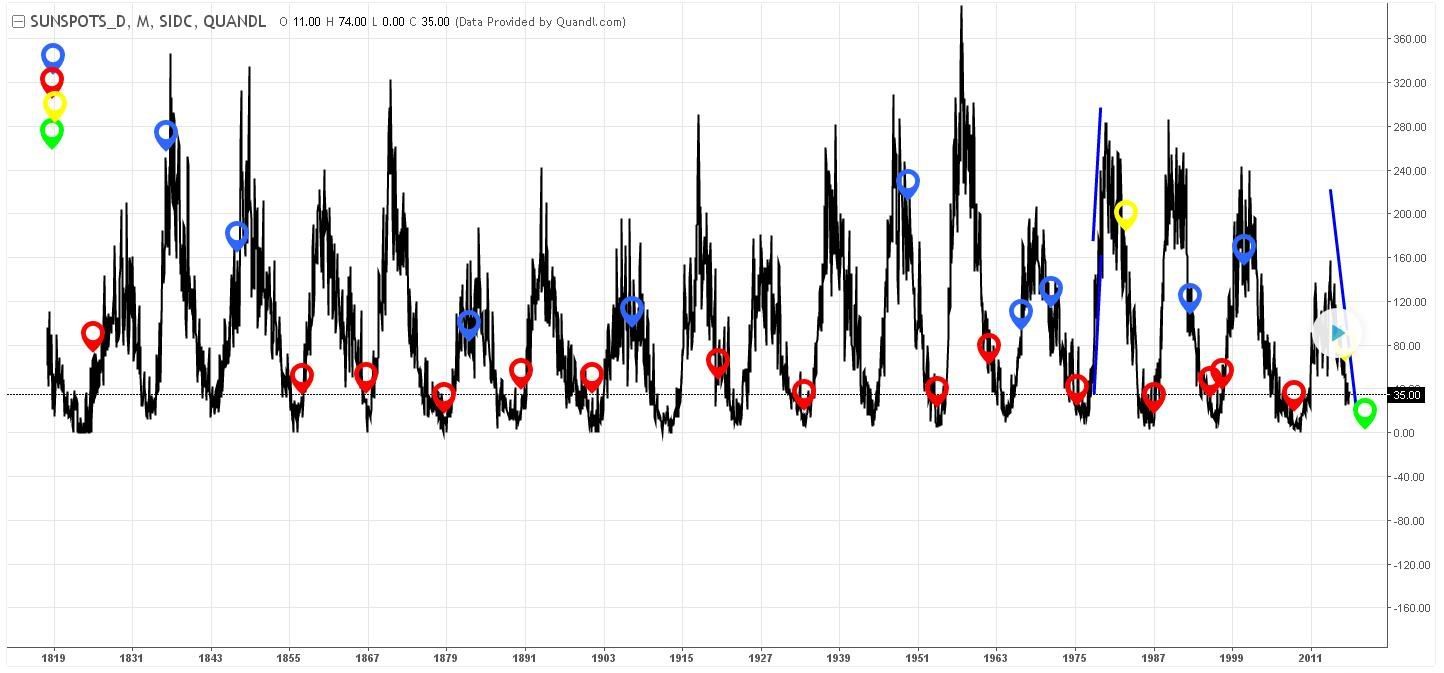

Довольно много литературы посвящено цикличности всей нашей жизни. Например, избыток атлантических лососевых наступает раз в 9,6 лет. Каждые 22,2 года в мире случается военный конфликт. Солнечные пятна появляются с амплитудой 11,11 лет. На рынке недвижимости циклы составляют 18,33 года. На рынке ценных бумаг – 9,2 года.

На картинке выше циклы солнечной активности. Синими кружками обозначены локальные кризисы. Красным – мировые. Желтым – нефтяные. Вот ссылка на данный график в tradingview. Судите сами.

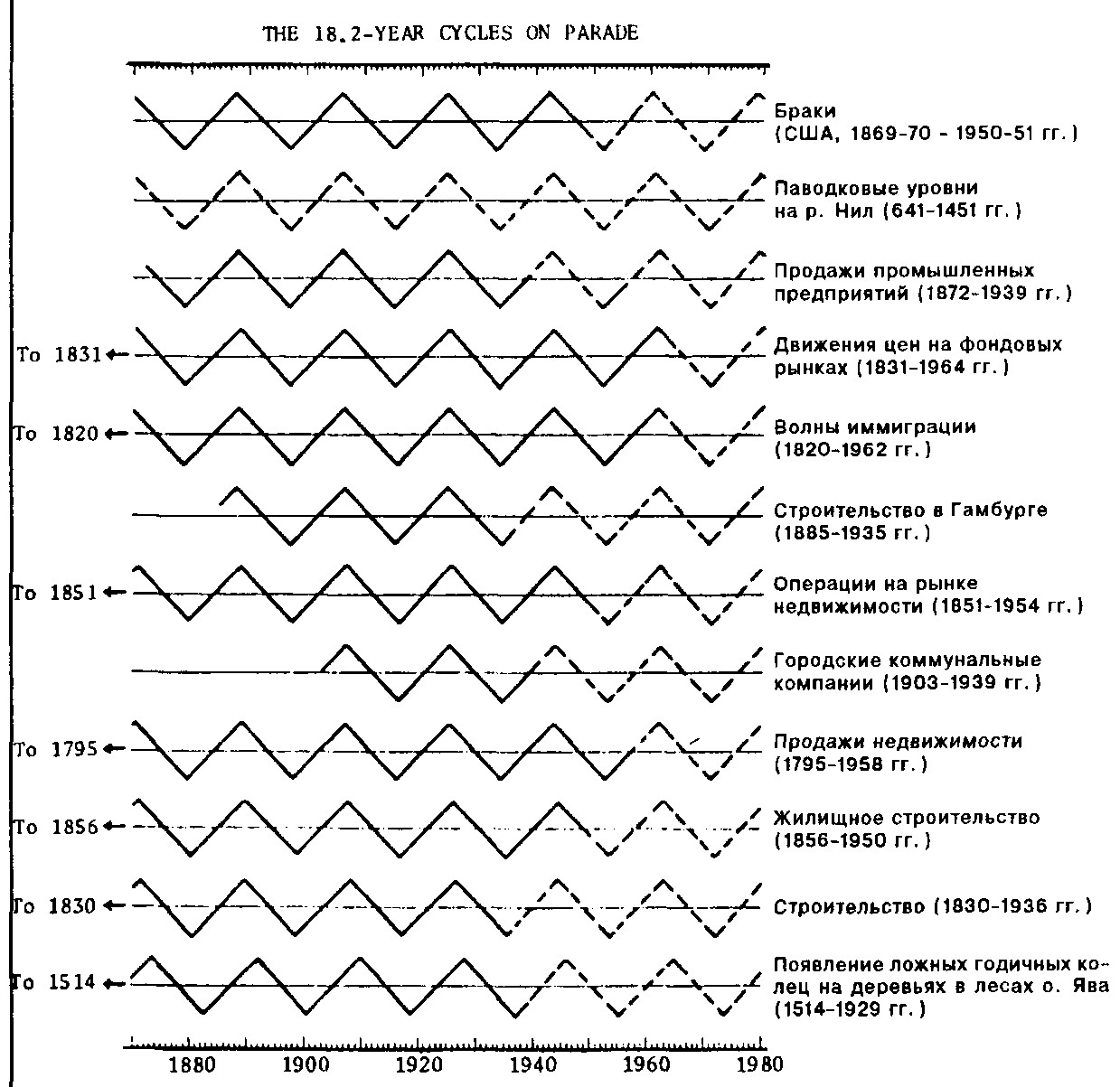

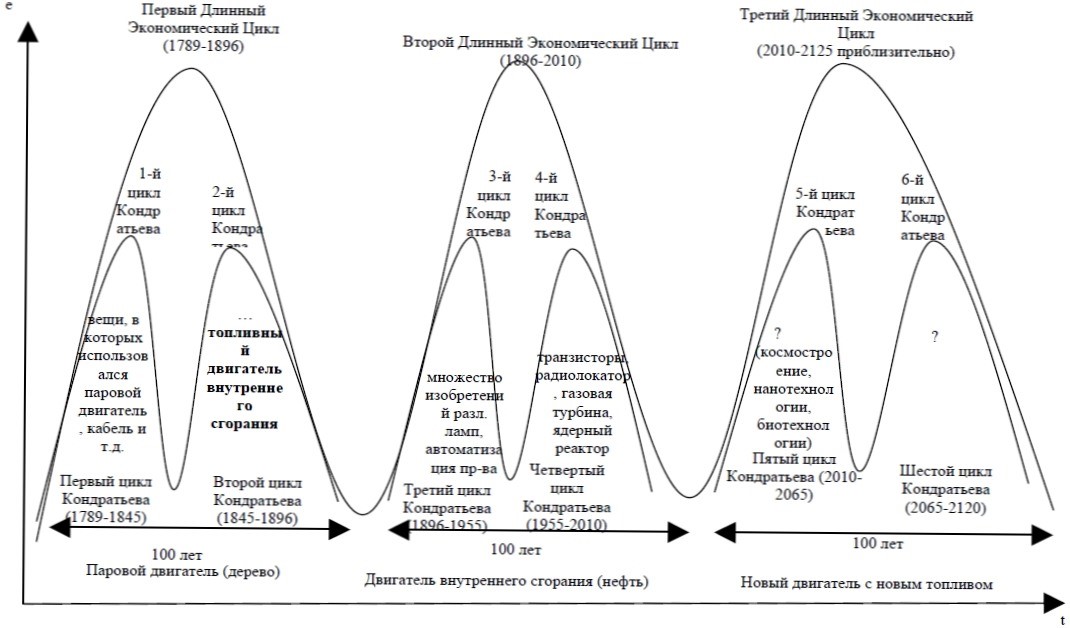

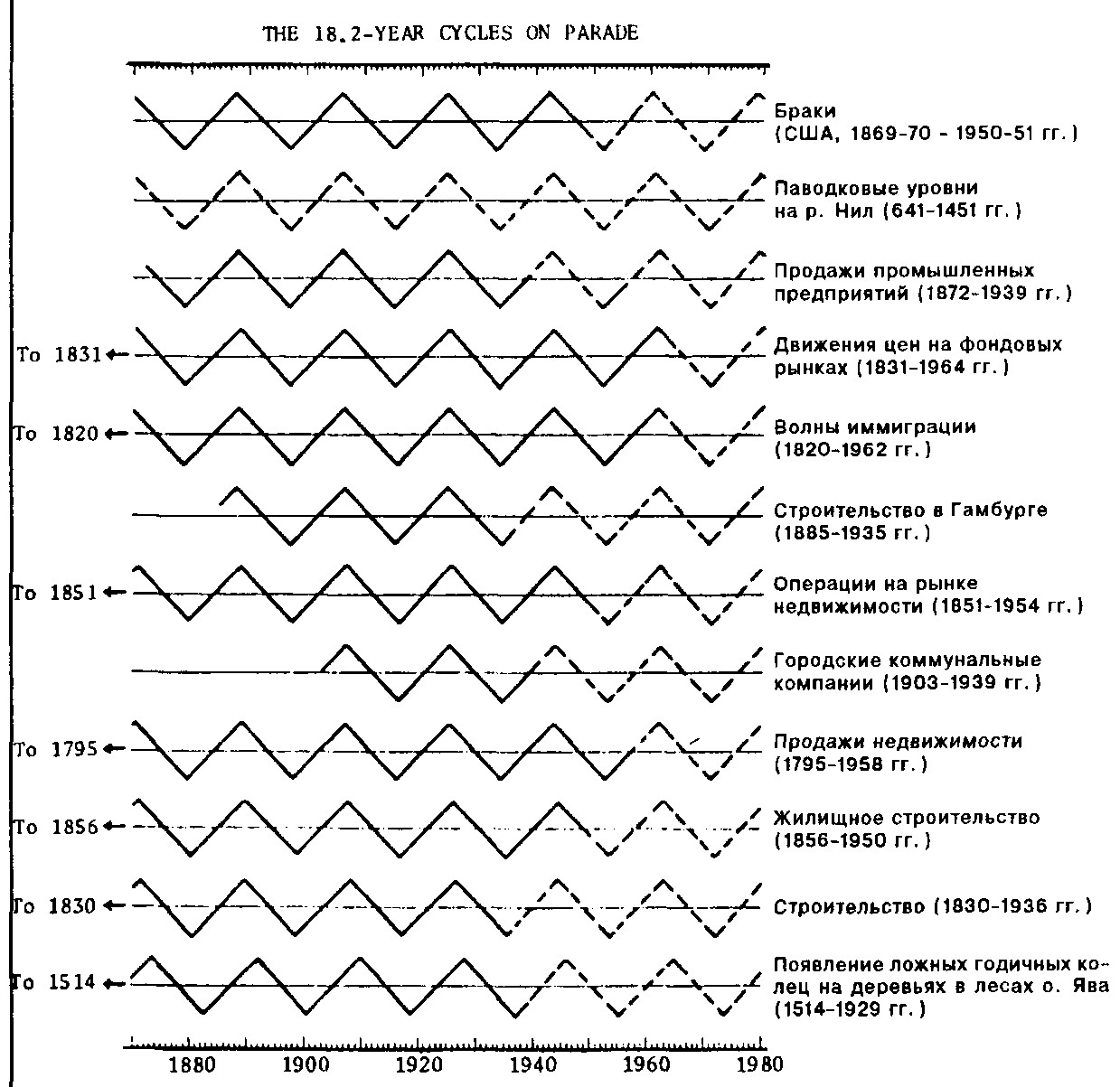

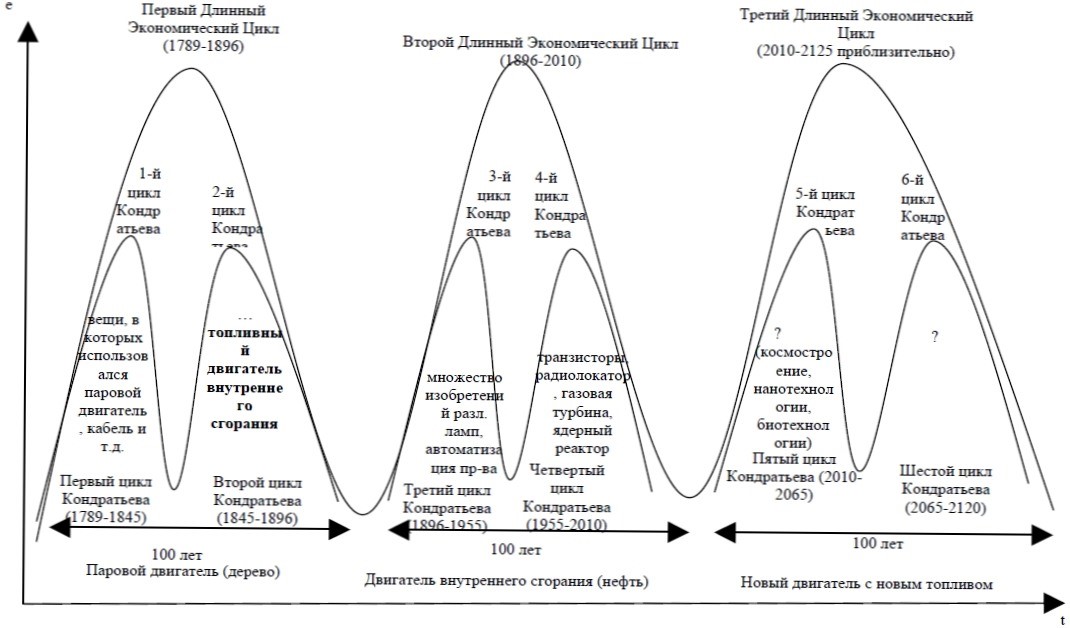

Следующий рисунок вообще принесет вам множество раздумий:

Как видите, циклы действительно существуют, это неоспоримый факт. Осталось только разобраться, как их использовать.

Основные понятия циклического анализа

В 1970 году Дж. Херст опубликовал книгу «Таинственное искусство своевременных операций на фондовых рынках». Хотя, в основном, книга посвящена циклам, определяющим функционирование фондовых рынков, она представляет собой наиболее полное и доступное изложение теории циклов. Через три года после выхода книги издательство «Сайклитек сервисез» выпустило учебный курс по анализу циклов, основанный на книге Херста. В отличие от книги Херста — данный курс охватывает также анализ цикличности в некоторых других областях, в частности, на рынках товарных фьючерсов.

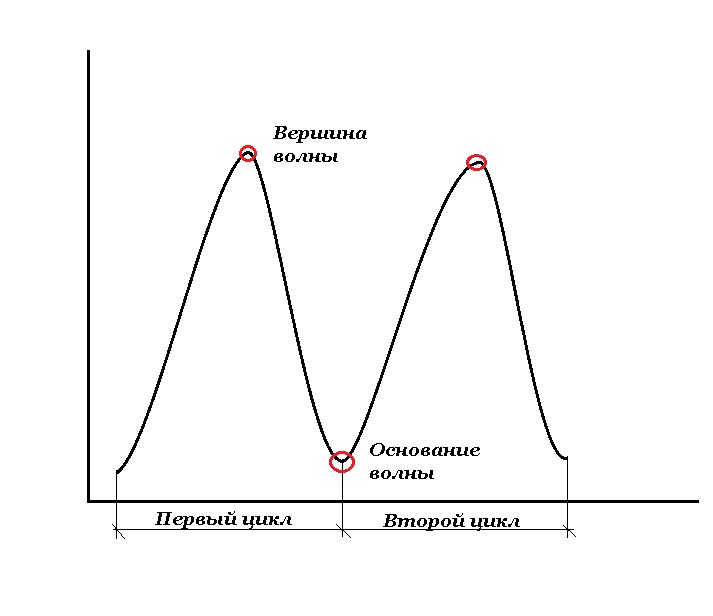

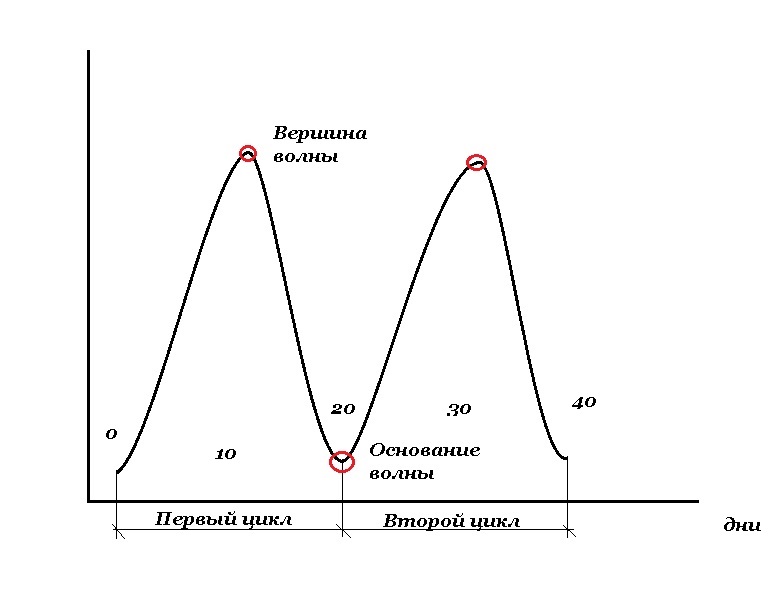

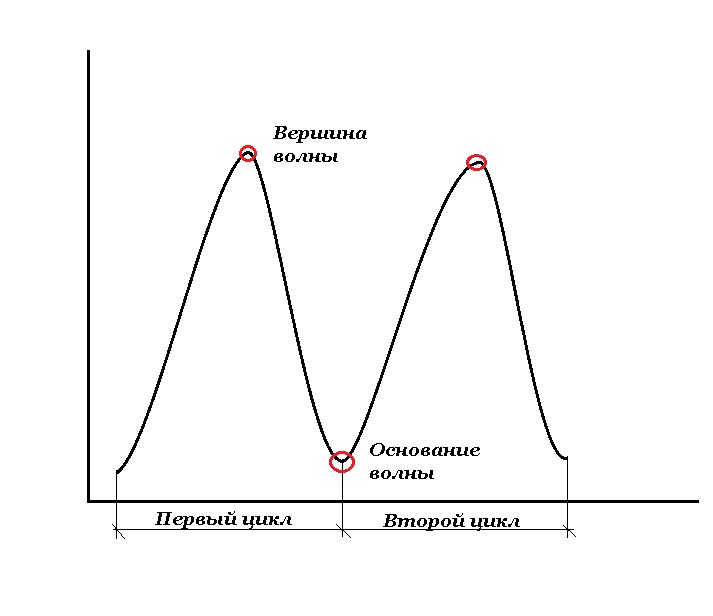

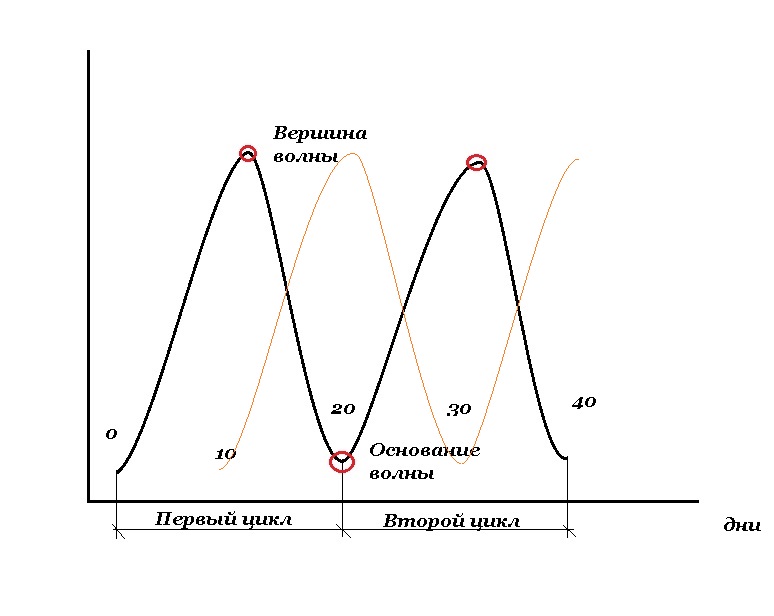

На примере выше показаны два повторения ценового цикла. Нижняя точка развития цикла называется основанием (trough), верхняя — вершиной (crest). Обратите внимание, что две волны, показанные на примере, отмеряют от основания до основания. Просто в циклическом анализе принято измерять длину циклов между нижними точками. Можно измерять расстояние между вершинами, но параметры, полученные таким способом, считаются нестабильными и, соответственно, не такими надежными. Таким образом, наиболее распространенным способом определения начала и конца цикла является измерение циклической волны, произведенное в ее нижних точках.

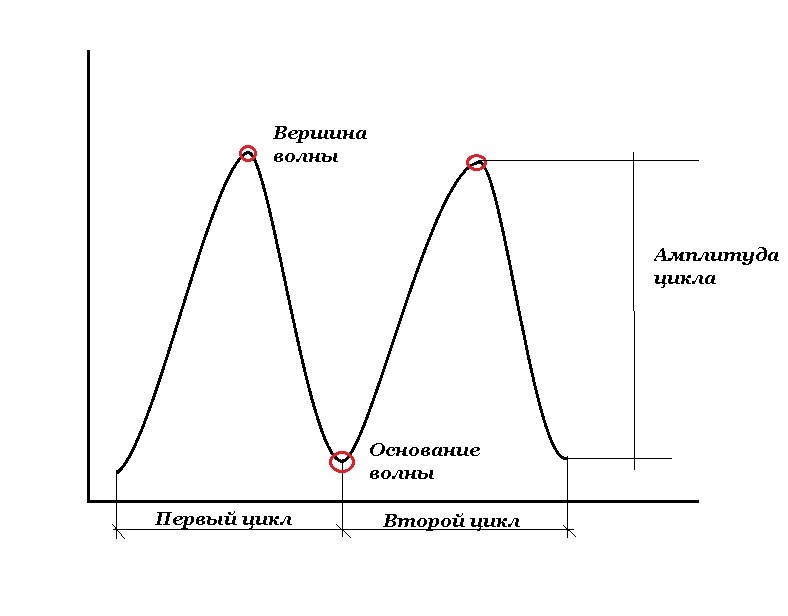

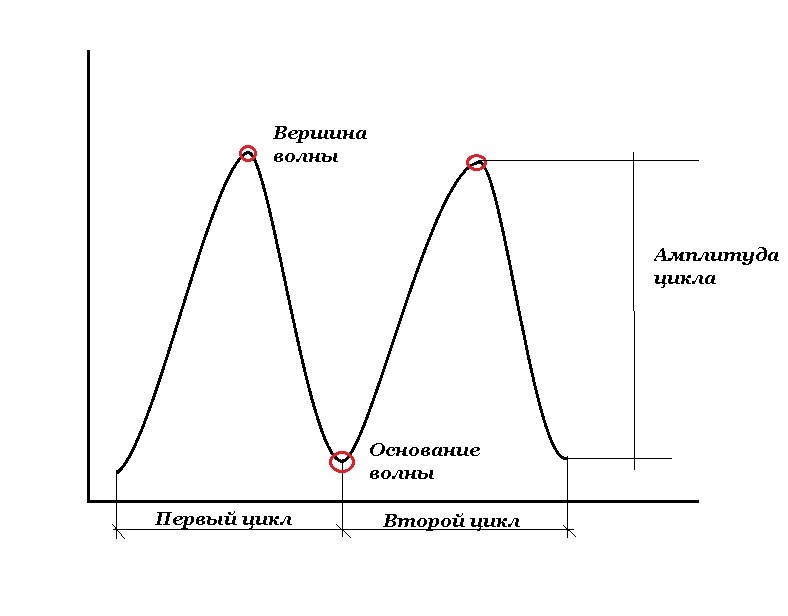

Главные характеристики цикла — амплитуда, период и фаза. Амплитуда измеряет высоту и выражается в долларах, центах или пунктах. Период волны измеряет время, проходящее между нижними точками.

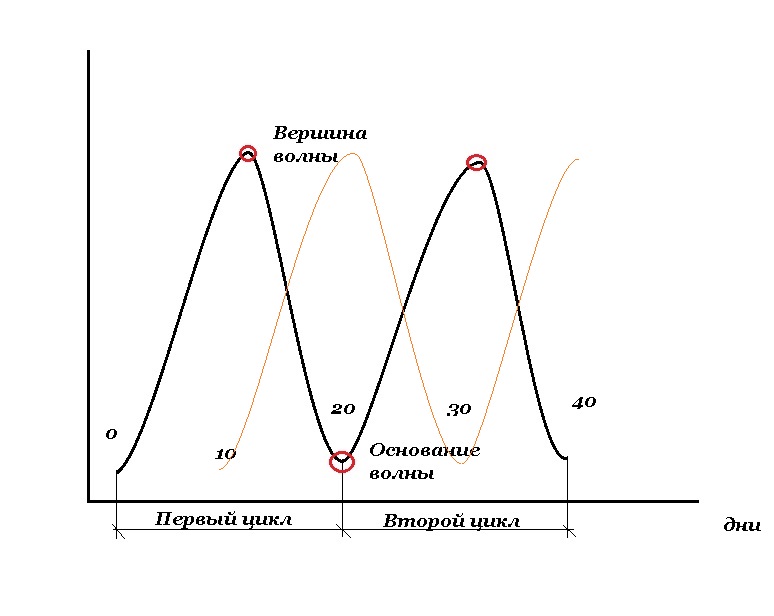

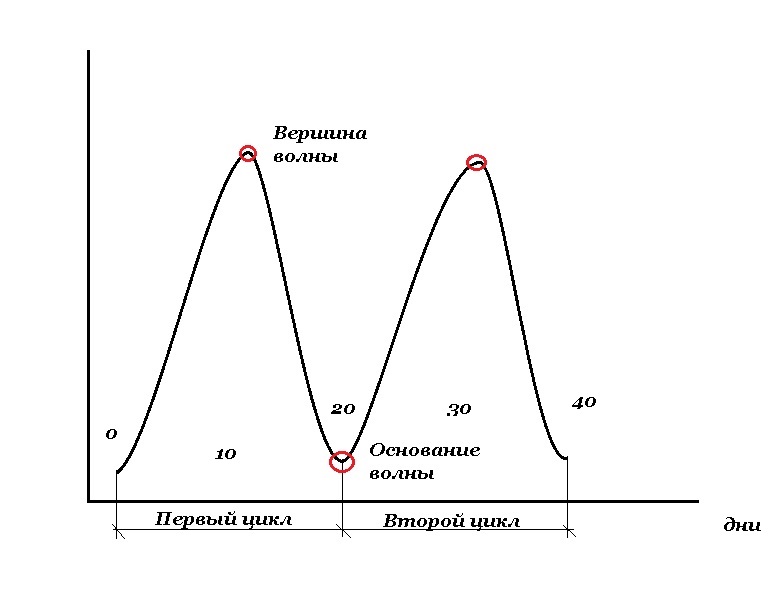

В приведенном ниже примере период равен двадцати дням. Фазой принято называть временное положение основания волны.

На примере ниже показана разница по фазе между двумя волнами:

Так как всегда в одно и то же время развиваются несколько циклов одновременно, фазовый анализ позволяет выявлять отношения между циклами различной протяженности, а также определять время прохождения цикла через нижнюю точку. Если, например, мы знаем, когда двадцатидневный цикл прошел через нижнюю точку (скажем, десять дней назад), то можно легко определить, когда это повторится. Как только определены амплитуда, период и фаза цикла, то теоретически можно экстраполировать цикл в будущее. Если мы можем допустить, что характеристики цикла останутся более или менее неизменными, то можно определить будущие нижние и верхние точки его развития. Это основа циклического анализа в самом простом виде.

Принципы циклического анализа

Давайте рассмотрим некоторые принципы, составляющие основу теории цикличности. Наиболее значительными считаются принципы суммирования, гармоничности, синхронности и пропорциональности.

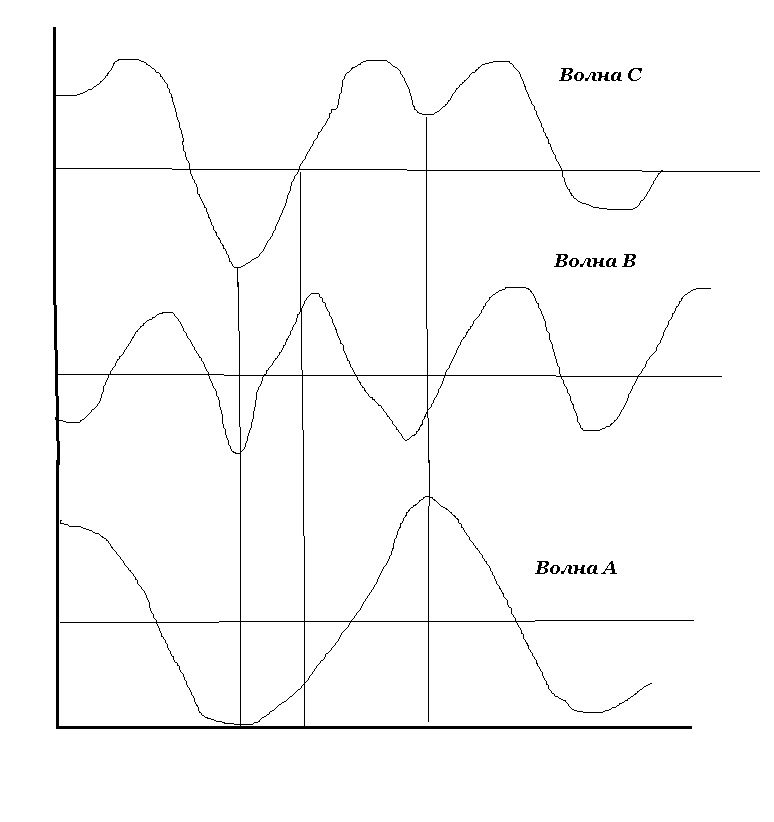

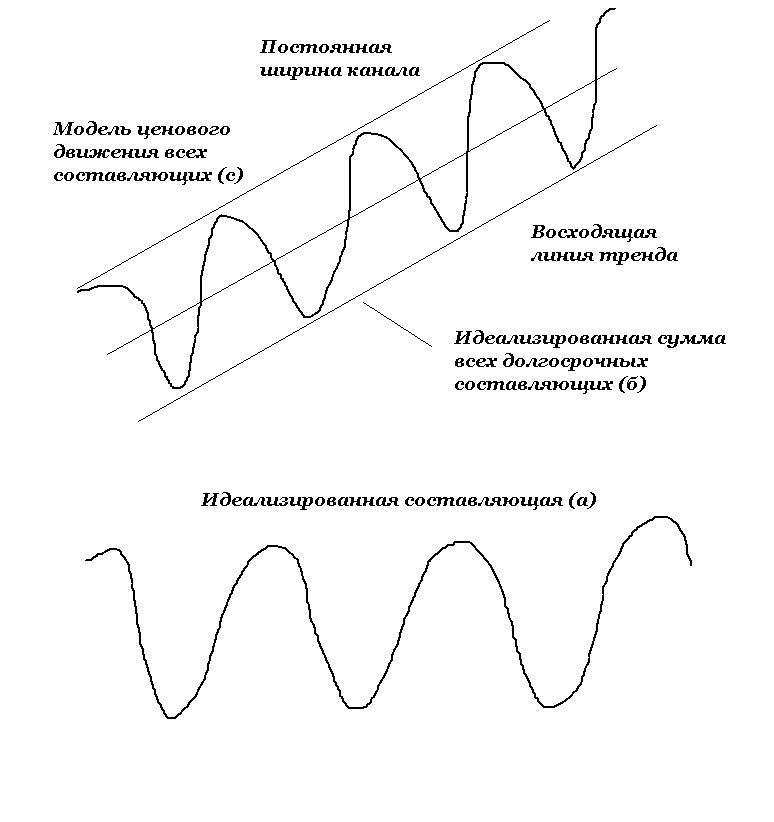

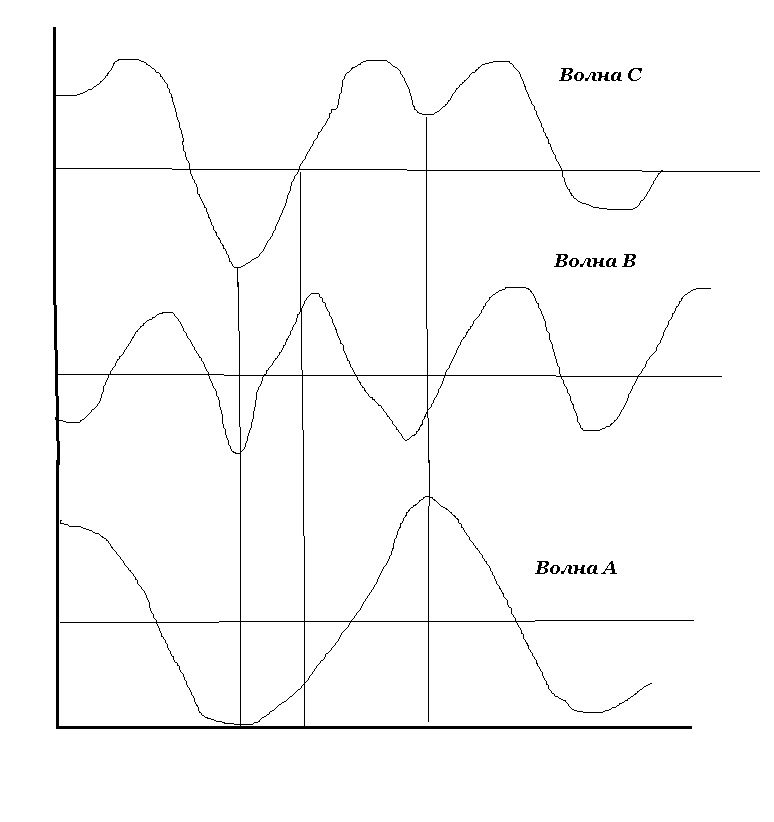

Принцип суммирования заключается в том, что все движения цены являются простым сложением всех активных циклов. Пример на рисунке ниже демонстрирует, что ценовая модель на вершине рынка формируется путем простого сложения двух разных циклов внизу графика:

Обратите особенное внимание на то, что в составной волне С появляется двойная вершина. Согласно теории цикличности, все ценовые модели образуются в результате взаимодействия двух или более различных циклов. Таким образом, принцип суммирования помогает понять логику прогнозирования развития рынка с помощью циклического анализа. Предположим, что любое движение цен представляет собой сумму циклов различной протяженности. Допустим далее, что каждый из этих циклов может быть выделен и измерен. И, наконец, допустим, что каждый из них продолжится в будущем. Тогда можно просто продолжить все циклы, проецируя их в будущее, и снова сложить их, получая при этом будущую тенденцию развития рынка. Во всяком случае — о такой возможности говорит теория цикличности.

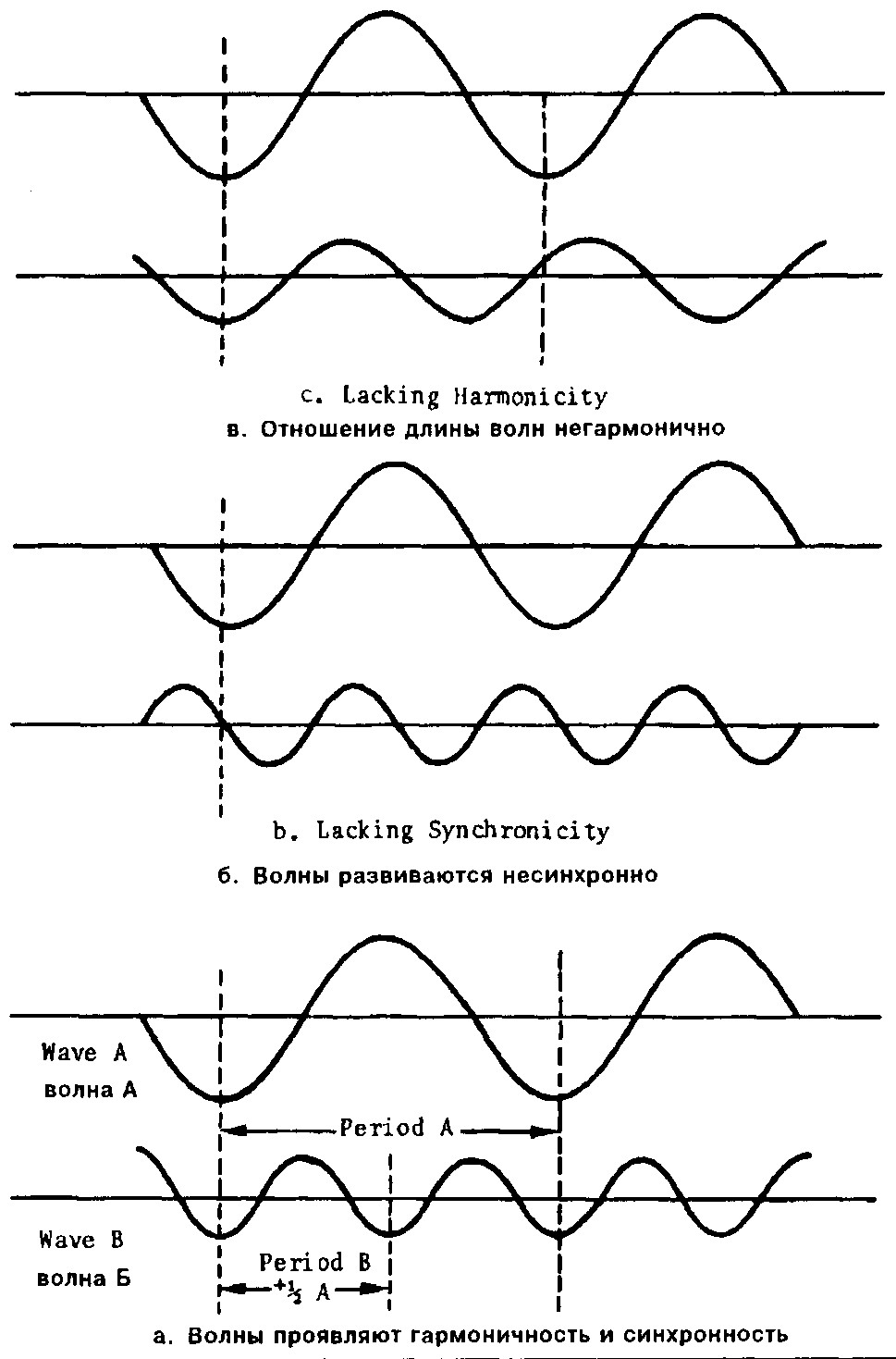

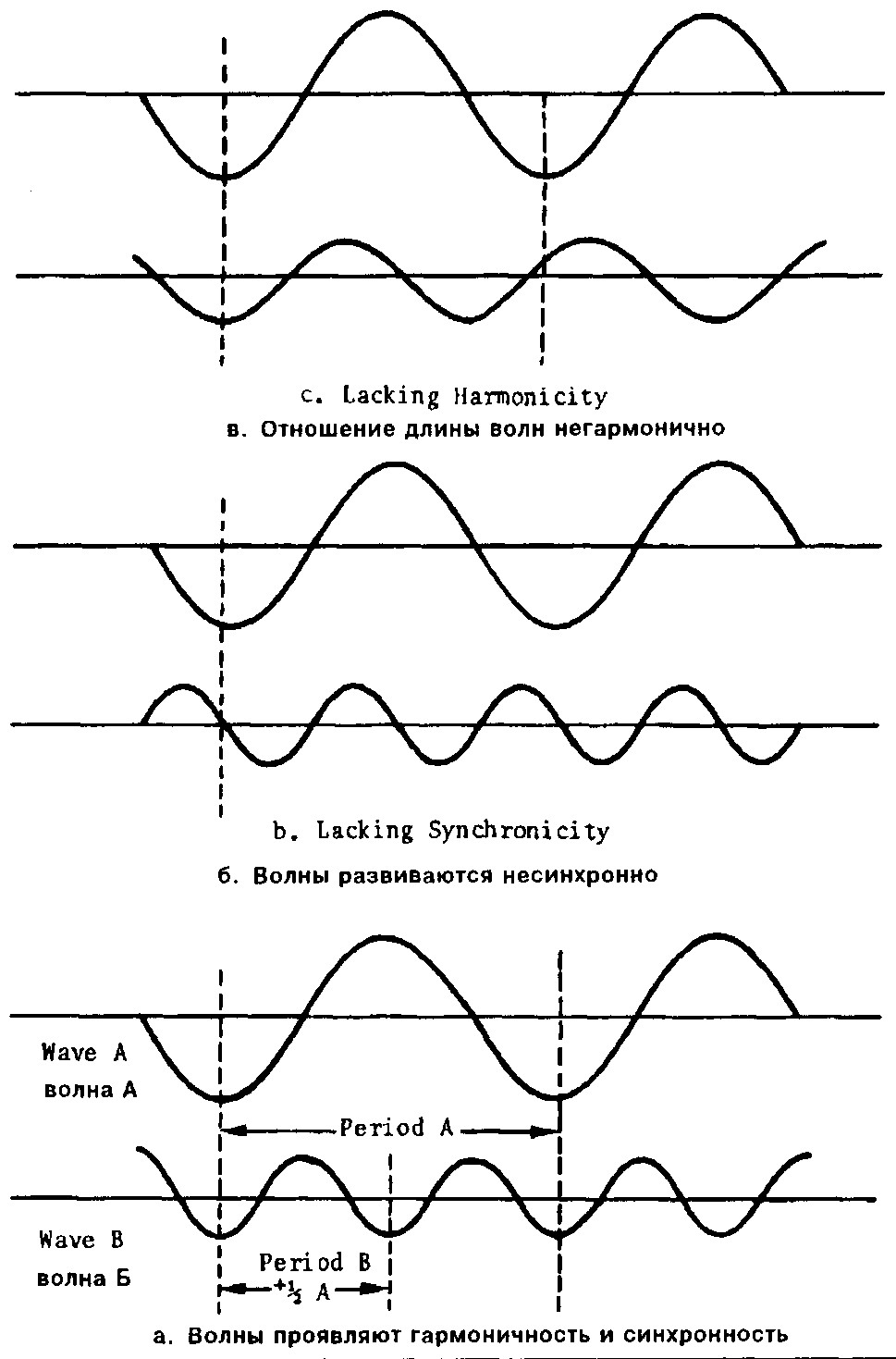

Принцип гармоничности подразумевает, что соотношение соседних волн определяется небольшим целым числом, обычно «2». Например, следующим меньшим циклом, соседним с двадцатидневным, будет десятидневный — то есть меньший в два раза. Следующим по возрастанию будет сорокадневный, то есть больший в два раза.

Принцип синхронности призван объяснить сильную тенденцию волн различной длины достигать основания практически одновременно. На примере продемонстрированы оба принципа — гармоничности и синхронности:

Волна В, которая расположена в нижней части графика, вдвое короче волны А. Волна А включает два повторения меньшей волны В, демонстрируя гармоничное отношение между двумя волнами. Обратите внимание, что, когда волна А достигает нижней точки, волна В также опускается до предела, демонстрируя синхронность, существующую между двумя волнами. Принцип синхронности также означает, что циклы одинаковой протяженности на разных рынках также имеют тенденцию достигать экстремумов одновременно.

Принцип пропорциональности используется для описания отношений между периодом и амплитудой цикла. Цикл с более крупным периодом должен иметь пропорционально большую амплитуду. Амплитуда (или высота) сорокадневного цикла, например, должна быть примерно вдвое больше амплитуды двадцатидневного цикла.

Принципы вариации и номинальности

Существуют еще два принципа теории цикличности, которые описывают функционирование циклов в более общих формах. Это принципы вариации и номинальности.

Принцип вариации — это признание того факта, что все из уже упомянутых принципов (суммирования, гармоничности, синхронности и пропорциональности) можно скорее назвать устойчивыми тенденциями, чем правилами. В реальной жизни должны происходить и действительно происходят некоторые «вариации».

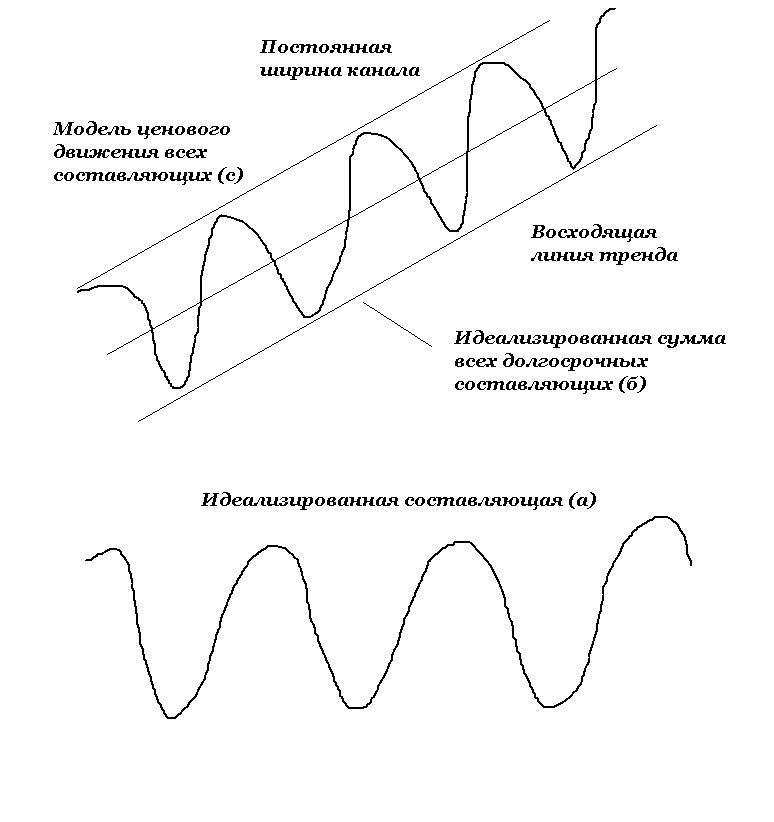

Принцип номинальности основан на предположении о том, что, несмотря на особенности различных рынков и некоторые различия в применении циклических принципов, существует так называемый номинальный набор гармонически соотносимых циклов, характерных для всех без исключения рынков. Отсюда следует, что номинальная модель продолжительности циклов может быть использована в качестве отправной точки в анализе любого рынка. На приведенном выше примере представлена упрощенная номинальная модель.

Доминирующие циклы

На динамику цен рынков влияют различные циклы. Однако для прогностических целей реальной ценностью обладают только так называемые доминирующие циклы, которые оказывают постоянное воздействие на цены и могут быть четко определены. На большинстве рынков наблюдается, по крайней мере, пять доминирующих циклов.

Правильной процедурой будет та, при которой изучение начинают с долгосрочных доминирующих циклов, протяженность которых достигает нескольких лет. Затем переходят к анализу средних циклов, составляющих несколько недель или месяцев. И, наконец, сверхкороткие циклы, протяженность которых ограничивается несколькими часами или днями, используют для определения оптимального момента входа в рынок или выхода из него, а также для подтверждения точек поворота долгосрочных циклов.

Специалисты по циклическому анализу не имеют единого мнения относительно принципов классификации циклов, а также их длины, но мы все-таки попробуем выделить основные категории циклов. Они таковы:

долгосрочные циклы (long-term) (протяженностью два года или более);

сезонные циклы (seasonal) (один год);

основные (primary);

промежуточные циклы (intermediate) (от девяти до двадцати шести недель), и торговые циклы (trading) (четыре недели).

Это основные циклы, однако существуют и другие. На некоторых рынках между основным и торговым циклами входит цикл, составляющий половину основного (1/2 primary cycle). Торговый цикл может разбиваться на два более коротких цикла — альфа и бета, каждый из которых протекает в среднем в течение двух недель (впервые термины «основной», «торговый», «альфа» и «бета» для описания циклов были введены У. Брессером).

Волна Кондратьева

Однако развитие рынков определяется также и циклами большей длительности. Вероятно, наиболее известным является пятидесятичетырехлетний цикл Кондратьева (Kondratieff cycle). Цикл, определяющий экономическое развитие в течение продолжительного периода и названный в честь открывшего его в двадцатых годах прошлого столетия русского экономиста Николая Кондратьева, вызывал и продолжает вызывать немало споров.

Тем не менее — цикл действительно оказывает сильное влияние на развитие буквально всех рынков ценных бумаг и товарных фьючерсов. В частности, пятидесятичетырехлетний цикл был выявлен в колебаниях процентных ставок, ценах на медь, хлопок, пшеницу, акции и оптовых ценах на товарных рынках. Кондратьев проследил развитие своего цикла начиная с 1789 года на таких показателях, как товарные цены, уровень производства чугуна, заработная плата сельскохозяйственных рабочих в Англии и так далее.

В последние годы интерес к циклу Кондратьева снова резко возрос. Объясняется это тем, что согласно теории русского ученого очередная низина экономической активности приходится на 2010 год.

Сочетание циклов разной протяженности

Согласно общему правилу — основную тенденцию развития рынка определяют долгосрочные и сезонные циклы. Когда двухлетний цикл развития рынка достигает своего основания, то в течение, по крайней мере, одного года цены будут расти (при измерении цикла от основания до вершины). Таким образом — долгосрочные циклы оказывают влияние на основное направление движения рынка. Развитие рынка также подчиняется годовым сезонным циклам, иными словами — рынок достигает вершины или основания в определенное время года. Например, на рынках зерновых цены падают до минимальных значений в период уборки урожая, после чего начинают расти. Сезонные движения длятся обычно в течение нескольких месяцев.

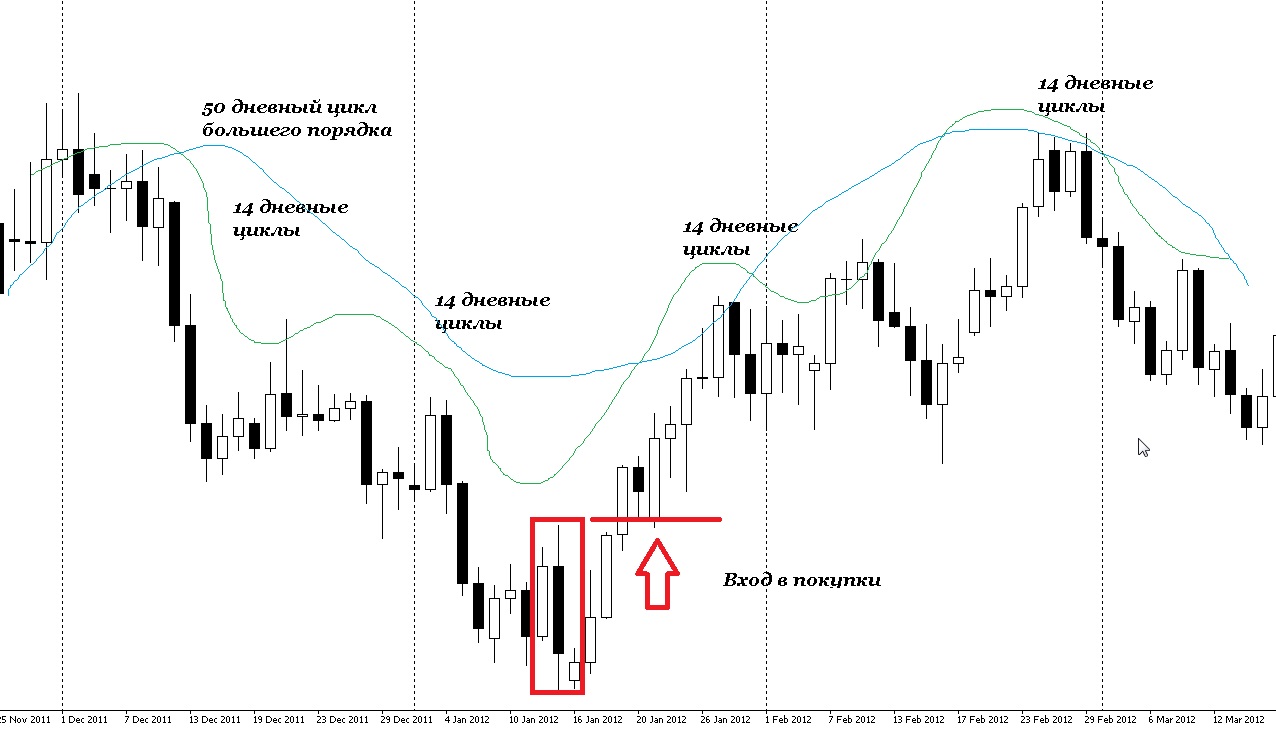

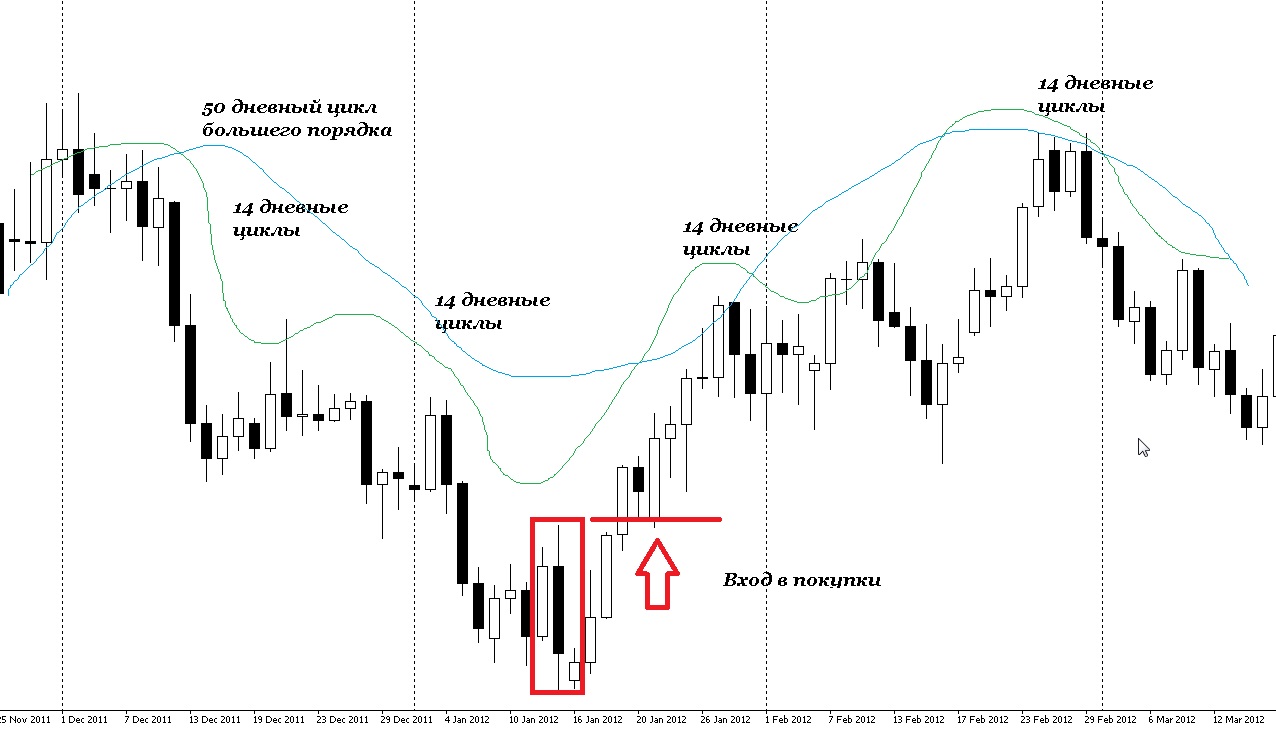

Наибольший интерес представляет основной недельный цикл. Трех-шестимесячный основной цикл является эквивалентом промежуточной тенденции и позволяет определять, на какой стороне рынка следует открывать позиции. Затем, по уменьшению, следует четырехнедельный торговый цикл, с помощью которого устанавливаются точки входа и выхода из рынка — в соответствии с господствующей на рынке тенденцией. Если основная тенденция — восходящая, то открывать длинные позиции следует в основании торгового цикла. При нисходящей тенденции при достижении циклом вершины следует произвести продажу. Для еще более точного определения времени совершения операций можно использовать десятидневные циклы альфа и бета.

Тенденция

Согласно одному из основных правил технического анализа, все операции следует проводить исключительно в направлении существующей тенденции. Краткосрочные падения цен следует использовать для открытия длинных позиций в том случае, если развитие рынка в целом определяется промежуточной восходящей тенденцией, и наоборот, следует занимать короткие позиции при всплесках цен на фоне общего снижения.

Таким образом, анализируя краткосрочную тенденцию с целью определения наилучшего момента вхождения в рынок (или выхода из него), прежде всего необходимо установить направление более продолжительной тенденции следующего уровня и открывать позиции в соответствии с ней. Направление развития цикла определяется направлением следующего по возрастанию цикла. Другими словами, направление короткого цикла можно установить не раньше, чем станет ясно направление более продолжительного.

Двадцативосьмидневный торговый цикл

Существует еще один важнейший краткосрочный цикл, определяющий развитие большинства товарных рынков — двадцативосьмидневный торговый цикл. Многие рынки действительно имеют тенденцию развиваться по торговому циклу, который каждые четыре недели достигает своей нижней точки. Одним из возможных объяснений такой устойчивой цикличности, наблюдаемой практически на всех рынках, может служить лунный цикл. В тридцатые годы прошлого столетия двадцативосьмидневный цикл развития рынка пшеницы изучал Б. Пью.

Исследователь пришел к заключению, что на повороты этих рынков оказывает некоторое влияние развитие лунных фаз, и даже сделал такой вывод: покупать пшеницу следует в период полнолуния, а продавать при рождении новой луны. Одновременно Б. Пью признавал, что действие лунных фаз носит относительно слабый характер и часто перекрывается воздействием более протяженных циклов или важнейших событий экономического или иного характера.

Имеет ли к нему какое-нибудь отношение луна или нет, усредненный двадцативосьмидневный цикл все-таки существует и объясняет распространенность многих чисел, используемых при создании краткосрочных индикаторов и торговых систем. Во-первых, двадцативосьмидневный цикл основан на календарной структуре месяца — он соответствует четырем неделям. Если принимать в расчет только рабочие, или торговые дни — то он становится уже двадцатидневным. Очень популярны пяти-, десяти- и двадцатидневные средние скользящие, а также их производные — четырех-, девяти- и восемнадцатидневные.

Существование четырехнедельного торгового цикла объясняет популярность этого числа и помогает нам понять, почему «правило четырех недель» столь успешно работает на протяжении многих лет. Когда рынок перекрывает предыдущее максимальное ценовое значение, установленное в пределах четырех недель, принцип цикличности подсказывает нам, что, по меньшей мере, достиг своей нижней точки и повернул вверх следующий, по возрастанию, восьминедельный цикл.

Левое и правое смещение

Левым (или правым) смещением называют сдвиг пиков цикла влево (или вправо) от идеального центра. Например, измерение двадцатидневного торгового цикла проводят от нижней до нижней точки. Идеальный пик данного цикла, таким образом, находится на расстоянии десяти дней от его начала, или строго посередине. При таком построении цикл состоит из десятидневного подъема цен, за которым следует десятидневное падение. Однако идеальное развитие цикла случается крайне редко. Следует помнить, что любое отклонение в циклическом развитии от идеального приходится на вершину цикла, а не на основание. Поэтому нижние точки циклов считаются более надежными параметрами и используются для измерения протяженности цикла.

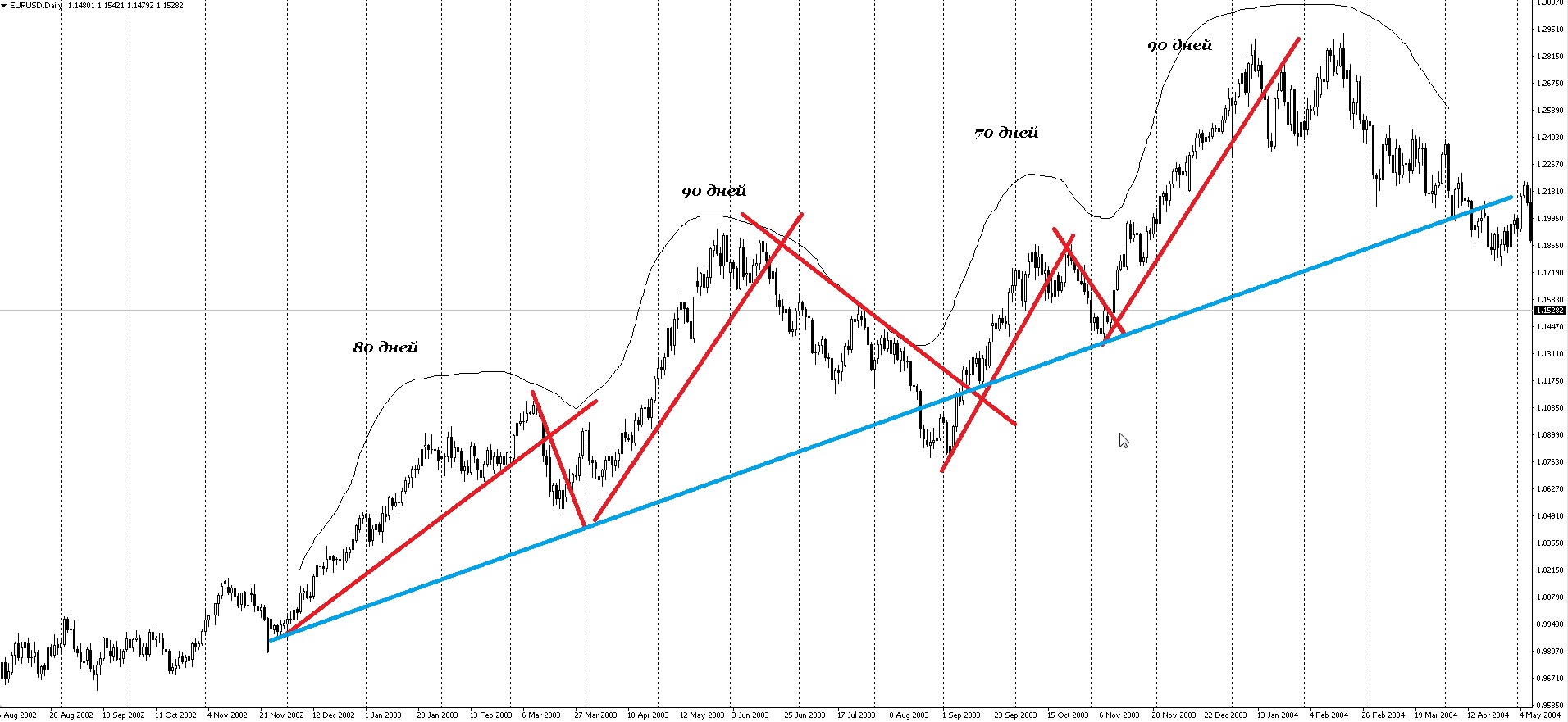

Расположение верхних точек цикла может быть разным и зависит от направления развития следующего по возрастанию цикла. Если более протяженная тенденция определяется как восходящая, то вершина цикла смещается вправо от идеального центра, то есть происходит правое смещение. При нисходящей тенденции вершина уходит влево от центра, вызывая левое смещение. Таким образом, правое смещение является проявлением бычьего рынка, а левое смещение — медвежьего. При бычьем развитии рынка рост цен длится дольше, чем падение. При медвежьем развитии все происходит наоборот. Разве это не напоминает вам основное определение тенденции — за одним только исключением: здесь мы говорим о времени, а не о цене.

Вы, конечно же, помните, что восходящая тенденция определяется как серия последовательно возрастающих пиков и спадов. Нисходящая тенденция представляет собой серию последовательно убывающих пиков и спадов. В пиках и спадах тенденции легко узнаются верхние и нижние точки развития цикла. Теперь мы можем попробовать совместить концепции тенденции и смещения, как на рисунке выше. Когда уровни пиков и спадов повышаются (то есть цены устойчиво растут), пики циклов перемещаются вправо от идеального центра.

Когда уровни пиков и спадов понижаются (то есть цены устойчиво падают), цикл проходит вершины раньше, то есть слева от идеального центра. Только в одном случае вершина цикла совпадает с идеальным центром — когда на рынке отсутствует ярко выраженная тенденция и цены двигаются в пределах горизонтального «торгового» коридора, свидетельствующего о том, что силы быков и медведей находятся в равновесии.

А теперь давайте рассмотрим прогностические возможности, которыми обладает правое и левое смещение. Начнем с того, что уже по расположению пика цикла относительно идеального центра можно достаточно точно судить о направлении развития рынка. Так, если пик смещается вправо, то есть если последний отрезок роста цен по времени дольше, чем последний отрезок падения цен, то можно ожидать, что восходящая тенденция сохранится.

Когда вершина смещается влево, то это можно расценить как заблаговременный сигнал смены тенденции. Применительно к дневным графикам анализ смещения вершины цикла провести очень просто — достаточно сравнить количество дней, в течение которых рынок шел соответственно вверх и вниз. По такому же принципу можно анализировать недельные и месячные графики.

Например, если рынок придерживается нисходящей тенденции и последний отрезок падения цен составил двенадцать дней, то последующее оживление рынка вряд ли продлится более двенадцати дней. Отсюда можно сделать два важных вывода. Во-первых, если оживление рынка продолжается по мере того, как двенадцатидневный период подходит к завершению, мы можем с высокой долей вероятности предсказать точный день, на который придется поворот рынка, если нисходящей тенденции суждено возобновиться. Если оживление выходит за пределы двенадцатидневного периода, то это свидетельствует о переломе тенденции.

Точно такая же методика применяется в анализе недельных графиков. Предположим, что цены устойчиво поднимаются. Расстояние от нижней до верхней точки последнего восходящего движения цен рынок прошел за семь недель. Это означает, что любая коррекция цен вниз или горизонтальная консолидация не должна продлиться больше семи недель. Данное временное ограничение можно сочетать с определенными ценовыми параметрами. Максимальная коррекция цен вниз обычно составляет от 50% до 66% предыдущего роста.

Сезонные циклы

Практически все товарные фьючерсные рынки в той или иной мере подвержены воздействию годовых сезонных циклов. Когда мы говорим о сезонном цикле или сезонной модели, мы имеем в виду тенденцию рынков в определенное время года двигаться в определенном направлении.

Наиболее ярким примером такого воздействия является динамика цен на рынках зерновых. Цены неизменно падают в период сбора урожая, когда на рынке появляется максимальное количество зерна. Например, на рынках соевых бобов 70% всех сезонных ценовых максимумов приходится на период с апреля по июль, а 75% минимумов — на период с августа по ноябрь. После того, как была достигнута максимальная или минимальная сезонная цена, цены начинают падать (или соответственно расти). Сезонное падение (или рост) продолжается обычно несколько месяцев. Таким образом — знание особенностей сезонной динамики цен является хорошим подспорьем при выработке торговой стратегии.

Причины сезонных воздействий на динамику цен, приводящих к возникновению вершин и оснований в определенное время года, особенно очевидны на рынках сельскохозяйственных продуктов. Тем не менее, практически все рынки испытывают на себе влияние сезонных факторов. Согласно одной из наиболее общих закономерностей, относящихся ко всем рынкам, прорыв уровня январского максимума является бычьим сигналом.

Рынки металлов также могут служить примерами воздействия на динамику цен сезонного фактора. Например, на медном рынке начиная с января-февраля проявляется сильный устойчивый сезонный рост цен, который имеет тенденцию достигать вершины в марте или апреле. На рынке золота сезонный рост также начинается в январе, причем цены достигают очередного основания в августе. Цены на серебро обычно опускаются до минимальной отметки в январе, после чего устойчиво растут вплоть до марта.

Анализ частотности сезонных движений рынка за предшествующие годы позволяет составлять графики сезонных тенденций. С их помощью можно определить вероятность проявления тех или иных сезонных закономерностей для каждого месяца и каждой недели года. Кстати, на сайте есть отличный инструмент для выявления сезонных тенденций.

В некоторые годы цены отказываются следовать ожидаемой сезонной тенденции, и трейдер должен внимательно следить за появлением сигналов такого рода. Умение как можно раньше заметить нарушение сезонных закономерностей в движении цен имеет огромное значение, позволяя трейдеру вовремя пересмотреть стратегию торговли. Отказ рынка следовать сезонной тенденции, как правило, означает, что следует ожидать значительного движения цен в противоположном направлении. Возможность как можно раньше узнать о том, что ты сделал неправильный ход — одно из основных достоинств технического анализа в целом и анализа сезонных циклов в частности.

Использование циклов и технического анализа

Аналитики, занимающиеся изучением рыночных циклов, подчеркивают, что для подтверждения целесообразности открытия той или иной позиции результаты циклического анализа необходимо сочетать с сигналами других технических инструментов. Например, получить представление о том, когда должен произойти поворот цикла, аналитик может с помощью временных окон (time windows) или временных полос (timing bands), которые являются разновидностями временных фильтров, способных «отсеивать» не значимые движения цен.

Однако после того, как цены входят во временное окно, трейдер должен прибегнуть к более традиционным техническим инструментам, которые могут подтвердить факт поворота цикла, подавая тем самым сигнал к действию. Выбор конкретных методик, позволяющих определять наиболее благоприятные моменты входа и выхода из рынка, остается за трейдером, который предпочитает полагаться на излюбленные, наиболее привычные для него инструменты.

Временные окна не имеют никакого смысла, если не используются в сочетании с конкретными техническими сигналами. Среди сигналов, которые считаются наиболее важными — прорывы линий тренда, отложенных через цены закрытия, дни ключевого перелома, а также прорывы ценой закрытия уровня максимальной или минимальной цены закрытия, зафиксированной в течение последних трех дней (или других единиц времени). Например, сигнал к покупке в нижней точке цикла возникнет тогда, когда цена закрытия достигнет значения, превышающего максимальную цену закрытия за последние три дня (или три недели для недельного графика).

Компания HAL Market Cycles Брессера использует концепцию временных и ценовых окон (на графиках их отмечают небольшими прямоугольниками). Временные ориентиры основаны на семидесятипроцентных временных полосах, которые определяются отдельно для цикла каждой протяженности. При этом имеется в виду, что в 70% случаев поворот цикла произойдет в пределах такой полосы.

Комбинированный анализ по ценовым и временным ориентирам по Брессеру подразумевает использование различных технических методов, включая определение ценового ориентира по паузе в центральной точке цикла (midcycle pause price objective) (методика, схожая с определением ценовых ориентиров по методу «отмеренного хода», о котором мы уже рассказывали ранее), шестидесяти-сорокапроцентные отношения длины коррекции, анализ уровней поддержки и сопротивления, линий тренда. Брессер подчеркивает необходимость согласования данных методик с основными положениями теории цикличности.

Например, методики паузы в центральной точке цикла и процентных отношений длины коррекции надежны только в том случае, если, во-первых, протяженность анализируемого цикла совпадает с предписанной, и во-вторых, если продолжается тенденция, выраженная следующим по возрастанию циклом.

Линии тренда наиболее надежны, когда они соединяют вершины или основания циклов одной протяженности. Например, линии тренда необходимо построить таким образом, чтобы они соединяли верхние или нижние точки двух торговых циклов или соседних циклов альфа или бета, которые, как правило, имеют одинаковую длину. Прорыв линии тренда, соединяющей циклы одинаковой длины, является сигналом того, что произошел поворот следующего по возрастанию цикла.

Так, если рынок пересекает нисходящую линию тренда, построенную через вершины циклов альфа и бета, это означает, что более протяженный торговый цикл достиг своего основания.

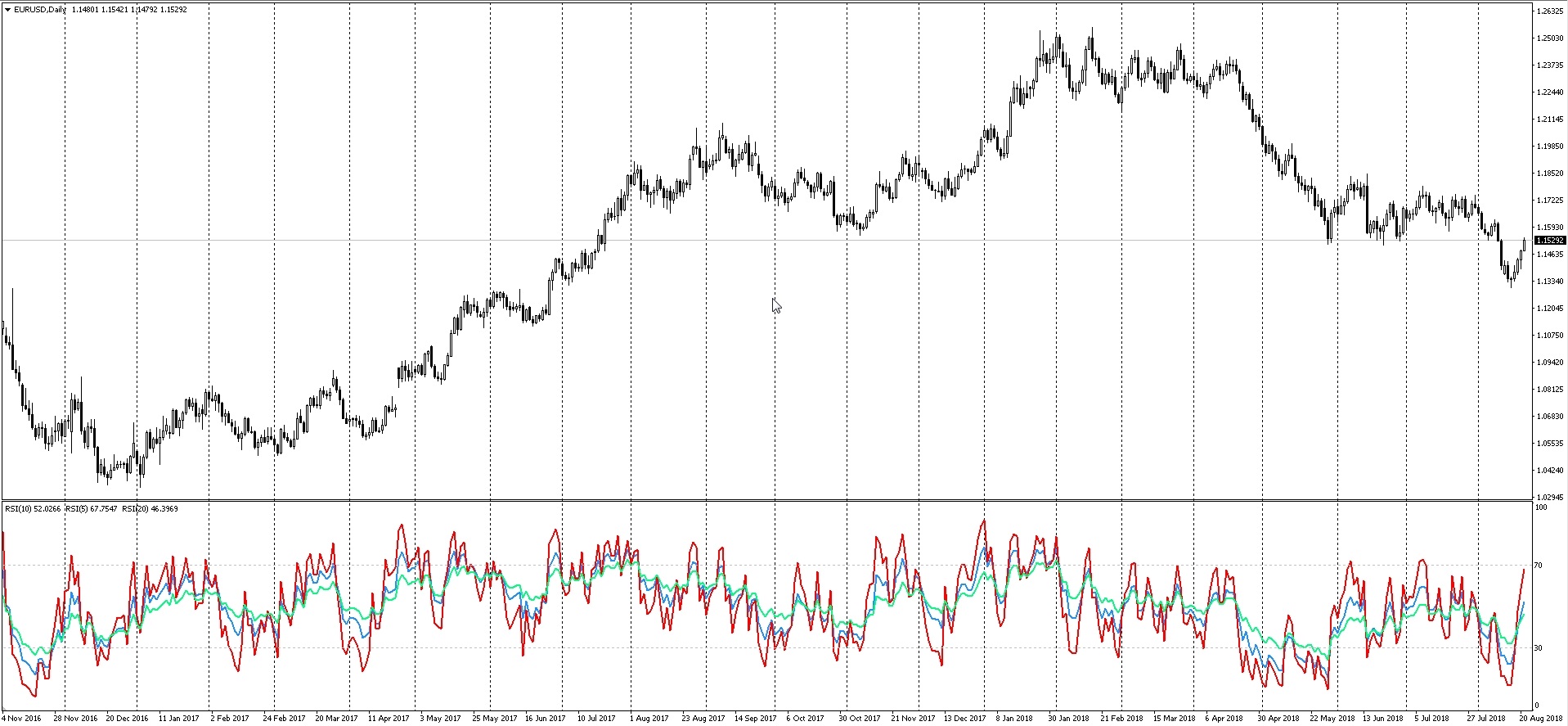

Использование циклов и осцилляторов

Одной из наиболее интересных областей совместного использования циклов и других более традиционных методов технического анализа является привязка осцилляторов к текущим циклам. Специалисты полагают, что эффективность осцилляторов можно значительно повысить, если периоды времени, используемые для их расчета, определять с учетом протяженности действующих на рынке циклов.

В книге, посвященной применению методики Hal, авторами которой являются У. Брессер и Дж. Джоунз (The Hal Blue Book, W.J. Bressert and J.H. Jones), подробно описано, как циклы развития рынка сочетаются с индексом перекупленности-перепроданности и индексом темпа (momentum). Оба осциллятора взяты из книги Ларри Уильямса «Как я заработал миллион долларов в прошлом году, играя на рынке товарных фьючерсов», опубликованной в 1973 году. Индекс перекупленности-перепроданности представляет собой модификацию осциллятора %R Уильямса, а второй осциллятор — простой индекс темпа, который можно построить, измеряя разницу цен между двумя периодами времени.

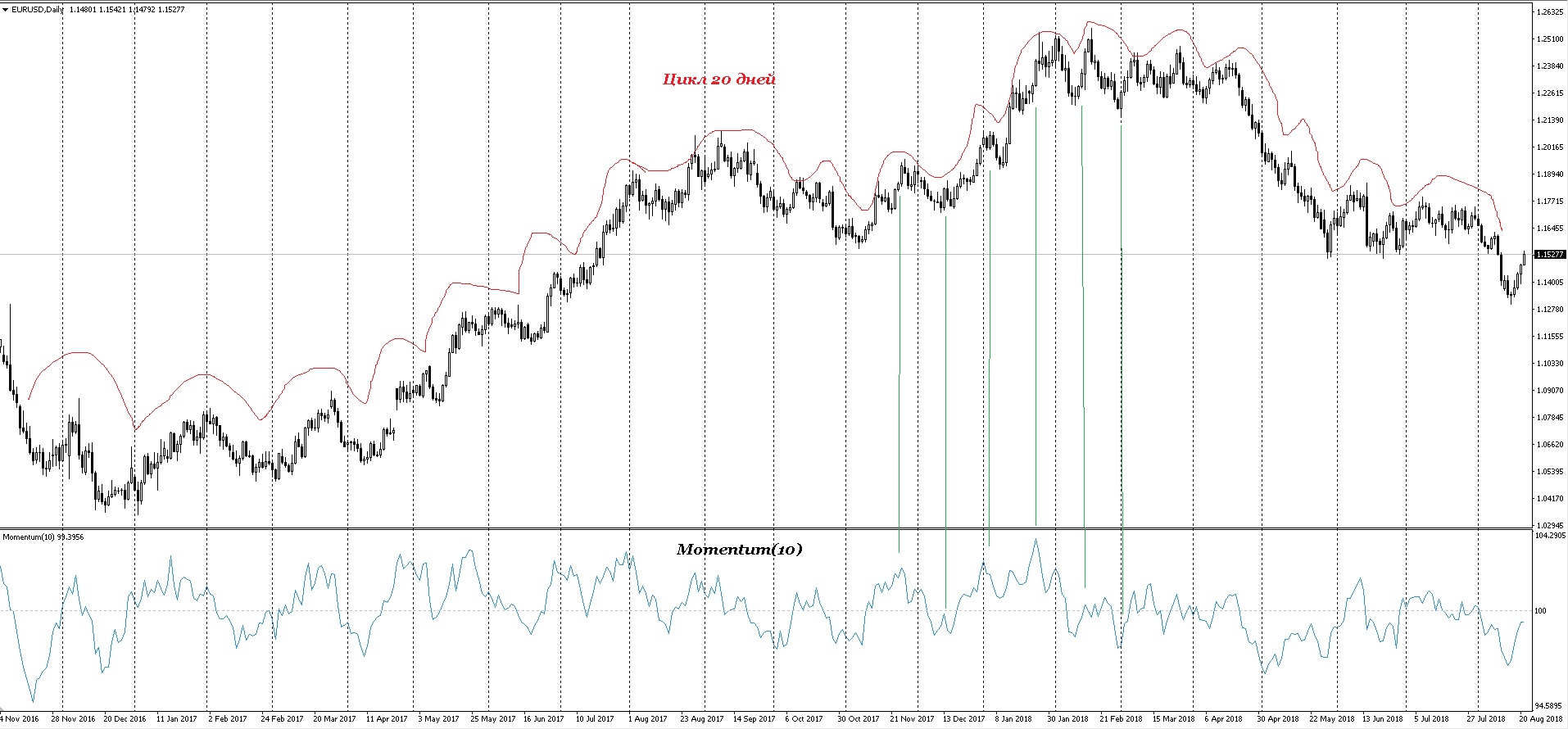

Главное — привязать период расчета осциллятора к протяженности циклов. Начнем с того, что определим количество рабочих дней, которые составляют торговый цикл. Предположим, что средняя продолжительность торгового цикла составляет 28 календарных дней. Однако из них рабочих дней — только двадцать. Когда мы с помощью осциллятора пытаемся выявлять повороты какого-либо цикла, необходимо для его расчета взять период, равный половине протяженности этого цикла. В примере, который приведен ниже, мы использовали период, равный десяти дням:

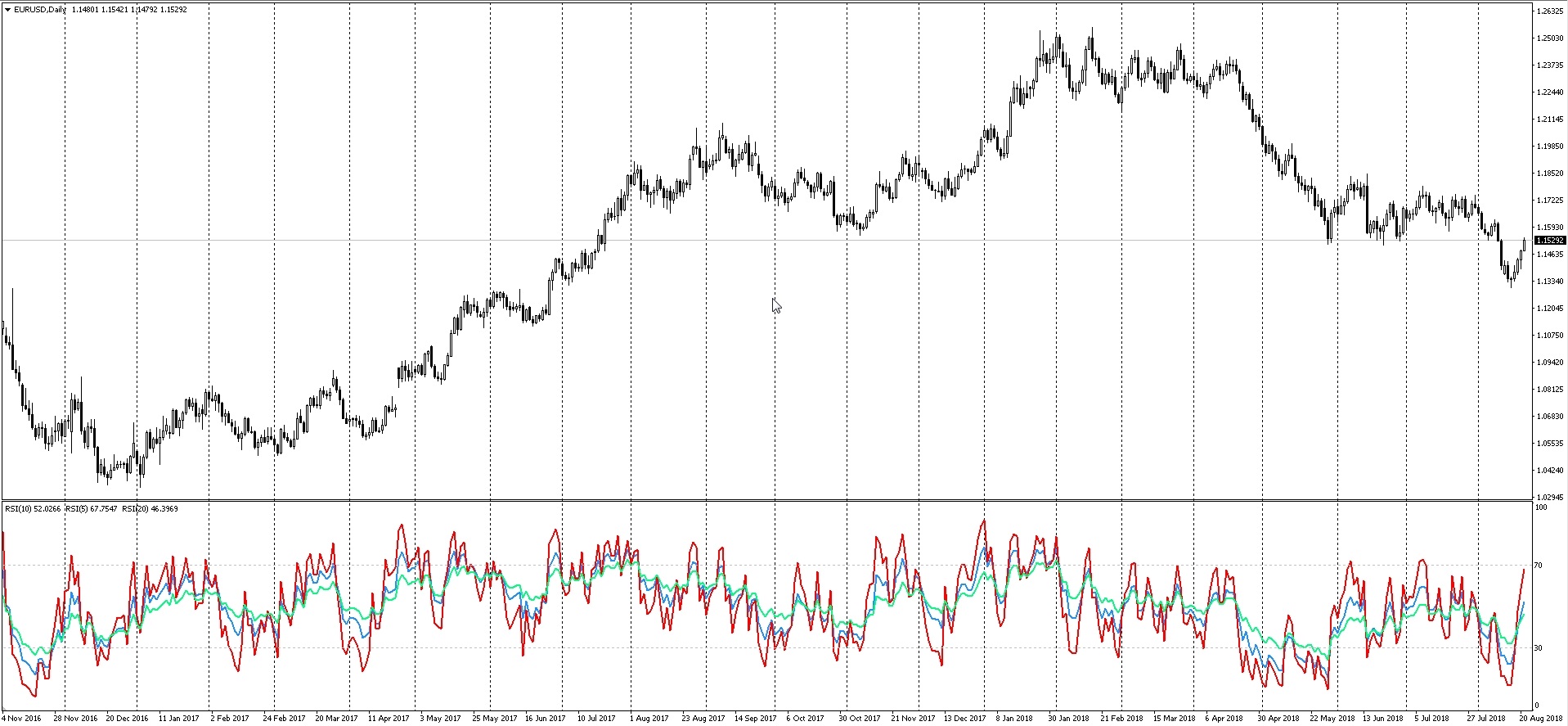

Метод Hal подразумевает построение трех осцилляторов, основанных на трех циклах различной протяженности: торговом (двадцать дней), альфа-бета (десять дней) и длинном (обычно в два раза длиннее торгового, то есть сорокадневном). Конечно, речь идет о циклах усредненной протяженности, и всегда необходимо учитывать фактическую длину цикла на каждом отдельном рынке. При построении осцилляторов в каждом из трех случаев берется период, соответствующий половине цикла каждого типа. В нашем примере это будут следующие значения: 20, 10 и 5:

Осцилляторы, построенные на основе этих трех значений, можно откладывать на одном или на разных графиках. Взаимодействие осцилляторов различной протяженности может предоставить трейдеру весьма ценную информацию.

Другим способом сочетания осцилляторов с циклами является использование временных полос в качестве фильтра. В этом случае особенно внимательно необходимо следить за осциллятором на предмет появления признаков вершины или основания в те моменты, когда цены вступают в пределы временной полосы, свидетельствуя о приближении цикла к своей верхней или нижней точке.

Принцип «привязки» осцилляторов к протяженности циклов можно использовать в построении практически любого типа осцилляторов, вставляя соответствующее значение в их формулы.

Заключение

Сегодня мы подробно рассмотрели возможности, которые предоставляет трейдеру анализ временных циклов. Не нужно быть специалистом в области анализа циклов для того, чтобы увидеть те преимущества, которые мы получаем, включая в наши прогнозы временное измерение. Сделать это, как мы выяснили, довольно просто. В сочетании с анализом циклов, например, можно использовать те методы технического анализа, которыми вы постоянно пользуетесь. Специалисты по циклическому анализу считают, что только с помощью циклов можно заранее увидеть, в каком направлении пойдет рынок. Правда это или нет, но одно можно сказать наверняка: с помощью анализа циклов действительно можно повысить эффективность рыночного прогнозирования.

Основание цикла в анализе считается более надежным, чем вершина, и поэтому циклические изменения измеряются от нижней до нижней точки. Именно поэтому аналитик обращает внимание прежде всего на основания циклов. К сожалению, это приводит к тому, что у аналитика возникает навязчивая идея «поймать основание» цикла и сыграть на повышение вместо того, чтобы спокойно следовать нисходящей тенденции.

Зная об этой особенности циклического анализа, лучше всего, вероятно, уделять меньше внимания циклам во время медвежьих фаз развития рынков и вновь обращаться к ним, когда цены начинают следовать подтвержденной бычьей тенденции.

http://tradelikeapro.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Конечно, любой инструмент теханализа учитывает и время также, но его значение просто как бы подразумевается. Сегодня мы посмотрим на время, как на основной инструмент анализа. Вас ожидает довольно философская тема времени и его применения в торговле.

Анализ циклов

Мы будем говорить о так называемых циклах. Специалисты, занимающиеся таким анализом, полагают, что только цикличность как особенность развития рынка является объяснением взлетов и падений цен. Мы дополним список важнейших технических инструментов анализа рынка временным параметром и сможем ответить не только на вопрос, в какую сторону и как далеко будет развиваться рынок, но и когда он туда придет и когда начнется это движение.

Давайте посмотрим на обычный дневной график пары EURUSD. По вертикальной оси расположена шкала цен. Этот показатель дает нам только половину необходимой картины. По горизонтальной оси расположена шкала времени. Таким образом, график на самом деле является графиком не только цены, но и времени. Однако многие трейдеры анализируют исключительно ценовые данные, полностью игнорируя фактор времени.

Когда мы изучаем графические модели, то понимаем, что существует связь между временем, за которое формируется та или иная конфигурация, и потенциалом дальнейшего движения рынка. Чем дольше «держатся» линии тренда или уровни поддержки или сопротивления, тем более значимыми они становятся. Временной фактор также весьма важен при использовании скользящего среднего в качестве аналитического инструмента, для которого очень важно выбрать соответствующий временной период. Даже работая с осцилляторами, приходится принимать решение относительно количества дней, составляющих период расчета.

Становится ясно, что любой метод технического анализа в той или иной мере зависит от фактора времени. В то же время использование временных показателей не всегда носит последовательный характер. Для увеличения эффективности технического анализа с учетом временного фактора и применяют циклический анализ.

Работа любого технического индикатора может быть значительно улучшена, если в его структуру включить циклический анализ. Например, путем привязки скользящих средних и осцилляторов к доминирующим рыночным циклам можно оптимизировать их работу. Анализ циклов также позволяет добиться повышения точности анализа линий тренда, указывая, какие линии значимы, а какие — нет. В сочетании с пиками и спадами циклов можно значительно увеличить возможности анализа ценовых моделей. С помощью «временных окон» можно фильтровать движение цен таким образом, что лишние сигналы будут отсекаться, а первоочередное внимание будет обращено только на моменты наступления важнейших вершин и оснований циклов.

Предсказание будущего и циклы

Можете ли вы предсказывать будущее? Я могу. Например, завтра моя электричка уедет ровно в 10:00. Закат завтра будет ровно в 19:51, а рассвет в 5:11. Хотите поспорить, что это не так и мои предсказания не исполнятся? Думаю, что нет. Что я на самом делаю – предсказываю будущее или все-таки нет?

Во-первых, мы действительно на самом деле предсказываем будущее каждый день. Как минимум в области природных или астрономических явлений.

Во-вторых, большая точность наших предсказаний объясняется тем, что существуют четко выраженные повторяющиеся циклы.

Тем не менее, наличие в нашей жизни циклов стало настолько привычным, что мы не придаем основанным на них предсказаниям особого значения. Мы просто проецируем циклы в будущее, предполагая, что они будут повторяться.

А как вам мысль о том, что вообще вся жизнь человека – повторяющиеся циклы событий? Встал утром, пошел на работу, поработал. Пришел, развлекся в чате для трейдеров, лег спать. И так день за днем. А что, если существуют некие циклы и в предпринимательской деятельности? Тогда должны существовать и на рынках ценных бумаг. А в рамках целой страны могут быть экономические циклы? Могут.

Довольно много литературы посвящено цикличности всей нашей жизни. Например, избыток атлантических лососевых наступает раз в 9,6 лет. Каждые 22,2 года в мире случается военный конфликт. Солнечные пятна появляются с амплитудой 11,11 лет. На рынке недвижимости циклы составляют 18,33 года. На рынке ценных бумаг – 9,2 года.

На картинке выше циклы солнечной активности. Синими кружками обозначены локальные кризисы. Красным – мировые. Желтым – нефтяные. Вот ссылка на данный график в tradingview. Судите сами.

Следующий рисунок вообще принесет вам множество раздумий:

Как видите, циклы действительно существуют, это неоспоримый факт. Осталось только разобраться, как их использовать.

Основные понятия циклического анализа

В 1970 году Дж. Херст опубликовал книгу «Таинственное искусство своевременных операций на фондовых рынках». Хотя, в основном, книга посвящена циклам, определяющим функционирование фондовых рынков, она представляет собой наиболее полное и доступное изложение теории циклов. Через три года после выхода книги издательство «Сайклитек сервисез» выпустило учебный курс по анализу циклов, основанный на книге Херста. В отличие от книги Херста — данный курс охватывает также анализ цикличности в некоторых других областях, в частности, на рынках товарных фьючерсов.

На примере выше показаны два повторения ценового цикла. Нижняя точка развития цикла называется основанием (trough), верхняя — вершиной (crest). Обратите внимание, что две волны, показанные на примере, отмеряют от основания до основания. Просто в циклическом анализе принято измерять длину циклов между нижними точками. Можно измерять расстояние между вершинами, но параметры, полученные таким способом, считаются нестабильными и, соответственно, не такими надежными. Таким образом, наиболее распространенным способом определения начала и конца цикла является измерение циклической волны, произведенное в ее нижних точках.

Главные характеристики цикла — амплитуда, период и фаза. Амплитуда измеряет высоту и выражается в долларах, центах или пунктах. Период волны измеряет время, проходящее между нижними точками.

В приведенном ниже примере период равен двадцати дням. Фазой принято называть временное положение основания волны.

На примере ниже показана разница по фазе между двумя волнами:

Так как всегда в одно и то же время развиваются несколько циклов одновременно, фазовый анализ позволяет выявлять отношения между циклами различной протяженности, а также определять время прохождения цикла через нижнюю точку. Если, например, мы знаем, когда двадцатидневный цикл прошел через нижнюю точку (скажем, десять дней назад), то можно легко определить, когда это повторится. Как только определены амплитуда, период и фаза цикла, то теоретически можно экстраполировать цикл в будущее. Если мы можем допустить, что характеристики цикла останутся более или менее неизменными, то можно определить будущие нижние и верхние точки его развития. Это основа циклического анализа в самом простом виде.

Принципы циклического анализа

Давайте рассмотрим некоторые принципы, составляющие основу теории цикличности. Наиболее значительными считаются принципы суммирования, гармоничности, синхронности и пропорциональности.

Принцип суммирования заключается в том, что все движения цены являются простым сложением всех активных циклов. Пример на рисунке ниже демонстрирует, что ценовая модель на вершине рынка формируется путем простого сложения двух разных циклов внизу графика:

Обратите особенное внимание на то, что в составной волне С появляется двойная вершина. Согласно теории цикличности, все ценовые модели образуются в результате взаимодействия двух или более различных циклов. Таким образом, принцип суммирования помогает понять логику прогнозирования развития рынка с помощью циклического анализа. Предположим, что любое движение цен представляет собой сумму циклов различной протяженности. Допустим далее, что каждый из этих циклов может быть выделен и измерен. И, наконец, допустим, что каждый из них продолжится в будущем. Тогда можно просто продолжить все циклы, проецируя их в будущее, и снова сложить их, получая при этом будущую тенденцию развития рынка. Во всяком случае — о такой возможности говорит теория цикличности.

Принцип гармоничности подразумевает, что соотношение соседних волн определяется небольшим целым числом, обычно «2». Например, следующим меньшим циклом, соседним с двадцатидневным, будет десятидневный — то есть меньший в два раза. Следующим по возрастанию будет сорокадневный, то есть больший в два раза.

Принцип синхронности призван объяснить сильную тенденцию волн различной длины достигать основания практически одновременно. На примере продемонстрированы оба принципа — гармоничности и синхронности:

Волна В, которая расположена в нижней части графика, вдвое короче волны А. Волна А включает два повторения меньшей волны В, демонстрируя гармоничное отношение между двумя волнами. Обратите внимание, что, когда волна А достигает нижней точки, волна В также опускается до предела, демонстрируя синхронность, существующую между двумя волнами. Принцип синхронности также означает, что циклы одинаковой протяженности на разных рынках также имеют тенденцию достигать экстремумов одновременно.

Принцип пропорциональности используется для описания отношений между периодом и амплитудой цикла. Цикл с более крупным периодом должен иметь пропорционально большую амплитуду. Амплитуда (или высота) сорокадневного цикла, например, должна быть примерно вдвое больше амплитуды двадцатидневного цикла.

Принципы вариации и номинальности

Существуют еще два принципа теории цикличности, которые описывают функционирование циклов в более общих формах. Это принципы вариации и номинальности.

Принцип вариации — это признание того факта, что все из уже упомянутых принципов (суммирования, гармоничности, синхронности и пропорциональности) можно скорее назвать устойчивыми тенденциями, чем правилами. В реальной жизни должны происходить и действительно происходят некоторые «вариации».

Принцип номинальности основан на предположении о том, что, несмотря на особенности различных рынков и некоторые различия в применении циклических принципов, существует так называемый номинальный набор гармонически соотносимых циклов, характерных для всех без исключения рынков. Отсюда следует, что номинальная модель продолжительности циклов может быть использована в качестве отправной точки в анализе любого рынка. На приведенном выше примере представлена упрощенная номинальная модель.

Доминирующие циклы

На динамику цен рынков влияют различные циклы. Однако для прогностических целей реальной ценностью обладают только так называемые доминирующие циклы, которые оказывают постоянное воздействие на цены и могут быть четко определены. На большинстве рынков наблюдается, по крайней мере, пять доминирующих циклов.

Правильной процедурой будет та, при которой изучение начинают с долгосрочных доминирующих циклов, протяженность которых достигает нескольких лет. Затем переходят к анализу средних циклов, составляющих несколько недель или месяцев. И, наконец, сверхкороткие циклы, протяженность которых ограничивается несколькими часами или днями, используют для определения оптимального момента входа в рынок или выхода из него, а также для подтверждения точек поворота долгосрочных циклов.

Специалисты по циклическому анализу не имеют единого мнения относительно принципов классификации циклов, а также их длины, но мы все-таки попробуем выделить основные категории циклов. Они таковы:

долгосрочные циклы (long-term) (протяженностью два года или более);

сезонные циклы (seasonal) (один год);

основные (primary);

промежуточные циклы (intermediate) (от девяти до двадцати шести недель), и торговые циклы (trading) (четыре недели).

Это основные циклы, однако существуют и другие. На некоторых рынках между основным и торговым циклами входит цикл, составляющий половину основного (1/2 primary cycle). Торговый цикл может разбиваться на два более коротких цикла — альфа и бета, каждый из которых протекает в среднем в течение двух недель (впервые термины «основной», «торговый», «альфа» и «бета» для описания циклов были введены У. Брессером).

Волна Кондратьева

Однако развитие рынков определяется также и циклами большей длительности. Вероятно, наиболее известным является пятидесятичетырехлетний цикл Кондратьева (Kondratieff cycle). Цикл, определяющий экономическое развитие в течение продолжительного периода и названный в честь открывшего его в двадцатых годах прошлого столетия русского экономиста Николая Кондратьева, вызывал и продолжает вызывать немало споров.

Тем не менее — цикл действительно оказывает сильное влияние на развитие буквально всех рынков ценных бумаг и товарных фьючерсов. В частности, пятидесятичетырехлетний цикл был выявлен в колебаниях процентных ставок, ценах на медь, хлопок, пшеницу, акции и оптовых ценах на товарных рынках. Кондратьев проследил развитие своего цикла начиная с 1789 года на таких показателях, как товарные цены, уровень производства чугуна, заработная плата сельскохозяйственных рабочих в Англии и так далее.

В последние годы интерес к циклу Кондратьева снова резко возрос. Объясняется это тем, что согласно теории русского ученого очередная низина экономической активности приходится на 2010 год.

Сочетание циклов разной протяженности

Согласно общему правилу — основную тенденцию развития рынка определяют долгосрочные и сезонные циклы. Когда двухлетний цикл развития рынка достигает своего основания, то в течение, по крайней мере, одного года цены будут расти (при измерении цикла от основания до вершины). Таким образом — долгосрочные циклы оказывают влияние на основное направление движения рынка. Развитие рынка также подчиняется годовым сезонным циклам, иными словами — рынок достигает вершины или основания в определенное время года. Например, на рынках зерновых цены падают до минимальных значений в период уборки урожая, после чего начинают расти. Сезонные движения длятся обычно в течение нескольких месяцев.

Наибольший интерес представляет основной недельный цикл. Трех-шестимесячный основной цикл является эквивалентом промежуточной тенденции и позволяет определять, на какой стороне рынка следует открывать позиции. Затем, по уменьшению, следует четырехнедельный торговый цикл, с помощью которого устанавливаются точки входа и выхода из рынка — в соответствии с господствующей на рынке тенденцией. Если основная тенденция — восходящая, то открывать длинные позиции следует в основании торгового цикла. При нисходящей тенденции при достижении циклом вершины следует произвести продажу. Для еще более точного определения времени совершения операций можно использовать десятидневные циклы альфа и бета.

Тенденция

Согласно одному из основных правил технического анализа, все операции следует проводить исключительно в направлении существующей тенденции. Краткосрочные падения цен следует использовать для открытия длинных позиций в том случае, если развитие рынка в целом определяется промежуточной восходящей тенденцией, и наоборот, следует занимать короткие позиции при всплесках цен на фоне общего снижения.

Таким образом, анализируя краткосрочную тенденцию с целью определения наилучшего момента вхождения в рынок (или выхода из него), прежде всего необходимо установить направление более продолжительной тенденции следующего уровня и открывать позиции в соответствии с ней. Направление развития цикла определяется направлением следующего по возрастанию цикла. Другими словами, направление короткого цикла можно установить не раньше, чем станет ясно направление более продолжительного.

Двадцативосьмидневный торговый цикл

Существует еще один важнейший краткосрочный цикл, определяющий развитие большинства товарных рынков — двадцативосьмидневный торговый цикл. Многие рынки действительно имеют тенденцию развиваться по торговому циклу, который каждые четыре недели достигает своей нижней точки. Одним из возможных объяснений такой устойчивой цикличности, наблюдаемой практически на всех рынках, может служить лунный цикл. В тридцатые годы прошлого столетия двадцативосьмидневный цикл развития рынка пшеницы изучал Б. Пью.

Исследователь пришел к заключению, что на повороты этих рынков оказывает некоторое влияние развитие лунных фаз, и даже сделал такой вывод: покупать пшеницу следует в период полнолуния, а продавать при рождении новой луны. Одновременно Б. Пью признавал, что действие лунных фаз носит относительно слабый характер и часто перекрывается воздействием более протяженных циклов или важнейших событий экономического или иного характера.

Имеет ли к нему какое-нибудь отношение луна или нет, усредненный двадцативосьмидневный цикл все-таки существует и объясняет распространенность многих чисел, используемых при создании краткосрочных индикаторов и торговых систем. Во-первых, двадцативосьмидневный цикл основан на календарной структуре месяца — он соответствует четырем неделям. Если принимать в расчет только рабочие, или торговые дни — то он становится уже двадцатидневным. Очень популярны пяти-, десяти- и двадцатидневные средние скользящие, а также их производные — четырех-, девяти- и восемнадцатидневные.

Существование четырехнедельного торгового цикла объясняет популярность этого числа и помогает нам понять, почему «правило четырех недель» столь успешно работает на протяжении многих лет. Когда рынок перекрывает предыдущее максимальное ценовое значение, установленное в пределах четырех недель, принцип цикличности подсказывает нам, что, по меньшей мере, достиг своей нижней точки и повернул вверх следующий, по возрастанию, восьминедельный цикл.

Левое и правое смещение

Левым (или правым) смещением называют сдвиг пиков цикла влево (или вправо) от идеального центра. Например, измерение двадцатидневного торгового цикла проводят от нижней до нижней точки. Идеальный пик данного цикла, таким образом, находится на расстоянии десяти дней от его начала, или строго посередине. При таком построении цикл состоит из десятидневного подъема цен, за которым следует десятидневное падение. Однако идеальное развитие цикла случается крайне редко. Следует помнить, что любое отклонение в циклическом развитии от идеального приходится на вершину цикла, а не на основание. Поэтому нижние точки циклов считаются более надежными параметрами и используются для измерения протяженности цикла.

Расположение верхних точек цикла может быть разным и зависит от направления развития следующего по возрастанию цикла. Если более протяженная тенденция определяется как восходящая, то вершина цикла смещается вправо от идеального центра, то есть происходит правое смещение. При нисходящей тенденции вершина уходит влево от центра, вызывая левое смещение. Таким образом, правое смещение является проявлением бычьего рынка, а левое смещение — медвежьего. При бычьем развитии рынка рост цен длится дольше, чем падение. При медвежьем развитии все происходит наоборот. Разве это не напоминает вам основное определение тенденции — за одним только исключением: здесь мы говорим о времени, а не о цене.

Вы, конечно же, помните, что восходящая тенденция определяется как серия последовательно возрастающих пиков и спадов. Нисходящая тенденция представляет собой серию последовательно убывающих пиков и спадов. В пиках и спадах тенденции легко узнаются верхние и нижние точки развития цикла. Теперь мы можем попробовать совместить концепции тенденции и смещения, как на рисунке выше. Когда уровни пиков и спадов повышаются (то есть цены устойчиво растут), пики циклов перемещаются вправо от идеального центра.

Когда уровни пиков и спадов понижаются (то есть цены устойчиво падают), цикл проходит вершины раньше, то есть слева от идеального центра. Только в одном случае вершина цикла совпадает с идеальным центром — когда на рынке отсутствует ярко выраженная тенденция и цены двигаются в пределах горизонтального «торгового» коридора, свидетельствующего о том, что силы быков и медведей находятся в равновесии.

А теперь давайте рассмотрим прогностические возможности, которыми обладает правое и левое смещение. Начнем с того, что уже по расположению пика цикла относительно идеального центра можно достаточно точно судить о направлении развития рынка. Так, если пик смещается вправо, то есть если последний отрезок роста цен по времени дольше, чем последний отрезок падения цен, то можно ожидать, что восходящая тенденция сохранится.

Когда вершина смещается влево, то это можно расценить как заблаговременный сигнал смены тенденции. Применительно к дневным графикам анализ смещения вершины цикла провести очень просто — достаточно сравнить количество дней, в течение которых рынок шел соответственно вверх и вниз. По такому же принципу можно анализировать недельные и месячные графики.

Например, если рынок придерживается нисходящей тенденции и последний отрезок падения цен составил двенадцать дней, то последующее оживление рынка вряд ли продлится более двенадцати дней. Отсюда можно сделать два важных вывода. Во-первых, если оживление рынка продолжается по мере того, как двенадцатидневный период подходит к завершению, мы можем с высокой долей вероятности предсказать точный день, на который придется поворот рынка, если нисходящей тенденции суждено возобновиться. Если оживление выходит за пределы двенадцатидневного периода, то это свидетельствует о переломе тенденции.

Точно такая же методика применяется в анализе недельных графиков. Предположим, что цены устойчиво поднимаются. Расстояние от нижней до верхней точки последнего восходящего движения цен рынок прошел за семь недель. Это означает, что любая коррекция цен вниз или горизонтальная консолидация не должна продлиться больше семи недель. Данное временное ограничение можно сочетать с определенными ценовыми параметрами. Максимальная коррекция цен вниз обычно составляет от 50% до 66% предыдущего роста.

Сезонные циклы

Практически все товарные фьючерсные рынки в той или иной мере подвержены воздействию годовых сезонных циклов. Когда мы говорим о сезонном цикле или сезонной модели, мы имеем в виду тенденцию рынков в определенное время года двигаться в определенном направлении.

Наиболее ярким примером такого воздействия является динамика цен на рынках зерновых. Цены неизменно падают в период сбора урожая, когда на рынке появляется максимальное количество зерна. Например, на рынках соевых бобов 70% всех сезонных ценовых максимумов приходится на период с апреля по июль, а 75% минимумов — на период с августа по ноябрь. После того, как была достигнута максимальная или минимальная сезонная цена, цены начинают падать (или соответственно расти). Сезонное падение (или рост) продолжается обычно несколько месяцев. Таким образом — знание особенностей сезонной динамики цен является хорошим подспорьем при выработке торговой стратегии.

Причины сезонных воздействий на динамику цен, приводящих к возникновению вершин и оснований в определенное время года, особенно очевидны на рынках сельскохозяйственных продуктов. Тем не менее, практически все рынки испытывают на себе влияние сезонных факторов. Согласно одной из наиболее общих закономерностей, относящихся ко всем рынкам, прорыв уровня январского максимума является бычьим сигналом.

Рынки металлов также могут служить примерами воздействия на динамику цен сезонного фактора. Например, на медном рынке начиная с января-февраля проявляется сильный устойчивый сезонный рост цен, который имеет тенденцию достигать вершины в марте или апреле. На рынке золота сезонный рост также начинается в январе, причем цены достигают очередного основания в августе. Цены на серебро обычно опускаются до минимальной отметки в январе, после чего устойчиво растут вплоть до марта.

Анализ частотности сезонных движений рынка за предшествующие годы позволяет составлять графики сезонных тенденций. С их помощью можно определить вероятность проявления тех или иных сезонных закономерностей для каждого месяца и каждой недели года. Кстати, на сайте есть отличный инструмент для выявления сезонных тенденций.

В некоторые годы цены отказываются следовать ожидаемой сезонной тенденции, и трейдер должен внимательно следить за появлением сигналов такого рода. Умение как можно раньше заметить нарушение сезонных закономерностей в движении цен имеет огромное значение, позволяя трейдеру вовремя пересмотреть стратегию торговли. Отказ рынка следовать сезонной тенденции, как правило, означает, что следует ожидать значительного движения цен в противоположном направлении. Возможность как можно раньше узнать о том, что ты сделал неправильный ход — одно из основных достоинств технического анализа в целом и анализа сезонных циклов в частности.

Использование циклов и технического анализа

Аналитики, занимающиеся изучением рыночных циклов, подчеркивают, что для подтверждения целесообразности открытия той или иной позиции результаты циклического анализа необходимо сочетать с сигналами других технических инструментов. Например, получить представление о том, когда должен произойти поворот цикла, аналитик может с помощью временных окон (time windows) или временных полос (timing bands), которые являются разновидностями временных фильтров, способных «отсеивать» не значимые движения цен.

Однако после того, как цены входят во временное окно, трейдер должен прибегнуть к более традиционным техническим инструментам, которые могут подтвердить факт поворота цикла, подавая тем самым сигнал к действию. Выбор конкретных методик, позволяющих определять наиболее благоприятные моменты входа и выхода из рынка, остается за трейдером, который предпочитает полагаться на излюбленные, наиболее привычные для него инструменты.

Временные окна не имеют никакого смысла, если не используются в сочетании с конкретными техническими сигналами. Среди сигналов, которые считаются наиболее важными — прорывы линий тренда, отложенных через цены закрытия, дни ключевого перелома, а также прорывы ценой закрытия уровня максимальной или минимальной цены закрытия, зафиксированной в течение последних трех дней (или других единиц времени). Например, сигнал к покупке в нижней точке цикла возникнет тогда, когда цена закрытия достигнет значения, превышающего максимальную цену закрытия за последние три дня (или три недели для недельного графика).

Компания HAL Market Cycles Брессера использует концепцию временных и ценовых окон (на графиках их отмечают небольшими прямоугольниками). Временные ориентиры основаны на семидесятипроцентных временных полосах, которые определяются отдельно для цикла каждой протяженности. При этом имеется в виду, что в 70% случаев поворот цикла произойдет в пределах такой полосы.

Комбинированный анализ по ценовым и временным ориентирам по Брессеру подразумевает использование различных технических методов, включая определение ценового ориентира по паузе в центральной точке цикла (midcycle pause price objective) (методика, схожая с определением ценовых ориентиров по методу «отмеренного хода», о котором мы уже рассказывали ранее), шестидесяти-сорокапроцентные отношения длины коррекции, анализ уровней поддержки и сопротивления, линий тренда. Брессер подчеркивает необходимость согласования данных методик с основными положениями теории цикличности.

Например, методики паузы в центральной точке цикла и процентных отношений длины коррекции надежны только в том случае, если, во-первых, протяженность анализируемого цикла совпадает с предписанной, и во-вторых, если продолжается тенденция, выраженная следующим по возрастанию циклом.

Линии тренда наиболее надежны, когда они соединяют вершины или основания циклов одной протяженности. Например, линии тренда необходимо построить таким образом, чтобы они соединяли верхние или нижние точки двух торговых циклов или соседних циклов альфа или бета, которые, как правило, имеют одинаковую длину. Прорыв линии тренда, соединяющей циклы одинаковой длины, является сигналом того, что произошел поворот следующего по возрастанию цикла.

Так, если рынок пересекает нисходящую линию тренда, построенную через вершины циклов альфа и бета, это означает, что более протяженный торговый цикл достиг своего основания.

Использование циклов и осцилляторов

Одной из наиболее интересных областей совместного использования циклов и других более традиционных методов технического анализа является привязка осцилляторов к текущим циклам. Специалисты полагают, что эффективность осцилляторов можно значительно повысить, если периоды времени, используемые для их расчета, определять с учетом протяженности действующих на рынке циклов.

В книге, посвященной применению методики Hal, авторами которой являются У. Брессер и Дж. Джоунз (The Hal Blue Book, W.J. Bressert and J.H. Jones), подробно описано, как циклы развития рынка сочетаются с индексом перекупленности-перепроданности и индексом темпа (momentum). Оба осциллятора взяты из книги Ларри Уильямса «Как я заработал миллион долларов в прошлом году, играя на рынке товарных фьючерсов», опубликованной в 1973 году. Индекс перекупленности-перепроданности представляет собой модификацию осциллятора %R Уильямса, а второй осциллятор — простой индекс темпа, который можно построить, измеряя разницу цен между двумя периодами времени.

Главное — привязать период расчета осциллятора к протяженности циклов. Начнем с того, что определим количество рабочих дней, которые составляют торговый цикл. Предположим, что средняя продолжительность торгового цикла составляет 28 календарных дней. Однако из них рабочих дней — только двадцать. Когда мы с помощью осциллятора пытаемся выявлять повороты какого-либо цикла, необходимо для его расчета взять период, равный половине протяженности этого цикла. В примере, который приведен ниже, мы использовали период, равный десяти дням:

Метод Hal подразумевает построение трех осцилляторов, основанных на трех циклах различной протяженности: торговом (двадцать дней), альфа-бета (десять дней) и длинном (обычно в два раза длиннее торгового, то есть сорокадневном). Конечно, речь идет о циклах усредненной протяженности, и всегда необходимо учитывать фактическую длину цикла на каждом отдельном рынке. При построении осцилляторов в каждом из трех случаев берется период, соответствующий половине цикла каждого типа. В нашем примере это будут следующие значения: 20, 10 и 5:

Осцилляторы, построенные на основе этих трех значений, можно откладывать на одном или на разных графиках. Взаимодействие осцилляторов различной протяженности может предоставить трейдеру весьма ценную информацию.

Другим способом сочетания осцилляторов с циклами является использование временных полос в качестве фильтра. В этом случае особенно внимательно необходимо следить за осциллятором на предмет появления признаков вершины или основания в те моменты, когда цены вступают в пределы временной полосы, свидетельствуя о приближении цикла к своей верхней или нижней точке.

Принцип «привязки» осцилляторов к протяженности циклов можно использовать в построении практически любого типа осцилляторов, вставляя соответствующее значение в их формулы.

Заключение

Сегодня мы подробно рассмотрели возможности, которые предоставляет трейдеру анализ временных циклов. Не нужно быть специалистом в области анализа циклов для того, чтобы увидеть те преимущества, которые мы получаем, включая в наши прогнозы временное измерение. Сделать это, как мы выяснили, довольно просто. В сочетании с анализом циклов, например, можно использовать те методы технического анализа, которыми вы постоянно пользуетесь. Специалисты по циклическому анализу считают, что только с помощью циклов можно заранее увидеть, в каком направлении пойдет рынок. Правда это или нет, но одно можно сказать наверняка: с помощью анализа циклов действительно можно повысить эффективность рыночного прогнозирования.

Основание цикла в анализе считается более надежным, чем вершина, и поэтому циклические изменения измеряются от нижней до нижней точки. Именно поэтому аналитик обращает внимание прежде всего на основания циклов. К сожалению, это приводит к тому, что у аналитика возникает навязчивая идея «поймать основание» цикла и сыграть на повышение вместо того, чтобы спокойно следовать нисходящей тенденции.

Зная об этой особенности циклического анализа, лучше всего, вероятно, уделять меньше внимания циклам во время медвежьих фаз развития рынков и вновь обращаться к ним, когда цены начинают следовать подтвержденной бычьей тенденции.

http://tradelikeapro.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter