5 октября 2018 smart-lab.ru Штернкукер Алексей

Я предлагаю сегодня поговорить, про спрос на деньги так как именно сегодня это очень важная макропеременная. И я понимаю, что для многих это будет трудно для понимания, но я постараюсь использовать как можно больше базовых терминов, чтоб стать была понятной хотя бы пятидесяти процентам трейдеров использующих фундаментальные причины в экономике.

Правильно считать, что ФРС контролирует предложение денег, но тут нужно понимать, что спрос на деньги зависит и от множества других факторов, некоторые из которых находятся за пределами ФРС. Давно не секрет, что любой центральный банк обеспечивает низкую и стабильную инфляцию за счёт поддержания баланса спроса и предложения на деньги. Поскольку, инфляция всегда и везде является обычным денежным явлением, и как факт — инфляция это результат избытка денег по отношению к спросу на нее. Это очень просто, но к сожалению, многие люди, включая ФРС, не говорят об этом.

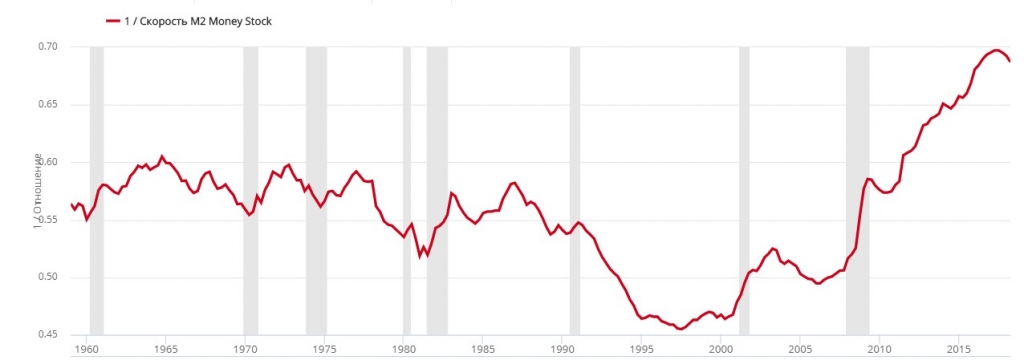

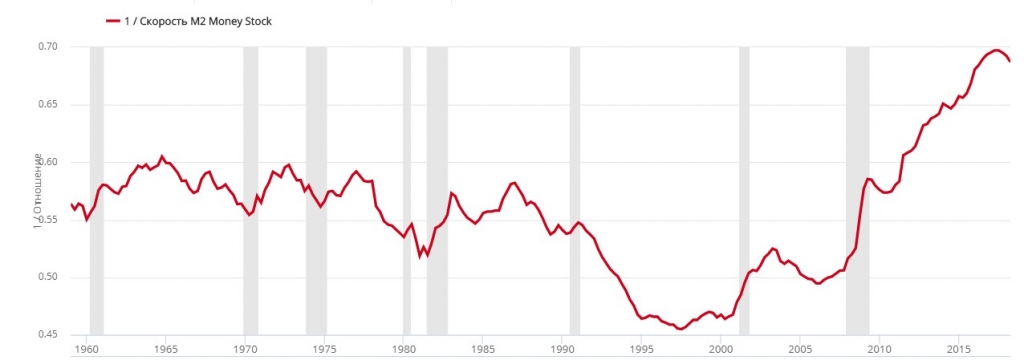

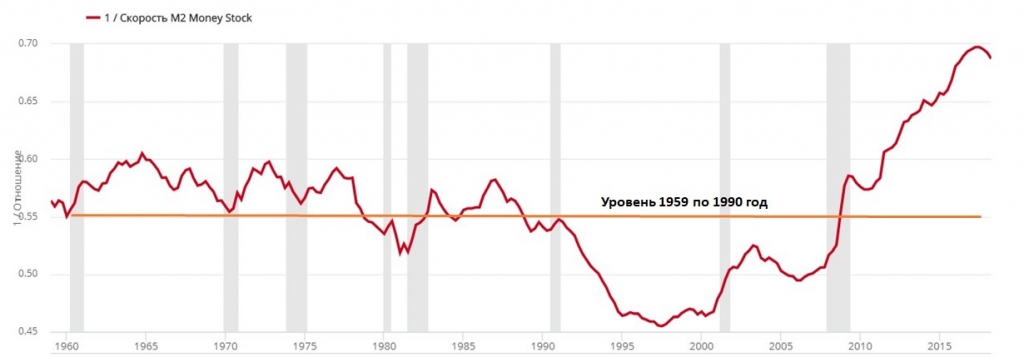

Я практически не встречал статей, про денежный спрос на деньги (скорость М2) но тут давайте поговорим про этот восходящий тренд.

Вы всегда можете перейти по ссылке на источник, чтобы сами проверить и убедиться в том о чем сейчас пойдет речь. На что я хочу обратить внимание, так это на резкий рост после рецессии 2008 года, как все знают, что в этот период инфляция была на низком уровне, и оставалась относительно стабильной. Я определяю это время как то, что мир накапливал деньги, и это накопление, было вызвано опасением риска и предпочтением осторожности или безопасности, в том, что крах 2008 года может повториться. Более того, я считал, что ФРС правильно реагирует на эти накопления денег, запуская программу QE расширяя предложение банковских резервов.

источник fred.stlouisfed.org/graph/?g=lsSL

Программа QE от ФРС это была новая денежно-кредитная политика, которую они назвали «Количественное смягчение» (QE). Я раньше сам ошибочно полагал, что цель QE заключалась в том, чтобы стимулировать экономику, печатав деньги и делая деньги дешевыми, то есть: сохранять низкие процентные ставки. Сегодня когда причина на поверхности я сообщаю вам, что это не так. Цель QE заключалась в том, чтобы удовлетворить спрос на ликвидные активы, без риска. (подчеркнул) Чуть, чуть попозже, вы все поймете.

Подумайте об этом так: после краха 2008 года, безопасность денег была под вопросом, так как не было золотого стандарта, не было той безопасности. При этом спрос на краткосрочные облигации был настолько экстремален, что облигаций было недостаточно, чтоб удовлетворить спрос. А без достаточной надежной ликвидности, чтобы удовлетворить спрос, финансовая система подвергалась серьезной опасности взрыва, и ФРС решила эту проблему, купив триллионы долларов нот и облигаций и заплатила за них банковскими резервами, которые впервые получили без рисковую процентную ставку. Банковские резервы, в решающей степени, не являются «деньгами», которые можно потратить, как доллары. Но сама банковская система была счастлива использовать притоки сберегательных вкладов для инвестиций и хранения всех этих новых банковских резервов, которые неожиданно стали ценным активом, без рисковым, наравне с краткосрочными облигациями.

QE по существу скупал конверсионные ноты и облигации. И это сработало. Теперь, когда ФРС стали доверять, они решили изменить процесс QE, потому что спрос на деньги начал снижаться. Это можно увидеть на графике красная линия сейчас пошла вниз 1 рис. В этом нет ничего загадочного или странного, на самом деле, если ФРС не запустила бы QT в октябре 2017 года, то они поставили бы систему под серьезный риск, при котором слишком много денег по отношению к спросу на него, привело бы к девальвации доллара и нежелательному росту инфляции. Сегодня, когда все доказательства указывают на растущую уверенность, что спрос на деньги снижается и при этом полностью оправдывает более высокие процентные ставки и сокращение баланса ФРС, то ожидайте, что процентные ставки будут продолжать расти по кривой доходности.

Примерно год назад, спрос на деньги похоже достиг своего пика, и с тех пор он снижается. И ФРС делает все правильно запустив программу ужесточения. Если я прав, и эта тенденция снижения сохранится, то это будет имеет глубокие последствия для будущего экономического роста и для будущих проведений денежно-кредитной политики в США и всего мира в целом, но о последствиях еще рано говорить, мы знаем как ФРС умеет решать свои проблемы.

Учитывая тенденцию прошлого, можно с уверенностью сказать, что в будущем, денежная массам М2 будет расти медленнее, чем номинальный ВВП. По факту «один доллар» денежной массы будет связан с увеличением общей номинальной продукции. Иными словами, данная сумма денег будет поддерживать более крупную экономику, поскольку скорость денег (обратная потребность денег) возрастает. Единственный способ, при котором люди смогут сохранить свои денег — это потратить их на что-то или инвестировать, чтобы ВВП возрастал, при этом процентные ставки будут продолжать расти, и экономика будет продолжать расти, а инфляция также может вырасти, и это будет завесить от того, как ФРС управляет денежно-кредитной политикой.

Многие люди ошибочно считают, что более высокие процентные ставки убьют экономику; они все ошибаются, поскольку более высокие процентные ставки, станут побочным продуктом более сильной экономики, большей уверенности и большего объема инвестиций.

Показатель денежной массы М2 обычно считается наилучшей мерой «денег». Как показывает график M2 крупнейшим компонентом на сегодняшний день являются депозиты банковских сбережений, которые выросли с 4 трлн. Долл. США в конце 2008 года до теперь 9,2 трлн. Долл. США. Это важно, потому что до недавнего времени банковские сберегательные депозиты почти никого не интересовали. Тем не менее, люди были счастливы сохранять их, потому что им предлагали безопасность и ликвидность. Спрос на этот вид был очень высоким, и это свидетельствует о сильном стремлении мира к безопасности после рецессии 2008 года.

источник fred.stlouisfed.org/graph/?g=lsWx

Как показывает график выше темпы роста M2 значительно замедлились за последний год или около того.

Как показывает рисунок ниже, основной причиной значительного замедления роста M2 является значительное замедление его основного компонента, сберегательных вкладов (депозитов). Это, несмотря на то, что проценты увеличивались — хотя и немного. Это говорит о том, что спрос на безопасность снижается и деньги пойдут по большому кругу, как бы сказать правильнее будут инвестированы.

источник fred.stlouisfed.org/graph/?g=lsY8

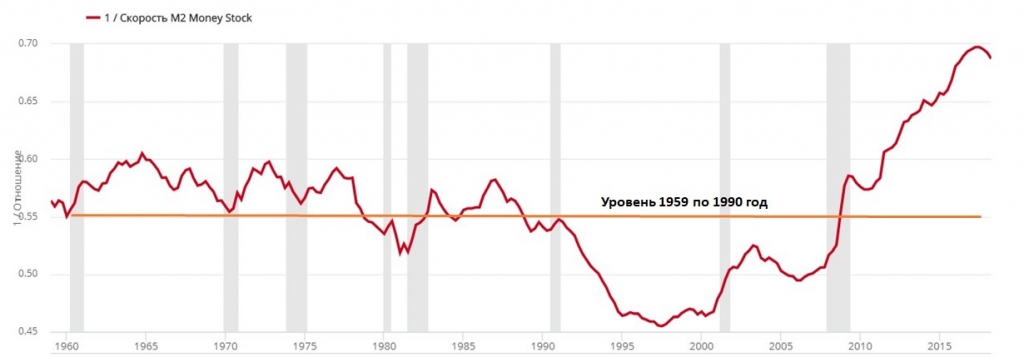

Спрос на деньги был чрезвычайно сильным, начиная с 2007, и он достиг рекордного уровня год назад. Если он вернется к уровням, которые преобладали с 1959 по 1990 год, то существует потенциал для снижения спроса на деньги для получения потенциально дополнительных 4 триллионов долларов США номинального ВВП, поскольку люди направляют большую часть своих доходов на расходы или инвестиций.

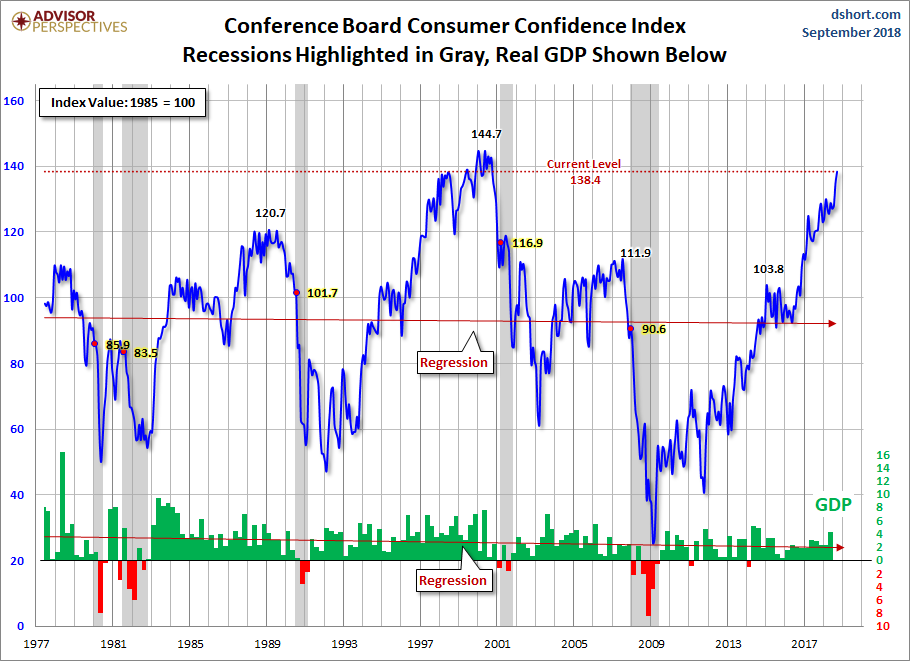

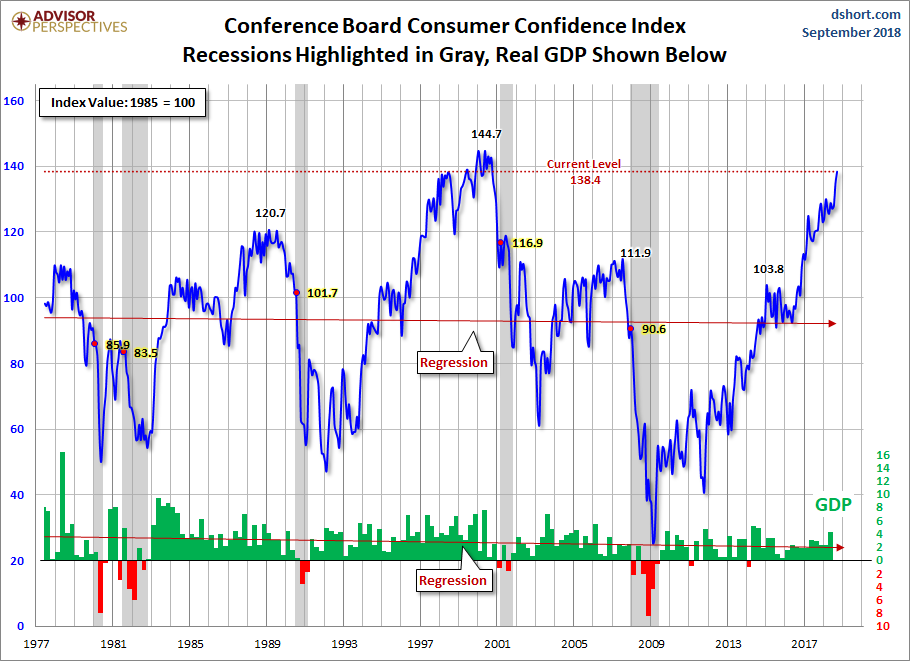

Как видно из на рисунке ниже, потребительское доверие возросло с ноября 2016 года. ( взял с известного сайта Jill Mislinski )

В условиях повышенного оптимизма естественным образом возникает снижение желания накапливать наличные деньги и возросшее желание тратить деньги и инвестировать их. Есть все основания полагать, что спрос на деньги будет продолжать снижаться, так как деньги пошли по кругу и доллар будет продолжать крепнуть до момента пика роста % ставок.

Все это, имеет очень важные последствия для ФРС, поскольку ФРС необходимо будет предпринять действия, чтобы компенсировать снижение спроса на деньги, иначе это может привести к воспламенению нежелательного повышения инфляции. ФРС необходимо будет повысить краткосрочные процентные ставки и возможно даже повысить на более высокий процент, чем ожидает рынок, так как более высокие краткосрочные ставки влияют на повышение привлекательности сберегательных вкладов. ФРС также необходимо будет продолжать уменьшать размер своего баланса, чтобы уменьшить предложение банковских резервов, поскольку спрос банков на эти резервы снижается. Это может вызвать рыночное потрясение, но это будет именно то, что необходимо для обеспечения постоянной низкой и стабильной инфляции и, в свою очередь, сильной экономики.

Как факт

Доллар лонг

EURO FX паритет 1.0 ( много проблем в будущем)

SP500 лонг до конца года

Китай падает и будет падать, пока есть торговые войны.

Китай неспособен найти замену тарифным товарам.

Рецессию не жду до Июня 2019 и это точно, а там посмотрим, может новые цифры изменят мое мнение.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Правильно считать, что ФРС контролирует предложение денег, но тут нужно понимать, что спрос на деньги зависит и от множества других факторов, некоторые из которых находятся за пределами ФРС. Давно не секрет, что любой центральный банк обеспечивает низкую и стабильную инфляцию за счёт поддержания баланса спроса и предложения на деньги. Поскольку, инфляция всегда и везде является обычным денежным явлением, и как факт — инфляция это результат избытка денег по отношению к спросу на нее. Это очень просто, но к сожалению, многие люди, включая ФРС, не говорят об этом.

Я практически не встречал статей, про денежный спрос на деньги (скорость М2) но тут давайте поговорим про этот восходящий тренд.

Вы всегда можете перейти по ссылке на источник, чтобы сами проверить и убедиться в том о чем сейчас пойдет речь. На что я хочу обратить внимание, так это на резкий рост после рецессии 2008 года, как все знают, что в этот период инфляция была на низком уровне, и оставалась относительно стабильной. Я определяю это время как то, что мир накапливал деньги, и это накопление, было вызвано опасением риска и предпочтением осторожности или безопасности, в том, что крах 2008 года может повториться. Более того, я считал, что ФРС правильно реагирует на эти накопления денег, запуская программу QE расширяя предложение банковских резервов.

источник fred.stlouisfed.org/graph/?g=lsSL

Программа QE от ФРС это была новая денежно-кредитная политика, которую они назвали «Количественное смягчение» (QE). Я раньше сам ошибочно полагал, что цель QE заключалась в том, чтобы стимулировать экономику, печатав деньги и делая деньги дешевыми, то есть: сохранять низкие процентные ставки. Сегодня когда причина на поверхности я сообщаю вам, что это не так. Цель QE заключалась в том, чтобы удовлетворить спрос на ликвидные активы, без риска. (подчеркнул) Чуть, чуть попозже, вы все поймете.

Подумайте об этом так: после краха 2008 года, безопасность денег была под вопросом, так как не было золотого стандарта, не было той безопасности. При этом спрос на краткосрочные облигации был настолько экстремален, что облигаций было недостаточно, чтоб удовлетворить спрос. А без достаточной надежной ликвидности, чтобы удовлетворить спрос, финансовая система подвергалась серьезной опасности взрыва, и ФРС решила эту проблему, купив триллионы долларов нот и облигаций и заплатила за них банковскими резервами, которые впервые получили без рисковую процентную ставку. Банковские резервы, в решающей степени, не являются «деньгами», которые можно потратить, как доллары. Но сама банковская система была счастлива использовать притоки сберегательных вкладов для инвестиций и хранения всех этих новых банковских резервов, которые неожиданно стали ценным активом, без рисковым, наравне с краткосрочными облигациями.

QE по существу скупал конверсионные ноты и облигации. И это сработало. Теперь, когда ФРС стали доверять, они решили изменить процесс QE, потому что спрос на деньги начал снижаться. Это можно увидеть на графике красная линия сейчас пошла вниз 1 рис. В этом нет ничего загадочного или странного, на самом деле, если ФРС не запустила бы QT в октябре 2017 года, то они поставили бы систему под серьезный риск, при котором слишком много денег по отношению к спросу на него, привело бы к девальвации доллара и нежелательному росту инфляции. Сегодня, когда все доказательства указывают на растущую уверенность, что спрос на деньги снижается и при этом полностью оправдывает более высокие процентные ставки и сокращение баланса ФРС, то ожидайте, что процентные ставки будут продолжать расти по кривой доходности.

Примерно год назад, спрос на деньги похоже достиг своего пика, и с тех пор он снижается. И ФРС делает все правильно запустив программу ужесточения. Если я прав, и эта тенденция снижения сохранится, то это будет имеет глубокие последствия для будущего экономического роста и для будущих проведений денежно-кредитной политики в США и всего мира в целом, но о последствиях еще рано говорить, мы знаем как ФРС умеет решать свои проблемы.

Учитывая тенденцию прошлого, можно с уверенностью сказать, что в будущем, денежная массам М2 будет расти медленнее, чем номинальный ВВП. По факту «один доллар» денежной массы будет связан с увеличением общей номинальной продукции. Иными словами, данная сумма денег будет поддерживать более крупную экономику, поскольку скорость денег (обратная потребность денег) возрастает. Единственный способ, при котором люди смогут сохранить свои денег — это потратить их на что-то или инвестировать, чтобы ВВП возрастал, при этом процентные ставки будут продолжать расти, и экономика будет продолжать расти, а инфляция также может вырасти, и это будет завесить от того, как ФРС управляет денежно-кредитной политикой.

Многие люди ошибочно считают, что более высокие процентные ставки убьют экономику; они все ошибаются, поскольку более высокие процентные ставки, станут побочным продуктом более сильной экономики, большей уверенности и большего объема инвестиций.

Показатель денежной массы М2 обычно считается наилучшей мерой «денег». Как показывает график M2 крупнейшим компонентом на сегодняшний день являются депозиты банковских сбережений, которые выросли с 4 трлн. Долл. США в конце 2008 года до теперь 9,2 трлн. Долл. США. Это важно, потому что до недавнего времени банковские сберегательные депозиты почти никого не интересовали. Тем не менее, люди были счастливы сохранять их, потому что им предлагали безопасность и ликвидность. Спрос на этот вид был очень высоким, и это свидетельствует о сильном стремлении мира к безопасности после рецессии 2008 года.

источник fred.stlouisfed.org/graph/?g=lsWx

Как показывает график выше темпы роста M2 значительно замедлились за последний год или около того.

Как показывает рисунок ниже, основной причиной значительного замедления роста M2 является значительное замедление его основного компонента, сберегательных вкладов (депозитов). Это, несмотря на то, что проценты увеличивались — хотя и немного. Это говорит о том, что спрос на безопасность снижается и деньги пойдут по большому кругу, как бы сказать правильнее будут инвестированы.

источник fred.stlouisfed.org/graph/?g=lsY8

Спрос на деньги был чрезвычайно сильным, начиная с 2007, и он достиг рекордного уровня год назад. Если он вернется к уровням, которые преобладали с 1959 по 1990 год, то существует потенциал для снижения спроса на деньги для получения потенциально дополнительных 4 триллионов долларов США номинального ВВП, поскольку люди направляют большую часть своих доходов на расходы или инвестиций.

Как видно из на рисунке ниже, потребительское доверие возросло с ноября 2016 года. ( взял с известного сайта Jill Mislinski )

В условиях повышенного оптимизма естественным образом возникает снижение желания накапливать наличные деньги и возросшее желание тратить деньги и инвестировать их. Есть все основания полагать, что спрос на деньги будет продолжать снижаться, так как деньги пошли по кругу и доллар будет продолжать крепнуть до момента пика роста % ставок.

Все это, имеет очень важные последствия для ФРС, поскольку ФРС необходимо будет предпринять действия, чтобы компенсировать снижение спроса на деньги, иначе это может привести к воспламенению нежелательного повышения инфляции. ФРС необходимо будет повысить краткосрочные процентные ставки и возможно даже повысить на более высокий процент, чем ожидает рынок, так как более высокие краткосрочные ставки влияют на повышение привлекательности сберегательных вкладов. ФРС также необходимо будет продолжать уменьшать размер своего баланса, чтобы уменьшить предложение банковских резервов, поскольку спрос банков на эти резервы снижается. Это может вызвать рыночное потрясение, но это будет именно то, что необходимо для обеспечения постоянной низкой и стабильной инфляции и, в свою очередь, сильной экономики.

Как факт

Доллар лонг

EURO FX паритет 1.0 ( много проблем в будущем)

SP500 лонг до конца года

Китай падает и будет падать, пока есть торговые войны.

Китай неспособен найти замену тарифным товарам.

Рецессию не жду до Июня 2019 и это точно, а там посмотрим, может новые цифры изменят мое мнение.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter