5 ноября 2018 AfterShock

План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

А знаешь ли ты, читатель, что означает на сленге трейдеров, хеджеров и прочей торгашеской биржевой толпы понятие «Прыжок дохлой кошки»? Тем временем эта фраза, как нельзя более точно отражает то, что сегодня происходит с фондовыми рынками. Кратко ситуацию можно описать так:

1) Сначала котировки начинают обрушаться с ускорением.

2) На некотором этапе рынки успокаиваются и, вдруг, резко набирают рост.

3) Те, кто еще вчера в панике продавал ценные бумаги, в надежде на новый рост бросается покупать по «любой цене». Однако, они не в курсе, что это был отскок, называемый на сленге профессиональных биржевых торговцев «Прыжком дохлой кошки».

4) Буквально через несколько дней рост прекращается, а рынки переходят к еще более обвальному падению. Профессиональные трейдеры (пастухи) во время отскока вверх искали возможности продать, а те торгаши, кто поддался «панике толпы» и закупился на кратковременном росте, остаются без денег, но с «дохлой кошкой» …

Вот, об этих профессиональных «Пастухах «Дохлых кошек», и о тех следах, которые они оставляют, чтобы вдумчивый читатель мог их заранее распознать, мы сегодня и поговорим. Но сначала наш ежемесячный отчет…

*****

1. Стагфляционный отчет.

Хотел бы обратить внимание на ухудшающиеся показатели Германии, которую резко стала нагонять по негативу Великобритания.

*****

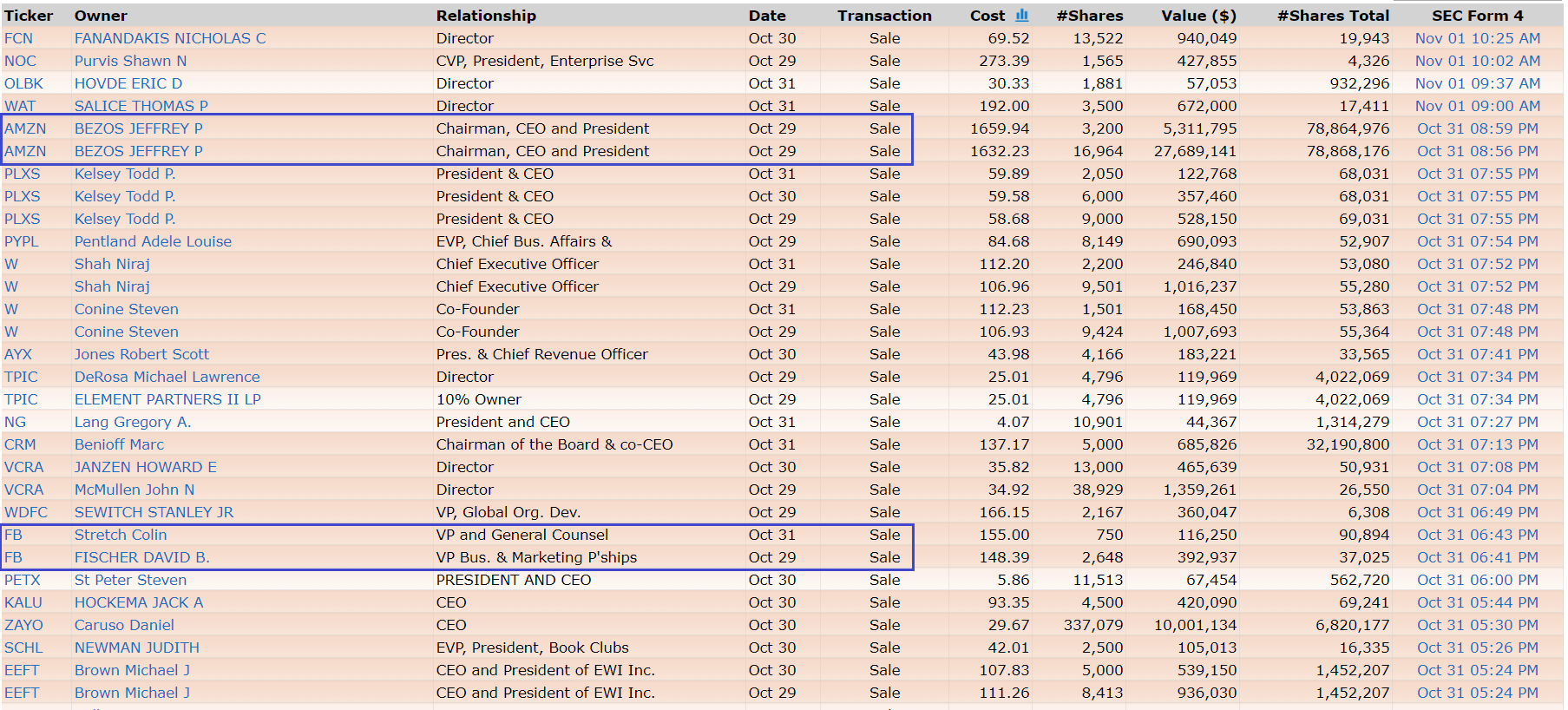

1. «Пастушок» Джефф Безос.

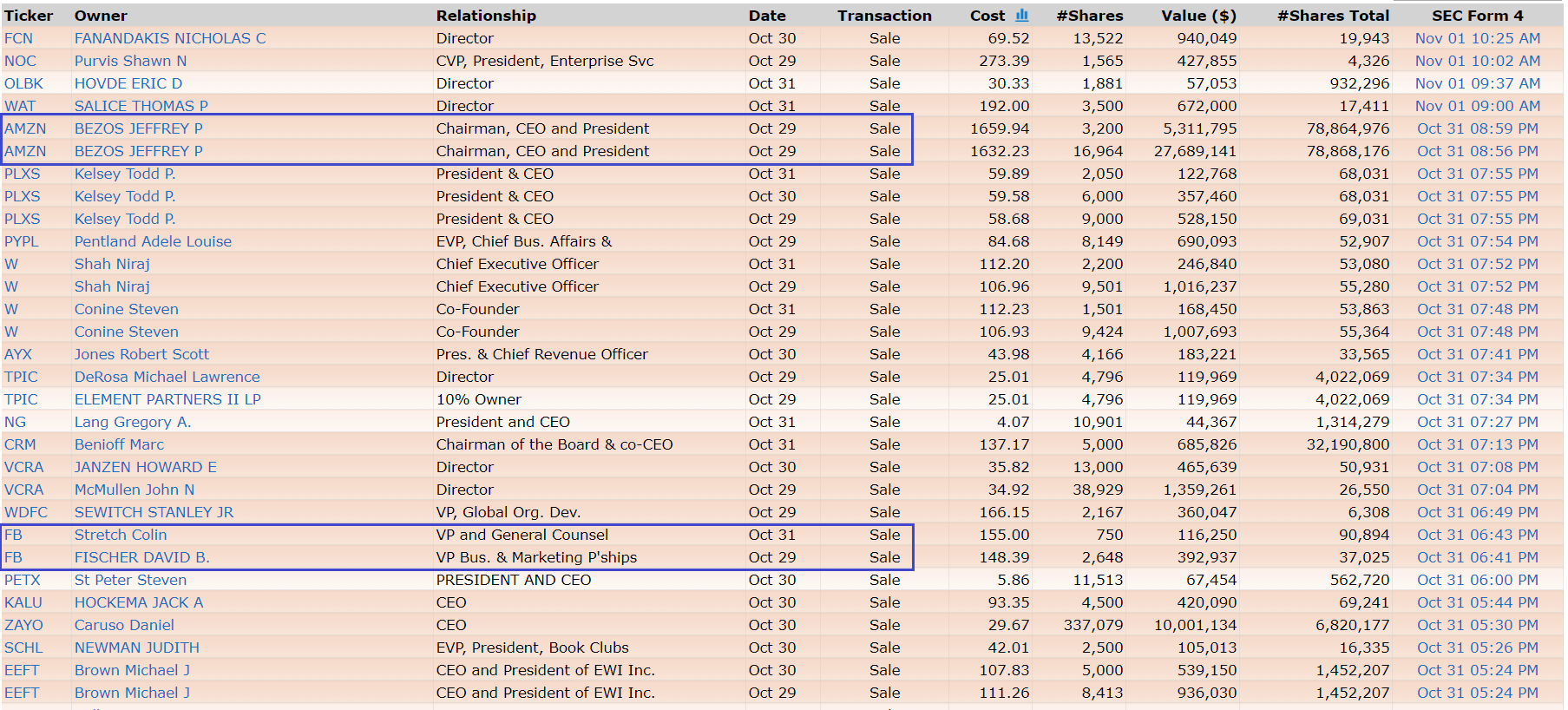

Глава гиганта высокотехнологического рынка США, корпорации Amazon, как видно из ниже приведенной картинки, «держался» целый год. Но, вот, пришел октябрьский обвал, который сильно потрепал «кошелек» Джеффа:

«Гендиректор и совладелец Amazon AMZN Джефф Безос за последние два дня потерял $19,2 млрд из-за снижения стоимости ценных бумаг ритейлера на американской фондовой бирже. Об этом сообщает агентство Bloomberg.

В пятницу акции Amazon упали на 7,8%, в понедельник – еще на 6,8%. Во вторник, по данным на 14:01 МСК, они торговались у отметки в $1530 за штуку, продолжая снижаться – на 4,55%».

И… «Не вынесла душа поэта». В аккурат на дне снижения (показано синим) Безос вывел подкормиться свое «стадо «Дохлых кошек», а с ним спешили на "жатву" товарищи из Facebook:

Последующий повышение котировок, и начавшееся вчера снижение очень похожи на описываемую нами графическую фигуру «Отскока»:

*****

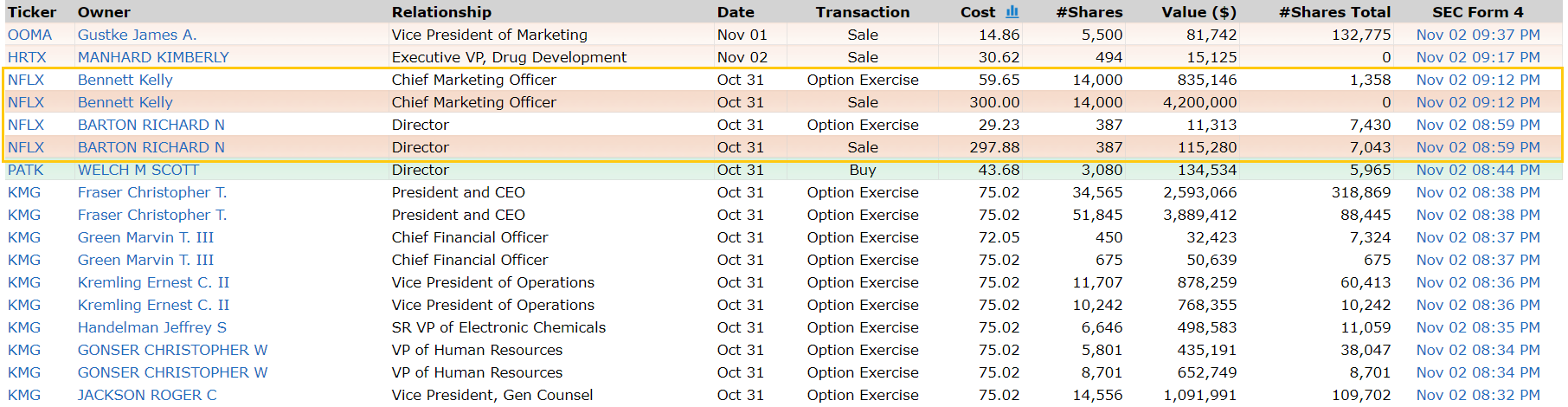

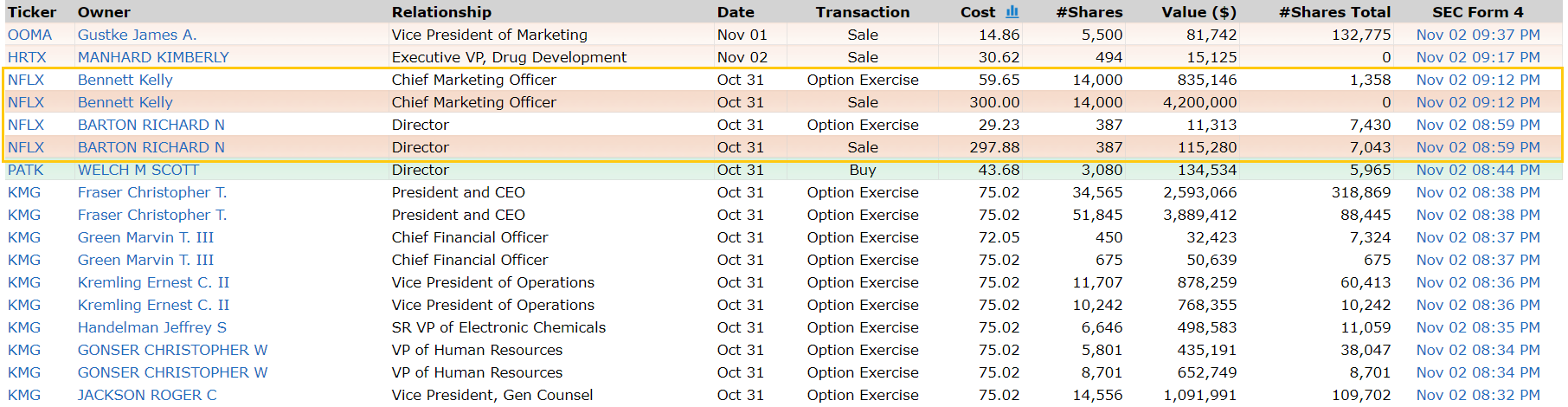

2. Пастухи Netflix.

Я жму руку «пастухам» из Netflix! Дождаться «Отскока дохлой кошки» и встать в короткую позицию: такое возможно либо прожженным авантюристам, либо уверенным в своих действиях людях. А кто может уверенно «сливать» пакеты акций, как не те, кто знает состояние своих корпораций и их перспективы изнутри. Смотрим:

.png)

Момент входа в «шорты» выбран мастерски!

*****

3. "Опозданцы" из Apple.

Но самая восхитительная история случилась в Apple, чей отчет мы увидели в пятницу. Я полагаю, что руководство и их инсайдеры полагали, будто нарисованные цифры роста по всем финансовым показателям продолжат тренд роста акций яблочного гиганта, начавшийся 30-го октября. И правда же, что еще можно прогнозировать под такой отчет:

«Американская Apple AAPL отчиталась о рекордной прибыли и выручке по итогам четвертого квартала, превзойдя ожидания экспертов. Однако инвесторам не понравилось, что корпорация почти не увеличила продажи смартфонов iPhone в физическом выражении.

Так, чистая прибыль Apple по итогам квартала составила $14,12 млрд, то есть $2,91 за акцию. Это выше аналогичных показателей прошлого года на 41%, говорится в сообщении "яблочной" компании.

Выручка корпорации за квартал выросла на 20% по сравнению с данными за 2017-й и достигла отметки в $62,9 млрд. Показатель является рекордным для прошедшего квартала за все время существования Apple.

Apple представила новые Macbook Air и Mac mini.

Аналитики агентства Reuters прогнозировали прибыль в размере около $2,79 за акцию и выручку в размере $61,5 млрд. За счет продаж Mac компания выручила $7,41 млрд, iPad – $4,09 млрд, и iPhone – более $37 млрд. На рекордном уровне – в $10 млрд находятся доходы компании от ее сервисов».

И реакция рыночной толпы последовала:

Как же произошло, что «Пастухи из Apple» были столь самонадеянны, что не соизволили по примеру своих коллег из Netflnx «немножечко пошить на дому». А оказалось, что все эти дутые долларовые показатели никому не нужны, а имеет значение только физическая цифра:

«При этом в четвертом квартале компания смогла продать только около 46,9 млн смартфонов iPhone, что оказалось меньше ожиданий экспертов. Аналитики из FactSet предсказывали, что этот показатель составит не менее 47,5 млн устройств. Однако показатель средней стоимости продажи одного iPhone составил $793, превысив ожидания специалистов ($750,8)».

Что же сделали «яблочные пастушки»? Они решили застраховать себя от будущих таких оказий довольно оригинальным способом:

«Если какой-то показатель мешает нам раздувать капитализацию, то горе такому показателю!»

«В четверг финансовый директор Apple Лука Маэстри сообщил, что со следующего квартала корпорация не будет раскрывать показатели продаж своих устройств. Он пояснил, что эти данные не дают реальное представление о бизнесе Apple, поскольку кроме смартфона пользователь может купить наушники AirPods или подписку на Apple Music. Его поддержал глава корпорации Тим Кук, отметивший, что бизнес растет двузначными темпами».

*****

4. «Ловцы падающих кинжалов».

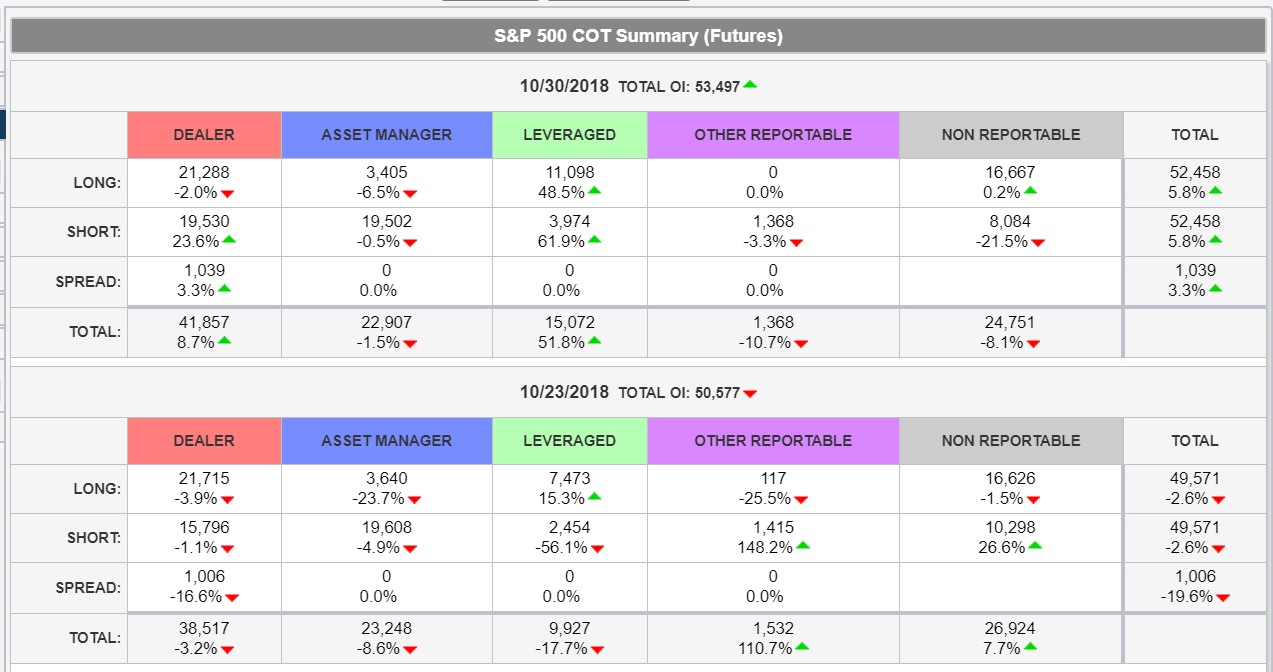

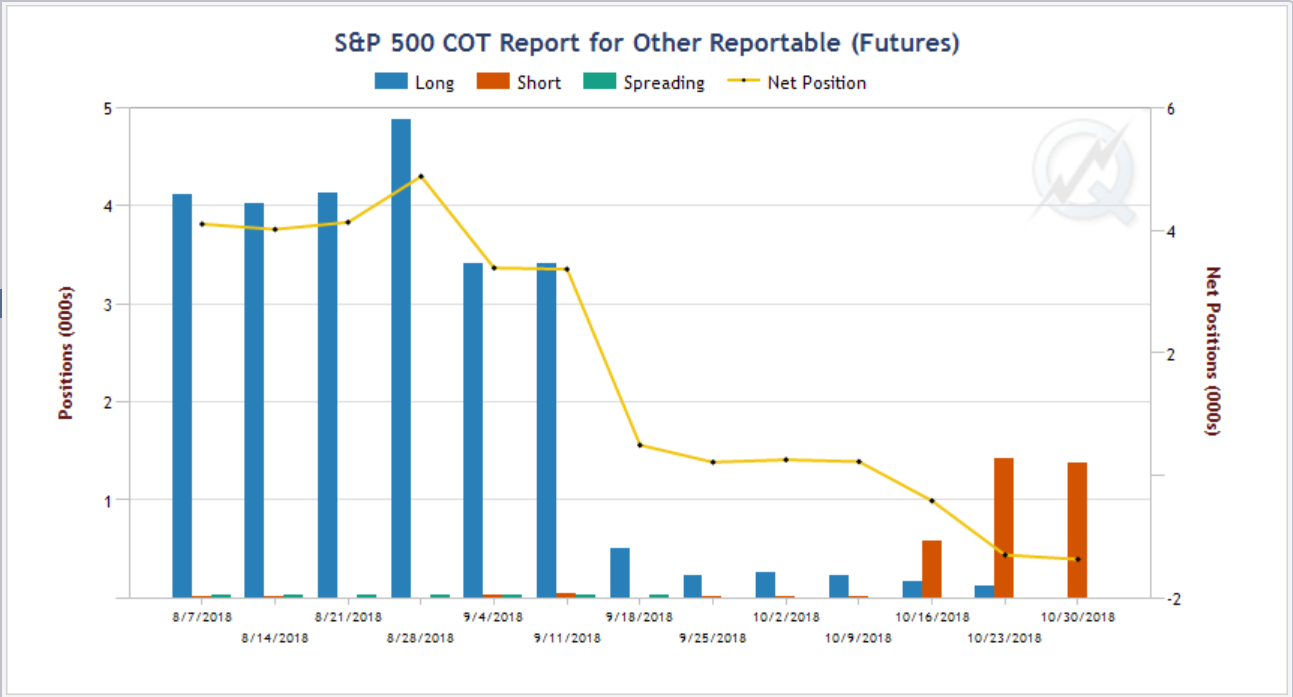

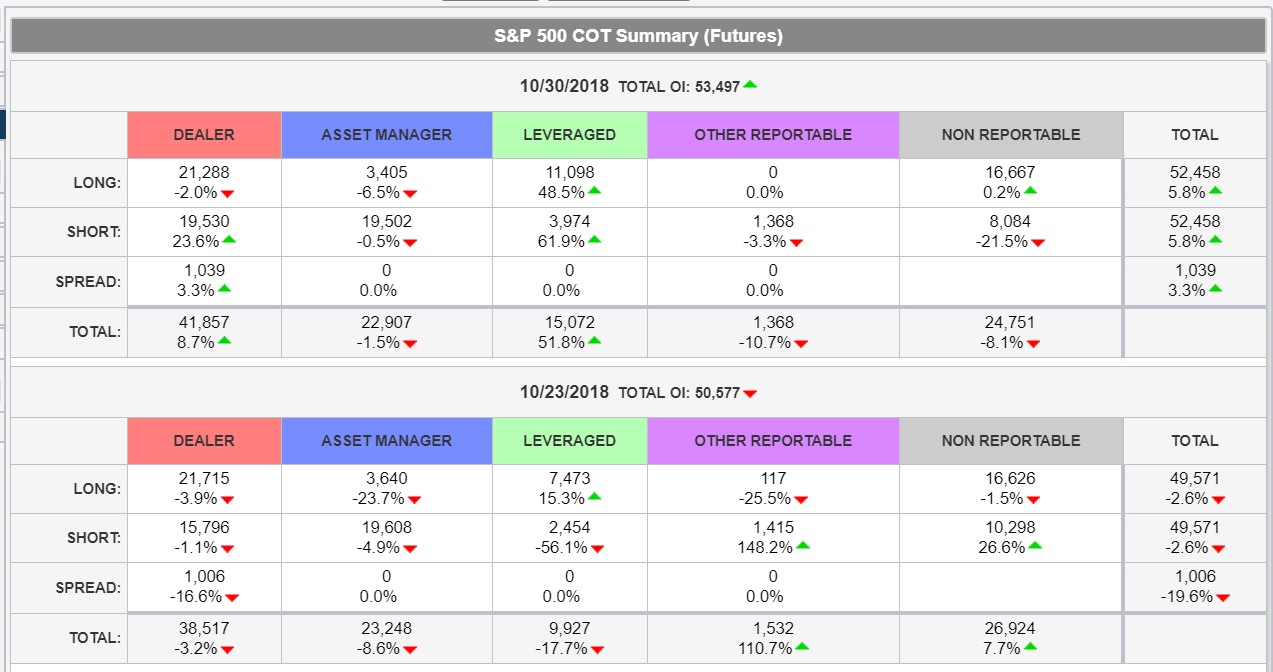

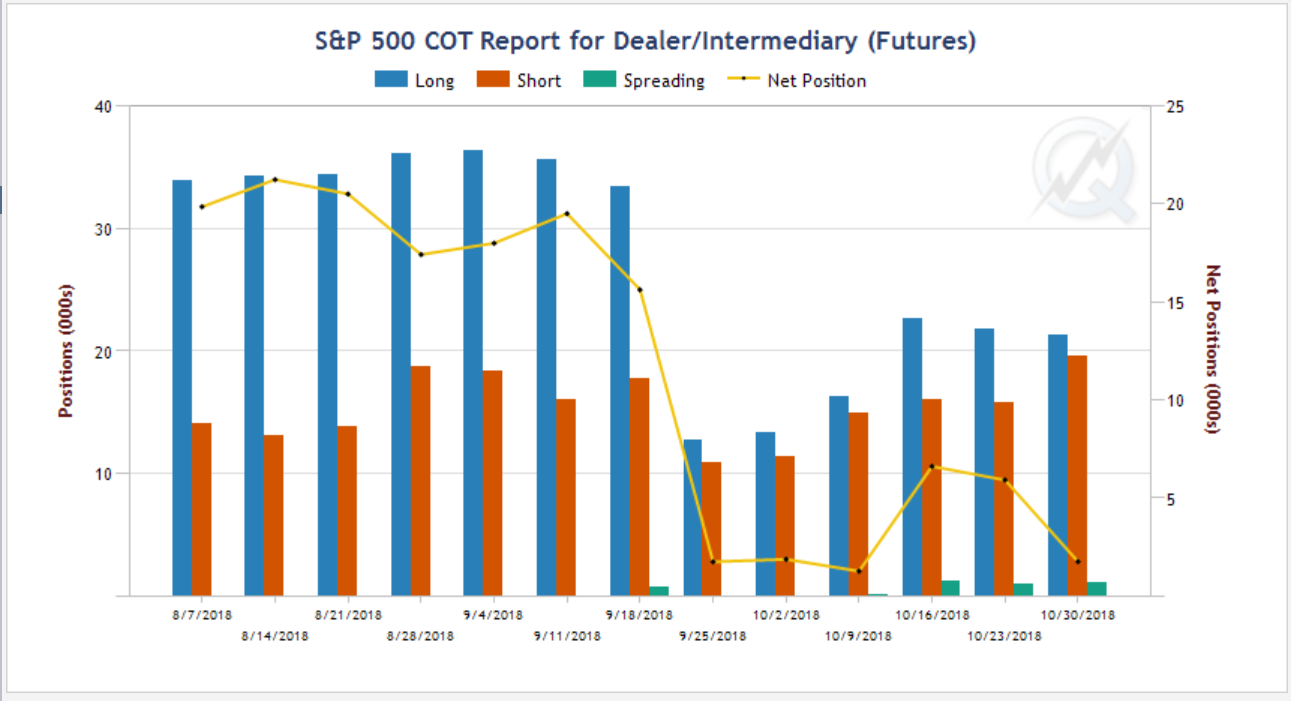

Все же, выше приведенные примеры «пастухов» могут нести некую случайную причинность. А нам нужны более основательные данные для наших выводов и прогнозов. В этом поможет такой инструмент, как еженедельные «Отчеты американской комиссии по контролю фьючерсного рынка – CFTC», называемые отчетами СОТ (The Commitments of Traders). А рассмотрим мы такие отчеты для фондового индекса S&P500. Нас будет интересовать следующий факт: накапливает рыночная толпа короткие позиции (на продажу) или ликвидирует их и встает в покупку. Единственный недостаток нашего инструмента состоит в том, что, выходящий каждую пятницу отчет, показывает ситуацию на предыдущий вторник. Получается, что точную информацию мы получим из отчетов как раз к 30 октября – предполагаемому нами «Прыжку «Дохлой кошки».

Вот, типовой отчет СОТ:

Отчет разбит по группам участников рынка:

Dealer Intermediary – это брокеры, дилеры, те кто проводит сделки от своего имени в интересах клиента. Это самая важная графа в отчете, она отражает настроения большинства.

Asset Manager/Institutional – это профессиональные трейдеры-организации, которые проводят сделки крупных инвесторов

Leveraged Funds – инвестиционные фонды, хедж-фонды и прочие. Эта группа отражает сделки фондов, которые предлагают свои услуги по инвестированию всех желающим. Чаще всего это инвесторы с небольшим капиталом.

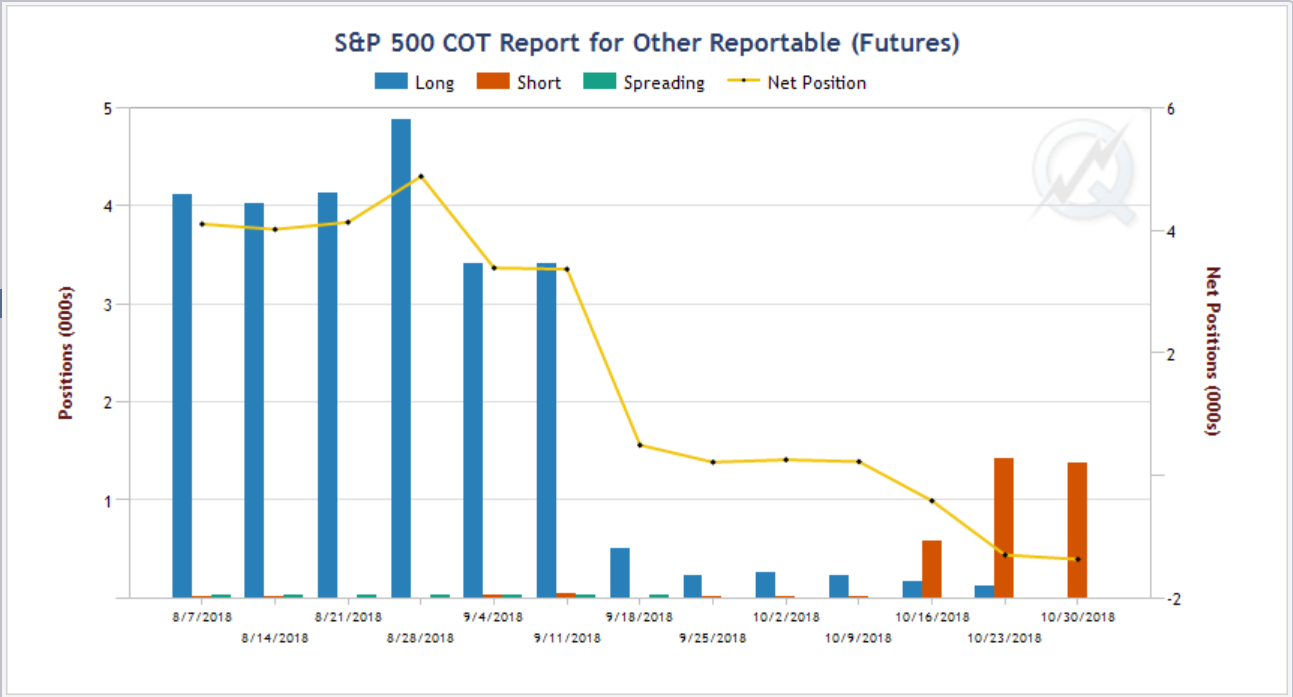

Other Reportables – другие отчетные, это группа небольших организаций и трейдеров со счетами свыше 100 000 USD.

Nonreportable Positions - не отчётные позиции. Это позиции мелких трейдеров.

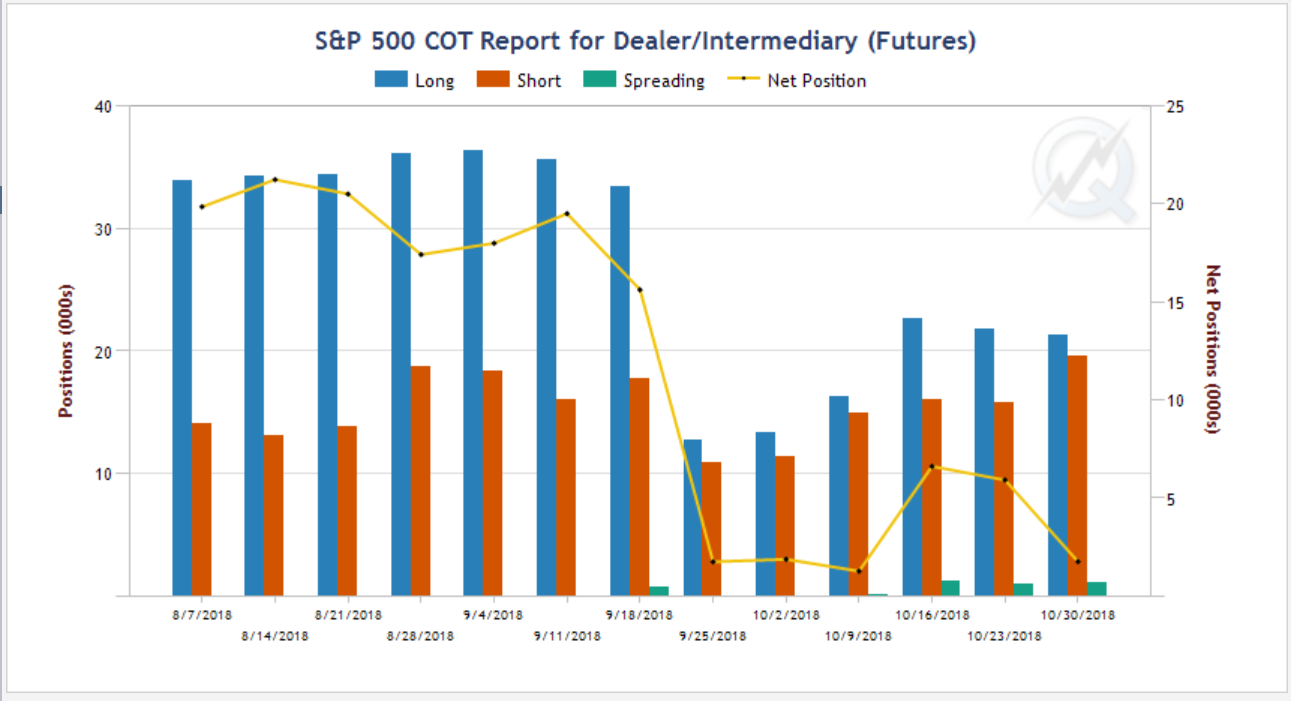

Нас более всего будут интересовать участники группы Dealer, так как именно они формируют тренды. Сводим все в удобные диаграммы:

Видно, что ведущие торгаши заранее, перед началом падения индекса в начале октября, резко сократили длинные позиции, а также постепенно накапливают короткие сделки и с середины октября ликвидируют позиции покупки.

Посмотрим, что делали так называемые «умные деньги»:

Ситуация налицо: «умные деньги» давно поставили на снижение индекса.

Смотрим далее, что делала «рыночная толпа»:

Эти «ловцы падающих кинжалов» очухались лишь к середине октября и начали лихорадочно, «по тренду», затариваться короткими позициями.

Ну, и на закуску – СОТ отчет по четырем самым крупным держателям открытых позиций:

Чувствую, что даже пытливый читатель заскучал от графиков, таблиц, диаграмм. Но самым усидчивым от меня всегда перепадет что-то интересное…

*****

5. Долина Вавилон.

В Библейских сюжетах часто встречается Вавилон, чьим символом стала разрушенная за гордыню Вавилонская башня. Мне же представляется, что фондовые рынки можно уподобить долине Вавилон …

Между высокими и неприступными скалами горной гряды Таможенные барьеры и теплым заливом моря Ямайских соглашений с непреодолимыми Либеральными монетарными коралловыми рифами расположилась Вавилонская долина. «Невидимая рука рынка» орошает долину непрекращающейся моросью ликвидности. В тени Ненадкусанных яблочных садов созревают поля ай-маков, тянутся к испускающему зеленые лучи долларовому солнцу наливающиеся «ядовитой смолой котировок» конопляные заросли Google, Facebook и Netflix. Земли долины обильно удобрены жирным «торфом энронов» и добротным «деривативным навозом», а в Биржевой компостной яме «дозревает» компост будущего из дженерал электриков и дойче банков… Ничто не нарушает идиллию полнейшей тишины долины, кроме тихих взмахов крыльев изредка пролетающих «черных лебедей», шумно приводняющихся на гладь протекающей посреди Вавилонской долины полноводной реки Amazon, прячущейся за заросшими «зелеными ростками рынка» отлогими берегами…

Но, вдруг, морось ликвидности прекращается, и тишину Вавилонской долины заполняют ужасные звуки, от которых каждому торгашу, спекулянту, инсайдеру и ростовщику хочется закрыть уши и куда-нибудь укрыться. Это из темных пещер гор Таможенного барьера выводят на водопой к реке Amazon свои стада пастухи «Дохлых кошек». И по всей долине слышан плач:

«Горе! Горе тебе, долина Вавилон! Истоптаны твои ай-маковые поля, обмелела река Amazon, засохли и вырублены Ненадкусанные яблочные сады. Там, где недавно зрели «конопляные заросли» и «зеленые ростки рынка» - пустыня и колючки «маржин кол»! Черные лебеди оглашают долину своими последними «лебедиными песнями». Горе! Горе тебе, долина Вавилон! Где твои индексы, депозиты, фонды, облигации и деривативы? Где корабли саудовские, привозившие миллиарды талантов черного золота? Все превратилось в пыль, в ничто, в ноль, в Великий дефолт!

*****

Выводы и прогнозы:

1. Резкий рост фондовых рынков во вторник, среду и четверг с большой долей вероятности сформировал графическую фигуру "Отскок дохлой кошки".

2. Эта коррекция вверх основывалась на вербальных интервенциях монетарных и политических властей, начиная от Китая, где было заявлено о резком будущем налоговом послаблении и снижении в два раза налога на покупку новых автомобилей, до заявления в США по облегчению залоговых требований к банкам и о планируемом заключении мирового соглашения с Китаем о торговле.

3. На прошедшей неделе Минфином США была взята пауза в продаже облигаций, но на следующей неделе ожидается отток ликвидности со всех рынков на поддержку пирамиды казначеских облигаций, о чем нам в пятницу просигналили резким ростом доходности трежерис.

Секретарь казначейства Стивен Мнучин собирается превзойти достижение Тимоти Гайтнера, продавая рекордную сумму нот и облигаций, поскольку он стремится финансировать растущий бюджетный дефицит Америки.

Согласно последнему ежеквартальному заявлению о возмещении, Казначейство США собирается продать рекордную сумму долга, превысив уровень, наблюдаемый как после Великой депрессии, так и глобального финансового кризиса.

В среду Консультативный комитет по займам казначейства США обнародовал, что он увеличит объем долга, который будет продан на предстоящих квартальных аукционах по возврату, до 83 млрд. Долл. США с 78 млрд. Долл. США тремя месяцами ранее.

4. Отчеты СОТ показывают, что рыночная толпа и "умные деньги" пока наращивают короткие позиции на фондовом рынке.

5. Инсайдеры также сигнализируют об отсутствии у них уверенности в том, что акции их компаний начнут в ближайшее время уверенный рост .

6. Период квартальных отчетов заканчивается, поэтому прогнозирую усиление вербальных попыток поддержки слабеющих рынков, и прежде всего от молчащих пока европейских товарищей.

http://aftershock.su/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

А знаешь ли ты, читатель, что означает на сленге трейдеров, хеджеров и прочей торгашеской биржевой толпы понятие «Прыжок дохлой кошки»? Тем временем эта фраза, как нельзя более точно отражает то, что сегодня происходит с фондовыми рынками. Кратко ситуацию можно описать так:

1) Сначала котировки начинают обрушаться с ускорением.

2) На некотором этапе рынки успокаиваются и, вдруг, резко набирают рост.

3) Те, кто еще вчера в панике продавал ценные бумаги, в надежде на новый рост бросается покупать по «любой цене». Однако, они не в курсе, что это был отскок, называемый на сленге профессиональных биржевых торговцев «Прыжком дохлой кошки».

4) Буквально через несколько дней рост прекращается, а рынки переходят к еще более обвальному падению. Профессиональные трейдеры (пастухи) во время отскока вверх искали возможности продать, а те торгаши, кто поддался «панике толпы» и закупился на кратковременном росте, остаются без денег, но с «дохлой кошкой» …

Вот, об этих профессиональных «Пастухах «Дохлых кошек», и о тех следах, которые они оставляют, чтобы вдумчивый читатель мог их заранее распознать, мы сегодня и поговорим. Но сначала наш ежемесячный отчет…

*****

1. Стагфляционный отчет.

Хотел бы обратить внимание на ухудшающиеся показатели Германии, которую резко стала нагонять по негативу Великобритания.

*****

1. «Пастушок» Джефф Безос.

Глава гиганта высокотехнологического рынка США, корпорации Amazon, как видно из ниже приведенной картинки, «держался» целый год. Но, вот, пришел октябрьский обвал, который сильно потрепал «кошелек» Джеффа:

«Гендиректор и совладелец Amazon AMZN Джефф Безос за последние два дня потерял $19,2 млрд из-за снижения стоимости ценных бумаг ритейлера на американской фондовой бирже. Об этом сообщает агентство Bloomberg.

В пятницу акции Amazon упали на 7,8%, в понедельник – еще на 6,8%. Во вторник, по данным на 14:01 МСК, они торговались у отметки в $1530 за штуку, продолжая снижаться – на 4,55%».

И… «Не вынесла душа поэта». В аккурат на дне снижения (показано синим) Безос вывел подкормиться свое «стадо «Дохлых кошек», а с ним спешили на "жатву" товарищи из Facebook:

Последующий повышение котировок, и начавшееся вчера снижение очень похожи на описываемую нами графическую фигуру «Отскока»:

*****

2. Пастухи Netflix.

Я жму руку «пастухам» из Netflix! Дождаться «Отскока дохлой кошки» и встать в короткую позицию: такое возможно либо прожженным авантюристам, либо уверенным в своих действиях людях. А кто может уверенно «сливать» пакеты акций, как не те, кто знает состояние своих корпораций и их перспективы изнутри. Смотрим:

.png)

Момент входа в «шорты» выбран мастерски!

*****

3. "Опозданцы" из Apple.

Но самая восхитительная история случилась в Apple, чей отчет мы увидели в пятницу. Я полагаю, что руководство и их инсайдеры полагали, будто нарисованные цифры роста по всем финансовым показателям продолжат тренд роста акций яблочного гиганта, начавшийся 30-го октября. И правда же, что еще можно прогнозировать под такой отчет:

«Американская Apple AAPL отчиталась о рекордной прибыли и выручке по итогам четвертого квартала, превзойдя ожидания экспертов. Однако инвесторам не понравилось, что корпорация почти не увеличила продажи смартфонов iPhone в физическом выражении.

Так, чистая прибыль Apple по итогам квартала составила $14,12 млрд, то есть $2,91 за акцию. Это выше аналогичных показателей прошлого года на 41%, говорится в сообщении "яблочной" компании.

Выручка корпорации за квартал выросла на 20% по сравнению с данными за 2017-й и достигла отметки в $62,9 млрд. Показатель является рекордным для прошедшего квартала за все время существования Apple.

Apple представила новые Macbook Air и Mac mini.

Аналитики агентства Reuters прогнозировали прибыль в размере около $2,79 за акцию и выручку в размере $61,5 млрд. За счет продаж Mac компания выручила $7,41 млрд, iPad – $4,09 млрд, и iPhone – более $37 млрд. На рекордном уровне – в $10 млрд находятся доходы компании от ее сервисов».

И реакция рыночной толпы последовала:

Как же произошло, что «Пастухи из Apple» были столь самонадеянны, что не соизволили по примеру своих коллег из Netflnx «немножечко пошить на дому». А оказалось, что все эти дутые долларовые показатели никому не нужны, а имеет значение только физическая цифра:

«При этом в четвертом квартале компания смогла продать только около 46,9 млн смартфонов iPhone, что оказалось меньше ожиданий экспертов. Аналитики из FactSet предсказывали, что этот показатель составит не менее 47,5 млн устройств. Однако показатель средней стоимости продажи одного iPhone составил $793, превысив ожидания специалистов ($750,8)».

Что же сделали «яблочные пастушки»? Они решили застраховать себя от будущих таких оказий довольно оригинальным способом:

«Если какой-то показатель мешает нам раздувать капитализацию, то горе такому показателю!»

«В четверг финансовый директор Apple Лука Маэстри сообщил, что со следующего квартала корпорация не будет раскрывать показатели продаж своих устройств. Он пояснил, что эти данные не дают реальное представление о бизнесе Apple, поскольку кроме смартфона пользователь может купить наушники AirPods или подписку на Apple Music. Его поддержал глава корпорации Тим Кук, отметивший, что бизнес растет двузначными темпами».

*****

4. «Ловцы падающих кинжалов».

Все же, выше приведенные примеры «пастухов» могут нести некую случайную причинность. А нам нужны более основательные данные для наших выводов и прогнозов. В этом поможет такой инструмент, как еженедельные «Отчеты американской комиссии по контролю фьючерсного рынка – CFTC», называемые отчетами СОТ (The Commitments of Traders). А рассмотрим мы такие отчеты для фондового индекса S&P500. Нас будет интересовать следующий факт: накапливает рыночная толпа короткие позиции (на продажу) или ликвидирует их и встает в покупку. Единственный недостаток нашего инструмента состоит в том, что, выходящий каждую пятницу отчет, показывает ситуацию на предыдущий вторник. Получается, что точную информацию мы получим из отчетов как раз к 30 октября – предполагаемому нами «Прыжку «Дохлой кошки».

Вот, типовой отчет СОТ:

Отчет разбит по группам участников рынка:

Dealer Intermediary – это брокеры, дилеры, те кто проводит сделки от своего имени в интересах клиента. Это самая важная графа в отчете, она отражает настроения большинства.

Asset Manager/Institutional – это профессиональные трейдеры-организации, которые проводят сделки крупных инвесторов

Leveraged Funds – инвестиционные фонды, хедж-фонды и прочие. Эта группа отражает сделки фондов, которые предлагают свои услуги по инвестированию всех желающим. Чаще всего это инвесторы с небольшим капиталом.

Other Reportables – другие отчетные, это группа небольших организаций и трейдеров со счетами свыше 100 000 USD.

Nonreportable Positions - не отчётные позиции. Это позиции мелких трейдеров.

Нас более всего будут интересовать участники группы Dealer, так как именно они формируют тренды. Сводим все в удобные диаграммы:

Видно, что ведущие торгаши заранее, перед началом падения индекса в начале октября, резко сократили длинные позиции, а также постепенно накапливают короткие сделки и с середины октября ликвидируют позиции покупки.

Посмотрим, что делали так называемые «умные деньги»:

Ситуация налицо: «умные деньги» давно поставили на снижение индекса.

Смотрим далее, что делала «рыночная толпа»:

Эти «ловцы падающих кинжалов» очухались лишь к середине октября и начали лихорадочно, «по тренду», затариваться короткими позициями.

Ну, и на закуску – СОТ отчет по четырем самым крупным держателям открытых позиций:

Чувствую, что даже пытливый читатель заскучал от графиков, таблиц, диаграмм. Но самым усидчивым от меня всегда перепадет что-то интересное…

*****

5. Долина Вавилон.

В Библейских сюжетах часто встречается Вавилон, чьим символом стала разрушенная за гордыню Вавилонская башня. Мне же представляется, что фондовые рынки можно уподобить долине Вавилон …

Между высокими и неприступными скалами горной гряды Таможенные барьеры и теплым заливом моря Ямайских соглашений с непреодолимыми Либеральными монетарными коралловыми рифами расположилась Вавилонская долина. «Невидимая рука рынка» орошает долину непрекращающейся моросью ликвидности. В тени Ненадкусанных яблочных садов созревают поля ай-маков, тянутся к испускающему зеленые лучи долларовому солнцу наливающиеся «ядовитой смолой котировок» конопляные заросли Google, Facebook и Netflix. Земли долины обильно удобрены жирным «торфом энронов» и добротным «деривативным навозом», а в Биржевой компостной яме «дозревает» компост будущего из дженерал электриков и дойче банков… Ничто не нарушает идиллию полнейшей тишины долины, кроме тихих взмахов крыльев изредка пролетающих «черных лебедей», шумно приводняющихся на гладь протекающей посреди Вавилонской долины полноводной реки Amazon, прячущейся за заросшими «зелеными ростками рынка» отлогими берегами…

Но, вдруг, морось ликвидности прекращается, и тишину Вавилонской долины заполняют ужасные звуки, от которых каждому торгашу, спекулянту, инсайдеру и ростовщику хочется закрыть уши и куда-нибудь укрыться. Это из темных пещер гор Таможенного барьера выводят на водопой к реке Amazon свои стада пастухи «Дохлых кошек». И по всей долине слышан плач:

«Горе! Горе тебе, долина Вавилон! Истоптаны твои ай-маковые поля, обмелела река Amazon, засохли и вырублены Ненадкусанные яблочные сады. Там, где недавно зрели «конопляные заросли» и «зеленые ростки рынка» - пустыня и колючки «маржин кол»! Черные лебеди оглашают долину своими последними «лебедиными песнями». Горе! Горе тебе, долина Вавилон! Где твои индексы, депозиты, фонды, облигации и деривативы? Где корабли саудовские, привозившие миллиарды талантов черного золота? Все превратилось в пыль, в ничто, в ноль, в Великий дефолт!

*****

Выводы и прогнозы:

1. Резкий рост фондовых рынков во вторник, среду и четверг с большой долей вероятности сформировал графическую фигуру "Отскок дохлой кошки".

2. Эта коррекция вверх основывалась на вербальных интервенциях монетарных и политических властей, начиная от Китая, где было заявлено о резком будущем налоговом послаблении и снижении в два раза налога на покупку новых автомобилей, до заявления в США по облегчению залоговых требований к банкам и о планируемом заключении мирового соглашения с Китаем о торговле.

3. На прошедшей неделе Минфином США была взята пауза в продаже облигаций, но на следующей неделе ожидается отток ликвидности со всех рынков на поддержку пирамиды казначеских облигаций, о чем нам в пятницу просигналили резким ростом доходности трежерис.

Секретарь казначейства Стивен Мнучин собирается превзойти достижение Тимоти Гайтнера, продавая рекордную сумму нот и облигаций, поскольку он стремится финансировать растущий бюджетный дефицит Америки.

Согласно последнему ежеквартальному заявлению о возмещении, Казначейство США собирается продать рекордную сумму долга, превысив уровень, наблюдаемый как после Великой депрессии, так и глобального финансового кризиса.

В среду Консультативный комитет по займам казначейства США обнародовал, что он увеличит объем долга, который будет продан на предстоящих квартальных аукционах по возврату, до 83 млрд. Долл. США с 78 млрд. Долл. США тремя месяцами ранее.

4. Отчеты СОТ показывают, что рыночная толпа и "умные деньги" пока наращивают короткие позиции на фондовом рынке.

5. Инсайдеры также сигнализируют об отсутствии у них уверенности в том, что акции их компаний начнут в ближайшее время уверенный рост .

6. Период квартальных отчетов заканчивается, поэтому прогнозирую усиление вербальных попыток поддержки слабеющих рынков, и прежде всего от молчащих пока европейских товарищей.

http://aftershock.su/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter