20 декабря 2018 Кунин Алекс

Если тезисно написать, что формирует моё настроение относительно фондового рынка, то можно ограничиться тремя пунктами:

1. анализ макроэкономических данных, которые я читаю на определённых сайтах, зарекомендовавших себя в моих глазах.

2. Доходность облигаций (3месяца – 10 лет) – лучший, по-моему, опережающий индикатор рецессии.

3. Уорен Бафет – величайший (не только в моих глазах) инвестор современности.

Если первых два пункта достаточно сложны для объяснения в рамках поста на ФБ, то с Баффетом проще.

Berkshire Hathaway (BRK.B) Уоррена Баффета – один из крупнейших американских конгломератов, который управляет одним из крупнейших в мире портфелей (размером 190 млрд. долларов), и инвестирует (в том или ином размере) практически в каждую отрасль экономики.

Я обычно не советую отслеживать портфели известных инвесторов через призму их квартальной отчётности.

Во – первых у них другие профили риска, временные горизонты и цели, чем у мелкого частного инвестора.

Во-вторых информация по их покупкам или продажам приходит с опозданием и не раскрывает причины того или иного действия.

Но за инвестиционным портфелем Баффета я слежу по трем причинам:

Во-первых, стиль инвестирования Баффета хорошо известен и стабилен. Он ищет качественные компании, с солидными управленческими командами, хорошими балансами и широкими рвами. Он покупает только то, что считает недооценено на данный промежуток времени и стремится удерживать его до тех пор, пока его инвестиционный тезис не будет нарушен.

Во-вторых, и что более важно для моих целей, это тот факт, что сколько покупает Баффетт может быть хорошим индикатором его прогноза по экономике. Например, в третьем квартале фонд Бафефета приобрел акции на 12,6 млрд долларов, это самый агрессивный квартал покупок за последние четыре года (квартал закончился 30 сентября, а коррекция началась примерно 20 сентября). Баффет, человек, не желающий покупать переоцененные акции, был достаточно оптимистичен, покупая на такую сумму акции, когда рынок достиг своего исторического максимума.

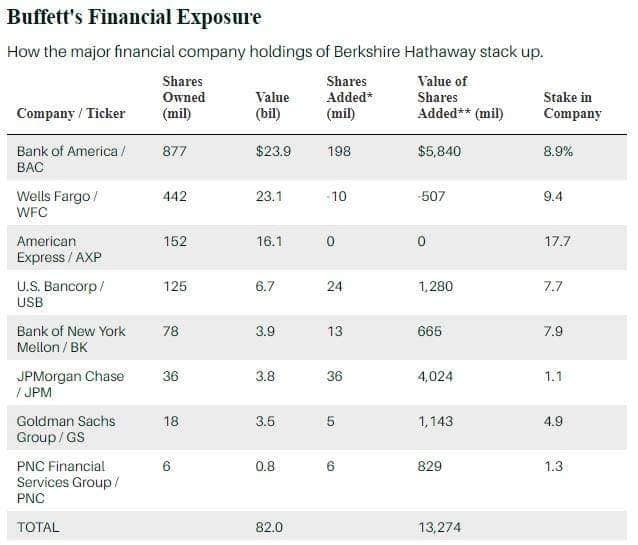

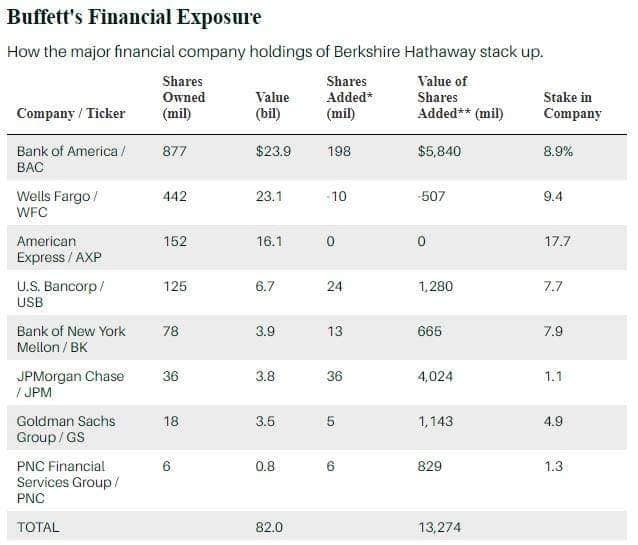

В– третьих, я обращаю внимание не только сколько он покупает, но и что именно. В приложенной таблице видно, что в 3 квартале известный инвестор агрессивно покупал банковский сектор.

Банки, как известно, очень чувствительны к экономике. Рост прибыли становится отрицательным во время рецессии. Банки, как правило, более волатильны во время медвежьего рынка и сталкиваются с проблемами. Если бы Баффетт, который имеет доступ к большему количеству экономических данных через дочерние компании Berkshire, опасался бы начала рецессии в ближайший год, он бы (как я думаю) не стал бы в прошлом квартале так агрессивно покупать банковские акции.

Вот если в середине февраля 2019, когда выйдет следующий отчёт Berkshire Hathaway (BRK.B), я обнаружу, что Баффет не покупал во время этой коррекции, тогда, наверное, начну волноваться. Ведь это будет означать, что данные о движении денежных средств его компании говорят ему, что пришло время начинать копить деньги, чтобы воспользоваться сделками медвежьего рынка, которые появятся относительно скоро. ИМХО.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

1. анализ макроэкономических данных, которые я читаю на определённых сайтах, зарекомендовавших себя в моих глазах.

2. Доходность облигаций (3месяца – 10 лет) – лучший, по-моему, опережающий индикатор рецессии.

3. Уорен Бафет – величайший (не только в моих глазах) инвестор современности.

Если первых два пункта достаточно сложны для объяснения в рамках поста на ФБ, то с Баффетом проще.

Berkshire Hathaway (BRK.B) Уоррена Баффета – один из крупнейших американских конгломератов, который управляет одним из крупнейших в мире портфелей (размером 190 млрд. долларов), и инвестирует (в том или ином размере) практически в каждую отрасль экономики.

Я обычно не советую отслеживать портфели известных инвесторов через призму их квартальной отчётности.

Во – первых у них другие профили риска, временные горизонты и цели, чем у мелкого частного инвестора.

Во-вторых информация по их покупкам или продажам приходит с опозданием и не раскрывает причины того или иного действия.

Но за инвестиционным портфелем Баффета я слежу по трем причинам:

Во-первых, стиль инвестирования Баффета хорошо известен и стабилен. Он ищет качественные компании, с солидными управленческими командами, хорошими балансами и широкими рвами. Он покупает только то, что считает недооценено на данный промежуток времени и стремится удерживать его до тех пор, пока его инвестиционный тезис не будет нарушен.

Во-вторых, и что более важно для моих целей, это тот факт, что сколько покупает Баффетт может быть хорошим индикатором его прогноза по экономике. Например, в третьем квартале фонд Бафефета приобрел акции на 12,6 млрд долларов, это самый агрессивный квартал покупок за последние четыре года (квартал закончился 30 сентября, а коррекция началась примерно 20 сентября). Баффет, человек, не желающий покупать переоцененные акции, был достаточно оптимистичен, покупая на такую сумму акции, когда рынок достиг своего исторического максимума.

В– третьих, я обращаю внимание не только сколько он покупает, но и что именно. В приложенной таблице видно, что в 3 квартале известный инвестор агрессивно покупал банковский сектор.

Банки, как известно, очень чувствительны к экономике. Рост прибыли становится отрицательным во время рецессии. Банки, как правило, более волатильны во время медвежьего рынка и сталкиваются с проблемами. Если бы Баффетт, который имеет доступ к большему количеству экономических данных через дочерние компании Berkshire, опасался бы начала рецессии в ближайший год, он бы (как я думаю) не стал бы в прошлом квартале так агрессивно покупать банковские акции.

Вот если в середине февраля 2019, когда выйдет следующий отчёт Berkshire Hathaway (BRK.B), я обнаружу, что Баффет не покупал во время этой коррекции, тогда, наверное, начну волноваться. Ведь это будет означать, что данные о движении денежных средств его компании говорят ему, что пришло время начинать копить деньги, чтобы воспользоваться сделками медвежьего рынка, которые появятся относительно скоро. ИМХО.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter