27 декабря 2018 The Wall Street Journal | S&P 500 (GSPC)

Большинство сделок на бирже сегодня осуществляется с помощью компьютеров. Но стоит ли их винить в том, что американский рынок пережил обморок?

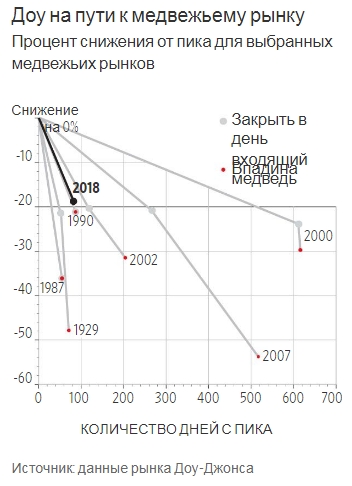

За обширным и стремительным снижением рынка акций в 2018 году скрывается новая реальность: примерно 85% всей торговли находится на автопилоте, контролируемом машинами, моделями или пассивными инвестиционными формулами. Современные технологии привели к формированию беспрецедентного торговое стада, которое движется в унисон и невероятно быстро. Фондовый рынок вырос за время долгого бычьего пробега и до сих пор не был серьезно протестирован длительным спадом. С момента пика в конце сентября индекс акций США S&P 500 упал на 19.8%. Индекс S&P снизился на 15% только в декабре. И снижались не только акции. В октябре нефть WTI находилась выше $75 за баррель. К Сочельнику она была уже ниже 43 долларов. Понедельник стал худшим Сочельником для Dow Jones Industrial Average за всю его историю.

Для многих инвесторов резкий спад является признаком чувствительности современного рынка. Точно так же, как радостные настроения в отношении будущего крупных технологических компаний привели к росту в первые три квартала года, так и переменчивые ветра привели к снижению рынка в четвертом квартале.

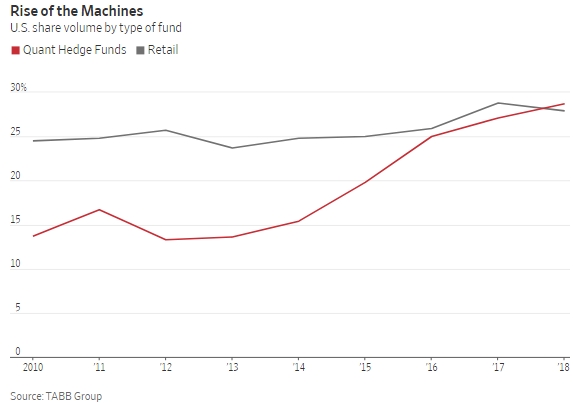

Сегодня, согласно данным Tabb Group, на количественныехедж-фонды или тех, кто полагается на компьютерные модели, а не на исследования и интуицию, приходится 28.7% торговли на фондовом рынке. Эта доля более чем удвоилась с 2013 года. Это больше, чем приходится на розничных инвесторов и прочие группы.

Добавьте к этому пассивные фонды, индексных инвесторов, высокочастотных трейдеров,маркет-мейкеров и других, которые осуществляют трейдинговые операции, не опираясь на фундаментальное представление о перспективах компании, и вы получите около 85% объема торговли, по словам Марко Колановича. из JP Morgan.

«Электронные трейдеры сеют хаос на рынках», — говорит Леон Куперман, торгующий акциями миллиардер, основавшийхедж-фонд Omega Advisors.

За моделями, используемыми квантами, стоят алгоритмы или инвестиционные стратегии, которые автоматически покупают и продают на основе заранее заданных вводных переменных. В последнее время они сбрасывают акции, говорят трейдеры и инвесторы.

«Скорость и масштаб этого движения, вероятно, усугубляются компьютерами и модельной торговлей», — говорит Нил Бергер, управляющий Eagle View Asset Management, который инвестирует в хедж-фонды. «Люди, как правило, не реагируют так быстро и яростно».

Сегодня среди трейдеров есть компьютерные, которые покупают и продают по моделям, и пассивные фонды, которые стремятся покупать и держать те же ценные бумаги, что и все остальные. Банкиры и брокеры —когда-то основные посредники при покупке и продаже — канули в Лету. Сегодня, когда компьютеры начинают покупать, все покупают; когда они продают, все продают.

Президент Дональд Трамп поклялся, что не откроет правительство до тех пор, пока не получит 5 миллиардов долларов для финансирования строительства своей стены на границе с Мексикой. Поэтому приостановка работы администрации затянулась.

Проблемы с финансовыми рынками, а не с мировой экономикой, лучше всего объясняют недавние рыночные потери, утверждает Майкл Хинце, генеральный директор лондонской компании CQS LLP, под управлением которой находятся активы на сумму 18.1 млрд долларов. Она управляет двумя крупнымихедж-фондами, которые показывали положительные результаты в течение года до ноября. Г-н Хинце говорит, что «новая структура рынка», в которой меньше сделок с инвестиционными банками, а больше с фондами, ориентированными на алгоритмы, чрезвычайно затруднила инвесторам вход или выход из рынка. В результате традиционная нервозность конца года усилилась, и продажа, которая в прошлом привела бы к умеренным потерям, сейчас обернулась глубоким спадам.

Рынки были удивительно спокойными в последние годы, даже несмотря на то, что алгоритмическая компьютерная торговля стала доминировать. Такая торговля не вызывала проблем на бычьем рынке или даже способствовала его длительному спокойствию. Одна из причин, по которой динамика могла измениться: многие торговые модели используют импульс (моментум) в качестве входных данных. Когда рынки поворачивают на юг, они запрограммированы на продажу. А если цены падают, многие запрограммированы продавать еще больше. Разумеется, роботы не вызвали спада. Но они стали катализатором падения, ускорив его во второй половине года.

Истинные причины падения рынка следующие

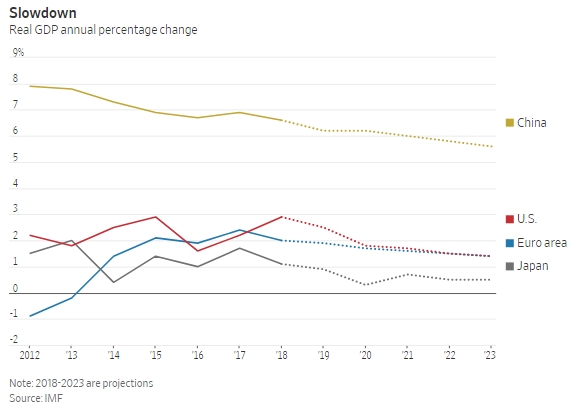

Замедление роста в экономики Японии, Китая и Европы, а также предположения, что США тоже могут немного замедлиться.

Добавьте сюда конец эпохи низких процентных ставок и легких денег. В конце сентября ФРС впервые за десятилетие подняла процентные ставки выше уровня инфляции. В этом месяце ЕЦБ подтвердил, что завершит свою программу покупки облигаций на 3 триллиона долларов. Для инвесторов более высокие ставки означают то, чего они уже давно не видели: вы можете зарабатывать деньги, просто удерживая наличные (кеш, деньги на счете — прим. ProFinance.ru).

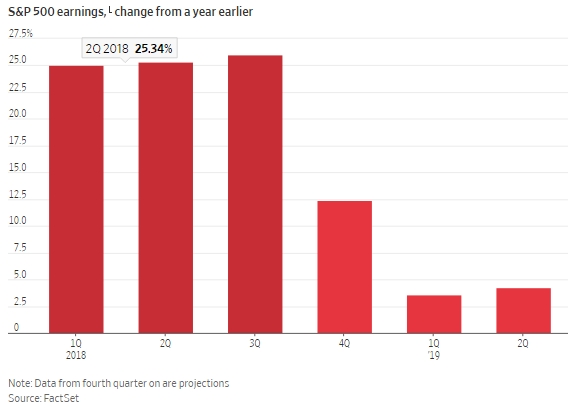

Падение темпов роста корпоративных прибылей. На протяжении первых трех кварталов прибыль компаний, входящих в расчет индекса S&P 500, росла примерно на 25% в годовом исчислении, чему способствовало снижение корпоративного налога. Согласно прогнозам FactSet, рост прибылей компаний из индекса S&P 500 в четвертом квартале будет меньше, чем в начале года. В 2019 году темп роста уже будет исчисляться однозначными цифрами.

Неустойчивая политика в большей части света. США и Китай вовлечены в торговый спор. Президент Трамп открыто унижает Федеральный резерв в Твиттере. Британия буксует с Brexit, Италия спорит с Брюсселемиз-за бюджета, что влечет за собой последствия для ее гигантского рынка облигаций.

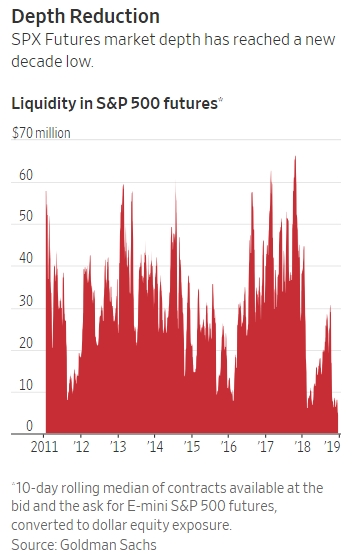

Распродажа акций роботами-алгоритмами пришлась на рынок, совершенно не подготовленный к этому. Одним из показателей этого является ликвидность, или легкость, с которой покупатели могут найти активы для покупки, а продавцы могут найти людей, которые заберут активы у них прямо из рук. Когда ликвидность снижается, потенциальные покупатели должны предлагать больше, а потенциальные продавцы должны соглашаться на меньшее. Это делает колебания рыночных цен больше. Это работает как на пути вверх, так и на пути вниз. Признаки снижения ликвидности можно найти на всех рынках.

Число контрактов, доступных для покупки или продажи фьючерсов S&P 500 по наилучшей доступной цене, сократилось в последние годы и упало на 70% только за последний год, достигнув десятилетнего минимума, согласно Goldman Sachs.

Боаз Вайнштейн, основатель кредитногохедж-фонда Saba Capital Management LP, заявил, что рынок недооценивает неопределенность. Теперь он принимает во внимание политические вопросы.

«В то время как ФРС повышает ставки, экономика замедляется и многие люди чувствуют, что лучшие дни для рынков закончились», — сказал он.

Г-н Вайнштейн говорит, что на рынке мусорных облигаций возникают опасности. Он обеспокоен тем, что многие мусорные облигации — по его оценкам, около 40% — находятся в руках взаимных фондов или биржевых фондов, которые позволяют их инвесторам продавать в любой день, когда им нравится, даже если облигации внутри фондов трудно продать. Когда большое количество инвесторов хочет обналичить деньги, такой фонд должен начать продавать облигации. Но без особой ликвидности найти покупателей может быть сложно. Распродажа может начаться из ничего, сказал он. «У рынка своя гравитация».

Аналитики и портфельные управляющие говорят, что нет никаких явных признаков экономического дисбаланса, который спровоцировал кризис 2008 года. Тот кризис начался с краха субстандартной ипотеки и последовавшего за этим обвала рынка жилья, который инфицировал банковский сектор и в конечном счёте перерос в полноценный финансовый кризис.

Глубина и скорость рыночного спада заставляют аналитиков переоценить состояние мировой экономики и сравнить его с предыдущими рыночными спадами, которые имели место без экономических спадов. Некоторые аналитики видят сходство с откатом акций в США в конце 1998 года, последовавшим за годом потрясений на развивающихся рынках, который был вызван азиатским финансовым кризисом 1997 года и российским дефолтом 1998 года и завершился крахомхедж-фонда под управлением нобелевских лауреатов. Фонд использовал высокую долю заемных средств.

Другие указывают на потрясение рынка в конце 2015 года. Как и в текущем эпизоде, у него не было очевидного спускового механизма, и оно сопровождалось беспокойством по поводу планов Федеральной резервной системы по повышению процентных ставок, первого почти за десятилетие. Как и в этом году, отступление 2015 года сопровождалось резким снижением цен на нефть и значительным падением индекса S&P 500. В обоих этих случаях рынок пришел в норму, когда инвесторы вернули себе уверенность в том, что экономический рост в США не пострадал.

Большинство экономических данных США и опросов потребителей и предприятийпо-прежнему оптимистичны. В этом месяце Федеральная резервная система умеренно понизила срединный прогноз экономического роста в следующем году с 2.5% до все еще значимых 2.3%. Но рынки посмотрели на это с большей долей пессимизма. Доходность10-летних казначейских облигаций упала с 3.24% в начале ноября до 2.74% непосредственно перед Рождеством, являясь признаком того, что инвесторы считают, что экономика не будет достаточно крепкой, чтобы обеспечить устойчивое повышение процентных ставок.

«Существует несоответствие между тем, что финансовые рынки сигнализируют об экономике, и тем, что сигнализируют данные», — сказала Кэтрин Манн, главный экономист по мировой экономике в Citigroup.

Эти сигналы также включают в себя значительное снижение цен на такие товары, как нефть и медь, которые намекают на замедление мирового спроса и стресс на рынке корпоративных облигаций. Спред между рискованными высокодоходными долговыми обязательствами и казначейскими облигациями увеличился до пяти процентных пунктов с трех процентных пунктов в начале октября. Спреды двигались в аналогичных диапазонах в период с июля по ноябрь 2007 года, за месяц до начала последней рецессии.

Настроения среди финансовых директоров, формирующих бюджеты, которые будут определять инвестиционные и кадровые решения, также ухудшились. Согласно исследованию, проведенному Университетом Дьюка, половина финансовых директоров полагает, что рецессия начнется в течение года, а 80% считают, что экономический спад наступит к концу 2020 года.

«Речь идет не только о том, что рынок акций закатывает истерику, проблема гораздо глубже, — сказал Дэвид Розенберг, главный экономист Gluskin Sheff & Associates в Торонто. — Это гораздо более широкая глобальная история ликвидности».

Воодушевленная признаками ускорения экономики, ФРС постепенно повышает процентные ставки с рекордно низких уровней и продает облигации на триллионы долларов, которые она купила в посткризисный период. Центральный банк говорит, что выход из программы стимулирования происходит плавно. Другие неуверены, что будет дальше. Еще никогда не применялась столь масштабная программа стимулирования и еще никто не видел, как из нее выходят.

Некоторые считают, что в долгах есть скрытый риск, который потребители и компании брали на себя, когда заимствования были недорогими. Программа количественного смягчения ФРС была «направлена на то, чтобы побудить корпоративную Америку брать кредиты, что теперь оставляет компании в весьма уязвимом положении на фоне роста затрат по займам», — сказал Скотт Минерд, директор по инвестициям Guggenheim Partners. «Обратный процесс на самом деле более мощный», сказал он.

http://www.wsj.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter