2019 г. кажется одним из тех годов «либо/либо», где нарастающая финансовая нестабильность может привести либо к финансовому краху в духе 2008 г., либо к очередному раунду инфляции активов. Джей Тейлор (Jay Taylor) в своей последней рассылке делает вывод, что оба сценария хороши для золота:

Какие рынки тихой гавани будут доминировать в 2019 г.? (Which Safe Haven Markets Will Dominate in 2019?)

Если мы, как я убежден, стоим на пороге большого обвала акций, в начале 2019 г. меня беспокоит вопрос о том, в какой степени американские казначейские облигации будут оставаться главным рынком безрисковых ставках и в какой степени утрата веры в доллар как мировую резервную валюту может привести к росту цены золота.

Ответ требует изучения вероятных денежных потоков в 2019 г. и в дальнейшем, и эти потоки в значительной степени определяются нашей позицией в текущем кредитном цикле.

Мы находимся в одном из самых продолжительных кредитных циклов в истории, где 2018 г. – это десятый год экспансии. Алесдер Маклауд (Alasdair Macleod) из GoldMoney вполне верно замечает, что на поздних стадиях кредитного цикла деньги текут из финансового сектора в реальную экономику и с оттоком из финансовых активов начинают подниматься процентные ставки.

Доходность 10-летних казначейских облигаций выросла с 1.385% 5 июля 2016 г. до 3.227% 1 октября 2018 г. На момент написания этих строк 10-летняя ставка скорректировалась до 2.652%, но очевидно, что с ростом реальной экономики выросли и процентные ставки, что, в свою очередь, оказало понижающее давление на акции. При росте волатильности американских акций недавнее снижение ставок отражает настроения поиска безрисковой тихой гавани.

Но стоит ли принимать как само собой разумеющееся, как делает большинство популярных аналитиков, что отток из акций автоматически означает, что единственный безопасный бункер, где можно спрятаться от обвала акций, – рынок американских казначейских облигаций? Ответ: однозначно НЕТ! Как отмечает Алесдер, на поздних стадиях кредитного цикла мелкие инвесторы способствовали общему оттоку денег из финансовых активов. Поэтому да, часть денег при последнем спаде фондового рынка перетекла из акций в казначейские облигации, обеспечив вышеупомянутую «коррекцию» 10-летних казначейских облигаций с октября 2018 г. Но суть в том, что на поздних стадиях кредитного цикла в финансовые активы вливается меньше денег, что вызывает падение цен.

После крупного обвала и введения нового раунда количественного смягчения обычно начинается новый цикл. Но можно ли предположить, что в этот раз будет так же, особенно с учетом текущего кредитного бума – крупнейшего на данный момент глобального пузыря?

Доморощенные эксперты, уверенные в способности «стандарта докторов наук» заменить золотой стандарт, считают, что рынок американских казначейских облигаций лучше, чем золото. И стандартный ответ на мой вопрос – громкое «да!». Тейлор, ты разве не видишь показатели таких гениев, как Гринспен (Greenspan) и Бернанке (Bernanke)? В свой 71 год я помню, как денежные боги не могли спасти систему от краха. В конце 1970-х наблюдалось массовое бегство одновременно от акций и облигаций, тогда как золото выросло с $35 до $850.

Может ли нас в этот раз ждать повторение конца 1970-х, когда была утрачена вера в способность правительства выполнить свои долговые обязательства? И, учитывая намного больший долг и его отношение к ВВП, может ли патология оказаться намного серьезнее, чем в конце 1970-х, когда была утрачена вера в доллар и золото всего за несколько лет взлетело с $38 до $850? Алесдер в своем послании от 3 января отмечает: «Кредитоспособность правительства основана на допущении, что оно способно и дальше продлевать свой долг, вместо того чтобы его погасить».

Все знают, что долг США в $22 трлн никогда не будет погашен, но пока действует допущение, что его всегда смогут продлить. Однако в конце 1970-х такое допущение перестало действовать, после того как Никсон (Nixon) убрал золотой стандарт из международной торговли и США стали печатать горы долларов, чтобы платить за социализм и за Вьетнам. С тех пор годы мошенничества кейнсианских центральных банков убедили большинство инвесторов, что банкиры-элитисты всегда смогут спасти положение.

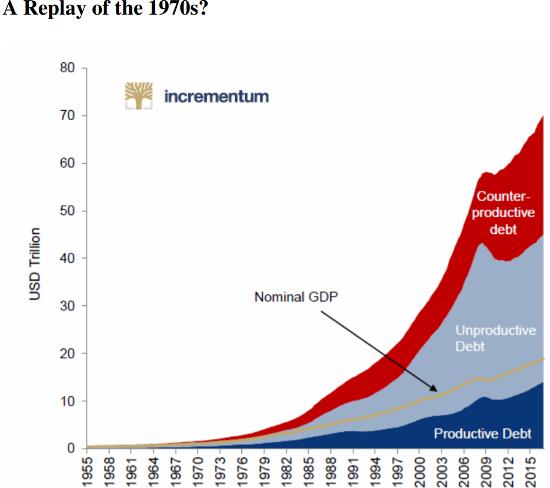

Но теперь взгляните на экспоненциальный рост долга с конца 1970-х по настоящее время и заметьте, что долг растет намного быстрее ВВП (желтая линия). Не нужно быть гением, чтобы понять, что, если долг растет экспоненциально, а доход (ВВП) – медленно и линейно, рано или поздно наступит банкротство. Но с каждым пузырем США продолжают накапливать все больше и больше долга, а с ним растет и его отношение к ВВП.

Повторение 1970-х?

трлн $

Номинальный ВВП

Контрпродуктивный долг - красным

Непродуктивный долг - голубым

Продуктивный долг - синим

Со временем множащиеся деньги, основанные на долге, теряют продуктивность и в итоге становятся контрпродуктивными, когда с ростом долга дохода генерируется все меньше. Мы сейчас явно находимся на контрпродуктивном уровне, не только из-за неэффективных инвестиций при искусственно заниженных процентных ставках, но и потому, что стоимость обслуживания долга становится все больше в ущерб продуктивному использованию капитала. Доход падает настолько, что долг может обслуживаться только двумя способами: 1) либо ставки должны вырасти настолько, чтобы вознаграждать сберегателей, что приведет к чудовищной депрессии, необходимой для подготовки условий для честного долгосрочного роста; 2) либо правительства/центральные банки будут производить гиперинфляционное размножение денег, что полностью разрушит устройство общества и подготовит почву для радикальных изменений власти. Я убежден, что США сейчас находятся именно на таком ключевом этапе.

В 1970-х, когда требовались двузначные процентные ставки, чтобы смягчить рост инфляции, проблемы, стоявшие перед тогдашним председателем Федеральной резервной системы (ФРС) Волкером (Volcker), были «детскими игрушками» в сравнении с теми, что сейчас стоят перед Джеем Пауэллом (Jay Powell). Тем не менее требовались ставки по казначейским облигациям выше 12%, чтобы смягчить чрезмерное потребление, вызванное чрезмерными правительственными расходами и отсутствием денежной дисциплины со стороны ФРС, испытывавшей давление президента Никсона, точно так же как сейчас президент Трамп (Trump) давит на Пауэлла. Но тогда федеральный долг составлял всего пару сотен миллиардов долларов, а не $22 трлн, как сейчас! Рост процентных ставок всего на 1% приведет сейчас к $220 млрд дополнительных правительственных издержек без предоставления правительством каких-либо дополнительных услуг! Проблемы Пауэлла усугубляет то, что США продолжают расточать миллионы на армию, а из-за выходящих на пенсию беби-бумеров долг США за следующие 30 лет может превысить $50 трлн.

Но это еще не всё. В прошлом США удавалось жить не по средствам, потому что другие страны, такие как Япония и Китай, охотно покупали американские казначейские облигации. Но с финансовым кризисом 2008 г. ситуация стала серьезно меняться, в том числе из-за финансового ущерба, понесенного иностранцами из-за нечестных американских банкиров. Остальной мир тогда также понял, что американская империя достигла точки, когда в недалеком будущем ей светит банкротство.

Так что теперь, на поздней стадии текущего кредитного цикла, нас ждет момент истины. При процентных ставках, далеких от двузначных чисел конца 1970-х, и убывающем аппетите иностранцев к американским казначейским облигациям мы наблюдаем драматический рост ставок, ведущий к сильной волатильности акций и началу очень болезненного медвежьего рынка. Как следует из истории, в какой-то момент ФРС начнет печатать деньги в огромных количествах, чтобы спасти банки от банкротства, как было в 2008-09 гг. Большой вопрос в том, когда станет очевидно, что император голый и никто не хочет покупать американские облигации, и ФРС будет быстрыми темпами печатать столько денег, что иностранцы полностью откажутся от доллара и ФРС не останется ничего другого, кроме гиперинфляции.

Учитывая сроки текущего кредитного цикла, мы близимся к моменту, когда либо ФРС каким-то образом удастся спасти долларовую систему и начать новый цикл, либо система рухнет, что приведет к новому глобальному денежному режиму.

При оптимистичном сценарии золото, вероятно, будет вести себя так же, как после 2008 г., когда оно в течение следующих 4 лет росло. Если случится более пессимистичный (но очень реалистичный) исход, доллар перестанет быть мировой резервной валютой, и золото будет единственной тихой гаванью, так что его цена в долларах будет такой, какую себе не могут представить даже самые безумные золотые жуки. Математика проста: если доллар приблизится к состоянию бесполезности, золото вырастет почти до бесконечности.

http://dollarcollapse.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Какие рынки тихой гавани будут доминировать в 2019 г.? (Which Safe Haven Markets Will Dominate in 2019?)

Если мы, как я убежден, стоим на пороге большого обвала акций, в начале 2019 г. меня беспокоит вопрос о том, в какой степени американские казначейские облигации будут оставаться главным рынком безрисковых ставках и в какой степени утрата веры в доллар как мировую резервную валюту может привести к росту цены золота.

Ответ требует изучения вероятных денежных потоков в 2019 г. и в дальнейшем, и эти потоки в значительной степени определяются нашей позицией в текущем кредитном цикле.

Мы находимся в одном из самых продолжительных кредитных циклов в истории, где 2018 г. – это десятый год экспансии. Алесдер Маклауд (Alasdair Macleod) из GoldMoney вполне верно замечает, что на поздних стадиях кредитного цикла деньги текут из финансового сектора в реальную экономику и с оттоком из финансовых активов начинают подниматься процентные ставки.

Доходность 10-летних казначейских облигаций выросла с 1.385% 5 июля 2016 г. до 3.227% 1 октября 2018 г. На момент написания этих строк 10-летняя ставка скорректировалась до 2.652%, но очевидно, что с ростом реальной экономики выросли и процентные ставки, что, в свою очередь, оказало понижающее давление на акции. При росте волатильности американских акций недавнее снижение ставок отражает настроения поиска безрисковой тихой гавани.

Но стоит ли принимать как само собой разумеющееся, как делает большинство популярных аналитиков, что отток из акций автоматически означает, что единственный безопасный бункер, где можно спрятаться от обвала акций, – рынок американских казначейских облигаций? Ответ: однозначно НЕТ! Как отмечает Алесдер, на поздних стадиях кредитного цикла мелкие инвесторы способствовали общему оттоку денег из финансовых активов. Поэтому да, часть денег при последнем спаде фондового рынка перетекла из акций в казначейские облигации, обеспечив вышеупомянутую «коррекцию» 10-летних казначейских облигаций с октября 2018 г. Но суть в том, что на поздних стадиях кредитного цикла в финансовые активы вливается меньше денег, что вызывает падение цен.

После крупного обвала и введения нового раунда количественного смягчения обычно начинается новый цикл. Но можно ли предположить, что в этот раз будет так же, особенно с учетом текущего кредитного бума – крупнейшего на данный момент глобального пузыря?

Доморощенные эксперты, уверенные в способности «стандарта докторов наук» заменить золотой стандарт, считают, что рынок американских казначейских облигаций лучше, чем золото. И стандартный ответ на мой вопрос – громкое «да!». Тейлор, ты разве не видишь показатели таких гениев, как Гринспен (Greenspan) и Бернанке (Bernanke)? В свой 71 год я помню, как денежные боги не могли спасти систему от краха. В конце 1970-х наблюдалось массовое бегство одновременно от акций и облигаций, тогда как золото выросло с $35 до $850.

Может ли нас в этот раз ждать повторение конца 1970-х, когда была утрачена вера в способность правительства выполнить свои долговые обязательства? И, учитывая намного больший долг и его отношение к ВВП, может ли патология оказаться намного серьезнее, чем в конце 1970-х, когда была утрачена вера в доллар и золото всего за несколько лет взлетело с $38 до $850? Алесдер в своем послании от 3 января отмечает: «Кредитоспособность правительства основана на допущении, что оно способно и дальше продлевать свой долг, вместо того чтобы его погасить».

Все знают, что долг США в $22 трлн никогда не будет погашен, но пока действует допущение, что его всегда смогут продлить. Однако в конце 1970-х такое допущение перестало действовать, после того как Никсон (Nixon) убрал золотой стандарт из международной торговли и США стали печатать горы долларов, чтобы платить за социализм и за Вьетнам. С тех пор годы мошенничества кейнсианских центральных банков убедили большинство инвесторов, что банкиры-элитисты всегда смогут спасти положение.

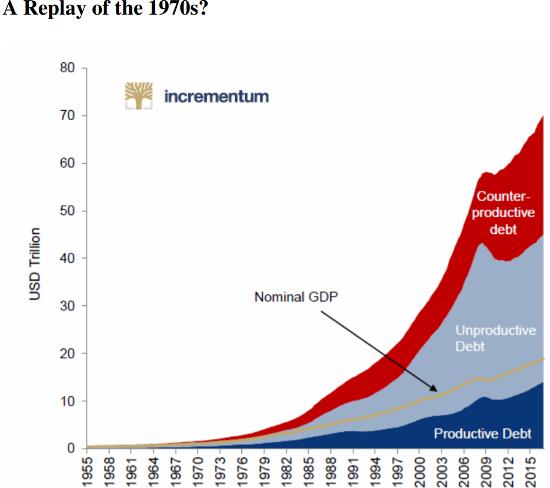

Но теперь взгляните на экспоненциальный рост долга с конца 1970-х по настоящее время и заметьте, что долг растет намного быстрее ВВП (желтая линия). Не нужно быть гением, чтобы понять, что, если долг растет экспоненциально, а доход (ВВП) – медленно и линейно, рано или поздно наступит банкротство. Но с каждым пузырем США продолжают накапливать все больше и больше долга, а с ним растет и его отношение к ВВП.

Повторение 1970-х?

трлн $

Номинальный ВВП

Контрпродуктивный долг - красным

Непродуктивный долг - голубым

Продуктивный долг - синим

Со временем множащиеся деньги, основанные на долге, теряют продуктивность и в итоге становятся контрпродуктивными, когда с ростом долга дохода генерируется все меньше. Мы сейчас явно находимся на контрпродуктивном уровне, не только из-за неэффективных инвестиций при искусственно заниженных процентных ставках, но и потому, что стоимость обслуживания долга становится все больше в ущерб продуктивному использованию капитала. Доход падает настолько, что долг может обслуживаться только двумя способами: 1) либо ставки должны вырасти настолько, чтобы вознаграждать сберегателей, что приведет к чудовищной депрессии, необходимой для подготовки условий для честного долгосрочного роста; 2) либо правительства/центральные банки будут производить гиперинфляционное размножение денег, что полностью разрушит устройство общества и подготовит почву для радикальных изменений власти. Я убежден, что США сейчас находятся именно на таком ключевом этапе.

В 1970-х, когда требовались двузначные процентные ставки, чтобы смягчить рост инфляции, проблемы, стоявшие перед тогдашним председателем Федеральной резервной системы (ФРС) Волкером (Volcker), были «детскими игрушками» в сравнении с теми, что сейчас стоят перед Джеем Пауэллом (Jay Powell). Тем не менее требовались ставки по казначейским облигациям выше 12%, чтобы смягчить чрезмерное потребление, вызванное чрезмерными правительственными расходами и отсутствием денежной дисциплины со стороны ФРС, испытывавшей давление президента Никсона, точно так же как сейчас президент Трамп (Trump) давит на Пауэлла. Но тогда федеральный долг составлял всего пару сотен миллиардов долларов, а не $22 трлн, как сейчас! Рост процентных ставок всего на 1% приведет сейчас к $220 млрд дополнительных правительственных издержек без предоставления правительством каких-либо дополнительных услуг! Проблемы Пауэлла усугубляет то, что США продолжают расточать миллионы на армию, а из-за выходящих на пенсию беби-бумеров долг США за следующие 30 лет может превысить $50 трлн.

Но это еще не всё. В прошлом США удавалось жить не по средствам, потому что другие страны, такие как Япония и Китай, охотно покупали американские казначейские облигации. Но с финансовым кризисом 2008 г. ситуация стала серьезно меняться, в том числе из-за финансового ущерба, понесенного иностранцами из-за нечестных американских банкиров. Остальной мир тогда также понял, что американская империя достигла точки, когда в недалеком будущем ей светит банкротство.

Так что теперь, на поздней стадии текущего кредитного цикла, нас ждет момент истины. При процентных ставках, далеких от двузначных чисел конца 1970-х, и убывающем аппетите иностранцев к американским казначейским облигациям мы наблюдаем драматический рост ставок, ведущий к сильной волатильности акций и началу очень болезненного медвежьего рынка. Как следует из истории, в какой-то момент ФРС начнет печатать деньги в огромных количествах, чтобы спасти банки от банкротства, как было в 2008-09 гг. Большой вопрос в том, когда станет очевидно, что император голый и никто не хочет покупать американские облигации, и ФРС будет быстрыми темпами печатать столько денег, что иностранцы полностью откажутся от доллара и ФРС не останется ничего другого, кроме гиперинфляции.

Учитывая сроки текущего кредитного цикла, мы близимся к моменту, когда либо ФРС каким-то образом удастся спасти долларовую систему и начать новый цикл, либо система рухнет, что приведет к новому глобальному денежному режиму.

При оптимистичном сценарии золото, вероятно, будет вести себя так же, как после 2008 г., когда оно в течение следующих 4 лет росло. Если случится более пессимистичный (но очень реалистичный) исход, доллар перестанет быть мировой резервной валютой, и золото будет единственной тихой гаванью, так что его цена в долларах будет такой, какую себе не могут представить даже самые безумные золотые жуки. Математика проста: если доллар приблизится к состоянию бесполезности, золото вырастет почти до бесконечности.

http://dollarcollapse.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter