27 марта 2019 smart-lab.ru Айвазов Дмитрий

Достаточно часто, в последнее время, всплывает тема надвигающегося кризиса. Тема эта всплывает фрагментально: тут про кривую доходности, там про процентные ставки. При этом, полной картины или чуть более объемной информации не дает никто. Я решил собрать воедино, на мой взгляд, ключевые индикаторы и создать из них общую картину, подтверждающую факт приближения мирового финансового кризиса. Как поется в песне известного исполнителя, у меня на это 5 причин.

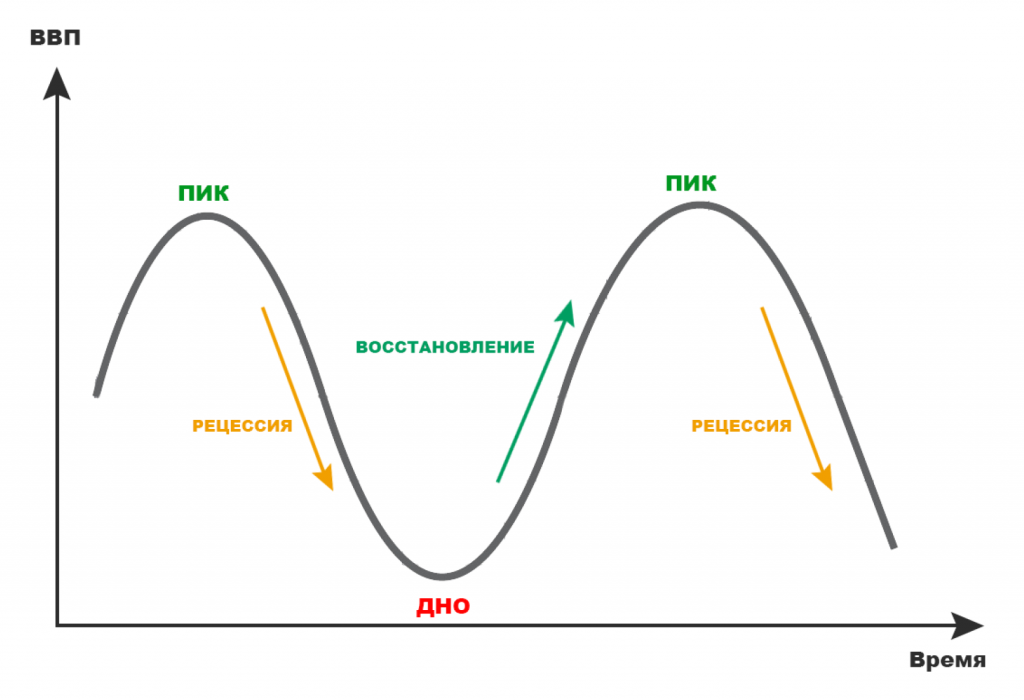

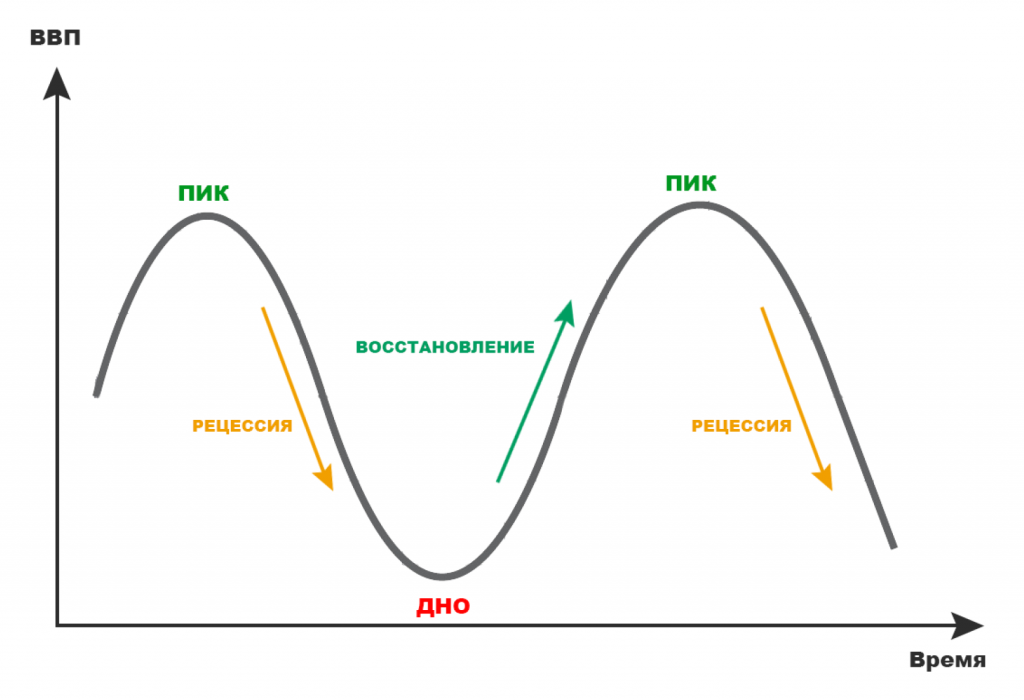

И так, начать хотел бы с того, что ничего сверхъестественного в кризисе нет. Это лишь очередной экономический цикл, когда мировой экономике требуется немного «отдохнуть» и найти новые пути развития, новые точки для дальнейшего роста. Я ориентируюсь на экономику США, как на крупнейшую и ведущую экономику мира. Свою аналитическую модель я строю в рамках экономических циклов Жюгляра, с характерным периодом 7-11 лет, которые включают в себя 4 фазы: Подъем (восстановление) – Пик – Снижение (рецессия) – Дно (кризис).

Каждая фаза имеет свои характерные признаки, по которым можно определить текущую экономическую ситуацию:

Подъем – для этого периода характерны: снижение безработицы, рост производства, приток инвестиционного капитала. Экономика оживает после кризиса и начинает расти.

Пик – высшая точка экономического развития. Уровень безработицы находится на очень низких или рекордных значениях, производство работает на полную мощность. Обычно, в такое время, люди считают, что все вокруг хорошо и впадают в некую эйфорию. Я думаю, многим знакомо это чувство.

Интересный факт. Именно в это время люди стараются заняться бизнесом, инвестировать в рисковые активы, но именно в это время, инвестировать в риск категорически не рекомендуется. Это все равно, что открыть longна самом верху. Как купить биткоин в кредит на уровне 20 000. Да, какое-то время возможен рост и развитие бизнеса, но далее последует рецессия, а за ней кризис, которые могут привести бизнес к разорению.

Рецессия – развитие экономики замедляется и постепенно переходит к снижению. Деловая активность падает, безработица начинает расти, происходит отток инвестиционного капитала. Самое время готовиться к кризису, переводить активы из «рисков» в «убежища», оптимизировать бизнес.

Кризис – дно.Безработица высокая, производство простаивает. «Денег нет, но вы держитесь». Кризис считается самой короткой фазой, за которой следует подъем. Именно в этот момент, очень выгодно и правильно вкладываться в бизнес и в рисковые активы, которые сильно обесценились за время кризиса.

Обратите внимание, что я выделил курсивом и подчеркиванием безработицу и инвестиции – это два важнейших индикатора, которые отображают текущую экономическую ситуацию и отталкиваясь от которых, можно сформировать полную картину и спрогнозировать кризис.

История повторяется, если верить постулатам Чарльза Доу. Об этом же говорят и экономические циклы Жюгляра. Предыдущий кризис состоялся в 2008 году, 10 с лишним лет назад. Кризис был вызван крахом рынка ипотечного кредитования в США, который катком прошелся по крупнейшим инвестиционным банкам. За 8 лет до этого, случился крах рынка «dotcom», высокотехнологичного сектора США.

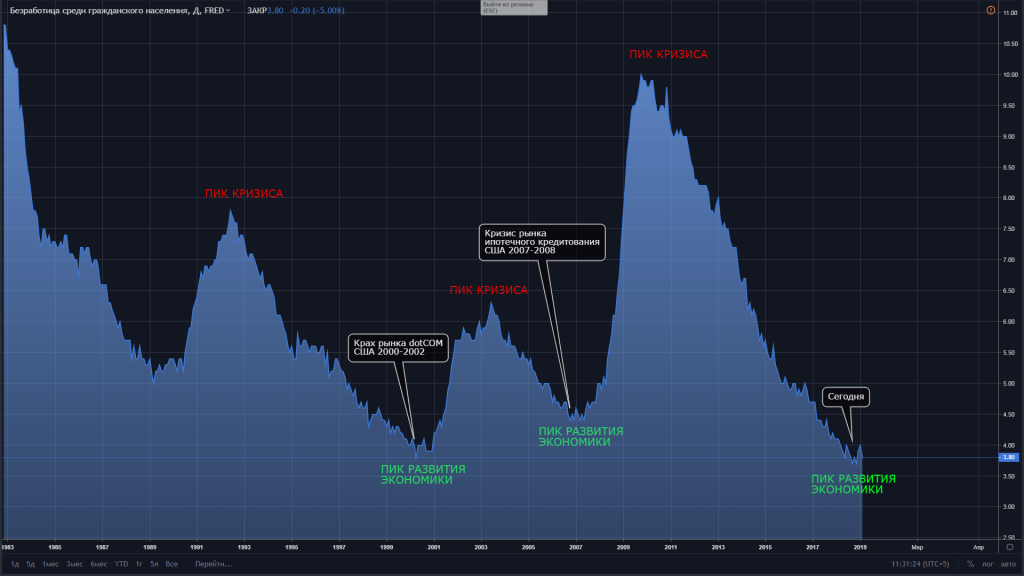

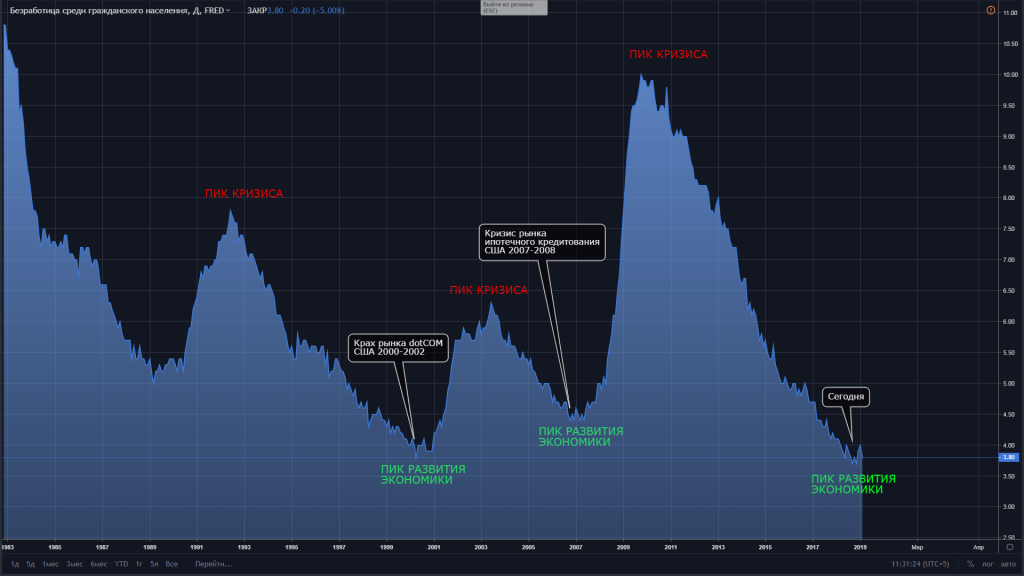

Признак №1. Уровень безработицы.

И так, смотрим на уровень безработицы в США в 2000, 2008 и сегодня. Стоит дополнительно отметить, что текущий уровень безработицы рекордный за последние 48 лет. Как мы помним, рекордно низкие показатели уровня безработицы соответствуют завершению фазы «Пик», следующая стадия – «Рецессия».

Признак №2. Отток капитала.

Практически весь 2018 год идет отток капитала с фондовых рынков, то есть, из рисковых активов. В конце 2018 года и вовсе состоялся рекордный вывод, сравнимый с показателями 2008 года. Уход инвесторов от «риска» связан со сменой экономической ситуации. Первыми, разумеется, об этом узнают инсайдеры, институциональные инвесторы и прочие крупные игроки, которые покидают рынок самыми первыми.

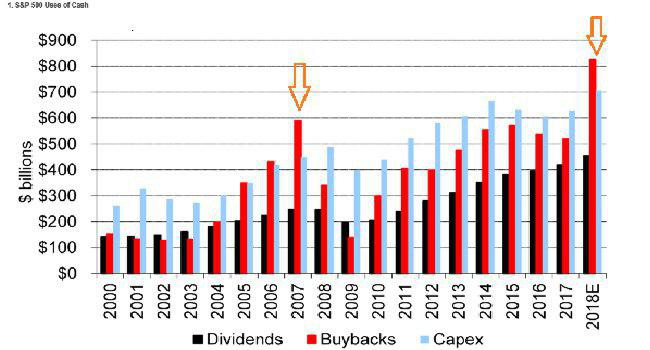

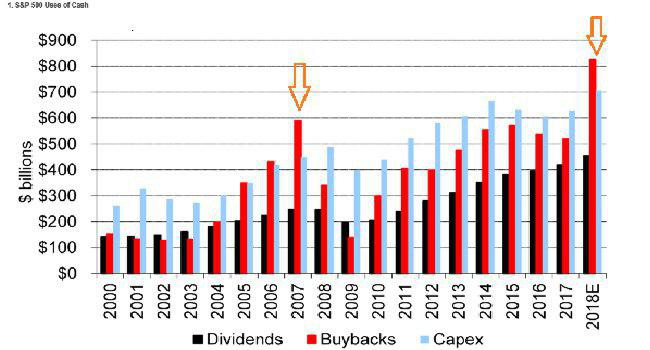

Признак №3. Buyback.

Далее, происходит buyback. Компании из списка S&P 500 выкупают с рынка собственные акции, которые в буквальном смысле сливают институционалы. В 2018 году размер бай-бэка превысил показатель 2008 года на 35% и достиг просто колоссального уровня — 825 млрд долларов.

Для тех, кто не знает, buyback – это выкуп компанией собственных акций с рынка. В большинстве случаев buyback считается показателем избытка наличных средств у компании и чаще всего, она направляет их на выплаты дивидендов или на капитальные расходы, модернизацию (Capex).

Чаще всего, в обычное время, компания старается направить свободную ликвидность на модернизацию, развитие бизнеса, а не на выплаты дивидендов. Это выгоднее с точки зрения налогов на дивиденды, подробнее можно изучить этот вопрос в сети. Но перед кризисом, когда первыми выходят институциональные инвесторы, важно удержать стоимость акций на достаточно высоком уровне как можно дольше.

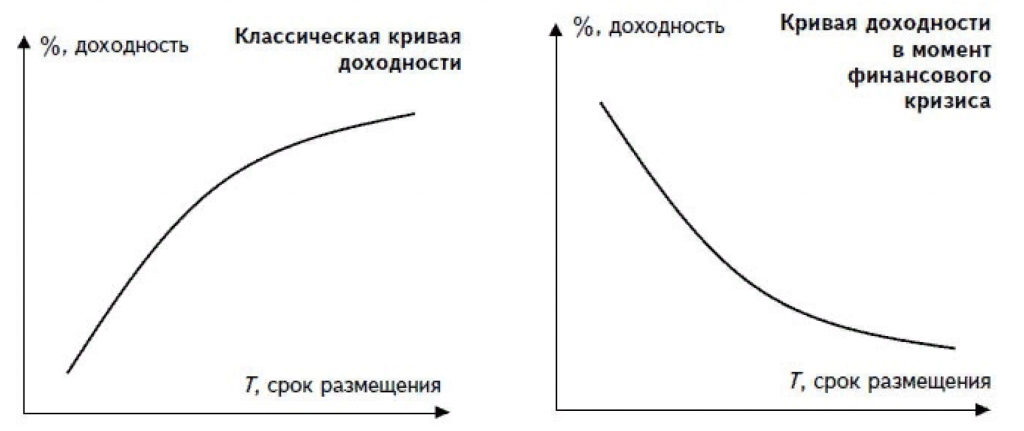

Признак №4. Инвертированная кривая доходности.

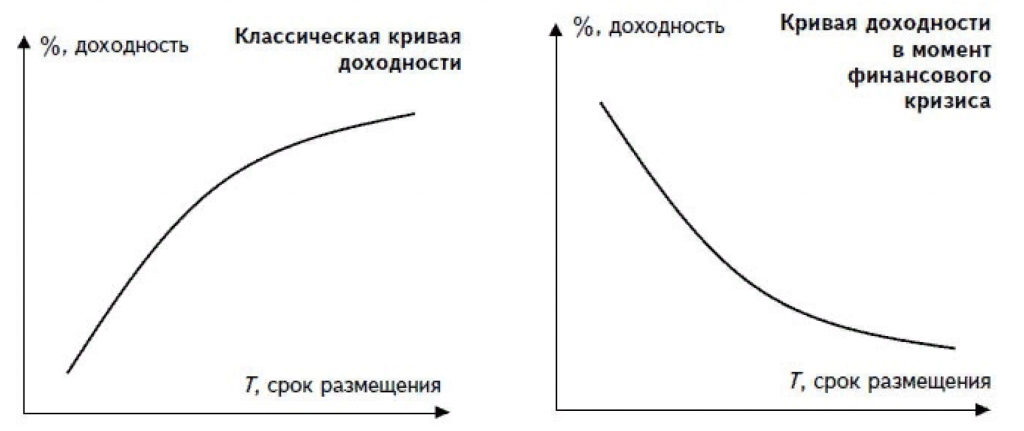

Один из самых главных индикаторов предстоящей рецессии у профессиональных управляющих активами – инвертированная кривая доходности.

Что это такое? Попробую объяснить самым простым языком.

Когда на рынке все хорошо, инвесторы готовы вкладывать средства в рисковые активы, например, в акции. Спрос на долгосрочные долговые облигации падает. Чтобы привлечь интерес инвесторов, ставки по долгосрочным облигациям поднимают, поэтому они более привлекательны чем краткосрочные бумаги.

Когда на рынке появляются какие-либо признаки надвигающегося кризиса, инвесторы начинают покидать фондовый рынок, продавать акции и прятать деньги в активы убежища, например, в такие как долгосрочные государственные облигации, золото и т.д. По мере роста спроса на долгосрочные облигации, ставка по их доходности начинает падать.

Когда долгосрочные бумаги доходнее, чем краткосрочные – это хорошо и нормально. Экономика процветает. Кривая доходности восходящая или нормальная (на картинке слева). Когда приближается кризис, инвесторы прячут деньги, доходность долгосрочных бумаг падает, а краткосрочных растет. В этот момент кривая доходность принимает инвертированный вид.

Инвертированная кривая доходности – это когда разница в доходности между долгосрочными и краткосрочными бумагами стремится к нулю. Инвесторы спрятались. Это значит, что приближается кризис (картинка справа).

Какую картину мы наблюдаем сегодня?

Разница в доходности между бумагами со сроком погашения 30 и 2 года — 0.616;

Разница в доходности между бумагами со сроком погашения 10 и 2 года – 0.160;

Разница в доходности между бумагами со сроком погашения 5 и 2 года – -0.059.

Во всех трех случаях разница стремится к нулю.

Ситуация перед кризисом 2008 года.

Ситуация перед кризисом 2000 года.

Признак №5. Активы-убежища.

В конечном итоге, начинается перетекание капиталов из рисковых активов, в активы убежища. Среди традиционных активов – золото, швейцарский франк и японская йена. Реже, недвижимость и акции золотодобывающих компаний.

За последние полгода золото выросло на 13%.

Акции компании Barrick выросли за те же полгода на 45%. Barrick Gold – Канадская горнодобывающая компания, один из мировых лидеров по добыче золота.

Итог

Меняется фаза экономического цикла, мы перешли от фазы «Пик» к фазе «Рецессия». Об это свидетельствуют рекордно низкие данные по уровню безработицы в США за последние полвека, огромный отток капитала с фондового рынка (рисковые активы) в активы-убежища, колоссальный по своим размерам buyback, ну и конечно же, куда без нее – инвертированная кривая доходности.

Самым благоразумным решением сейчас, является уход в активы убежища. По срокам, наступление кризиса ожидается до конца 2019 года, возможно, до конца первого полугодия 2020, тут предсказать точно проблематично, поскольку неизвестно откуда придет кризис и что станет триггером, который его запустит.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

И так, начать хотел бы с того, что ничего сверхъестественного в кризисе нет. Это лишь очередной экономический цикл, когда мировой экономике требуется немного «отдохнуть» и найти новые пути развития, новые точки для дальнейшего роста. Я ориентируюсь на экономику США, как на крупнейшую и ведущую экономику мира. Свою аналитическую модель я строю в рамках экономических циклов Жюгляра, с характерным периодом 7-11 лет, которые включают в себя 4 фазы: Подъем (восстановление) – Пик – Снижение (рецессия) – Дно (кризис).

Каждая фаза имеет свои характерные признаки, по которым можно определить текущую экономическую ситуацию:

Подъем – для этого периода характерны: снижение безработицы, рост производства, приток инвестиционного капитала. Экономика оживает после кризиса и начинает расти.

Пик – высшая точка экономического развития. Уровень безработицы находится на очень низких или рекордных значениях, производство работает на полную мощность. Обычно, в такое время, люди считают, что все вокруг хорошо и впадают в некую эйфорию. Я думаю, многим знакомо это чувство.

Интересный факт. Именно в это время люди стараются заняться бизнесом, инвестировать в рисковые активы, но именно в это время, инвестировать в риск категорически не рекомендуется. Это все равно, что открыть longна самом верху. Как купить биткоин в кредит на уровне 20 000. Да, какое-то время возможен рост и развитие бизнеса, но далее последует рецессия, а за ней кризис, которые могут привести бизнес к разорению.

Рецессия – развитие экономики замедляется и постепенно переходит к снижению. Деловая активность падает, безработица начинает расти, происходит отток инвестиционного капитала. Самое время готовиться к кризису, переводить активы из «рисков» в «убежища», оптимизировать бизнес.

Кризис – дно.Безработица высокая, производство простаивает. «Денег нет, но вы держитесь». Кризис считается самой короткой фазой, за которой следует подъем. Именно в этот момент, очень выгодно и правильно вкладываться в бизнес и в рисковые активы, которые сильно обесценились за время кризиса.

Обратите внимание, что я выделил курсивом и подчеркиванием безработицу и инвестиции – это два важнейших индикатора, которые отображают текущую экономическую ситуацию и отталкиваясь от которых, можно сформировать полную картину и спрогнозировать кризис.

История повторяется, если верить постулатам Чарльза Доу. Об этом же говорят и экономические циклы Жюгляра. Предыдущий кризис состоялся в 2008 году, 10 с лишним лет назад. Кризис был вызван крахом рынка ипотечного кредитования в США, который катком прошелся по крупнейшим инвестиционным банкам. За 8 лет до этого, случился крах рынка «dotcom», высокотехнологичного сектора США.

Признак №1. Уровень безработицы.

И так, смотрим на уровень безработицы в США в 2000, 2008 и сегодня. Стоит дополнительно отметить, что текущий уровень безработицы рекордный за последние 48 лет. Как мы помним, рекордно низкие показатели уровня безработицы соответствуют завершению фазы «Пик», следующая стадия – «Рецессия».

Признак №2. Отток капитала.

Практически весь 2018 год идет отток капитала с фондовых рынков, то есть, из рисковых активов. В конце 2018 года и вовсе состоялся рекордный вывод, сравнимый с показателями 2008 года. Уход инвесторов от «риска» связан со сменой экономической ситуации. Первыми, разумеется, об этом узнают инсайдеры, институциональные инвесторы и прочие крупные игроки, которые покидают рынок самыми первыми.

Признак №3. Buyback.

Далее, происходит buyback. Компании из списка S&P 500 выкупают с рынка собственные акции, которые в буквальном смысле сливают институционалы. В 2018 году размер бай-бэка превысил показатель 2008 года на 35% и достиг просто колоссального уровня — 825 млрд долларов.

Для тех, кто не знает, buyback – это выкуп компанией собственных акций с рынка. В большинстве случаев buyback считается показателем избытка наличных средств у компании и чаще всего, она направляет их на выплаты дивидендов или на капитальные расходы, модернизацию (Capex).

Чаще всего, в обычное время, компания старается направить свободную ликвидность на модернизацию, развитие бизнеса, а не на выплаты дивидендов. Это выгоднее с точки зрения налогов на дивиденды, подробнее можно изучить этот вопрос в сети. Но перед кризисом, когда первыми выходят институциональные инвесторы, важно удержать стоимость акций на достаточно высоком уровне как можно дольше.

Признак №4. Инвертированная кривая доходности.

Один из самых главных индикаторов предстоящей рецессии у профессиональных управляющих активами – инвертированная кривая доходности.

Что это такое? Попробую объяснить самым простым языком.

Когда на рынке все хорошо, инвесторы готовы вкладывать средства в рисковые активы, например, в акции. Спрос на долгосрочные долговые облигации падает. Чтобы привлечь интерес инвесторов, ставки по долгосрочным облигациям поднимают, поэтому они более привлекательны чем краткосрочные бумаги.

Когда на рынке появляются какие-либо признаки надвигающегося кризиса, инвесторы начинают покидать фондовый рынок, продавать акции и прятать деньги в активы убежища, например, в такие как долгосрочные государственные облигации, золото и т.д. По мере роста спроса на долгосрочные облигации, ставка по их доходности начинает падать.

Когда долгосрочные бумаги доходнее, чем краткосрочные – это хорошо и нормально. Экономика процветает. Кривая доходности восходящая или нормальная (на картинке слева). Когда приближается кризис, инвесторы прячут деньги, доходность долгосрочных бумаг падает, а краткосрочных растет. В этот момент кривая доходность принимает инвертированный вид.

Инвертированная кривая доходности – это когда разница в доходности между долгосрочными и краткосрочными бумагами стремится к нулю. Инвесторы спрятались. Это значит, что приближается кризис (картинка справа).

Какую картину мы наблюдаем сегодня?

Разница в доходности между бумагами со сроком погашения 30 и 2 года — 0.616;

Разница в доходности между бумагами со сроком погашения 10 и 2 года – 0.160;

Разница в доходности между бумагами со сроком погашения 5 и 2 года – -0.059.

Во всех трех случаях разница стремится к нулю.

Ситуация перед кризисом 2008 года.

Ситуация перед кризисом 2000 года.

Признак №5. Активы-убежища.

В конечном итоге, начинается перетекание капиталов из рисковых активов, в активы убежища. Среди традиционных активов – золото, швейцарский франк и японская йена. Реже, недвижимость и акции золотодобывающих компаний.

За последние полгода золото выросло на 13%.

Акции компании Barrick выросли за те же полгода на 45%. Barrick Gold – Канадская горнодобывающая компания, один из мировых лидеров по добыче золота.

Итог

Меняется фаза экономического цикла, мы перешли от фазы «Пик» к фазе «Рецессия». Об это свидетельствуют рекордно низкие данные по уровню безработицы в США за последние полвека, огромный отток капитала с фондового рынка (рисковые активы) в активы-убежища, колоссальный по своим размерам buyback, ну и конечно же, куда без нее – инвертированная кривая доходности.

Самым благоразумным решением сейчас, является уход в активы убежища. По срокам, наступление кризиса ожидается до конца 2019 года, возможно, до конца первого полугодия 2020, тут предсказать точно проблематично, поскольку неизвестно откуда придет кризис и что станет триггером, который его запустит.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter