У меня есть идея для долгосрочных инвесторов: купить акции крупнейшего частного производителя природного газа в России — компании «Новатэк».

Срок: от года.

Доходность: от 20% годовых без учета дивидендов.

Почему акции могут вырасти: «Новатэк» — растущая компания в востребованном и перспективном сегменте. «Новатэк» строит новые заводы, расширяет рынки сбыта, при этом пользуется большой помощью от государства — как в виде прямых инвестиций, так и в виде налоговых льгот. К тому же «Новатэк» — очень крупный бизнес: в этом году он борется с «Лукойлом» за звание крупнейшей по капитализации частной компании России.

На чем зарабатывает компания

«Новатэк» добывает жидкие углеводороды — в основном природный газ — на своих месторождениях, перерабатывает и продает их внутри страны и за рубеж.

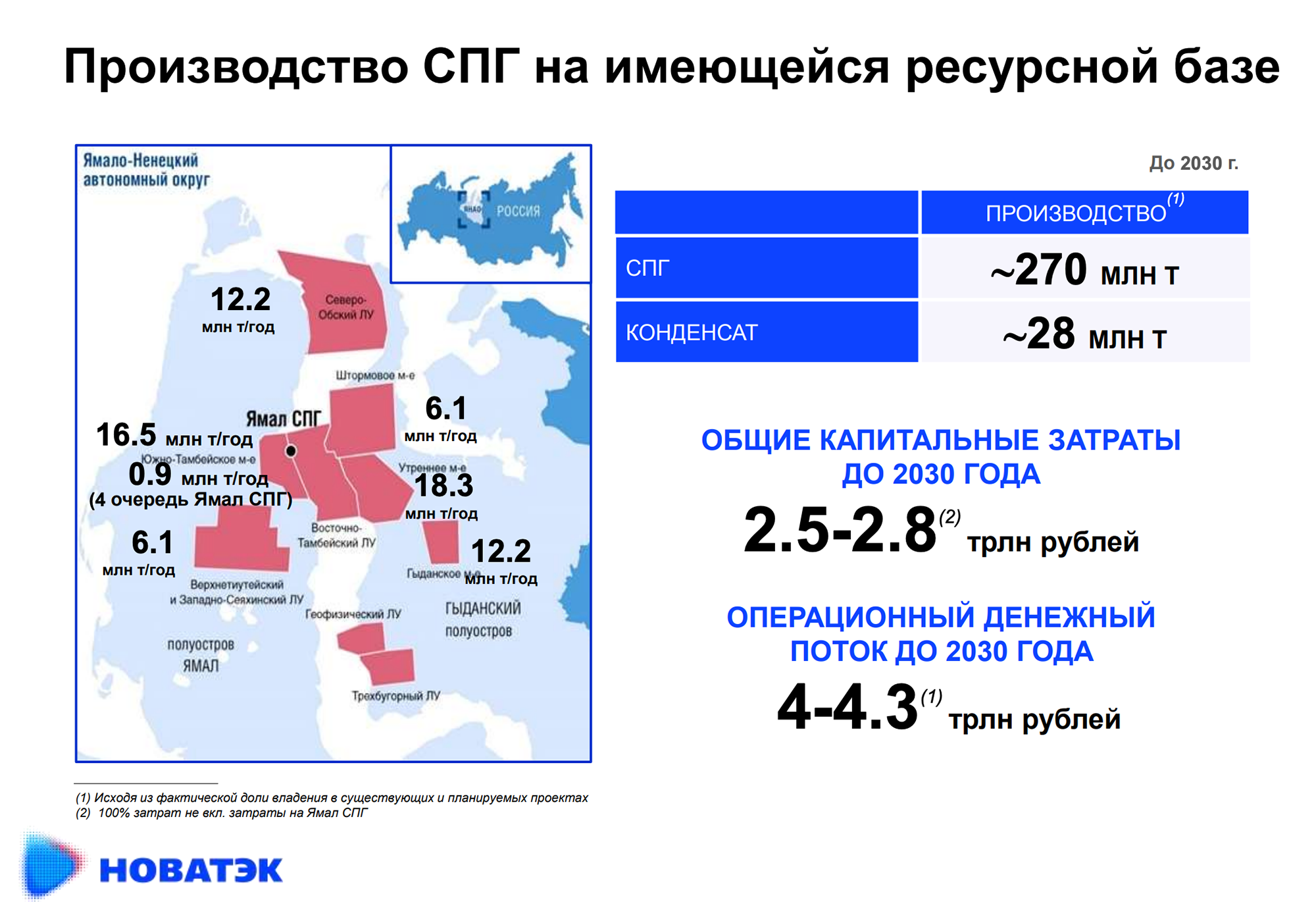

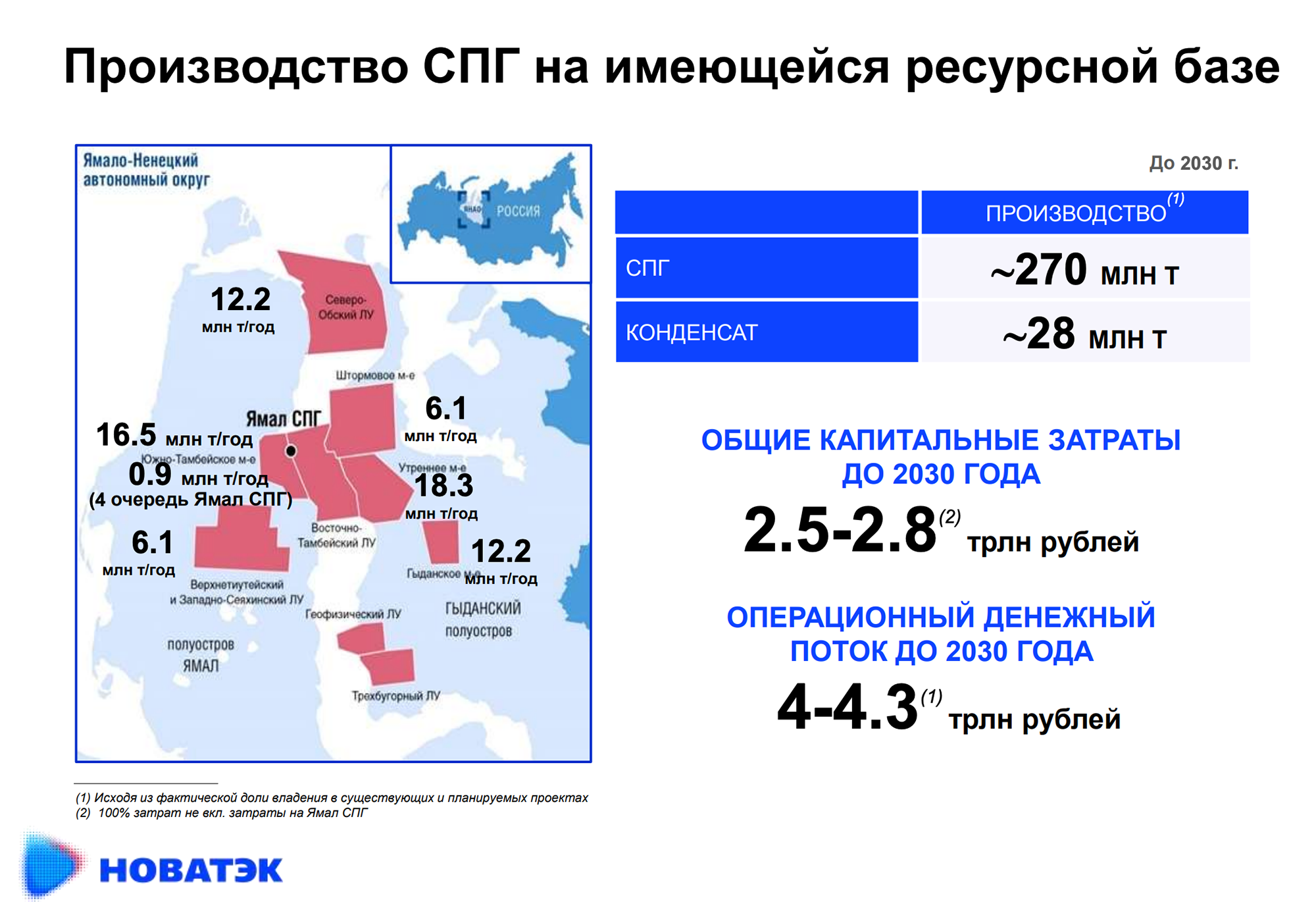

В декабре 2017 года компания объявила стратегию развития до 2030 года, которая, по замыслу менеджмента, должна трансформировать ее в крупнейшую газовую компанию. В стратегии сделан упор на рынок СПГ (сжиженного природного газа), описаны основные преимущества бизнеса «Новатэка»: огромная ресурсная база в основном в Западной Сибири, на полуостровах Ямал и Гыдан; низкая себестоимость добычи и переработки, в том числе за счет близости перерабатывающих мощностей к месторождениям и инфраструктуре, например к единой системе газоснабжения.

Как идет реализация стратегии

Реализация стратегии развития идет очень хорошо. Разберем подробнее по пунктам.

Строят завод «Ямал СПГ». С ним компания вышла на рынок сжиженного природного газа. При этом запустились с опережением сроков: вторую технологическую линию запустили на полгода раньше, третью — больше чем на год раньше. На четвертой линии планируют задействовать собственную запатентованную технологию сжижения природного газа «Арктический каскад»: в ней пользуются преимуществами холодного климата Ямала.

Суммарная мощность «Ямал СПГ» превышает расчетную. Три первых линии «Ямал СПГ» строили с расчетом получать 16,5 млн тонн в год, но в итоге перерабатывают 17,4 млн тонн. Вместе с четвертой технологической линией, которой изначально вообще не планировалось, можно увеличить производство до 18,5 млн тонн.

В 2018 году СПГ с «Ямал СПГ» стали поставлять в самые разные уголки планеты: в Индию, Китай, Бразилию, Испанию. В 2019 году начались поставки в Японию.

Планируют строить еще один завод — «Арктик СПГ — 2» суммарной мощностью 18,3 млн тонн в год. Поэтапный запуск планируется в 2023—2025 годах. Многие крупные компании из разных стран посчитали этот проект перспективным и захотели в него войти. «Новатэк» продал по 10% французской Total, дочернему обществу Китайской национальной нефтегазовой корпорации (CNPC), дочернему обществу CNOOC, консорциуму Mitsui & Co и Японской национальной корпорации по нефти, газу и металлам JOGMEC.

Долго вели переговоры с государственной нефтегазовой компанией Саудовской Аравии Saudi Aramco, но пока что до продажи не дошли. Возможно, и не дойдут, так как изначально «Новатэк» планировал продать 40% «Арктик СПГ — 2», но все возможно… При этом уже заключили долгосрочные контракты по поставкам СПГ с этого проекта с крупными компаниями Vitol и Repsol.

Купили 51% акций «Криогаз-Высоцка» и запустили проект, включающий среднетоннажный СПГ-завод с портовой инфраструктурой на Балтийском море. СПГ оттуда будут поставлять мелким оптом и для использования в качестве газомоторного топлива.

Планируют строительство СПГ-терминалов для перевалки на Камчатке и в Мурманской области.

Расширяют флот для перевозки СПГ: заказывают постройку судов-газовозов и даже создают совместное предприятие с «Росатомом» для производства атомных ледоколов.

Ну и вдобавок ко всему «Новатэк» вводит в эксплуатацию новые месторождения.

Прогнозы производства СПГ до 2030 года. Источник: презентация компании

Почему акции могут вырасти

СПГ — очень перспективный рынок, так как газ — самое экологичное топливо. Даже в Китае задумались об этом и стараются отказываться от угля в пользу более экологичного топлива. СПГ можно доставлять по морю куда угодно — не нужно строить дорогостоящий трубопровод, как «Газпрому», и привязываться этой трубой к определенной локации доставки.

Интересы «Новатэка» совпадают с государственными — как в плане укрепления позиций России в качестве одного из ведущих экспортеров СПГ в мире, так и в развитии Северного морского пути и Арктики. Поэтому государство дает немалые налоговые льготы. Южно-Тамбейское месторождение, служащее для завода «Ямал СПГ» ресурсной базой, освобождено от налога на имущество и на добычу полезных ископаемых в первые 12 лет добычи на объем не более 250 млрд кубометров газа. Налог на прибыль снижен с 18 до 13,5%. До конца строительства «Ямал СПГ» освобожден от уплаты НДС на покупку оборудования, не имеющего аналогов в России. Еще на экспорт СПГ действует нулевая пошлина.

Вдобавок к налоговым льготам государство напрямую инвестирует в «Новатэк»: строительство инфраструктуры в Сабетте и постройка терминала «Утренний» для «Арктик СПГ — 2» идут за счет бюджета.

У «Новатэка» отличный кредитный рейтинг от ведущих мировых рейтинговых агентств. Обычно кредитный рейтинг компании ограничен рейтингом страны, так как государство считается более надежным, чем конкретная компания. С «Новатэком» немного парадоксальная ситуация: на данный момент все три ведущих мировых рейтинговых агентства (S&P, Fitch Ratings и Moody’s) дают «Новатэку» рейтинг на ступеньку выше, чем России.

«Новатэк» выкупает акции. Если про программу обратного выкупа акций «Лукойла» широко известно, то про программу «Новатэка» — нет, хотя на самом деле она длится уже несколько лет и в очередной раз продлена. Возможно, она не очень масштабная, но цену немного поддерживает.

Долгосрочное повышение дивидендов. Велика вероятность, что тренд сохранится: производственные и финансовые показатели растут, цена акций тоже, а руководство заявляет о повышении дивидендной доходности.

Хорошие мультипликаторы: исторически у «Новатэка» сейчас небольшой P / E, но он все равно самый большой в секторе, как у любой типичной растущей компании. ROE и соотношение долга и EBITDA тоже в порядке — причем последнее уверенно снижается.

Риски: конкуренты, мультипликаторы, дивиденды

Зависимость от конъюнктуры. «Новатэк» сильно зависит от цен на углеводороды. Например, сейчас цены на газ довольно низкие — это негативно сказывается на прибыли. К тому же, как и любой экспортер, «Новатэк» зависит от курса рубля. В первой половине 2019 года рубль укрепился. Если будет укрепляться и дальше, прибыль еще уменьшится из-за валютной переоценки.

Конкурентная среда. Газ вообще и СПГ в частности производит и продает большое количество компаний из разных стран. А чем конкурентнее среда, тем меньше маржинальность.

Высокие мультипликаторы. Как и любая растущая компания, «Новатэк» торгуется с довольно высокими мультипликаторами по сравнению с конкурентами. Плюс в целом цена находится в районе исторических максимумов. Потеря темпов роста или общая коррекция могут сильно подкосить цену акций.

Низкая дивдоходность. Фактически дивидендная доходность «Новатэка» — самая низкая в нефтегазовом секторе. С учетом огромных капитальных затрат велика вероятность, что она и останется небольшой в среднесрочной перспективе. Так что, если вы предпочитаете акции с приличной дивидендной доходностью здесь и сейчас, вряд ли «Новатэк» вас заинтересует.

Санкции. Этот дамоклов меч висит в принципе над всей Россией. В первой половине 2019 года о санкциях стали подзабывать, но в любой момент их — как в целом против России, так и конкретно против «Новатэка» — могут ужесточить, ведь компания выступает активным конкурентом американских производителей. И это может стать причиной серьезного ущерба ее бизнесу.

В итоге

«Новатэк» бурно растет по всем направлениям: в производстве, в финансах и в капитализации. И даже платит чуть-чуть дивидендов и регулярно повышает их абсолютный размер. Но этот бурный рост виден всем участникам рынка, поэтому компания оценена дороже конкурентов по нефтегазовому сектору. Так что инвестировать на короткий срок может быть не очень выгодно и не очень целесообразно, но при вложениях на год и больше эта акция может принести хорошую выгоду.

/templates/new/dleimages/no_icon.gif (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Срок: от года.

Доходность: от 20% годовых без учета дивидендов.

Почему акции могут вырасти: «Новатэк» — растущая компания в востребованном и перспективном сегменте. «Новатэк» строит новые заводы, расширяет рынки сбыта, при этом пользуется большой помощью от государства — как в виде прямых инвестиций, так и в виде налоговых льгот. К тому же «Новатэк» — очень крупный бизнес: в этом году он борется с «Лукойлом» за звание крупнейшей по капитализации частной компании России.

На чем зарабатывает компания

«Новатэк» добывает жидкие углеводороды — в основном природный газ — на своих месторождениях, перерабатывает и продает их внутри страны и за рубеж.

В декабре 2017 года компания объявила стратегию развития до 2030 года, которая, по замыслу менеджмента, должна трансформировать ее в крупнейшую газовую компанию. В стратегии сделан упор на рынок СПГ (сжиженного природного газа), описаны основные преимущества бизнеса «Новатэка»: огромная ресурсная база в основном в Западной Сибири, на полуостровах Ямал и Гыдан; низкая себестоимость добычи и переработки, в том числе за счет близости перерабатывающих мощностей к месторождениям и инфраструктуре, например к единой системе газоснабжения.

Как идет реализация стратегии

Реализация стратегии развития идет очень хорошо. Разберем подробнее по пунктам.

Строят завод «Ямал СПГ». С ним компания вышла на рынок сжиженного природного газа. При этом запустились с опережением сроков: вторую технологическую линию запустили на полгода раньше, третью — больше чем на год раньше. На четвертой линии планируют задействовать собственную запатентованную технологию сжижения природного газа «Арктический каскад»: в ней пользуются преимуществами холодного климата Ямала.

Суммарная мощность «Ямал СПГ» превышает расчетную. Три первых линии «Ямал СПГ» строили с расчетом получать 16,5 млн тонн в год, но в итоге перерабатывают 17,4 млн тонн. Вместе с четвертой технологической линией, которой изначально вообще не планировалось, можно увеличить производство до 18,5 млн тонн.

В 2018 году СПГ с «Ямал СПГ» стали поставлять в самые разные уголки планеты: в Индию, Китай, Бразилию, Испанию. В 2019 году начались поставки в Японию.

Планируют строить еще один завод — «Арктик СПГ — 2» суммарной мощностью 18,3 млн тонн в год. Поэтапный запуск планируется в 2023—2025 годах. Многие крупные компании из разных стран посчитали этот проект перспективным и захотели в него войти. «Новатэк» продал по 10% французской Total, дочернему обществу Китайской национальной нефтегазовой корпорации (CNPC), дочернему обществу CNOOC, консорциуму Mitsui & Co и Японской национальной корпорации по нефти, газу и металлам JOGMEC.

Долго вели переговоры с государственной нефтегазовой компанией Саудовской Аравии Saudi Aramco, но пока что до продажи не дошли. Возможно, и не дойдут, так как изначально «Новатэк» планировал продать 40% «Арктик СПГ — 2», но все возможно… При этом уже заключили долгосрочные контракты по поставкам СПГ с этого проекта с крупными компаниями Vitol и Repsol.

Купили 51% акций «Криогаз-Высоцка» и запустили проект, включающий среднетоннажный СПГ-завод с портовой инфраструктурой на Балтийском море. СПГ оттуда будут поставлять мелким оптом и для использования в качестве газомоторного топлива.

Планируют строительство СПГ-терминалов для перевалки на Камчатке и в Мурманской области.

Расширяют флот для перевозки СПГ: заказывают постройку судов-газовозов и даже создают совместное предприятие с «Росатомом» для производства атомных ледоколов.

Ну и вдобавок ко всему «Новатэк» вводит в эксплуатацию новые месторождения.

Прогнозы производства СПГ до 2030 года. Источник: презентация компании

Почему акции могут вырасти

СПГ — очень перспективный рынок, так как газ — самое экологичное топливо. Даже в Китае задумались об этом и стараются отказываться от угля в пользу более экологичного топлива. СПГ можно доставлять по морю куда угодно — не нужно строить дорогостоящий трубопровод, как «Газпрому», и привязываться этой трубой к определенной локации доставки.

Интересы «Новатэка» совпадают с государственными — как в плане укрепления позиций России в качестве одного из ведущих экспортеров СПГ в мире, так и в развитии Северного морского пути и Арктики. Поэтому государство дает немалые налоговые льготы. Южно-Тамбейское месторождение, служащее для завода «Ямал СПГ» ресурсной базой, освобождено от налога на имущество и на добычу полезных ископаемых в первые 12 лет добычи на объем не более 250 млрд кубометров газа. Налог на прибыль снижен с 18 до 13,5%. До конца строительства «Ямал СПГ» освобожден от уплаты НДС на покупку оборудования, не имеющего аналогов в России. Еще на экспорт СПГ действует нулевая пошлина.

Вдобавок к налоговым льготам государство напрямую инвестирует в «Новатэк»: строительство инфраструктуры в Сабетте и постройка терминала «Утренний» для «Арктик СПГ — 2» идут за счет бюджета.

У «Новатэка» отличный кредитный рейтинг от ведущих мировых рейтинговых агентств. Обычно кредитный рейтинг компании ограничен рейтингом страны, так как государство считается более надежным, чем конкретная компания. С «Новатэком» немного парадоксальная ситуация: на данный момент все три ведущих мировых рейтинговых агентства (S&P, Fitch Ratings и Moody’s) дают «Новатэку» рейтинг на ступеньку выше, чем России.

«Новатэк» выкупает акции. Если про программу обратного выкупа акций «Лукойла» широко известно, то про программу «Новатэка» — нет, хотя на самом деле она длится уже несколько лет и в очередной раз продлена. Возможно, она не очень масштабная, но цену немного поддерживает.

Долгосрочное повышение дивидендов. Велика вероятность, что тренд сохранится: производственные и финансовые показатели растут, цена акций тоже, а руководство заявляет о повышении дивидендной доходности.

Хорошие мультипликаторы: исторически у «Новатэка» сейчас небольшой P / E, но он все равно самый большой в секторе, как у любой типичной растущей компании. ROE и соотношение долга и EBITDA тоже в порядке — причем последнее уверенно снижается.

Риски: конкуренты, мультипликаторы, дивиденды

Зависимость от конъюнктуры. «Новатэк» сильно зависит от цен на углеводороды. Например, сейчас цены на газ довольно низкие — это негативно сказывается на прибыли. К тому же, как и любой экспортер, «Новатэк» зависит от курса рубля. В первой половине 2019 года рубль укрепился. Если будет укрепляться и дальше, прибыль еще уменьшится из-за валютной переоценки.

Конкурентная среда. Газ вообще и СПГ в частности производит и продает большое количество компаний из разных стран. А чем конкурентнее среда, тем меньше маржинальность.

Высокие мультипликаторы. Как и любая растущая компания, «Новатэк» торгуется с довольно высокими мультипликаторами по сравнению с конкурентами. Плюс в целом цена находится в районе исторических максимумов. Потеря темпов роста или общая коррекция могут сильно подкосить цену акций.

Низкая дивдоходность. Фактически дивидендная доходность «Новатэка» — самая низкая в нефтегазовом секторе. С учетом огромных капитальных затрат велика вероятность, что она и останется небольшой в среднесрочной перспективе. Так что, если вы предпочитаете акции с приличной дивидендной доходностью здесь и сейчас, вряд ли «Новатэк» вас заинтересует.

Санкции. Этот дамоклов меч висит в принципе над всей Россией. В первой половине 2019 года о санкциях стали подзабывать, но в любой момент их — как в целом против России, так и конкретно против «Новатэка» — могут ужесточить, ведь компания выступает активным конкурентом американских производителей. И это может стать причиной серьезного ущерба ее бизнесу.

В итоге

«Новатэк» бурно растет по всем направлениям: в производстве, в финансах и в капитализации. И даже платит чуть-чуть дивидендов и регулярно повышает их абсолютный размер. Но этот бурный рост виден всем участникам рынка, поэтому компания оценена дороже конкурентов по нефтегазовому сектору. Так что инвестировать на короткий срок может быть не очень выгодно и не очень целесообразно, но при вложениях на год и больше эта акция может принести хорошую выгоду.

/templates/new/dleimages/no_icon.gif (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter