5 ноября 2019 Trade Like A Pro Власов Павел

Сегодня мы поговорим об одном из самых мощных сетапов Price Action, который при этом мало известен широкой публике.

Swing Failure Pattern — ложный пробой уровня максимума или минимума предыдущего свинга. Главным популяризатором этого паттерна является британский трейдер Том Данте, его статьи вы можете найти у нас на форуме.

Эффективность SFP такова, что после овладения навыками безошибочного определения этого сетапа многие трейдеры используют его как полноценную торговую систему. В обзоре предложен вариант работы по паттерну со стоп-лосом и тейк-профитом, рассмотрены вопросы мани менеджмента стратегии и примеры сделок.

SFP : как формируется и почему работает паттерн?

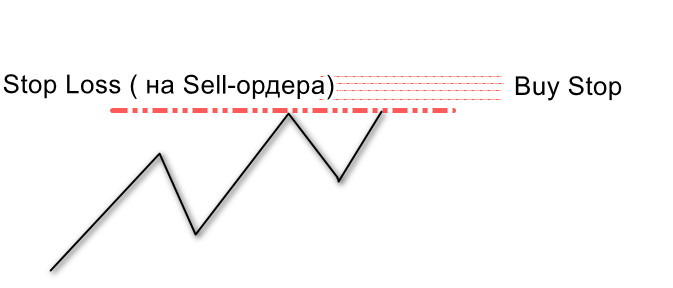

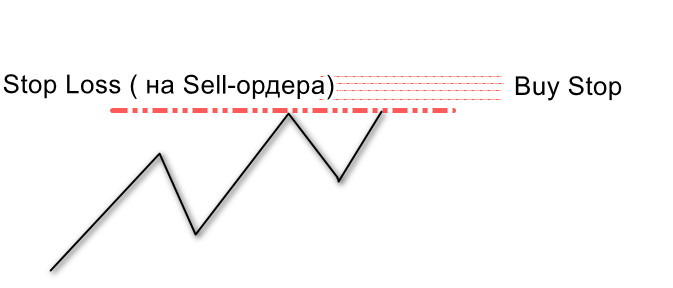

SFP возникает в результате неудачной попытки участников рынка сформировать новый свинг-хай или свинг-лоу. Неудача связана с желанием пула крупных спекулянтов или инвесторов воспользоваться скоплением ликвидности отложенных ордеров на пробой (Buy Stop, Sell Stop) и ордеров ограничения убытка (Stop-loss) для входа в позицию.

К размещению большого количества и большого объема отложек в сравнительно узком ценовом диапазоне приводит свинг, очень похожий на классический тренд. Трейдеров привлекает «чистое» движение вверх или вниз, они выставляют ордера практически в одном месте, чуть выше максимума или минимума, в надежде, что такой «нарисованный» тренд обязательно получит продолжение.

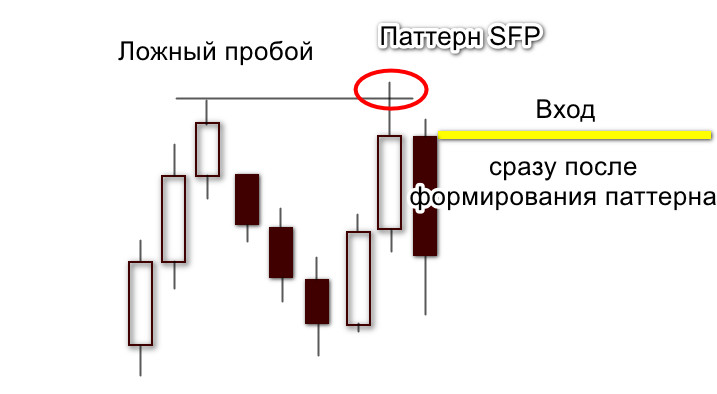

Описанный пример применительно к растущему тренду показан на картинке ниже. Очевидное движение валютной пары вверх приводит к желанию «заскочить» в рынок, поставив ордер сразу за ближайшим максимумом. Там же разместятся стопы участников торгов, оказавшихся, как им становится теперь очевидным, в позиции против тренда.

Крупным игрокам интересна совокупная ликвидность, которая образуется в этой зоне, как только ордера попадут на серверы брокера. Они видят в этом скоплении гарантированную возможность войти в рынок большим объемом за один раз, не повлияв на курс актива. Цена входа будет известна крупному игроку заранее, благодаря видимым объемам на сервере брокера и в стакане.

Дождавшись очередного свинг-хая и позволив хвосту свечи исполнить все отложенные ордера и стопы, чтобы объемы «вышли» в рынок, спекулянты совершат по рынку «зеркальную» сделку.

При этом свеча ложного пробоя может не отличаться от любой другой среднестатистической свечи, – задача маркет мейкеров поглотить объем, не изменив (ухудшив) цену во время сделки.

После срабатывания отложек на рынке возникает следующая ситуация: позиции шорт выбиты по стопу, быки уже в рынке и не могут помешать крупным игрокам «продавить» остановленный рост курса ниже, что и обеспечивает профит по паттерну SFP в 90% случаев.

Паттерн SFP: правила формирования и точки входа

SFP формируется на свинг-хай или свинг-лоу любого таймфрейма, однако наиболее предпочтительными для его поиска являются временные промежутки, начиная с H1.

Ложному пробою всегда предшествует четкая коррекция, оставляющая после себя «чистое поле» справа от предыдущего максимума или минимума.

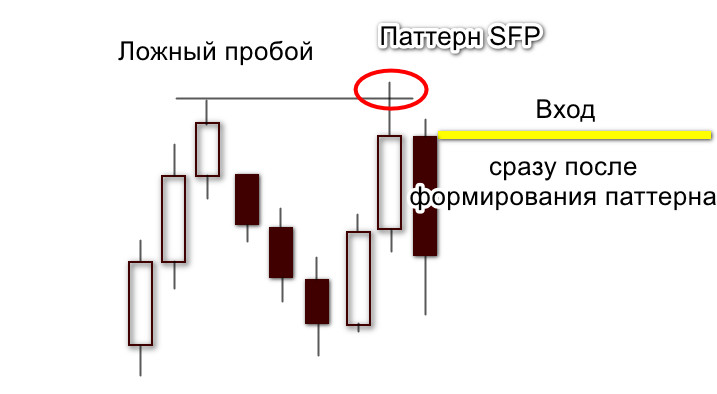

На рисунке ниже наглядно представлены этапы образования паттерна SFP на часовом графике EURUSD. После того, как на классическом нисходящем тренде возник очередной свинг-хай, курс значительно скорректировался, оставив возле этого максимума «чистое поле».

Дальнейший рост пары EURUSD привел к появлению свечи, хвост которой незначительно превысил предыдущий максимум, выводя тем самым отложенные ордера и стоп-лоссы в рынок. Несмотря на преобразование этих ордеров в реальные сделки лонг, рост не получил дальнейшего развития.

Это повод для входа: как только тело свечи закрылось ниже предыдущего максимума, открываем шорт на первых тиках новой свечи.

При поиске паттерна SFP главным условием для его образования должна быть очевидность тренда и коррекции, а также пробой предыдущего свинг уровня (максимума или минимума). Если имеются несколько экстремумов, то свеча паттерна в идеале должна пробить все предыдущие значения, либо хотя бы ближайший экстремум.

На рисунке ниже видно образование двух минимумов на коррекции растущего тренда. Свеча SFP-паттерна должна пробить оба значения свинг-лоу. Еще одной особенностью приведенного примера является зона флэта после коррекции. Она не противоречит принципу «свободного пространства» после минимума, причина ее образования – обычная низкая ночная ликвидность на паре EURUSD.

Как и в первом рассмотренном случае, вход по паттерну осуществляем по цене открытия следующей свечи, при этом сама свеча SFP может быть любой конфигурации, форм и размеров, следует только обращать внимание на обязательный перехай/перелоу и закрытие тела свечи выше/ниже экстремума.

Уровни стоп-лосс и тейк-профит для паттерна SFP

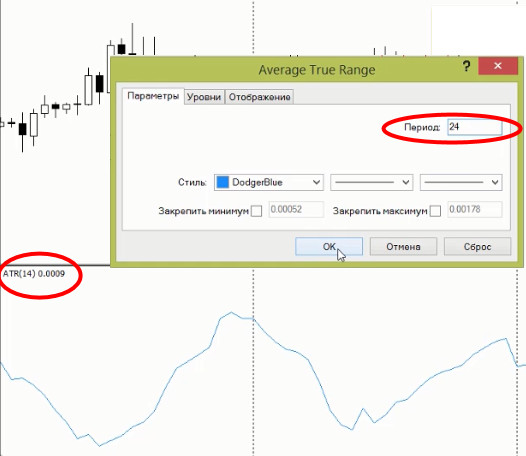

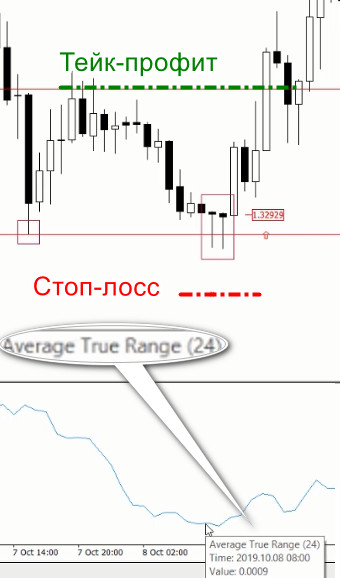

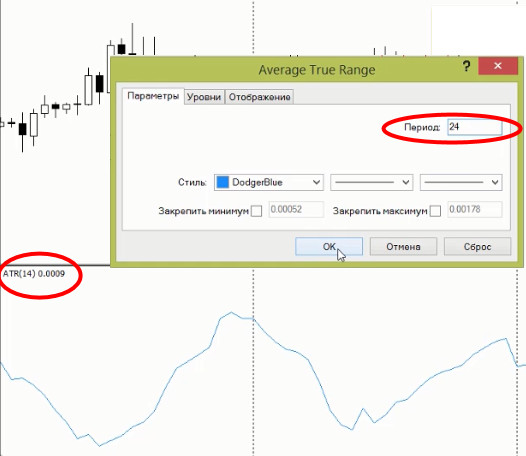

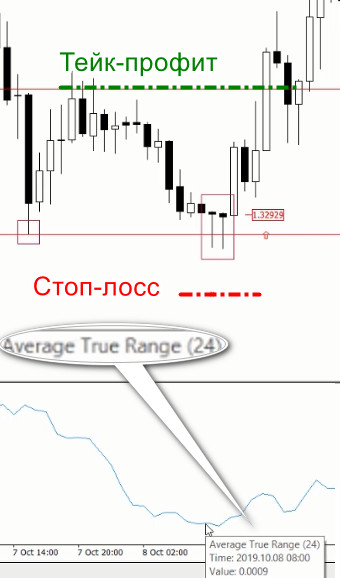

В стратегии лучше всего использовать динамичный стоп-лосс, размер которого можно определить с помощью индикатора ATR, измеряющего текущую волатильность на указанном трейдером периоде. Он подробно описан в отдельной статье нашего сайта.

Если трейдер занят поисками паттерна на часовом графике, тогда следует ставить стоп-лосс по размеру дневной волатильности. Измените в настройках индикатора период ATR на 24. На дневном таймфрейме можно оставить стандартное значение 14.

Значения индикатора в пунктах цены можно узнать наведением крестообразного курсора на свечу SFP. В примере ниже волатильность равна 9 пунктам, которые следует отсчитать от нижней точки.

Ордер на ограничение убытка позволяет трейдеру «пережить дубль»: иногда крупные игроки повторно тестируют зону потенциальных стопов, «высаживая» скальперов. Уровень защитного ордера не переставляется, но трейдер должен закрыть сделку вручную, если какая-либо свеча закроется ниже минимума (в случае с продажами — максимума) паттерна SFP.

Паттерн не рассчитан на долгосрочную или среднесрочную позицию, – задача трейдера состоит в том, чтобы «забрать отскок». Устанавливайте тейк-профит чуть ниже ближайшего максимума или выше минимума, на ближайшем уровне.

Важные особенности

Паттерн можно обнаружить на любом временном промежутке, но трейдерам стоит искать SFP, начиная с часовых свечей. Залогом успешной отработки ложного пробоя служит ликвидность отложенных ордеров и стопов, привлекающая крупных игроков, которой просто может не быть на мелких таймфреймах.

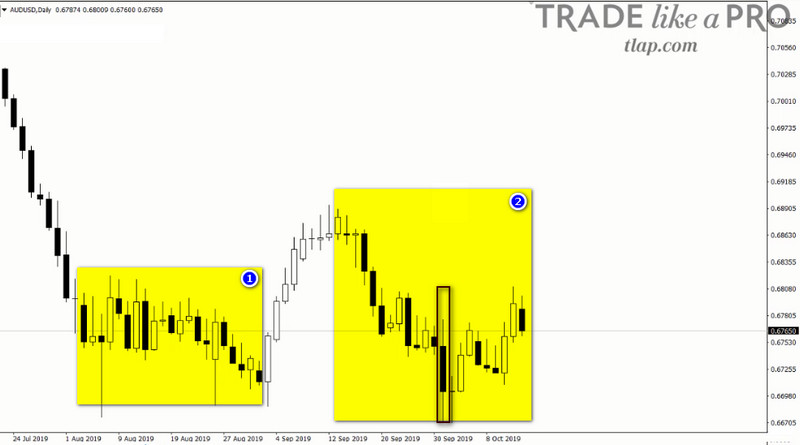

По той же причине важна очевидность отката от свинг-хая и свинг-лоу для всех участников торгов, не стоит искать паттерн на участках флета, на минимумах и максимумах которого не будет необходимого количества отложенных ордеров.

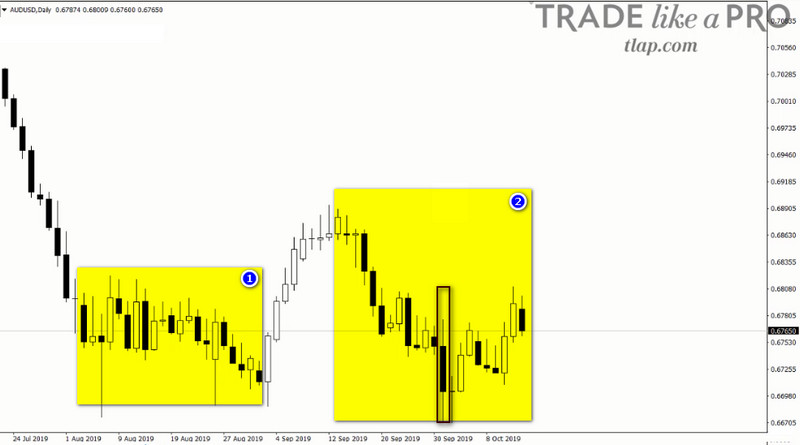

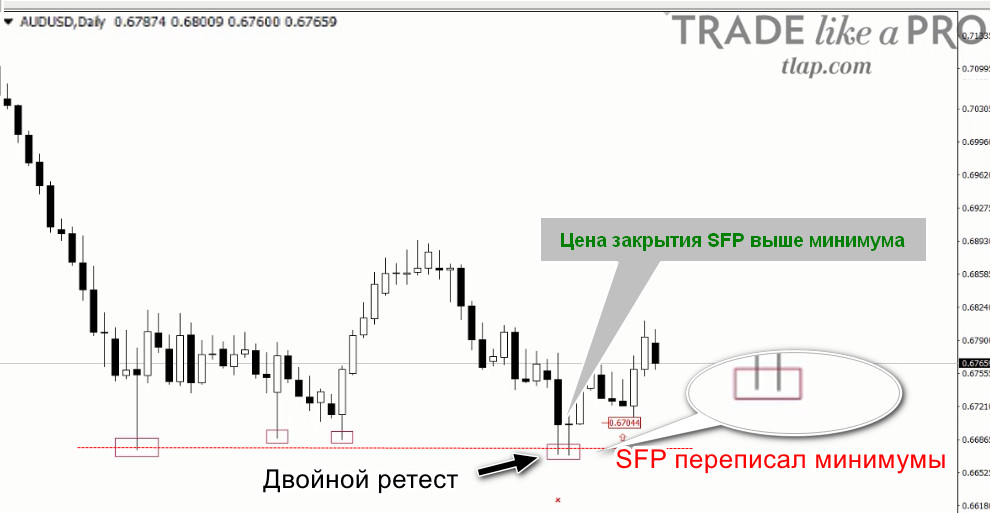

На графике ниже видно, что падение AUDUSD закончилось флэтом в зоне 1, паттерн SFP возникает только после значительного отскока и ретеста минимумов поддержки в зоне 2.

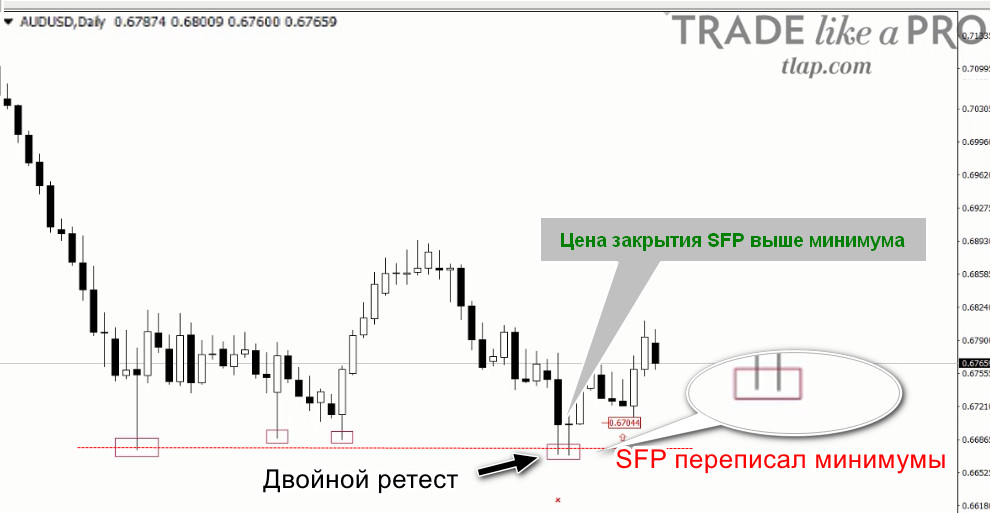

При скоплении нескольких минимумов подряд (двойное, тройное дно или вершины) свеча SFP должна в идеале хвостом пробить все предыдущие экстремумы, но при этом цена закрытия должна быть выше минимума (ниже максимума).

Форма свечи может быть любой, часто она будет похожа на пин-бар, допускается возможность ретеста, если он происходит в ближайшие рабочие промежутки (таймфреймы, выбранные трейдером).

Если уровни поддержки и сопротивления тестируются большое количество раз, каждый новый ложный пробой уменьшает вероятность образования паттерна SFP. Ориентируйтесь на три-четыре ретеста.

Стратегия работает на любых валютных парах, показывая отличные результаты при работе с USDCAD. Возможно использование паттерна на других инструментах, если трейдеры смогут учесть частые гэпы на открытии фондовых бирж.

Мани менеджмент стратегии

Высокая эффективность стратегии, не предполагает особых настроек мани менеджмента. Используйте стандартные значения риска, не более 1-2% на сделку. Калькулятор лота на сайте рассчитает автоматически необходимую долю инвестиций в выбранный инструмент, исходя из размера общего депозита.

Более подробно про мани менеджмент можно прочитать в тематической статье или найти другие материалы, вписав в поисковик искомое слово.

Примеры сделок

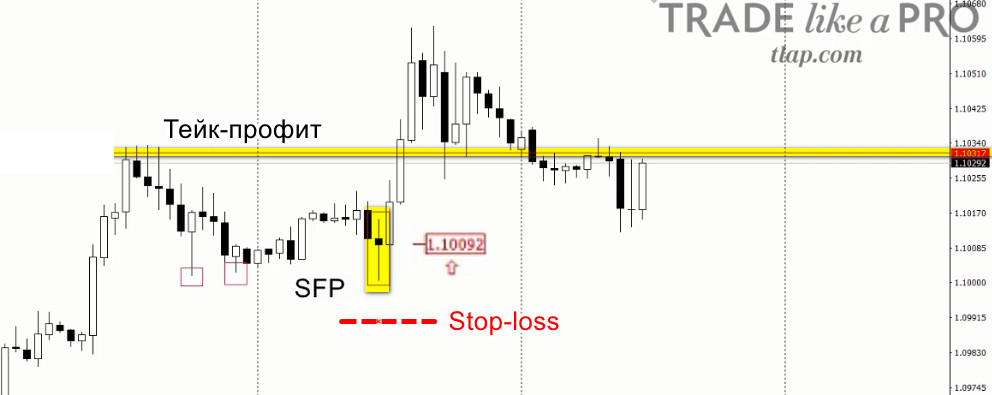

На минимуме нисходящего тренда пары USDCHF образовалась коррекция, вскоре «нарисовавшая» очередной максимум (1). Последовавшее за этим продолжение тренда оказалось неудачным, но достаточным для образования паттерна SFP на ретесте максимума в точке (2).

Предыдущие максимумы переписаны, при этом тело свечи не зашло за уровень сопротивления;

После свинг-хая прошло достаточно сильное трендовое движение.

Паттерн SFP не требует дополнительных подтверждений, входим в продажи на открытии следующей свечи. Стоп лосс определяем по индикатору ATR (14), где оставляем стандартные настройки, так как график дневной. Тейк профит разместим чуть выше локального минимума.

Такая стратегия позволила зафиксировать прибыль раньше разворота пары USDCHF на рост. Прибыль составила практически 100 пунктов при риске 1 к 1 (стоп равен тейку).

Торговля по паттерну SFP на дневных свечах прибыльна, но имеет недостаток – редкое появление сигналов. Таймфрейм H1 более удобен в этом плане, предлагая достаточную прибыль от сделки.

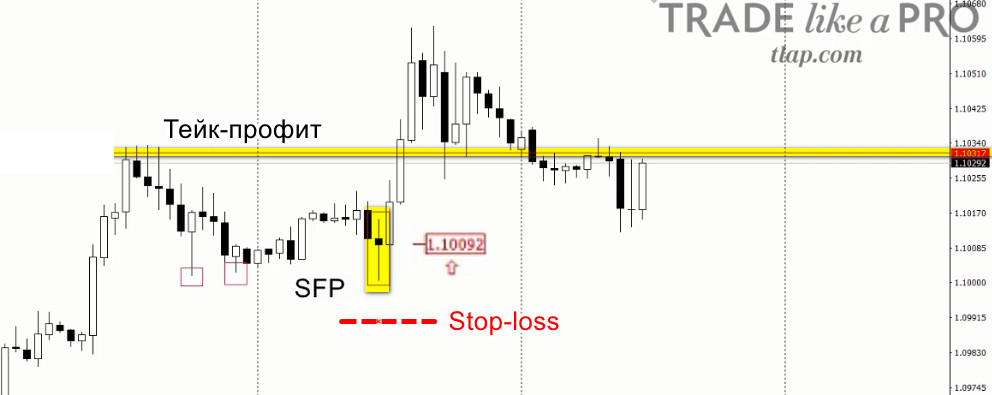

Это видно из часового графика USDCAD – наиболее подходящей для такой стратегии валютной пары. Паттерн возникает вместе с двойным дном, на ретесте очевиден пробой предыдущего минимума, позволивший крупным игрокам поглотить «отложки» стопов и Sell stop ордеров.

Мы не ждем подтверждений, поэтому входим сразу после закрытия свечи SFP. Сетап отрабатывает, несмотря на то, что последующая свеча еще раз тестирует поддержку.

Сразу после входа выставляем сначала стоп-лосс, равный значению индикатора ATR с периодом 24, и тейк-профит. Последний ставим чуть ближе предыдущего максимума, что обеспечивает нам профит 23 пункта.

Заключение

Ложный пробой часто приводит к упущенной прибыли и дополнительному стоп-лоссу. Паттерн SFP демонстрирует, как можно на нем заработать с вероятностью до 90%. Цифра показывает, что трейдерам стоит обратить на него свое внимание.

Понять механизм возникновения паттерна и различные вариации на тему увеличения профита можно из переводов статей и вебинаров Тома Данте, размещенных на нашем форуме. Единственное, что следует оставить без изменения, – это правила определения стоп-лосса. Он выполняет «страховочную роль» при повторных тестированиях.

http://tradelikeapro.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Swing Failure Pattern — ложный пробой уровня максимума или минимума предыдущего свинга. Главным популяризатором этого паттерна является британский трейдер Том Данте, его статьи вы можете найти у нас на форуме.

Эффективность SFP такова, что после овладения навыками безошибочного определения этого сетапа многие трейдеры используют его как полноценную торговую систему. В обзоре предложен вариант работы по паттерну со стоп-лосом и тейк-профитом, рассмотрены вопросы мани менеджмента стратегии и примеры сделок.

SFP : как формируется и почему работает паттерн?

SFP возникает в результате неудачной попытки участников рынка сформировать новый свинг-хай или свинг-лоу. Неудача связана с желанием пула крупных спекулянтов или инвесторов воспользоваться скоплением ликвидности отложенных ордеров на пробой (Buy Stop, Sell Stop) и ордеров ограничения убытка (Stop-loss) для входа в позицию.

К размещению большого количества и большого объема отложек в сравнительно узком ценовом диапазоне приводит свинг, очень похожий на классический тренд. Трейдеров привлекает «чистое» движение вверх или вниз, они выставляют ордера практически в одном месте, чуть выше максимума или минимума, в надежде, что такой «нарисованный» тренд обязательно получит продолжение.

Описанный пример применительно к растущему тренду показан на картинке ниже. Очевидное движение валютной пары вверх приводит к желанию «заскочить» в рынок, поставив ордер сразу за ближайшим максимумом. Там же разместятся стопы участников торгов, оказавшихся, как им становится теперь очевидным, в позиции против тренда.

Крупным игрокам интересна совокупная ликвидность, которая образуется в этой зоне, как только ордера попадут на серверы брокера. Они видят в этом скоплении гарантированную возможность войти в рынок большим объемом за один раз, не повлияв на курс актива. Цена входа будет известна крупному игроку заранее, благодаря видимым объемам на сервере брокера и в стакане.

Дождавшись очередного свинг-хая и позволив хвосту свечи исполнить все отложенные ордера и стопы, чтобы объемы «вышли» в рынок, спекулянты совершат по рынку «зеркальную» сделку.

При этом свеча ложного пробоя может не отличаться от любой другой среднестатистической свечи, – задача маркет мейкеров поглотить объем, не изменив (ухудшив) цену во время сделки.

После срабатывания отложек на рынке возникает следующая ситуация: позиции шорт выбиты по стопу, быки уже в рынке и не могут помешать крупным игрокам «продавить» остановленный рост курса ниже, что и обеспечивает профит по паттерну SFP в 90% случаев.

Паттерн SFP: правила формирования и точки входа

SFP формируется на свинг-хай или свинг-лоу любого таймфрейма, однако наиболее предпочтительными для его поиска являются временные промежутки, начиная с H1.

Ложному пробою всегда предшествует четкая коррекция, оставляющая после себя «чистое поле» справа от предыдущего максимума или минимума.

На рисунке ниже наглядно представлены этапы образования паттерна SFP на часовом графике EURUSD. После того, как на классическом нисходящем тренде возник очередной свинг-хай, курс значительно скорректировался, оставив возле этого максимума «чистое поле».

Дальнейший рост пары EURUSD привел к появлению свечи, хвост которой незначительно превысил предыдущий максимум, выводя тем самым отложенные ордера и стоп-лоссы в рынок. Несмотря на преобразование этих ордеров в реальные сделки лонг, рост не получил дальнейшего развития.

Это повод для входа: как только тело свечи закрылось ниже предыдущего максимума, открываем шорт на первых тиках новой свечи.

При поиске паттерна SFP главным условием для его образования должна быть очевидность тренда и коррекции, а также пробой предыдущего свинг уровня (максимума или минимума). Если имеются несколько экстремумов, то свеча паттерна в идеале должна пробить все предыдущие значения, либо хотя бы ближайший экстремум.

На рисунке ниже видно образование двух минимумов на коррекции растущего тренда. Свеча SFP-паттерна должна пробить оба значения свинг-лоу. Еще одной особенностью приведенного примера является зона флэта после коррекции. Она не противоречит принципу «свободного пространства» после минимума, причина ее образования – обычная низкая ночная ликвидность на паре EURUSD.

Как и в первом рассмотренном случае, вход по паттерну осуществляем по цене открытия следующей свечи, при этом сама свеча SFP может быть любой конфигурации, форм и размеров, следует только обращать внимание на обязательный перехай/перелоу и закрытие тела свечи выше/ниже экстремума.

Уровни стоп-лосс и тейк-профит для паттерна SFP

В стратегии лучше всего использовать динамичный стоп-лосс, размер которого можно определить с помощью индикатора ATR, измеряющего текущую волатильность на указанном трейдером периоде. Он подробно описан в отдельной статье нашего сайта.

Если трейдер занят поисками паттерна на часовом графике, тогда следует ставить стоп-лосс по размеру дневной волатильности. Измените в настройках индикатора период ATR на 24. На дневном таймфрейме можно оставить стандартное значение 14.

Значения индикатора в пунктах цены можно узнать наведением крестообразного курсора на свечу SFP. В примере ниже волатильность равна 9 пунктам, которые следует отсчитать от нижней точки.

Ордер на ограничение убытка позволяет трейдеру «пережить дубль»: иногда крупные игроки повторно тестируют зону потенциальных стопов, «высаживая» скальперов. Уровень защитного ордера не переставляется, но трейдер должен закрыть сделку вручную, если какая-либо свеча закроется ниже минимума (в случае с продажами — максимума) паттерна SFP.

Паттерн не рассчитан на долгосрочную или среднесрочную позицию, – задача трейдера состоит в том, чтобы «забрать отскок». Устанавливайте тейк-профит чуть ниже ближайшего максимума или выше минимума, на ближайшем уровне.

Важные особенности

Паттерн можно обнаружить на любом временном промежутке, но трейдерам стоит искать SFP, начиная с часовых свечей. Залогом успешной отработки ложного пробоя служит ликвидность отложенных ордеров и стопов, привлекающая крупных игроков, которой просто может не быть на мелких таймфреймах.

По той же причине важна очевидность отката от свинг-хая и свинг-лоу для всех участников торгов, не стоит искать паттерн на участках флета, на минимумах и максимумах которого не будет необходимого количества отложенных ордеров.

На графике ниже видно, что падение AUDUSD закончилось флэтом в зоне 1, паттерн SFP возникает только после значительного отскока и ретеста минимумов поддержки в зоне 2.

При скоплении нескольких минимумов подряд (двойное, тройное дно или вершины) свеча SFP должна в идеале хвостом пробить все предыдущие экстремумы, но при этом цена закрытия должна быть выше минимума (ниже максимума).

Форма свечи может быть любой, часто она будет похожа на пин-бар, допускается возможность ретеста, если он происходит в ближайшие рабочие промежутки (таймфреймы, выбранные трейдером).

Если уровни поддержки и сопротивления тестируются большое количество раз, каждый новый ложный пробой уменьшает вероятность образования паттерна SFP. Ориентируйтесь на три-четыре ретеста.

Стратегия работает на любых валютных парах, показывая отличные результаты при работе с USDCAD. Возможно использование паттерна на других инструментах, если трейдеры смогут учесть частые гэпы на открытии фондовых бирж.

Мани менеджмент стратегии

Высокая эффективность стратегии, не предполагает особых настроек мани менеджмента. Используйте стандартные значения риска, не более 1-2% на сделку. Калькулятор лота на сайте рассчитает автоматически необходимую долю инвестиций в выбранный инструмент, исходя из размера общего депозита.

Более подробно про мани менеджмент можно прочитать в тематической статье или найти другие материалы, вписав в поисковик искомое слово.

Примеры сделок

На минимуме нисходящего тренда пары USDCHF образовалась коррекция, вскоре «нарисовавшая» очередной максимум (1). Последовавшее за этим продолжение тренда оказалось неудачным, но достаточным для образования паттерна SFP на ретесте максимума в точке (2).

Предыдущие максимумы переписаны, при этом тело свечи не зашло за уровень сопротивления;

После свинг-хая прошло достаточно сильное трендовое движение.

Паттерн SFP не требует дополнительных подтверждений, входим в продажи на открытии следующей свечи. Стоп лосс определяем по индикатору ATR (14), где оставляем стандартные настройки, так как график дневной. Тейк профит разместим чуть выше локального минимума.

Такая стратегия позволила зафиксировать прибыль раньше разворота пары USDCHF на рост. Прибыль составила практически 100 пунктов при риске 1 к 1 (стоп равен тейку).

Торговля по паттерну SFP на дневных свечах прибыльна, но имеет недостаток – редкое появление сигналов. Таймфрейм H1 более удобен в этом плане, предлагая достаточную прибыль от сделки.

Это видно из часового графика USDCAD – наиболее подходящей для такой стратегии валютной пары. Паттерн возникает вместе с двойным дном, на ретесте очевиден пробой предыдущего минимума, позволивший крупным игрокам поглотить «отложки» стопов и Sell stop ордеров.

Мы не ждем подтверждений, поэтому входим сразу после закрытия свечи SFP. Сетап отрабатывает, несмотря на то, что последующая свеча еще раз тестирует поддержку.

Сразу после входа выставляем сначала стоп-лосс, равный значению индикатора ATR с периодом 24, и тейк-профит. Последний ставим чуть ближе предыдущего максимума, что обеспечивает нам профит 23 пункта.

Заключение

Ложный пробой часто приводит к упущенной прибыли и дополнительному стоп-лоссу. Паттерн SFP демонстрирует, как можно на нем заработать с вероятностью до 90%. Цифра показывает, что трейдерам стоит обратить на него свое внимание.

Понять механизм возникновения паттерна и различные вариации на тему увеличения профита можно из переводов статей и вебинаров Тома Данте, размещенных на нашем форуме. Единственное, что следует оставить без изменения, – это правила определения стоп-лосса. Он выполняет «страховочную роль» при повторных тестированиях.

http://tradelikeapro.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter