8 ноября 2019 smart-lab.ru Халепа Евгений

Мой свежий обзор по состоянию ликвидности в США. Для удобства и более оперативной информации предлагаю подписаться на мой канал в телеграмм https://t.me/khtrader

Продолжаю пристально следить за состоянием ликвидности в денежном секторе США. Сегодня вышел полный блок статистики от Федерального банка Нью-Йорка.

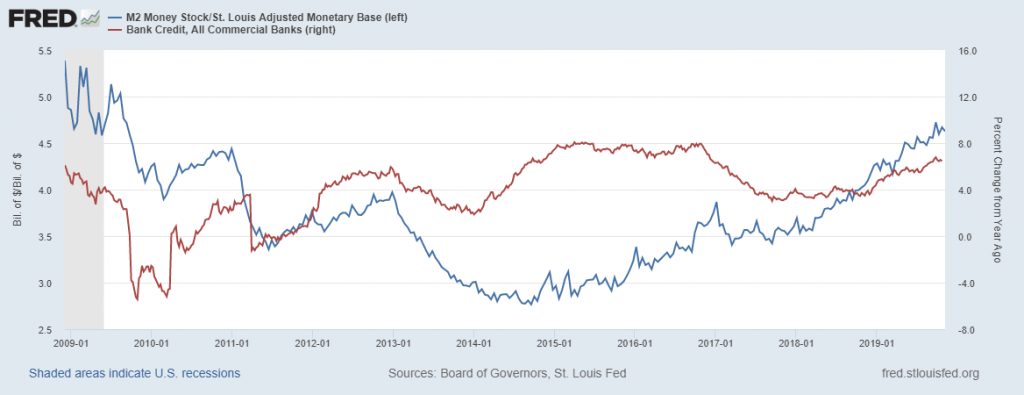

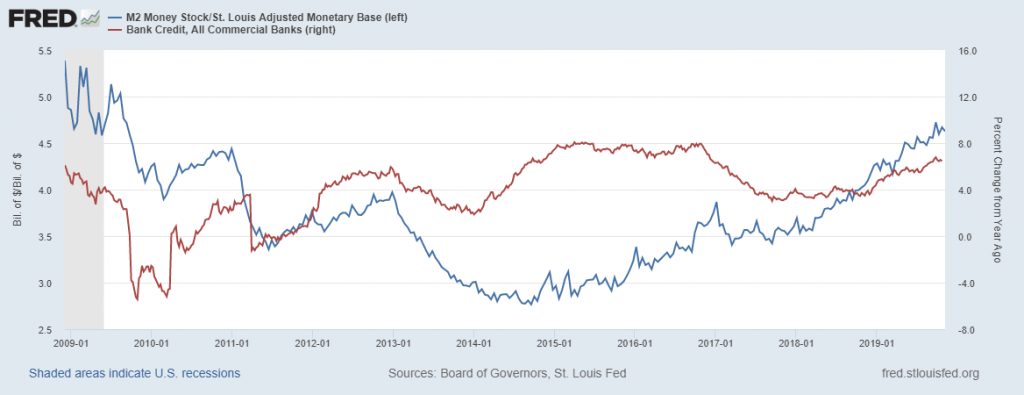

Пожалуй стоит начать с обзора структуры ликвидности в США, которая после мини-цикла снижения ставки изменилась. На начало ноября денежная база выросла на 44 млрд долларов, денежная масса на 40 млрд долларов. Это указывает на то, что наконец-то ликвидность переходит из «почти денег» в «деньги», что замедляет рост банковского мультипликатора. В свою очередь, это тормозит годовые темпы роста кредитования. Иллюстрация к данным процессам представлена на следующей картинке

Синяя линия — это банковский мультипликатор. Мы видим, что показатель достиг уровня 2009 года и замедлился, также как и годовая динамика кредитования.

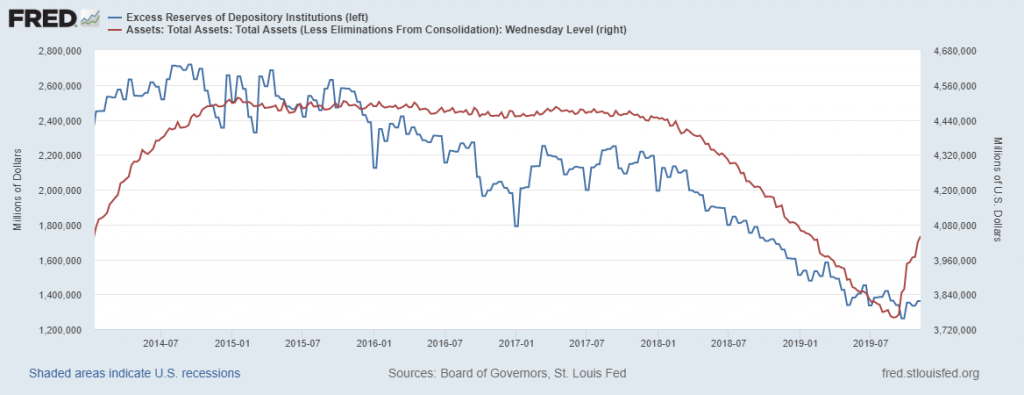

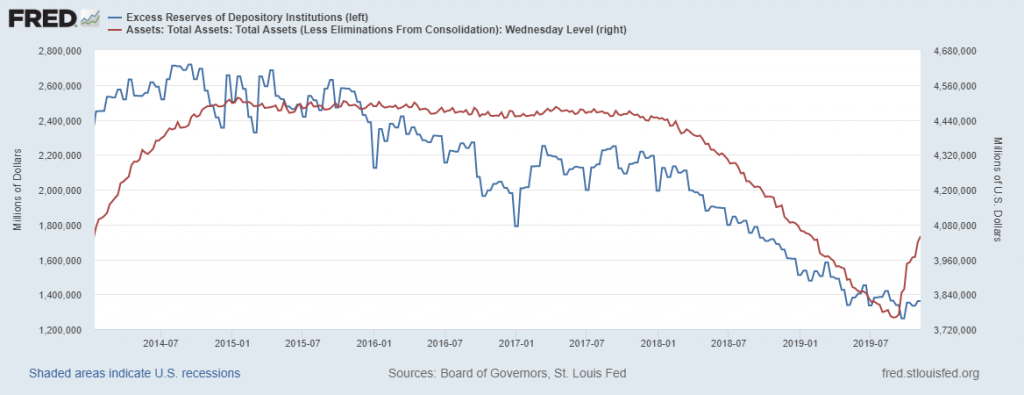

Далее нас интересует состояния баланса ФРС и избыточные резервы коммерческих банков.

Невооруженным взглядом видно, что ситуация с расширением предложения ликвидности от ФРС недостаточна для того, что бы увеличить избыточные резервы. На неделе баланс ФРС вырос на 20 млрд долларов (синяя линия), в то время как избыточные резервы на месте.

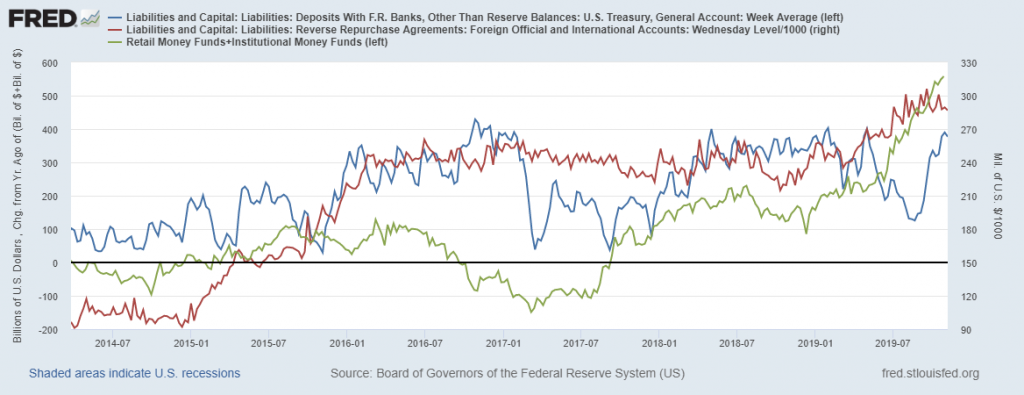

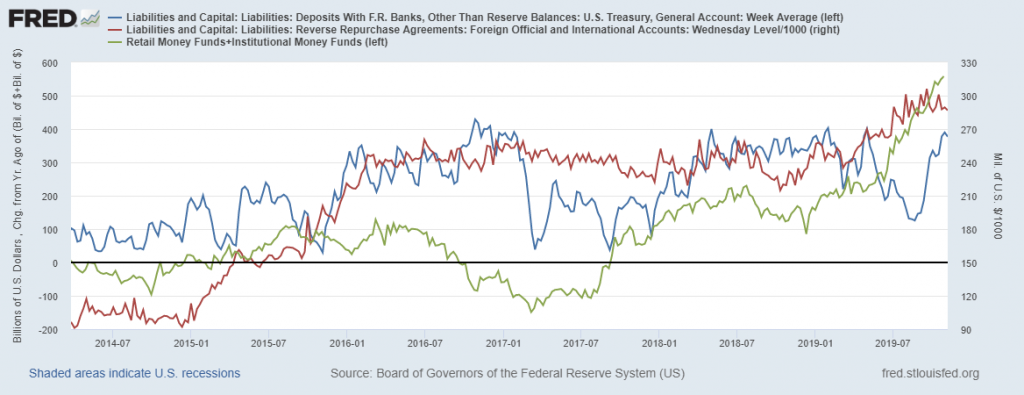

Далее рассмотрим, на мой взгляд, основные направления поглощения ликвидности

Синяя линия — это счет Казначейства, на начало ноября счет немного просел на 12 млрд долларов. Вероятно это связано с выплатой зарплат госслужащим. Для адекватной оценки нужно еще пару недель, что выявить наметившийся тренд.

Красная линия — это обратные сделки РЕПО нерезидентам (институционалам). Показатель перестал расти, но остается на высоких уровнях.

Зеленая линия — это совокупный денежный поток в денежные фонды, т.е. те участники рынка, которые вкладывают деньги своих клиентов в короткие облигации и депозиты. Показатель отображен в динамике от года к году. Мы видим, что инвестора продолжают нести деньги на денежный рынок, в надежде заработать на курсовой разнице от снижения ставок. За год занесли 500 млрд долларов.

На три компонента приходится 1 трлн долларов ликвидности, что является около 30% баланса ФРС.

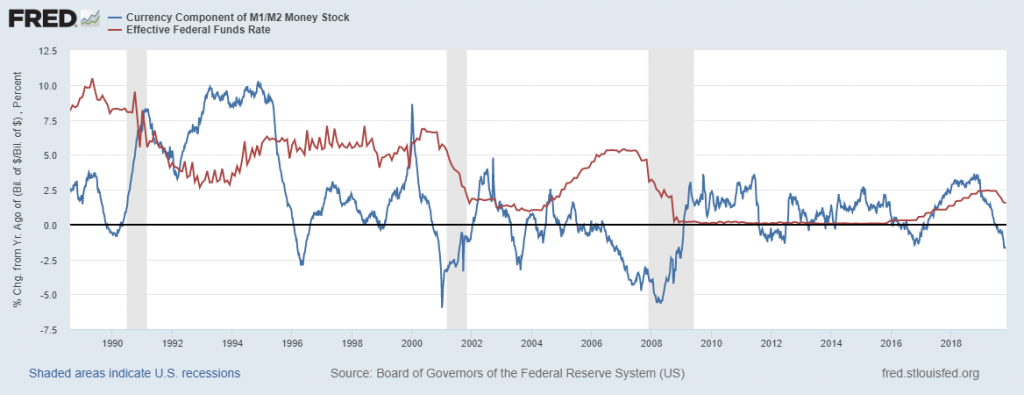

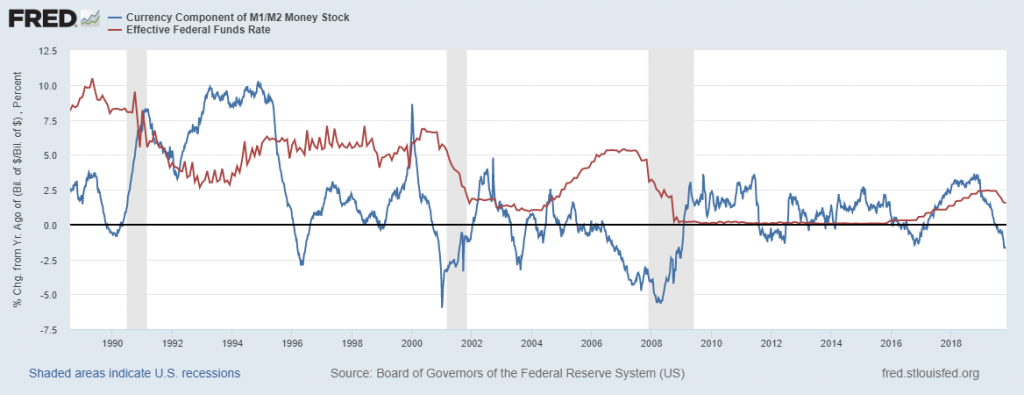

Такое положение дел сильно влияет на параметр расходов в экономике. На картинке ниже представлен мультипликатор оценки состояния спроса на деньги в качестве платежных средств (наличные). Это соотношения наличных денег к М2

Синяя линия — это мультипликатор в годовой динамике.

Красная линия — это эффективная ставка.

Мы видим, что с ростом ставки спрос на наличные сокращается, т.к. растет альтернативная стоимость денег, и домохозяйства предпочитают сберегать под более высокие ставки. Параллельный рост с 2016 года не является аномалией, т.к. была снижена ставка налога, что и расширило расходы домохозяйств.

При этом, менее ликвидные деньги т.н. «почти деньги» с ростом ставки растут, на сегодня М2 в США в годовом выражении вырос до 6,9%, что гораздо выше темпов роста ВВП. При прочих равных, это можно отнести к стимулированию экономики.

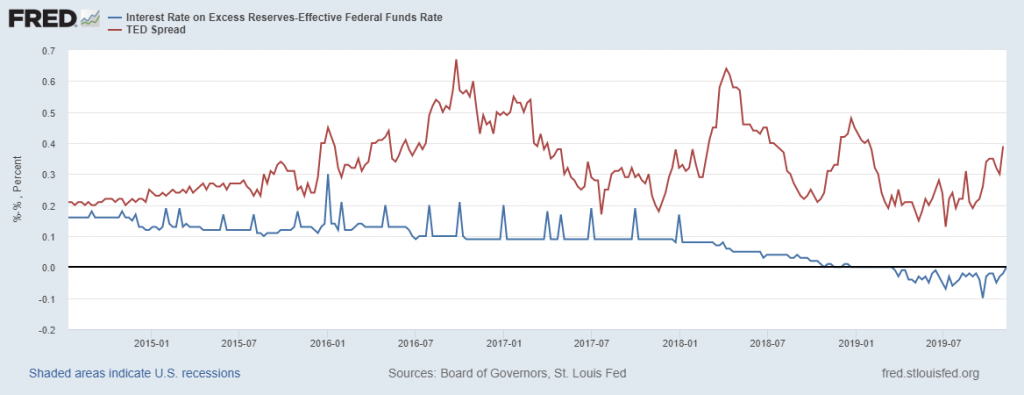

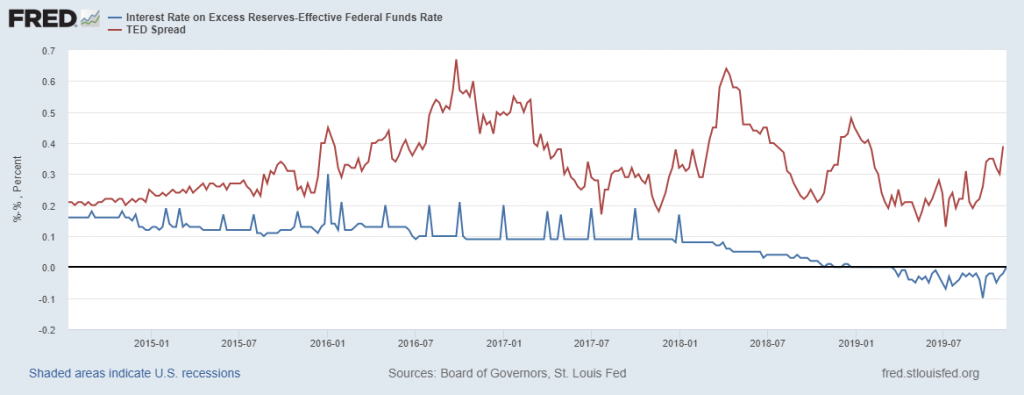

Завершим анализ обзором ставок в США.

Синяя линия — это спред между ставкой по избыточным резервам и эффективной ставкой. Ставка по резервам носит статичный характер и назначается ФРС с привязкой к учетной ставке, в то время как эффективная ставка- рыночная, и формируется балансом спроса\предложения. Мы видим, что после резких провалов в отрицательной зоне, эффективная ставка сравнялась с рекомендуемым уровнем ставок ФРС. Это благоприятно для ликвидности в США.

В тоже время, ставка по долларовой ликвидности на еврорынке (Лондон) начала расти относительно эффективной ставки в США. Это отмечено ТЕД-спредом, который оценивает состояние ликвидности по доллару на мировом рынке. Это сигнализирует о нехватке долларов на еврорынке.

Проблема с долларовой ликвидность не снята, но улучшается.

Оценим настроения по ставкам среди торговцев фьючерсов на 30-дневные векселя торгуемые на Чикагской товарной бирже.

Мы видим, что обратные календарные спреды, отображенные синими линиями, падают. Это сигнализирует о том, что до марта месяца снижения ставок не ждут.

ВЫВОДЫ

Исходя из вышесказанного можно вывести главное, ситуация с ликвидностью в США улучшается, напряжение снято. Но давление на ликвидность со стороны Казначейства, иностранных инвесторов и потоков в активы денежного рынка — остаются.

Счет Казначейства, циклично, подошел к своим пикам, и есть шансы на перелив ликвидности в виде госрасходов. А вот спрос от нерезидентов может продолжать давить, что держит в напряжении Пауэлла и Ко.

Уже очевидно, что ФРС взяла вектор на расширение ликвидности и инструменты у нее есть, на мой взгляд ставку больше снижать не нужно. Можно взять паузу.

С ростом расширения спроса, при прочих равных, будет запущена инфляция, что хорошо для экономики и плохо для иностранного капитала. Это может запустить отток капиталов нерезидентов и освободит ликвидность.

ЧЕГО ЖДАТЬ НА РЫНКАХ

Освобождения ликвидности окажет давление на доллар и поддержит экономику. Что позитивно для фондового и товарного рынков. При этом кривая доходности придет в норму, т.е. доходность по дальнему краю будет расти относительно ставок денежного рынка.

А вот золото, йена, франк имеют все шансы на продолжение роста.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Продолжаю пристально следить за состоянием ликвидности в денежном секторе США. Сегодня вышел полный блок статистики от Федерального банка Нью-Йорка.

Пожалуй стоит начать с обзора структуры ликвидности в США, которая после мини-цикла снижения ставки изменилась. На начало ноября денежная база выросла на 44 млрд долларов, денежная масса на 40 млрд долларов. Это указывает на то, что наконец-то ликвидность переходит из «почти денег» в «деньги», что замедляет рост банковского мультипликатора. В свою очередь, это тормозит годовые темпы роста кредитования. Иллюстрация к данным процессам представлена на следующей картинке

Синяя линия — это банковский мультипликатор. Мы видим, что показатель достиг уровня 2009 года и замедлился, также как и годовая динамика кредитования.

Далее нас интересует состояния баланса ФРС и избыточные резервы коммерческих банков.

Невооруженным взглядом видно, что ситуация с расширением предложения ликвидности от ФРС недостаточна для того, что бы увеличить избыточные резервы. На неделе баланс ФРС вырос на 20 млрд долларов (синяя линия), в то время как избыточные резервы на месте.

Далее рассмотрим, на мой взгляд, основные направления поглощения ликвидности

Синяя линия — это счет Казначейства, на начало ноября счет немного просел на 12 млрд долларов. Вероятно это связано с выплатой зарплат госслужащим. Для адекватной оценки нужно еще пару недель, что выявить наметившийся тренд.

Красная линия — это обратные сделки РЕПО нерезидентам (институционалам). Показатель перестал расти, но остается на высоких уровнях.

Зеленая линия — это совокупный денежный поток в денежные фонды, т.е. те участники рынка, которые вкладывают деньги своих клиентов в короткие облигации и депозиты. Показатель отображен в динамике от года к году. Мы видим, что инвестора продолжают нести деньги на денежный рынок, в надежде заработать на курсовой разнице от снижения ставок. За год занесли 500 млрд долларов.

На три компонента приходится 1 трлн долларов ликвидности, что является около 30% баланса ФРС.

Такое положение дел сильно влияет на параметр расходов в экономике. На картинке ниже представлен мультипликатор оценки состояния спроса на деньги в качестве платежных средств (наличные). Это соотношения наличных денег к М2

Синяя линия — это мультипликатор в годовой динамике.

Красная линия — это эффективная ставка.

Мы видим, что с ростом ставки спрос на наличные сокращается, т.к. растет альтернативная стоимость денег, и домохозяйства предпочитают сберегать под более высокие ставки. Параллельный рост с 2016 года не является аномалией, т.к. была снижена ставка налога, что и расширило расходы домохозяйств.

При этом, менее ликвидные деньги т.н. «почти деньги» с ростом ставки растут, на сегодня М2 в США в годовом выражении вырос до 6,9%, что гораздо выше темпов роста ВВП. При прочих равных, это можно отнести к стимулированию экономики.

Завершим анализ обзором ставок в США.

Синяя линия — это спред между ставкой по избыточным резервам и эффективной ставкой. Ставка по резервам носит статичный характер и назначается ФРС с привязкой к учетной ставке, в то время как эффективная ставка- рыночная, и формируется балансом спроса\предложения. Мы видим, что после резких провалов в отрицательной зоне, эффективная ставка сравнялась с рекомендуемым уровнем ставок ФРС. Это благоприятно для ликвидности в США.

В тоже время, ставка по долларовой ликвидности на еврорынке (Лондон) начала расти относительно эффективной ставки в США. Это отмечено ТЕД-спредом, который оценивает состояние ликвидности по доллару на мировом рынке. Это сигнализирует о нехватке долларов на еврорынке.

Проблема с долларовой ликвидность не снята, но улучшается.

Оценим настроения по ставкам среди торговцев фьючерсов на 30-дневные векселя торгуемые на Чикагской товарной бирже.

Мы видим, что обратные календарные спреды, отображенные синими линиями, падают. Это сигнализирует о том, что до марта месяца снижения ставок не ждут.

ВЫВОДЫ

Исходя из вышесказанного можно вывести главное, ситуация с ликвидностью в США улучшается, напряжение снято. Но давление на ликвидность со стороны Казначейства, иностранных инвесторов и потоков в активы денежного рынка — остаются.

Счет Казначейства, циклично, подошел к своим пикам, и есть шансы на перелив ликвидности в виде госрасходов. А вот спрос от нерезидентов может продолжать давить, что держит в напряжении Пауэлла и Ко.

Уже очевидно, что ФРС взяла вектор на расширение ликвидности и инструменты у нее есть, на мой взгляд ставку больше снижать не нужно. Можно взять паузу.

С ростом расширения спроса, при прочих равных, будет запущена инфляция, что хорошо для экономики и плохо для иностранного капитала. Это может запустить отток капиталов нерезидентов и освободит ликвидность.

ЧЕГО ЖДАТЬ НА РЫНКАХ

Освобождения ликвидности окажет давление на доллар и поддержит экономику. Что позитивно для фондового и товарного рынков. При этом кривая доходности придет в норму, т.е. доходность по дальнему краю будет расти относительно ставок денежного рынка.

А вот золото, йена, франк имеют все шансы на продолжение роста.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter