3 января 2020 banki.ru Кошкаров Альберт

Российские компании наращивают объем выплат акционерам, и этот год может стать одним из самых «урожайных». Какие бумаги могут принести инвестору стабильные и высокие дивиденды?

В прошлом году российский рынок показал рост на 27% (с учетом дивидендов на 35%), индекс Мосбиржи прочно закрепился на новом историческом максимуме — выше 3 000 пунктов. Число брокерских счетов выросло вдвое. Привлекательность рынка акций для инвесторов обеспечили высокие дивиденды. Многие компании заметно увеличили выплаты акционерам. Например, дивиденд на акцию Сбербанка вырос по сравнению с 2018 годом на 33%, «Газпром» поднял выплаты вдвое. Найти доходность выше 10% инвесторы могли даже среди акций крупных эмитентов.

В этом году стратегия покупки акций под будущие дивиденды как никогда актуальна. Особенно на фоне падающих доходностей по банковским депозитам и облигациям. Тем более что многие компании уже сообщили о планах наращивать выплаты. По оценкам аналитика компании «Атон» Михаила Ганелина, дивиденды продолжат расти в ближайшие три года, а накопленная дивидендная доходность многих «голубых фишек» за этот период может превысить 30%. Кроме того, если продолжится рост рынка, инвесторы смогут дополнительно заработать на росте стоимости акций. Рассказываем, какие бумаги точно стоит иметь в своем портфеле.

«Газпром». Мечта акционера

Долгое время «национальное достояние» практически не обращало внимание на своих миноритариев, предпочитая тратить доходы на строительство трубопроводов и другие мегапроекты. Не исполнялась даже директива правительства, согласно которой госкомпании должны выплачивать акционерам не менее чем половину прибыли. В 2018 году «Газпром» направил на дивиденды всего 190,3 млрд рублей, или 26,6% от прибыли.

В декабре прошлого года правление компании одобрило новую дивидендную политику. С 2020 года компания начнет планомерно наращивать дивиденды. По итогам 2019 года на выплаты будет потрачено 30% от скорректированной прибыли по МСФО, а к 2022 году «Газпром» рассчитывает выйти на свой целевой показатель — 50% от прибыли. Как ожидают аналитики Альфа-Банка, рост дивидендов вкупе с сокращением капитальных затрат компании может способствовать дальнейшему росту котировок акций «Газпрома» до 300 рублей. В прошлом году бумаги компании поднялись в цене на 64%, она стала лидером по капитализации на российском рынке (почти 6 трлн рублей), заметно опередив по этому показателю Сбербанк и «Роснефть».

Продуктовый виджет

Риски: снижение цен на газ, введение новых санкций, а также рост капитальных расходов. Как сообщают СМИ, у компании есть планы по строительству газохимического комплекса на Ямале стоимостью 1 трлн рублей. В случае превышения долга над доналоговой прибылью в 2,5 раза дивиденды могут быть снижены (сейчас это соотношение составляет чуть больше 1). На чистую прибыль компании влияют разница курсов валют, признание потерь от обесценения основных средств и разница между долей в прибыли ассоциированных организаций и поступлениями от них.

Сбербанк. Долгий путь к триллиону

Одна из самых старых дивидендных историй на российском рынке, хотя долгое время размер выплат компании оставлял желать лучшего. С 2016 года банк планомерно наращивает выплаты и уже в этом году рассчитывает заплатить акционерам до 50% от прибыли. В этом году коэффициент выплат составил 43,5%. В итоге размер дивиденда на акцию может достичь 20 рублей, а по прогнозам «БКС Брокер», по итогам 2020 года банк может выплатить свыше 22 рублей на акцию при условии, что достигнет поставленной цели по прибыли — получить 1 трлн рублей. С учетом текущих котировок дивидендная доходность может составить около 9%. А по префам — выше 10%.

Способность крупнейшего банка страны получить рекордную прибыль остается под вопросом, особенно на фоне снижения ставок. По итогам девяти месяцев 2019 года банк заработал 702 млрд рублей (плюс 8% год к году), при этом доходы от кредитной деятельности снизились. На текущий год банк заложил снижение чистой процентной маржи. По прогнозам аналитика «Фридом Финанс» Александра Осина, с учетом возможного замедления банковского кредитования, что также может повлиять на показатели Сбербанка.

Риски: снижение рентабельности бизнеса, рост затрат на «экосистему», смена акционеров. В декабре Reuters сообщил о том, что в правительстве обсуждается передача контрольного пакета государству. Кроме того, по мнению аналитиков, стоимость Сбербанка уже достаточно высока: рыночная капитализация банка в 1,2 раза выше его балансовой стоимости. С начала 2019 года котировки выросли на 31%. Это означает, что потенциал роста его акций низкий, котировки во многом поддерживаются ожиданиями дивидендов. Осенью банк готовится принять новую дивидендную стратегию на три года.

«ЛУКОЙЛ». Дорого и надежно

В прошлом году компания утвердила новую дивидендную политику, согласно которой намерена направлять на выплаты не менее 100% скорректированного свободного денежного потока (FCF). Выплаты будут производиться дважды в год. С учетом того, что этот показатель у «ЛУКОЙЛа» растет из года в год (за девять месяцев 2019 года FCF вырос на 51%) и здесь компания значительно опережает конкурентов по отрасли, новость очень позитивная для инвесторов. Впрочем, есть и «ложка дегтя»: ежегодной индексации выплат теперь не будет, а это означает, что дивиденды могут как расти, так и снижаться.

По расчетам аналитиков, по итогам 2019 года компания может заплатить до 480 рублей на акцию, что примерно соответствует доходности 8—9%. Кроме того, несмотря на сильный рост котировок в последние 2—3 года (только в прошлом году котировки поднялись на 30%), у акций «ЛУКОЙЛа» остается важный фактор поддержки: компания регулярно выкупает свои акции с рынка. В октябре руководство заявило о досрочном завершении очередной программы на 3 млрд долларов, однако не исключено, что после этого будет объявлен новый buy back.

Риски: падение цен на нефть, изменения налогового законодательства в части НДПИ, зависимость размера дивидендов от расходов на выкуп акций. Также риском является возможная смена основного акционера. В октябре 2019 года на рынке прошел слух о переговорах о продаже акций «Сургутнефтегазу», однако «ЛУКОЙЛ» опроверг информацию. Глава «ЛУКОЙЛа» Вагит Алекперов в интервью газете Financial Times, отвечая на вопрос о возможном поглощении компании «Роснефтью», также сообщил, что пока не планирует продавать бизнес и намерен еще 3—5 лет оставаться у ее руля.

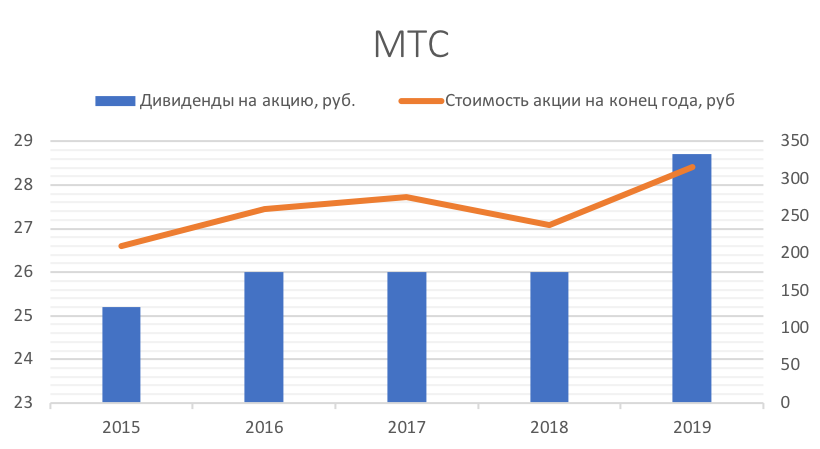

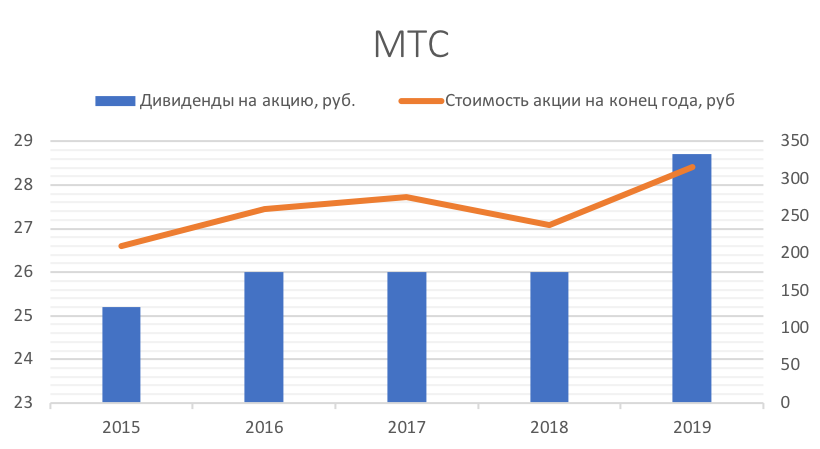

МТС. Долги и щедрость

Более 44% акций телекоммуникационной компании принадлежит холдингу Владимира Евтушенкова АФК «Система», которому еще предстоит разбираться с последствиями судебной тяжбы с «Роснефтью» и снижать свою долговую нагрузку. В ноябре компании пришлось даже пойти на реструктуризацию кредита перед Сбербанком и продать на SPO пакет акций «Детского мира». На этом фоне щедрость компании «МТС», объявившей в прошлом году о спецдивидендах с дохода от продажи своего украинского бизнеса, вполне объяснима. За счет внеплановой выплаты дивидендная доходность акций МТС в этом году может составить 12—13%. По расчетам «БКС Брокер», всего за 2020 год компания может выплатить акционерам свыше 400 рублей на акцию.

В прошлом году оператор заработал рекордную выручку, по итогам девяти месяцев прибыль составила 48,7 млрд рублей против убытка 7,3 млрд рублей годом ранее. По итогам 2019 года руководство МТС надеется увеличить показатели выручки на 6—7%. В ноябре МТС представили новую стратегию развития, в которой говорится о намерении инвестировать не менее чем 20% капзатрат в развитие новых цифровых сервисов (big data, Интернет вещей и др.), а также подтвердили готовность сохранить минимальные выплаты акционерам до 2021 года на уровне 28 рублей на акцию.

Риски: повышенные затраты на развитие телеком-инфраструктуры, изменения в законодательстве, касающиеся регулирования рынка телекоммуникаций и Интернета.

«Норильский никель». Лучше, чем золото

Энергетический кризис в ЮАР, являющейся одним из крупнейших поставщиков на мировой рынок палладия, стал настоящим подарком отечественным металлургам. На фоне выросших цен на палладий (в декабре унция этого металла торговалась в Лондоне выше 1 500 долларов) акции «Норильского никеля» обновили максимумы, с начала года их котировки выросли на 50%. И, судя по прогнозам аналитиков Альфа-Банка, это еще не предел. В этом году на фоне повышенного спроса на палладий они ожидают роста котировок еще на 26%.

Размер дивидендов «Норильского никеля» привязан к доналоговой прибыли и зависит от ее отношения к чистому долгу. По итогам первого полугодия 2019 года EBITDA компании выросла на 21% до 3,7 млрд долларов, а показатель «чистый долг / EBITDA» снизился до 0,8. По оценкам аналитиков «Атона», по итогам 2019 года доналоговая прибыль «Норильского никеля» может вырасти до 8,7 млрд долларов, что существенно выше ожиданий рынка. Это означает, что акционеры смогут рассчитывать на щедрые выплаты (до 60% EBITDA), а доходность вложений в акции компании, по прогнозам аналитиков, в 2020 году составит около 12—13%.

Риски: ужесточение торговой войны и падение спроса на металлы, рост капитальных затрат на разработку месторождений никеля. В 2020—2021 годах капитальные вложения в проекты вырастут с 2,5 млрд до 3—3,4 млрд долларов. Впрочем, как считают аналитики Sberbank CIB, в среднесрочной перспективе они будут меньше, чем прогнозирует компания.

http://www.banki.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В прошлом году российский рынок показал рост на 27% (с учетом дивидендов на 35%), индекс Мосбиржи прочно закрепился на новом историческом максимуме — выше 3 000 пунктов. Число брокерских счетов выросло вдвое. Привлекательность рынка акций для инвесторов обеспечили высокие дивиденды. Многие компании заметно увеличили выплаты акционерам. Например, дивиденд на акцию Сбербанка вырос по сравнению с 2018 годом на 33%, «Газпром» поднял выплаты вдвое. Найти доходность выше 10% инвесторы могли даже среди акций крупных эмитентов.

В этом году стратегия покупки акций под будущие дивиденды как никогда актуальна. Особенно на фоне падающих доходностей по банковским депозитам и облигациям. Тем более что многие компании уже сообщили о планах наращивать выплаты. По оценкам аналитика компании «Атон» Михаила Ганелина, дивиденды продолжат расти в ближайшие три года, а накопленная дивидендная доходность многих «голубых фишек» за этот период может превысить 30%. Кроме того, если продолжится рост рынка, инвесторы смогут дополнительно заработать на росте стоимости акций. Рассказываем, какие бумаги точно стоит иметь в своем портфеле.

«Газпром». Мечта акционера

Долгое время «национальное достояние» практически не обращало внимание на своих миноритариев, предпочитая тратить доходы на строительство трубопроводов и другие мегапроекты. Не исполнялась даже директива правительства, согласно которой госкомпании должны выплачивать акционерам не менее чем половину прибыли. В 2018 году «Газпром» направил на дивиденды всего 190,3 млрд рублей, или 26,6% от прибыли.

В декабре прошлого года правление компании одобрило новую дивидендную политику. С 2020 года компания начнет планомерно наращивать дивиденды. По итогам 2019 года на выплаты будет потрачено 30% от скорректированной прибыли по МСФО, а к 2022 году «Газпром» рассчитывает выйти на свой целевой показатель — 50% от прибыли. Как ожидают аналитики Альфа-Банка, рост дивидендов вкупе с сокращением капитальных затрат компании может способствовать дальнейшему росту котировок акций «Газпрома» до 300 рублей. В прошлом году бумаги компании поднялись в цене на 64%, она стала лидером по капитализации на российском рынке (почти 6 трлн рублей), заметно опередив по этому показателю Сбербанк и «Роснефть».

Продуктовый виджет

Риски: снижение цен на газ, введение новых санкций, а также рост капитальных расходов. Как сообщают СМИ, у компании есть планы по строительству газохимического комплекса на Ямале стоимостью 1 трлн рублей. В случае превышения долга над доналоговой прибылью в 2,5 раза дивиденды могут быть снижены (сейчас это соотношение составляет чуть больше 1). На чистую прибыль компании влияют разница курсов валют, признание потерь от обесценения основных средств и разница между долей в прибыли ассоциированных организаций и поступлениями от них.

Сбербанк. Долгий путь к триллиону

Одна из самых старых дивидендных историй на российском рынке, хотя долгое время размер выплат компании оставлял желать лучшего. С 2016 года банк планомерно наращивает выплаты и уже в этом году рассчитывает заплатить акционерам до 50% от прибыли. В этом году коэффициент выплат составил 43,5%. В итоге размер дивиденда на акцию может достичь 20 рублей, а по прогнозам «БКС Брокер», по итогам 2020 года банк может выплатить свыше 22 рублей на акцию при условии, что достигнет поставленной цели по прибыли — получить 1 трлн рублей. С учетом текущих котировок дивидендная доходность может составить около 9%. А по префам — выше 10%.

Способность крупнейшего банка страны получить рекордную прибыль остается под вопросом, особенно на фоне снижения ставок. По итогам девяти месяцев 2019 года банк заработал 702 млрд рублей (плюс 8% год к году), при этом доходы от кредитной деятельности снизились. На текущий год банк заложил снижение чистой процентной маржи. По прогнозам аналитика «Фридом Финанс» Александра Осина, с учетом возможного замедления банковского кредитования, что также может повлиять на показатели Сбербанка.

Риски: снижение рентабельности бизнеса, рост затрат на «экосистему», смена акционеров. В декабре Reuters сообщил о том, что в правительстве обсуждается передача контрольного пакета государству. Кроме того, по мнению аналитиков, стоимость Сбербанка уже достаточно высока: рыночная капитализация банка в 1,2 раза выше его балансовой стоимости. С начала 2019 года котировки выросли на 31%. Это означает, что потенциал роста его акций низкий, котировки во многом поддерживаются ожиданиями дивидендов. Осенью банк готовится принять новую дивидендную стратегию на три года.

«ЛУКОЙЛ». Дорого и надежно

В прошлом году компания утвердила новую дивидендную политику, согласно которой намерена направлять на выплаты не менее 100% скорректированного свободного денежного потока (FCF). Выплаты будут производиться дважды в год. С учетом того, что этот показатель у «ЛУКОЙЛа» растет из года в год (за девять месяцев 2019 года FCF вырос на 51%) и здесь компания значительно опережает конкурентов по отрасли, новость очень позитивная для инвесторов. Впрочем, есть и «ложка дегтя»: ежегодной индексации выплат теперь не будет, а это означает, что дивиденды могут как расти, так и снижаться.

По расчетам аналитиков, по итогам 2019 года компания может заплатить до 480 рублей на акцию, что примерно соответствует доходности 8—9%. Кроме того, несмотря на сильный рост котировок в последние 2—3 года (только в прошлом году котировки поднялись на 30%), у акций «ЛУКОЙЛа» остается важный фактор поддержки: компания регулярно выкупает свои акции с рынка. В октябре руководство заявило о досрочном завершении очередной программы на 3 млрд долларов, однако не исключено, что после этого будет объявлен новый buy back.

Риски: падение цен на нефть, изменения налогового законодательства в части НДПИ, зависимость размера дивидендов от расходов на выкуп акций. Также риском является возможная смена основного акционера. В октябре 2019 года на рынке прошел слух о переговорах о продаже акций «Сургутнефтегазу», однако «ЛУКОЙЛ» опроверг информацию. Глава «ЛУКОЙЛа» Вагит Алекперов в интервью газете Financial Times, отвечая на вопрос о возможном поглощении компании «Роснефтью», также сообщил, что пока не планирует продавать бизнес и намерен еще 3—5 лет оставаться у ее руля.

МТС. Долги и щедрость

Более 44% акций телекоммуникационной компании принадлежит холдингу Владимира Евтушенкова АФК «Система», которому еще предстоит разбираться с последствиями судебной тяжбы с «Роснефтью» и снижать свою долговую нагрузку. В ноябре компании пришлось даже пойти на реструктуризацию кредита перед Сбербанком и продать на SPO пакет акций «Детского мира». На этом фоне щедрость компании «МТС», объявившей в прошлом году о спецдивидендах с дохода от продажи своего украинского бизнеса, вполне объяснима. За счет внеплановой выплаты дивидендная доходность акций МТС в этом году может составить 12—13%. По расчетам «БКС Брокер», всего за 2020 год компания может выплатить акционерам свыше 400 рублей на акцию.

В прошлом году оператор заработал рекордную выручку, по итогам девяти месяцев прибыль составила 48,7 млрд рублей против убытка 7,3 млрд рублей годом ранее. По итогам 2019 года руководство МТС надеется увеличить показатели выручки на 6—7%. В ноябре МТС представили новую стратегию развития, в которой говорится о намерении инвестировать не менее чем 20% капзатрат в развитие новых цифровых сервисов (big data, Интернет вещей и др.), а также подтвердили готовность сохранить минимальные выплаты акционерам до 2021 года на уровне 28 рублей на акцию.

Риски: повышенные затраты на развитие телеком-инфраструктуры, изменения в законодательстве, касающиеся регулирования рынка телекоммуникаций и Интернета.

«Норильский никель». Лучше, чем золото

Энергетический кризис в ЮАР, являющейся одним из крупнейших поставщиков на мировой рынок палладия, стал настоящим подарком отечественным металлургам. На фоне выросших цен на палладий (в декабре унция этого металла торговалась в Лондоне выше 1 500 долларов) акции «Норильского никеля» обновили максимумы, с начала года их котировки выросли на 50%. И, судя по прогнозам аналитиков Альфа-Банка, это еще не предел. В этом году на фоне повышенного спроса на палладий они ожидают роста котировок еще на 26%.

Размер дивидендов «Норильского никеля» привязан к доналоговой прибыли и зависит от ее отношения к чистому долгу. По итогам первого полугодия 2019 года EBITDA компании выросла на 21% до 3,7 млрд долларов, а показатель «чистый долг / EBITDA» снизился до 0,8. По оценкам аналитиков «Атона», по итогам 2019 года доналоговая прибыль «Норильского никеля» может вырасти до 8,7 млрд долларов, что существенно выше ожиданий рынка. Это означает, что акционеры смогут рассчитывать на щедрые выплаты (до 60% EBITDA), а доходность вложений в акции компании, по прогнозам аналитиков, в 2020 году составит около 12—13%.

Риски: ужесточение торговой войны и падение спроса на металлы, рост капитальных затрат на разработку месторождений никеля. В 2020—2021 годах капитальные вложения в проекты вырастут с 2,5 млрд до 3—3,4 млрд долларов. Впрочем, как считают аналитики Sberbank CIB, в среднесрочной перспективе они будут меньше, чем прогнозирует компания.

http://www.banki.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter