3 февраля 2020 РБК Ломская Татьяна

Стремительный рост российского рынка акций в 2019 году на четверть обеспечил взлет котировок «Газпрома», еще больше четверти добавили Сбербанк и ЛУКОЙЛ. В США история схожа — доля крупнейших компаний в росте доходит до 30–40%

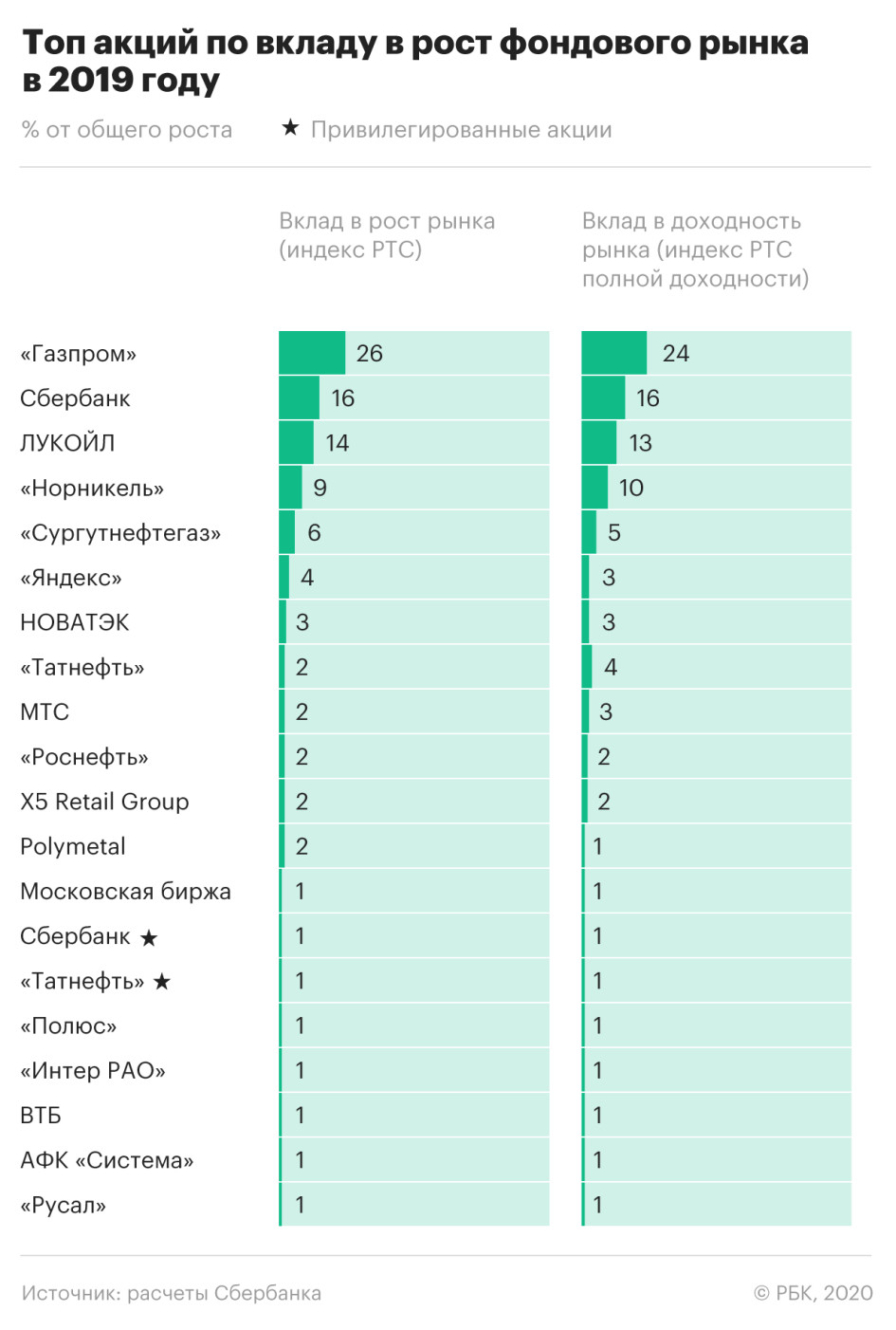

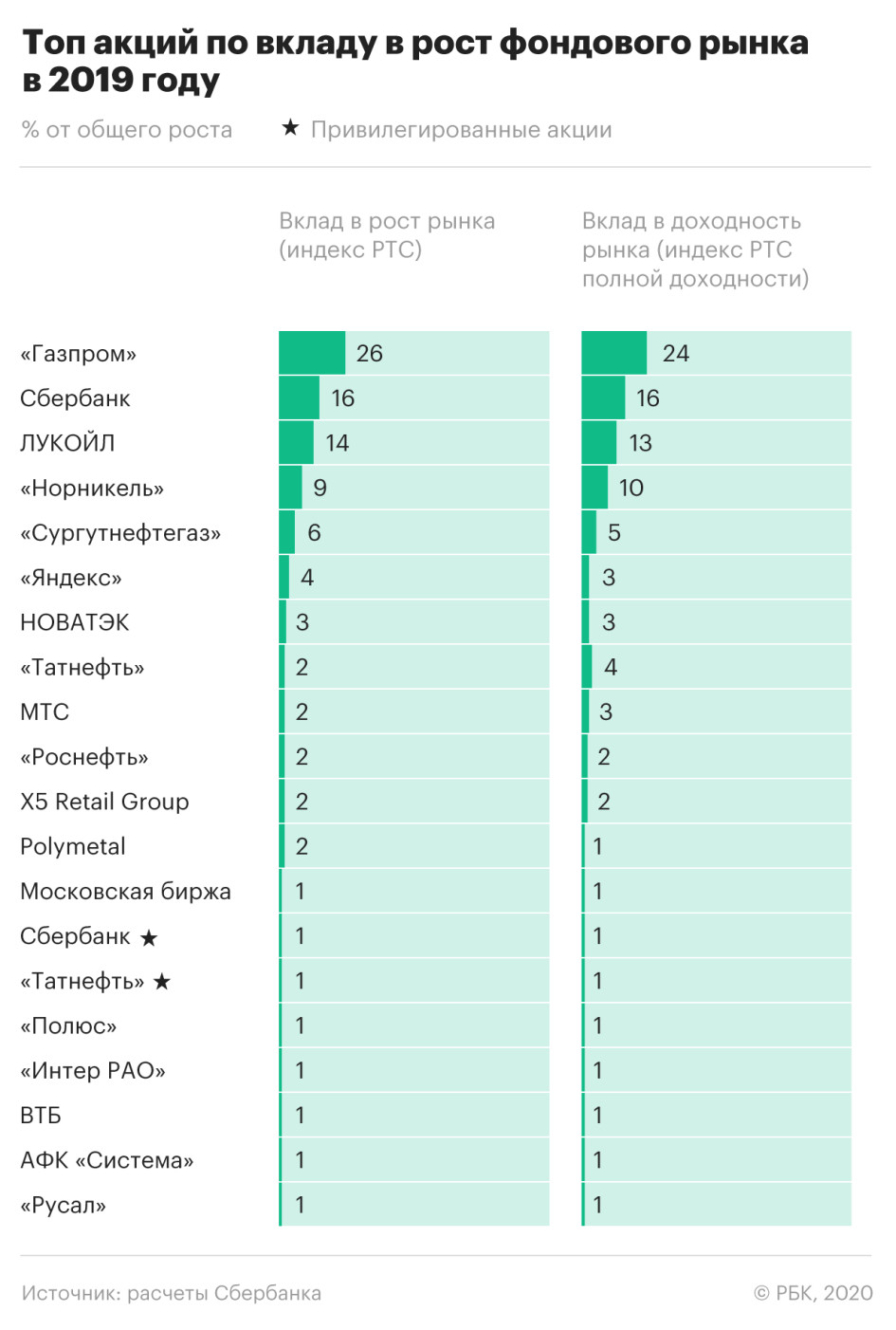

Более половины роста российского рынка акций в 2019 году обеспечили бумаги всего трех компаний — «Газпрома», Сбербанка и ЛУКОЙЛа, свидетельствуют расчеты Сбербанка (есть у РБК). Один из двух основных индексов российского фондового рынка — рассчитываемый в долларах индекс РТС — за год вырос на 42%, а с учетом дивидендов (индекс РТС полной доходности) — на 53%. Российские акции в прошлом году стали одними из самых высокодоходных вложений в мире.

Четверть всего роста рынка акций (26%) пришлась на бумаги единственного эмитента — «Газпрома». Еще 16% дали бумаги Сбербанка и 14% — ЛУКОЙЛа, то есть они совокупно обеспечили 56% роста рынка. Акции «Норильского никеля» дали еще 9% прироста, на пятом месте по вкладу — бумаги «Сургутнефтегаза» (6%). На десятку эмитентов, в которую помимо перечисленных вошли также «Яндекс», НОВАТЭК, «Татнефть», МТС и «Роснефть», пришлось уже 84% всего годового роста индекса РТС.

Практически аналогичным в процентном соотношении был вклад эмитентов и в рост совокупной доходности рынка акций (стоимости акций с учетом дивидендов), следует из данных Сбербанка.

Лидеры рынка

Вклад в рост индекса — это производная от двух величин: собственно роста цены той или иной бумаги и ее веса в базе расчета индекса, поясняет главный исполнительный директор «ВТБ Капитал Инвестиции» Владимир Потапов. Компании-тяжеловесы — «Газпром», Сбербанк и ЛУКОЙЛ (вес каждой составляет 12–15%) — априори имеют большее влияние, а когда, как в случае «Газпрома», резко вырастает направленная на дивиденды прибыль или, как в случае с ЛУКОЙЛом, проводится масштабный обратный выкуп акций с выплатой щедрых дивидендов, фондовый индекс получает мощный импульс для движения вверх. Бумаги «Газпрома» росли на ожиданиях выплаты высоких дивидендов, ЛУКОЙЛа — на программе обратного выкупа, «Норильского никеля» — на стремительном росте стоимости палладия, перечисляет аналитик «Финама» Сергей Дроздов.

Щедрые дивиденды

По итогам 2018 года «Газпром» заплатил самый большой объем дивидендов в истории России, обогнав по этому показателю Сбербанк, — 383,2 млрд руб., или 27% прибыли по МСФО. В декабре правление «Газпрома» утвердило постепенный переход на выплаты акционерам 50% чистой прибыли по МСФО, на чем в последние годы настаивал Минфин. Согласно новой программе, по итогам 2019 года «Газпром» выплатит инвесторам в виде дивидендов 30% прибыли, 2020-го — 40%, 2021-го — 50%.

До объявления дивидендов «Газпрома» лидером по их объему был Сбербанк, направивший по итогам 2018 года акционерам 361,4 млрд руб., или 43,5% от чистой прибыли по МСФО. Акции Сбербанка пользуются высокой популярностью у нерезидентов, поэтому их действия приводят к значительным изменениям котировок банка.

ЛУКОЙЛ в октябре запустил новый этап программы обратного выкупа своих акций (buy-back) на бирже на общую сумму до $3 млрд, которая продлится до конца декабря 2022 года. Тогда же совет директоров ЛУКОЙЛа изменил дивидендную политику и решил направлять на дивиденды не менее 100% от скорректированного свободного денежного потока компании, а не долю от чистой прибыли.

Что касается взлета акций «Сургутнефтегаза», котировки которого в конце октября без явного повода подскочили на 28% (по итогам года — почти на 90%), а капитализация выросла до 2 трлн руб., то это была спекуляция на слухах, считает гендиректор УК «Спутник — Управление активами» Александр Лосев: «Трейдеров, читающих Telegram-каналы, необходимо увольнять без права когда-либо подходить к биржевым терминалам ближе чем на 200 м». Рост «Сургутнефтегаза» породил много вопросов и спекуляций, но компания фундаментально выглядела недооцененной относительно размера валютной подушки, спорит старший аналитик «БКС Премьер» Сергей Суверов. В то же время Потапов замечает, что влияние «Сургутнефтегаза» на рост рынка, несмотря на 100-процентный рост котировок осенью, было ограничено его относительно скромным весом в индексе (около 3%).

Почему рынок растет на нескольких акциях

Концентрация основного движения фондового индекса в узкой группе эмитентов — явление нетипичное с исторической точки зрения, рассуждает аналитик Газпромбанка Илья Фролов: «Наиболее весовые бумаги, как правило, уступают по темпам роста менее капитализированным». С другой стороны, сейчас в индекс РТС включено всего 39 акций, а доля «Газпрома», ЛУКОЙЛа и Сбербанка близка к предельно допустимой с учетом ограничивающего коэффициента. Суммарная доля трех акций в индексе — 41%, уточняет Фролов. Поэтому в текущих рыночных условиях эксперт «каких-либо аномалий» не видит.

Все большая доля инвестиций на мировых рынках осуществляется через биржевые фонды (ETF), в прошлом году их доля на рынке инвестиционных услуг превысила 14%, продолжает Фролов. Это простые пассивные инвестиционные стратегии, где самый большой приток денег получают акции с наибольшим весом в индексе. В результате даже на самом крупном рынке — в США — доминируют акции группы FAANG (Facebook, Amazon, Apple, Netflix и Google). В 2018–2019 годах эти пять акций из более чем 500 обеспечивали до 30–40% ежегодного прироста индекса S&P 500, приводит пример Фролов.

«Рост в ограниченном числе компаний — нередкое явление для рынка, где заметную роль играют иностранные индексные фонды, внутренний спрос не сконцентрирован — распределен по множеству небольших игроков — и ликвидность в целом оставляет желать лучшего», — рассуждает Лосев.

У индексных фондов на развивающихся рынках три состояния: overweight (перевес), underweight (недовес) и neutral (нейтральное с весом индекса), рассказывает он. Если рынок акций растет и клиенты приходят в фонд, его управляющие, как правило, сначала покупают акции с наибольшим весом в индексе — в России это как раз Сбербанк, ЛУКОЙЛ, «Газпром», «Норильский никель». Если же рынок не в моде, фонды встают в состояние underweight (недовес) и первым делом также избавляются от «тяжелых» акций. Именно так они сделали в 2018 году, когда Сбербанк, «Норильский никель» и «Газпром» были слишком перепроданы, добавляет Лосев. В 2019 году интерес клиентов к российскому рынку вырос, и фондам сначала пришлось ликвидировать «недовес», а затем и создать «перевес» в тех же именах, говорит он. Привлекательности российским акциям добавили и дивидендные истории, заключает Лосев.

Продажа пакетов «Газпрома»

В июле 2019 года Gazprom Gerosgaz Holdings B.V. и Rosingaz Limited продали 693,6 млн акций (2,93% от уставного капитала) «Газпрома» единственному инвестору, при этом на бумаги поступило 494 заявки на 198,9 млрд руб. А в ноябре «Газпром газораспределение» продал на Московской бирже еще 850,6 млн квазиказначейских акций (3,59%), на которые поступало 479 заявок почти на 238 млрд руб. Оба пакета были проданы с дисконтом — совокупно за 326,7 млрд руб.

После этих двух сделок «Газпром» объявил об увеличении доли своих акций в свободном обращении (free-float) до 49,61% уставного капитала. Однако Московская биржа оставила оценку доли free-float на уровне 46% (об этом сообщал Forbes). В случае «Газпрома» на вес в индексе изменение оценки доли акций в свободном обращении не влияет, отмечали в пресс-службе биржи: он и так максимальный — 15%.

Какие акции станут лидерами 2020 года

В 2020 году значительно влиять на рост рынка акций будут высоко капитализированные компании, чья дивидендная доходность выше средней по рынку и которые сохраняют потенциал увеличения выплат акционерам, — в частности, Сбербанк и «Норильский никель», считает Потапов. Управляющий директор «Ренессанс Капитала» Максим Орловский называет фаворитами нефтегазовых гигантов — в первую очередь «Роснефть», в том числе за счет запуска новых месторождений со льготами, а также «Газпром». Кроме того, он ждет «хорошего дивидендного сюрприза» от Сбербанка и ВТБ, а также рекордно высоких значений от производителей цветных металлов. С учетом достаточно сильного роста прошлогодние рекорды ни «Норильскому никелю», ни «Газпрому», ни ЛУКОЙЛу повторить не удастся, скептичен Дроздов.

http://top.rbc.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Более половины роста российского рынка акций в 2019 году обеспечили бумаги всего трех компаний — «Газпрома», Сбербанка и ЛУКОЙЛа, свидетельствуют расчеты Сбербанка (есть у РБК). Один из двух основных индексов российского фондового рынка — рассчитываемый в долларах индекс РТС — за год вырос на 42%, а с учетом дивидендов (индекс РТС полной доходности) — на 53%. Российские акции в прошлом году стали одними из самых высокодоходных вложений в мире.

Четверть всего роста рынка акций (26%) пришлась на бумаги единственного эмитента — «Газпрома». Еще 16% дали бумаги Сбербанка и 14% — ЛУКОЙЛа, то есть они совокупно обеспечили 56% роста рынка. Акции «Норильского никеля» дали еще 9% прироста, на пятом месте по вкладу — бумаги «Сургутнефтегаза» (6%). На десятку эмитентов, в которую помимо перечисленных вошли также «Яндекс», НОВАТЭК, «Татнефть», МТС и «Роснефть», пришлось уже 84% всего годового роста индекса РТС.

Практически аналогичным в процентном соотношении был вклад эмитентов и в рост совокупной доходности рынка акций (стоимости акций с учетом дивидендов), следует из данных Сбербанка.

Лидеры рынка

Вклад в рост индекса — это производная от двух величин: собственно роста цены той или иной бумаги и ее веса в базе расчета индекса, поясняет главный исполнительный директор «ВТБ Капитал Инвестиции» Владимир Потапов. Компании-тяжеловесы — «Газпром», Сбербанк и ЛУКОЙЛ (вес каждой составляет 12–15%) — априори имеют большее влияние, а когда, как в случае «Газпрома», резко вырастает направленная на дивиденды прибыль или, как в случае с ЛУКОЙЛом, проводится масштабный обратный выкуп акций с выплатой щедрых дивидендов, фондовый индекс получает мощный импульс для движения вверх. Бумаги «Газпрома» росли на ожиданиях выплаты высоких дивидендов, ЛУКОЙЛа — на программе обратного выкупа, «Норильского никеля» — на стремительном росте стоимости палладия, перечисляет аналитик «Финама» Сергей Дроздов.

Щедрые дивиденды

По итогам 2018 года «Газпром» заплатил самый большой объем дивидендов в истории России, обогнав по этому показателю Сбербанк, — 383,2 млрд руб., или 27% прибыли по МСФО. В декабре правление «Газпрома» утвердило постепенный переход на выплаты акционерам 50% чистой прибыли по МСФО, на чем в последние годы настаивал Минфин. Согласно новой программе, по итогам 2019 года «Газпром» выплатит инвесторам в виде дивидендов 30% прибыли, 2020-го — 40%, 2021-го — 50%.

До объявления дивидендов «Газпрома» лидером по их объему был Сбербанк, направивший по итогам 2018 года акционерам 361,4 млрд руб., или 43,5% от чистой прибыли по МСФО. Акции Сбербанка пользуются высокой популярностью у нерезидентов, поэтому их действия приводят к значительным изменениям котировок банка.

ЛУКОЙЛ в октябре запустил новый этап программы обратного выкупа своих акций (buy-back) на бирже на общую сумму до $3 млрд, которая продлится до конца декабря 2022 года. Тогда же совет директоров ЛУКОЙЛа изменил дивидендную политику и решил направлять на дивиденды не менее 100% от скорректированного свободного денежного потока компании, а не долю от чистой прибыли.

Что касается взлета акций «Сургутнефтегаза», котировки которого в конце октября без явного повода подскочили на 28% (по итогам года — почти на 90%), а капитализация выросла до 2 трлн руб., то это была спекуляция на слухах, считает гендиректор УК «Спутник — Управление активами» Александр Лосев: «Трейдеров, читающих Telegram-каналы, необходимо увольнять без права когда-либо подходить к биржевым терминалам ближе чем на 200 м». Рост «Сургутнефтегаза» породил много вопросов и спекуляций, но компания фундаментально выглядела недооцененной относительно размера валютной подушки, спорит старший аналитик «БКС Премьер» Сергей Суверов. В то же время Потапов замечает, что влияние «Сургутнефтегаза» на рост рынка, несмотря на 100-процентный рост котировок осенью, было ограничено его относительно скромным весом в индексе (около 3%).

Почему рынок растет на нескольких акциях

Концентрация основного движения фондового индекса в узкой группе эмитентов — явление нетипичное с исторической точки зрения, рассуждает аналитик Газпромбанка Илья Фролов: «Наиболее весовые бумаги, как правило, уступают по темпам роста менее капитализированным». С другой стороны, сейчас в индекс РТС включено всего 39 акций, а доля «Газпрома», ЛУКОЙЛа и Сбербанка близка к предельно допустимой с учетом ограничивающего коэффициента. Суммарная доля трех акций в индексе — 41%, уточняет Фролов. Поэтому в текущих рыночных условиях эксперт «каких-либо аномалий» не видит.

Все большая доля инвестиций на мировых рынках осуществляется через биржевые фонды (ETF), в прошлом году их доля на рынке инвестиционных услуг превысила 14%, продолжает Фролов. Это простые пассивные инвестиционные стратегии, где самый большой приток денег получают акции с наибольшим весом в индексе. В результате даже на самом крупном рынке — в США — доминируют акции группы FAANG (Facebook, Amazon, Apple, Netflix и Google). В 2018–2019 годах эти пять акций из более чем 500 обеспечивали до 30–40% ежегодного прироста индекса S&P 500, приводит пример Фролов.

«Рост в ограниченном числе компаний — нередкое явление для рынка, где заметную роль играют иностранные индексные фонды, внутренний спрос не сконцентрирован — распределен по множеству небольших игроков — и ликвидность в целом оставляет желать лучшего», — рассуждает Лосев.

У индексных фондов на развивающихся рынках три состояния: overweight (перевес), underweight (недовес) и neutral (нейтральное с весом индекса), рассказывает он. Если рынок акций растет и клиенты приходят в фонд, его управляющие, как правило, сначала покупают акции с наибольшим весом в индексе — в России это как раз Сбербанк, ЛУКОЙЛ, «Газпром», «Норильский никель». Если же рынок не в моде, фонды встают в состояние underweight (недовес) и первым делом также избавляются от «тяжелых» акций. Именно так они сделали в 2018 году, когда Сбербанк, «Норильский никель» и «Газпром» были слишком перепроданы, добавляет Лосев. В 2019 году интерес клиентов к российскому рынку вырос, и фондам сначала пришлось ликвидировать «недовес», а затем и создать «перевес» в тех же именах, говорит он. Привлекательности российским акциям добавили и дивидендные истории, заключает Лосев.

Продажа пакетов «Газпрома»

В июле 2019 года Gazprom Gerosgaz Holdings B.V. и Rosingaz Limited продали 693,6 млн акций (2,93% от уставного капитала) «Газпрома» единственному инвестору, при этом на бумаги поступило 494 заявки на 198,9 млрд руб. А в ноябре «Газпром газораспределение» продал на Московской бирже еще 850,6 млн квазиказначейских акций (3,59%), на которые поступало 479 заявок почти на 238 млрд руб. Оба пакета были проданы с дисконтом — совокупно за 326,7 млрд руб.

После этих двух сделок «Газпром» объявил об увеличении доли своих акций в свободном обращении (free-float) до 49,61% уставного капитала. Однако Московская биржа оставила оценку доли free-float на уровне 46% (об этом сообщал Forbes). В случае «Газпрома» на вес в индексе изменение оценки доли акций в свободном обращении не влияет, отмечали в пресс-службе биржи: он и так максимальный — 15%.

Какие акции станут лидерами 2020 года

В 2020 году значительно влиять на рост рынка акций будут высоко капитализированные компании, чья дивидендная доходность выше средней по рынку и которые сохраняют потенциал увеличения выплат акционерам, — в частности, Сбербанк и «Норильский никель», считает Потапов. Управляющий директор «Ренессанс Капитала» Максим Орловский называет фаворитами нефтегазовых гигантов — в первую очередь «Роснефть», в том числе за счет запуска новых месторождений со льготами, а также «Газпром». Кроме того, он ждет «хорошего дивидендного сюрприза» от Сбербанка и ВТБ, а также рекордно высоких значений от производителей цветных металлов. С учетом достаточно сильного роста прошлогодние рекорды ни «Норильскому никелю», ни «Газпрому», ни ЛУКОЙЛу повторить не удастся, скептичен Дроздов.

http://top.rbc.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter