Инвесторы переболели IPO-лихорадкой и стали чаще обращать внимание на размещения облигаций. Руководитель управления разработки инвестпродуктов «Тинькофф Инвестиций» Кирилл Фатеев рассказывает, почему изменился тренд

На рынке первичного размещения наметилась новая тенденция: частные инвесторы все больше интересуются покупкой облигаций, в то время как запрос на участие в IPO зарубежных компаний сходит на нет.

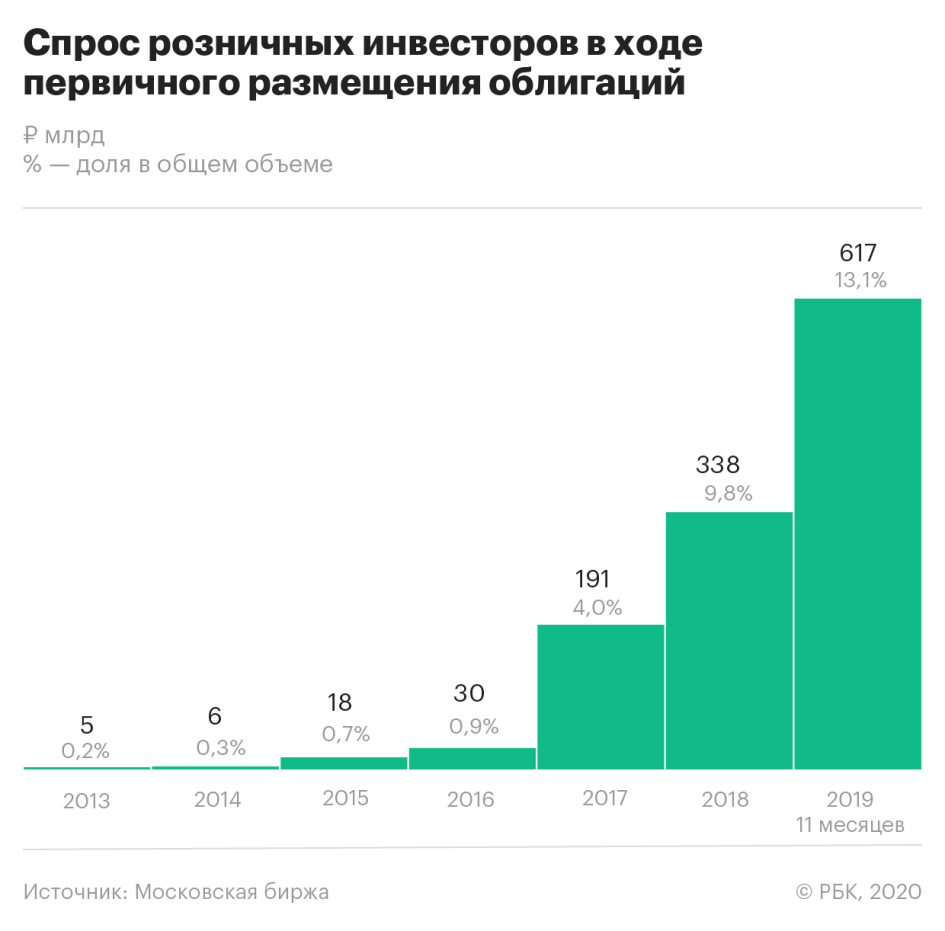

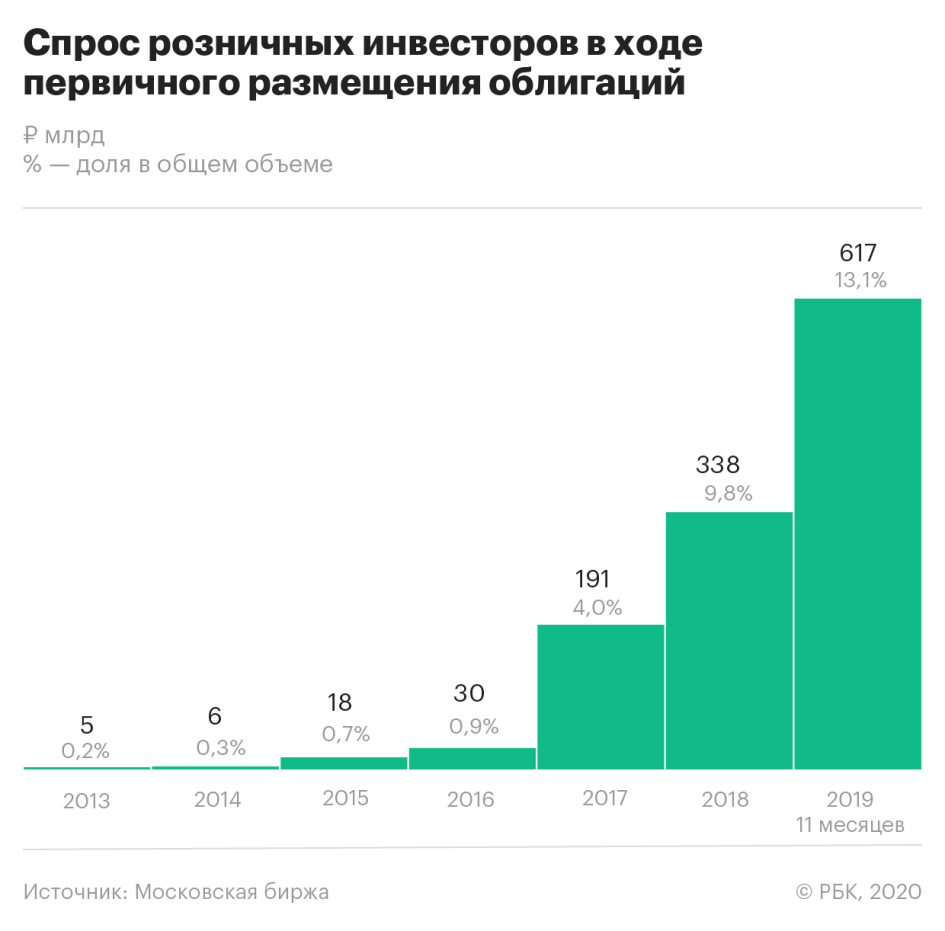

Статистика Московской биржи подтверждает рост интереса физических лиц к первичному рынку облигаций. За 11 месяцев 2019 года частные инвесторы совершили сделок на первичном рынке облигаций на сумму ₽617 млрд, а их доля составила 13% от всего объема долгового рынка, говорил ранее директор департамента долгового рынка Московской биржи Глеб Шевеленков.

Первичный рынок — это рынок, где размещаются впервые выпущенные ценные бумаги . Первичное размещение облигаций обычно проходит на биржевых аукционах. Там определяется цена размещения или размер купонов. После аукциона бумаги можно свободно покупать и продавать на вторичном рынке.

В 2019 году сделки с облигациями совершили более 350 тыс. человек, то есть вдвое больше по сравнению с 2018 годом. Больше всего инвесторов на первичном рынке интересовали облигации банков — на них приходится 82% от всего рынка. Доля ОФЗ составила 13% от общей суммы размещений, а на корпорации пришлось всего 5%.

Почему не акции?

Причин, по которым частные инвесторы переболели IPO-лихорадкой и стали чаще обращать внимание на рынок первичного размещения облигаций, несколько.

Во-первых, инвесторы разочаровались. Uber, Lyft, WeWork — хайп вокруг этих компаний в течение прошлого года не оправдал ожиданий инвесторов. Доля неприбыльных компаний, которые выходили на биржу в 2019 году, выросла до уровней «пузыря» доткомов в 1999-2000 годах.

Последней каплей стал громкий провал американского коворкинг-гиганта WeWork. Другие компании (Airbnb, Palantir) на фоне такой плохой конъюнктуры были вынуждены отложить IPO из-за падения спроса. В итоге, по данным Refinitiv, за девять месяцев 2019 года на американских биржах состоялось 100 крупных размещений, которые привлекли $42 млрд. Общие объемы привлеченных средств остались на уровне 2018 года, но число размещений снизилось на 24%.

Во-вторых, рынок облигаций в целом и первичные размещения облигаций в особенности выиграли от снижения ставок по депозитам. Падающие ставки по депозитам вынуждают вкладчиков искать альтернативные варианты инвестирования сбережений. Надежные облигации, доходность по которым может быть на несколько процентов выше, чем по депозитам, становятся простым и понятным решением.

В-третьих, меняется сама структура рынка облигаций, так как компании постепенно подстраиваются под интерес частных инвесторов — бизнес становится более прозрачным и предлагает еще более выгодные решения. Все чаще можно увидеть выпуски облигаций с квартальными или даже ежемесячными купонами.

Многие публикуют квартальную отчетность, хотя с регуляторной точки зрения такая необходимость отсутствует (например, «Обувь России» и «Азбука Вкуса»), а отделы по работе с инвесторами охотнее отвечают на возникающие вопросы о положении дел компании или влиянии тех или иных событий на бизнес. Тем самым устанавливается долгосрочное доверие между инвесторами и эмитентами , что также способствует развитию облигационного рынка.

Расширяется и количество компаний, имеющих облигации в обращении, что также привлекает на этот рынок новых частных инвесторов. Только в 2019 году впервые за многие годы на рынок рублевых облигаций вышли такие известные компании, как «Норникель», «Северсталь», «Азбука Вкуса». Интерес к выпуску рублевых облигаций наблюдается и со стороны зарубежных компаний — в 2019 году мы увидели рублевый выпуск крупнейшего белорусского продуктового ретейлера «Евроторг», а несколькими месяцами позже в рублях заняло и Министерство Финансов Республики Беларусь.

Первичный рынок интересен физическим лицам во многом из-за того, что при размещении компании предлагают покупателям премию к доходности по сравнению с сопоставимыми по надежности облигациями других компаний. Такая премия может достигать 0,5-0,75%, а иногда и вовсе 1%.

В-четвертых, благодаря глобальной «уберизации» брокерских услуг на российском рынке, процесс участия в первичном размещении бумаг стал намного проще и перестал быть привилегией крупных клиентов западных банков, институциональных инвесторов и фондов.

Для выставления заявки на покупку актива больше не нужно звонить персональному менеджеру и подписывать кучу бумажных заявлений. Все можно сделать в один клик в мобильном приложении.

Новые технологии влияют и на снижение минимальной суммы вложений в облигации. Если раньше она измерялась в нескольких сотнях тысяч или даже миллионах рублей, то теперь принять участие в первичном размещении облигаций можно на сумму от ₽1000.

В чем подвох?

Инвестору, конечно, нужно помнить и о рисках облигаций. На вторичном рынке стоимость облигации может быть ниже стоимости размещения, а в дальнейшем могут возникнуть проблемы с ее продажей (риск ликвидности ) — инвестору будет сложно найти покупателей на свои облигации. Также поручение, поданное брокеру, может быть исполнено не в полном объеме, например, из-за высокого спроса на облигации.

Перед участием в первичном размещении необходимо уточнить, каким образом брокер будет подавать заявку организатору размещения, как будет осуществляться уведомление об изменении ставки купона, в каком порядке поручение можно отменить.

Эта информация подробно раскрывается в регламенте брокерского обслуживания, а иногда дублируется перед непосредственной подачей поручения. Детали участия в первичном размещении могут отличаться у различных брокеров, понимание нюансов поможет совершить удачную сделку.

Очевидно, что за счет привлекательной доходности, возможности заработать в первые торговые дни, простоты совершения сделки, открытости компаний тенденция к покупке облигаций на первичном рынке 2020 году только усилится. Все условия для этого уже созданы.

http://quote.rbc.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

На рынке первичного размещения наметилась новая тенденция: частные инвесторы все больше интересуются покупкой облигаций, в то время как запрос на участие в IPO зарубежных компаний сходит на нет.

Статистика Московской биржи подтверждает рост интереса физических лиц к первичному рынку облигаций. За 11 месяцев 2019 года частные инвесторы совершили сделок на первичном рынке облигаций на сумму ₽617 млрд, а их доля составила 13% от всего объема долгового рынка, говорил ранее директор департамента долгового рынка Московской биржи Глеб Шевеленков.

Первичный рынок — это рынок, где размещаются впервые выпущенные ценные бумаги . Первичное размещение облигаций обычно проходит на биржевых аукционах. Там определяется цена размещения или размер купонов. После аукциона бумаги можно свободно покупать и продавать на вторичном рынке.

В 2019 году сделки с облигациями совершили более 350 тыс. человек, то есть вдвое больше по сравнению с 2018 годом. Больше всего инвесторов на первичном рынке интересовали облигации банков — на них приходится 82% от всего рынка. Доля ОФЗ составила 13% от общей суммы размещений, а на корпорации пришлось всего 5%.

Почему не акции?

Причин, по которым частные инвесторы переболели IPO-лихорадкой и стали чаще обращать внимание на рынок первичного размещения облигаций, несколько.

Во-первых, инвесторы разочаровались. Uber, Lyft, WeWork — хайп вокруг этих компаний в течение прошлого года не оправдал ожиданий инвесторов. Доля неприбыльных компаний, которые выходили на биржу в 2019 году, выросла до уровней «пузыря» доткомов в 1999-2000 годах.

Последней каплей стал громкий провал американского коворкинг-гиганта WeWork. Другие компании (Airbnb, Palantir) на фоне такой плохой конъюнктуры были вынуждены отложить IPO из-за падения спроса. В итоге, по данным Refinitiv, за девять месяцев 2019 года на американских биржах состоялось 100 крупных размещений, которые привлекли $42 млрд. Общие объемы привлеченных средств остались на уровне 2018 года, но число размещений снизилось на 24%.

Во-вторых, рынок облигаций в целом и первичные размещения облигаций в особенности выиграли от снижения ставок по депозитам. Падающие ставки по депозитам вынуждают вкладчиков искать альтернативные варианты инвестирования сбережений. Надежные облигации, доходность по которым может быть на несколько процентов выше, чем по депозитам, становятся простым и понятным решением.

В-третьих, меняется сама структура рынка облигаций, так как компании постепенно подстраиваются под интерес частных инвесторов — бизнес становится более прозрачным и предлагает еще более выгодные решения. Все чаще можно увидеть выпуски облигаций с квартальными или даже ежемесячными купонами.

Многие публикуют квартальную отчетность, хотя с регуляторной точки зрения такая необходимость отсутствует (например, «Обувь России» и «Азбука Вкуса»), а отделы по работе с инвесторами охотнее отвечают на возникающие вопросы о положении дел компании или влиянии тех или иных событий на бизнес. Тем самым устанавливается долгосрочное доверие между инвесторами и эмитентами , что также способствует развитию облигационного рынка.

Расширяется и количество компаний, имеющих облигации в обращении, что также привлекает на этот рынок новых частных инвесторов. Только в 2019 году впервые за многие годы на рынок рублевых облигаций вышли такие известные компании, как «Норникель», «Северсталь», «Азбука Вкуса». Интерес к выпуску рублевых облигаций наблюдается и со стороны зарубежных компаний — в 2019 году мы увидели рублевый выпуск крупнейшего белорусского продуктового ретейлера «Евроторг», а несколькими месяцами позже в рублях заняло и Министерство Финансов Республики Беларусь.

Первичный рынок интересен физическим лицам во многом из-за того, что при размещении компании предлагают покупателям премию к доходности по сравнению с сопоставимыми по надежности облигациями других компаний. Такая премия может достигать 0,5-0,75%, а иногда и вовсе 1%.

В-четвертых, благодаря глобальной «уберизации» брокерских услуг на российском рынке, процесс участия в первичном размещении бумаг стал намного проще и перестал быть привилегией крупных клиентов западных банков, институциональных инвесторов и фондов.

Для выставления заявки на покупку актива больше не нужно звонить персональному менеджеру и подписывать кучу бумажных заявлений. Все можно сделать в один клик в мобильном приложении.

Новые технологии влияют и на снижение минимальной суммы вложений в облигации. Если раньше она измерялась в нескольких сотнях тысяч или даже миллионах рублей, то теперь принять участие в первичном размещении облигаций можно на сумму от ₽1000.

В чем подвох?

Инвестору, конечно, нужно помнить и о рисках облигаций. На вторичном рынке стоимость облигации может быть ниже стоимости размещения, а в дальнейшем могут возникнуть проблемы с ее продажей (риск ликвидности ) — инвестору будет сложно найти покупателей на свои облигации. Также поручение, поданное брокеру, может быть исполнено не в полном объеме, например, из-за высокого спроса на облигации.

Перед участием в первичном размещении необходимо уточнить, каким образом брокер будет подавать заявку организатору размещения, как будет осуществляться уведомление об изменении ставки купона, в каком порядке поручение можно отменить.

Эта информация подробно раскрывается в регламенте брокерского обслуживания, а иногда дублируется перед непосредственной подачей поручения. Детали участия в первичном размещении могут отличаться у различных брокеров, понимание нюансов поможет совершить удачную сделку.

Очевидно, что за счет привлекательной доходности, возможности заработать в первые торговые дни, простоты совершения сделки, открытости компаний тенденция к покупке облигаций на первичном рынке 2020 году только усилится. Все условия для этого уже созданы.

http://quote.rbc.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter