16 марта 2020 AfterShock

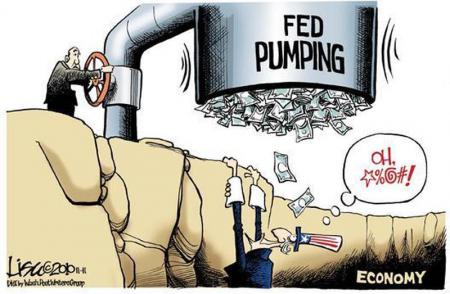

Пора! Пора мистеру Пауэллу запустить настоящее QE: всезаливающее и всесокрущающее!

Пора! Пора мистеру Пауэллу запустить настоящее QE: всезаливающее и всесокрущающее!План «Б» мировой Реконкисты стартовал 20 января 2017 года! Он заключается в мировом стагфляционном шоке, сопровождающемся рукотворным экспортом стагфляции из США во вне, когда:

1) В США будет расти промпроизводство, за счет развала такового в сегодняшних индустриальных странах;

2) Начнется усиление мировой инфляции издержек, выражающейся в росте цен на все ресурсы и энергию на фоне нового КУЕ в США, которым будут субсидироваться сырье и энергия для тех, кто разместит производства в США и примет участие в масштабных инфраструктурных проектах во славу «Мэйк Америка Грэйт Эгейн»!

3) Экономики вне США и дальше будет давить спиралевидная усиливающаяся дефляция…

*****

Это была необычная неделя! Таких событий, сопровождавшимися рекордными движениями основных фондовых инструментов, пятью приостановками торговли главными индексами США и фьючерсами на них, я давно не припомню. Но я предположу, что наступающая неделя будет не менее интересная: ведь, нас ждет заседание FOMC ФРС, которая примет ожидаемое мировой ростовщической общественностью решение по снижению ключевой ставки Федрезерва. И вижу, что многие читатели воспрошают: "Что это было? Почему? Что будет?" Ибо и меня интересовали те же вопросы:

1. Что произошло?

2. Каковы причины произошедшего?

3. Какие последствия можно ожидать в самое ближайшее и не самое ближайшее время?

Трудная задача: ответить на всё это. Но, делать нечего, поэтому, после традиционного обзора, я немедля приступлю к поиску этих самых ответов...

*****

А. Стагфляционный обзор.

Март 2019 года: промпроизводство - 31, дефляция - 9, розница - 8, торговля - 15.

Апрель 2019 года: промпроизводство – 32, дефляция – 7, розница – 10, торговля – 11.

Май 2019 года: промпроизводство - 32, дефляция - 9, розница - 16, торговля - 9.

Июнь 2019 года: промпроизводство - 38, дефляция - 20, розница - 11, торговля - 11.

Июль 2019 года: промпроизводство - 37, дефляция - 40, розница - 14, торговля -11.

Август 2019 года: промпроизводство - 46, дефляция - 37, розница - 11, торговля - 12.

Сентябрь 2019 года: промпроизводство - 52, дефляция - 41, розница - 14, торговля - 10.

Октябрь 2019 года: промпроизводство - 54, дефляция - 42, розница - 14, торговля - 10.

Ноябрь 2019 года: промпроизводство - 54, дефляция - 45, розница - 12, торговля - 14.

Декабрь 2019 года: промпроизводство - 60, дефляция - 37, розница - 14, торговля - 10.

Январь 2020 года: промпроизводство - 49, дефляция - 32, розница - 9, торговля - 14.

Февраль 2020 года: промпроизводство - 44, дефляция - 24, розница - 8, торговля - 7.

Март 2020 года: промпроиводство - 25, дефляция - 18, розница - 6, торговля - 9.

Наш индикатор "Негатив" опять точно показывает влияние обстановки в мировой экономике на основные показатели:

1. Деградация промпроизводства усиливается.

2. Начали "подтягиваться" негативные данные по рознице и мировой торговле.

А вот, сектор дефляции не подтверждает предположения, высказанные мной в прошлом обзоре: прорыв ликвидности на реальные рынки пока не наблюдается. Видимо, все средства идут на поддержание полутрупа пузыря фондового рынка...

*****

Б. Стагфляционная обстановка.

I. Хроника пикирующего Джероми Пауэлла.

В прошлой статье я подробно описал хронику начавшегося с июля прошлого года смягчения денежно-кредитной политики ФРС. Поскольку на прошедшей неделе на этом фронте произошли, по словам Трампа, "трагические меры", считаю, что всем нам полезно будет всегда иметь под рукой список указанных действий Федрезерва. До 9 марта 2020 года он был такой:

1. 1 - первое снижение ставки в новом цикле 31 июля 2019 года с 2,50% до 2,25%.

2. 2 - второе снижение ставки в новом цикле 18 сентября 2019 года с 2,25% до 2,00%.

3. 3 - третье снижение ставки в новом цикле 30 октября 2019 года с 2,00% до 1,75%.

4. 4 - четвертое снижение ставки в новом цикле 3 марта 2020 года с 1,75% до 1,25%.

5. S1 - начало 16 сентября 2019 года однодневных РЕПО.

6. S2 - заявление ФРС от 20 сентября о начале двухнедельных РЕПО.

7. S3 - заявление ФРС от 25 сентября 2019 года об увеличении однодневных РЕПО с 75 до 100 миллиардов, а 14-ти дневных с 30 до 60 миллиардов.

8. S4 - заявление ФРС от 11 октября 2019 года о начале "Не QE".

9. "Не QE" - начало 15 октября 2019 года количественного смягчения.

Неделю назад я нанес эти "стагфляционные точки" на график индекса S&P 500:

Черную линию на уровне 2850 я назвал "Линией Мажино ФРС" и сделал прогноз:

"2. Уровень 2850, который обозначен черной линией - это "линия Мажино" для ФРС. Снижение котировок ниже 2850 будет означать, что американский центробанк полностью потерял контроль над ситуацией. Поэтому, при приближении цены к этому уровню, уверен, вызовет очередную чрезвычайную реакцию ведомства Джероми Пауэлла".

Посмотрим, что случилось после 8-го марта, и также нанесем на график все значимые события:

10. S5 - заявление ФРС об увеличении однодневных РЕПО со 100 до 150 миллиардов и недельного РЕПО с 20 до 45 миллиардов.

11. S6 - заявление Трампа о планируемых "очень драматических действиях" по поддержке экономики.

12. S7 - заявление ФРС об увеличении однодневных РЕПО до 175 миллиардов, двухнедельных РЕПО до 45 миллиардов и введение месячных РЕПО по 50 миллиардов.

13. S8 - заявление ФРС о начале трехмесячных РЕПО по 500 миллиардов и дополнительных РЕПО на ту же сумму.

14. S9 - заявление ФРС о срочном выкупе облигаций Казначейства США на 37 миллиардов.

Мой прогноз полностью оправдался! Как только в понедельник, 09 марта 2020 года цена ушла ниже "Линии Мажино", ведомство Пауэлла немедленно вышло с увеличением РЕПО (S5). Во вторник, 10 марта 2020 года, потребовалось даже собрать американскую "Семибанкирщину" в Белом доме и распространить чрезвычайное заявление Дональда Трампа (S6), чтобы вернуть котировки выше уровня 2850. Но это не помогло: цена 11марта 2020 года прорвала "Линию Мажино", а ФРС снова подтвердило мой прогноз, полностью утратив контроль за ситуацией, ибо два дальнейших расширения РЕПО (S7 и S8) не разрядили ситуацию. А мой прогноз звучал так:

4. Такое поведение индекса говорит о том, что в самое ближайшее время очередное снижение ключевой ставки нужно будет поддержать новым количественным смягчением!

Никому уже не нужны кредиты под залог трежерис! Все хотят навсегда обменять этот казначейский мусор на доллары, что поздно вечером, в пятницу (S9) и продемонстрировал Джероми Пауэлл, всего-то тридцатью семью миллиардами долларов резко направив индексы в нужном направлении! Пока индекс S&P не вернулся выше уровня 2850, видимо ожидая среды, когда ФРС вынесет решение о ключевой ставке, чего, впрочем, как мы видим, может быть уже недостаточно...

II. Тупики Грэйт Эгейн и "братья меньшие".

1. "Трампротвиттер".

Естественно, что такая резня на фондовом рынке не прошла мимо Трампа, и в его твиттере началась накачка перед ближайшем заседанием ФРС 18 марта:

10.03.2020 Наш жалкий, медлительный Федеральный резерв во главе с Джеем Пауэллом, который слишком быстро повышал ставки и снижал слишком поздно, должен снизить нашу ставку ФРС до уровня наших стран-конкурентов. Теперь у них есть преимущество в два очка с еще большей валютной помощью. Кроме того, стимулировать!

10.03.2020 Федеральный резерв должен быть лидером, а не аутсайдером, каким он был!

13.03.2020 Федеральная резервная система должна, наконец, снизить ставку ФРС до уровня, сравнимого с центральными банками своих конкурентов. Джей Пауэлл и группа ставят нас в невыгодное экономическое и физиологическое положение. Никогда не должно было быть таким. Также СТИМУЛИРУЙ!

10.03.2020 Федеральный резерв должен быть лидером, а не аутсайдером, каким он был!

13.03.2020 Федеральная резервная система должна, наконец, снизить ставку ФРС до уровня, сравнимого с центральными банками своих конкурентов. Джей Пауэлл и группа ставят нас в невыгодное экономическое и физиологическое положение. Никогда не должно было быть таким. Также СТИМУЛИРУЙ!

Ключевое тут, повторенное дважды:

а) "Кроме того, стимулируй!"

б) "Также СТИМУЛИРУЙ!"

Призыв к Пауэллу однозначный: "Начинай уже Super-QE!" Даже "капс-локом"!

2. "Братья меньшие".

Другие мировые центробанки не сидели сложа руки в то время, пока Пауэлл "терял контроль над ситуацией":

1) ЕЦБ объявил 12 марта о расширении Евро-QE на 120 миллиардов.

2) 3-го марта ЦБ Австралии снизил ключевую ставку на 0,25%.

3) Банк Японии, как робот, продолжал скупать с рынка весь свой местный мусор.

4) Банк Канады 13 марта второй раз за 10 дней снизил ключевую ставку по 0,5% и заявил о 215 миллиардах QE.

5) Но более всех меня удивил Банк Англии. Он не только снизил ключевую ставку на 0,5% 10 марта, но и сделал, как считаю, революционное заявление:

Центральный банк сократил требования по сохранению буферов капитала, чтобы позволить им нести временные убытки, не сокращая кредитование.

*****

В. "Время, вперед!"

В этом пункте обзора попытаюсь прикинуть: каким может быть по времени обрушение рынков. Для анализа воспользуемся старым методом технического анализа, который говорит нам о повторяемости паттернов. То есть, если некое движение графика было в истории, то велика вероятность, что точно такое же движение произойдет в будущем. Посмотрим все на тот же график индекса S&P500.

1. Посткризис.

Так я назвал рассматриваемый участок движение котировок потому, что в 2008 году реагировать на кризис программой TARP начали уже тогда, когда все летело в тартарары:

Итак, в прошлую волну кризиса от максимума 1576 (точка А) от 11 октября 2007 года индекс падал на 20%, что считается началом медвежьего рынка, до 1260 (точка Б) 17 марта 2008 года, то есть почти 5 месяцев. До спускового крючка, краха Lehman Brothers 15 сентября 2008 года, прошло еще 6 месяцев, а полное падение на 57% до сакрального уровня 666 длилось почти 17 месяцев.

2. Кризис.

Этим словом я называю "подозрительное" падение в четвертом квартале 2018 года. Подозрительно оно для меня от того, что тогда ФРС не сделало ничего для его сдерживания, словно проводился эксперимент по замеру "текущей скорости обрушения". Более того, падение ускорялось повышением ключевой ставки (на графике R). Посмотрим:

От точки Г, 24 сентября 2018 года, до точки Д, 24 декабря 2018 года, S&P500 упал ровно на 20 процентов за три месяца. Чувствуешь, читатель, что "реагирование" по сравнению с 2007-2008 годами значительно ускорилось!

3. Предкризис.

То падение, которое мы наблюдали в последние недели, ФРС пыталось затормозить всеми имеющимися у нее инструментами: QE, РЕПО, четыре снижения ключевой ставки, - что и позволяет мне назвать последние движения котировок "предкризисом". Смотрим:

От максимума Е, 19 февраля 2020 года (уровень 3393), падение на 20% до точки Ж, 11 марта 2020 года (уровень 2714) длилось три недели! Время словно ускорилось:

"Время, вперед!" - мистер Пауэлл.

Таким образом, предположу, что в существующих рыночных условиях, если:

1) Мы имеем дело с начавшейся новой волной кризиса;

2) ФРС и мировые финансовые власти в самое ближайшее время не найдут способов устранить причины сегодняшнего обвала (о причинах мы поговорим ниже);

котировки индекса DJIA могут достигнуть уровня падения в 50% за 2,5...3 месяца.

*****

В. "Ты совсем не "ААА".

Ну, что же... Нам осталось, чтобы собрать все пазлы непростой рыночной картинки, разобраться с той причиной, которая играет сегодня главную роль во всей этой истерии обвала последних трех недель! А для этого нужно всего-то вспомнить, о чем я говорил в статьях в октябре и ноябре прошлого года.

1. 12.10.2019 Стагфляционный обзор (октябрь 2019 года): "Ты совсем не "ААА"!"

Тогда случился первый сбой, когда ставка кредитования на межбанке взлетала до диапазона 6...10%. Именно в это время началось сегодня продолжающееся РЕПО.

«Я предположу, что в период с понедельника по среду, с 23 по 25 сентября, агрессивными действиями на фронте предложения РЕПО ФРС предотвратило некое событие, аналогичное падению Lehman Brothers! Что это было за событие, мы узнаем позже, но хотел бы сказать одно: хотя нечто и предотвращено, но причины, по которым это нечто возникло, устранены вряд ли. А таковое означает, что можно практически каждый день ожидать от ФРС некоего нестандартного хода».

Впрочем, вся эта возня с РЕПО мне видится в том, что примерно в середине сентября та самая «невидимая рука рынка» решила, что «надежные казначейские обязательства» уже недостойны кредитного рейтинга «ААА», а место им где-то на уровне «ССС+». Именно это и случилось недавно на мировых финансовых площадках. По сути лихорадочное наращивание ФРС количественного смягчения предотвратило крах на порядки более крупный, чем банкротство JPMorgan Chase & Co., Bank of America Corp., Citigroup Inc. И это крах, случись он в эти сентябрьские и октябрьские дни, назывался бы:

Крах пирамиды государственных облигаций США!

Ибо этому биржевому мусору в виде облигаций Казначейства США рынок сказал:

«А ты совсем не «ААА»!»

2. 17.11.2019 Стагфляционный обзор (ноябрь 2019 года): "Берегись "Не QE"!

"К середине сентября процесс «конвертации» рискованных трежерис в более надежные инструменты перешел некую черту и ФРС в пожарном порядке пришлось тушить пожар все увеличивающимся РЕПО и «Не QE». С этой точки зрения я полностью поддерживаю уверения главы ФРС о том, что сегодняшнее «разбрасывание долларов с вертолета» не является QE в общепринятом смысле. Это – «всего-то» операция по спасению пирамиды облигаций Казначейства. Ибо, как говорится в перефразированном тексте «Берегись автомобиля»:

«…каждый, у кого есть трежерис, мечтает их продать!»

А вот, появится ли нужное количество тех, кто будет мечтать их купить – это большой вопрос! Впрочем, слова Джероми Пауэлла о том, что «QE – это «Не QE», и есть ответ на этот самый вопрос: больше таких безумцев в массовом количестве не ожидается!"

Последняя фраза из того времени оказалась, по сути, пророческой! На линии Bank of America:

13.03.2020

«Рынок казначейских облигаций США стоимостью 17 триллионов долларов скрипит, поскольку он чувствует всю панику трейдеров...

И вот, на следующий день после того, как мы впервые сообщили, что, согласно BofA, рынок казначейских облигаций США, крупнейший в мире и наиболее ликвидный, больше не функционирует должным образом

«В понедельник мы просто пытались урезать длинную позицию в 30-летнем казначействе, потому что она продвинулась так далеко в нашу пользу и не смогла получить предложения от нескольких крупных дилеров. Мы никогда не видели этого раньше».

«Но я никогда раньше не видел, чтобы торговать казначейством США было невозможно».

«Мы находимся на этапе, когда центральным банкам необходимо обеспечить исключительную ликвидность на рынке, чтобы обеспечить функционирование основных рынков».

«Рынок казначейских облигаций США стоимостью 17 триллионов долларов скрипит, поскольку он чувствует всю панику трейдеров...

И вот, на следующий день после того, как мы впервые сообщили, что, согласно BofA, рынок казначейских облигаций США, крупнейший в мире и наиболее ликвидный, больше не функционирует должным образом

«В понедельник мы просто пытались урезать длинную позицию в 30-летнем казначействе, потому что она продвинулась так далеко в нашу пользу и не смогла получить предложения от нескольких крупных дилеров. Мы никогда не видели этого раньше».

«Но я никогда раньше не видел, чтобы торговать казначейством США было невозможно».

«Мы находимся на этапе, когда центральным банкам необходимо обеспечить исключительную ликвидность на рынке, чтобы обеспечить функционирование основных рынков».

Последняя подчеркнутая фраза объясняет в чем ошибка Джероми Пауэлла: триллионные РЕПО не смогли сдержать обвал рынка, а какие-то 33...37 миллиардов долларов, которые в последний час торгов пятницы пустили на новое QE, толкнули рынки вверх,к заветной "Линии Мажино".

Участникам торгов не нужны кредиты под залог облигаций Казначейства. Эти торговцы хотят просто избавится от ставших рискованными трежерис. Раз и навсегда!

*****

Выводы и прогнозы:

1. Считаю, что для возвращения рынков к наблюдавшемуся ранее росту ФРС в самое ближайшее время (скорее всего, на заседании 18 марта) необходимо сделать следующее:

1) Снизить ключевую ставку минимум на 0,5%.

2) Запустить новое QE в размере минимум 50 миллиардов в месяц для выкупа казначейских обязательств.

При этом заявить, что, если понадобится, ФРС готова в любой момент увеличить QE до "нужного уровня".

3) Окончательно определиться с РЕПО.

Все эти метания с постоянными изменениями уровня РЕПО ни к чему. Нужно предложить рынку неограниченное РЕПО, а сроки увеличить до полугода.

4) Сделать заявление, страхующее от надвигающегося будущего обвала на рынках корпоративных облигаций и акций.

Смысл заявления должен быть таков: "Готовы быстро среагировать на изменяющуюся ситуацию и начать прямой выкуп на баланс акций и корпоративных облигаций!"

Первые два пункта, как мне видится,обязательны, ибо без них обвал на фондовых и других площадках продолжится! Но и с пунктами 3) и 4) затягивать я бы не стал, ибо к реализации их рано или поздно приступить придется!

2. Прогнозирую снижение ключевой ставки на ближайшем заседании ФРС минимум на 0,5%.

3. Деградация мировой экономики продолжится.

4. В самое ближайшее время ожидаю, что, если вышеуказанные пункты 1) и 2) ФРС не реализует, плавающая доходность трежерис достигнет отрицательных величин. Скорее всего, это случится с краткосрочным облигациями, например, с 3-х месячными.

Комментарий автора:

Я все никак не мог отделаться от мысли, что нытье от Бэнк оф Америка мне что-то напоминает:

«Но я никогда раньше не видел, чтобы торговать казначейством США было невозможно».

И тут я вспомнил! 1994 год! Крах пирамиды МММ!

Ну, чем не облигации Казначейства США?

Я все никак не мог отделаться от мысли, что нытье от Бэнк оф Америка мне что-то напоминает:

«Но я никогда раньше не видел, чтобы торговать казначейством США было невозможно».

И тут я вспомнил! 1994 год! Крах пирамиды МММ!

Ну, чем не облигации Казначейства США?

http://aftershock.su/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter