27 апреля 2020 InvestCommunity Мидаков Алексей

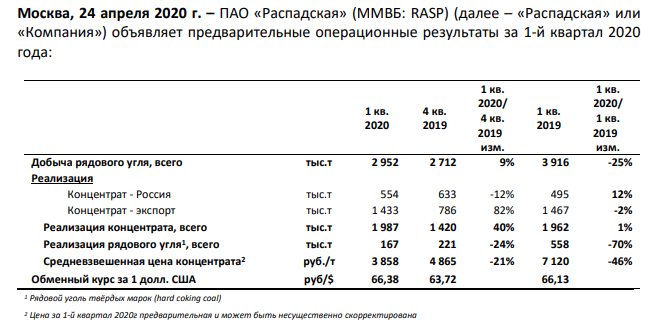

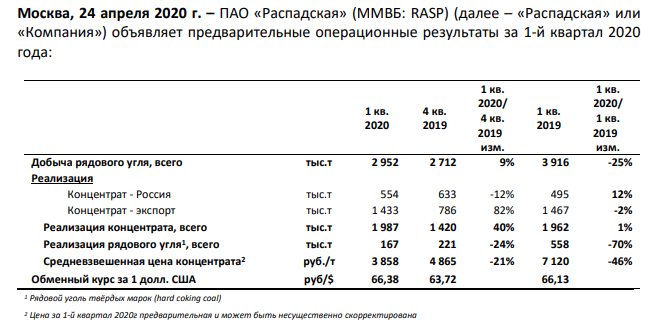

Распадская опубликовала производственные результаты за 1-ый квартал. Объемы реализации остались на уровне прошлого года, а цены при этом серьезно упали.

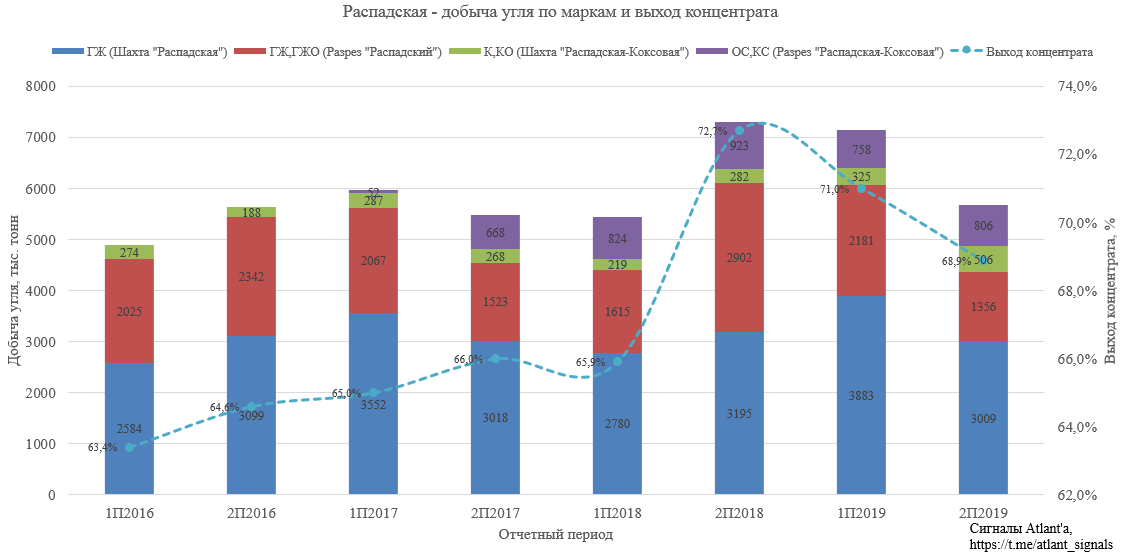

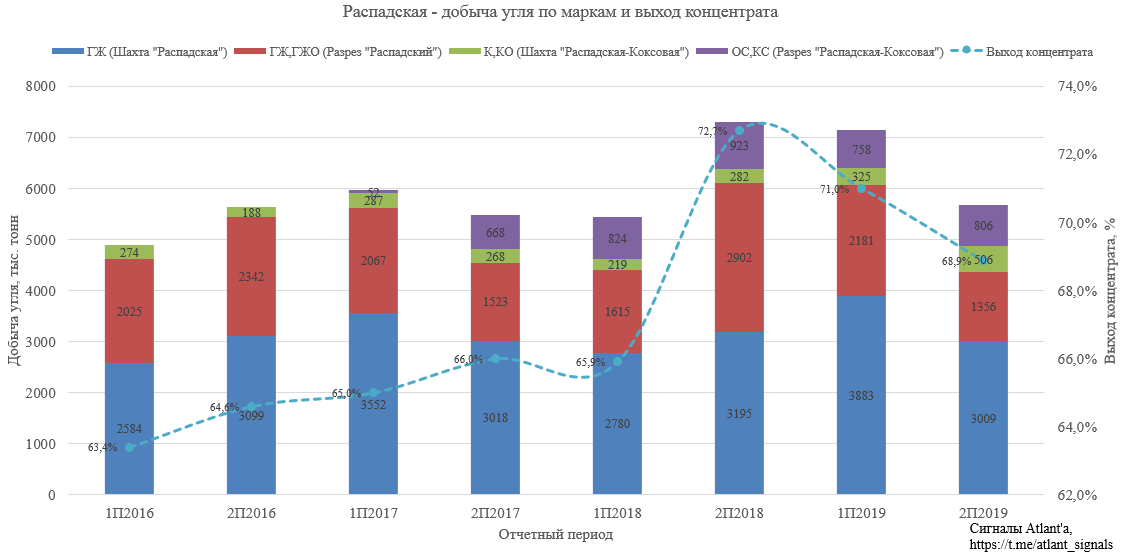

Добыча выросла на 9% к прошлом кварталу, но снизилась на 25% к прошлому году.

Рост добычи к прошлому кварталу компания объясняет возобновлением добычи тремя лавами на шахте «Распадская», а также благодаря росту добычи углей марок К и ОС на участках шахты «Распадская-Коксовая». Добыча шахты «Распадская» в отчетном периоде выросла на 30% кв/кв, на участках шахты «Распадская-Коксовая» рост составил 8% кв/кв. Уменьшение к прошлому году вызвано плановым снижением добычи на рарезе "Распадский", где добывается наименее рентабельная марка ГЖО.

На данное решение повлияли как значительные запасы угля марки ГЖ, накопленные в конце 2019 года благодаря рекордной добыче на шахте «Распадская», так и снижение спроса, вызванное в начале 2020 года эпидемией COVID-19. В этих условиях менеджмент компании принял решение отказаться от использования услуг подрядчиков при добыче угля на «Разрезе Распадский», а также переориентировать часть собственных ресурсов на участок открытых горных работ на шахте «Распадская-Коксовая».

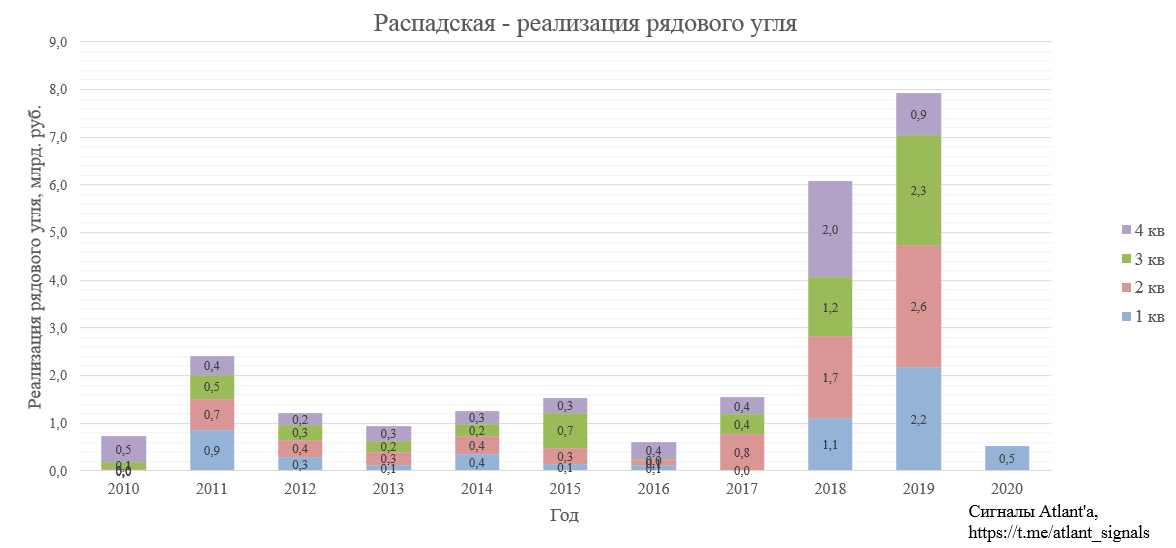

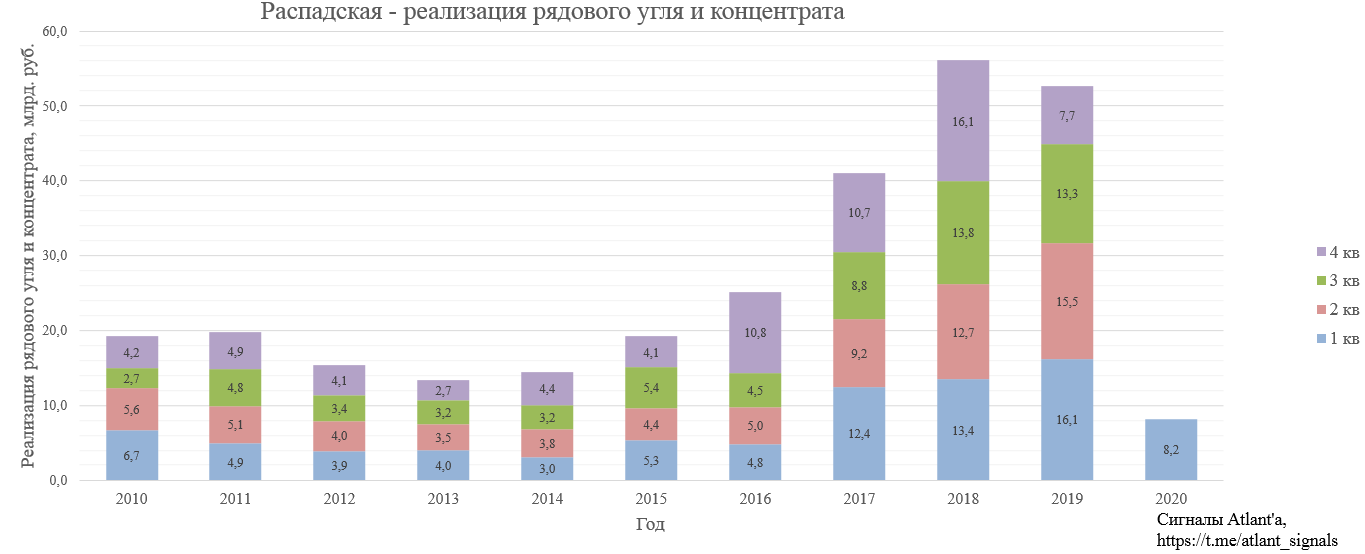

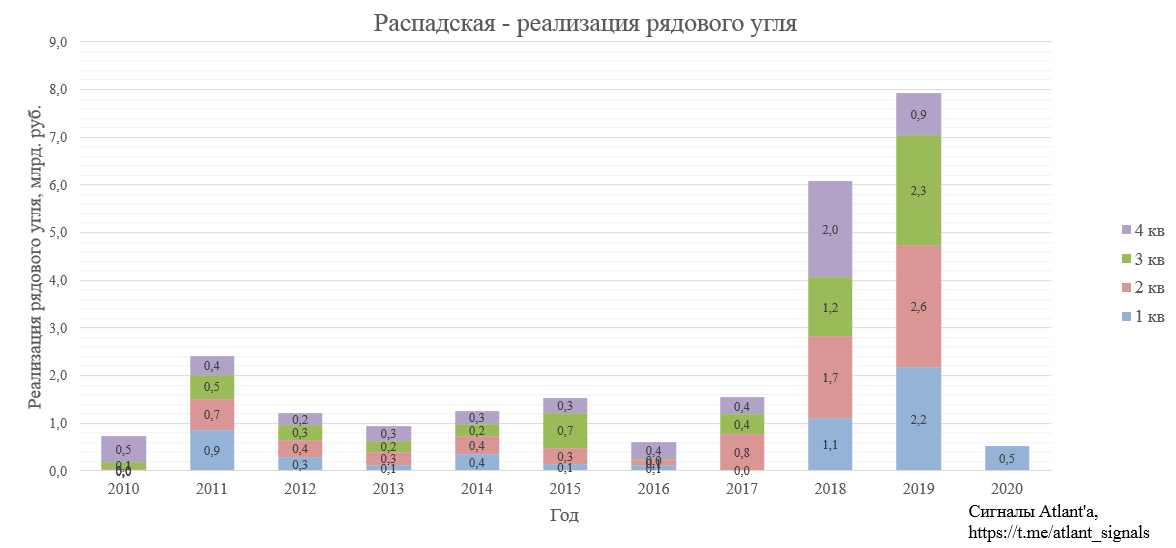

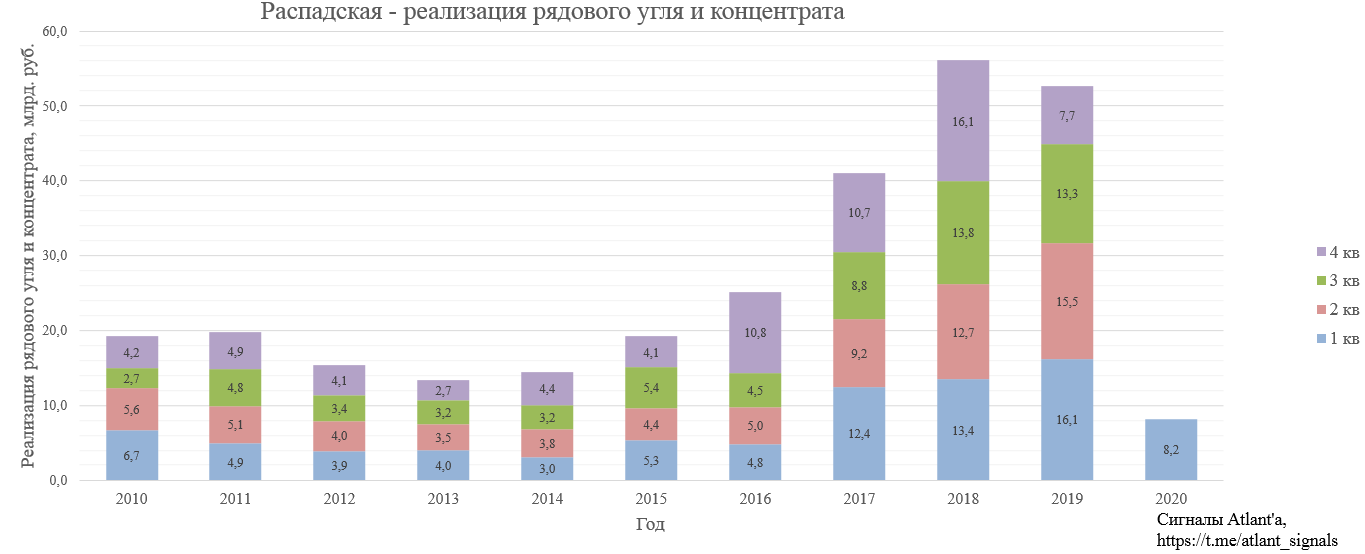

В 1-ом квартале 2020 года реализация рядового угля снизилась на 70% к прошлому году и на 24% к прошлому кварталу.

Приблизительная выручка от реализации рядового угля снизилась в 1-ом квартале на 78% к прошлому году и на 44% к прошлому кварталу.

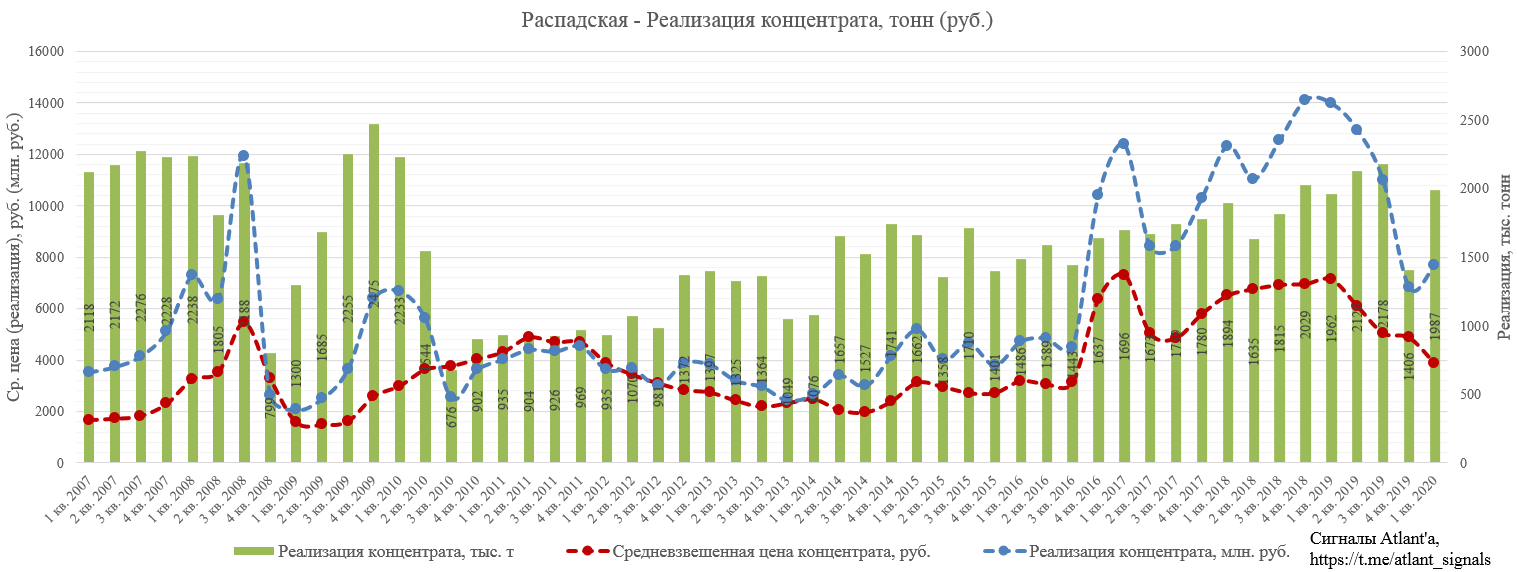

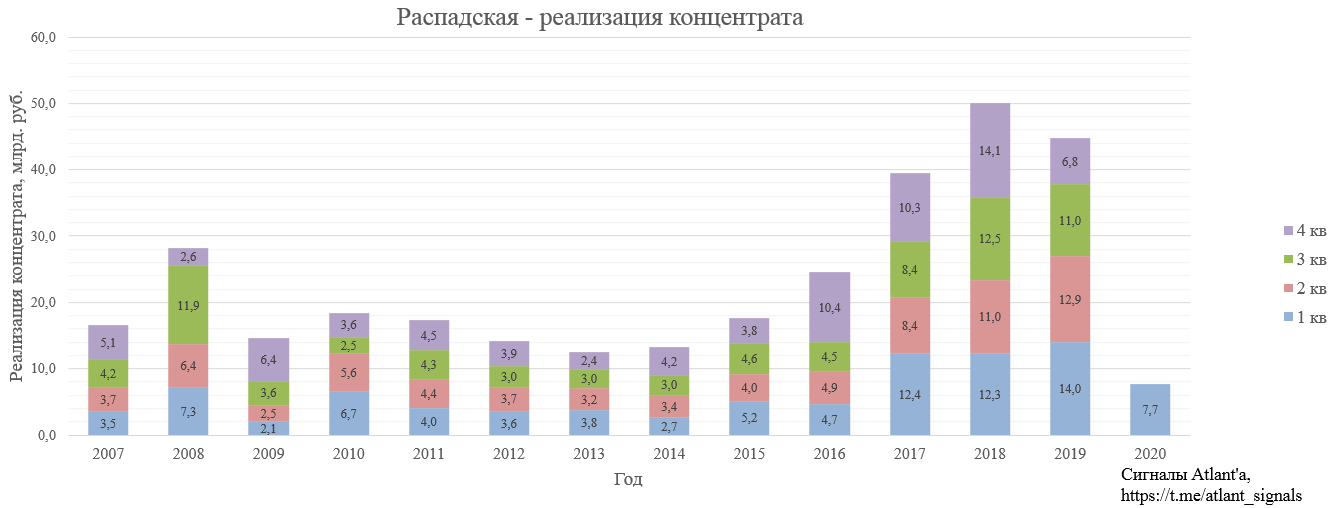

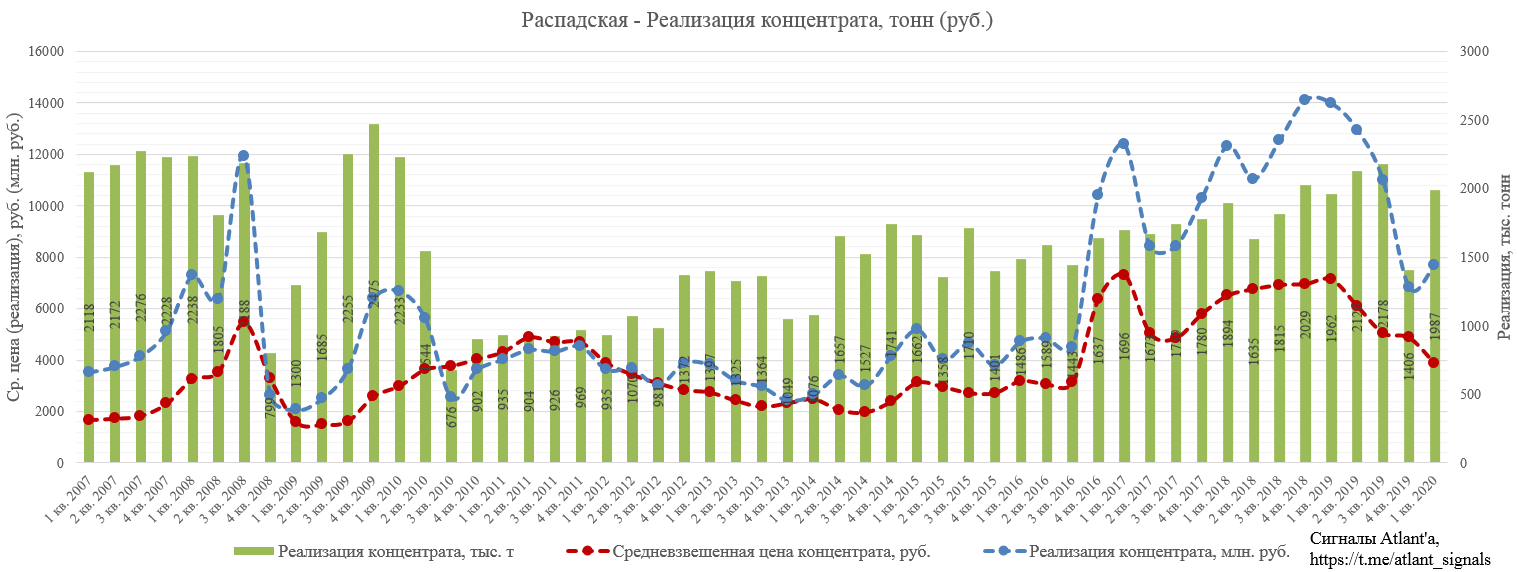

Объем реализованного концентрата вырос на 1% к прошлому году и на 40% к прошлому кварталу.

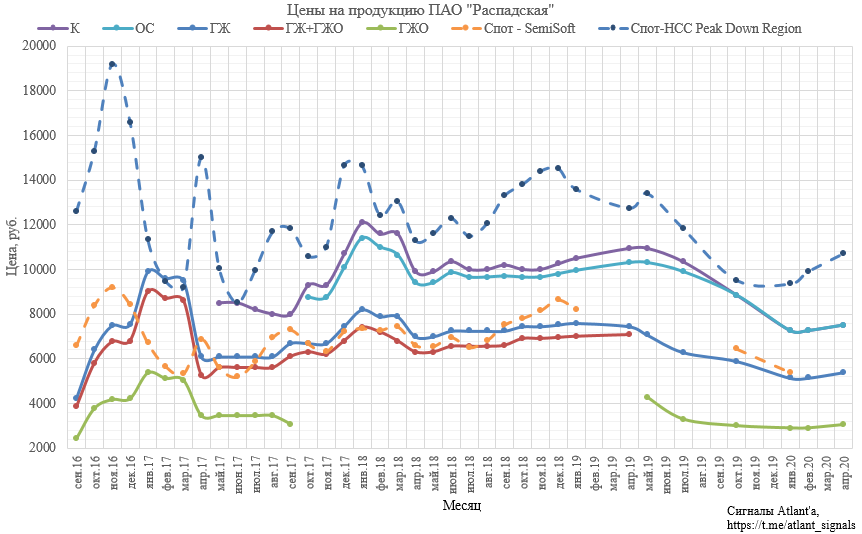

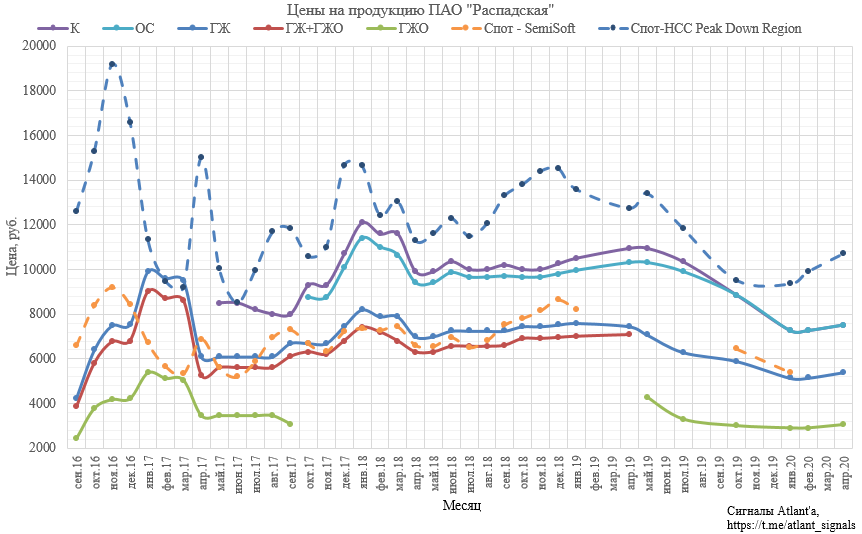

Средневзвешенная цена реализации концентрата в 1-ом квартале составила 3858 рублей за тонну и снизилась на 46% к прошлому году (7120 рублей) на 21% к прошлому кварталу (4865 рублей).

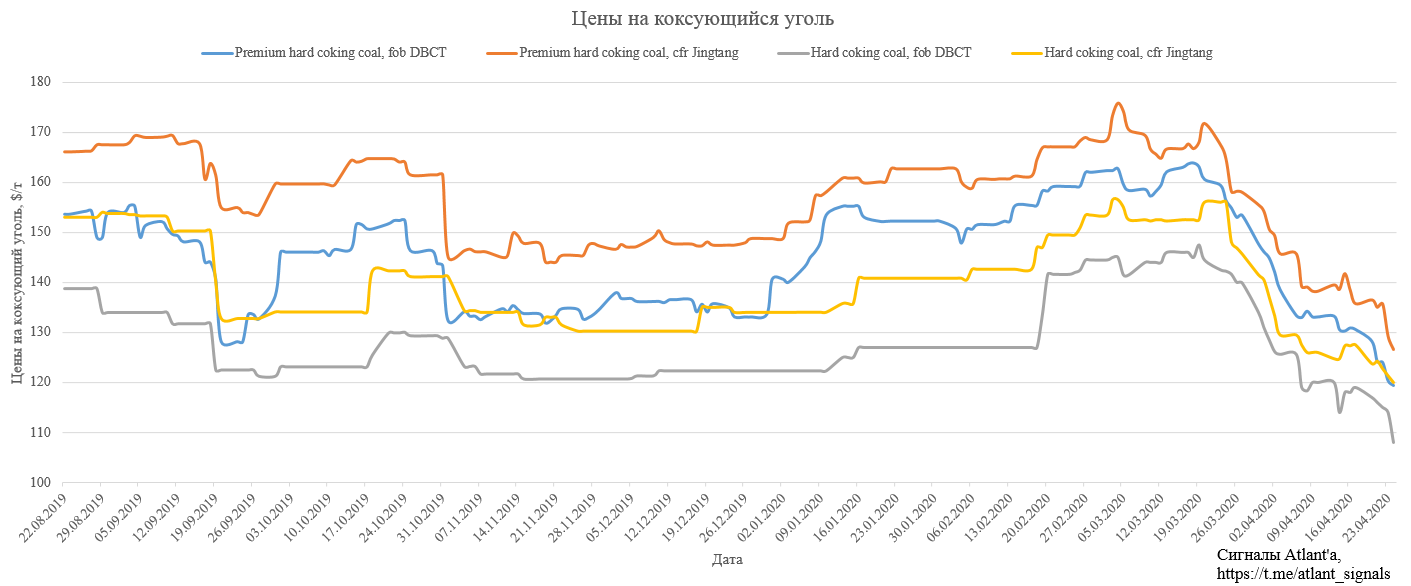

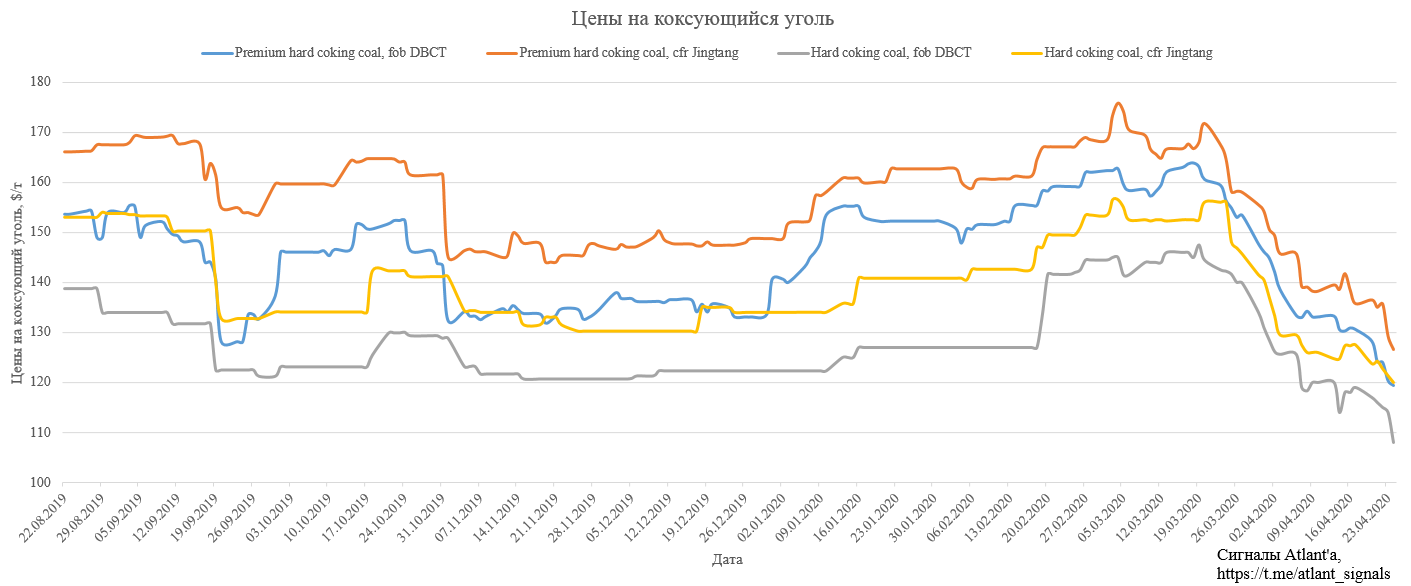

Квартальные котировки по основным бенчмаркам в 1 квартале 2020 года показали рост около 6-13% кв/кв, однако, экспортные цены оставались ниже, чем внутренние, и рост отгрузок на экспорт снизил средневзвешенную цену реализации концентрата в отчетном периоде.

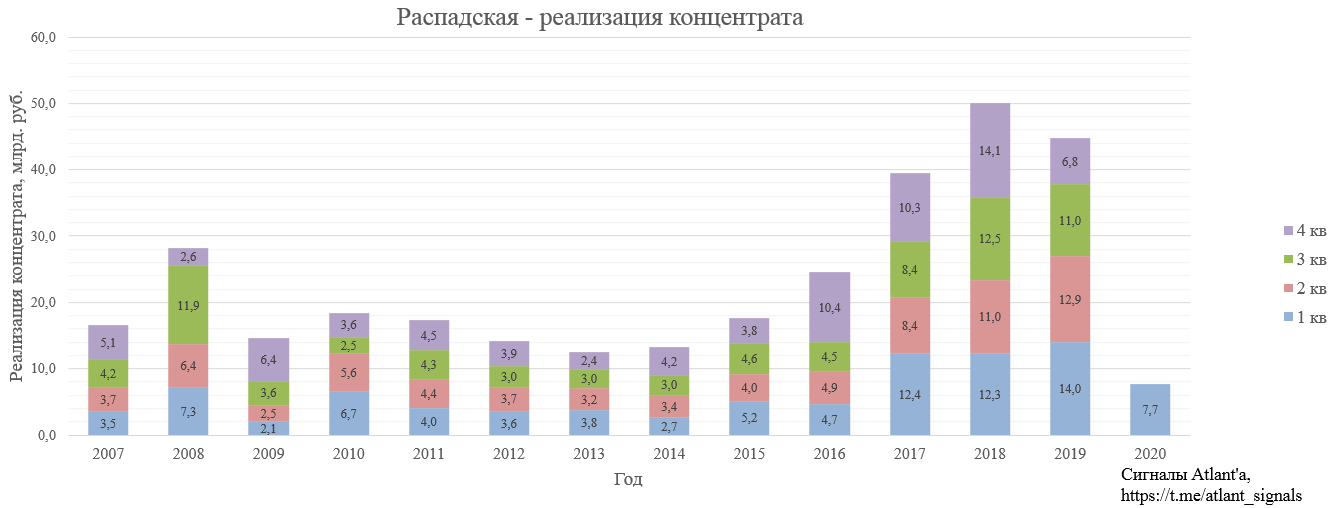

В итоге выручка от реализации концентрата в 1-ом квартале снизилась на 45% к прошлому году и выросла на 12% к прошлому кварталу.

Приблизительная суммарная выручка от реализации рядового угля и концентрата в 1-ом квартале снизилась на 49% к прошлому году и выросла на 7% к прошлому кварталу.

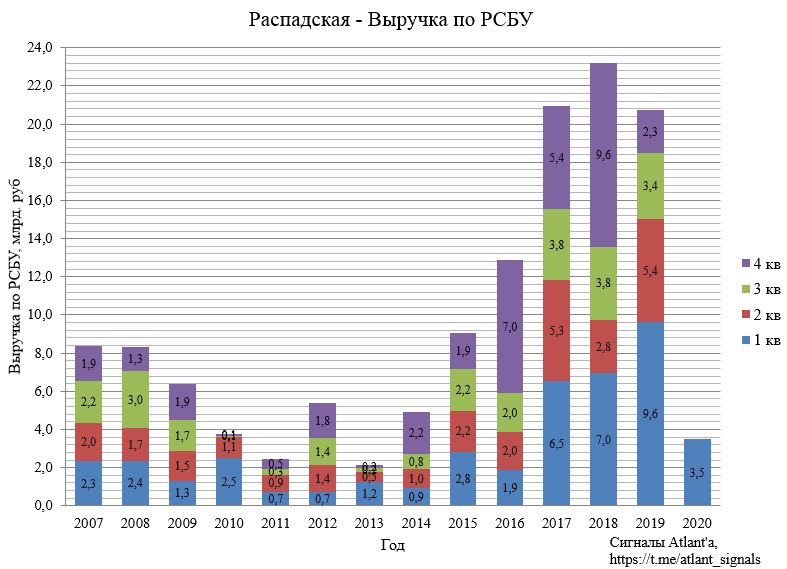

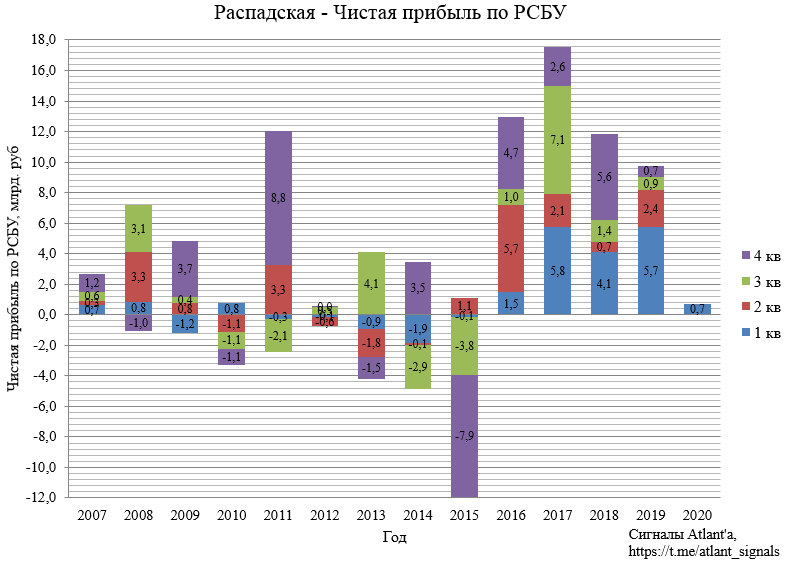

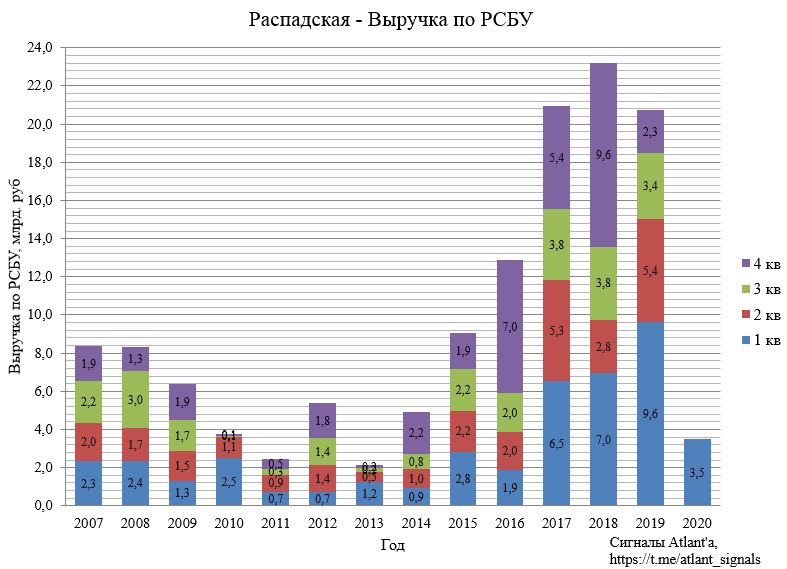

Ранее был опубликован финансовый отчет по РСБУ шахты "Распадская" за 1-ый квартал. Напоминаю, что этот отчет отражает деятельность только одной шахты, на которую приходится около трети выручки, и не учитывает работы других предприятий, входящих в ПАО "Распадская".

Низкие цены повлияли на финансовые показатели, но они все равно лучше, чем были во 2-ом полугодии 2019 года. Выручка гораздо ниже, чем годом ранее, но выше, чем за предыдущие 2 квартала.

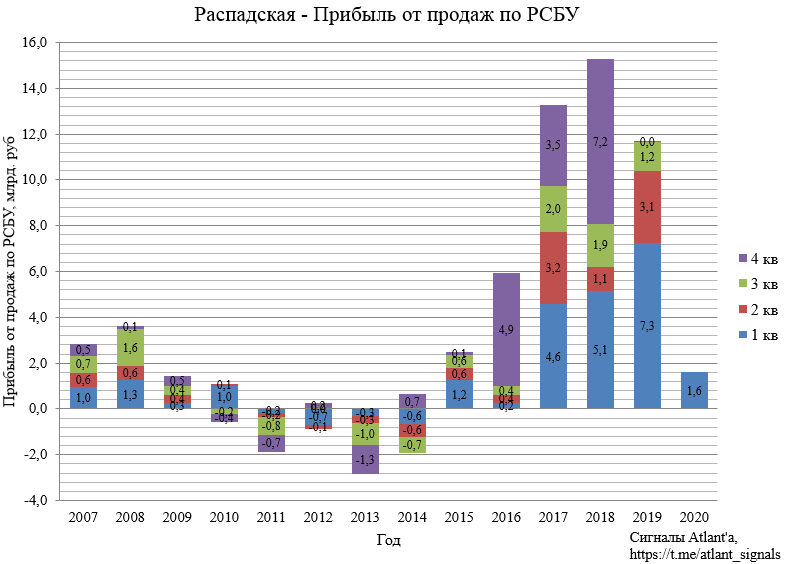

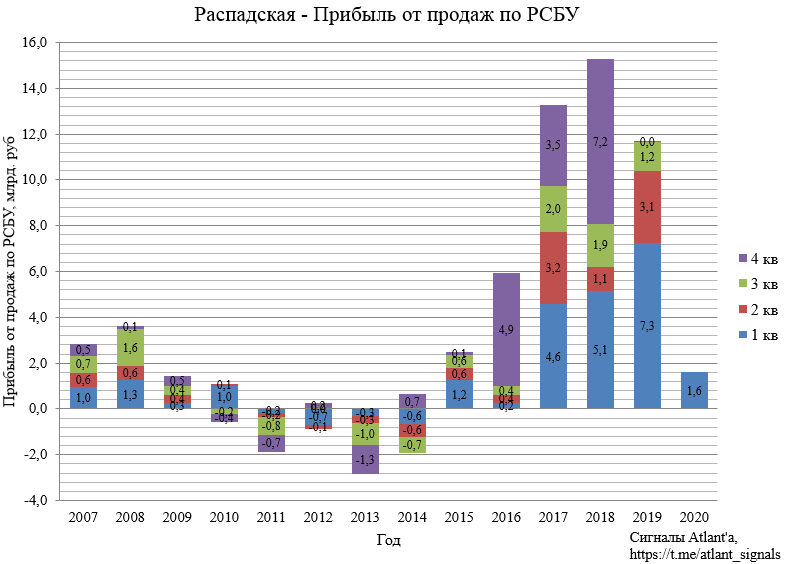

В прибыли от продаж картина аналогичная с выручкой.

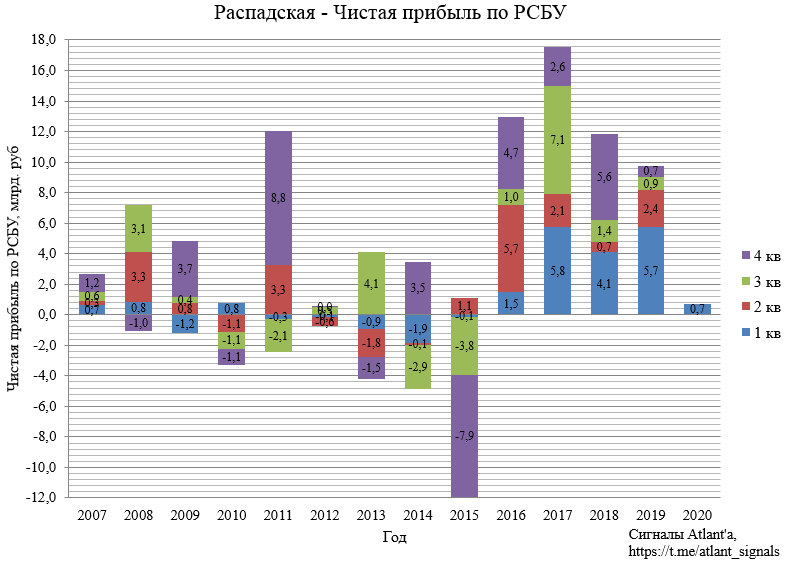

Чистая прибыль на уровне предыдущего квартала, но тут прочие расходы на 0,9 млрд. дали о себе знать.

Прейскурант на продукцию Распадской в апреле получше, чем в первые три месяца 2020 года. Цены выросли на 3-5%.

Однако в течение апреля мировые цены пошли на снижение после закрытия на карантин одного из главных потребителей угля - Индии. Другие металлургические заводы в различных странах мира при этом тоже частично приостановили производство.

Впрочем, финансовые показатели уже слабо влияют на акции компании. Даже относительно слабый производственный отчет и пожар на шахте (потушен, работа возобновлена) не смогли увезти котировки вниз. В период коронавирусного падения рынков котировки Распадской смотрелись лучше рынке. Кто-то явно проявляет интерес к акциям. Компания все еще очень дешевая.

EV (Стоимость компании = Рыночная капитализация + Чистый долг) продолжает находиться возле минимумов. Тут я не учитываю, что долларовая кубышка Распадской переоценилась в рублях в бОльшую сторону с начала года.

Или вот другая интерпретация графика, на которой изображено отношение показателя EV к средневзвешенной цене реализации концентрата.

Для роста необходимо, чтобы раскрылась стоимость кубышки. Сибуглемет купила не Распадская, а акционеры Евраза. Жду, что в итоге будет с этими двумя компаниями.

Дивидендная доходность на уровне депозита в банке, и компанию можно охарактеризовать как "дешево и сердито".

https://investcommunity.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Добыча выросла на 9% к прошлом кварталу, но снизилась на 25% к прошлому году.

Рост добычи к прошлому кварталу компания объясняет возобновлением добычи тремя лавами на шахте «Распадская», а также благодаря росту добычи углей марок К и ОС на участках шахты «Распадская-Коксовая». Добыча шахты «Распадская» в отчетном периоде выросла на 30% кв/кв, на участках шахты «Распадская-Коксовая» рост составил 8% кв/кв. Уменьшение к прошлому году вызвано плановым снижением добычи на рарезе "Распадский", где добывается наименее рентабельная марка ГЖО.

На данное решение повлияли как значительные запасы угля марки ГЖ, накопленные в конце 2019 года благодаря рекордной добыче на шахте «Распадская», так и снижение спроса, вызванное в начале 2020 года эпидемией COVID-19. В этих условиях менеджмент компании принял решение отказаться от использования услуг подрядчиков при добыче угля на «Разрезе Распадский», а также переориентировать часть собственных ресурсов на участок открытых горных работ на шахте «Распадская-Коксовая».

В 1-ом квартале 2020 года реализация рядового угля снизилась на 70% к прошлому году и на 24% к прошлому кварталу.

Приблизительная выручка от реализации рядового угля снизилась в 1-ом квартале на 78% к прошлому году и на 44% к прошлому кварталу.

Объем реализованного концентрата вырос на 1% к прошлому году и на 40% к прошлому кварталу.

Средневзвешенная цена реализации концентрата в 1-ом квартале составила 3858 рублей за тонну и снизилась на 46% к прошлому году (7120 рублей) на 21% к прошлому кварталу (4865 рублей).

Квартальные котировки по основным бенчмаркам в 1 квартале 2020 года показали рост около 6-13% кв/кв, однако, экспортные цены оставались ниже, чем внутренние, и рост отгрузок на экспорт снизил средневзвешенную цену реализации концентрата в отчетном периоде.

В итоге выручка от реализации концентрата в 1-ом квартале снизилась на 45% к прошлому году и выросла на 12% к прошлому кварталу.

Приблизительная суммарная выручка от реализации рядового угля и концентрата в 1-ом квартале снизилась на 49% к прошлому году и выросла на 7% к прошлому кварталу.

Ранее был опубликован финансовый отчет по РСБУ шахты "Распадская" за 1-ый квартал. Напоминаю, что этот отчет отражает деятельность только одной шахты, на которую приходится около трети выручки, и не учитывает работы других предприятий, входящих в ПАО "Распадская".

Низкие цены повлияли на финансовые показатели, но они все равно лучше, чем были во 2-ом полугодии 2019 года. Выручка гораздо ниже, чем годом ранее, но выше, чем за предыдущие 2 квартала.

В прибыли от продаж картина аналогичная с выручкой.

Чистая прибыль на уровне предыдущего квартала, но тут прочие расходы на 0,9 млрд. дали о себе знать.

Прейскурант на продукцию Распадской в апреле получше, чем в первые три месяца 2020 года. Цены выросли на 3-5%.

Однако в течение апреля мировые цены пошли на снижение после закрытия на карантин одного из главных потребителей угля - Индии. Другие металлургические заводы в различных странах мира при этом тоже частично приостановили производство.

Впрочем, финансовые показатели уже слабо влияют на акции компании. Даже относительно слабый производственный отчет и пожар на шахте (потушен, работа возобновлена) не смогли увезти котировки вниз. В период коронавирусного падения рынков котировки Распадской смотрелись лучше рынке. Кто-то явно проявляет интерес к акциям. Компания все еще очень дешевая.

EV (Стоимость компании = Рыночная капитализация + Чистый долг) продолжает находиться возле минимумов. Тут я не учитываю, что долларовая кубышка Распадской переоценилась в рублях в бОльшую сторону с начала года.

Или вот другая интерпретация графика, на которой изображено отношение показателя EV к средневзвешенной цене реализации концентрата.

Для роста необходимо, чтобы раскрылась стоимость кубышки. Сибуглемет купила не Распадская, а акционеры Евраза. Жду, что в итоге будет с этими двумя компаниями.

Дивидендная доходность на уровне депозита в банке, и компанию можно охарактеризовать как "дешево и сердито".

https://investcommunity.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter