14 мая 2020 Zero Hedge

Данная статья является переводом с сайта zerohedge.com. Заголовок может показаться спорным , однако главная польза в том ,что в этом материале на чётких примерах показана разница между реальной экономикой и виртуальной. Ещё раз подтверждается старый прогноз : чем хуже экономике – тем лучше рынкам. Последние продолжают рост вопреки экономическому здравому смыслу на фоне удручающих прогнозов.

Федеральная резервная система, по-видимому, продолжает свою миссию по уничтожению нижних 90%.

Единственный урок, который мы четко усвоили после “большого финансового кризиса ” 2008 года, заключается в том, что меры денежно-кредитной и бюджетной политики не ведут к повышению уровня экономического богатства или процветания. То, что эти программы сделали, действует как система передачи БОГАТСТВА от 90% населения к 10% более богатого.

Мы обратимся к статистическим данным, есть также неофициальные , которые подтверждают этот тезис. С 2008 года участились призывы к проведению политики социализма, такие как всеобщий базовый доход, повышение социального равенства, и даже один кандидат в президенты признал себя социалистом. Таких вещей не было бы, если бы в экономике царило “процветание”.

“Несоответствие между интервенциями ФРС, фондовым рынком и реальной экономикой стало совершенно очевидным. Для 90% американцев не было и не будет никакого экономического восстановления.”

.png)

Акции – Это не экономика

Внимательно посмотрите на диаграмму выше.

Компании получают свои доходы от потребления товаров, продукции и услуг, которые они производят. Вполне логично, удорожание акций в долгосрочной перспективе примерно приравнивается к экономическому росту. Тем не менее, эти отношения были нарушены после финансового кризиса из-за интервенций ФРС и падения процентных ставок.

С 1 января 2009 года по конец марта (2020) фондовый рынок вырос на поразительные 159%, или примерно на 14% в годовом исчислении. При таком большом росте на финансовых рынках должны быть и соответствующие темпы роста в экономике.

После 3-х масштабных программ “количественного смягчения” с участием Федеральной Резервной Системы, программы продления срока погашения более чем на 33 трлн долл., совокупный реальный экономический рост составил всего 5,48%.

Хотя предполагается, что монетарные интервенции будут поддерживать экономический рост посредством повышения потребительского доверия, результат был совершенно иным.

Низкие, до нуля, процентные ставки стимулировали непроизводительный долг и разрыв в богатстве. Массовое увеличение задолженности фактически нанесло ущерб экономическому росту, отвлекая потребительские расходы на обслуживание долга.

“Рост задолженности, который в последнее десятилетие использовался главным образом для восполнения разрыва между доходами и стоимостью жизни, способствовал замедлению экономического роста.”

Дефицит Сбережений

Если заработная плата не растет достаточно быстрыми темпами, чтобы компенсировать расходы на поддержание “уровня жизни”, люди вынуждены обращаться к кредитам, чтобы заполнить этот пробел. Отсутствие сбережений было недавней темой обсуждения в The Wall Street Journal:

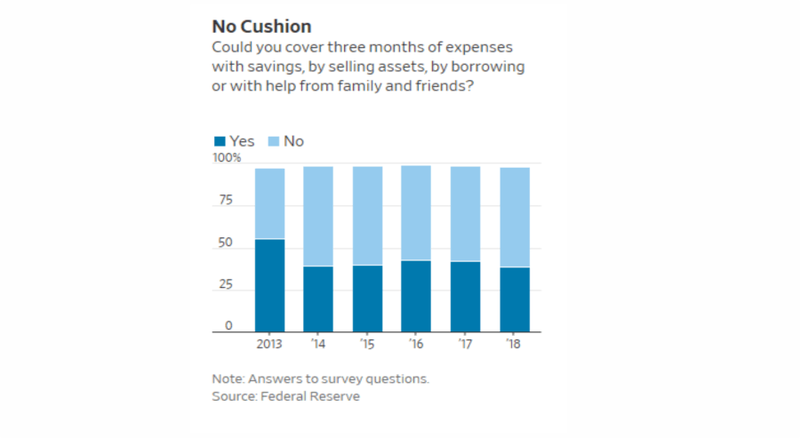

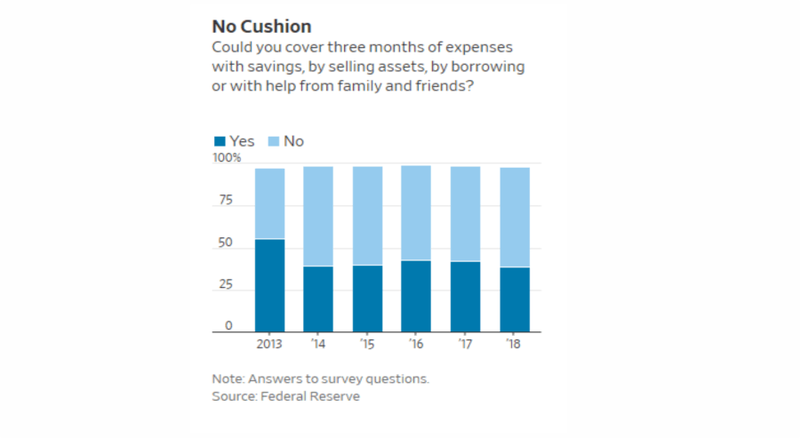

“Примерно половина домашних хозяйств США не имеют никаких чрезвычайных сбережений, согласно исследованию Федеральной резервной системы, опубликованному в прошлом году. У тех,у кого есть, этого может быть недостаточно. Почти 60% заявили, что они не могут использовать средства на черный день, занимать у семьи и друзей или продавать что-то, чтобы покрыть трехмесячные расходы на проживание. – WSJ

Существует две причины отсутствия сбережений.

“Во-первых, доходы для всех, кроме самых богатых американцев, были стагнирующими или падающими в течении десятилетий. Средний доход домохозяйства в 2018 году был только около 3% выше, чем в 2000 году, после корректировки на инфляцию, согласно переписи. Для беднейших 20% населения доходы сократились на 2%.

Да, отсутствие роста заработной платы это проблема, но, как было сказано выше, это также проблема долга.

“Вторая причина связана с продолжающимся воздействием долговых обязательств домашних хозяйств, накопленных до спада 2007-09 годов.

В новой статье Атифа Миана из Принстонского университета, Людвига Штрауба из Гарвардского университета и Амира Суфи из Чикагского университета было обнаружено, что растущее неравенство доходов за последние несколько десятилетий создало условия, которые подпитывали рост долга домохозяйств с более низкими доходами в начале 2000-х годов–. – WSJ

ФРС это видит

Каждые три года Федеральная резервная система публикует обзор потребительских финансов, который представляет собой совокупность данных обо всем, начиная от полного состояния домашних хозяйств и заканчивая доходами. Последний опрос был завершен в 2016 году, однако это исследование будет обновлено в октябре 2020 года. Это подтвердит, что за последние 3 года мало что изменилось для тех, кто находится в нижней части 90%.

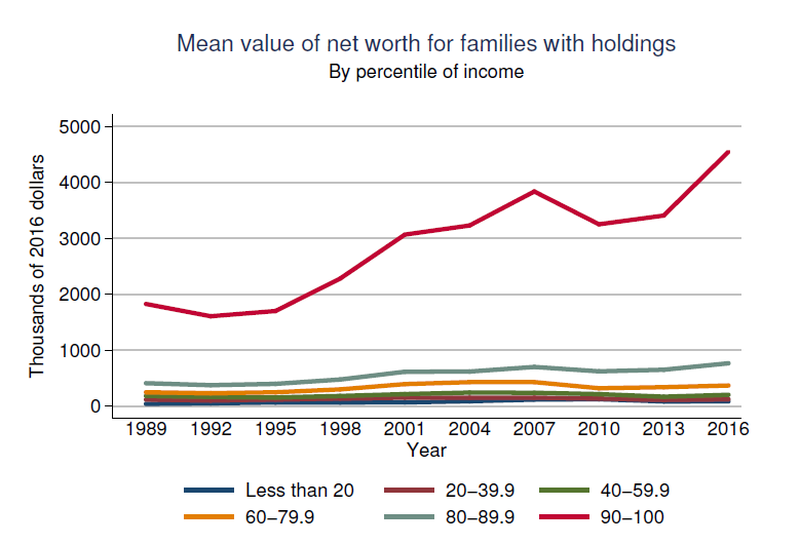

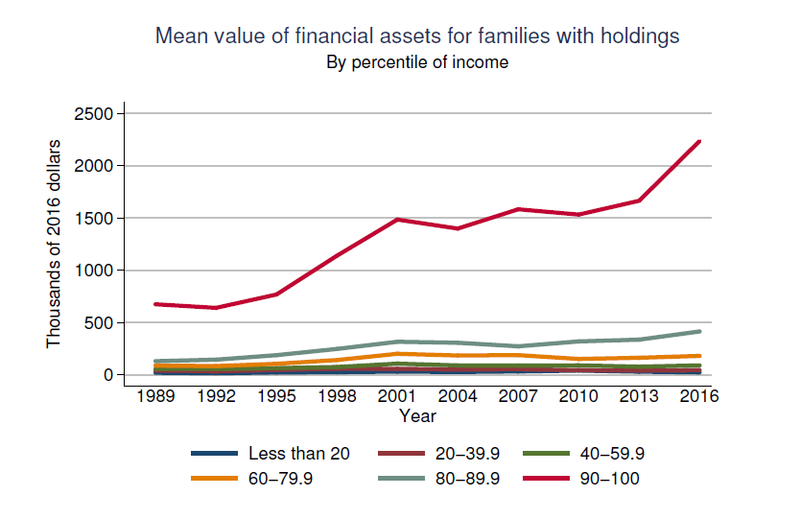

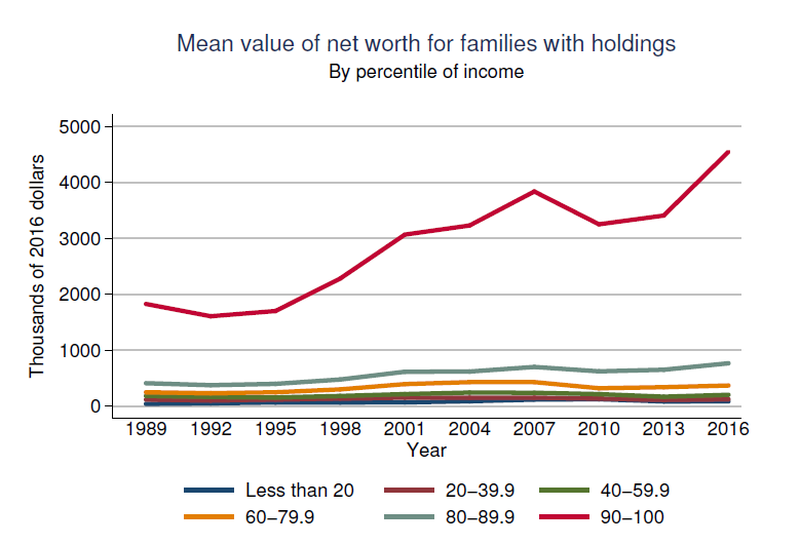

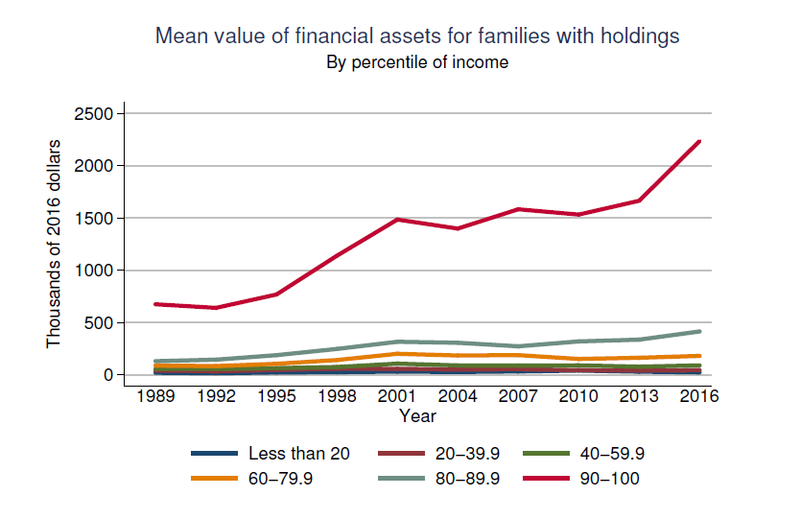

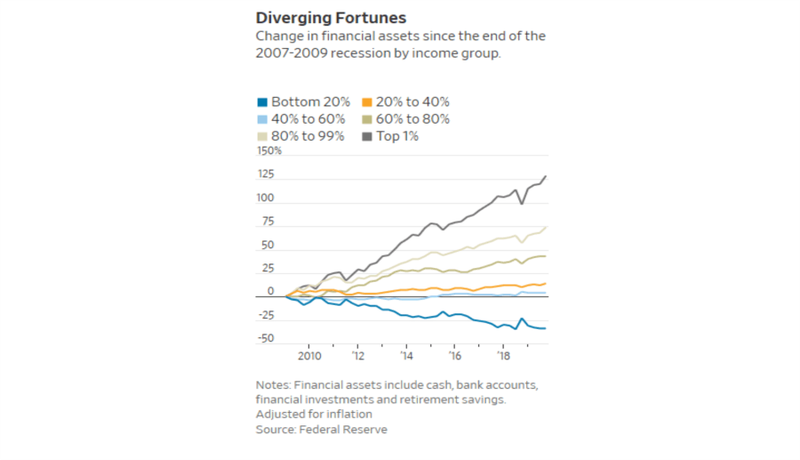

Полный отчет Федеральной резервной системы можно найти здесь, но я хотел бы указать на две диаграммы, которые конкретно подтверждают, что политика ФРС усугубила разрыв в богатстве. Как я уже говорил ранее, топ-10% держателей активов сильно искажает представление об экономике в целом. Для нижних 90% не было большого улучшения.

Это также является причиной рекордного количества лиц старше 65 лет, которые все еще работают. Дело не в том, что они не хотят уходить на пенсию, они просто не могут себе этого позволить.

Поскольку основная часть населения либо не участвует, либо участвует лишь незначительно в финансовых рынках, “импульс” остается сосредоточенным в верхних 10%. Исследование Федеральной резервной системы разбивает данные по нескольким направлениям, но история остается той же самой.

В то время как Федеральная резервная система надеялась, что завышение цен на активы повысит потребительскую уверенность, потребление , и в конечном итоге экономический рост, этого не произошло. Вместо этого падение доходов и рост стоимости жизни привели к тому, что 90% семей утратили способность к сбережению и инвестированию. Опять же, преимущество интервенций Федеральной Резервной Системы было явно сосредоточено в верхних 10%.

Лучше Уже Не Становится

Как отмечается, ФРС обновит свое исследование потребительских финансов в этом году, но WSJ подтверждает, что многое, скорее всего, не изменится.

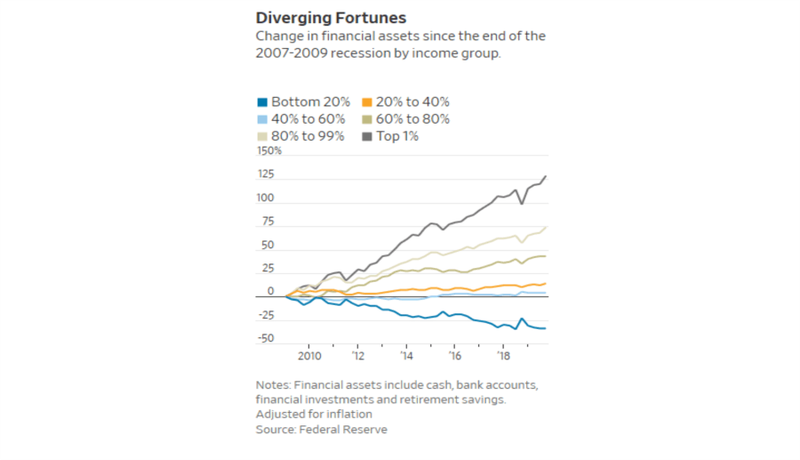

“По состоянию на декабрь 2019 года— домашние хозяйства в нижних 20% доходов наблюдали, что их финансовые активы, такие как деньги в банке, инвестиции в акции и облигации или пенсионные фонды , упали на 34% с конца рецессии 2007-09 годов, согласно данным ФРС, скорректированным на инфляцию. У тех, кто находится в середине распределения доходов, рост составил всего 4%. – WSJ

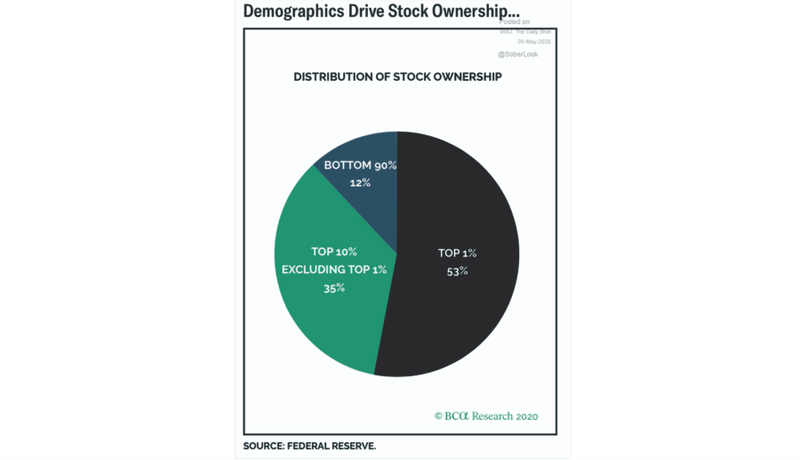

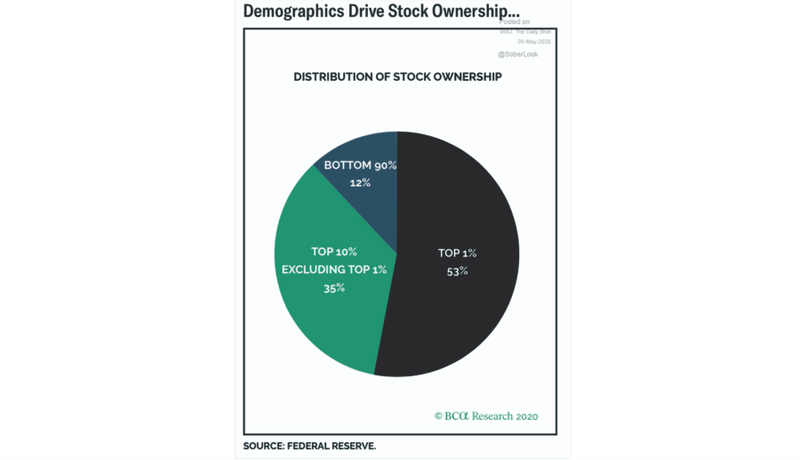

И это неудивительно. Недавнее исследование BCA подтверждает одну из причин растущего разрыва в благосостоянии в США: ТОП-10% зарабатывающих людей владеет 88% фондового рынка, в то время как нижние 90% владеют всего 12%.

Отсутствие экономического прогресса четко прослеживается во всех данных. Однако именно политика Федеральной резервной системы способствовала росту разрыва в уровне благосостояния. Продолжающиеся интервенции Федеральной резервной системы привели к росту цен на активы, но оставили большинство американских семей позади.

Новая норма

Структурные преобразования, произошедшие за последнее десятилетие, навсегда изменили финансовую основу экономики в целом. Это позволяет предположить, что нынешнее состояние медленного экономического роста является новой нормой, и процентные ставки будут бесконечно находиться около нуля.

Это будет сопровождаться продолжающейся волатильной доходностью на фондовом рынке и стагфляционными условиями, поскольку заработная плата остается на месте, а стоимость жизни растет.

Конец игры трех десятилетий избытка находится на нас, и мы не можем отрицать вес долговых дисбалансов в настоящее время в игре. Лекарство, которое назначает Федеральная резервная система, – это лечение обычной простуды; в этом случае нас ждёт рецессия делового цикла.

Результаты этой политики, хотя и непреднамеренные, разрушают нижние 90% населения, которые страдают от “долгового рака”.”Попытка решить долговую проблему с большим долгом сродни тому, чтобы дать пациенту “аспирин” от боли. Хотя такой рецепт может временно маскировать “боль“, он не является “лекарством”.”

Если бы это было так, то растущий процент американцев не поддерживал бы идею “социализма?”

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Федеральная резервная система, по-видимому, продолжает свою миссию по уничтожению нижних 90%.

Единственный урок, который мы четко усвоили после “большого финансового кризиса ” 2008 года, заключается в том, что меры денежно-кредитной и бюджетной политики не ведут к повышению уровня экономического богатства или процветания. То, что эти программы сделали, действует как система передачи БОГАТСТВА от 90% населения к 10% более богатого.

Мы обратимся к статистическим данным, есть также неофициальные , которые подтверждают этот тезис. С 2008 года участились призывы к проведению политики социализма, такие как всеобщий базовый доход, повышение социального равенства, и даже один кандидат в президенты признал себя социалистом. Таких вещей не было бы, если бы в экономике царило “процветание”.

“Несоответствие между интервенциями ФРС, фондовым рынком и реальной экономикой стало совершенно очевидным. Для 90% американцев не было и не будет никакого экономического восстановления.”

.png)

Акции – Это не экономика

Внимательно посмотрите на диаграмму выше.

Компании получают свои доходы от потребления товаров, продукции и услуг, которые они производят. Вполне логично, удорожание акций в долгосрочной перспективе примерно приравнивается к экономическому росту. Тем не менее, эти отношения были нарушены после финансового кризиса из-за интервенций ФРС и падения процентных ставок.

С 1 января 2009 года по конец марта (2020) фондовый рынок вырос на поразительные 159%, или примерно на 14% в годовом исчислении. При таком большом росте на финансовых рынках должны быть и соответствующие темпы роста в экономике.

После 3-х масштабных программ “количественного смягчения” с участием Федеральной Резервной Системы, программы продления срока погашения более чем на 33 трлн долл., совокупный реальный экономический рост составил всего 5,48%.

Хотя предполагается, что монетарные интервенции будут поддерживать экономический рост посредством повышения потребительского доверия, результат был совершенно иным.

Низкие, до нуля, процентные ставки стимулировали непроизводительный долг и разрыв в богатстве. Массовое увеличение задолженности фактически нанесло ущерб экономическому росту, отвлекая потребительские расходы на обслуживание долга.

“Рост задолженности, который в последнее десятилетие использовался главным образом для восполнения разрыва между доходами и стоимостью жизни, способствовал замедлению экономического роста.”

Дефицит Сбережений

Если заработная плата не растет достаточно быстрыми темпами, чтобы компенсировать расходы на поддержание “уровня жизни”, люди вынуждены обращаться к кредитам, чтобы заполнить этот пробел. Отсутствие сбережений было недавней темой обсуждения в The Wall Street Journal:

“Примерно половина домашних хозяйств США не имеют никаких чрезвычайных сбережений, согласно исследованию Федеральной резервной системы, опубликованному в прошлом году. У тех,у кого есть, этого может быть недостаточно. Почти 60% заявили, что они не могут использовать средства на черный день, занимать у семьи и друзей или продавать что-то, чтобы покрыть трехмесячные расходы на проживание. – WSJ

Существует две причины отсутствия сбережений.

“Во-первых, доходы для всех, кроме самых богатых американцев, были стагнирующими или падающими в течении десятилетий. Средний доход домохозяйства в 2018 году был только около 3% выше, чем в 2000 году, после корректировки на инфляцию, согласно переписи. Для беднейших 20% населения доходы сократились на 2%.

Да, отсутствие роста заработной платы это проблема, но, как было сказано выше, это также проблема долга.

“Вторая причина связана с продолжающимся воздействием долговых обязательств домашних хозяйств, накопленных до спада 2007-09 годов.

В новой статье Атифа Миана из Принстонского университета, Людвига Штрауба из Гарвардского университета и Амира Суфи из Чикагского университета было обнаружено, что растущее неравенство доходов за последние несколько десятилетий создало условия, которые подпитывали рост долга домохозяйств с более низкими доходами в начале 2000-х годов–. – WSJ

ФРС это видит

Каждые три года Федеральная резервная система публикует обзор потребительских финансов, который представляет собой совокупность данных обо всем, начиная от полного состояния домашних хозяйств и заканчивая доходами. Последний опрос был завершен в 2016 году, однако это исследование будет обновлено в октябре 2020 года. Это подтвердит, что за последние 3 года мало что изменилось для тех, кто находится в нижней части 90%.

Полный отчет Федеральной резервной системы можно найти здесь, но я хотел бы указать на две диаграммы, которые конкретно подтверждают, что политика ФРС усугубила разрыв в богатстве. Как я уже говорил ранее, топ-10% держателей активов сильно искажает представление об экономике в целом. Для нижних 90% не было большого улучшения.

Это также является причиной рекордного количества лиц старше 65 лет, которые все еще работают. Дело не в том, что они не хотят уходить на пенсию, они просто не могут себе этого позволить.

Поскольку основная часть населения либо не участвует, либо участвует лишь незначительно в финансовых рынках, “импульс” остается сосредоточенным в верхних 10%. Исследование Федеральной резервной системы разбивает данные по нескольким направлениям, но история остается той же самой.

В то время как Федеральная резервная система надеялась, что завышение цен на активы повысит потребительскую уверенность, потребление , и в конечном итоге экономический рост, этого не произошло. Вместо этого падение доходов и рост стоимости жизни привели к тому, что 90% семей утратили способность к сбережению и инвестированию. Опять же, преимущество интервенций Федеральной Резервной Системы было явно сосредоточено в верхних 10%.

Лучше Уже Не Становится

Как отмечается, ФРС обновит свое исследование потребительских финансов в этом году, но WSJ подтверждает, что многое, скорее всего, не изменится.

“По состоянию на декабрь 2019 года— домашние хозяйства в нижних 20% доходов наблюдали, что их финансовые активы, такие как деньги в банке, инвестиции в акции и облигации или пенсионные фонды , упали на 34% с конца рецессии 2007-09 годов, согласно данным ФРС, скорректированным на инфляцию. У тех, кто находится в середине распределения доходов, рост составил всего 4%. – WSJ

И это неудивительно. Недавнее исследование BCA подтверждает одну из причин растущего разрыва в благосостоянии в США: ТОП-10% зарабатывающих людей владеет 88% фондового рынка, в то время как нижние 90% владеют всего 12%.

Отсутствие экономического прогресса четко прослеживается во всех данных. Однако именно политика Федеральной резервной системы способствовала росту разрыва в уровне благосостояния. Продолжающиеся интервенции Федеральной резервной системы привели к росту цен на активы, но оставили большинство американских семей позади.

Новая норма

Структурные преобразования, произошедшие за последнее десятилетие, навсегда изменили финансовую основу экономики в целом. Это позволяет предположить, что нынешнее состояние медленного экономического роста является новой нормой, и процентные ставки будут бесконечно находиться около нуля.

Это будет сопровождаться продолжающейся волатильной доходностью на фондовом рынке и стагфляционными условиями, поскольку заработная плата остается на месте, а стоимость жизни растет.

Конец игры трех десятилетий избытка находится на нас, и мы не можем отрицать вес долговых дисбалансов в настоящее время в игре. Лекарство, которое назначает Федеральная резервная система, – это лечение обычной простуды; в этом случае нас ждёт рецессия делового цикла.

Результаты этой политики, хотя и непреднамеренные, разрушают нижние 90% населения, которые страдают от “долгового рака”.”Попытка решить долговую проблему с большим долгом сродни тому, чтобы дать пациенту “аспирин” от боли. Хотя такой рецепт может временно маскировать “боль“, он не является “лекарством”.”

Если бы это было так, то растущий процент американцев не поддерживал бы идею “социализма?”

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter