18 мая 2020 Pro Finance Service

Сброс вертолетных денег — довольно сложная задача, которая к тому же имеет последствия.

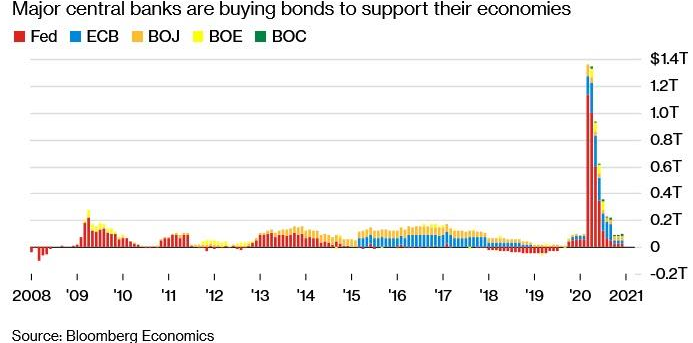

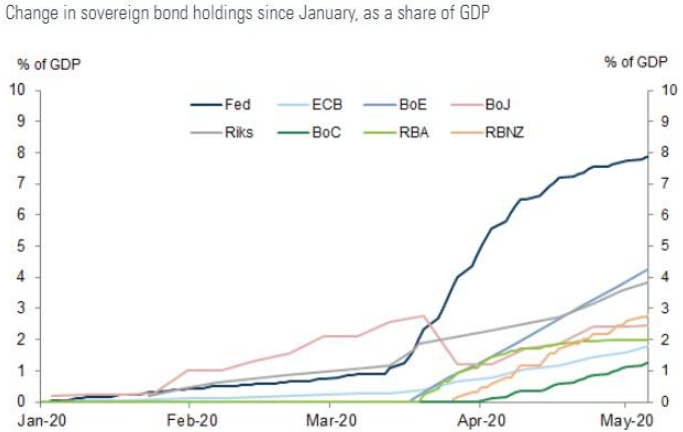

В последнее время мировые центробанки покупали суверенные облигации гораздо активнее, чем во время большинства прошлых программ QE, напоминает Goldman Sachs (см. график ниже - прим. ProFinance.ru). И происходило это на фоне быстрого роста дефицитов госбюджетов, финансирование которых потребует дополнительной эмиссии госдолга.

«Спрос на эти активы со стороны центробанков должен поглотить существенную часть их эмиссии, но при этом объем таких активов в обращении* вырастет во всех странах, особенно в США», - отмечают эксперты банка. - «В среднесрочной перспективе это чревато ростом доходности суверенных бондов».

*ProFinance.ru: общий объем непогашенной задолженности минус госдолг на балансе национального центробанка и аналогичных зарубежных институтов.

В частности, Goldman Sachs прогнозирует, что на фоне сокращения программы покупки активов ФРС и роста эмиссия трежерис, их объем в свободном обращении вскоре вырастет на $1.6 трлн (рекордное значение среди развитых стран). И этот объем должны будут по большей части купить американские инвесторы, так как интерес иностранцев к госдолгу США заметно остыл.

Похожая картина намечается и в Еврозоне, где объем эмиссии госдолга (особенно в Италии, Испании и Франции) заметно превысит объем программы покупки активов ЕЦБ.

Эксперты Bank of America опасаются, что объема намеченной на этот год программы покупки активов мировыми ЦБ, который банк пока оценивает в $7.9 трлн (см. график в начале статьи - прим. ProFinance.ru), окажется недостаточно для монетизации цунами госдолга, которое вскоре накроет рынок.

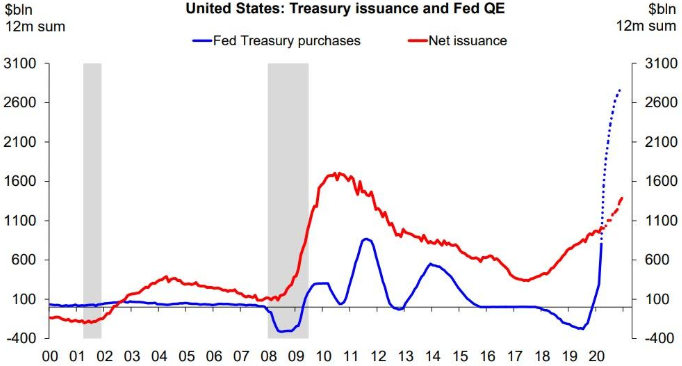

В США ФРС пока отлично справляется с монетизацией госдолга, так как объем его операции QE заметно превышает эмиссию облигаций Минфина (см. график ниже - прим. ProFinance.ru), отмечает Deutsche Bank. Однако здесь следует помнить о том, что в конце марта ФРС ежедневно покупала трежерис на $75 млрд, в результате чего объем ее баланса всего за несколько месяцев вырос почти вдвое. С тех пор объем операций ФРС на открытом рынке заметно снизился, и на этой неделе составит всего около $30 млрд, что аналогично $1.5 трлн в год.

При этом Минфин США недавно сообщил о планах разместить рекордный объем трежерис ($3 трлн) в одном только втором квартале.

«ФРС залила систему ликвидностью, но этого недостаточно», - пишут эксперты Goldman Sachs. - « Для эффективного сброса вертолетных денег предложение ликвидности (ФРС) и спрос на нее (Минфин через эмиссию трежерис) должны идти рука об руку. В противном случае периоды избыточной ликвидности (конец марта/начало апреля) быстро сменяются периодами экстремально высокого спроса на нее (в ближайший месяц монетизация эмиссии трежерис потребует $1 трлн)».

В ближайшее время суверенные облигации будут пользоваться хорошим спросом, так как многие инвесторы захотят купить их, чтобы позже продать центробанкам в рамках монетизации госдолга, прогнозируют эксперты Eaton Vance Management. Однако они также предупреждают, что через год-два, когда инфляция начнет расти вместе с экономикой, все может сильно измениться.

«Могут ли правительства и дальше занимать рекордные суммы денег? Нет», - уверен глава аналитического департамента K2 Asset Management Джордж Бурбурас. - «Поддержка со стороны центробанков является ключевым элементом, который позволяет резко увеличить объем эмиссии госдолга. Если в какой-то момент они мигнут, то в среднесрочной перспективе все просто развалится, и для некоторых стран последствия окажутся фатальными».

Как только в конце кризисного тоннеля появится свет, поддержка рынка госдолга со стороны центробанков начнет сокращаться, и бремя покупки суверенных облигаций будет все больше и больше перемещаться на плечи частных инвесторов, предупреждает управляющий активами Mediolanum Шарль Дибель.

http://www.profinance.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter