5 июня 2020 QB Finance Лапшина Ксения

Насколько оправдан оптимизм на рынках?

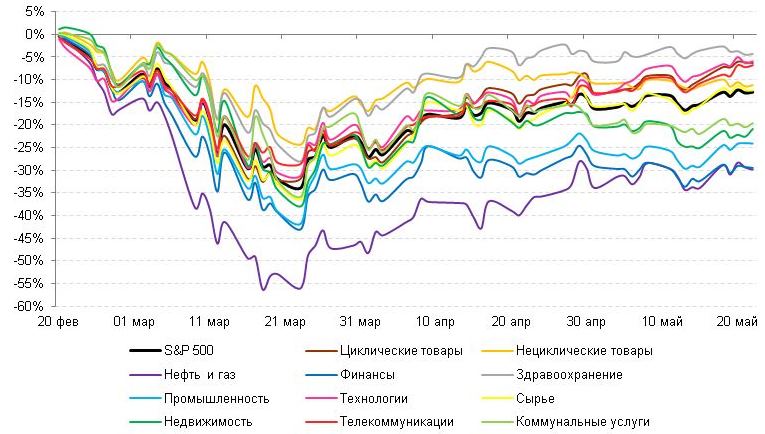

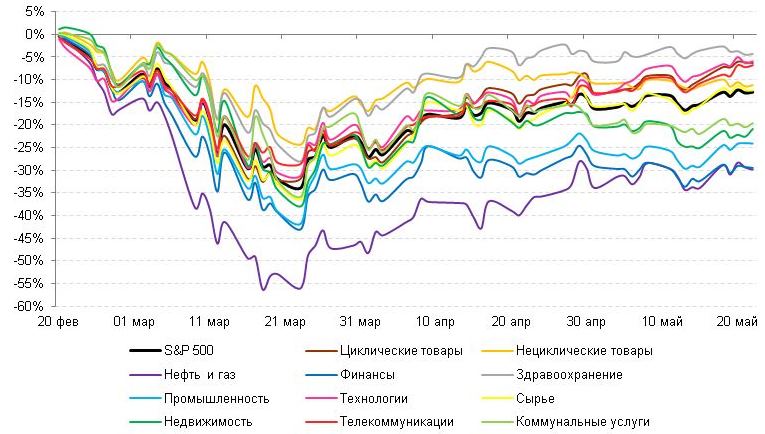

Без сомнения, пандемия covid-19 стала для американского фондового рынка «черным лебедем», застав рынки врасплох, когда те обновляли исторически максимумы. Коррекция началась 20 февраля и продлилась около месяца. В моменте падение Индекса S&P 500 достигало 35% от уровней 19 февраля. Во время коррекции наблюдалась рекордная с 2008 года волатильность: Индекс волатильности VIX буквально взлетел с 17 пунктов до 82 пунктов. Цифры свидетельствуют, что март стал одним из худших месяцев для фондового рынка за последние 20 лет, при том что карантинные меры, закрытие экономики, приостановка производства, массовые увольнения и падение деловой активности пришлись в основном на апрель и май. Не было таких секторов на американском рынке, которых не затронуло бы ухудшение экономической ситуации.

График 1. Динамика отраслевых индексов S&P 500 с 20 февраля по 22 мая 2020 года

Источник: Investing.com, расчет QBF

Отраслевые Индексы нефтегазового и финансового секторов с 19 февраля по 22 мая зафиксировали снижение около 30%. Сектор промышленности потерял 24%, а сектора недвижимости и коммунальных услуг просели на 20%. Сырьевой сектор и сектор нециклических потребительских товаров скорректировались на 11-12%. Наилучшую динамику за данный период продемонстрировали сектора циклических потребительских товаров, технологий, коммуникаций и здравоохранения, снизившись на 4-6%. Тем не менее отдельным компаниям удалось использовать ситуацию с пандемией себе во благо, а их акции продемонстрировали рост вопреки общей рыночной тенденции. Это в очередной раз доказывает, что даже в период коррекции или кризиса на рынке всегда есть на чем заработать.

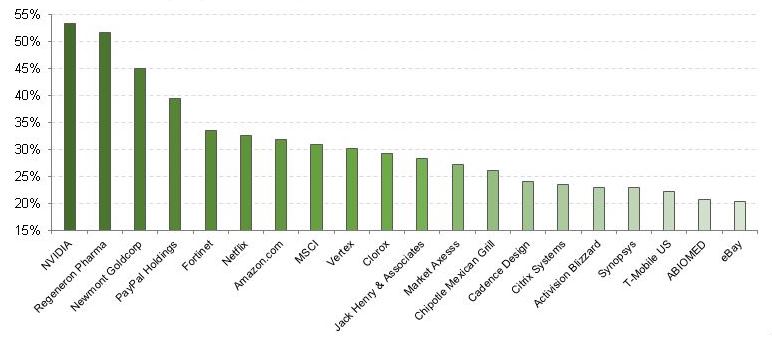

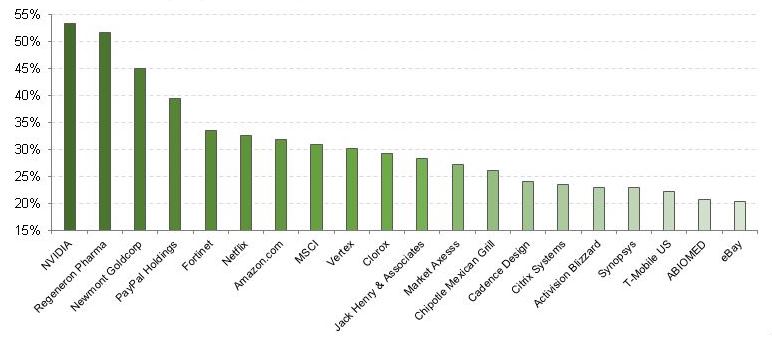

Среди топ-20 компаний, которые с начала 2020 года продемонстрировали лучшую динамику, числятся широко известные NVIDIA, PayPal, Netflix, Amazon.com, Activision Blizzard, eBay. Локомотив американского рынка – группа компаний FAANG + Microsoft – в очередной раз подтвердил свой статус: с начала года по 22 мая совокупная капитализация 6 технологических корпораций увеличилась на 15,5% до $5813 млрд, а их доля в индексе S&P 500 возросла с 17,4% до 21,8%.

График 2. Топ-20 эмитентов из индекса S&P 500, продемонстрировавших наилучшую динамику с начала 2020 года по состоянию на 22 мая

Источник: Investing.com, расчет QBF

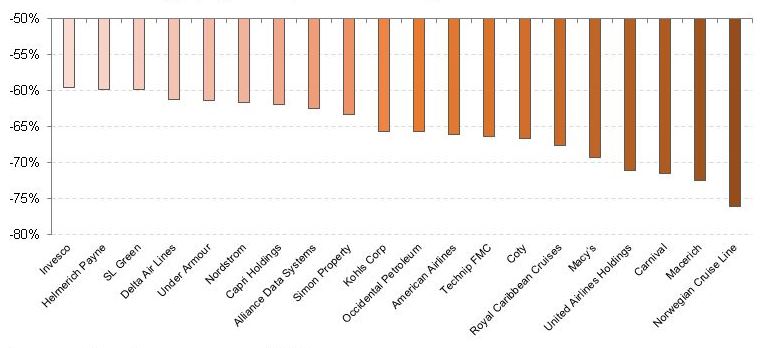

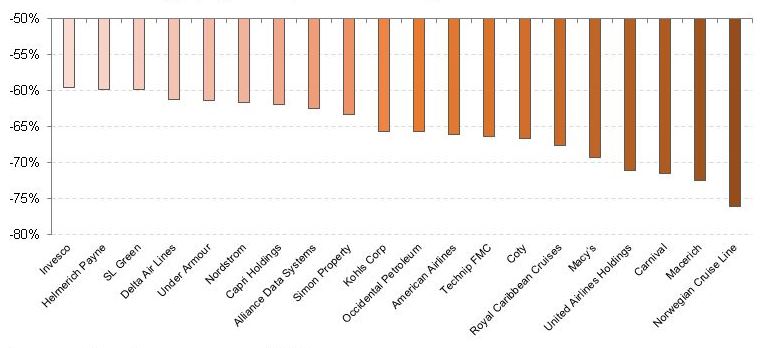

Среди тех, кто отметился наиболее слабой динамикой – туристические и круизные компании (Carnival, Norwegian Cruise Line), авиаперевозчики (Delta Air Lines, American Airlines, United Airlines), ритейлеры (Kohl’s, Coty, Macy’s), производители одежды (Under Armour, Nordstrom).

График 3. Топ-20 эмитентов из индекса S&P 500, продемонстрировавших наихудшую динамику с начала 2020 года по состоянию на 22 мая

Источник: Investing.com, расчет QBF

Рассмотрим несколько примеров, как пандемия covid-19 изменила реальность, условия для ведения бизнеса в ряде отраслей и ситуацию на фондовом рынке.

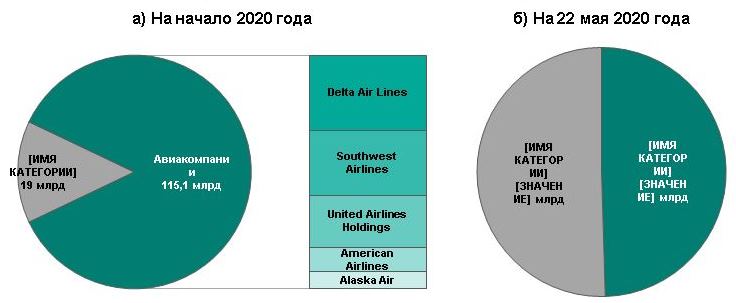

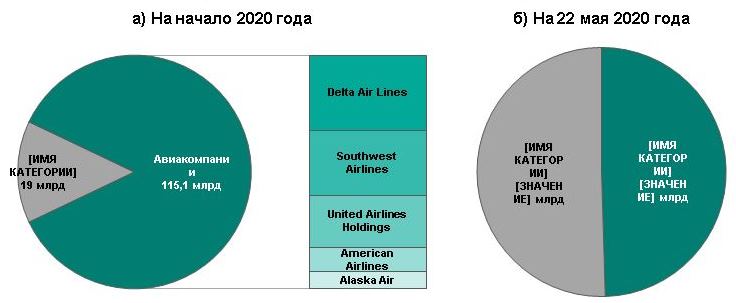

Небольшая компания Zoom Video Communications, создатель приложения для видеоконференций, вышла на IPO весной 2019 года. По итогам прошлого года ее выручка составила лишь $623 млн. Но 2020 год стал переломным в истории компании. В условиях пандемии covid-19 половина населения планеты перешла на удаленную работу, и сервисы, обеспечивающие корпоративное взаимодействие в режиме онлайн, в один момент стали крайне популярными. Количество пользователей Zoom Video Communications с декабря 2019 года по апрель 2020 года возросло с 10 млн до 300 млн чел. За 5 месяцев 2020 года капитализация компании увеличилась с $19 млрд до $48 млрд и стала эквивалентна совокупной капитализации 5 крупнейших авиакомпаний США. Авиа отрасль является важной и системообразующей для американской экономики, имеет столетнюю историю, флот из тысяч самолетов и получает государственную поддержку, но это не помогло компаниям в ситуации с пандемией. За последние 3 месяца авиаперевозчики зафиксировали падение пассажиропотока на 70-80% и снижение выручки на 62% в годовом выражении.

График 4. Капитализация Zoom Video Communications и американских авиакомпаний

Источник: Investing.com, расчет QBF

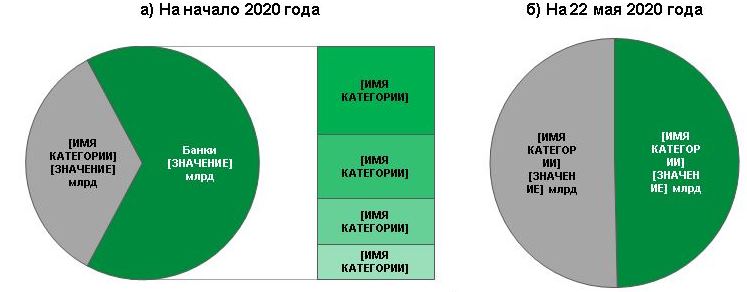

Корпорация Facebook воспользовалась тем, что большинство людей находились дома в течение 2-х или более месяцев, и усовершенствовала свои основные сервисы. Активные пользователи социальных сетей Facebook, Instagram и мессенджера WhatsApp в период самоизоляции стали использовать приложения еще более активно. В I квартале 2020 года выручка Facebook увеличилась на 18% г/г до $17,7 млрд, а чистая прибыль расширилась в 2 раза по сравнению с аналогичным периодом годом ранее до $4,9 млрд. Однако для банковской системы коронавирус принес только плохие новости. Негативно на капитализации крупнейших американских банков отразились снижение базовой процентной ставки ФРС, дефицит ликвидности, предоставление бизнесу и гражданам кредитных каникул. Уход не только от наличных денег, но и от банковских счетов и карт может в скором времени ознаменовать завершение банковской эры. Акции банков потеряли за время коррекции 30-50%, а Bank of America стал стоить как в 1996 году. Если в начале 2020 года капитализация Facebook была в 2 раза меньше совокупной капитализации 4-х крупнейших банков США, то к концу мая они сравнялись.

График 5. Капитализация Facebook и американских банков

Источник: Investing.com, расчет QBF

Производитель графических процессоров NVIDIA остался в стороне от пандемии covid-19, продолжив развивать ряд перспективных направлений: создание графических процессоров для игровых компьютеров, организация сетевой архитектуры и инфраструктуры для дата-центров, усовершенствование графического оборудования для профессиональных дизайнеров. За I квартал 2021 финансового года (не совпадает с календарным) с окончанием 31 марта 2020 года NVIDIA заработала $3 млрд выручки (+39% г/г) и увеличила чистую прибыль в 2,3 раза по сравнению с аналогичным периодом годом ранее до $917 млн. Прошедший квартал стал одним из лучших в истории NVIDIA, чего нельзя сказать о промышленных корпорациях, выпускающих продукцию военного и оборонного назначения. Преимущественно, такие промышленные холдинги выполняют военные заказы Армии США, а американское правительство не скупится на финансирование и ежегодно повышает бюджетные расходы на военные нужды. Однако в период пандемии деятельность производственных корпораций была приостановлена, а на первый план для Правительства вышла социальная и экономическая поддержка населения и бизнеса в текущих условиях.

График 6. Капитализация NVIDIA и американских оборонно-промышленных компаний

Источник: Investing.com, расчет QBF

ФРС и Правительство США анонсировали беспрецедентные антикризисные меры для поддержки населения страны, малого и крупного бизнеса, а также фондовых рынков во избежание начала глобального финансового кризиса. В марте Центробанк резко снизил базовую процентную ставку на 150 б.п. до нуля, а Дональд Трамп подписал законопроект, предусматривающий выделение средств в размере $2,2 трлн для поддержки бизнеса и населения. Часть данной суммы была направлена на кредитование малого бизнеса, медицинских учреждений, авиаперевозчиков, стратегических предприятий и крупных корпораций. В апреле ФРС объявила о новом пакете поддержки экономики, на этот раз в объеме $2,3 трлн. Данная сумма будет направлена на выкуп облигаций у частных, муниципальных и государственных структур, а также дополнительные кредиты бизнесу. В частности, Федрезерв выкупит бонды малого и среднего бизнеса на сумму $600 млрд, в том числе тех компаний, чей рейтинг недавно был понижен до ВВ-/Ва3. Ранее регулятор никогда не выкупал долги компаний с «мусорным» рейтингом и вероятностью дефолта около 10%. Кроме того, Правительством были выделены $484 млрд на выплату заработных плат сотрудникам малых предприятий через процедуру выдачи льготных кредитов. Компании, принявшие средства от государства в рамках антикризисных пакетов, не смогут проводить обратный выкуп собственных акций в период использования государственных средств и в течение одного года после его окончания.

Анонсированные пакеты помощи действительно помогут американским предприятиям, которые оказались не готовы и не способны покрыть возникшие затраты за свой счет. Однако долгосрочные последствия могут оказаться не такими приятными.

Во-первых, денежные средства, предоставленные государством, компании получили в виде кредитов на льготных условиях, существенно увеличив долговую нагрузку на бизнес, который не скоро вернется в привычное русло. За 5 месяцев 2020 года американские корпорации заняли чуть более $1 трлн – столько в среднем занимали за целый год в течение последних 10 лет.

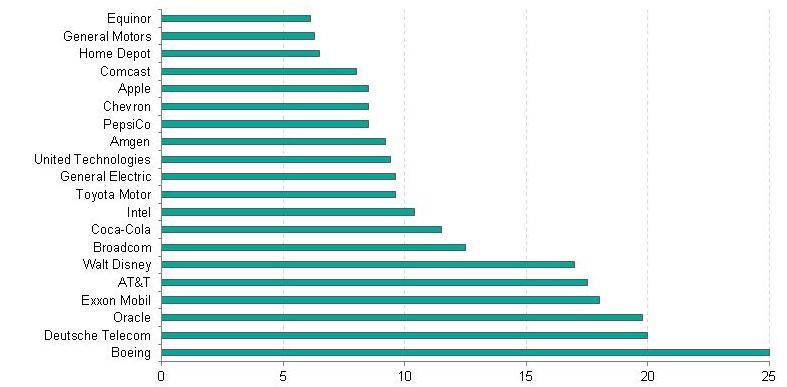

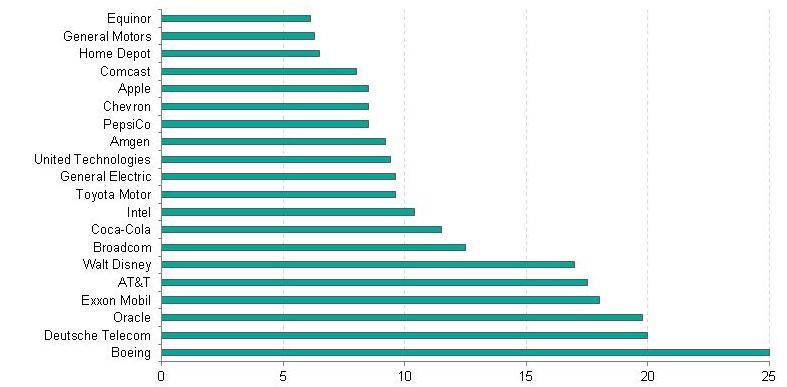

График 7. Топ-20 компаний, привлекших наибольшую сумму долга с начала 2020 года по состоянию на 25 мая, $ млрд

Источник: Refinitiv, расчет QBF

Во-вторых, быстрое восстановление фондового рынка в апреле и мае на фоне падения доходов компании привело к переоценке рынка. По данным FactSet, в I квартале текущего года прибыль компаний из индекса S&P 500 сократилась в среднем на 14,6% в годовом выражении. Это худший показатель с 2009 года. При этом индекс широкого рынка преодолел отметку в 3000 пунктов. Насколько оправдан оптимизм на рынках? На текущий момент мультипликатор P/E для индекса S&P 500 составляет 21х – это выше февральских уровней перед началом коррекции, выше среднего значения за последние 5 лет (16,8х) и выше среднего значения за последние 10 лет (15,1х).

Даже если нам предстоит в среднесрочной перспективе увидеть еще одну коррекцию рынка, следует помнить о том, что возможности для инвестирования на фондовом рынке есть всегда. И март тому доказательство. Период высокой волатильности и неопределенности можно переждать и в защитных активах, и в валюте, и в облигациях и акциях золотодобывающих компаний, но простой анализ бизнеса той или иной компании может открыть дополнительные возможности для инвестиций и принести дополнительный доход. На фондовом рынке можно выигрывать всегда, если знать, как.

http://www.qbfin.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Без сомнения, пандемия covid-19 стала для американского фондового рынка «черным лебедем», застав рынки врасплох, когда те обновляли исторически максимумы. Коррекция началась 20 февраля и продлилась около месяца. В моменте падение Индекса S&P 500 достигало 35% от уровней 19 февраля. Во время коррекции наблюдалась рекордная с 2008 года волатильность: Индекс волатильности VIX буквально взлетел с 17 пунктов до 82 пунктов. Цифры свидетельствуют, что март стал одним из худших месяцев для фондового рынка за последние 20 лет, при том что карантинные меры, закрытие экономики, приостановка производства, массовые увольнения и падение деловой активности пришлись в основном на апрель и май. Не было таких секторов на американском рынке, которых не затронуло бы ухудшение экономической ситуации.

График 1. Динамика отраслевых индексов S&P 500 с 20 февраля по 22 мая 2020 года

Источник: Investing.com, расчет QBF

Отраслевые Индексы нефтегазового и финансового секторов с 19 февраля по 22 мая зафиксировали снижение около 30%. Сектор промышленности потерял 24%, а сектора недвижимости и коммунальных услуг просели на 20%. Сырьевой сектор и сектор нециклических потребительских товаров скорректировались на 11-12%. Наилучшую динамику за данный период продемонстрировали сектора циклических потребительских товаров, технологий, коммуникаций и здравоохранения, снизившись на 4-6%. Тем не менее отдельным компаниям удалось использовать ситуацию с пандемией себе во благо, а их акции продемонстрировали рост вопреки общей рыночной тенденции. Это в очередной раз доказывает, что даже в период коррекции или кризиса на рынке всегда есть на чем заработать.

Среди топ-20 компаний, которые с начала 2020 года продемонстрировали лучшую динамику, числятся широко известные NVIDIA, PayPal, Netflix, Amazon.com, Activision Blizzard, eBay. Локомотив американского рынка – группа компаний FAANG + Microsoft – в очередной раз подтвердил свой статус: с начала года по 22 мая совокупная капитализация 6 технологических корпораций увеличилась на 15,5% до $5813 млрд, а их доля в индексе S&P 500 возросла с 17,4% до 21,8%.

График 2. Топ-20 эмитентов из индекса S&P 500, продемонстрировавших наилучшую динамику с начала 2020 года по состоянию на 22 мая

Источник: Investing.com, расчет QBF

Среди тех, кто отметился наиболее слабой динамикой – туристические и круизные компании (Carnival, Norwegian Cruise Line), авиаперевозчики (Delta Air Lines, American Airlines, United Airlines), ритейлеры (Kohl’s, Coty, Macy’s), производители одежды (Under Armour, Nordstrom).

График 3. Топ-20 эмитентов из индекса S&P 500, продемонстрировавших наихудшую динамику с начала 2020 года по состоянию на 22 мая

Источник: Investing.com, расчет QBF

Рассмотрим несколько примеров, как пандемия covid-19 изменила реальность, условия для ведения бизнеса в ряде отраслей и ситуацию на фондовом рынке.

Небольшая компания Zoom Video Communications, создатель приложения для видеоконференций, вышла на IPO весной 2019 года. По итогам прошлого года ее выручка составила лишь $623 млн. Но 2020 год стал переломным в истории компании. В условиях пандемии covid-19 половина населения планеты перешла на удаленную работу, и сервисы, обеспечивающие корпоративное взаимодействие в режиме онлайн, в один момент стали крайне популярными. Количество пользователей Zoom Video Communications с декабря 2019 года по апрель 2020 года возросло с 10 млн до 300 млн чел. За 5 месяцев 2020 года капитализация компании увеличилась с $19 млрд до $48 млрд и стала эквивалентна совокупной капитализации 5 крупнейших авиакомпаний США. Авиа отрасль является важной и системообразующей для американской экономики, имеет столетнюю историю, флот из тысяч самолетов и получает государственную поддержку, но это не помогло компаниям в ситуации с пандемией. За последние 3 месяца авиаперевозчики зафиксировали падение пассажиропотока на 70-80% и снижение выручки на 62% в годовом выражении.

График 4. Капитализация Zoom Video Communications и американских авиакомпаний

Источник: Investing.com, расчет QBF

Корпорация Facebook воспользовалась тем, что большинство людей находились дома в течение 2-х или более месяцев, и усовершенствовала свои основные сервисы. Активные пользователи социальных сетей Facebook, Instagram и мессенджера WhatsApp в период самоизоляции стали использовать приложения еще более активно. В I квартале 2020 года выручка Facebook увеличилась на 18% г/г до $17,7 млрд, а чистая прибыль расширилась в 2 раза по сравнению с аналогичным периодом годом ранее до $4,9 млрд. Однако для банковской системы коронавирус принес только плохие новости. Негативно на капитализации крупнейших американских банков отразились снижение базовой процентной ставки ФРС, дефицит ликвидности, предоставление бизнесу и гражданам кредитных каникул. Уход не только от наличных денег, но и от банковских счетов и карт может в скором времени ознаменовать завершение банковской эры. Акции банков потеряли за время коррекции 30-50%, а Bank of America стал стоить как в 1996 году. Если в начале 2020 года капитализация Facebook была в 2 раза меньше совокупной капитализации 4-х крупнейших банков США, то к концу мая они сравнялись.

График 5. Капитализация Facebook и американских банков

Источник: Investing.com, расчет QBF

Производитель графических процессоров NVIDIA остался в стороне от пандемии covid-19, продолжив развивать ряд перспективных направлений: создание графических процессоров для игровых компьютеров, организация сетевой архитектуры и инфраструктуры для дата-центров, усовершенствование графического оборудования для профессиональных дизайнеров. За I квартал 2021 финансового года (не совпадает с календарным) с окончанием 31 марта 2020 года NVIDIA заработала $3 млрд выручки (+39% г/г) и увеличила чистую прибыль в 2,3 раза по сравнению с аналогичным периодом годом ранее до $917 млн. Прошедший квартал стал одним из лучших в истории NVIDIA, чего нельзя сказать о промышленных корпорациях, выпускающих продукцию военного и оборонного назначения. Преимущественно, такие промышленные холдинги выполняют военные заказы Армии США, а американское правительство не скупится на финансирование и ежегодно повышает бюджетные расходы на военные нужды. Однако в период пандемии деятельность производственных корпораций была приостановлена, а на первый план для Правительства вышла социальная и экономическая поддержка населения и бизнеса в текущих условиях.

График 6. Капитализация NVIDIA и американских оборонно-промышленных компаний

Источник: Investing.com, расчет QBF

ФРС и Правительство США анонсировали беспрецедентные антикризисные меры для поддержки населения страны, малого и крупного бизнеса, а также фондовых рынков во избежание начала глобального финансового кризиса. В марте Центробанк резко снизил базовую процентную ставку на 150 б.п. до нуля, а Дональд Трамп подписал законопроект, предусматривающий выделение средств в размере $2,2 трлн для поддержки бизнеса и населения. Часть данной суммы была направлена на кредитование малого бизнеса, медицинских учреждений, авиаперевозчиков, стратегических предприятий и крупных корпораций. В апреле ФРС объявила о новом пакете поддержки экономики, на этот раз в объеме $2,3 трлн. Данная сумма будет направлена на выкуп облигаций у частных, муниципальных и государственных структур, а также дополнительные кредиты бизнесу. В частности, Федрезерв выкупит бонды малого и среднего бизнеса на сумму $600 млрд, в том числе тех компаний, чей рейтинг недавно был понижен до ВВ-/Ва3. Ранее регулятор никогда не выкупал долги компаний с «мусорным» рейтингом и вероятностью дефолта около 10%. Кроме того, Правительством были выделены $484 млрд на выплату заработных плат сотрудникам малых предприятий через процедуру выдачи льготных кредитов. Компании, принявшие средства от государства в рамках антикризисных пакетов, не смогут проводить обратный выкуп собственных акций в период использования государственных средств и в течение одного года после его окончания.

Анонсированные пакеты помощи действительно помогут американским предприятиям, которые оказались не готовы и не способны покрыть возникшие затраты за свой счет. Однако долгосрочные последствия могут оказаться не такими приятными.

Во-первых, денежные средства, предоставленные государством, компании получили в виде кредитов на льготных условиях, существенно увеличив долговую нагрузку на бизнес, который не скоро вернется в привычное русло. За 5 месяцев 2020 года американские корпорации заняли чуть более $1 трлн – столько в среднем занимали за целый год в течение последних 10 лет.

График 7. Топ-20 компаний, привлекших наибольшую сумму долга с начала 2020 года по состоянию на 25 мая, $ млрд

Источник: Refinitiv, расчет QBF

Во-вторых, быстрое восстановление фондового рынка в апреле и мае на фоне падения доходов компании привело к переоценке рынка. По данным FactSet, в I квартале текущего года прибыль компаний из индекса S&P 500 сократилась в среднем на 14,6% в годовом выражении. Это худший показатель с 2009 года. При этом индекс широкого рынка преодолел отметку в 3000 пунктов. Насколько оправдан оптимизм на рынках? На текущий момент мультипликатор P/E для индекса S&P 500 составляет 21х – это выше февральских уровней перед началом коррекции, выше среднего значения за последние 5 лет (16,8х) и выше среднего значения за последние 10 лет (15,1х).

Даже если нам предстоит в среднесрочной перспективе увидеть еще одну коррекцию рынка, следует помнить о том, что возможности для инвестирования на фондовом рынке есть всегда. И март тому доказательство. Период высокой волатильности и неопределенности можно переждать и в защитных активах, и в валюте, и в облигациях и акциях золотодобывающих компаний, но простой анализ бизнеса той или иной компании может открыть дополнительные возможности для инвестиций и принести дополнительный доход. На фондовом рынке можно выигрывать всегда, если знать, как.

http://www.qbfin.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter