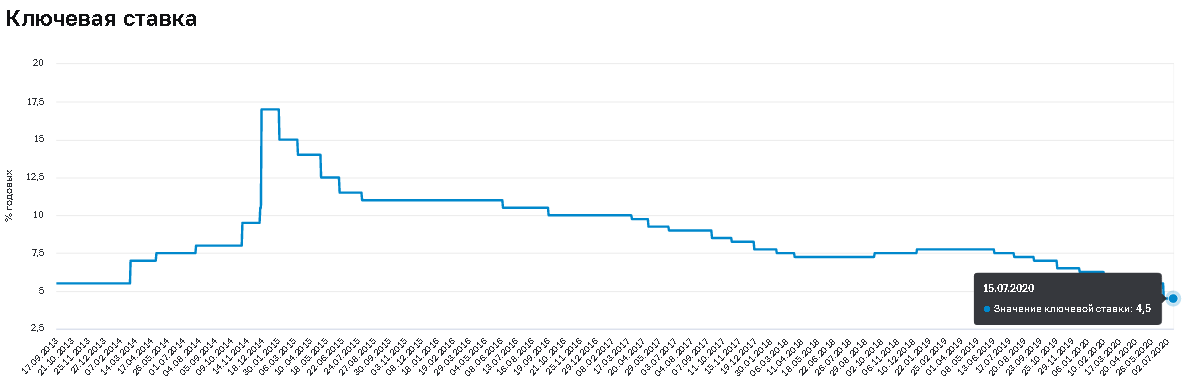

Эльвира Набиуллина уже не раз заявляла о том, что у российского ЦБ еще есть возможность продолжать снижение ключевой ставки. Это может негативно отразиться на курсе рубля, а одним из факторов этого падения может стать отсутствие интереса иностранных инвесторов к сделкам carry trade.

Рис.1. Ключевая ставка ЦБ РФ

Многие слышали термин carry trade, но не все понимают, что это такое и каким образом он влияет на российскую национальную валюту.

Операции carry trade еще называют арбитражными сделками, их суть сводится к тому, что инвестор берет дешевый кредит в своей стране (чаще всего в развитых странах), а затем вкладывает эти деньги в государственные облигации развивающихся стран и разницу между процентными ставками кладет себе в карман.

Более понятно будет на реальном примере: вы гражданин США, берете кредит в местном банке под 3% и вкладываете кредитные деньги в российские ОФЗ под 6%. Казалось бы, беспроигрышная схема, но есть нюансы.

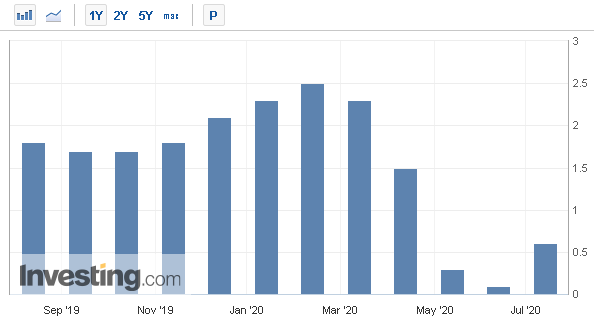

Во-первых, при расчетах подобных операций обязательно нужно учитывать инфляцию в обеих странах. Мы не будем рассматривать текущие показатели инфляции, потому что из-за кризиса они не очень отражают обычное положение дел, а возьмем докризисные значения. В США официальная потребительская инфляция была в среднем на уровне 2%, а в России 3%. Это означает, что «очищенная» от инфляции ставка — 1% в США и 3% в России. Именно эту разницу инвестор зарабатывает.

Рис.2. Инфляция в США

Рис.3. Инфляция в Российской Федерации

Во-вторых, любая инвестиция несет в себе риск, и если вдруг в нашем примере российское правительство объявит дефолт по своим облигациям, то инвестор остается с убытком по ОФЗ и с долгом банку, у которого был взят кредит, — ситуация не из приятных. Также при падении курса национальной валюты (рубля) иностранный инвестор потеряет свой доход, и подобные операции становятся для него невыгодными. Именно по этой причине в случае негатива в экономике РФ мы имеем огромный отток иностранных инвесторов из наших ОФЗ.

В-третьих, не нужно забывать о различных издержках, налогах и комиссиях, которые придется заплатить «керри-трейдеру». Чаще всего carry trade проворачивается на рынке Форекс, потому что в случае проведения всех физических операций, о которых я писал выше, издержки на переводы, обналичивание и прочие операции просто-напросто заберут всю прибыль инвестора.

Для реализации подобной схемы нужны значительные капиталы, потому что доходность не очень большая, а значит, частному инвестору с капиталом $5 000 вряд ли будет интересно использовать подобный инструмент. Тем более carry trade — это долгосрочная стратегия, а частные инвесторы чаще всего хотят получать прибыль здесь и сейчас.

Российским инвесторам подобный инструмент почти недоступен, потому что в нашей стране одна из самых высоких ставок в мире, и если вкладывать в страны, которые имеют более высокую ключевую ставку, то мы столкнемся с огромными рисками, ведь больших доходностей без риска не бывает.

Рис. 4. Курс доллар/рубль с 23 апреля 2020 года по сегодняшний день

Я считаю, что именно подобные операции поддерживают российский рубль, чтобы он не падал, в последнее время, но этот эффект в скором времени может пропасть, потому что Центральный банк РФ настроен на дальнейшее снижение ключевой ставки. Это может привести к очередному бегству иностранных инвесторов из российских государственных облигаций, потому что, как видно из моего примера выше, разница в ставках уже сейчас не очень большая, а в ближайшем будущем она и вовсе может пропасть.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Рис.1. Ключевая ставка ЦБ РФ

Многие слышали термин carry trade, но не все понимают, что это такое и каким образом он влияет на российскую национальную валюту.

Операции carry trade еще называют арбитражными сделками, их суть сводится к тому, что инвестор берет дешевый кредит в своей стране (чаще всего в развитых странах), а затем вкладывает эти деньги в государственные облигации развивающихся стран и разницу между процентными ставками кладет себе в карман.

Более понятно будет на реальном примере: вы гражданин США, берете кредит в местном банке под 3% и вкладываете кредитные деньги в российские ОФЗ под 6%. Казалось бы, беспроигрышная схема, но есть нюансы.

Во-первых, при расчетах подобных операций обязательно нужно учитывать инфляцию в обеих странах. Мы не будем рассматривать текущие показатели инфляции, потому что из-за кризиса они не очень отражают обычное положение дел, а возьмем докризисные значения. В США официальная потребительская инфляция была в среднем на уровне 2%, а в России 3%. Это означает, что «очищенная» от инфляции ставка — 1% в США и 3% в России. Именно эту разницу инвестор зарабатывает.

Рис.2. Инфляция в США

Рис.3. Инфляция в Российской Федерации

Во-вторых, любая инвестиция несет в себе риск, и если вдруг в нашем примере российское правительство объявит дефолт по своим облигациям, то инвестор остается с убытком по ОФЗ и с долгом банку, у которого был взят кредит, — ситуация не из приятных. Также при падении курса национальной валюты (рубля) иностранный инвестор потеряет свой доход, и подобные операции становятся для него невыгодными. Именно по этой причине в случае негатива в экономике РФ мы имеем огромный отток иностранных инвесторов из наших ОФЗ.

В-третьих, не нужно забывать о различных издержках, налогах и комиссиях, которые придется заплатить «керри-трейдеру». Чаще всего carry trade проворачивается на рынке Форекс, потому что в случае проведения всех физических операций, о которых я писал выше, издержки на переводы, обналичивание и прочие операции просто-напросто заберут всю прибыль инвестора.

Для реализации подобной схемы нужны значительные капиталы, потому что доходность не очень большая, а значит, частному инвестору с капиталом $5 000 вряд ли будет интересно использовать подобный инструмент. Тем более carry trade — это долгосрочная стратегия, а частные инвесторы чаще всего хотят получать прибыль здесь и сейчас.

Российским инвесторам подобный инструмент почти недоступен, потому что в нашей стране одна из самых высоких ставок в мире, и если вкладывать в страны, которые имеют более высокую ключевую ставку, то мы столкнемся с огромными рисками, ведь больших доходностей без риска не бывает.

Рис. 4. Курс доллар/рубль с 23 апреля 2020 года по сегодняшний день

Я считаю, что именно подобные операции поддерживают российский рубль, чтобы он не падал, в последнее время, но этот эффект в скором времени может пропасть, потому что Центральный банк РФ настроен на дальнейшее снижение ключевой ставки. Это может привести к очередному бегству иностранных инвесторов из российских государственных облигаций, потому что, как видно из моего примера выше, разница в ставках уже сейчас не очень большая, а в ближайшем будущем она и вовсе может пропасть.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter