На текущей неделе в информационном поле нефтяного рынка без особых событий, разве что коптящая эскалация на Ближнем Востоке с участием ряда стран, с другой стороны эскалация отношений США-Китай: все события рынком полностью игнорируются.

Что касается текущего положения дел на физическом рынке, то на прошлой неделе совокупные запасы нефти и нефтепродуктов на ведущих хабах отскочили от локального минимума.

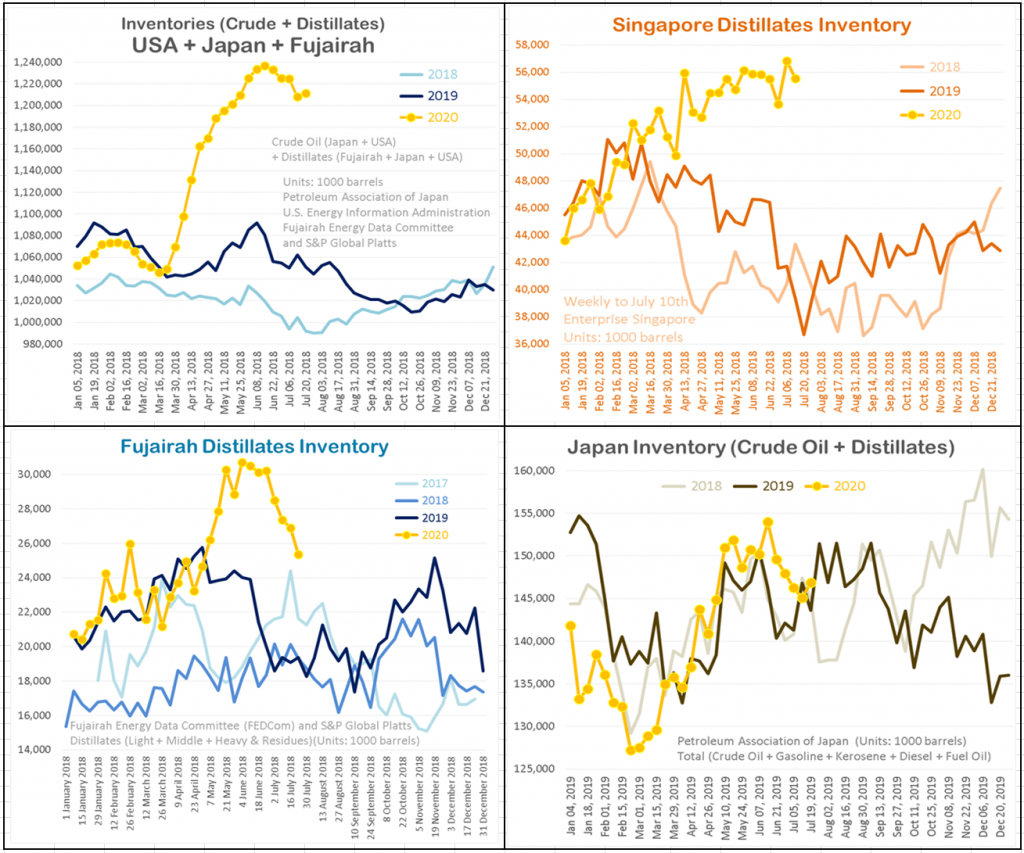

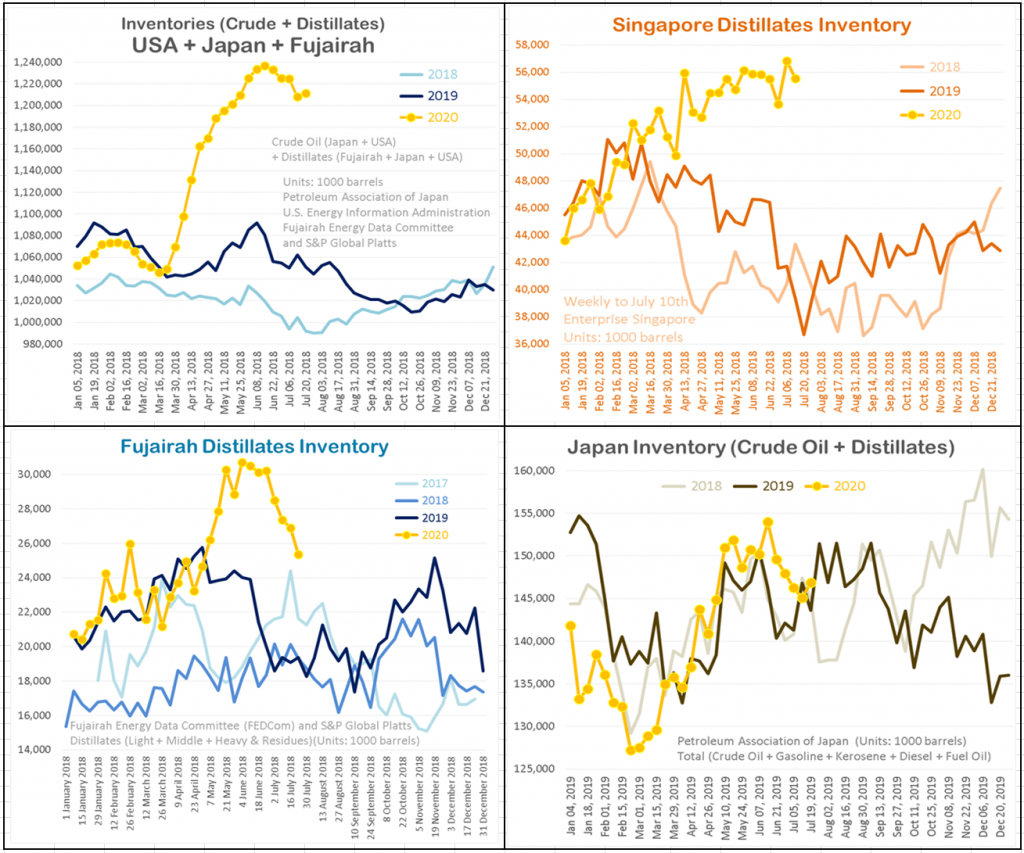

На приведенном ниже блоке графиков мы видим:

1) Совокупно дистилляты плюс сырая нефть на ведущих хабах Япония+США+Фуджайра (ОАЭ) – запасы немного выше прошлой недели из-за резкого снижения запасов в США и Японии;

2) В портах Сингапура, крупном хабе для азиатского рынка запасы дистиллятов отступили от максимумов, но все равно остаются на текущих пиках.

3) В порту Фуджайра (ОАЭ) запасы дистиллятов также продолжают снижаться.

3) В Японии запасы нефти и нефтепродуктов в текущем году сровнялся с уровнем прошлого года, но на прошлой неделе начали расти, что объясняется сезонностью.

Важный момент: нефтяной рынок завершает высокий сезон 2020 года на экстремальных совокупных уровнях.

Если говорить о США, то ситуация на физическом рынке нефти на прошлой неделе была следующей:

ПРЕДЛОЖЕНИЕ

▪️Добыча нефти в США на прошлой неделе выросла на 100 тб\д до 11,1 мб\д, что на 1,77% ниже, чем годом ранее. При том, что кол-во активных буровых на минимумах за всю историю сбора данных организацией Baker Hughes, и составляет 180 штук, что на 77% ниже, чем в июне 2019 года. Доля внутренней добычи в нефтепереработке притормозила в районе 77% (зеленая линия на картинке).

▪️Показатель чистого импорта продолжил снижаться и составил 2,948 мб\д, что на 21% ниже, чем годом ранее. Соответственно, доля чистого импорта в нефтепереработке осталась у 20% (красная линия на картинке). Экспорт вырос до 2,993 мб\д, что на 10%, ниже, чем годом ранее, импорт - 5,941 мб\д, это на, 15% ниже, чем годом ранее.

Показатель чистый импорт очень волатильный, именно из-за резкого роста данного показателя и выросли запасы на позапрошлой неделе и упали на прошлой.

СПРОС

Нефтепереработка немного снизилась до 14,206 мб/д, это на 16,6% ниже прошлогоднего значения. На картинке желтая линия — это доля перегонки бензина в общем спросе на нефть – за неделю производство бензина без существенных изменений и составило 9,795 мб\д, но это все еще ниже прошлогоднего значения на 10%.

Спрос на бензин ниже прошлогодних значений на 11,6%, а спрос на дистилляты относительно прошлого года ниже на 24,4% — промышленность и грузоперевозки стоят, что бы нам ни транслировали статисты.

ЗАПАСЫ

Итак, суточный баланс рынка нефти в США (11,1+2,948)-14,206=-0,158 мб\д (гистограмма), недельный баланс -1,106 млн. баррелей за неделю. Общие запасы сырой нефти с учетом SPR выросли на 4,79 млн баррелей. Что-то снова Минэнерго США выдумывает…на локальных хаях рынка…ну-ну

Показатели форвардного покрытия:

Нефть – 37,7 дня, что на 46% выше, чем годом ранее

Бензин – 28,6 дней, что на 17% выше, чем годом ранее

Дистилляты – 51,9 дней, что на 44% выше, чем годом ранее

Физический рынок нефти в США продолжает оставаться в избытке в годовом выражении, спрос начинает сокращаться и это первые намеки на завершение высокого сезона 2020 года.

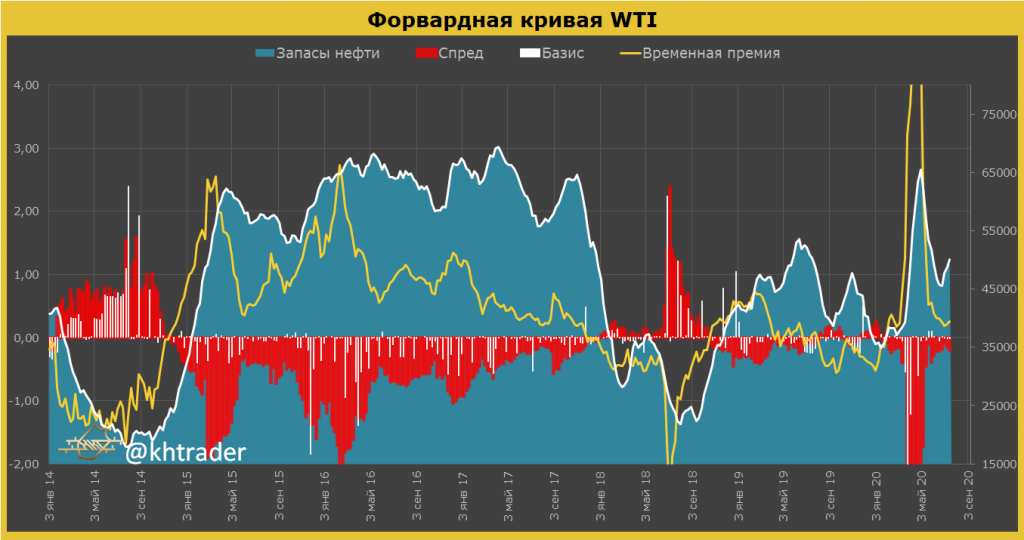

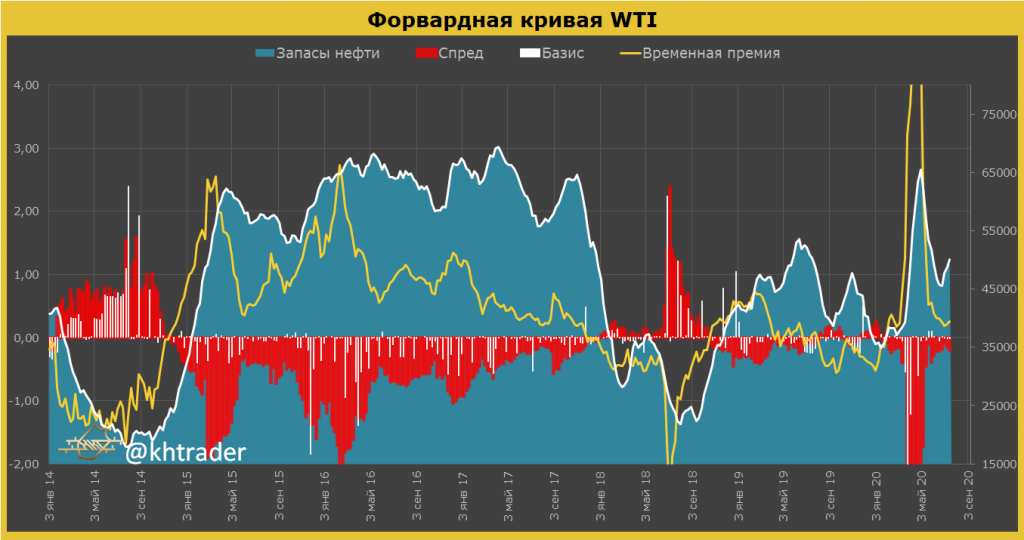

Перейдем с оценками на финансовый рынок: на графике ниже — ситуация с оценкой финансового рынка WTI, фьючерсные контракты по которому торгуются на Чикагской товарной бирже:

▪️На прошлой неделе запасы на хабе Кушинг продолжили рост — это нанесено бирюзовой областью с белой окантовкой.

▪️Фьючерсная кривая, нанесенная рыжей линией вяло, но углубляется в контанго. Положение фьючерсной кривой выглядит нормально, и мы снизились к уровням начала года.

▪️Красной гистограммой нанесен фронтальный спред, показатель также начал углубляться, но остается в нормальном положении. Что примечательно, фронтальный спред три недели снижается – нефть в коррекции.

▪️Белая гистограмма отображает базис, т.е. связь спот-фьючерс. Базис поджат к нолю, что пока в рамках нормы.

Финансовый рынок WTI все-еще остается в коррекции, и биржевые показатели на прошлой неделе ухудшились, но остаются в нормальном положении.

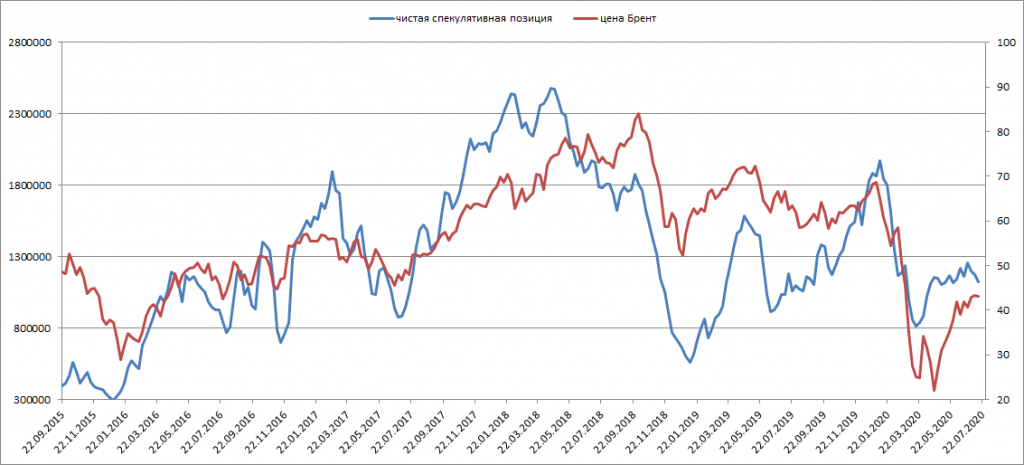

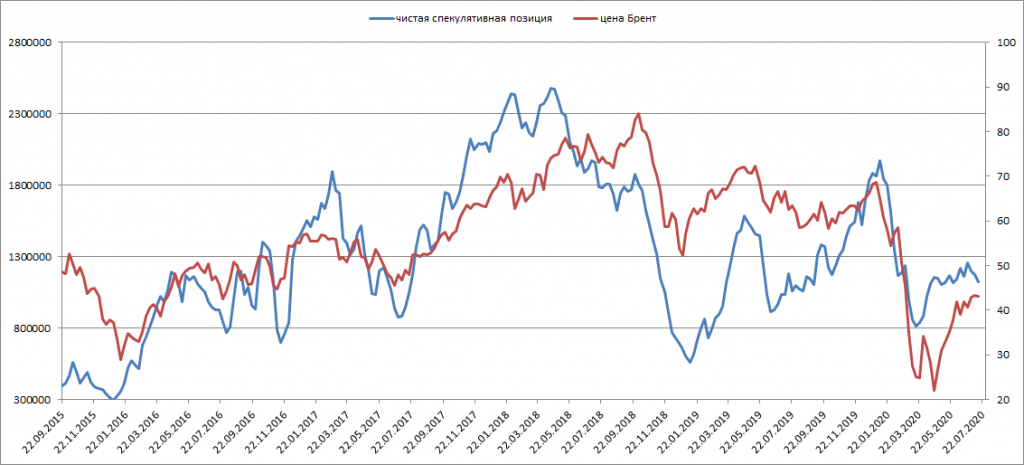

Совокупные позиции на срочной рынке по фьючерсам Brent+WTI на прошлой неделе выглядели вот так:

Синяя линия чистая спекулятивная позиция относительно чистой спекулятивной позиции хеджеров, совокупно по Brent (ICE) и WTI (CME). Как видим, спекулянты не покупают уже месяц, цена буксует вблизи локальных максимумов.

К месту добавить, открытый интерес на нефтяных фьючерсах сильно упал, особенно по WTI (CME), что указывает на снижение интереса к рынку, если следовать закону спроса\предложения, то текущие цены высоки даже для спекуляций, т.к. количественно ожидаемые потери перевешивают ожидаемую прибыль.

На финансовом рынке дальнейшее продолжение бычьего рынка под большим вопросом, т.к. спекулянты не торопятся покупать фьючерсы, с учетом замедления предложения денег от ФРС, даже может быть, денег на новые покупки нет.

С точки зрения технического анализа имеем следующую картину:

Рынок остается в затяжном боковике, о котором писал еще месяц назад, что такой сценарий наиболее вероятный. Цена выше ЕМА-200 на 4-часовом масштабе, а осциллятор поджался к нулю, цена зажата в сужающийся треугольник.

ВЫВОД

Судя по данным физического рынка ничего хорошего для рынка нефти с наступлением низкого сезона, который начнется в августе, не предвидится. А если еще учесть то, что ОПЕК+ наращивает добычу с августа, да и в США снова начинает расти добыча сланца – цены приемлемые.

Все это явно против роста рынка нефти дальше, но есть момент эскалации в Ливии и вокруг островов Греции, там может локально взорваться, как, в последнее, всегда бывает перед снижением нефтяных котировок.

Текущее состояние рынка нефти полностью детерминировано фондовым рынком и общим настроением на финансовом рынке, которое, как нистранно, весьма позитивно, но это нервное и скоро пройдет.

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Что касается текущего положения дел на физическом рынке, то на прошлой неделе совокупные запасы нефти и нефтепродуктов на ведущих хабах отскочили от локального минимума.

На приведенном ниже блоке графиков мы видим:

1) Совокупно дистилляты плюс сырая нефть на ведущих хабах Япония+США+Фуджайра (ОАЭ) – запасы немного выше прошлой недели из-за резкого снижения запасов в США и Японии;

2) В портах Сингапура, крупном хабе для азиатского рынка запасы дистиллятов отступили от максимумов, но все равно остаются на текущих пиках.

3) В порту Фуджайра (ОАЭ) запасы дистиллятов также продолжают снижаться.

3) В Японии запасы нефти и нефтепродуктов в текущем году сровнялся с уровнем прошлого года, но на прошлой неделе начали расти, что объясняется сезонностью.

Важный момент: нефтяной рынок завершает высокий сезон 2020 года на экстремальных совокупных уровнях.

Если говорить о США, то ситуация на физическом рынке нефти на прошлой неделе была следующей:

ПРЕДЛОЖЕНИЕ

▪️Добыча нефти в США на прошлой неделе выросла на 100 тб\д до 11,1 мб\д, что на 1,77% ниже, чем годом ранее. При том, что кол-во активных буровых на минимумах за всю историю сбора данных организацией Baker Hughes, и составляет 180 штук, что на 77% ниже, чем в июне 2019 года. Доля внутренней добычи в нефтепереработке притормозила в районе 77% (зеленая линия на картинке).

▪️Показатель чистого импорта продолжил снижаться и составил 2,948 мб\д, что на 21% ниже, чем годом ранее. Соответственно, доля чистого импорта в нефтепереработке осталась у 20% (красная линия на картинке). Экспорт вырос до 2,993 мб\д, что на 10%, ниже, чем годом ранее, импорт - 5,941 мб\д, это на, 15% ниже, чем годом ранее.

Показатель чистый импорт очень волатильный, именно из-за резкого роста данного показателя и выросли запасы на позапрошлой неделе и упали на прошлой.

СПРОС

Нефтепереработка немного снизилась до 14,206 мб/д, это на 16,6% ниже прошлогоднего значения. На картинке желтая линия — это доля перегонки бензина в общем спросе на нефть – за неделю производство бензина без существенных изменений и составило 9,795 мб\д, но это все еще ниже прошлогоднего значения на 10%.

Спрос на бензин ниже прошлогодних значений на 11,6%, а спрос на дистилляты относительно прошлого года ниже на 24,4% — промышленность и грузоперевозки стоят, что бы нам ни транслировали статисты.

ЗАПАСЫ

Итак, суточный баланс рынка нефти в США (11,1+2,948)-14,206=-0,158 мб\д (гистограмма), недельный баланс -1,106 млн. баррелей за неделю. Общие запасы сырой нефти с учетом SPR выросли на 4,79 млн баррелей. Что-то снова Минэнерго США выдумывает…на локальных хаях рынка…ну-ну

Показатели форвардного покрытия:

Нефть – 37,7 дня, что на 46% выше, чем годом ранее

Бензин – 28,6 дней, что на 17% выше, чем годом ранее

Дистилляты – 51,9 дней, что на 44% выше, чем годом ранее

Физический рынок нефти в США продолжает оставаться в избытке в годовом выражении, спрос начинает сокращаться и это первые намеки на завершение высокого сезона 2020 года.

Перейдем с оценками на финансовый рынок: на графике ниже — ситуация с оценкой финансового рынка WTI, фьючерсные контракты по которому торгуются на Чикагской товарной бирже:

▪️На прошлой неделе запасы на хабе Кушинг продолжили рост — это нанесено бирюзовой областью с белой окантовкой.

▪️Фьючерсная кривая, нанесенная рыжей линией вяло, но углубляется в контанго. Положение фьючерсной кривой выглядит нормально, и мы снизились к уровням начала года.

▪️Красной гистограммой нанесен фронтальный спред, показатель также начал углубляться, но остается в нормальном положении. Что примечательно, фронтальный спред три недели снижается – нефть в коррекции.

▪️Белая гистограмма отображает базис, т.е. связь спот-фьючерс. Базис поджат к нолю, что пока в рамках нормы.

Финансовый рынок WTI все-еще остается в коррекции, и биржевые показатели на прошлой неделе ухудшились, но остаются в нормальном положении.

Совокупные позиции на срочной рынке по фьючерсам Brent+WTI на прошлой неделе выглядели вот так:

Синяя линия чистая спекулятивная позиция относительно чистой спекулятивной позиции хеджеров, совокупно по Brent (ICE) и WTI (CME). Как видим, спекулянты не покупают уже месяц, цена буксует вблизи локальных максимумов.

К месту добавить, открытый интерес на нефтяных фьючерсах сильно упал, особенно по WTI (CME), что указывает на снижение интереса к рынку, если следовать закону спроса\предложения, то текущие цены высоки даже для спекуляций, т.к. количественно ожидаемые потери перевешивают ожидаемую прибыль.

На финансовом рынке дальнейшее продолжение бычьего рынка под большим вопросом, т.к. спекулянты не торопятся покупать фьючерсы, с учетом замедления предложения денег от ФРС, даже может быть, денег на новые покупки нет.

С точки зрения технического анализа имеем следующую картину:

Рынок остается в затяжном боковике, о котором писал еще месяц назад, что такой сценарий наиболее вероятный. Цена выше ЕМА-200 на 4-часовом масштабе, а осциллятор поджался к нулю, цена зажата в сужающийся треугольник.

ВЫВОД

Судя по данным физического рынка ничего хорошего для рынка нефти с наступлением низкого сезона, который начнется в августе, не предвидится. А если еще учесть то, что ОПЕК+ наращивает добычу с августа, да и в США снова начинает расти добыча сланца – цены приемлемые.

Все это явно против роста рынка нефти дальше, но есть момент эскалации в Ливии и вокруг островов Греции, там может локально взорваться, как, в последнее, всегда бывает перед снижением нефтяных котировок.

Текущее состояние рынка нефти полностью детерминировано фондовым рынком и общим настроением на финансовом рынке, которое, как нистранно, весьма позитивно, но это нервное и скоро пройдет.

/templates/new/dleimages/no_icon.gif (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter