3 августа 2020 smart-lab.ru | Petropavlovsk plc

Как я говорил, Петропавловск пока остается в шорт листе. После мощного ралли (50% после включения в conviction list) был поставлен вопрос – остается ли потенциал роста, а если да, то какой.

Консенсус прогноз Bloomberg по компании довольно скромный – компания покрывают аналитики даже не всех российских инвестиционных банков (только ВТБ Кап. и BCS как самые адекватные). Средняя целевая цена – 42 фунта за акцию, максимальная – 52 фунта. То есть потенциал роста от 10% до 40% в фунтах. Больше всего меня смущает оценка EBITDA 20E – средняя оценка ~ 415 млн долларов, что странно при росте цены на золото в 39% г/г и ожидаемом росте продаж ~ в 20-25% г/г в основном за счет переработки стороннего концентрата на новых автоклавах (POX).

Далее будет мой анализ, но краткое резюме будет следующим: компания скорее всего отчитается лучше ожиданий консенсуса, что может послужить краткосрочным триггером роста котировок. Среднесрочно Петропавловск интересен с точки зрения переоценки мультипликатора – продажа непрофильного актива IRC, делеверидж, принятие дивидендной политики могут стать среднесрочными катализаторами роста.

Рост производства на 20% г/г – переход на переработку упорной руды (refractoryore)

На данный момент 60% всех запасов компании – это упорная руда, которую компания не могла перерабатывать в контексте отсутствия технологии. Сейчас у Петропавловска есть автоклавный комплекс (POX Hub), который позволяет более эффективно (с бОльшим извлечением золота) перерабатывать концентрат с Маломира. С 4К20 также планируется начало переработки концентрата с Пионера, так как компания планирует к тому времени запустить флотационную фабрику на месторождении с последующей поставкой концентрата на POX Hub. Дополнительно, так как позволяет проектная мощность, Петропавловск планирует перерабатывать сторонний концентрат из Казахстана и России.

Компания ориентирует на объем продаж золотого эквивалента на уровне 620-720 тыс. унций по итогам 2020 года. По моим оценкам, производство и продажи могут составить ~ 625 тыс. унций, а по итогам 2021 – 680 тыс. унций за счет увеличения коэффициента извлечения золота на Албыне, выхода флотационной фабрики на Пионере, а также роста переработки стороннего концентрата на автоклавной фабрике в случае, если компания решит задействовать больше мощности, чем годом ранее (450 против 350 тыс. тонн).

Потенциал роста переработки концентрата зависит от возможности компании установить еще два автоклава – 5 и 6. Компания будет позже рассматривать этот проект.

Финансовые результаты – рост эффективности, цены на золото и валютного курса

В майнинге большая часть издержек (60-70%) являются фиксированными, то есть рост производства положительно влияет на издержки на тонну/унцию производства. За счет роста коэффициента извлечения и содержания золота в руде на Пионере я ожидаю, что денежные издержки (TCC) на унцию могут сократиться на 17% г/г по итогам 2020 года, а на Покровском ГМК (POX Hub) – на 43% г/г за счет выхода автоклавов на полную проектную мощность. В целом TCC на тр. унцию по итогам 1П20 могут составить 690 $/oz, а по итогам всего 2020 – 766 $/oz. Менеджмент ориентирует на диапазон 700 – 800 $/oz (без учета издержек на покупку стороннего концентрата).

В итоге при средней цене на золото в 1775 $/oz и 1925 $/oz в течение 2020 и 2021 гг. соответственно, я ожидаю роста выручки на 48% г/г и 19% г/г до $1 млрд и $1,3 млрд соответственно. При этом EBITDA за счет операционного рычага по итогам 2020 года может удвоиться (!) до ~ $530-550 млн, а по итогам 2021 года вырасти на 28% г/г до $680 – 700 млн. Эти цифры выше консенсуса, но ведь консенсус и не является истиной.

Рост целевого мультипликатора – почему бы и нет?

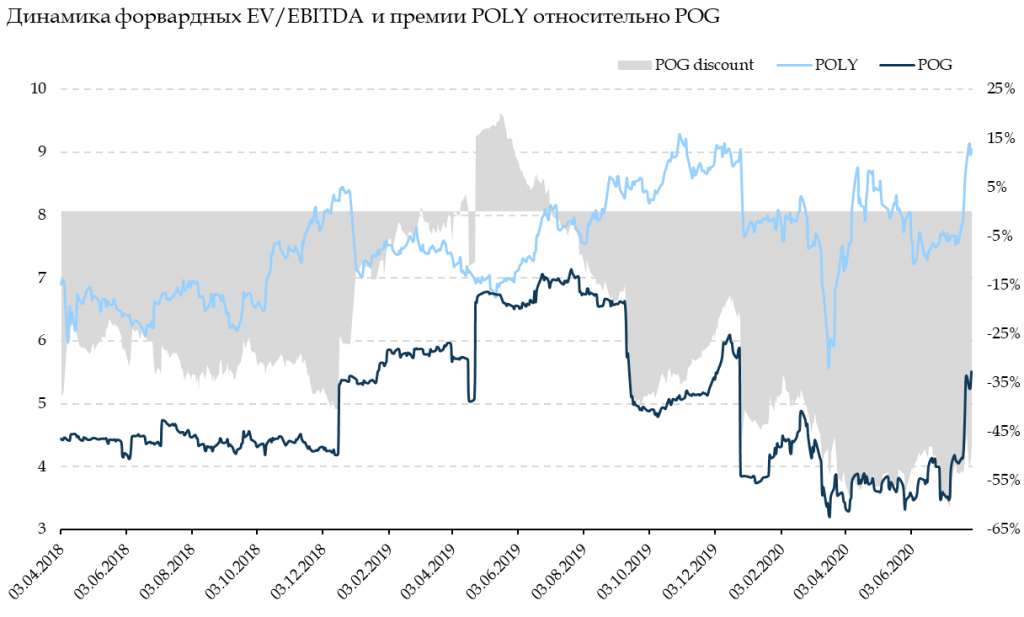

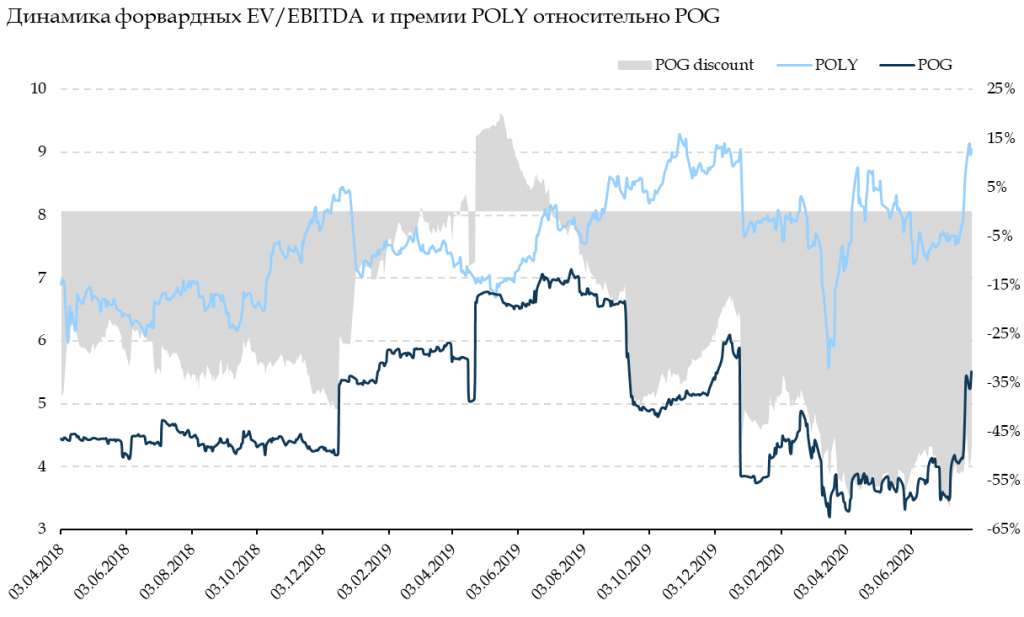

Сейчас Петропавловск, согласно консенсусу, торгуется по 5,5х EV/EBITDA на форвардной основе. Если по моим оценкам, то по EV/EBITDA 20-21E 4,4x и 3,4x соответственно. Петропавловск исторически торговался дешево с внушительным дисконтом к Полюсу и Полиметаллу. Ниже приведена динамика форвардных мультипликаторов и дисконт Петропавловска к оценке Полиметалла.

Сейчас дисконт составляет 48% против 25% в среднем за 2ух летний период. Насколько сейчас оправдан высокий дисконт, когда операционные улучшения в Петропавловске будут видны в финансовой отчетности?

Рост целевого мультипликатора – за счет чего?

Как я говорил в ранних заметках, на целевой мультипликатор влияет несколько вещей – темп роста, WACC и cash conversion. Долгосрочный темп роста – дело тонкое, поэтому сконцентрируюсь на последних вещах.

Размер WACC – средневзвешенной стоимости капитала зависит как от стоимости кредитов (при падающей ставке должен снизиться) и от специфического риска компании (ликвидность, открытость и т.д.). Проблема ликвидности отчасти решается как вторичным листингом на Мосбирже и включением в индексы, так и дополнительной эмиссией, которые вынуждена делать компания из-за конвертации облигаций. Я уверен, что все 125 млн долларов облигаций будут конвертированы в акции, так как текущая цена в 2х раза выше, чем цена конвертации – это очень выгодно держателям бондов.

Cash conversion зависит от того, сколько компания зарабатывает относительно того, сколько тратит. (EBITDA – Capex)/EBITDA как самый простой показатель. Если ожидается, что EBITDA вырастет в 2 раза, а пик капитальных затрат пройден (автоклавы функционируют, остаются менее капиталозатратные работы по установке флотационных машин на Пионере и Маломире), то логично ожидать роста показателя. Еще один фактор за рост целевого мультипликатора. К слову, по моим оценкам, Петропавловск торгуется по FCF yield’20 ~ 14% — рекорд в секторе.

Еще один фактор, который стоит учитывать – это продажа IRC – железорудной компании, в которой у Петропавловска 31,1%. Сейчас идет поиск покупателя на актив. С учетом рекордно высоких цен на железную руду (100-110 $/t), слабого рубля и высокой рентабельности актива (TCC ~ 50 $/t, то есть 50-60% операционной маржи) актив может быть привлекательным и продан. Инвесторы золотодобывающих компаний ценят в них исключительную концентрацию на золоте/серебре, а не на циклических активах (медь, олово, железная руда и т.д.). Петропавловск сам подчеркивает, что хочет продать актив для роста оценки несмотря на то, что IRC долгосрочно хороший актив, а сейчас и вовсе «печатает деньги» не хуже ФРС.

И финальный фактор – принятие дивидендной политики. Сейчас непонятно, поставили ли вопрос принятия дивидендной политики на паузу, но менеджмент и акционеры говорят о том, что разговоры об этом ведутся, и возможно, в 2021 году начнется выплата дивидендов. Не совсем понятно, когда этот вопрос решится (раньше 2021 или позже), но это положительно отразится на раскрытии акционерной стоимости.

Оценка зависит

Если говорить о фундаментальной оценке, то я рассматривал 2 варианта:

Оценка с учетом текущего форвардного мультипликатора (5,7х) и текущим уровнем долга за исключением той доли бондов, которые уже конвертировали.

Оценка с учетом того же мультипликатора, но меньшей долговой нагрузкой (за счет высокого сводного денежного потока и конвертации всего 125 млн долга в виде бондов) и размытием акционерного капитала путем дополнительной эмиссии акций (+28%).

При таких сценариях сохраняется существенный потенциал роста. Основной риск – непонятная история с желанием мажоритарного акционера убрать предыдущих менеджмент. Если ЮГК действительно желает более эффективного руководства компанией – это одно, но, если все идет к поглощению ЮГК по нерыночной оценке — это другая, больная для миноритариев история. Именно поэтому доля Петропавловска в conviction list остается 5%.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Консенсус прогноз Bloomberg по компании довольно скромный – компания покрывают аналитики даже не всех российских инвестиционных банков (только ВТБ Кап. и BCS как самые адекватные). Средняя целевая цена – 42 фунта за акцию, максимальная – 52 фунта. То есть потенциал роста от 10% до 40% в фунтах. Больше всего меня смущает оценка EBITDA 20E – средняя оценка ~ 415 млн долларов, что странно при росте цены на золото в 39% г/г и ожидаемом росте продаж ~ в 20-25% г/г в основном за счет переработки стороннего концентрата на новых автоклавах (POX).

Далее будет мой анализ, но краткое резюме будет следующим: компания скорее всего отчитается лучше ожиданий консенсуса, что может послужить краткосрочным триггером роста котировок. Среднесрочно Петропавловск интересен с точки зрения переоценки мультипликатора – продажа непрофильного актива IRC, делеверидж, принятие дивидендной политики могут стать среднесрочными катализаторами роста.

Рост производства на 20% г/г – переход на переработку упорной руды (refractoryore)

На данный момент 60% всех запасов компании – это упорная руда, которую компания не могла перерабатывать в контексте отсутствия технологии. Сейчас у Петропавловска есть автоклавный комплекс (POX Hub), который позволяет более эффективно (с бОльшим извлечением золота) перерабатывать концентрат с Маломира. С 4К20 также планируется начало переработки концентрата с Пионера, так как компания планирует к тому времени запустить флотационную фабрику на месторождении с последующей поставкой концентрата на POX Hub. Дополнительно, так как позволяет проектная мощность, Петропавловск планирует перерабатывать сторонний концентрат из Казахстана и России.

Компания ориентирует на объем продаж золотого эквивалента на уровне 620-720 тыс. унций по итогам 2020 года. По моим оценкам, производство и продажи могут составить ~ 625 тыс. унций, а по итогам 2021 – 680 тыс. унций за счет увеличения коэффициента извлечения золота на Албыне, выхода флотационной фабрики на Пионере, а также роста переработки стороннего концентрата на автоклавной фабрике в случае, если компания решит задействовать больше мощности, чем годом ранее (450 против 350 тыс. тонн).

Потенциал роста переработки концентрата зависит от возможности компании установить еще два автоклава – 5 и 6. Компания будет позже рассматривать этот проект.

Финансовые результаты – рост эффективности, цены на золото и валютного курса

В майнинге большая часть издержек (60-70%) являются фиксированными, то есть рост производства положительно влияет на издержки на тонну/унцию производства. За счет роста коэффициента извлечения и содержания золота в руде на Пионере я ожидаю, что денежные издержки (TCC) на унцию могут сократиться на 17% г/г по итогам 2020 года, а на Покровском ГМК (POX Hub) – на 43% г/г за счет выхода автоклавов на полную проектную мощность. В целом TCC на тр. унцию по итогам 1П20 могут составить 690 $/oz, а по итогам всего 2020 – 766 $/oz. Менеджмент ориентирует на диапазон 700 – 800 $/oz (без учета издержек на покупку стороннего концентрата).

В итоге при средней цене на золото в 1775 $/oz и 1925 $/oz в течение 2020 и 2021 гг. соответственно, я ожидаю роста выручки на 48% г/г и 19% г/г до $1 млрд и $1,3 млрд соответственно. При этом EBITDA за счет операционного рычага по итогам 2020 года может удвоиться (!) до ~ $530-550 млн, а по итогам 2021 года вырасти на 28% г/г до $680 – 700 млн. Эти цифры выше консенсуса, но ведь консенсус и не является истиной.

Рост целевого мультипликатора – почему бы и нет?

Сейчас Петропавловск, согласно консенсусу, торгуется по 5,5х EV/EBITDA на форвардной основе. Если по моим оценкам, то по EV/EBITDA 20-21E 4,4x и 3,4x соответственно. Петропавловск исторически торговался дешево с внушительным дисконтом к Полюсу и Полиметаллу. Ниже приведена динамика форвардных мультипликаторов и дисконт Петропавловска к оценке Полиметалла.

Сейчас дисконт составляет 48% против 25% в среднем за 2ух летний период. Насколько сейчас оправдан высокий дисконт, когда операционные улучшения в Петропавловске будут видны в финансовой отчетности?

Рост целевого мультипликатора – за счет чего?

Как я говорил в ранних заметках, на целевой мультипликатор влияет несколько вещей – темп роста, WACC и cash conversion. Долгосрочный темп роста – дело тонкое, поэтому сконцентрируюсь на последних вещах.

Размер WACC – средневзвешенной стоимости капитала зависит как от стоимости кредитов (при падающей ставке должен снизиться) и от специфического риска компании (ликвидность, открытость и т.д.). Проблема ликвидности отчасти решается как вторичным листингом на Мосбирже и включением в индексы, так и дополнительной эмиссией, которые вынуждена делать компания из-за конвертации облигаций. Я уверен, что все 125 млн долларов облигаций будут конвертированы в акции, так как текущая цена в 2х раза выше, чем цена конвертации – это очень выгодно держателям бондов.

Cash conversion зависит от того, сколько компания зарабатывает относительно того, сколько тратит. (EBITDA – Capex)/EBITDA как самый простой показатель. Если ожидается, что EBITDA вырастет в 2 раза, а пик капитальных затрат пройден (автоклавы функционируют, остаются менее капиталозатратные работы по установке флотационных машин на Пионере и Маломире), то логично ожидать роста показателя. Еще один фактор за рост целевого мультипликатора. К слову, по моим оценкам, Петропавловск торгуется по FCF yield’20 ~ 14% — рекорд в секторе.

Еще один фактор, который стоит учитывать – это продажа IRC – железорудной компании, в которой у Петропавловска 31,1%. Сейчас идет поиск покупателя на актив. С учетом рекордно высоких цен на железную руду (100-110 $/t), слабого рубля и высокой рентабельности актива (TCC ~ 50 $/t, то есть 50-60% операционной маржи) актив может быть привлекательным и продан. Инвесторы золотодобывающих компаний ценят в них исключительную концентрацию на золоте/серебре, а не на циклических активах (медь, олово, железная руда и т.д.). Петропавловск сам подчеркивает, что хочет продать актив для роста оценки несмотря на то, что IRC долгосрочно хороший актив, а сейчас и вовсе «печатает деньги» не хуже ФРС.

И финальный фактор – принятие дивидендной политики. Сейчас непонятно, поставили ли вопрос принятия дивидендной политики на паузу, но менеджмент и акционеры говорят о том, что разговоры об этом ведутся, и возможно, в 2021 году начнется выплата дивидендов. Не совсем понятно, когда этот вопрос решится (раньше 2021 или позже), но это положительно отразится на раскрытии акционерной стоимости.

Оценка зависит

Если говорить о фундаментальной оценке, то я рассматривал 2 варианта:

Оценка с учетом текущего форвардного мультипликатора (5,7х) и текущим уровнем долга за исключением той доли бондов, которые уже конвертировали.

Оценка с учетом того же мультипликатора, но меньшей долговой нагрузкой (за счет высокого сводного денежного потока и конвертации всего 125 млн долга в виде бондов) и размытием акционерного капитала путем дополнительной эмиссии акций (+28%).

При таких сценариях сохраняется существенный потенциал роста. Основной риск – непонятная история с желанием мажоритарного акционера убрать предыдущих менеджмент. Если ЮГК действительно желает более эффективного руководства компанией – это одно, но, если все идет к поглощению ЮГК по нерыночной оценке — это другая, больная для миноритариев история. Именно поэтому доля Петропавловска в conviction list остается 5%.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter