C начала года рубль находится в числе аутсайдеров. В этом обзоре мы попытаемся разобраться, чем это обусловлено, и что его ждет в будущем. Устойчивость рубля в конце апреля, когда стоимость Brent опустилась ниже $20/барр., а Urals — до $12/барр., оказалась беспрецедентной, при этом Россия лидер среди стран по отношению госдолг/ВВП.

На данный момент динамика валюты разочаровывает, несмотря на то, что нефть стабильно держится выше $40/барр., но мы считаем, что курс занижен, и формируется перспектива на укрепление рубля перед новой волной продаж.

В случае пары евро/рубль дополнительное давление связано с резким укреплением евро на 5% в июле на фоне ухудшения ситуации в экономике США из-за ограничительных мер, обусловленных скачками уровня заболеваемости, в отличие от Европы, где перспективы выглядят более радужными. Динамика рубля к доллару и евро во многом будет зависеть от заболеваемости в США, которая снизилась до уровня 6 июля, но мы ждем заметных улучшений к концу августа. Текущие уровни привлекательны для продажи доллара и евро к рублю.

Что будет с рублем?

До конца первой неделе августа мы ожидаем сохранения негативной волатильности для рубля, в результате курс может опускаться до ₽75/$, так как на локальном рынке наблюдается высокий спрос на валюту в рамках конвертации в доллары для дивидендных выплат за 2019 г., которые будут осуществляться до 10 августа. Экспортеры практически не продавали валюту вопреки традиционно высоким налоговым выплатам в июле. Традиционно высокий спрос на валюту также объясняется сезонно низким счетом текущих операций, который в третьем квартале 2020 г. может впервые с 1998 г. стать отрицательным.

На рынок также давит глобальная волатильность из-за усугубления пандемии и растущие санкционные риски ввиду повышения вероятности избрания в США Джозефа Байдена. Мы считаем, что ситуация улучшится ближе к середине Августа к завершению третьей фазы испытаний вакцины против коронавируса. Более вероятно, что к концу августа рубль укрепится до 68-69/$ даже при сохранении текущих цен на нефть.

В этом случае евро опустится до 1,16 против доллара и составит ниже ₽80/€ с учетом нашего прогноза по паре USDRUB.

«Медовый месяц» у российских активов может продлиться с конца августа по конец сентября, а в октябре ожидается очередной негативный период в преддверии выборов в США ввиду возможной победы Байдена.

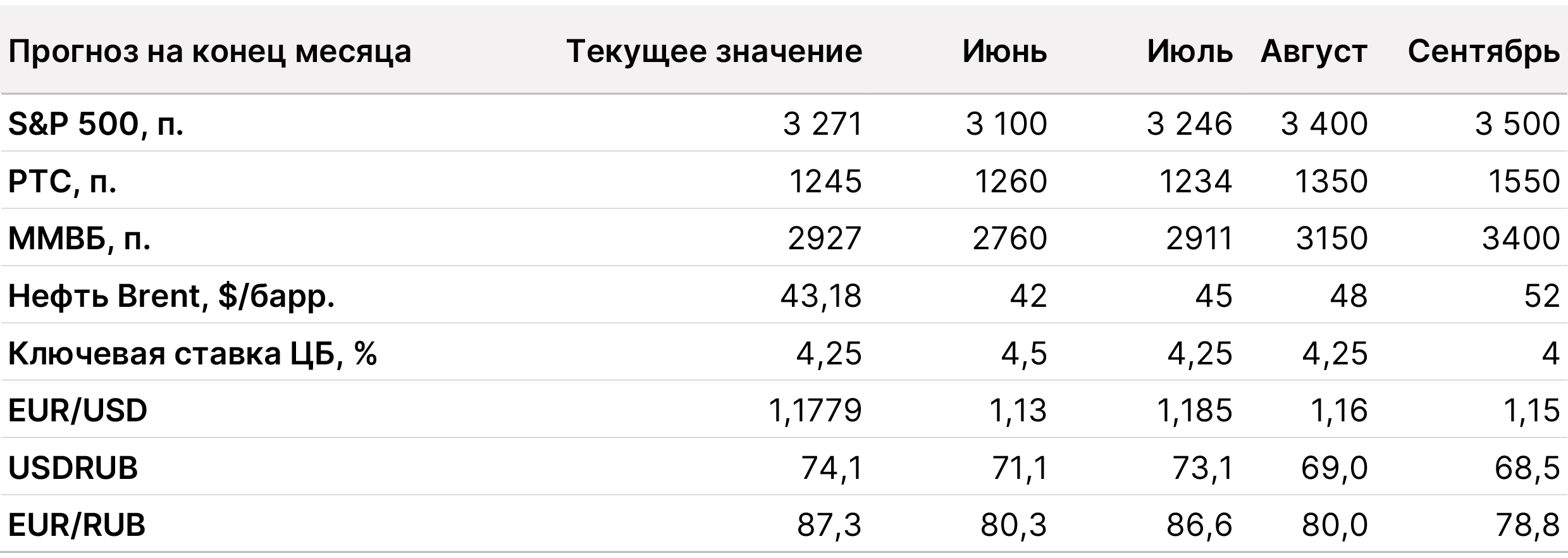

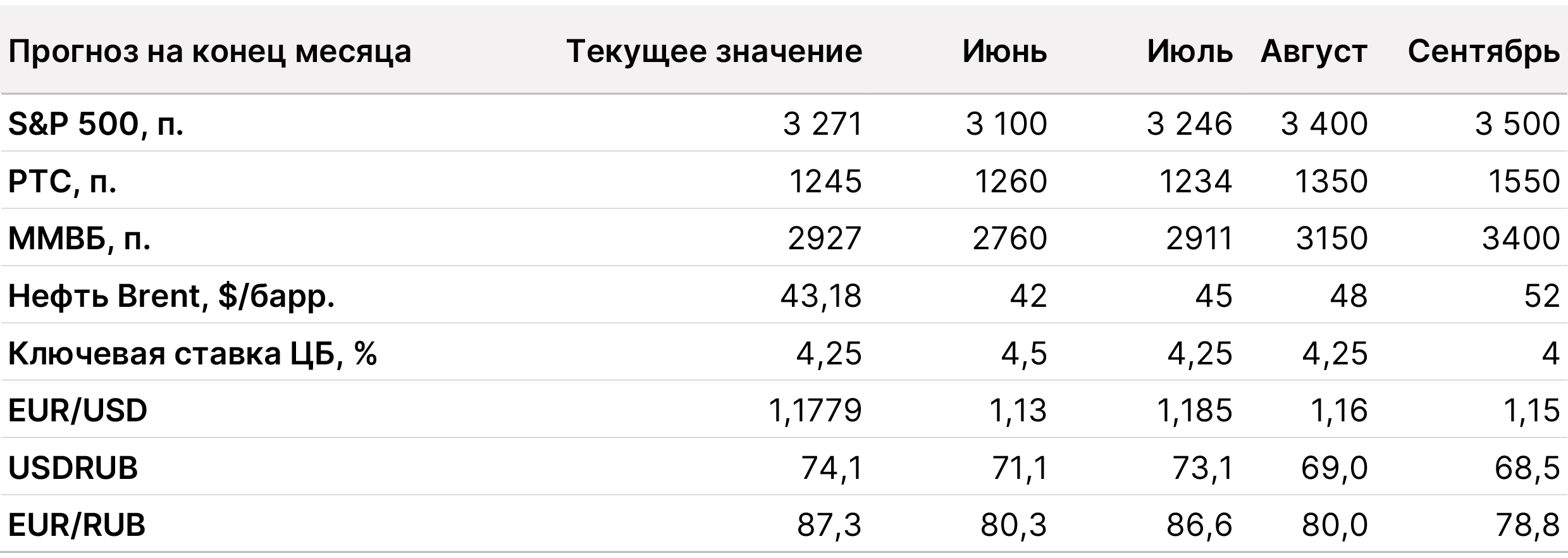

Прогноз по ключевым активам

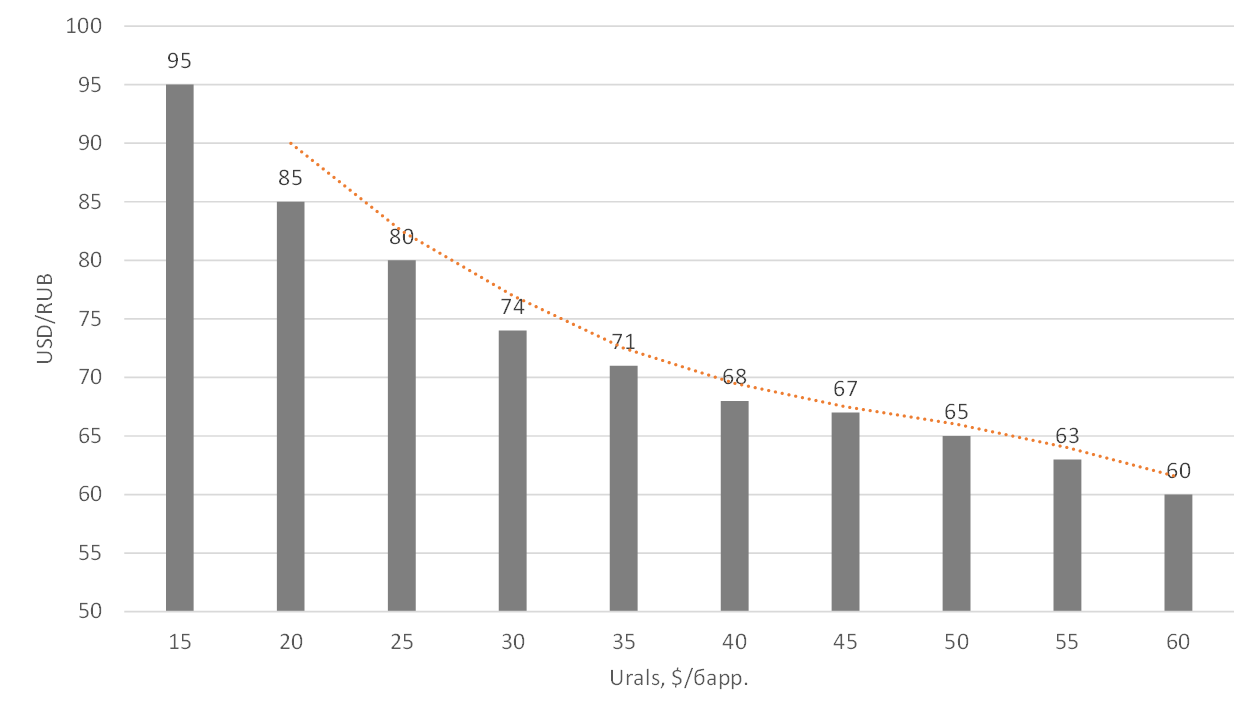

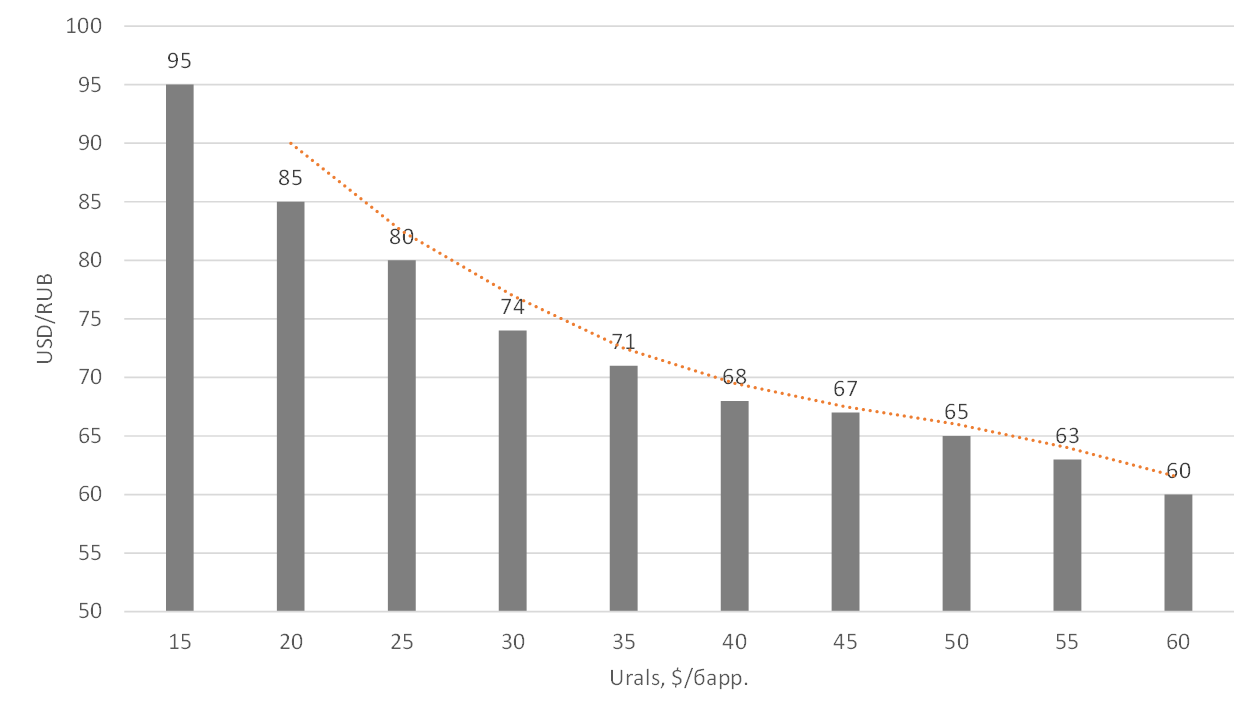

Сколько должен стоить рубль?

При текущих ценах на нефть доллар должен стоить не выше ₽69. Учитывая наш прогноз по нефти на конец сентября ($52/барр.), вероятно укрепление рубля до ₽68/$, и это без учета санкционных рисков, которые будут сохраняться вплоть до выборов в США. Следовательно, важнейший фактор укрепления рубля — спад пандемии, прежде всего в США, что повысит вероятность победы Трампа, которая упала до 40%. Если до выборов динамика выявляемых случаев заражения не изменится, рубль останется в коридоре ₽73—80, а после победы Байдена доллар еще больше подорожает.

Регрессия рубля к нефти

История одного худшего месяца

Рубль: из князи в грязи/From low beta to high beta

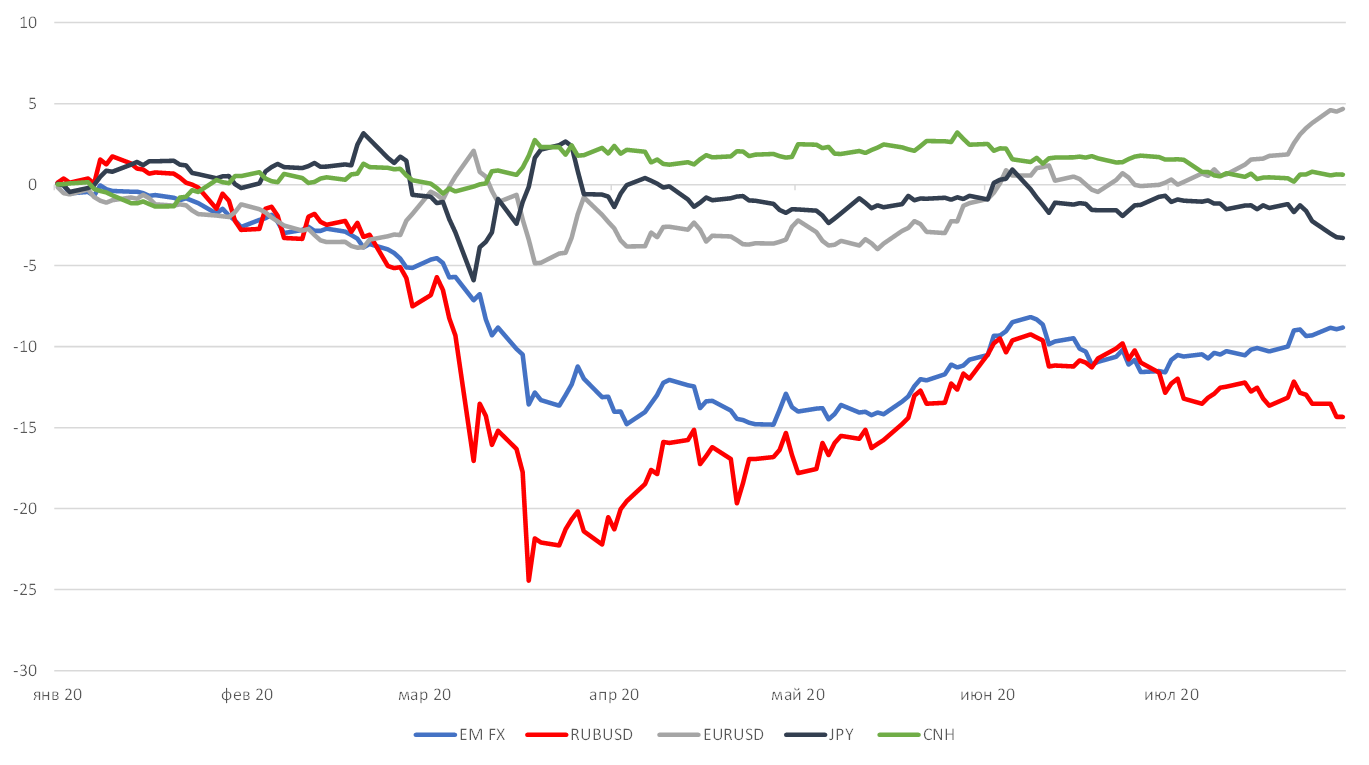

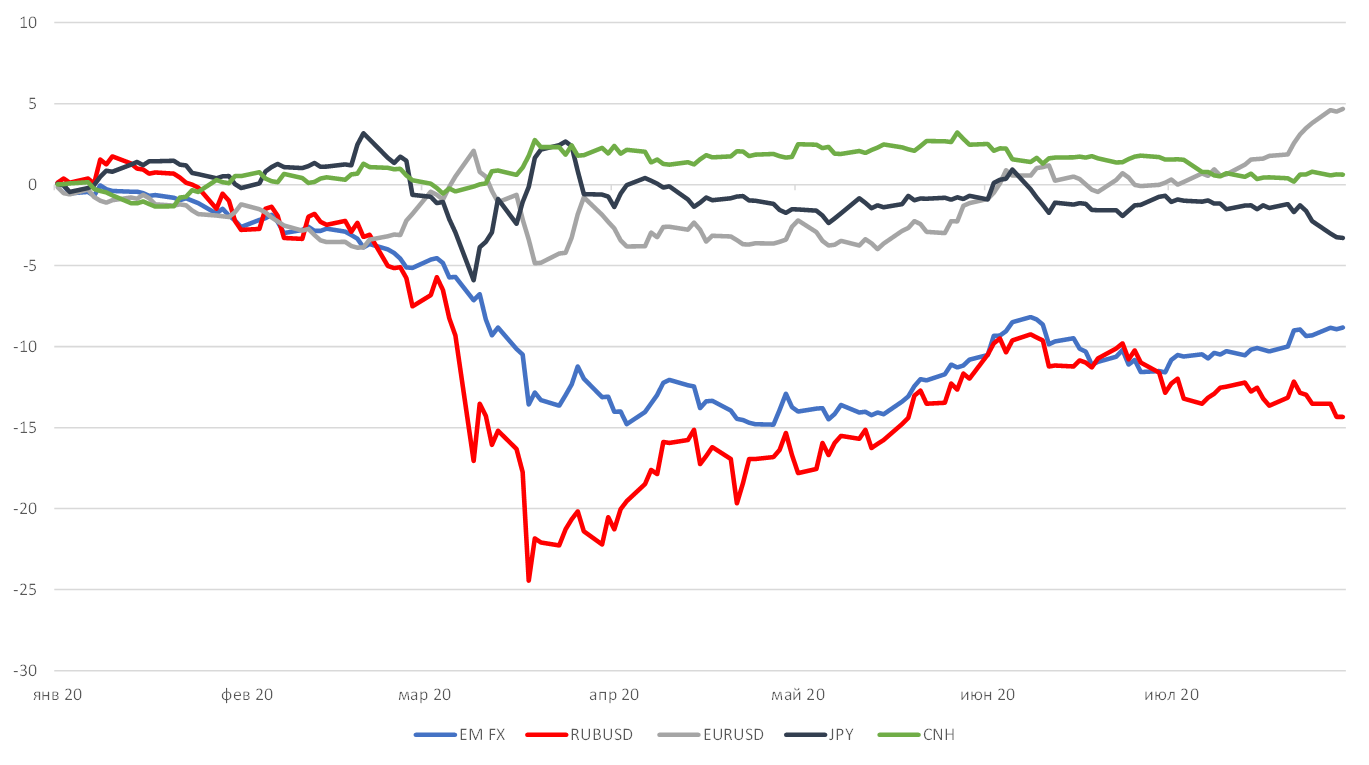

После глобального разворота, который многие глобальные активы прошли 18–23 марта 2020 г., рубль вышел в лидеры роста валют развивающихся стран, а в более широком разрезе оказался вторым после норвежской кроны. С 18 марта по 6 июня рубль вышел в лидеры среди глобальных валют, прибавив к доллару более 18% вслед за нефтью, которая за этот период подорожала на 80%. Рубль это время максимально коррелировал с динамикой глобальных циклический акций и сырьевых активов, после чего сформировался «медвежий» тренд, который сохраняется до сих пор.

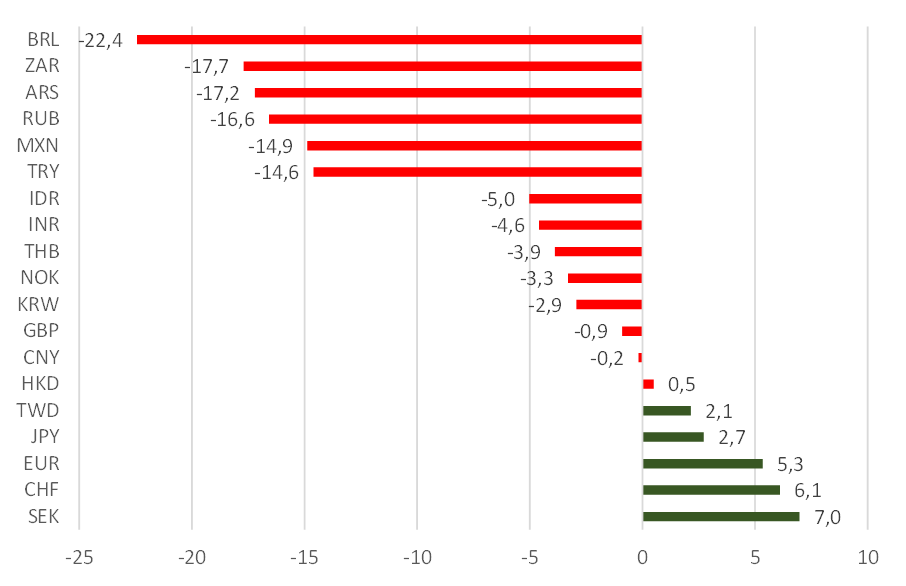

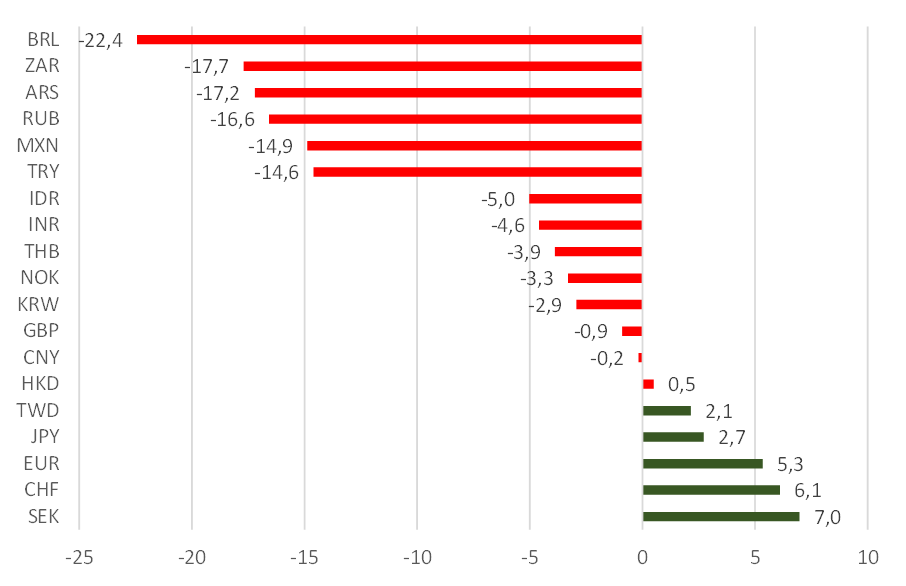

После 8 июня, когда рубль опустился до минимума в ₽68,04/$ при нефти Brent в $42-43/барр., российская валюта ослабла на 8,2%, до ₽74,23/$, или максимального значения пары USDRUB с 14 мая 2020 г. C 8 июня по конец июля рубль стал аутсайдером среди мировых валют к доллару, подешевев на 7,5%, бразильский реал ослаб на 7%, индонезийская рупия — на 5% и мексиканское песо — на 4,3%. В лидеры роста вышла шведская крона (+5%), швейцарский франк и евро (>4%).

Характерно, что за этот период из корреляционной корзины нефть Brent подорожала на 7%, Nasdaq — на 6%, S&P 500 — на 1%, но Dow Jones упал на 4%, так как стоимость отдельных циклических акций США опустилась до второго дна, и наблюдается «медвежья» динамика вопреки тому, что общий тренд сохраняется «бычьим» на фоне регулярного монетарного и фискального стимулирования и снижения ставок, что, впрочем, почти не влияет на реальную экономику.

Как следствие санкционной риторики и обесценивания рубля, рубль оказался среди столкнувшихся с повышенными рисками валют, таких как турецкая лира, мексиканское песо и бразильский реал.

Динамика рубля и прочих валют с начала года, %

Почему рубль потерял темп роста?

I Глобальные факторы:

Новые причины для санкций. В конце июня Пентагон опубликовал досье, из которого следовало, что Россия предлагала вознаграждение боевикам «Талибана» за убийство американских военных. Рубль в итоге ослаб на 2%, многие нерезиденты восприняли данную новость очень негативно, что вызвало фиксации части позиций по рублю, и, следовательно, продажи средних и длинных ОФЗ. Стоимость ОФЗ 10 лет упала более чем на 3%.

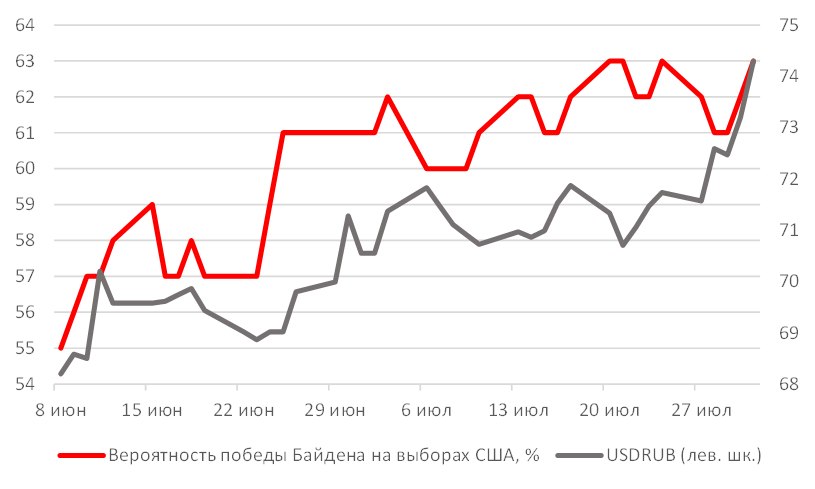

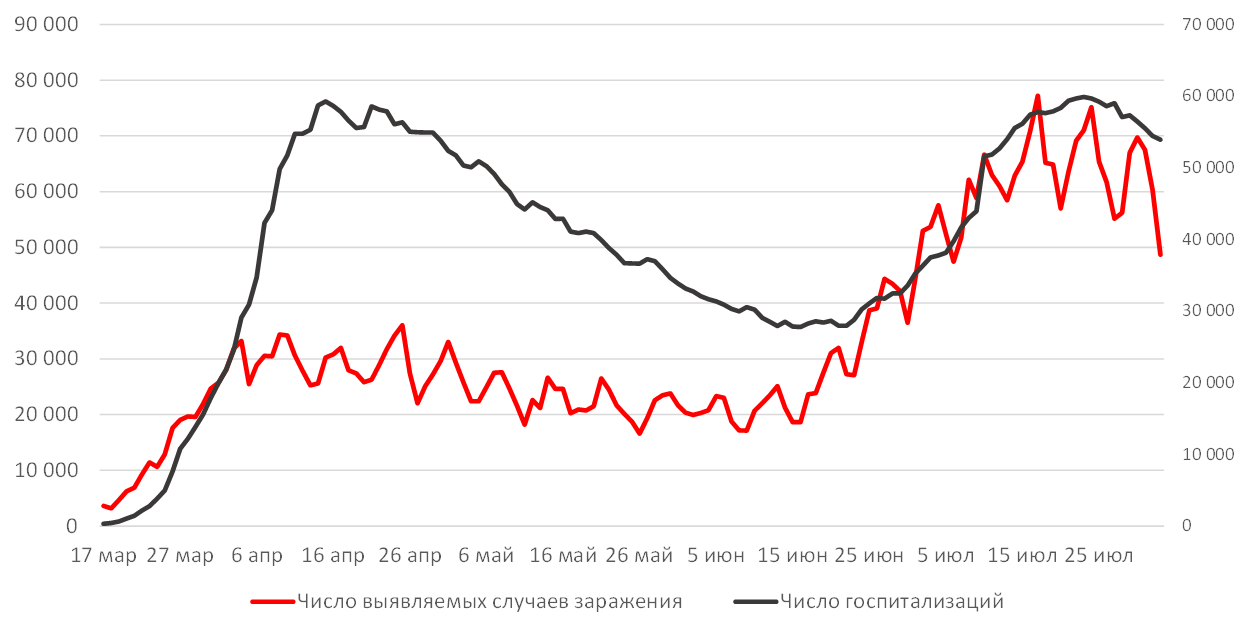

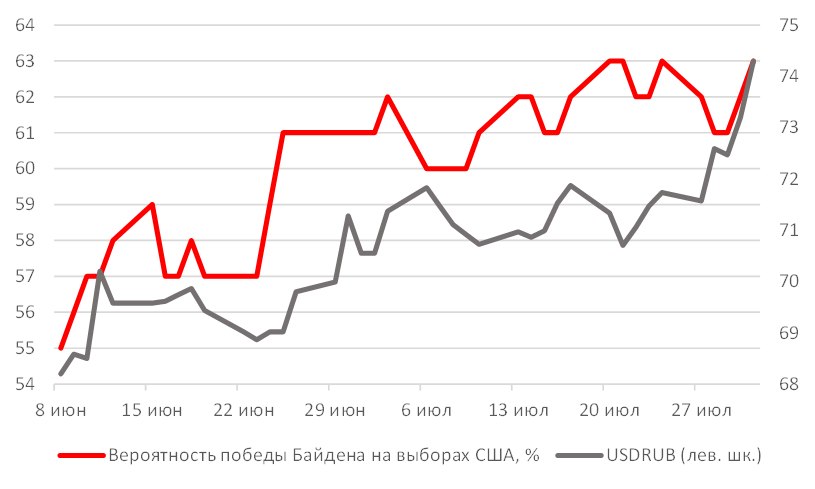

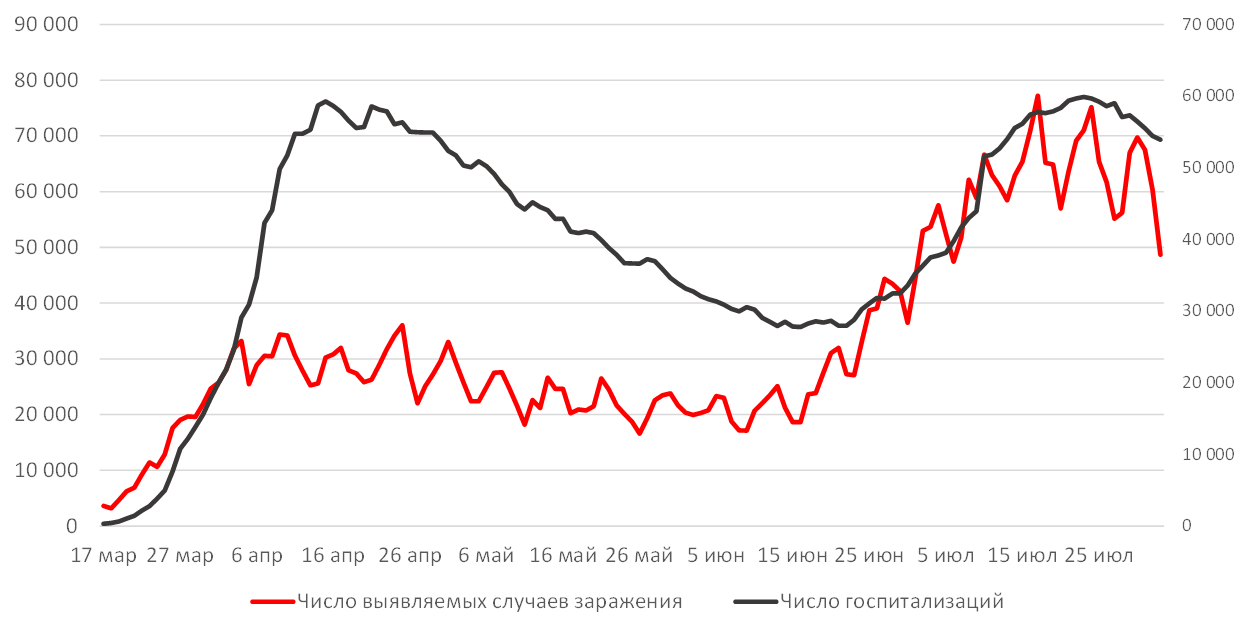

Рост популярности Байдена. Рост уровня поддержки Байдена наблюдается с начала июня, он резко ускорился после скачка числа выявляемых случаев COVID-19 в США. Показатель 16 июня упал до 17 тыс., минимума с конца марта, после чего взлетел за месяц в четыре раза, а число госпитализированных в США удвоилось.

Вероятность победы Байдена, по опросам Bloomberg, составляет 61%, тогда как до пандемии и массовых протестов он не превышал 20%.

Победа демократов на выборах и отложенные санкции. Победа демократов автоматически означает введение санкций, отложенных еще с отравления Скрипалей в марте 2018 г. Вместо санкций средней жесткости, таких как запрет для нерезидентов на торговлю ОФЗ на первичным рынке, в итоге были введены мягкие санкции, в частности запрет на финансовую помощь Москве, выдачу лицензий на импорт российского оружия и продукции двойного назначения, а также предоставление кредитов. В случае избрания Байдена первичная реакция — это ослабление рубля, который может снизиться до +₽90/$, а потом вероятна стабилизация.

Байден, санкции и рубль

Бык в медвежьей норе. Вопреки тому, что рынок выглядит «бычьим», что заметно по низкому числу шортов и падающей волатильности VIX, порядка 50% рынка США и в мире торгуется на 30–40% ниже уровня до COVID-19. Под особым давлением находятся компании циклического сектора и сырьевые валюты — следствие рисков для глобальной экономики и падения спроса на сырьевые активы. Давление может сохраниться, особенно с коррекцией в IT-сегменте, что вполне возможно, учитывая рост на 19% с начала года по сравнению падением производственного Dow Jones на 9%.

Динамика заболеваемости коронавирусом в США

Спорадическое укрепление доллара. Доллар укрепляется только к валютам развивающихся стран, которые упали с начала года на 10% к доллару, в частности рубль потерял 17%, прочие валюты Латинской Америки в среднем снизились на 18–20%. Динамика объясняется высокими экономическими рисками из-за пандемии и оттоком капитала. В то же время доллар полностью проигрывает развитым валютам, в частности шведской кроне и швейцарскому франку, которые прибавили к доллару более 6%. Евро укрепился на 5% из-за медленного роста американской экономики США по сравнению с европейской и возврата ограничительных мер в США, что уже отражается в росте числа заявок на пособие по безработице и снижении сводного индекса PMI.

Динамика локальных валют к доллару США с начала года, %

II Локальные факторы:

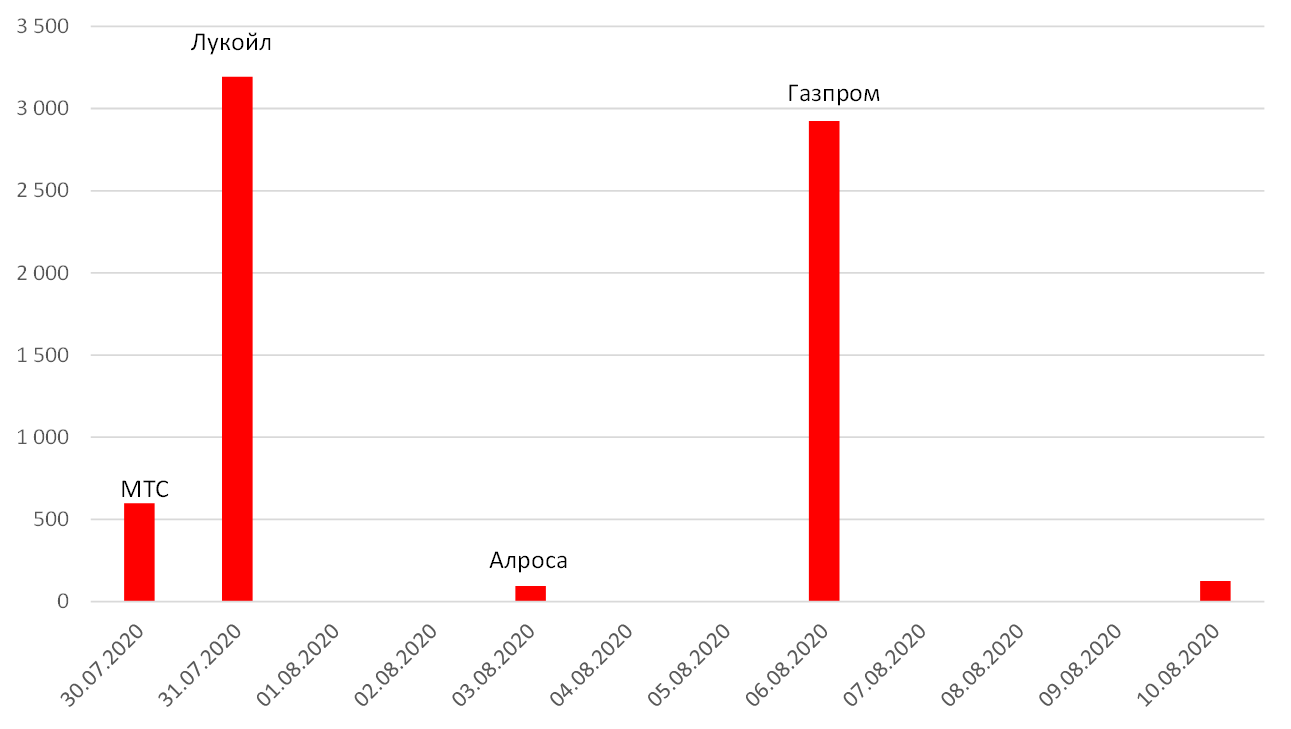

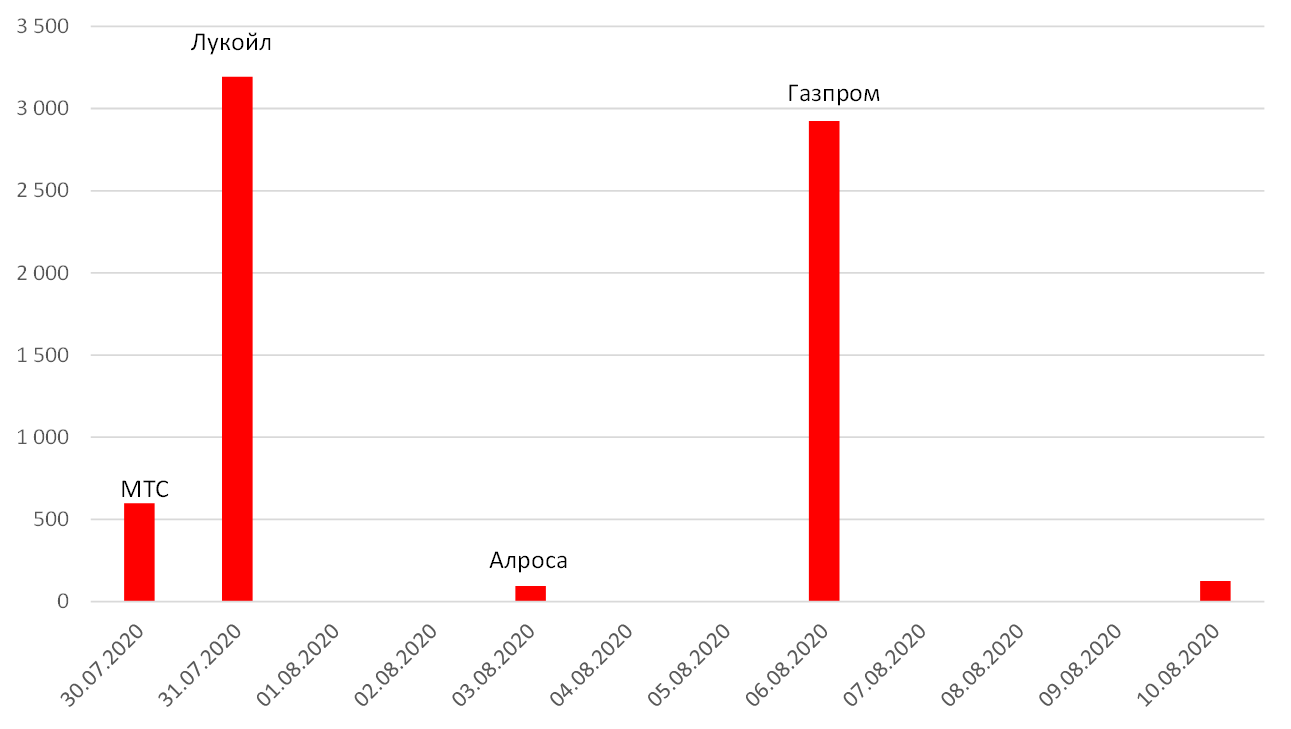

Негативный эффект от дивидендов. Ранее мы писали, что выплата дивидендов традиционно негативно сказывается на рубле, и в этом году это влияние будет особенно мощным. Последняя отсечка по дивидендам за 2019 г. выпала на 20 июля, и большинство акционеров получило свои дивиденды в рублях до конца июля. На конец июля приходится одни из самых крупных платежей, в частности Лукойла в размере ₽243 млрд и Газпрома — ₽360 млрд, т.е. 40% всех выплаченных с марта 2020 г. Всего было выплачено ₽1489 млрд промежуточных дивидендов, из которых в доллары было сконвертировано $10,5 млрд ($6 млрд причитаются в виде дивидендных выплат держателям расписок, $4,5 млрд — международным фондам).

Также валюту на $4,5 млрд могли приобрести физлица, которым причитаются дивидендные выплаты как держателям акций в свободном обращении. Таким образом, совокупный объем покупок валюты (эмитентами для конвертации и физлицами после получения дивидендных выплат) может достичь $15 млрд. Сейчас эмитентам остается сконвертировать около $8 млрд, или 53% от общего объема в $15 млрд.

Суммарный объем конвертаций валюты с учетом выплат держателям расписок и международным фондам без учета локальных миноритариев, которые могли купить валюту ранее

Сокращение продаж валюты экспортерами. В июле объем налоговых выплат мог составить ₽1,8 трлн, из них 40% должны были выпасть на 25 июля, т.е. как минимум $6 млрд при консервативной оценке продаж валюты, но этого не произошло, объемы были скромными.

Низкий счет текущих операций. Традиционно с апреля наблюдается ослабление валюты из-за снижения счета текущих операций. В этом году дополнительное давление на рубль оказала дешевеющая нефть и сокращение экспортной выручки на фоне снижения спроса на энергоресурсы из-за пандемии. По данным ЦБ, профицит счета текущих операций упал на 49% г/г, с $43 млрд до $23,4 млрд. Во втором квартале профицит счета текущих операций был $0,6 млрд. Учитывая, что цена нефти оставалась в боковике после роста в июне, и спрос продолжает падать ввиду фактора сезонности, сальдо счета текущих операций в третьем квартале, как ожидается, будет отрицательным, как в 1998 г.

Снижение ставки и сокращение объема продажи валюты

Снижение ставки как правило провоцирует спрос на длинные облигации, если есть запас для сохранения достаточное время положительных реальных ставок. ЦБ снизил ключевую ставку на 2% с начала года, и с учетом нашего прогноза в 3,75% на конец года реальная ставка составит всего 1,25%, следовательно потенциал снижения ограничен как ключевой ставки, так и ОФЗ. Объем продажи валюты сократился вдвое, до ₽5 млрд в сутки, или до ₽100 млрд в месяц, по сравнению с ₽200 млрд месяцем ранее, что полностью соответствует бюджетному правилу.

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

На данный момент динамика валюты разочаровывает, несмотря на то, что нефть стабильно держится выше $40/барр., но мы считаем, что курс занижен, и формируется перспектива на укрепление рубля перед новой волной продаж.

В случае пары евро/рубль дополнительное давление связано с резким укреплением евро на 5% в июле на фоне ухудшения ситуации в экономике США из-за ограничительных мер, обусловленных скачками уровня заболеваемости, в отличие от Европы, где перспективы выглядят более радужными. Динамика рубля к доллару и евро во многом будет зависеть от заболеваемости в США, которая снизилась до уровня 6 июля, но мы ждем заметных улучшений к концу августа. Текущие уровни привлекательны для продажи доллара и евро к рублю.

Что будет с рублем?

До конца первой неделе августа мы ожидаем сохранения негативной волатильности для рубля, в результате курс может опускаться до ₽75/$, так как на локальном рынке наблюдается высокий спрос на валюту в рамках конвертации в доллары для дивидендных выплат за 2019 г., которые будут осуществляться до 10 августа. Экспортеры практически не продавали валюту вопреки традиционно высоким налоговым выплатам в июле. Традиционно высокий спрос на валюту также объясняется сезонно низким счетом текущих операций, который в третьем квартале 2020 г. может впервые с 1998 г. стать отрицательным.

На рынок также давит глобальная волатильность из-за усугубления пандемии и растущие санкционные риски ввиду повышения вероятности избрания в США Джозефа Байдена. Мы считаем, что ситуация улучшится ближе к середине Августа к завершению третьей фазы испытаний вакцины против коронавируса. Более вероятно, что к концу августа рубль укрепится до 68-69/$ даже при сохранении текущих цен на нефть.

В этом случае евро опустится до 1,16 против доллара и составит ниже ₽80/€ с учетом нашего прогноза по паре USDRUB.

«Медовый месяц» у российских активов может продлиться с конца августа по конец сентября, а в октябре ожидается очередной негативный период в преддверии выборов в США ввиду возможной победы Байдена.

Прогноз по ключевым активам

Сколько должен стоить рубль?

При текущих ценах на нефть доллар должен стоить не выше ₽69. Учитывая наш прогноз по нефти на конец сентября ($52/барр.), вероятно укрепление рубля до ₽68/$, и это без учета санкционных рисков, которые будут сохраняться вплоть до выборов в США. Следовательно, важнейший фактор укрепления рубля — спад пандемии, прежде всего в США, что повысит вероятность победы Трампа, которая упала до 40%. Если до выборов динамика выявляемых случаев заражения не изменится, рубль останется в коридоре ₽73—80, а после победы Байдена доллар еще больше подорожает.

Регрессия рубля к нефти

История одного худшего месяца

Рубль: из князи в грязи/From low beta to high beta

После глобального разворота, который многие глобальные активы прошли 18–23 марта 2020 г., рубль вышел в лидеры роста валют развивающихся стран, а в более широком разрезе оказался вторым после норвежской кроны. С 18 марта по 6 июня рубль вышел в лидеры среди глобальных валют, прибавив к доллару более 18% вслед за нефтью, которая за этот период подорожала на 80%. Рубль это время максимально коррелировал с динамикой глобальных циклический акций и сырьевых активов, после чего сформировался «медвежий» тренд, который сохраняется до сих пор.

После 8 июня, когда рубль опустился до минимума в ₽68,04/$ при нефти Brent в $42-43/барр., российская валюта ослабла на 8,2%, до ₽74,23/$, или максимального значения пары USDRUB с 14 мая 2020 г. C 8 июня по конец июля рубль стал аутсайдером среди мировых валют к доллару, подешевев на 7,5%, бразильский реал ослаб на 7%, индонезийская рупия — на 5% и мексиканское песо — на 4,3%. В лидеры роста вышла шведская крона (+5%), швейцарский франк и евро (>4%).

Характерно, что за этот период из корреляционной корзины нефть Brent подорожала на 7%, Nasdaq — на 6%, S&P 500 — на 1%, но Dow Jones упал на 4%, так как стоимость отдельных циклических акций США опустилась до второго дна, и наблюдается «медвежья» динамика вопреки тому, что общий тренд сохраняется «бычьим» на фоне регулярного монетарного и фискального стимулирования и снижения ставок, что, впрочем, почти не влияет на реальную экономику.

Как следствие санкционной риторики и обесценивания рубля, рубль оказался среди столкнувшихся с повышенными рисками валют, таких как турецкая лира, мексиканское песо и бразильский реал.

Динамика рубля и прочих валют с начала года, %

Почему рубль потерял темп роста?

I Глобальные факторы:

Новые причины для санкций. В конце июня Пентагон опубликовал досье, из которого следовало, что Россия предлагала вознаграждение боевикам «Талибана» за убийство американских военных. Рубль в итоге ослаб на 2%, многие нерезиденты восприняли данную новость очень негативно, что вызвало фиксации части позиций по рублю, и, следовательно, продажи средних и длинных ОФЗ. Стоимость ОФЗ 10 лет упала более чем на 3%.

Рост популярности Байдена. Рост уровня поддержки Байдена наблюдается с начала июня, он резко ускорился после скачка числа выявляемых случаев COVID-19 в США. Показатель 16 июня упал до 17 тыс., минимума с конца марта, после чего взлетел за месяц в четыре раза, а число госпитализированных в США удвоилось.

Вероятность победы Байдена, по опросам Bloomberg, составляет 61%, тогда как до пандемии и массовых протестов он не превышал 20%.

Победа демократов на выборах и отложенные санкции. Победа демократов автоматически означает введение санкций, отложенных еще с отравления Скрипалей в марте 2018 г. Вместо санкций средней жесткости, таких как запрет для нерезидентов на торговлю ОФЗ на первичным рынке, в итоге были введены мягкие санкции, в частности запрет на финансовую помощь Москве, выдачу лицензий на импорт российского оружия и продукции двойного назначения, а также предоставление кредитов. В случае избрания Байдена первичная реакция — это ослабление рубля, который может снизиться до +₽90/$, а потом вероятна стабилизация.

Байден, санкции и рубль

Бык в медвежьей норе. Вопреки тому, что рынок выглядит «бычьим», что заметно по низкому числу шортов и падающей волатильности VIX, порядка 50% рынка США и в мире торгуется на 30–40% ниже уровня до COVID-19. Под особым давлением находятся компании циклического сектора и сырьевые валюты — следствие рисков для глобальной экономики и падения спроса на сырьевые активы. Давление может сохраниться, особенно с коррекцией в IT-сегменте, что вполне возможно, учитывая рост на 19% с начала года по сравнению падением производственного Dow Jones на 9%.

Динамика заболеваемости коронавирусом в США

Спорадическое укрепление доллара. Доллар укрепляется только к валютам развивающихся стран, которые упали с начала года на 10% к доллару, в частности рубль потерял 17%, прочие валюты Латинской Америки в среднем снизились на 18–20%. Динамика объясняется высокими экономическими рисками из-за пандемии и оттоком капитала. В то же время доллар полностью проигрывает развитым валютам, в частности шведской кроне и швейцарскому франку, которые прибавили к доллару более 6%. Евро укрепился на 5% из-за медленного роста американской экономики США по сравнению с европейской и возврата ограничительных мер в США, что уже отражается в росте числа заявок на пособие по безработице и снижении сводного индекса PMI.

Динамика локальных валют к доллару США с начала года, %

II Локальные факторы:

Негативный эффект от дивидендов. Ранее мы писали, что выплата дивидендов традиционно негативно сказывается на рубле, и в этом году это влияние будет особенно мощным. Последняя отсечка по дивидендам за 2019 г. выпала на 20 июля, и большинство акционеров получило свои дивиденды в рублях до конца июля. На конец июля приходится одни из самых крупных платежей, в частности Лукойла в размере ₽243 млрд и Газпрома — ₽360 млрд, т.е. 40% всех выплаченных с марта 2020 г. Всего было выплачено ₽1489 млрд промежуточных дивидендов, из которых в доллары было сконвертировано $10,5 млрд ($6 млрд причитаются в виде дивидендных выплат держателям расписок, $4,5 млрд — международным фондам).

Также валюту на $4,5 млрд могли приобрести физлица, которым причитаются дивидендные выплаты как держателям акций в свободном обращении. Таким образом, совокупный объем покупок валюты (эмитентами для конвертации и физлицами после получения дивидендных выплат) может достичь $15 млрд. Сейчас эмитентам остается сконвертировать около $8 млрд, или 53% от общего объема в $15 млрд.

Суммарный объем конвертаций валюты с учетом выплат держателям расписок и международным фондам без учета локальных миноритариев, которые могли купить валюту ранее

Сокращение продаж валюты экспортерами. В июле объем налоговых выплат мог составить ₽1,8 трлн, из них 40% должны были выпасть на 25 июля, т.е. как минимум $6 млрд при консервативной оценке продаж валюты, но этого не произошло, объемы были скромными.

Низкий счет текущих операций. Традиционно с апреля наблюдается ослабление валюты из-за снижения счета текущих операций. В этом году дополнительное давление на рубль оказала дешевеющая нефть и сокращение экспортной выручки на фоне снижения спроса на энергоресурсы из-за пандемии. По данным ЦБ, профицит счета текущих операций упал на 49% г/г, с $43 млрд до $23,4 млрд. Во втором квартале профицит счета текущих операций был $0,6 млрд. Учитывая, что цена нефти оставалась в боковике после роста в июне, и спрос продолжает падать ввиду фактора сезонности, сальдо счета текущих операций в третьем квартале, как ожидается, будет отрицательным, как в 1998 г.

Снижение ставки и сокращение объема продажи валюты

Снижение ставки как правило провоцирует спрос на длинные облигации, если есть запас для сохранения достаточное время положительных реальных ставок. ЦБ снизил ключевую ставку на 2% с начала года, и с учетом нашего прогноза в 3,75% на конец года реальная ставка составит всего 1,25%, следовательно потенциал снижения ограничен как ключевой ставки, так и ОФЗ. Объем продажи валюты сократился вдвое, до ₽5 млрд в сутки, или до ₽100 млрд в месяц, по сравнению с ₽200 млрд месяцем ранее, что полностью соответствует бюджетному правилу.

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter