25 августа 2020 Seeking Alpha | Silver (XAG/USD)

Данная статья из серии работ за авторством Рохита Саванта рассматривает риск, связанный с добавлением серебра и других драгметаллов в портфель инвестора.

Серебро превосходит золото в периоды бычьего тренда на рынках золота и серебра, но такое превосходство сопровождается серьезным уровнем риска. Те же факторы, что помогают серебру обогнать золото во время бычьей тенденции, а именно меньший размер рынка и относительно низкая ликвидность, ответственны за более резкое падение цены белого металла. Серебро является единственным драгметаллом, имеющим распределение с положительным эксцессом, имеющим более толстые хвосты, нежели нормальный. Эти хвосты предполагают более высокую вероятность экстремальных исходов.

Серебро — это рисковый и высокодоходный товар. Хотя и существует определенная выгода от владения серебром в качестве стратегического актива, учитывая более высокий уровень риска, связанный с металлом, лучше торговать им в рамках быстрой биржевой спекуляции, нежели для стратегического распределения инвестиционного портфеля.

Мы создали 450 отдельных портфелей, которые содержали акции, долговые обязательства, а также различные комбинации четырех биржевых драгоценных металлов: золота, серебра, платины и палладия.

Различные комбинации драгоценных металлов смогли приблизить соотношение return-to-risk к портфелю, состоявшему только из золота, но поскольку их уровни риска гораздо выше, пришлось увеличивать и содержание драгметаллов.

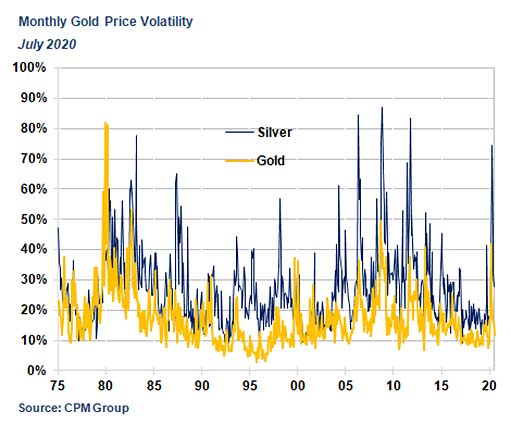

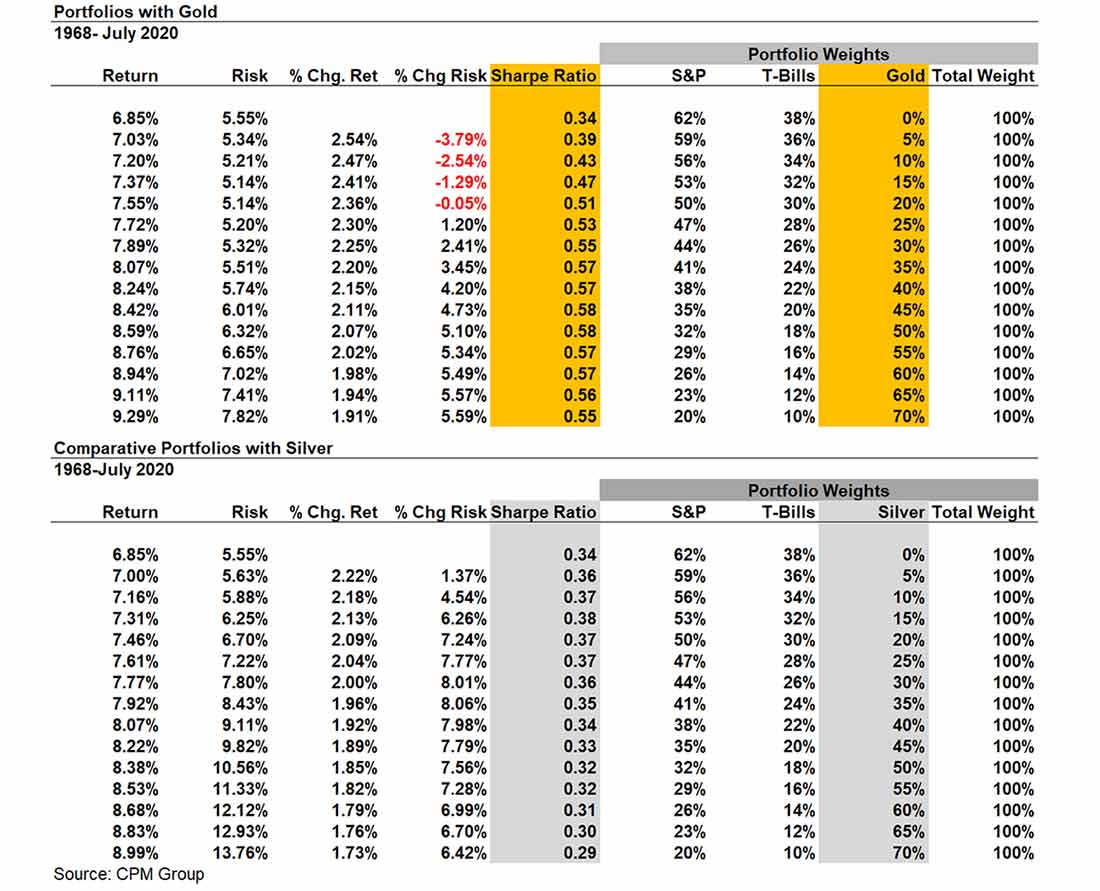

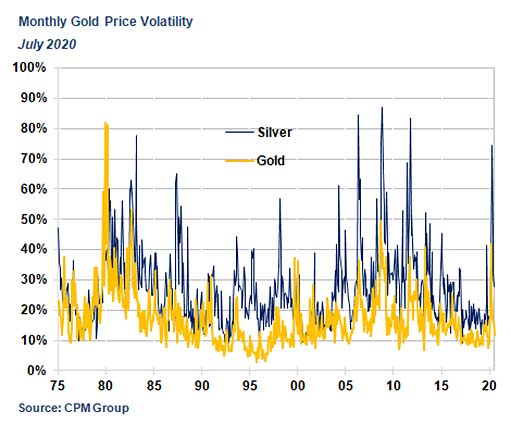

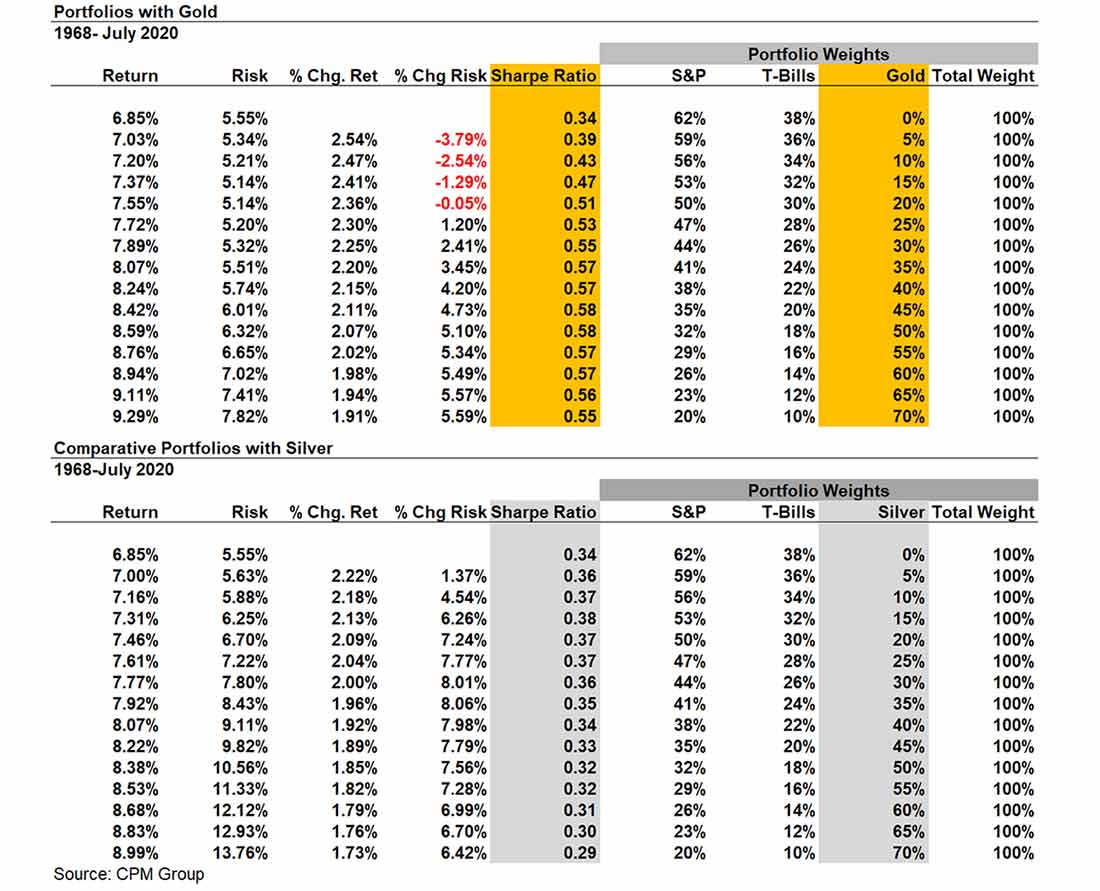

Относительно низкая волатильность золота по сравнению с его металлическими аналогами делает его лучшим дополнением для диверсификации. Долгосрочная медианная волатильность цены золота составляет 15,3% по сравнению с 25%, 20% и 27% для серебра, платины и палладия соответственно. В результате, диверсификация портфеля из акций и облигаций с помощью золота улучшит общие показатели с минимальным снижением потенциальной доходности, т.е. будет эффективнее, чем при более волатильных благородных металлах. Например, добавление 10% золота повышает коэффициент Шарпа до 0,43 с 0,34 для портфеля, состоящего только из акций и облигаций. Между тем, включение 10% серебра в портфель ценных бумаг повышает коэффициент Шарпа до 0,37. Расхождение в коэффициенте увеличивается по мере добавления драгоценного металла в любой из портфелей.

http://seekingalpha.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Серебро превосходит золото в периоды бычьего тренда на рынках золота и серебра, но такое превосходство сопровождается серьезным уровнем риска. Те же факторы, что помогают серебру обогнать золото во время бычьей тенденции, а именно меньший размер рынка и относительно низкая ликвидность, ответственны за более резкое падение цены белого металла. Серебро является единственным драгметаллом, имеющим распределение с положительным эксцессом, имеющим более толстые хвосты, нежели нормальный. Эти хвосты предполагают более высокую вероятность экстремальных исходов.

Серебро — это рисковый и высокодоходный товар. Хотя и существует определенная выгода от владения серебром в качестве стратегического актива, учитывая более высокий уровень риска, связанный с металлом, лучше торговать им в рамках быстрой биржевой спекуляции, нежели для стратегического распределения инвестиционного портфеля.

Есть несколько плюсов добавления серебра в портфель как стратегического актива, однако лучше использовать его для быстрых биржевых спекуляцией.

Мы создали 450 отдельных портфелей, которые содержали акции, долговые обязательства, а также различные комбинации четырех биржевых драгоценных металлов: золота, серебра, платины и палладия.

В результате исследования мы выяснили, что добавление любого драгоценного металла или их комбинации неизменно улучшало отношение доходности к риску на основе прошлых результатов. Однако наибольшая выгода для соотношения риска и доходности была достигнута за счет добавления золота к портфелю акций и облигаций.

Различные комбинации драгоценных металлов смогли приблизить соотношение return-to-risk к портфелю, состоявшему только из золота, но поскольку их уровни риска гораздо выше, пришлось увеличивать и содержание драгметаллов.

Относительно низкая волатильность золота по сравнению с его металлическими аналогами делает его лучшим дополнением для диверсификации. Долгосрочная медианная волатильность цены золота составляет 15,3% по сравнению с 25%, 20% и 27% для серебра, платины и палладия соответственно. В результате, диверсификация портфеля из акций и облигаций с помощью золота улучшит общие показатели с минимальным снижением потенциальной доходности, т.е. будет эффективнее, чем при более волатильных благородных металлах. Например, добавление 10% золота повышает коэффициент Шарпа до 0,43 с 0,34 для портфеля, состоящего только из акций и облигаций. Между тем, включение 10% серебра в портфель ценных бумаг повышает коэффициент Шарпа до 0,37. Расхождение в коэффициенте увеличивается по мере добавления драгоценного металла в любой из портфелей.

http://seekingalpha.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter