На очереди на экспресс разбор у нас две американские компании, работающие в разных сферах. Первая в военной авиационно-космической отрасли TransDigm Group, вторая, Western digital в сфере компьютерной электроники.

TransDigm Group (TDG)

Компания является ведущим мировым игроком в аэрокосмической и оборонной промышленности. Разрабатывает, производит, поставляет высокотехнологичные авиационные компоненты и системы для использования практически на всех коммерческих и военных американских самолетах. Компания производит продукцию, начиная ремнями безопасности и парашютами, заканчивая элементами управления самолетов.

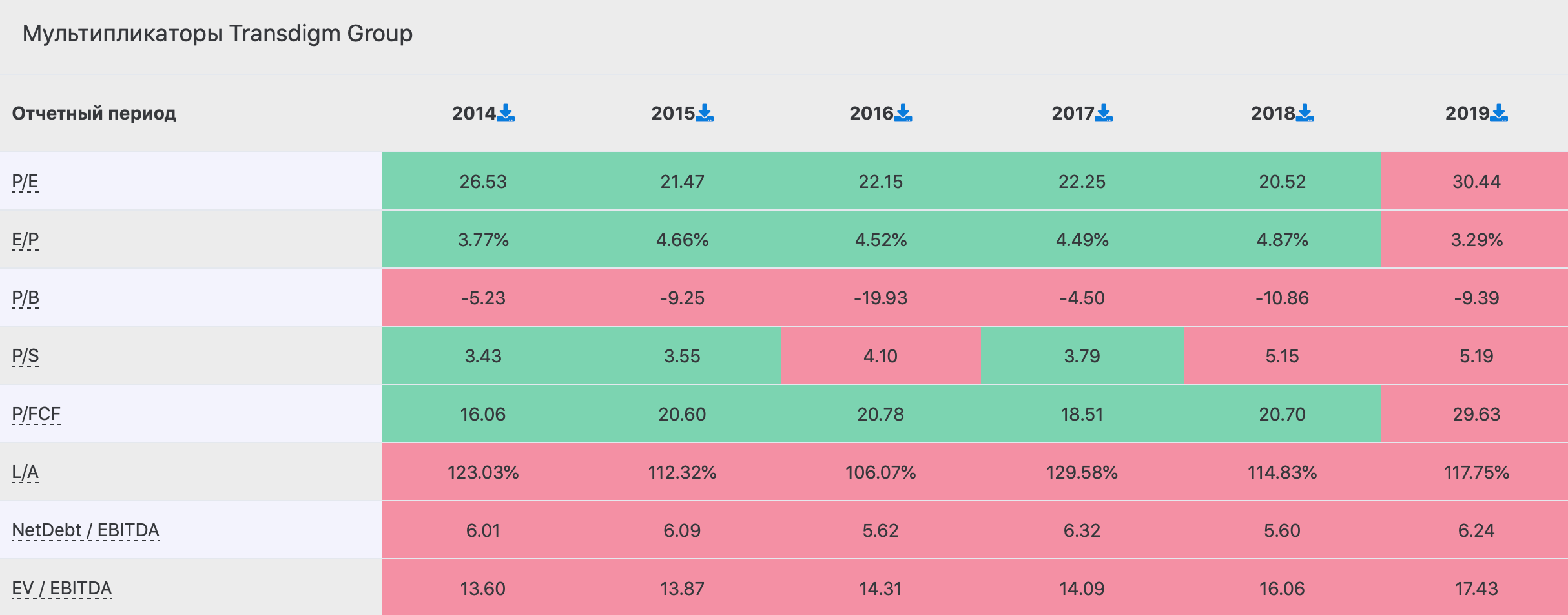

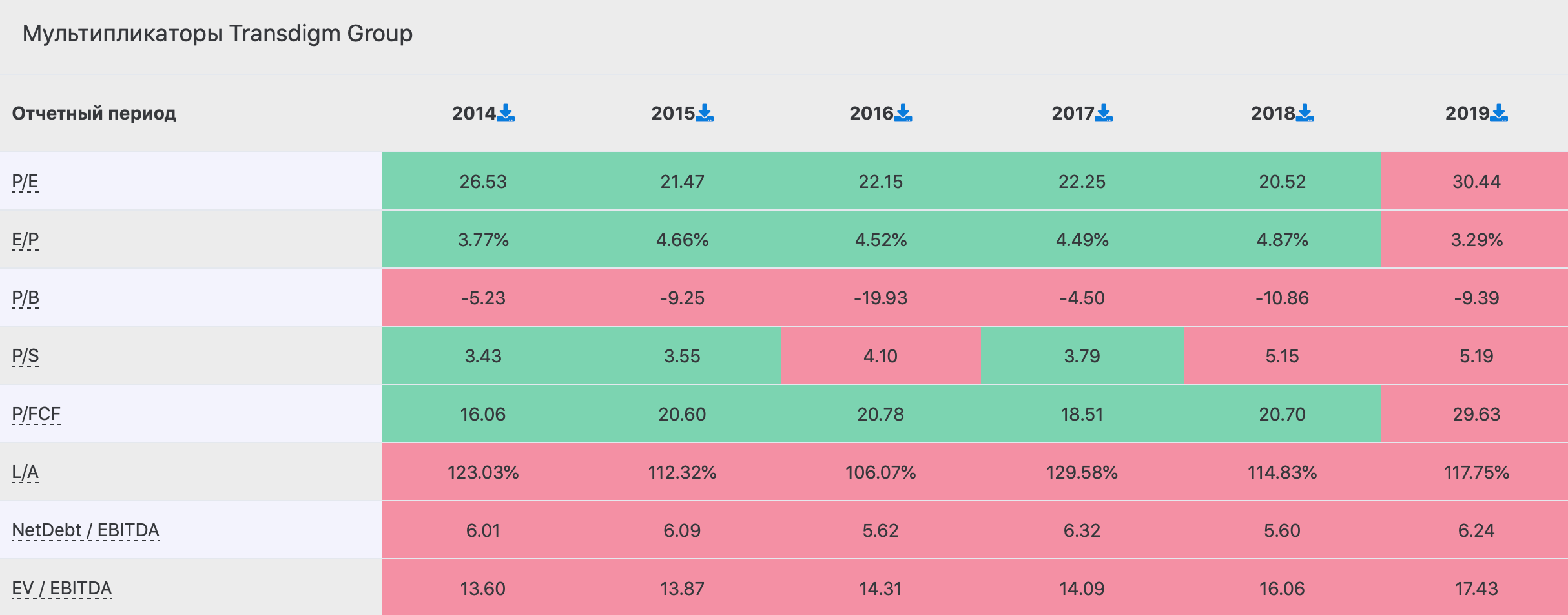

Как и многие компании занимающиеся в основном государственными заказами, TransDigm Group имеет определенные сложности в анализе. Отрицательный капитал и высокая долговая нагрузка затрудняет изучение. Чистый долг корпорации увеличивается год к году. С 2014 года увеличился в 2 раза до $15,1 млрд, а NetDebt/EBITDA до 6,2x. Несмотря на негативную динамику акции TransDigm торгуются с высоким показателем P/E в 30,4.

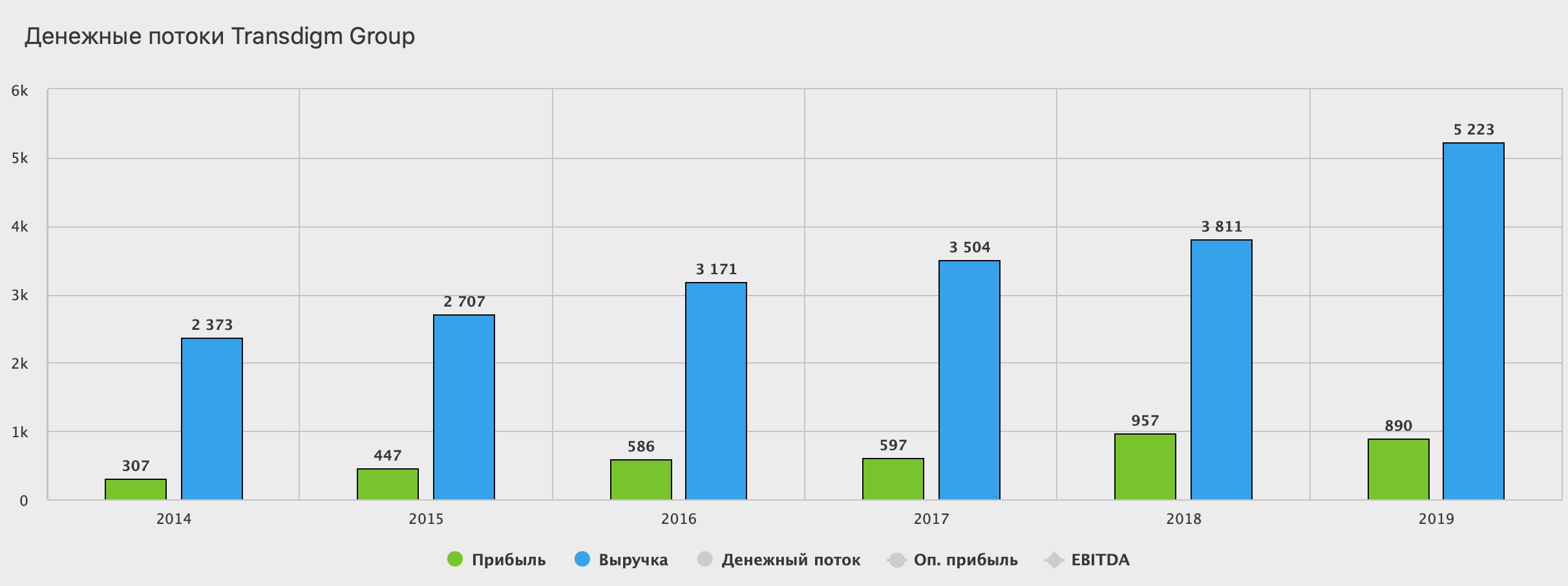

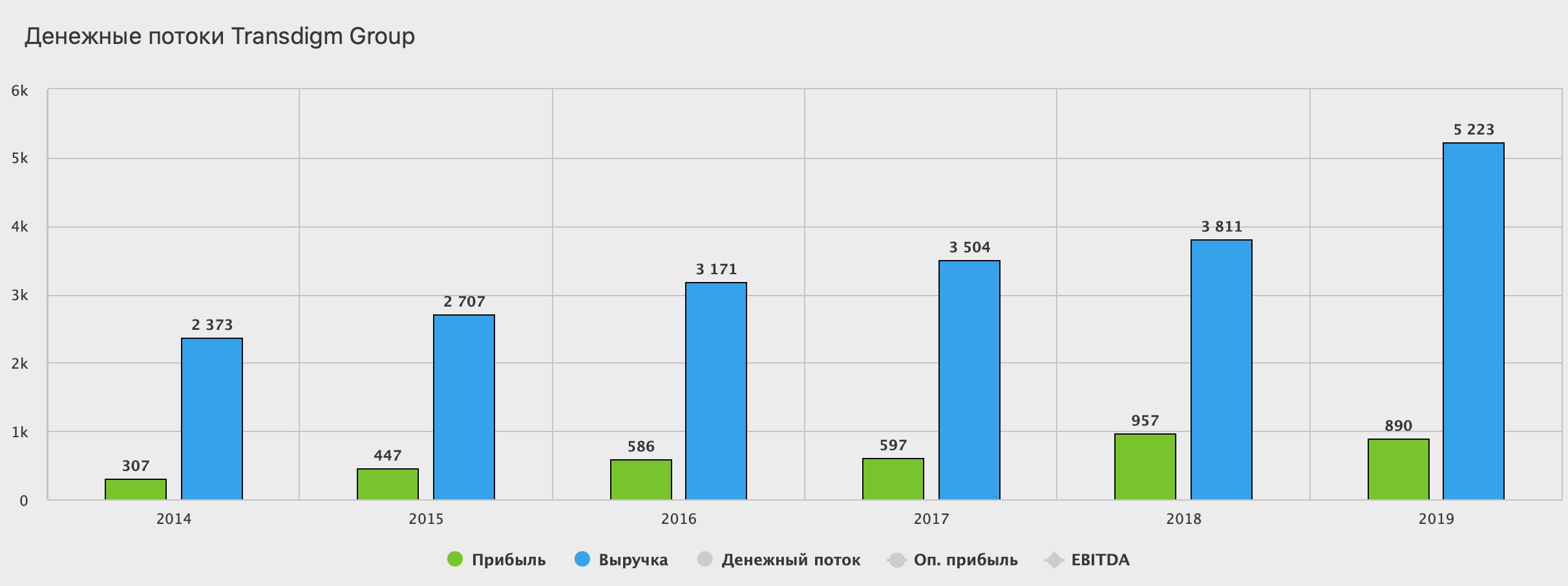

Это не мешает регулярно увеличивать выручку и прибыль. С того же 2014 года выручка увеличилась в 2 раза, а прибыль в 3. За 6 месяцев 2020 года выручка компании увеличилась на 34,6% до $2,9 млрд, а прибыль итого на 56,8% до $624 млн. Пандемия и кризисы не повлияли на бизнес, который успешно прибавляет во всех основных метриках.

Перед началом коронакризиса акции TransDigm Group продемонстрировали значительный рост и увеличились в стоимости в 2 раза с начала 2019 года. Обвал на мировых биржах не обошел стороной и оборонный сектор. Котировки сложились в половину, после чего уверенно отбивают потери.

Если исключить характерный для таких компаний отрицательный капитал, можно сказать, что TransDigm Group успешная растущая компания. Подбирать акции логично с цен немного ниже текущих. $400 и ниже могут служить хорошей отправной точкой для добавления акций в свой долгосрочный портфель.

Western digital (WDC)

Американская компания — производитель компьютерной электроники. Достигла популярности благодаря своим продуктам в области хранения данных. Большинству пользователей в России известна по тем жестким дискам, которые стоят в каждом третьем компьютере. В последнее время набирают популярность SSD диски, которые также производит Western digital. Но не только производством розничных решений занимается корпорация. Ее работа направлена на поиск решений для дата-центров, баз, работающих с Big Data и Fast Data. В эпоху интернета остро встает вопрос о хранении данных, и тут на помощь приходит продукция Western digital.

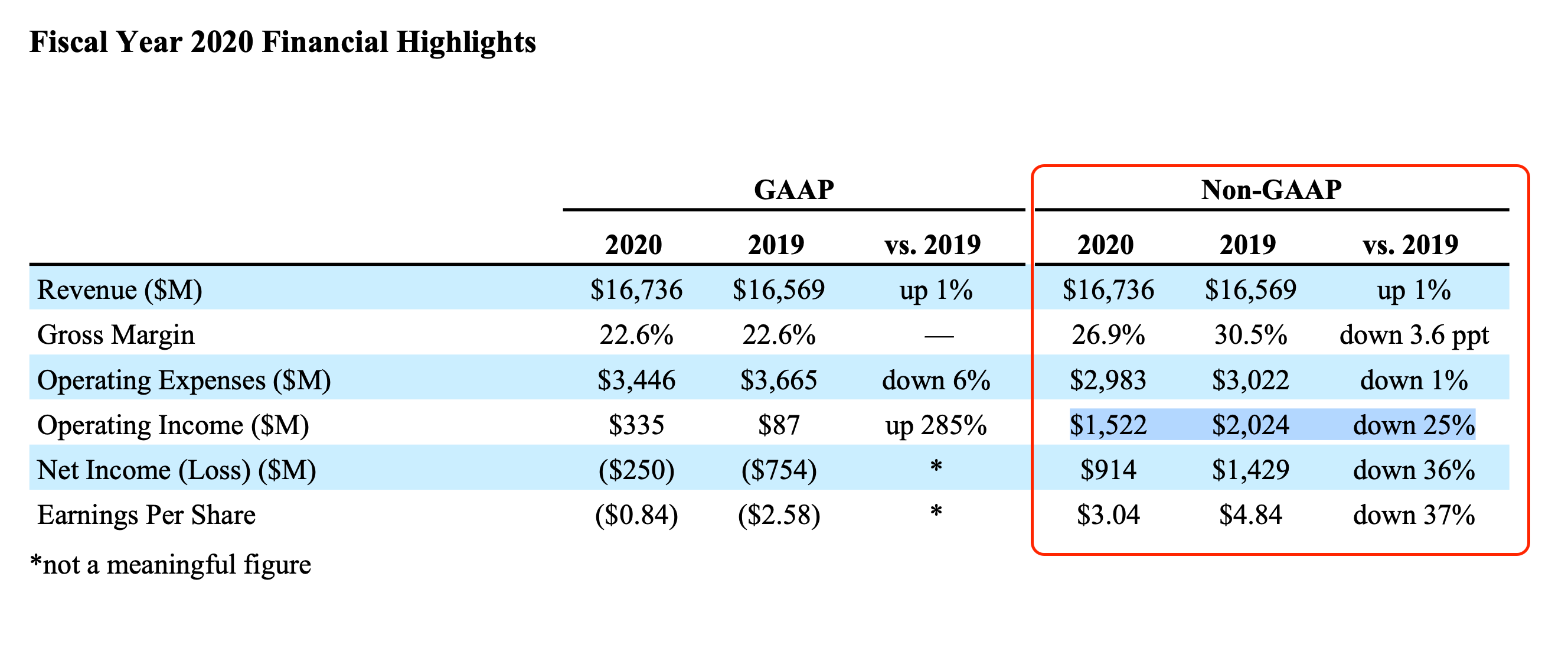

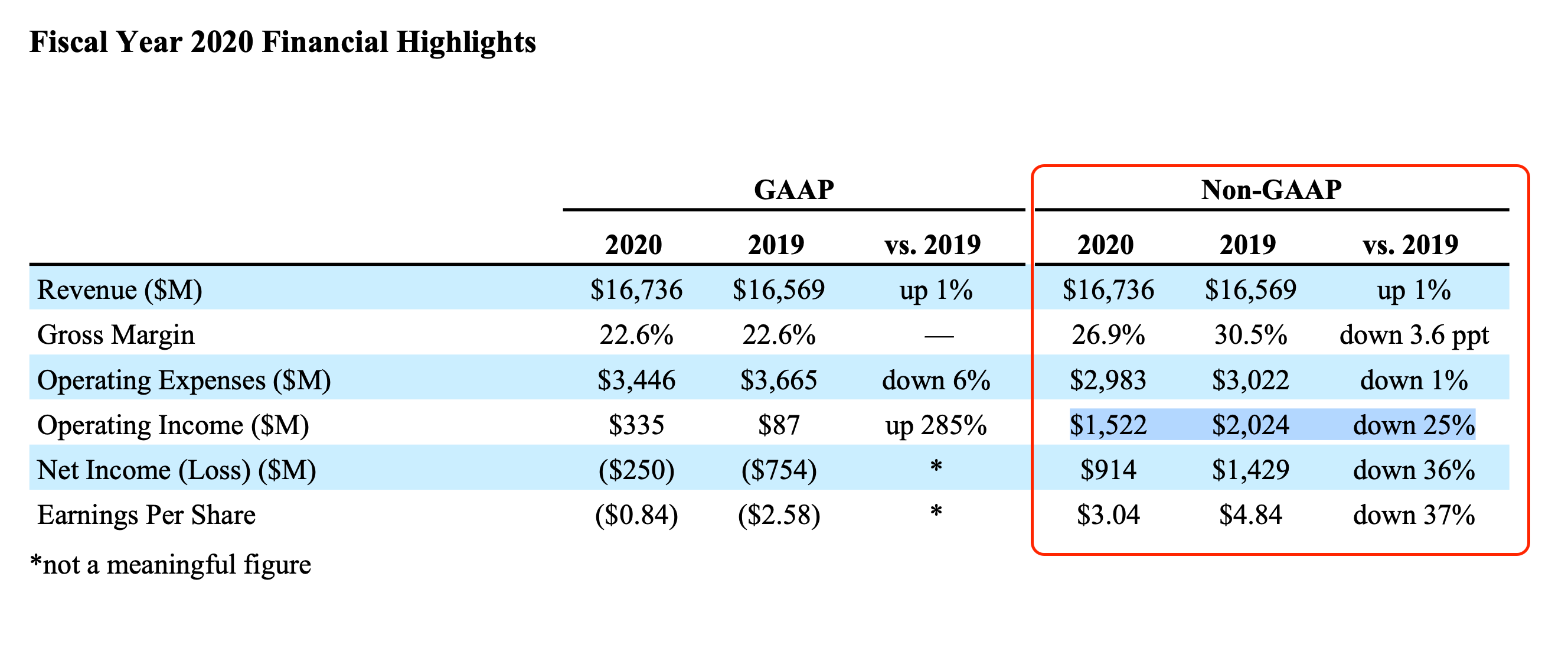

Однако, желающих занять эту нишу компаний становится все больше. WD не удается консолидировать рынок и это отражается на динамике выручки. С 2018 года заметна стагнация результатов. 2020 год не преподнёс сюрпризов и выручка выросла за финансовый год всего на 1% до $16,7 млрд. Компании удалось снизить операционные расходы на 25%, однако себестоимость выросла и не дала прибыли опередить 2019 год. Как итог, чистая прибыль снизилась на 36% до $914 млн.

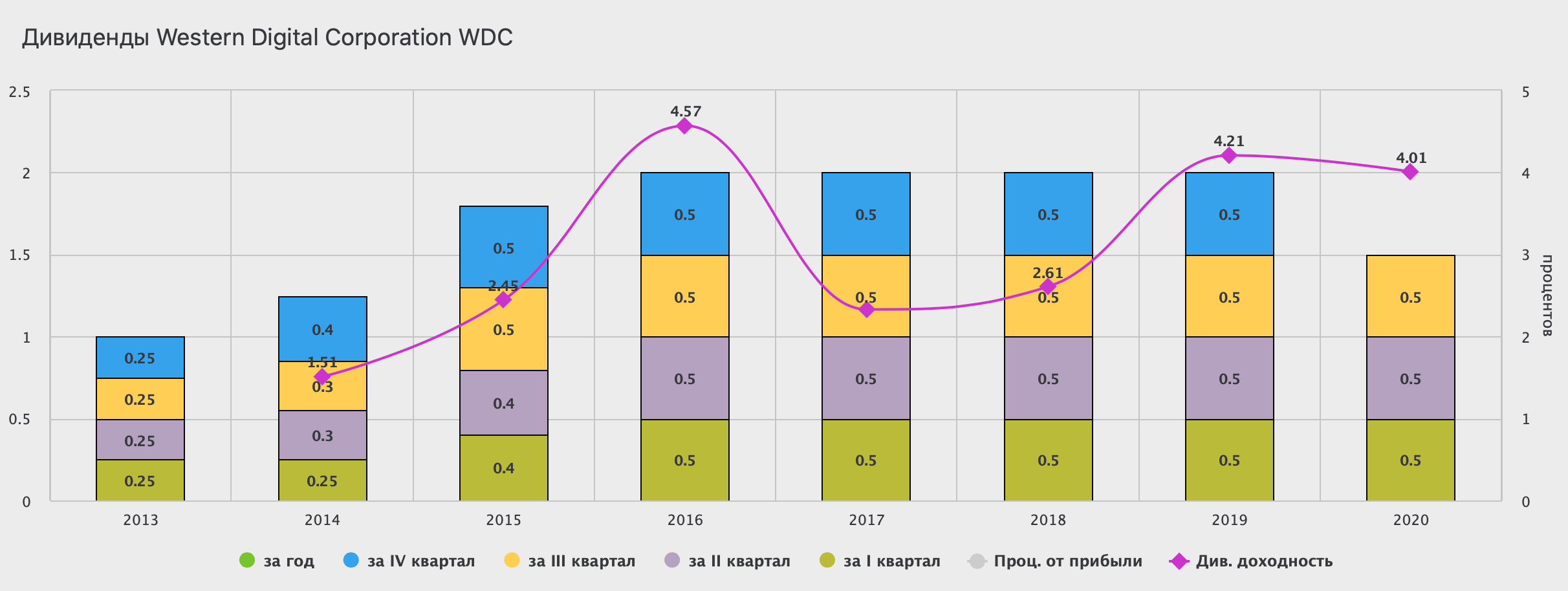

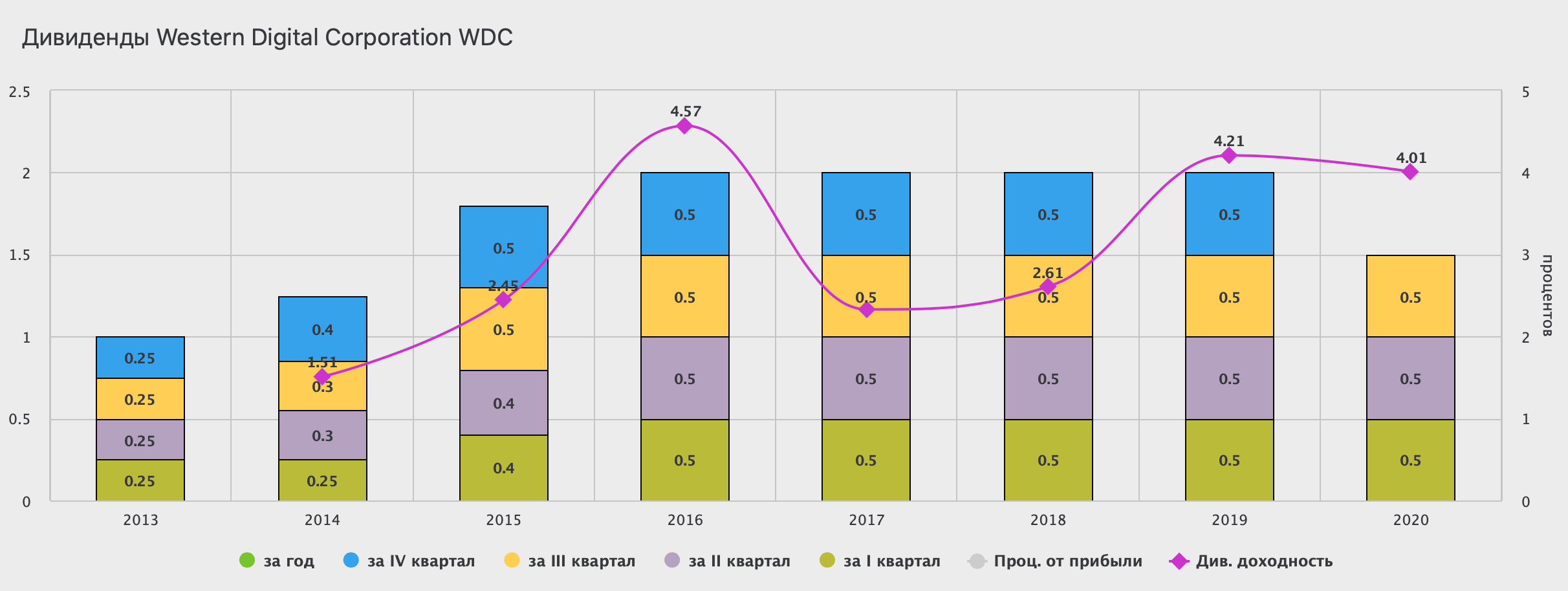

Western digital продолжает платить стабильные дивиденды. С 2016 году уровень выплат установлен в $0,5 в квартал. За 2019 год доходность составила 4,21%, а за первые 3 квартала 2020 финансового года уже более 4%. Выплата дивидендов на довольно высоком уровне не характерна для компаний высокотехнологичного сектора. Это делает WD более привлекательной для инвесторов.

В 2020 году Western digital начала поставки флэш-решений для предстоящих выпусков новых игровых консолей. Как я уже ранее упоминал в своих статьях, рынок игр набирает популярность. Движение компании в этом направлении абсолютно правильное и актуальное. Также WD наращивает работу с дата-центрами. В первое полугодие 2020 года спрос на облачные услуги увеличился из-за вводимых карантинов и повышенной нагрузкой на сеть. Компании удалось нарастить выручку на 24% в сегменте устройств и решений для центров обработки данных. В клиентском сегменте наблюдается стагнация, однако компания имеет надежный канал сбыта с более чем 350 000 точек продаж по всему миру и даже в условиях кризисных явлений будет чувствовать себя устойчиво.

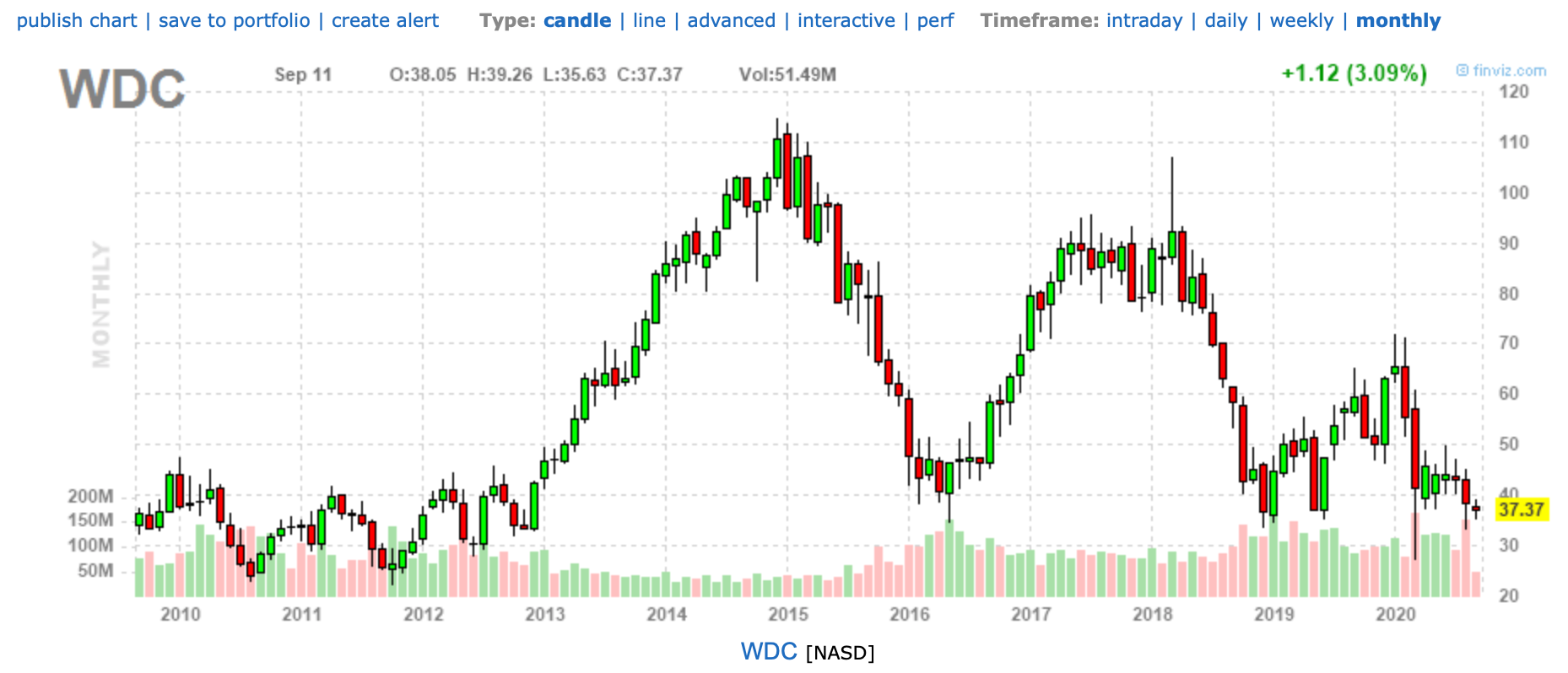

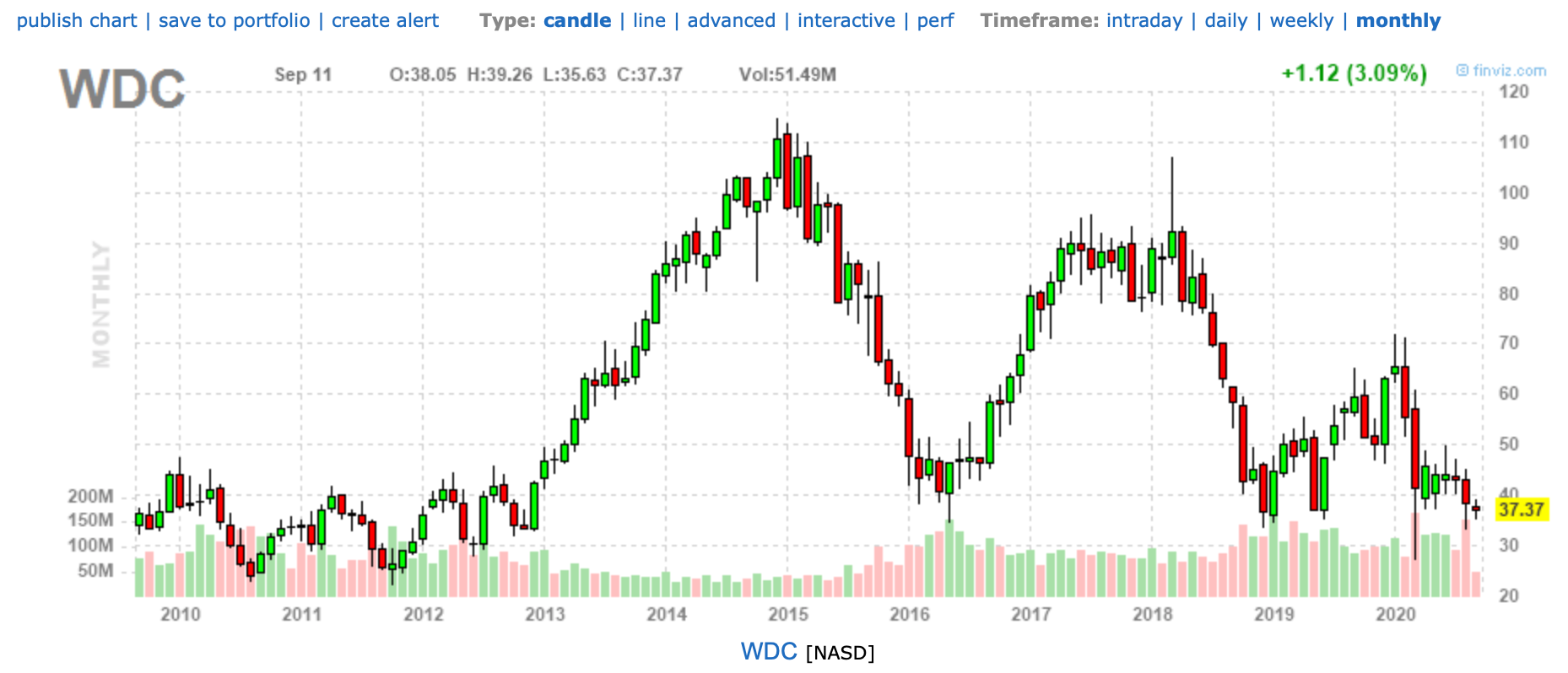

В данный момент акции компании торгуются на многолетних минимума. Последний раз цену акций ниже $37 могли увидеть инвесторы в далеком 2010 году. Виной тому служит раздутая капитализация в предыдущие годы, стагнация финансовых показателей и высокая конкуренция, которая не дает расти выручке. Дополнительное давление создает низкий Gross Margin в 23%, который говорит о слишком высоких затратах на производство.

Для меня позитивом моментом является наращивание объемов продаж продукции в дата-центры. Это направление может компенсировать потери на розничном рынке. Уровни в $37 являются комфортными для начала набора позиции. Сильный уровень поддержки может стать отправной точкой роста. Однако, когда этот самый рост начнется — неизвестно. Инвесторы могут довольствоваться дивидендами на уровне 4% и ожидать роста акций в будущем. В свой долгосрочный портфель акции компании добавил на 50% от планируемой позиции

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

TransDigm Group (TDG)

Компания является ведущим мировым игроком в аэрокосмической и оборонной промышленности. Разрабатывает, производит, поставляет высокотехнологичные авиационные компоненты и системы для использования практически на всех коммерческих и военных американских самолетах. Компания производит продукцию, начиная ремнями безопасности и парашютами, заканчивая элементами управления самолетов.

Как и многие компании занимающиеся в основном государственными заказами, TransDigm Group имеет определенные сложности в анализе. Отрицательный капитал и высокая долговая нагрузка затрудняет изучение. Чистый долг корпорации увеличивается год к году. С 2014 года увеличился в 2 раза до $15,1 млрд, а NetDebt/EBITDA до 6,2x. Несмотря на негативную динамику акции TransDigm торгуются с высоким показателем P/E в 30,4.

Это не мешает регулярно увеличивать выручку и прибыль. С того же 2014 года выручка увеличилась в 2 раза, а прибыль в 3. За 6 месяцев 2020 года выручка компании увеличилась на 34,6% до $2,9 млрд, а прибыль итого на 56,8% до $624 млн. Пандемия и кризисы не повлияли на бизнес, который успешно прибавляет во всех основных метриках.

Перед началом коронакризиса акции TransDigm Group продемонстрировали значительный рост и увеличились в стоимости в 2 раза с начала 2019 года. Обвал на мировых биржах не обошел стороной и оборонный сектор. Котировки сложились в половину, после чего уверенно отбивают потери.

Если исключить характерный для таких компаний отрицательный капитал, можно сказать, что TransDigm Group успешная растущая компания. Подбирать акции логично с цен немного ниже текущих. $400 и ниже могут служить хорошей отправной точкой для добавления акций в свой долгосрочный портфель.

Western digital (WDC)

Американская компания — производитель компьютерной электроники. Достигла популярности благодаря своим продуктам в области хранения данных. Большинству пользователей в России известна по тем жестким дискам, которые стоят в каждом третьем компьютере. В последнее время набирают популярность SSD диски, которые также производит Western digital. Но не только производством розничных решений занимается корпорация. Ее работа направлена на поиск решений для дата-центров, баз, работающих с Big Data и Fast Data. В эпоху интернета остро встает вопрос о хранении данных, и тут на помощь приходит продукция Western digital.

Однако, желающих занять эту нишу компаний становится все больше. WD не удается консолидировать рынок и это отражается на динамике выручки. С 2018 года заметна стагнация результатов. 2020 год не преподнёс сюрпризов и выручка выросла за финансовый год всего на 1% до $16,7 млрд. Компании удалось снизить операционные расходы на 25%, однако себестоимость выросла и не дала прибыли опередить 2019 год. Как итог, чистая прибыль снизилась на 36% до $914 млн.

Western digital продолжает платить стабильные дивиденды. С 2016 году уровень выплат установлен в $0,5 в квартал. За 2019 год доходность составила 4,21%, а за первые 3 квартала 2020 финансового года уже более 4%. Выплата дивидендов на довольно высоком уровне не характерна для компаний высокотехнологичного сектора. Это делает WD более привлекательной для инвесторов.

В 2020 году Western digital начала поставки флэш-решений для предстоящих выпусков новых игровых консолей. Как я уже ранее упоминал в своих статьях, рынок игр набирает популярность. Движение компании в этом направлении абсолютно правильное и актуальное. Также WD наращивает работу с дата-центрами. В первое полугодие 2020 года спрос на облачные услуги увеличился из-за вводимых карантинов и повышенной нагрузкой на сеть. Компании удалось нарастить выручку на 24% в сегменте устройств и решений для центров обработки данных. В клиентском сегменте наблюдается стагнация, однако компания имеет надежный канал сбыта с более чем 350 000 точек продаж по всему миру и даже в условиях кризисных явлений будет чувствовать себя устойчиво.

В данный момент акции компании торгуются на многолетних минимума. Последний раз цену акций ниже $37 могли увидеть инвесторы в далеком 2010 году. Виной тому служит раздутая капитализация в предыдущие годы, стагнация финансовых показателей и высокая конкуренция, которая не дает расти выручке. Дополнительное давление создает низкий Gross Margin в 23%, который говорит о слишком высоких затратах на производство.

Для меня позитивом моментом является наращивание объемов продаж продукции в дата-центры. Это направление может компенсировать потери на розничном рынке. Уровни в $37 являются комфортными для начала набора позиции. Сильный уровень поддержки может стать отправной точкой роста. Однако, когда этот самый рост начнется — неизвестно. Инвесторы могут довольствоваться дивидендами на уровне 4% и ожидать роста акций в будущем. В свой долгосрочный портфель акции компании добавил на 50% от планируемой позиции

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter