22 сентября 2020 ForkLog

Скорректированный показатель объема заблокированных средств (Adjusted TVL) придает больший вес динамике изменения балансов адресов, меньший — цене актива. По мнению разработчика метрики Ильи Абугова из DappRadar, такой подход позволяет увидеть более реалистичную картину в DeFi-секторе.

Аналитик считает, что TVL, рассчитываемый как произведение числа заблокированных в протоколе токенов и их цены [TVL = A * P], на бычьем рынке завышает темпы роста активов, а на медвежьем — сокращает. Причина — во влиянии ценовой составляющей.

По мнению исследователя возможна ситуация, когда TVL растет исключительно за счет роста стоимости токена при неизменности числа заблокированных монет в протоколе.

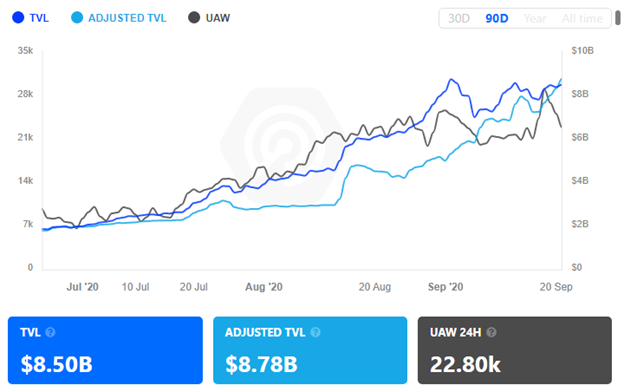

27 августа он построил график Adjusted TVL на основе произведения числа заблокированных токенов и фиксированной цены Ethereum 90-дневной давности. Наклон этой кривой оказался не настолько велик, как оригинального TVL.

По расчетам исследователя, 45% роста TVL за рассмотренный период можно объяснить увеличением стоимости токенов.

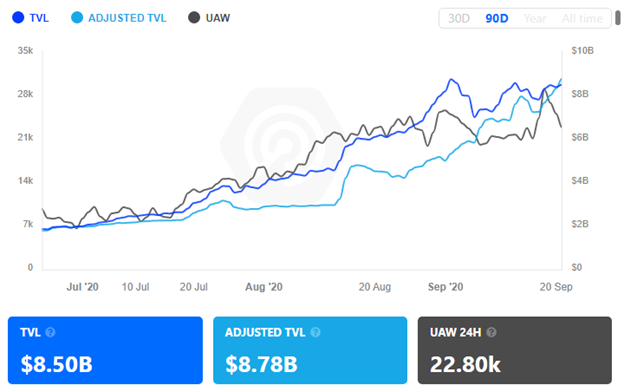

График TVL, Adjusted TVL, UAW по состоянию на 27 августа. Данные: DappRadar.

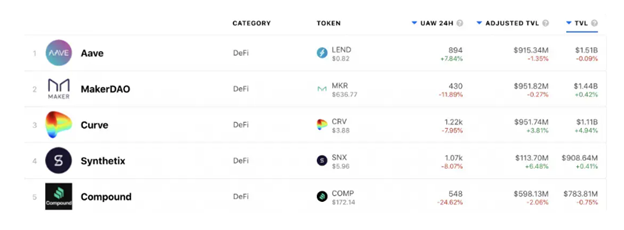

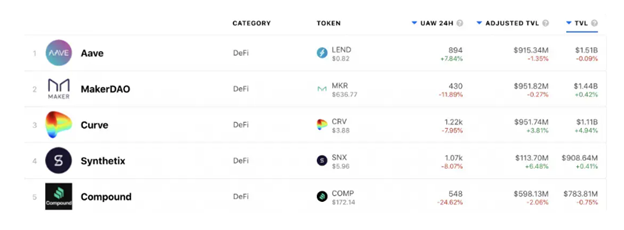

Абугов обнаружил, что по состоянию на 27 августа среди лидеров DeFi-сектора (Aave, MakerDao, Curve, Synthetix, Compound) наименьшая разница между TVL и Adjusted TVL в 15% оказалась у расположившейся на третьей строчке некастодиальной биржи Curve. Для сравнения, на платформе децентрализованных деривативов Synthetix это расхождение составило 80%.

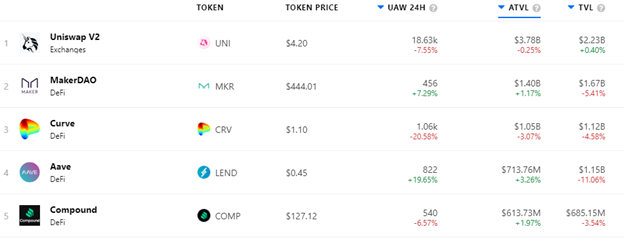

Лидеры DeFi-сектора по Adjusted TVL по состоянию на 27 августа. Данные: DappRadar.

Аналитик предлагает этот анализ дополнить показателем UAW (уникальных активных кошельков), что позволяет расширить понимание тенденций в DeFi-секторе. На приведенном выше графике можно увидеть, что UAW находится на плато с середины августа на фоне продолжения роста TVL.

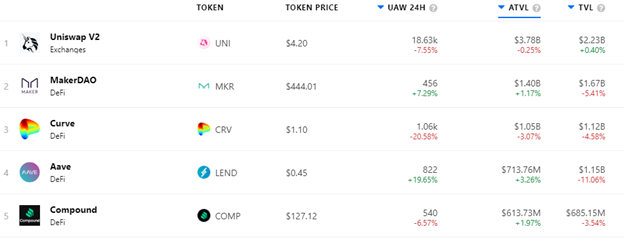

Абугов считает, что понимание последствий изменения цен для активов проекта крайне важно для анализа рисков. Особое значение это приобретает для таких протоколов, как Uniswap, TVL которого состоит из активов в пулах ликвидности. Во время ценовых скачков показатель может быстро расти и искажать ожидания притока активов и доступной ликвидности.

Аналитик DappRadar полагает, что ориентация на TVL может создать искаженное представление о реальном спросе пользователей. Это в то же время не опровергает рост сектора, который отражает динамика Adjusted TVL, добавил Абугов.

На момент написания по данным DappRadar Adjusted TVL практически соответствовал TVL на фоне падения UAW.

График TVL, Adjusted TVL, UAW. Данные: DappRadar.

Adjusted ATL лидера DeFi-сектора ведущей некастодиальной биржи Uniswap на 69,5% превышал показатель ATL. У ее конкурента Curve, эта разница была отрицательной и составляла 6,25%.

Лидеры DeFi-сектора по Adjusted TVL. Данные: DappRadar.

Напомним, 17 сентября Uniswap выпустила токен управления UNI, который стал катализатором возвращения ликвидности в эту DEX.

Многие пользователи в последнее время стали проводить параллели между нынешним DeFi-бумом и ICO-пузырем в 2017 году. Подобные взгляды разделяют Тон Вейс и глава биткоин-биржи OKEx Джей Хао.

http://forklog.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Аналитик считает, что TVL, рассчитываемый как произведение числа заблокированных в протоколе токенов и их цены [TVL = A * P], на бычьем рынке завышает темпы роста активов, а на медвежьем — сокращает. Причина — во влиянии ценовой составляющей.

По мнению исследователя возможна ситуация, когда TVL растет исключительно за счет роста стоимости токена при неизменности числа заблокированных монет в протоколе.

27 августа он построил график Adjusted TVL на основе произведения числа заблокированных токенов и фиксированной цены Ethereum 90-дневной давности. Наклон этой кривой оказался не настолько велик, как оригинального TVL.

По расчетам исследователя, 45% роста TVL за рассмотренный период можно объяснить увеличением стоимости токенов.

График TVL, Adjusted TVL, UAW по состоянию на 27 августа. Данные: DappRadar.

Абугов обнаружил, что по состоянию на 27 августа среди лидеров DeFi-сектора (Aave, MakerDao, Curve, Synthetix, Compound) наименьшая разница между TVL и Adjusted TVL в 15% оказалась у расположившейся на третьей строчке некастодиальной биржи Curve. Для сравнения, на платформе децентрализованных деривативов Synthetix это расхождение составило 80%.

Лидеры DeFi-сектора по Adjusted TVL по состоянию на 27 августа. Данные: DappRadar.

Аналитик предлагает этот анализ дополнить показателем UAW (уникальных активных кошельков), что позволяет расширить понимание тенденций в DeFi-секторе. На приведенном выше графике можно увидеть, что UAW находится на плато с середины августа на фоне продолжения роста TVL.

Абугов считает, что понимание последствий изменения цен для активов проекта крайне важно для анализа рисков. Особое значение это приобретает для таких протоколов, как Uniswap, TVL которого состоит из активов в пулах ликвидности. Во время ценовых скачков показатель может быстро расти и искажать ожидания притока активов и доступной ликвидности.

Аналитик DappRadar полагает, что ориентация на TVL может создать искаженное представление о реальном спросе пользователей. Это в то же время не опровергает рост сектора, который отражает динамика Adjusted TVL, добавил Абугов.

На момент написания по данным DappRadar Adjusted TVL практически соответствовал TVL на фоне падения UAW.

График TVL, Adjusted TVL, UAW. Данные: DappRadar.

Adjusted ATL лидера DeFi-сектора ведущей некастодиальной биржи Uniswap на 69,5% превышал показатель ATL. У ее конкурента Curve, эта разница была отрицательной и составляла 6,25%.

Лидеры DeFi-сектора по Adjusted TVL. Данные: DappRadar.

Напомним, 17 сентября Uniswap выпустила токен управления UNI, который стал катализатором возвращения ликвидности в эту DEX.

Многие пользователи в последнее время стали проводить параллели между нынешним DeFi-бумом и ICO-пузырем в 2017 году. Подобные взгляды разделяют Тон Вейс и глава биткоин-биржи OKEx Джей Хао.

http://forklog.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter