25 сентября 2020 Тинькофф Банк Городилов Михаил

Сегодня у нас спекулятивная идея: взять акции поставщика ветеринарных товаров и услуг PetIQ.

Потенциал роста: 20% за 16 месяцев, 100—200% за 10 лет.

Срок действия: 16 месяцев или 10 лет.

Почему акции могут вырасти: это приличный стартап в перспективном секторе.

Как действуем: берем акции сейчас.

На чем компания зарабатывает

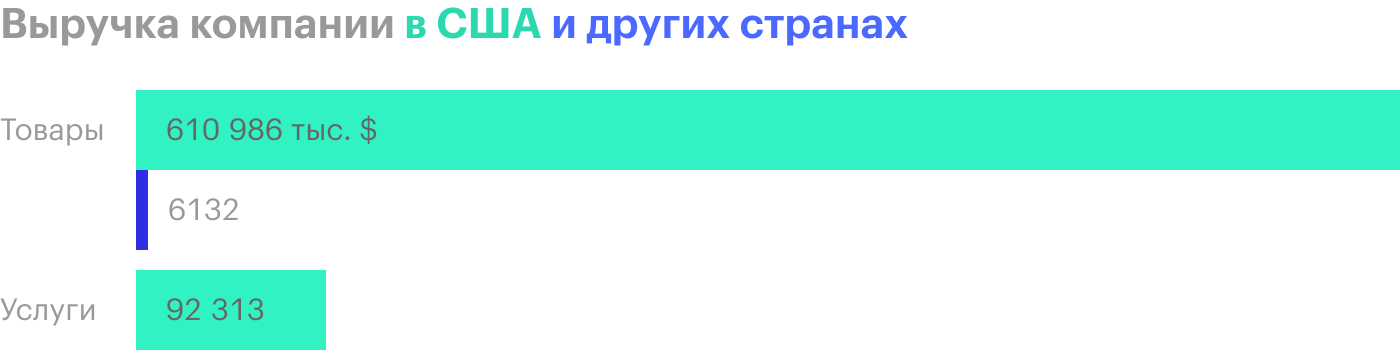

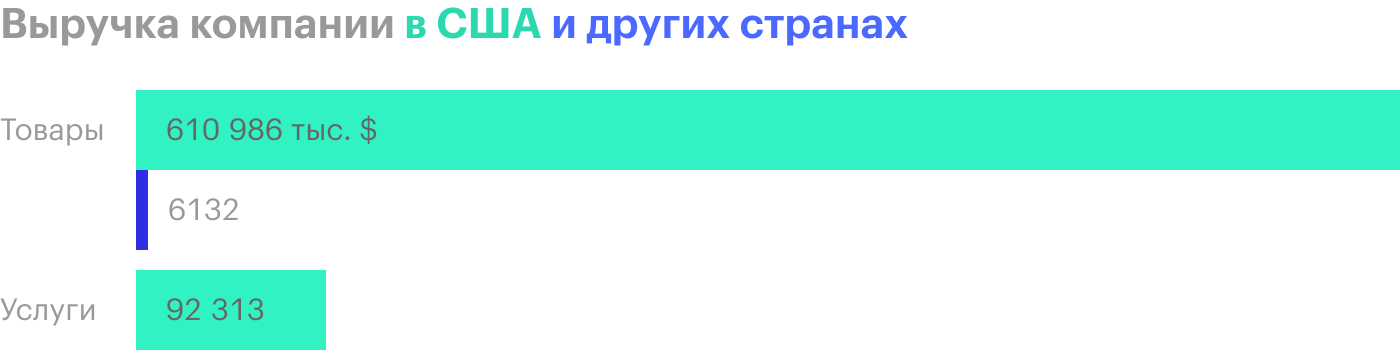

PetIQ поставляет ветеринарные товары и предоставляет услуги. Согласно годовому отчету, выручка компании делится на два сегмента:

Товары. Это корма и лекарства для животных, которые компания в основном производит сама. В большинстве это лекарства для постоянного ухода за животными и профилактики заболеваний, а не сложная фармацевтика.

Услуги. Это ветеринарные клиники компании.

Основные деньги PetIQ зарабатывает в США, доля других стран незначительна — конкретные страны не называются, но в отчете говорится, что в основном это Канада.

Аргументы в пользу компании

Сектор выглядит более перспективным, чем на самом деле. У нас уже была охапка идей про животных: Trupanion, Freshpet, Zoetis, Elanco, Patterson и IDEXX. Здесь повторим основной тезис: рынок товаров для животных пусть звезд с неба и не хватает, зато демонстрирует темпы роста продаж в несколько раз выше, чем рынок потребительских товаров для людей.

Поэтому мы можем рассчитывать на то, что акции PetIQ вырастут как за счет естественного роста бизнес-показателей у компании, так и за счет наплыва спекулятивных инвесторов. Последний фактор особенно важен.

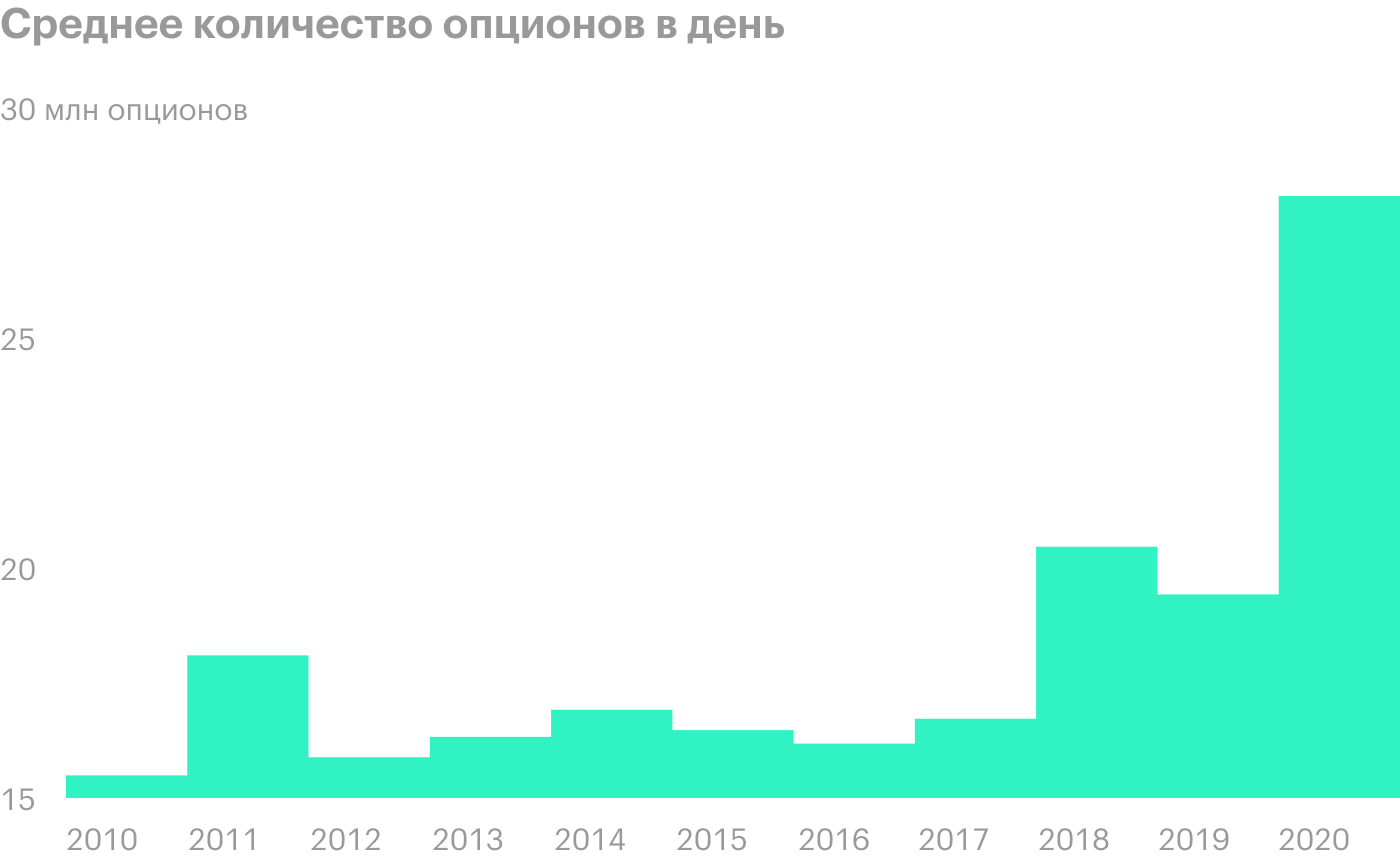

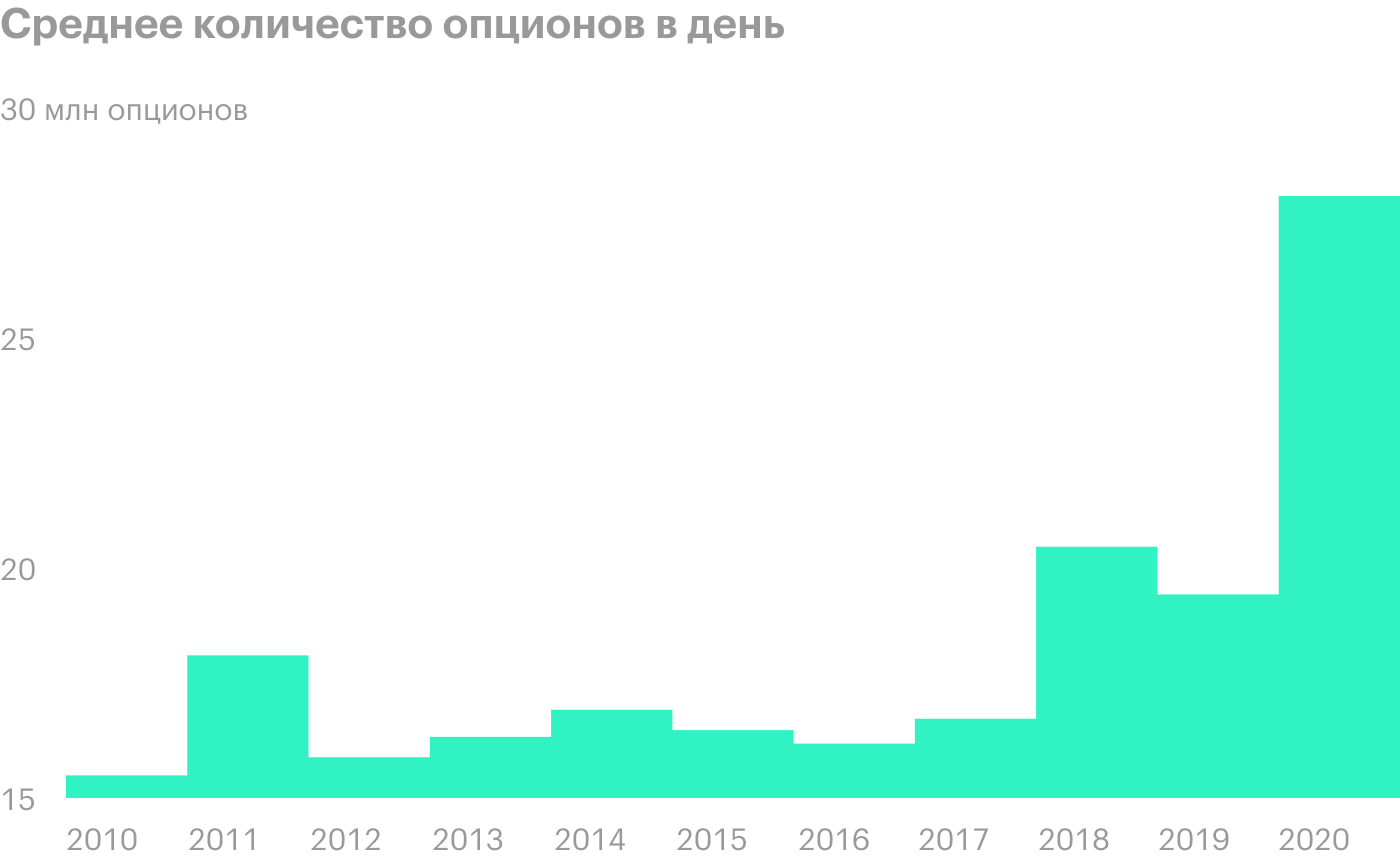

Армия розничных инвесторов не только набрала в числе за эти полгода, но и имеет непропорционально большое влияние на рынке благодаря широкому использованию опционов. У PetIQ капитализация меньше 900 млн долларов, поэтому я не сомневаюсь, что розничные инвесторы налетят на эти акции в ожидании чуда.

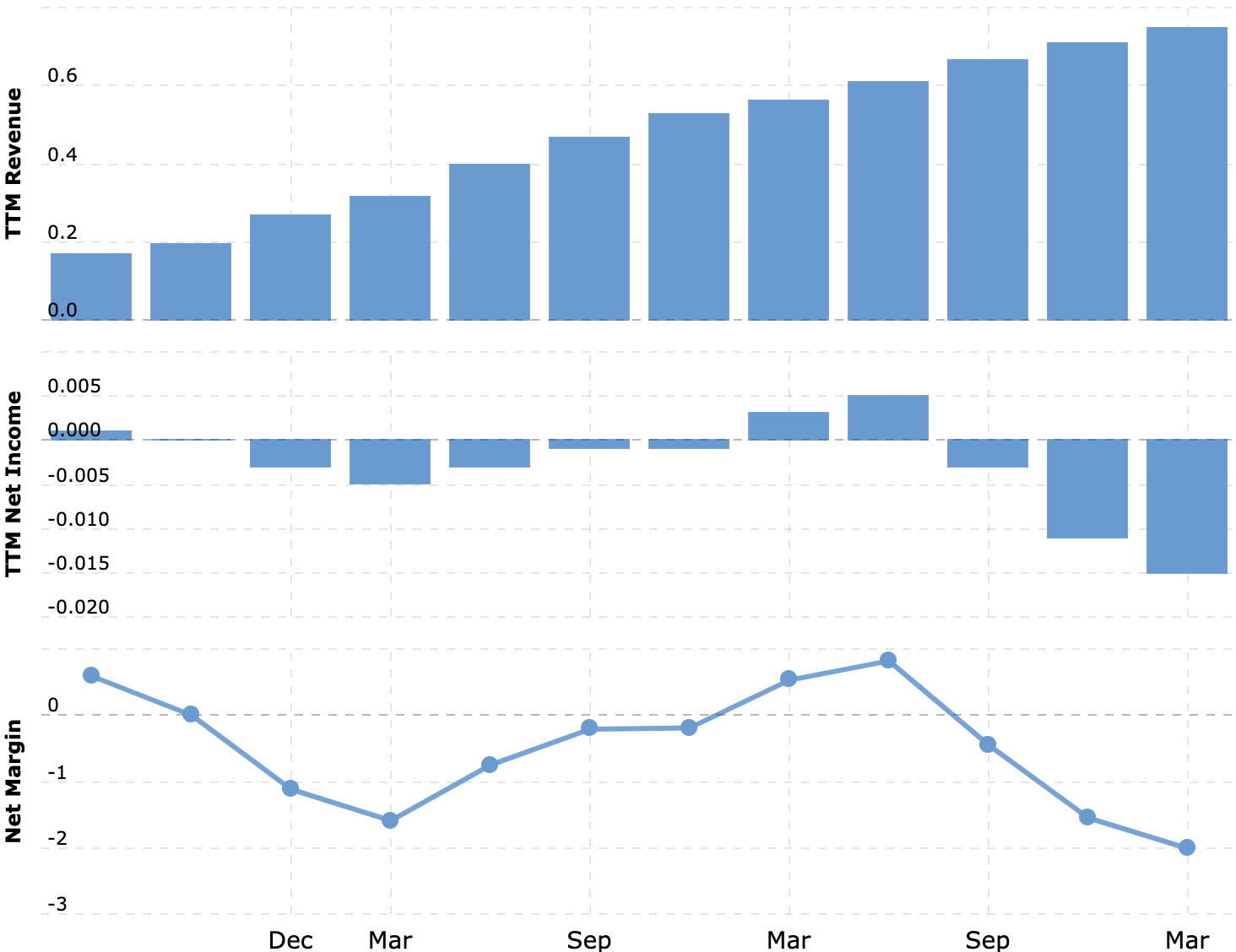

Для стартапа не так плохо. Хотя PetIQ — это пока убыточная компания, она в принципе балансирует на грани окупаемости. Поэтому день, когда она снова будет в плюсе, возможно, недалек. Это хорошо, потому что раз компания не безнадежно убыточная, то это может привлечь в акции еще больше инвесторов.

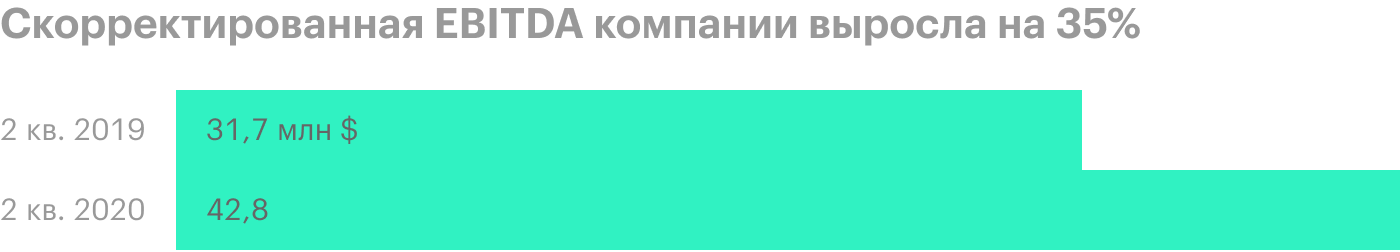

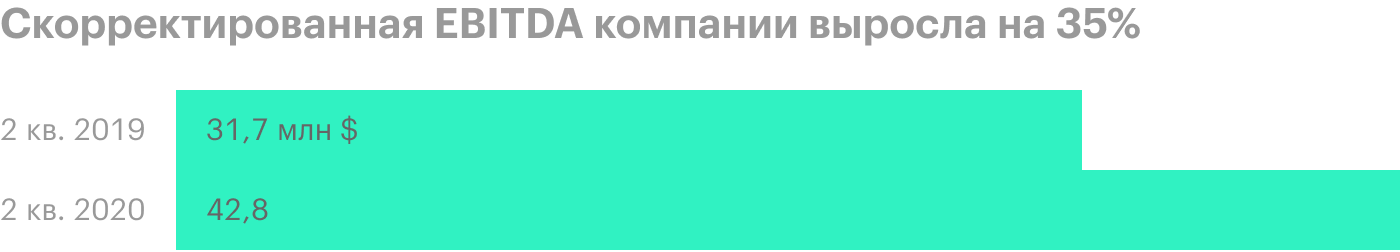

К слову, если воспользоваться нетрадиционными методами подсчета прибыли — это когда творчески исключают из подсчета разные нецелевые и внезапные расходы, — то получается, что компания уже как будто прибыльная. Звучит как так себе аргумент, но, как показывает практика, среднестатистический инвестор верит таким метрикам и покупает акции, потому что «ну там уже практически прибыль есть, компания к успеху идет». Показатель скорректированной EBITDA у компании очень бравый, что может привлечь в акции толпу спекулятивных инвесторов.

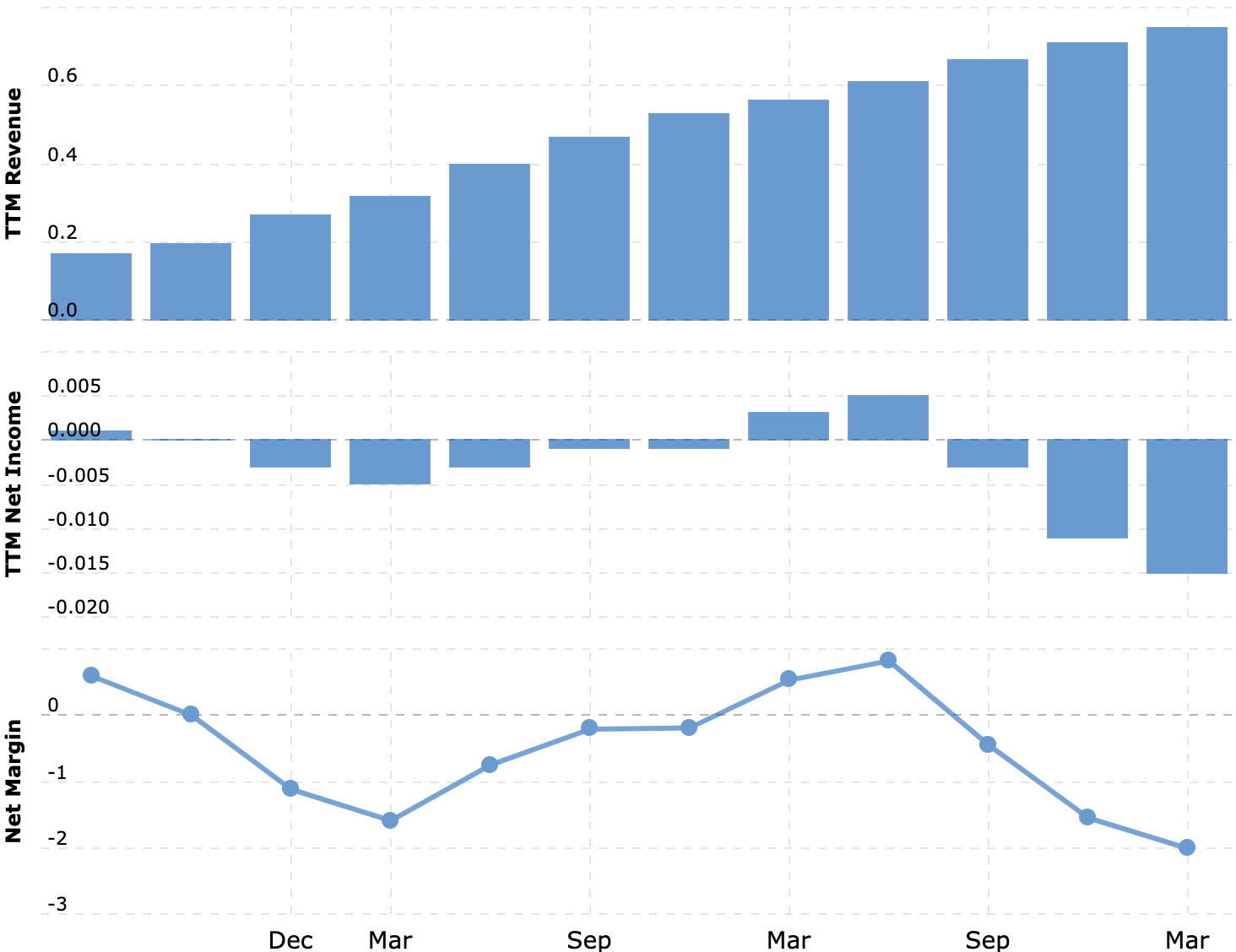

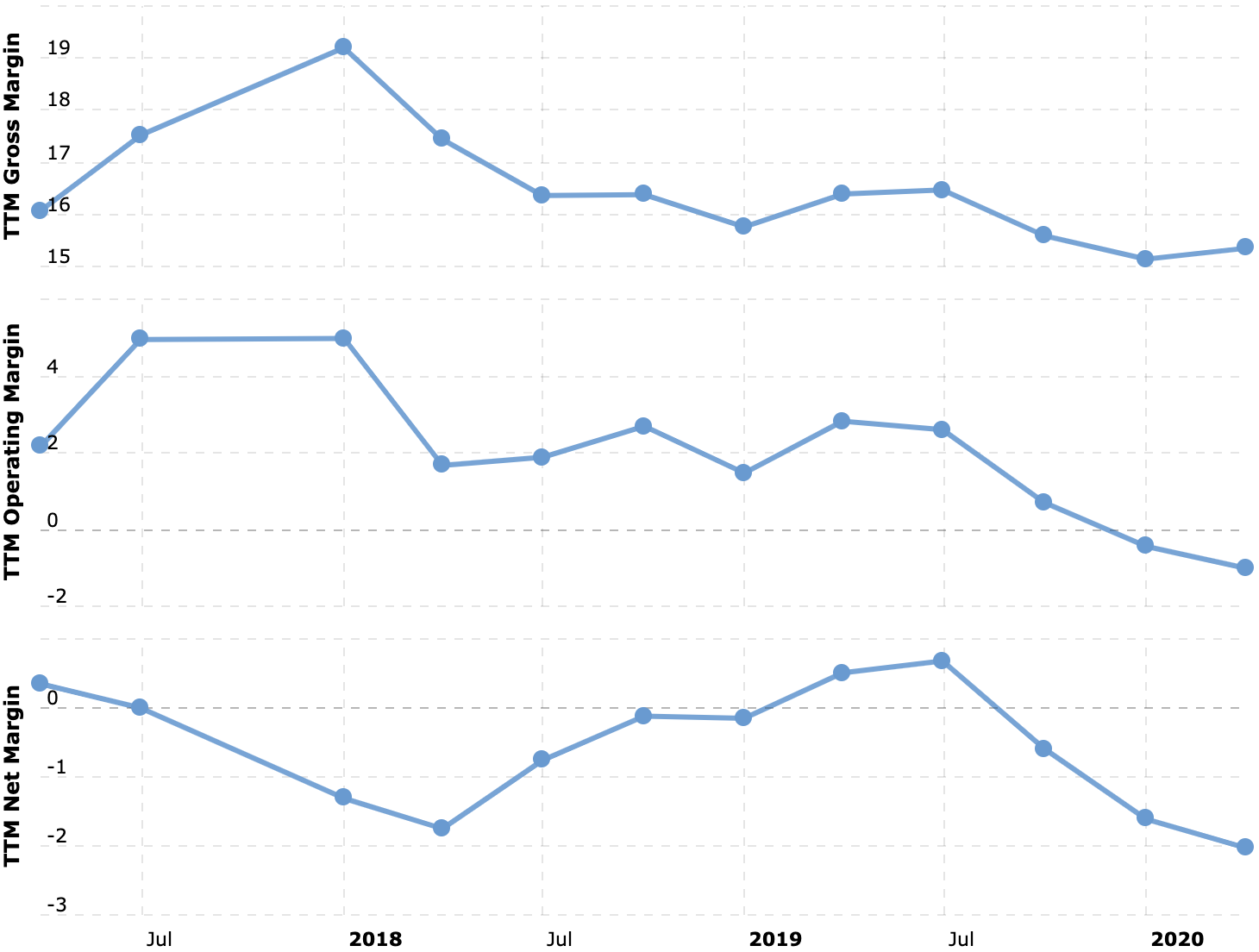

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

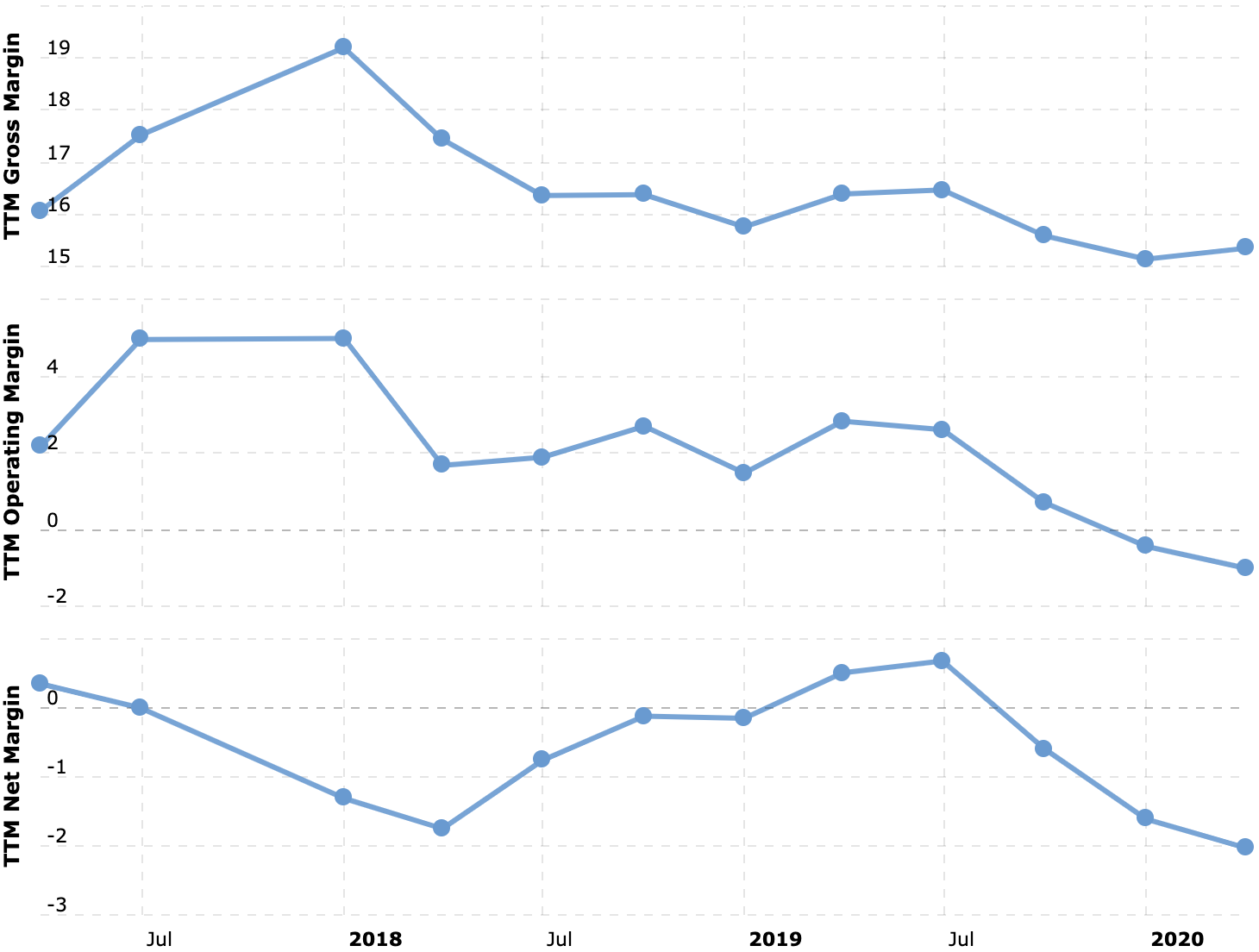

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Можем купить не только мы. Капитализация компании составляет примерно 853 млн долларов — это очень мало. Если учитывать, что в сфере фармацевтики периодически случаются куда более безумные сделки, например покупка компанией Gilead Sciences сверхубыточной, «но очень перспективной» Immunomedics за невменяемые 21 млрд долларов, то я не вижу причин, почему PetIQ не может купить кто-то вроде Merck.

Ну тот же Walmart может купить компанию в рамках развития собственного бизнеса: Walmart движется по пути развития собственных брендов и находится в очень неплохом положении для того, чтобы развиваться в направлении продажи ветеринарных товаров, из-за огромной сети магазинов по всей Америке и развитых логистических мощностей в секторе онлайн-коммерции. Но вообще, покупателем PetIQ может стать любая компания с заметным присутствием в секторе товаров для животных — в том числе и кондитерские Nestle и Mars.

Что может помешать

Концентрация покупателей. Один из факторов, мешающих росту прибыли компании, — огромный процент продаж, приходящийся на двух конкретных закупщиков. 23% продаж приходится на ветеринарный онлайн-магазин Chewy и еще 12% — на Walmart. Крупные покупатели могут требовать крупные оптовые скидки, и, что еще хуже, их гипотетическая потеря приведет к серьезной просадке выручки PetIQ.

Убыточность. Поскольку компания убыточная, ее акциям гарантирована волатильность. И в долгосрочной перспективе это, конечно, повышает риски банкротства.

Система сдержек и недовеса. PetIQ удачно развивает рентабельный бизнес по предоставлению услуг: валовая маржа там в нормальное время — 22% от выручки. Но ветеринарные клиники компании оказались очень уязвимыми перед коронавирусным карантином: в минувшем квартале компания понесла убытки из-за нарушений в работе клиник. Поэтому следующая волна коронавируса может привести к новым убыткам — это не лучшим образом отразится на котировках компании. В минувшем квартале выплаты по задолженностям PetIQ превысили ее операционную прибыль на 61% из-за коронавирусных ограничений, поэтому следует учитывать вероятность повторения карантинной истории.

Конкуренция. Ветеринарный рынок в США отличается высоким уровнем конкуренции и фрагментации: небольшая группа крупных клиник в сумме контролирует около 20% рынка — все остальное принадлежит маленьким клиникам, часто состоящим из одного врача. Необходимость конкурировать тормозит рост прибыли PetIQ и еще вынуждает ее рассматривать такие варианты, как покупка конкурирующих клиник, а на это будут уходить деньги, которые компании придется занимать и доставать со счетов. И от таких возможных покупок акции тоже будут падать.

Что в итоге

Можно взять акции сейчас по 29,67 $, а дальше есть два варианта:

держать их, пока цена не вырастет до 36 $. Столько они стоили еще в июле этого года — и не похоже, что розничные инвесторы сильно поменяли свои паттерны поведения, поэтому думаю, что они накачают эти акции в течение следующих 16 месяцев до нужного нам уровня;

обнаглеть и держать акции следующие лет 10. За это время капитализация компании может вырасти раза в три, если ее бизнес продолжит так же развиваться. Но на столь длинной дистанции с компанией может произойти много всякого — например, банкротство.

В обоих случаях есть шанс того, что компанию купит кто-то покрупнее, от чего котировки улетят в стратосферу. Но в случае длительного держания акций эти шансы, конечно, возрастают.

При любых раскладах эта идея противопоказана консервативным инвесторам: «в полете будет сильно трясти». Считайте, что инвестируете в рискованный стартап, и будьте готовы как к высокой прибыли, так и к жестким просадкам — вплоть до банкротства.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Потенциал роста: 20% за 16 месяцев, 100—200% за 10 лет.

Срок действия: 16 месяцев или 10 лет.

Почему акции могут вырасти: это приличный стартап в перспективном секторе.

Как действуем: берем акции сейчас.

На чем компания зарабатывает

PetIQ поставляет ветеринарные товары и предоставляет услуги. Согласно годовому отчету, выручка компании делится на два сегмента:

Товары. Это корма и лекарства для животных, которые компания в основном производит сама. В большинстве это лекарства для постоянного ухода за животными и профилактики заболеваний, а не сложная фармацевтика.

Услуги. Это ветеринарные клиники компании.

Основные деньги PetIQ зарабатывает в США, доля других стран незначительна — конкретные страны не называются, но в отчете говорится, что в основном это Канада.

Аргументы в пользу компании

Сектор выглядит более перспективным, чем на самом деле. У нас уже была охапка идей про животных: Trupanion, Freshpet, Zoetis, Elanco, Patterson и IDEXX. Здесь повторим основной тезис: рынок товаров для животных пусть звезд с неба и не хватает, зато демонстрирует темпы роста продаж в несколько раз выше, чем рынок потребительских товаров для людей.

Поэтому мы можем рассчитывать на то, что акции PetIQ вырастут как за счет естественного роста бизнес-показателей у компании, так и за счет наплыва спекулятивных инвесторов. Последний фактор особенно важен.

Армия розничных инвесторов не только набрала в числе за эти полгода, но и имеет непропорционально большое влияние на рынке благодаря широкому использованию опционов. У PetIQ капитализация меньше 900 млн долларов, поэтому я не сомневаюсь, что розничные инвесторы налетят на эти акции в ожидании чуда.

Для стартапа не так плохо. Хотя PetIQ — это пока убыточная компания, она в принципе балансирует на грани окупаемости. Поэтому день, когда она снова будет в плюсе, возможно, недалек. Это хорошо, потому что раз компания не безнадежно убыточная, то это может привлечь в акции еще больше инвесторов.

К слову, если воспользоваться нетрадиционными методами подсчета прибыли — это когда творчески исключают из подсчета разные нецелевые и внезапные расходы, — то получается, что компания уже как будто прибыльная. Звучит как так себе аргумент, но, как показывает практика, среднестатистический инвестор верит таким метрикам и покупает акции, потому что «ну там уже практически прибыль есть, компания к успеху идет». Показатель скорректированной EBITDA у компании очень бравый, что может привлечь в акции толпу спекулятивных инвесторов.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Можем купить не только мы. Капитализация компании составляет примерно 853 млн долларов — это очень мало. Если учитывать, что в сфере фармацевтики периодически случаются куда более безумные сделки, например покупка компанией Gilead Sciences сверхубыточной, «но очень перспективной» Immunomedics за невменяемые 21 млрд долларов, то я не вижу причин, почему PetIQ не может купить кто-то вроде Merck.

Ну тот же Walmart может купить компанию в рамках развития собственного бизнеса: Walmart движется по пути развития собственных брендов и находится в очень неплохом положении для того, чтобы развиваться в направлении продажи ветеринарных товаров, из-за огромной сети магазинов по всей Америке и развитых логистических мощностей в секторе онлайн-коммерции. Но вообще, покупателем PetIQ может стать любая компания с заметным присутствием в секторе товаров для животных — в том числе и кондитерские Nestle и Mars.

Что может помешать

Концентрация покупателей. Один из факторов, мешающих росту прибыли компании, — огромный процент продаж, приходящийся на двух конкретных закупщиков. 23% продаж приходится на ветеринарный онлайн-магазин Chewy и еще 12% — на Walmart. Крупные покупатели могут требовать крупные оптовые скидки, и, что еще хуже, их гипотетическая потеря приведет к серьезной просадке выручки PetIQ.

Убыточность. Поскольку компания убыточная, ее акциям гарантирована волатильность. И в долгосрочной перспективе это, конечно, повышает риски банкротства.

Система сдержек и недовеса. PetIQ удачно развивает рентабельный бизнес по предоставлению услуг: валовая маржа там в нормальное время — 22% от выручки. Но ветеринарные клиники компании оказались очень уязвимыми перед коронавирусным карантином: в минувшем квартале компания понесла убытки из-за нарушений в работе клиник. Поэтому следующая волна коронавируса может привести к новым убыткам — это не лучшим образом отразится на котировках компании. В минувшем квартале выплаты по задолженностям PetIQ превысили ее операционную прибыль на 61% из-за коронавирусных ограничений, поэтому следует учитывать вероятность повторения карантинной истории.

Конкуренция. Ветеринарный рынок в США отличается высоким уровнем конкуренции и фрагментации: небольшая группа крупных клиник в сумме контролирует около 20% рынка — все остальное принадлежит маленьким клиникам, часто состоящим из одного врача. Необходимость конкурировать тормозит рост прибыли PetIQ и еще вынуждает ее рассматривать такие варианты, как покупка конкурирующих клиник, а на это будут уходить деньги, которые компании придется занимать и доставать со счетов. И от таких возможных покупок акции тоже будут падать.

Что в итоге

Можно взять акции сейчас по 29,67 $, а дальше есть два варианта:

держать их, пока цена не вырастет до 36 $. Столько они стоили еще в июле этого года — и не похоже, что розничные инвесторы сильно поменяли свои паттерны поведения, поэтому думаю, что они накачают эти акции в течение следующих 16 месяцев до нужного нам уровня;

обнаглеть и держать акции следующие лет 10. За это время капитализация компании может вырасти раза в три, если ее бизнес продолжит так же развиваться. Но на столь длинной дистанции с компанией может произойти много всякого — например, банкротство.

В обоих случаях есть шанс того, что компанию купит кто-то покрупнее, от чего котировки улетят в стратосферу. Но в случае длительного держания акций эти шансы, конечно, возрастают.

При любых раскладах эта идея противопоказана консервативным инвесторам: «в полете будет сильно трясти». Считайте, что инвестируете в рискованный стартап, и будьте готовы как к высокой прибыли, так и к жестким просадкам — вплоть до банкротства.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter