28 сентября 2020 smart-lab.ru

Потребление или накопление? Вечная дилемма, и сегодня я вновь вероломно и без объявления войны нападаю на лагерь «потребления»!

Задался вопросом: а могла ли инвестиция сравнительно небольшого количества денег в 1990-х в акции какой-то крупной компании прокормить этого рискнувшего человека в 2020-х годах? Я понимаю, что купить акции на фондовом рынке тогда выглядело как нечто невозможное, но почему бы не посчитать.

Я взял для примера компанию Лукойл: на сайте Лукойла в разделе для инвесторов есть хороший калькулятор, в который заложены данные о цене на 1 акцию начиная с 1997 года. Сразу стало ясно одно: внушительного результата из пары средних на тот момент зарплат, вложенных в акции не получилось. Уж точно такая скромная инвестиция не смогла бы кормить инвестора в будущем. И поэтому для сравнения я взял всем понятные и дорогие вещи — автомобили.

Я нашёл данные по стоимости автомобилей в 1998 году — здесь помогли архивные сканы журнала «За рулём». За день принятия решения я взял 13 августа 1998 года — прямо перед дефолтом, доллар стоит 6 рублей 20 копеек. Было бы «читерством» в пользу Лукойла брать после-дефолтные даты (авто оценивались в $, а Лукойл — в ₽).

ВАЗ-2110 или акции?

Одна из новинок российского автоконцерна на тот момент, чудо тольяттинской инженерной мысли.

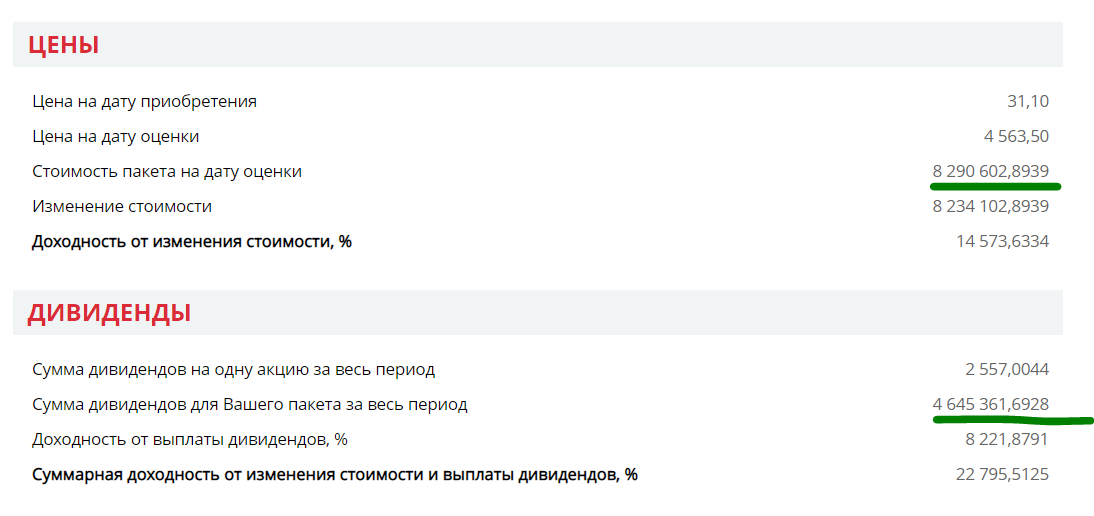

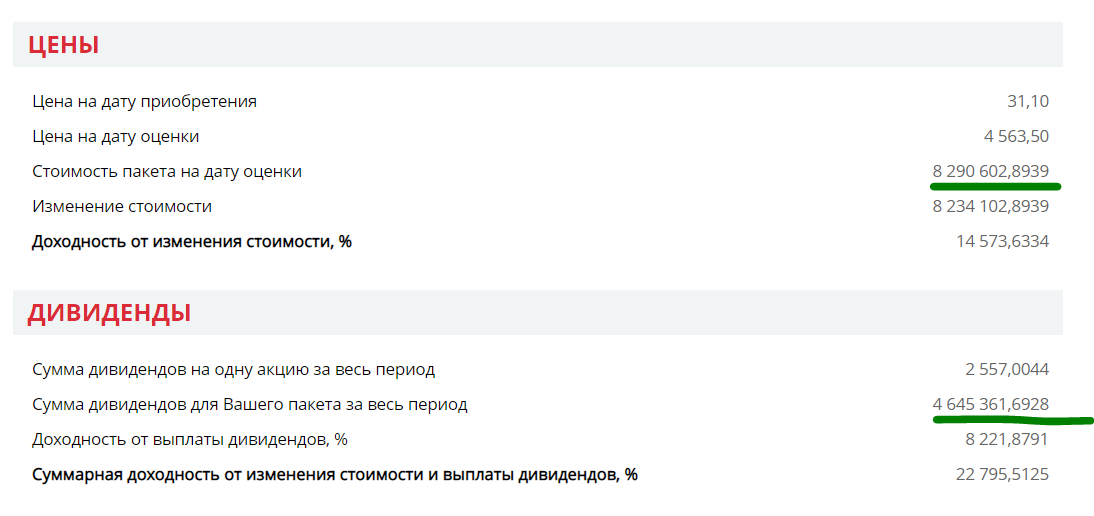

Стоила «десятка» 13.08.1998 как 1816 акций Лукойла.

Сейчас такое количество акций стоило бы 8,29 млн ₽, и это не считая уплаченных за 22 года дивидендов в размере 4,64 млн ₽.

Последняя выплата была недавно, 10.07.2020, 350₽ на одну акцию. Несложно рассчитать, что это дивидендный доход в размере 635 600₽ только за один 2020 год (53000₽/мес.).

Если бы все дивиденды были реинвестированы (с учетом уплаты НДФЛ по ставке 13%), то у героя сейчас было бы 3490 акций, что оценивается сейчас в 15,9 млн ₽.

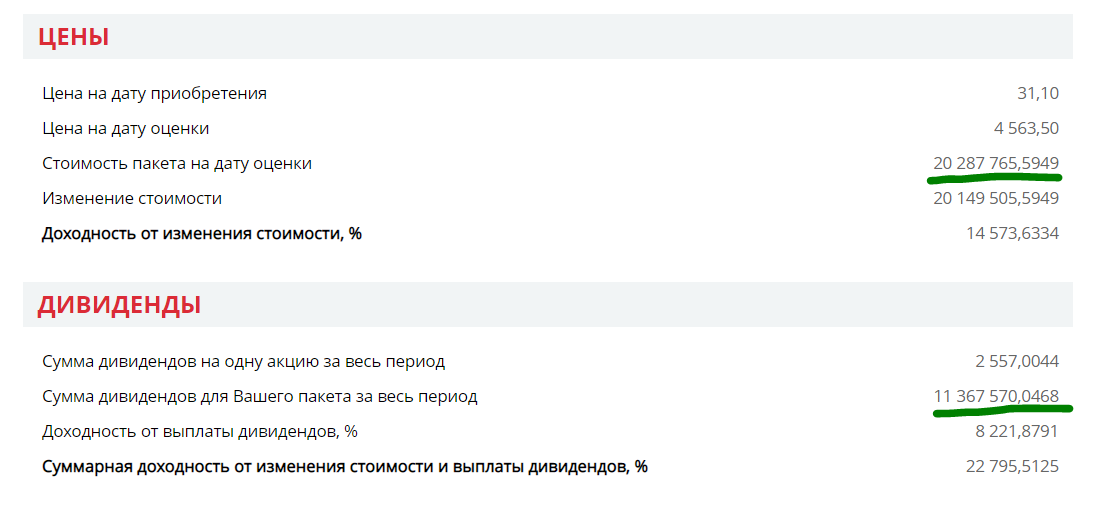

Toyota Corolla или акции?

Идём выше :)

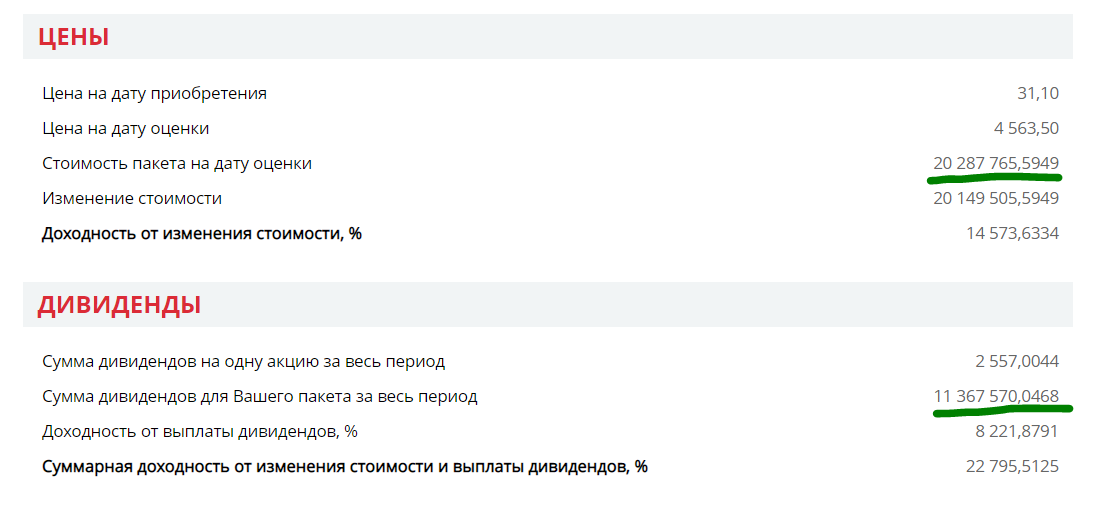

Toyota Corolla — дорогой автомобиль на тот момент, 13.08.1998 он эквивалентен 4445 акциям Лукойла.

Сейчас такое количество акций стоило бы более 20 млн ₽, и это не считая уплаченных за 22 года дивидендов в размере 11,36 млн ₽.

Последняя выплата была недавно, 10.07.2020, 350₽ на одну акцию. Несложно рассчитать, что это дивидендный доход в размере 1 555 750₽ только за один 2020 год (129 600₽/мес.). Вот это я понимаю «пенсия».

Если бы все дивиденды были реинвестированы (с учетом уплаты НДФЛ по ставке 13%), то у героя сейчас было бы 8544 акций, что оценивается сейчас в 39 млн ₽.

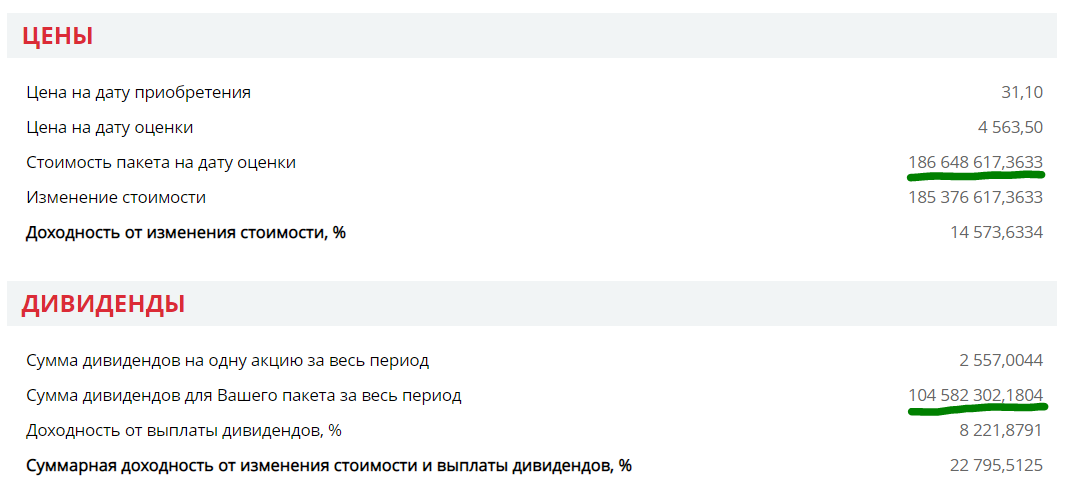

600-й Mercedes или акции?

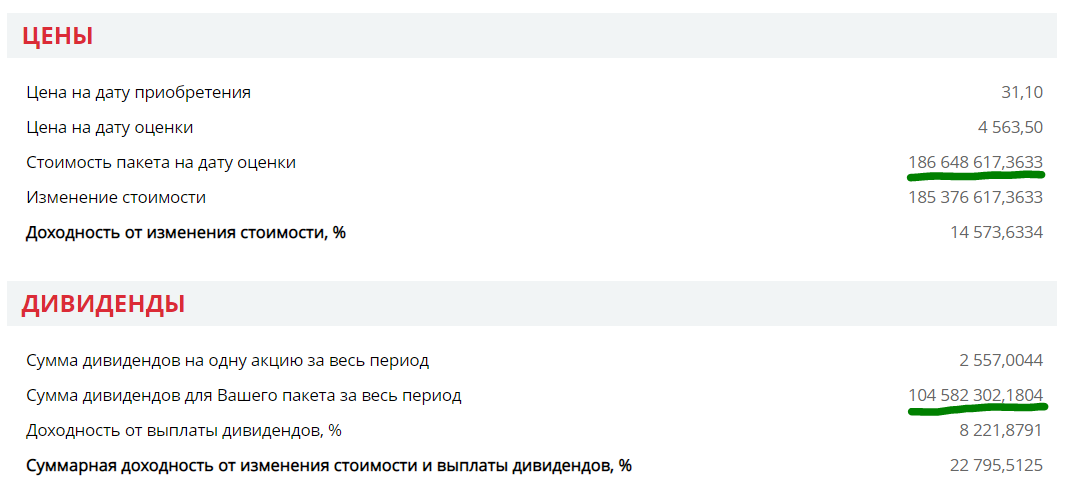

Mercedes SL600 — один из самых дорогих автомобилей того времени, один из символов эпохи наравне с малиновыми пиджаками.

Сейчас такое количество акций стоило бы более 186 млн ₽, и это не считая уплаченных за 22 года дивидендов в размере 104,58 млн ₽.

Последняя выплата была недавно, 10.07.2020, 350₽ на одну акцию. Несложно рассчитать, что это дивидендный доход в размере 14,3 млн ₽ только за один 2020 год (1,2 млн ₽/мес.).

Если бы все дивиденды были реинвестированы (с учетом уплаты НДФЛ по ставке 13%), то у героя сейчас было бы 78618 акций, что оценивается сейчас в 358,7 млн ₽.

Доходность за весь период с дивидендами (13.08.1998-25.09.2020): 22795%.

Заключение и выводы

1.Надо признать, что такое решение в 1998 году было бы очень сложно реализовать. Биржа была недоступна для простых смертных, обслуживание было дорогим. Информации не было. Сейчас времена совершенно другие.

2. Невероятно сложно было бы принять такое удачное решение: акции Лукойла выросли на 14000%, а индекс широкого рынка (тогда это индекс ММВБ, сейчас он называется индексом Мосбиржи) — на 3000% без учёта дивидендов. Дивиденды для простоты понимания можно принять как одинаковые. И там, и там есть существенный рост, значительно превышающий инфляцию. Но эта не самая известная нефтяная компания — хорошая инвестиция, а акции какого-нибудь Хопёр-Инвест — плохая. Это было вообще неочевидно. Сейчас всё гораздо проще: ETF на широкий рынок стоят недорого, покупаются не выходя из дома.

3. В остальном, это так и работает до сих пор. Рынок вряд ли будет расти с такой скоростью, с какой рос Лукойл эти 22 года, но сложный процент, помноженный на длинный период времени, может дать неожиданные результаты.

4. Результаты прошлого не гарантируют их повторения в будущем, это надо всегда держать в голове и расценивать написанное выше как познавательный контент, а не как руководство к действию.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Задался вопросом: а могла ли инвестиция сравнительно небольшого количества денег в 1990-х в акции какой-то крупной компании прокормить этого рискнувшего человека в 2020-х годах? Я понимаю, что купить акции на фондовом рынке тогда выглядело как нечто невозможное, но почему бы не посчитать.

Я взял для примера компанию Лукойл: на сайте Лукойла в разделе для инвесторов есть хороший калькулятор, в который заложены данные о цене на 1 акцию начиная с 1997 года. Сразу стало ясно одно: внушительного результата из пары средних на тот момент зарплат, вложенных в акции не получилось. Уж точно такая скромная инвестиция не смогла бы кормить инвестора в будущем. И поэтому для сравнения я взял всем понятные и дорогие вещи — автомобили.

Я нашёл данные по стоимости автомобилей в 1998 году — здесь помогли архивные сканы журнала «За рулём». За день принятия решения я взял 13 августа 1998 года — прямо перед дефолтом, доллар стоит 6 рублей 20 копеек. Было бы «читерством» в пользу Лукойла брать после-дефолтные даты (авто оценивались в $, а Лукойл — в ₽).

ВАЗ-2110 или акции?

Одна из новинок российского автоконцерна на тот момент, чудо тольяттинской инженерной мысли.

Стоила «десятка» 13.08.1998 как 1816 акций Лукойла.

Сейчас такое количество акций стоило бы 8,29 млн ₽, и это не считая уплаченных за 22 года дивидендов в размере 4,64 млн ₽.

Последняя выплата была недавно, 10.07.2020, 350₽ на одну акцию. Несложно рассчитать, что это дивидендный доход в размере 635 600₽ только за один 2020 год (53000₽/мес.).

Если бы все дивиденды были реинвестированы (с учетом уплаты НДФЛ по ставке 13%), то у героя сейчас было бы 3490 акций, что оценивается сейчас в 15,9 млн ₽.

Toyota Corolla или акции?

Идём выше :)

Toyota Corolla — дорогой автомобиль на тот момент, 13.08.1998 он эквивалентен 4445 акциям Лукойла.

Сейчас такое количество акций стоило бы более 20 млн ₽, и это не считая уплаченных за 22 года дивидендов в размере 11,36 млн ₽.

Последняя выплата была недавно, 10.07.2020, 350₽ на одну акцию. Несложно рассчитать, что это дивидендный доход в размере 1 555 750₽ только за один 2020 год (129 600₽/мес.). Вот это я понимаю «пенсия».

Если бы все дивиденды были реинвестированы (с учетом уплаты НДФЛ по ставке 13%), то у героя сейчас было бы 8544 акций, что оценивается сейчас в 39 млн ₽.

600-й Mercedes или акции?

Mercedes SL600 — один из самых дорогих автомобилей того времени, один из символов эпохи наравне с малиновыми пиджаками.

Сейчас такое количество акций стоило бы более 186 млн ₽, и это не считая уплаченных за 22 года дивидендов в размере 104,58 млн ₽.

Последняя выплата была недавно, 10.07.2020, 350₽ на одну акцию. Несложно рассчитать, что это дивидендный доход в размере 14,3 млн ₽ только за один 2020 год (1,2 млн ₽/мес.).

Если бы все дивиденды были реинвестированы (с учетом уплаты НДФЛ по ставке 13%), то у героя сейчас было бы 78618 акций, что оценивается сейчас в 358,7 млн ₽.

Доходность за весь период с дивидендами (13.08.1998-25.09.2020): 22795%.

Заключение и выводы

1.Надо признать, что такое решение в 1998 году было бы очень сложно реализовать. Биржа была недоступна для простых смертных, обслуживание было дорогим. Информации не было. Сейчас времена совершенно другие.

2. Невероятно сложно было бы принять такое удачное решение: акции Лукойла выросли на 14000%, а индекс широкого рынка (тогда это индекс ММВБ, сейчас он называется индексом Мосбиржи) — на 3000% без учёта дивидендов. Дивиденды для простоты понимания можно принять как одинаковые. И там, и там есть существенный рост, значительно превышающий инфляцию. Но эта не самая известная нефтяная компания — хорошая инвестиция, а акции какого-нибудь Хопёр-Инвест — плохая. Это было вообще неочевидно. Сейчас всё гораздо проще: ETF на широкий рынок стоят недорого, покупаются не выходя из дома.

3. В остальном, это так и работает до сих пор. Рынок вряд ли будет расти с такой скоростью, с какой рос Лукойл эти 22 года, но сложный процент, помноженный на длинный период времени, может дать неожиданные результаты.

4. Результаты прошлого не гарантируют их повторения в будущем, это надо всегда держать в голове и расценивать написанное выше как познавательный контент, а не как руководство к действию.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter